茅台急了

股王茅台的影響力,果然名不虛傳。

半夜降價的消息放出來之後,隔夜富時A50期貨已經按捺不住情緒,开啓狂飆模式。到了今日,A股三大指數大幅高开,很顯然托了茅台的福。

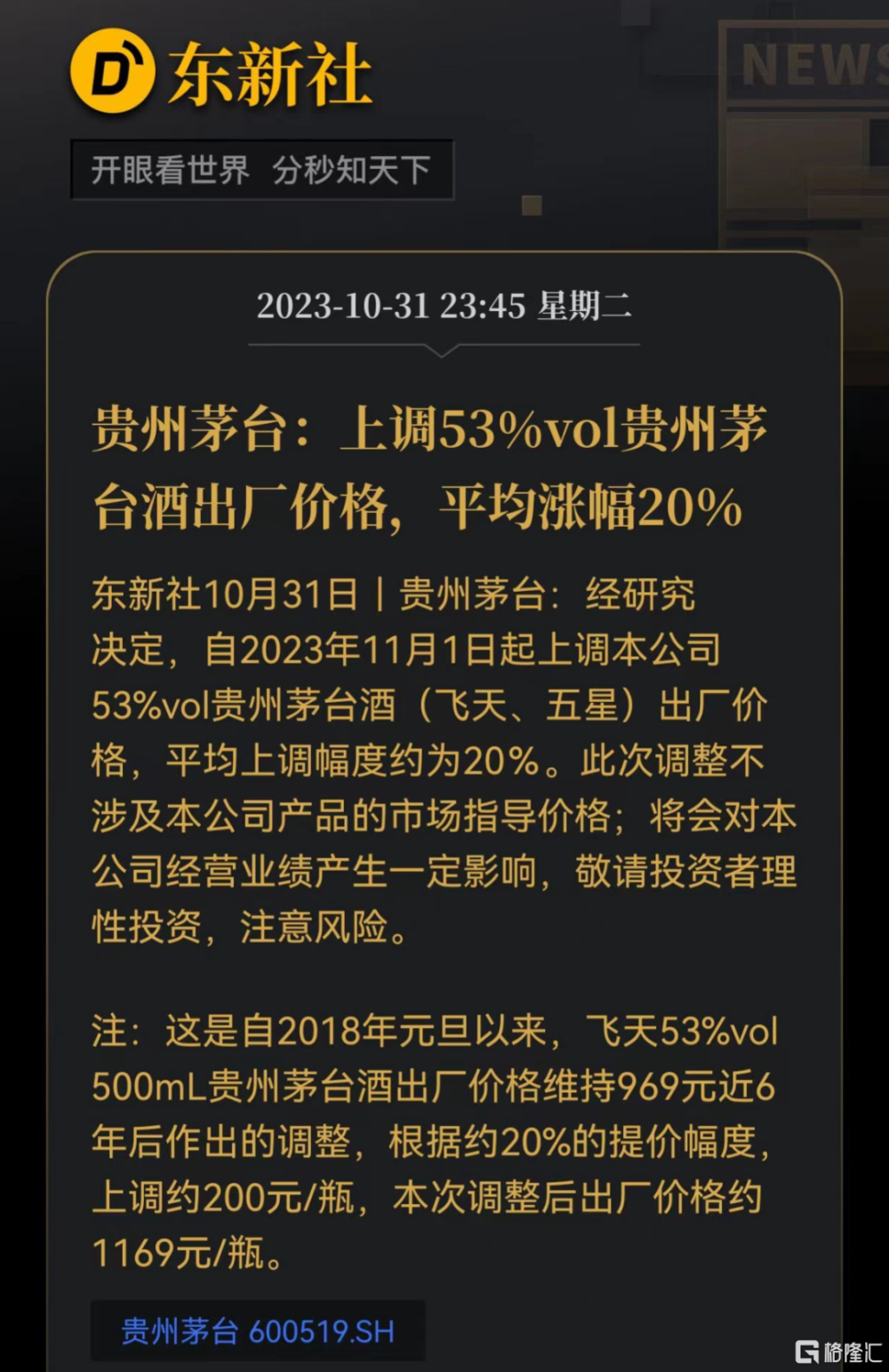

來源:東新社App

但大盤高开低走的老套路還是來了。最終,滬指小漲0.14%,深成指和創業板指雙雙錄得下跌。全天市場2779家上漲,賺錢效應尚可。盤面上,食品飲料、傳媒、汽車領漲大市,而計算機、房地產、建築材料領跌大市。

茅台自己,競價大幅高开9.8%,但收盤大漲5.7%。白酒板塊高开5%,漲幅最終回落不足2%。

此外,北向資金盤中一度淨流出近35億元,收盤時淨流出20.8億元。其中,淨流入茅台11.5億元,五糧液2.65億元,瀘州老窖3.18億元。對茅台提價一事,外資終究還是給面了。

01

茅台公布漲價的消息選擇在昨日晚間23:44分。讓機構和散戶沒有太多時間對漲價一事進行充分評估。在腦海裏隱約覺得,茅台漲價20%,營收利潤必然大增,且把高端白酒的價格空間給打开了,後續五糧液瀘州老窖追隨提價似乎也就指日可待了。

這或許亦是一开盤可以把茅台逼漲停的重要因素吧。

但冷靜下來一分析,似乎並沒有想象那么好。

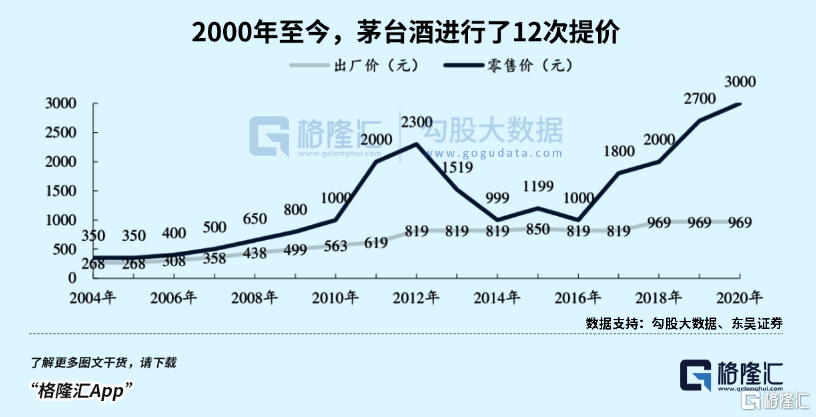

2000年至今,茅台酒進行了12次提價,出廠價從2000年的185元上漲至如今的1169元,累計漲幅爲530%。而市場價由2000年的220元漲至如今的3000元,累計漲幅爲1260%。

茅台上一次漲價還要追隨到2017年末,將出廠價由819元提價至969元。宣布漲價後,茅台股價在當年12月29日還創下了歷史新高。

但現在與過去幾年不可同日而語了。

2018—2022年,茅台直銷收入佔比持續提升,分別爲6%、8.5%、13.95%、22.63%、39.79%。今年前三季度,直銷收入462億元,同比大增44.93%,佔總營收比例的44.7%。

茅台直銷比例大幅提升,已經實現了間接漲價目的。出廠價969元,按照直銷價1499元賣出去,每瓶多买530元,相當於每瓶漲價55%。而現在大致有45%是直銷,相當於這部分的茅台酒早已經實現了提價。這亦是2018年以來業績保持雙位數增長的重要因素。

現在,市場指導價不變,而將出廠價提升至1169元,相當於壓縮經銷商渠道利潤。這部分大致佔比爲55%。

現在提價20%,對於茅台整體平均噸價的邊際拉動是一般的,增厚業績的想象空間也就沒那么大了。

按照機構測算,本次提價的飛天、五星全年配額量17000噸左右,對於2024年全年收入貢獻有望達60億元、收入增速貢獻4%左右,對於利潤增速貢獻5%左右。

看來,提價對茅台基本面影響就這么多,不是腦海想象中鎖定了20%以上的高增長了。

當然,茅台提價意義還是很重大的。

第一,打破了市場關於茅台長期無法直接提價的憂慮。

2021年9月,市場傳言茅台會直接提價。基於這樣的遐想,包括茅台在內的白酒板塊演繹了3個月的大漲行情。但到了12月,這一遐想被證僞。茅台自身呢,則通過大幅增加直銷比例來間接提價,實現業績增長。

按商業邏輯來講,茅台酒出廠價與市場價有將近2000元的空間,且供不應求,早應該直接提價了。但事實上,過去6年多時間,茅台均無動於衷。直到昨日茅台才宣布漲價,而此前市場完全沒有預期。

打破了無法直接提價的桎梏後,未來市場對茅台的業績表現會有更多期待。

第二,茅台提價對於白酒行業的影響不可小覷。

茅台是高端白酒之王。茅台價格不提,五糧液、國窖1573等高端白酒就會有很大的約束。好了,現在茅台價格往上頂,那么其余高端白酒在未來也就有了提價的空間了。

但回到現實,卻不會那么順利。當前,整個宏觀消費市場疲軟,除了茅台沒有倒掛外,其余國內名優白酒均出現了出廠價和零售價的倒掛。別說先提價了,先把渠道中的大量庫存疏通好了再說。

第三,茅台提價對於白酒在內的消費板塊會有潛在β估值影響。

在我看來,茅台提價是一次性事件,後續需要關注茅台批價走勢。如果批價沒漲,那么白酒可能不會有持續的β行情。如果批價上漲了,並帶動五糧液瀘州老窖批價上漲,那么白酒行情持續性會更好一些。

不論怎樣,白酒當前處於股價低迷階段,茅台提價對於提振資本市場對於白酒的信心無疑是有好處的。這基本也奠定了白酒這波行情可能已經出現大的拐點,未來無非是漲多漲少的問題,再度回敲暴跌的可能性很低了。

02

茅台提價之後,無疑會讓市場更加重視當前食品飲料的投資機會。以史爲鑑,食品飲料是A股長牛投資賽道,周而復始的良好布局時候應該也到了。

2000年以來,食品飲料整體漲幅高達2348.7%,排名A股第一名,遙遙領先第二名的家用電器697.5%、第三名的煤炭576.3%。

食品飲料細分領域衆多,包括白酒、飲料乳品、食品加工、非白酒、調味品、休闲食品。同期,漲幅差異巨大,分別爲4151%、1451%、1130%、603%、475%、33.8%。

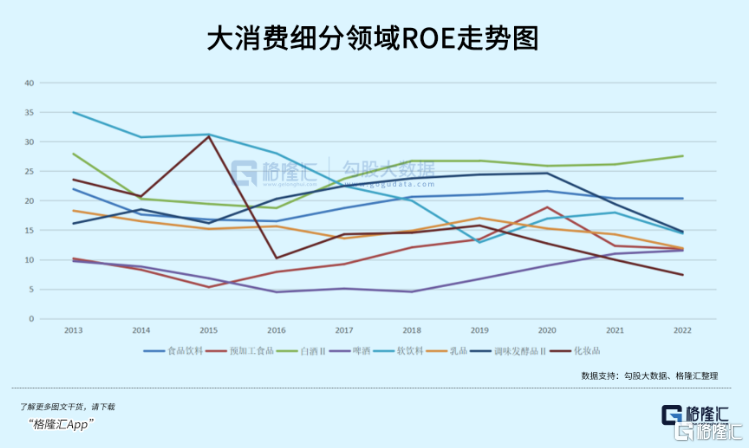

食品飲料盈利能力強,且不斷加強,是股價表現長期優於其它板塊的重要邏輯。

2003年-2012年,食品飲料ROE分別爲5.5%、6.8%、6.4%、9.1%、15.3%、13.8%、20.4%、21.3%、23.5%、26.3%。這10年間,中國經濟高速騰飛,食飲盈利能力持續走強。

2013年-2016年,中國宏觀經濟增長壓力頗大,疊加三公消費禁令等綜合因素衝擊,行業ROE連續下滑,從21.9%下降至16.5%。

2017年-2022年,行業ROE分別爲18.7%、20.6%、21%、21.6%、20.4%、20.3%。以白酒爲首的消費企業迎合消費升級趨勢,陸續开啓漲價模式,導致ROE再度持續攀升。

2008年及以前,食飲的ROE橫向對比其它行業,並不算突出。但2009年之後至今,大多年份均排在31個申萬行業第一。

食飲ROE的穩定性和持續性都非常好。長期下來,自然跑贏其他行業整體回報表現。細分領域,差距也比較大。其中,白酒ROE又是最高的,2014-2022年,ROE分別爲20.3%、19.4%、18.7%、23.7%、26.7%、26.75%、25.9%、26.1%、27.5%。這亦是白酒能夠遙遙領先的重要因素。

食品飲料長期優秀的業績表現,讓內外資機構們用真金白銀投票。截止最新,北向資金重倉A股前5大行業分別爲食品飲料、電力設備、醫藥生物、電子、銀行,分別持有市值爲2629億元、2357億元、1911億元、1495億元、1431億元。

白酒賽道中,外資持有茅台1421億元、五糧液305億元、瀘州老窖105.8億元。

再看內資,截止三季度末,公募持倉市值前五的板塊分別爲食品飲料、醫藥生物、電子、電力設備與計算機行業,持股市值分別爲4151.5億元、3612.6億元、3264.2億元、2987.4億元與1509.2億元。

白酒賽道中,公募基金持有茅台1479億元,瀘州老窖615.4億元,五糧液575.4億元,山西汾酒308.6億元。前10大重倉股中,白酒獨佔4席。

不過,白酒在內的食品飲料的定價權(什么時候迎來流暢性上漲),主要取決於北向資金。但北向資金從8月初以來,源源不斷流出A股超1700億元。而行業減持的大頭就是食品飲料。

外資要調轉船頭流入A股,流入食品飲料,主要取決於外圍貨幣流動性什么時候出現大的拐點。觀察的重要指標就是10年期美債收益率什么時候觸頂持續回落。

目前受制於美國宏觀經濟數據的韌性以及中長期美債供需失衡問題,美債利率居高不下。什么時候能夠下來,無法知曉。只能走一步看一步,密切跟蹤,進行研判。

03

不管是美股、歐股,還是A股港股在內的亞太股市,本輪行情下跌均始於8月初。不僅是股市跌,債市也跌,黃金、原油也曾連續暴跌。這背後是受到了美國經濟潛在衰退初期導致流動性過度收緊的衝擊——2年期與10年美債利率的期限利差大幅收窄。

要觸發美聯儲放松流動性實現轉向,可能有3種途徑。第一,通脹回歸至2%。第二,觸發類似2020年3月、亦或是今年3月的流動性事件。第三,失業率快速上升亦或是零售等經濟數據超預期下滑。

短期看,以上三種路徑實現概率均偏小。那么,也決定了外圍流動性緊縮並不會很快結束(美債利率保持高位),要做好熬更久的心理准備。

只要外圍流動性不轉向,A股上漲就不會很流暢,消費板塊迎來大反轉行情也就需要更多耐心。給予更多時間和機會慢慢布局,似乎也不是一件壞事。

標題:茅台急了

地址:https://www.iknowplus.com/post/47563.html