GDP爲何好於月度經濟指標表現?

主要內容

引言:三季度實際GDP增速(4.9%)明顯好於市場預期(4.5%),我們持續強調的經濟“N型”復蘇第三階段正式开啓。但更重要的是分析爲何季度GDP好於月度指標表現。

“N型”復蘇持續驗證,三季度GDP超預期。GDP增速一季度超預期、二季度低於預期、三季度超預期,我們年初提出的經濟“N型”復蘇持續得到驗證。但超預期背後,更應分析爲何季度GDP表現明顯好於市場常用的月度經濟指標,我們下文進行詳細拆分:

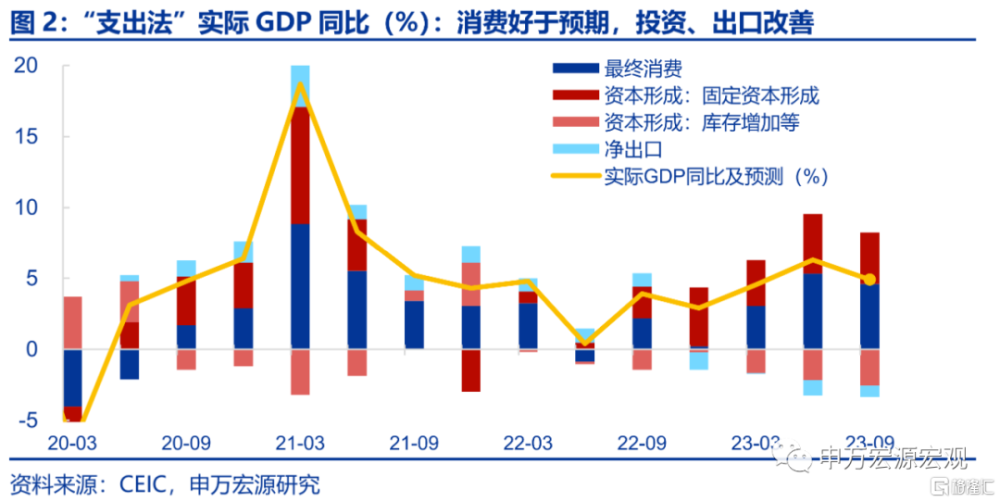

現象:GDP中最終消費貢獻超預期“主力”,固定資本形成也維持強勁。從需求側來看,超預期來源於最終消費貢獻較強,在基數明顯走高超3個百分點的情況,僅僅較二季度回落0.7個百分點。此外,雖然資本形成總額貢獻回落1個百分點至1.1個百分點,但仍是源於去庫存拖累,固定資本形成貢獻高基數下僅回落0.5個百分點至3.7個百分點,整體水平仍然強勁,此外淨出口貢獻改善0.3個百分點至-1.8個百分點。

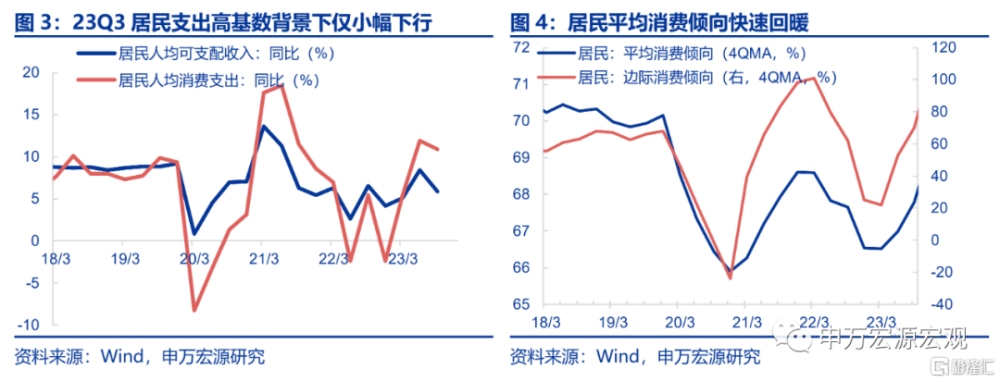

超預期原因之一:消費傾向快速恢復,且主要集中在缺乏月度觀察指標的居民服務消費。最終消費支出超預期中,最主要貢獻來自於居民消費超預期,尤其是居民服務消費。23Q3居民消費支出同比在基數擡高後僅小幅下行1個百分點至10.9%,環比更是高於2017-2019年平均6.7個百分點,考慮到23Q3社零中商品零售同比僅有3.1%,三季度居民消費的改善或主要來源於服務消費。相較於1-6月,1-9月人均服務性消費支出同比改善達1.5個百分點,這是在三季度較高基數上的提升。而從驅動因素來看,雖然人均收入仍承壓,但消費傾向快速改善。另外,商品消費企穩改善是另一大重要因素,9月零售同比5.5%好於預期,汽車消費韌性,必需品向中長期中樞回歸,居民线下消費逐步改善。

原因之二:政府消費強勁,而月度缺乏直接觀察指標。三季度財政支出走出“低潮”,8月一般公共預算支出同比7.2%,較上月改善8.0個百分點,爲年內增速高點,同時季度服務業增加值與服務業生產指數的背離也顯示政府消費強勁,服務業生產指數同比下滑4.2pct至6.5%,但第三產業增加值增速僅下滑2.2pct至5.2%,兩者差異其一是產值與增加值分別,但服務業增加值率基本穩定,難解釋如此大背離。差異其二也即服務業生產指數不包括政府消費,這也意味着政府消費推動第三產業增加值表現好於服務業生產指數。

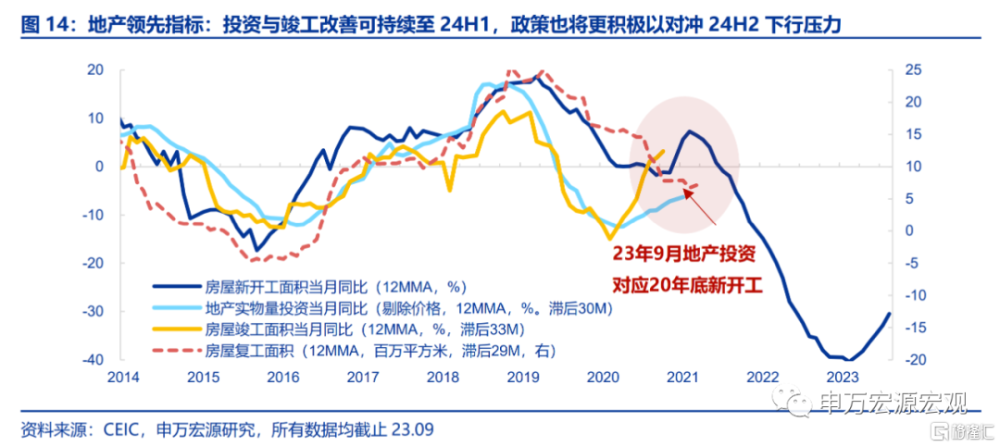

原因之三:房企融資、地產竣工雙雙超預期,支撐商品房銷售增值。9月房企信用融資增速大幅改善10.8pct至-9.8%,結構上國內貸款大幅改善、增速半年來首次轉正,以非標爲主的自籌資金也明顯上行。而房企融資改善直接推動“保交樓”與地產竣工加快,9月住宅竣工增速也大幅回升15pct至25.8%,也相應支撐商品房銷售增值,後者在基數明顯走高的背景下,對整體GDP增速的貢獻僅回落0.2個百分點至0.1個百分點,超出預期。

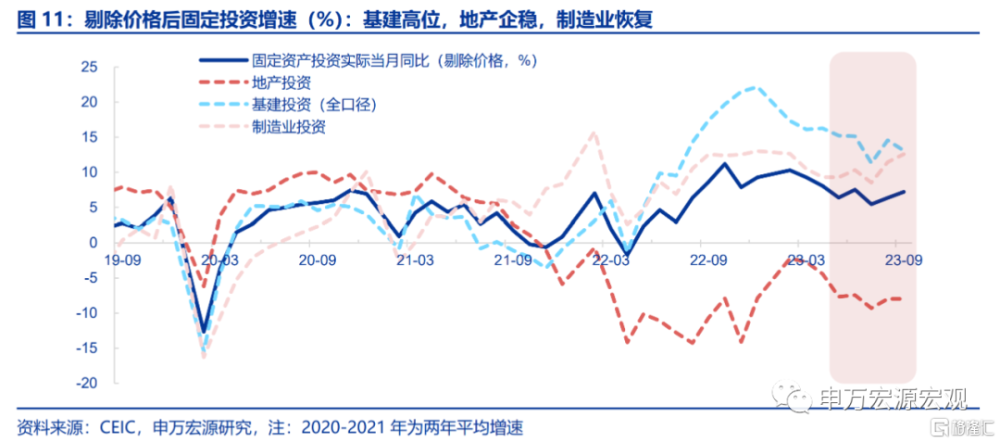

原因之四,剔除價格後實際固定增速表現好於統計局公布的名義固定投資。估算固定資產投資拉動當季GDP增速3.5個百分點,明顯好於預期。1-9月固定資產投資累計同比3.1%,與市場預期(3.1%)一致,當月同比小幅回升0.5pct至2.5%。低於GDP增速,貌似顯示投資穩增長效果較弱。但剔除價格後實際增速回升0.9pct至7.2%,不僅回升幅度更大,絕對水平也明顯高於實際GDP增速,結構上呈現基建高位、制造業改善、地產底部企穩。

未來半年內將迎來經濟恢復好於預期、政策持續發力的階段。展望23Q4至24Q2,消費、投資、出口增速均有望繼續向好,推動經濟溫和恢復。消費方面,人均收入承壓,但城鎮勞動參與率明顯改善,總收入(人均*量)改善幅度好於人均收入。與此同時,居民消費傾向積極恢復,且地產竣工增速高點爲年底或明年初,按半年傳導時滯,也將保障24Q2之前地產後周期消費需求。投資方面,地產融資加快改善,支撐地產投資。出口方面,美國財政“兜底”居民收入,同時發達國家控通脹訴求強化,已在推動大幅低於自身需求的進口增速、重新向需求水平回歸,預計我國出口增速將趨於上行、且上行幅度好於美國經濟本身表現(進口額外回升的邏輯)。政策方面,面對24年下半年潛在的新一輪下行壓力,穩增長政策需要力度加大、分類施策、節奏互補。地產貨幣政策持續發力,穩定居民預期,財政基建政策24H1發力,確保24H2形成實物投資、對衝屆時下行風險。

風險提示:房地產市場形勢變化,穩增長政策效果不及預期。

以下爲正文

一、“N型”復蘇持續驗證,三季度GDP超預期

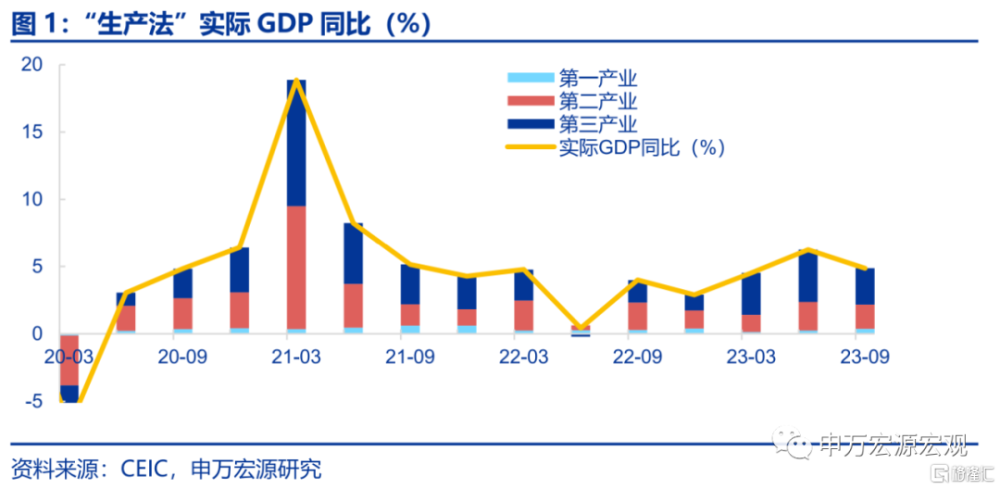

GDP增速一季度超預期、二季度低於預期、三季度超預期,我們年初提出的經濟“N型”復蘇持續得到驗證。三季度實際GDP同比增速4.9%,明顯好於市場預期(4.5%),在基數明顯走高過程中較Q2僅下降1.4個百分點。剔除基數觀察,兩年平均增速(跟21年同期比,+1.1pct至4.4%)、四年平均增速(跟19年同期比,+0.2pct至4.5%)均積極回升。分行業看,三季度第二產業同比增速回落0.6個百分點至4.6%,但四年平均增速改善(+0.3pct至4.9%),第三產業(同比-2.2pct至5.2%,四年平均+0.3pct至4.6%)剔除基數影響後景氣也在改善。

但超預期背後,更應分析爲何季度GDP表現明顯好於市場常用的月度經濟指標,我們下文進行詳細拆分。

二、現象:GDP中最終消費貢獻超預期“主力”,固定資本形成也維持強勁

從需求側來看,超預期來源於最終消費貢獻較強,此外固定資本形成與淨出口也在改善。從實際GDP增速貢獻來看,三季度最終消費支出貢獻爲4.6個百分點,在基數明顯走高超3個百分點的情況,僅較二季度回落0.7個百分點。此外,雖然資本形成總額貢獻回落1個百分點至1.1個百分點,但仍是源於去庫存拖累,固定資本形成貢獻高基數下僅回落0.5個百分點至3.7個百分點,整體水平仍然強勁,此外淨出口貢獻改善0.3個百分點至-1.8個百分點。

三、超預期原因之一:消費傾向快速恢復,且主要集中在缺乏月度觀察指標的居民服務消費

最終消費支出超預期中,最主要貢獻來自於居民消費超預期,尤其是居民服務消費。23Q3居民消費支出同比在基數擡高後僅小幅下行1個百分點至10.9%,環比更是高於2017-2019年平均(6.5%)6.7個百分點,成爲支撐GDP超預期的主要來源。考慮到23Q3社零中商品零售同比僅有3.1%,三季度居民消費的改善或主要來源於服務消費,國家統計局副局長盛來運表示“今年前三季度,居民人均服務性消費支出同比增長14.2%,佔居民人均消費支出的比重是46.1%,比去年同期明顯提升了2個百分點”。相較於1-6月,1-9月人均服務性消費支出同比改善達1.5個百分點,這是在三季度較高基數上的提升,凸顯當前居民服務消費的熱情,和前期較爲火爆的暑期旅遊相匹配。

雖然人均收入仍承壓,但消費傾向快速改善。23Q3居民人均可支配收入同比下行2.6個百分點至5.9%,環比低於17-19年平均(11.6%)1個百分點。但快速改善的服務消費令我國居民平均消費傾向恢復速率進一步加快,三季度已經恢復至67.8%(4QMA)。

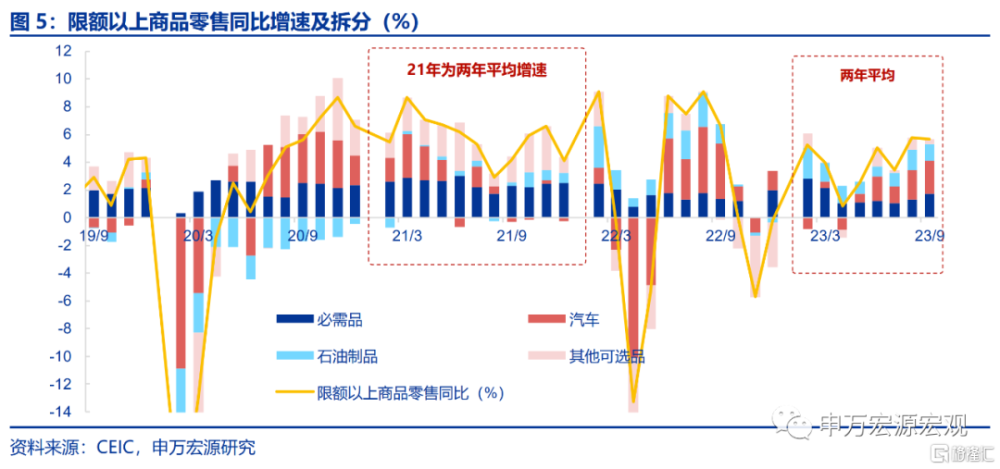

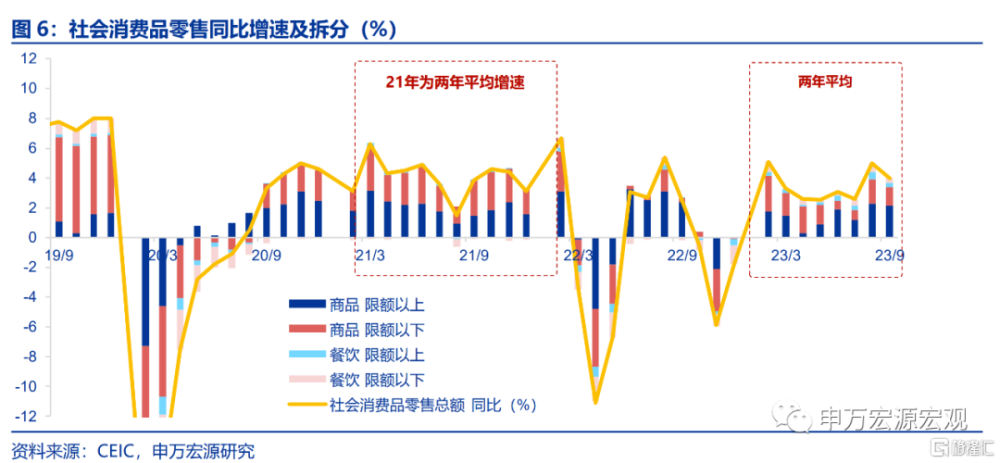

另外,商品消費企穩改善是另一大重要因素,9月零售同比5.5%好於預期,汽車韌性、必需品向中長期中樞回歸,居民线下消費逐步改善。9月社會消費品零售總額同比5.5%,明顯好於市場預期(4.9%,Wind),集中體現三大特點:一是汽車(兩年平均增速+0.1pct至8.4%,下口徑同)韌性,地產竣工拉動、油價再度上行、部分地方推出購車補貼、以及新能源廠商更趨激烈的競爭令居民保持消費動力;二是必需品(+0.8pct至7.1%)連續第三個月改善,其中糧油食品(+2.1pct至8.4%)、日用品(+0.6pct至3.1%)、中西藥品(+0.5pct至6.9%),擺脫了二季度以來持續低迷格局,進一步向中長期增長中樞靠攏;三是限額以下零售开始擺脫疫情後的動能偏弱現象,疫情期間社零增速偏弱主要來源於限額以下商品零售乏力,但8-9月以來隨着服務消費的快速回復,限額以下商品零售環比已經連續超過疫情前同期水平,或表徵居民消費行爲正在逐漸扭轉疫情中形成的習慣,餐飲收入(-4.6pct至5.8%)穩定增長同樣體現這一點。

四、原因之二:政府消費強勁,而月度缺乏直接觀察指標

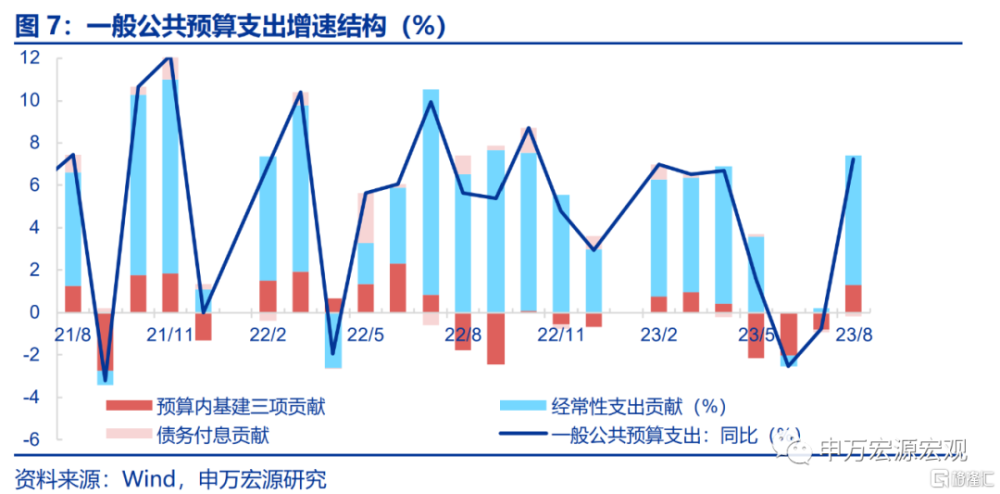

三季度財政支出走出“低潮”,同時季度服務業增加值與服務業生產指數的背離、也顯示政府消費表現強勁。8月一般公共預算支出同比7.2%,較上月改善8.0個百分點,爲年內增速高點,明顯走出前期低潮,預計9月一般公共預算支出仍強。而目前一般公共預算支出主要向政府服務性消費傾斜,數據上也呈現這一規律。另一方面,三季度服務業生產指數同比下滑4.2pct至6.5%,但第三產業增加值增速僅下滑2.2pct至5.2%,兩者差異其一是產值與增加值的分別,但服務業增加值率基本穩定,或不是構成如此大背離的原因。差異其二也即服務業生產指數不包括政府消費,這也意味着第三產業增加值增速之所以下行幅度小於服務業生產指數,源於政府消費的增量貢獻。

五、原因之三:房企融資、地產竣工雙雙超預期,支撐商品房銷售增值

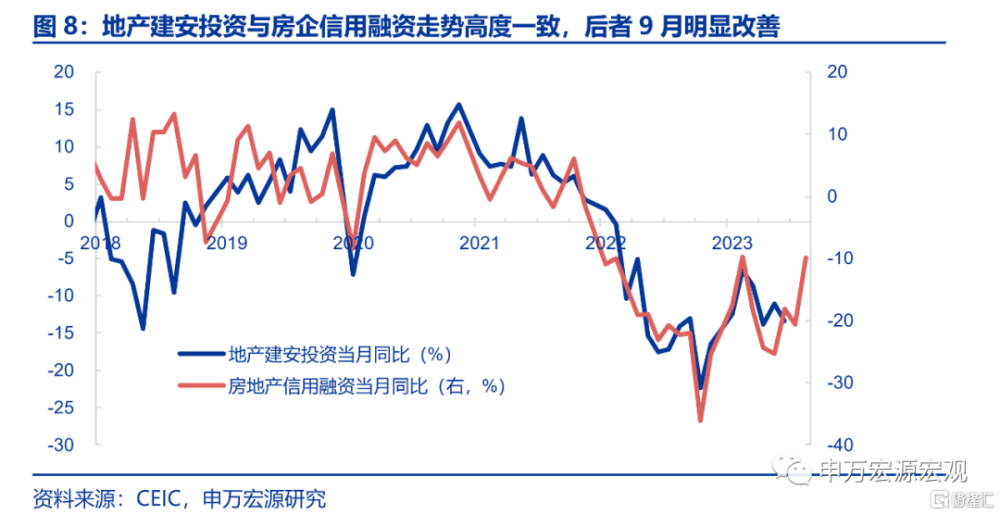

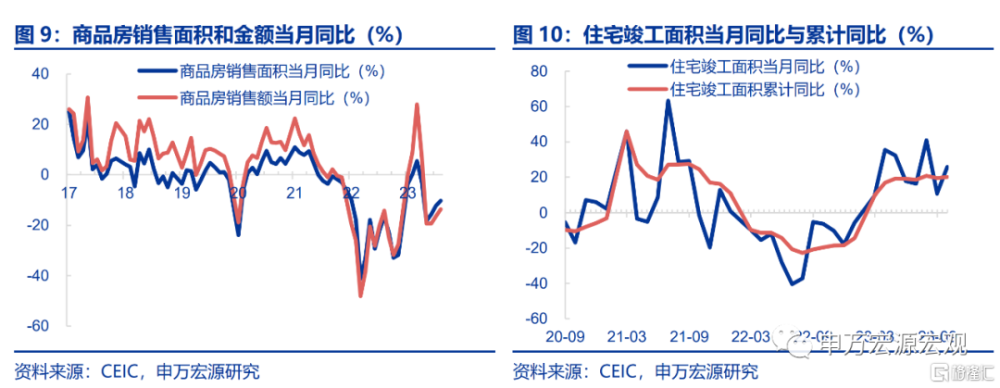

住宅竣工增速累計同比繼續上行,通過計入商品房銷售增值、影響固定資本形成。9月房企信用融資增速大幅改善10.8pct至-9.8%,結構上國內貸款(+28.4pct至4.1%)大幅改善、增速半年來首次轉正,以非標爲主的自籌資金(+8.6pct至-15.3%)也明顯上行。而房企融資的改善直接推動“保交樓”與地產竣工的加快,9月住宅竣工增速也大幅回升15pct至25.8%,也相應支撐商品房銷售增值,後者在基數明顯走高的背景下,對整體GDP增速的貢獻僅回落0.2個百分點至0.1個百分點,超出預期。

此外地產銷售也積極回升,地產政策加碼改善居民預期的過程可以期待。9月商品房銷售面積、金額當月同比分別回升2.0、2.8pct至-10.1%、-13.6%,新开工面積同比跌回升8.9pct至-14.6%。

六、原因之四,剔除價格後實際固定增速表現好於統計局公布的名義固定投資

估算固定資產投資拉動當季GDP增速3.5個百分點,明顯好於預期,也是穩增長的重要力量。1-9月固定資產投資累計同比3.1%,與市場預期(3.1%)一致,當月同比小幅回升0.5個百分點至2.5%。低於GDP增速,貌似顯示投資穩增長效果較弱。但剔除價格後實際增速回升0.9個百分點至7.2%,不僅回升幅度更大,絕對水平也明顯高於實際GDP增速,發揮重要穩增長效果。

分結構看,基建高位、制造業改善、地產底部企穩。9月固定投資中改善幅度較大的是制造業投資(名義+0.8pct至7.9%,實際+1.1pct至12.6%),累計同比6.2%好於市場預期(5.7%),顯示出口、消費帶動工業品改善好於預期後,也在傳導至制造業企業投資動機回升。而地產投資雖然名義增速回落(-0.3pct至-11.3%),但實際增速回升(+0.3pct至-8.0%),而且考慮到房企信用融資明顯改善,後者與地產建安投資走勢高度相關,意味着拖累地產投資的更多爲不計入GDP的土地購置費。而基建投資(全口徑)雖然有所走弱(名義-1.9pct至7.7%,實際-1.4pct至13.1%),主因前期持續貢獻高增的電力投資有所回落(-15.2pct至17.5%),但剔除價格後增速仍然高企,累計同比8.6%也好於市場預期(7.1%),顯示企業中長貸連續改善後,對地產基建仍構成支撐。

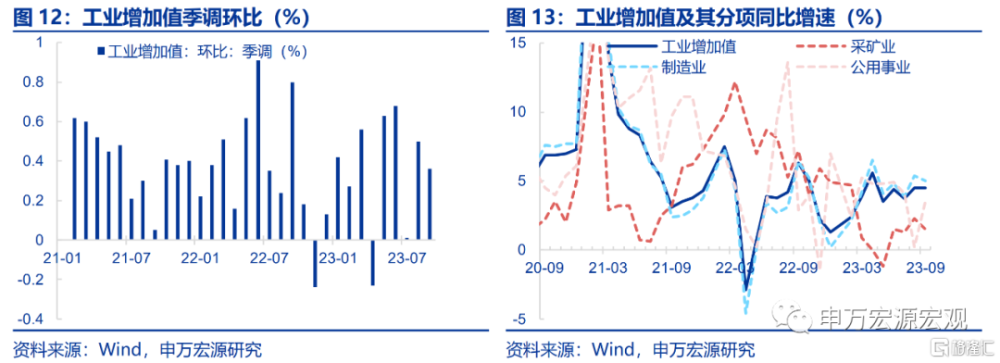

七、工業生產:符合預期,上遊有所回落,但消費和出口改善穩定中下遊

9月工業增加值實際同比持平於4.5%,和市場預期基本一致(4.6%,Wind)。行業結構上,採礦業(-0.8pct至1.5%)、制造業(-0.4pct至5.0%)有所回落,而公用事業(+3.3pct至3.5%)走強。制造業內部,上遊制造業有所回落,特別是黑色金屬(-4.6pct至9.9%)下行幅度較大,有色金屬(-0.4pct至8.4%)和非金屬礦物(-0.1pct至-1.7%)小幅回落;中下遊方面,整體較爲穩定,隨着出口的回暖,通用設備(+0.8pct至0.0%)、專用設備(+2.1pct至1.6%)有所改善,計算機、通信和其他電子設備(-1.3pct至4.5%)回落但仍維持在高位,汽車銷售持續向好也令汽車生產(-0.9pct至9.0%)維持高位。

八、未來半年內將迎來經濟恢復好於預期、政策持續發力的階段

展望23Q4至24Q2,消費、投資、出口增速均有望繼續向好,推動經濟溫和恢復。消費方面,雖然人均收入承壓,但城鎮勞動參與率明顯改善,總收入(人均*量)改善幅度好於人均收入。與此同時,居民消費傾向積極恢復,且地產竣工增速至23年9月仍然強勁,按我們下圖地產領先指標,竣工高點爲年底或明年初,按半年傳導時滯,也將保障24Q2之前地產後周期消費需求。投資方面,地產融資加快改善,疊加地產領先指標顯示未來半年內會有更多的前期停工項目需要復工、支撐地產投資。出口方面,美國財政“兜底”居民收入,同時發達國家控通脹訴求強化,已在推動大幅低於自身需求的進口增速、重新向需求水平回歸,預計我國出口增速將趨於上行、且上行幅度好於美國經濟本身表現(進口額外回升的邏輯)。

政策方面,面對24年下半年潛在的新一輪下行壓力,穩增長政策需要力度加大、分類施策、節奏互補。按我們地產領先指標,在存量房復工支撐結束後,24年下半年开始地產投資將集中反映新房投資轉弱的傳導,面臨較大下行壓力。加之美國經濟潛在的衰退風險、或在24H2形成出口下行壓力,因此穩增長政策需要聚焦潛在的下行風險。其中地產與貨幣政策繼續偏松,包括降息、“限購限售”優化等一系列改善居民預期的政策,而財政政策發力節奏略滯後於地產貨幣政策,前者或在明年上半年前置擴張,確保明年下半年基建實物工作量形成、對衝潛在下行風險。

風險提示:房地產市場形勢變化,穩增長政策效果不及預期。

注:本文節選自申萬宏源宏觀研究報告《GDP爲何好於月度經濟指標表現——Q3&9月經濟數據解讀》,報告分析師:屠強、賈東旭、王勝

標題:GDP爲何好於月度經濟指標表現?

地址:https://www.iknowplus.com/post/43443.html