張憶東:風再起時,參與反彈行情不宜遲

投資要點

一、回顧:底部拉鋸战,建議逆向思維布局糾偏機會

在8月29日《港股底部區域的耐心堅持和逆向思維》月度策略中,我們提到:“港股市場未來數月較難出現大起大落,有望在過去多年恆生指數的底部區域18000-21000點附近反復築底,不排除階段性跌穿18000或者階段性迎來SHORT COVER式快速反彈,但是,當前港股較難出現持續性系統性的大行情。”建議投資者“堅持長期價值、精選被悲觀情緒錯殺的優質上市公司,積小勝爲大勝,熬過底部區域”。

二、展望海外:中短期,美債長端利率上升對港股的衝擊,已經到了強弩之末,四季度,美債收益率將开啓階段性的下行窗口期,美元也有望走弱

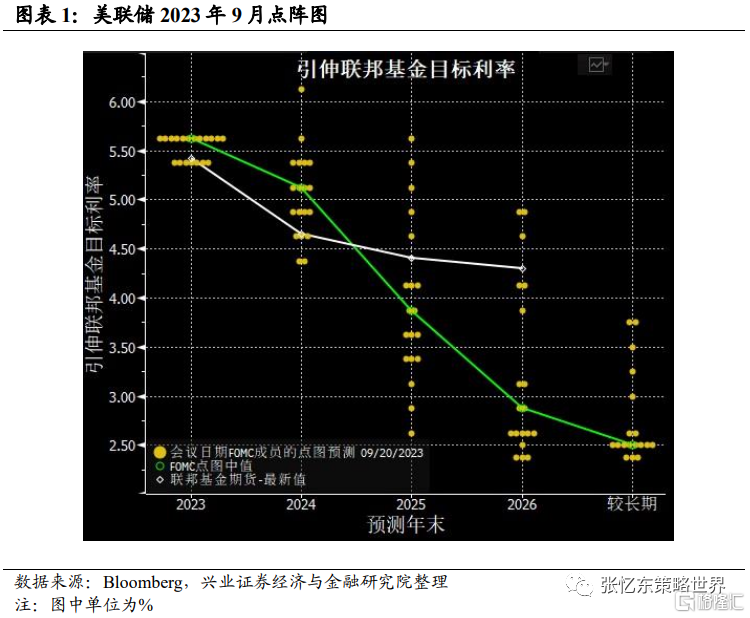

首先,美聯儲加息進入尾聲,聯儲當前給出的利率路徑指引是年內還有一次加息,明年兩次降息。在當前核心通脹仍處於回落趨勢之中、勞動力市場供需有改善的經濟環境下,美聯儲調高利率終點的概率並不大。截至9月27日,市場對於降息時點的預期是在明年6月,聯儲當前也沒有緊迫的需求去引導市場推後預期,並且聯儲對於較遠時間的指引對市場而言也沒有太大置信度。因此,短端利率上行空間不大。

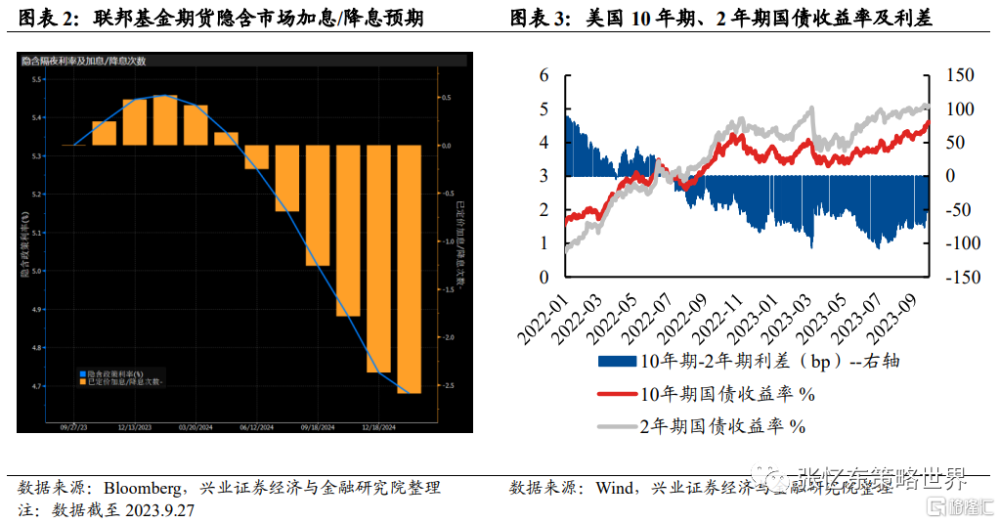

第二,隨着美國經濟在四季度軟着陸以及CPI繼續回落,今年年底美國十年期國債收益率水平有望低於4%,美元指數也有望走弱。9月20日聯儲會議後,推動10年期美債利率上行的主要因素是美國10年期與2年期國債利差的收窄,從9月20日的-77bp回到9月27日的-49bp,背後的原因是美國較強的基本面,以及軟着陸甚至不着陸的預期升溫。而四季度在超額儲蓄耗盡、工資漲幅以及消費信貸放緩的背景下,居民消費動能將放緩;且當前美國庫存同比增速回到歷史中樞位置,若消費動能減弱,美國去庫存仍有空間,因而美國經濟短周期有望軟着陸,從而支撐期限溢價繼續上行的動力也會減弱。

三、展望國內:四季度經濟有望超預期改善,資本市場政策利多效果由量變到質變

3.1、隨着中國一系列宏觀調控政策措施密集出台,經濟壓力最大的時候可能已經過去,四季度中國經濟有望環比改善。

7月24日政治局會議以來,國內宏觀政策利好不斷積累,財政政策、貨幣政策協同發力,地產政策持續優化,一攬子化債工作多頭並進地推進。政策對經濟走強的拉動作用也在逐步顯現,8月經濟數據顯示經濟動能逐漸好轉。

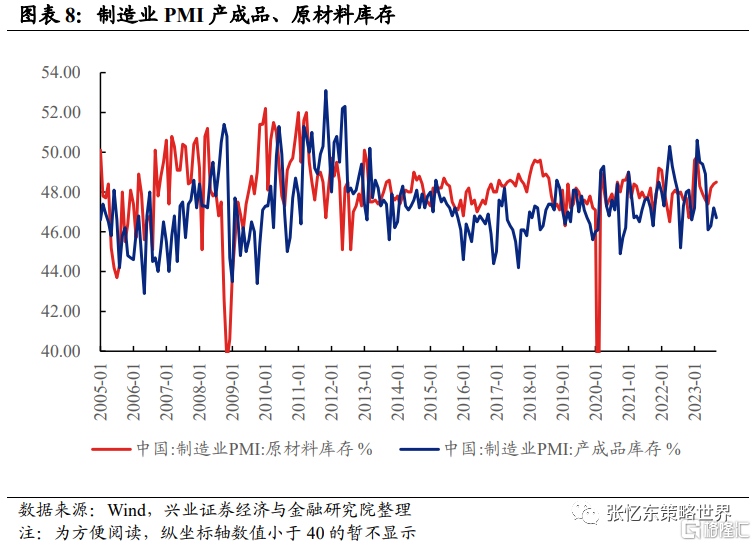

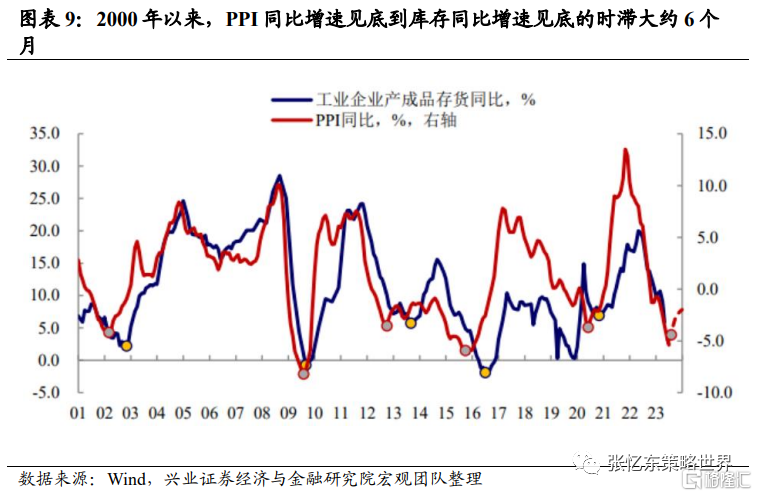

從庫存周期的維度來看,中國經濟可能已經步入被動去庫存階段。當前,制造業PMI產成品庫存還在去化,但是,制造業PMI原材料庫存已經見底,之後將逐步回升。此外,從歷史上看,價格見底後,庫存周期往往也會經歷見底。從2000年以來的數據看,PPI同比增速見底到庫存同比增速見底約需要5-11個月。從這一角度而言,庫存周期可能會在歲末年初見底。

3.2、資本市場政策組合拳持續推出,凸顯中國活躍資本市場的信心,資本市場政策利多的效果處在量變到質變的過程中。

在A股調降印花稅、收緊IPO和再融資、規範減持、降低融資保證金比例“四箭齊發”的背景下,近期A股市場融資節奏已有所放緩,產業資本流出狀況顯著好轉,違規減持的行爲受到了懲治。

而對港股而言,香港行政長官李家超表示,近日“促進股票市場流動性專責小組”正不停加开會議,研究提升港股流動性的方法,並會盡快提交建議報告。香港立法會金融服務界議員李惟宏表示,小組各成員正認真評估港股面臨的挑战,並就上市改革、交易成本以及交易機制等方面提出各項促進股票市場流動性的建議,預期短期刺激措施將會很快推出。

3.3、四季度內外部環境,有利於人民幣匯率企穩。隨着國內一系列政策落地,經濟有望改善,則人民幣匯率有望在今年四季度回到7左右。

四、港股行情展望和投資策略:風再起時,參與反彈行情不宜遲

8月29日《港股底部區域的耐心堅持和逆向思維》中我們提示:“(港股)行情要走出這一底部區域(18000-21000點),尚需耐心等待轉機:一是海外因素,何時聯儲轉鴿派,至少美債10年期收益率能夠持續下行;二是等待中國經濟增長動能出現明顯轉強跡象。”而當前來看,港股面臨的中短期變量,國內的短期經濟、股市環境以及外部的地緣政治、無風險收益率,都已經發生了積極變化並有望延續。港股金秋反彈可能已經开始,值得逢低參與。

投資建議:回歸投資本質,立足基本面,堅持長期價值。

投資機會1:低波紅利資產持續重估,其中,優質央國企價值股是港股中長期核心配置標的。建議配置能源(石油、煤炭)、電信運營商、優質銀行及保險、地產、交運、公用事業等領域的優質央國企龍頭。

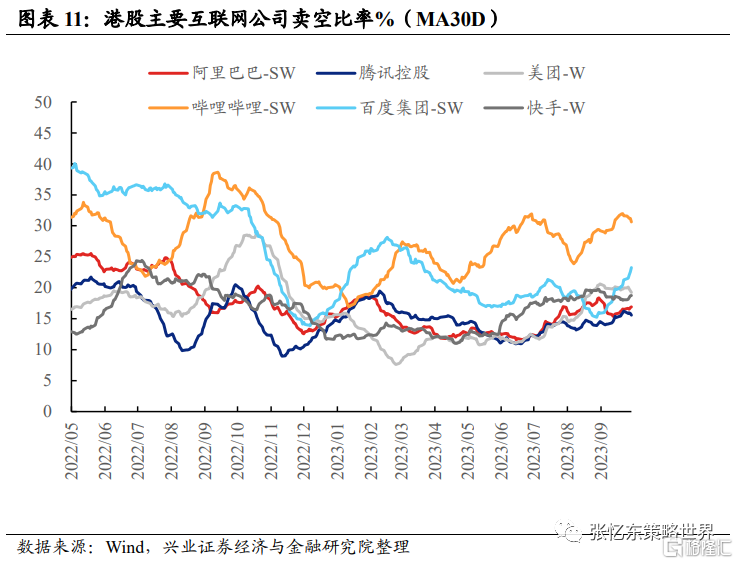

投資機會2:逆向思維操作做空比例高企的行業和個股short cover的機會,精選優質互聯網龍頭。

投資機會3:掘金景氣改善的細分領域,包括困境反轉或高景氣延續的行業,如醫藥、教育、有色金屬、工程機械、智能汽車、海外擴張產業鏈等。

投資機會4:精選中國泛消費領域的阿爾法機會,在餐飲旅遊、食品飲料、美妝、紡服、物業等領域挖掘阿爾法機會並堅持長期價值。

風險提示:大國博弈風險;美聯儲政策緊縮超預期;全球經濟下行超預期。

報告正文

一、回顧:底部拉鋸战,建議逆向思維布局糾偏機會

在8月29日《港股底部區域的耐心堅持和逆向思維》月度策略中,我們提到:“港股市場未來數月較難出現大起大落,有望在過去多年恆生指數的底部區域18000-21000點附近反復築底,不排除階段性跌穿18000或者階段性迎來SHORT COVER式快速反彈,但是,當前港股較難出現持續性系統性的大行情。”建議投資者“堅持長期價值、精選被悲觀情緒錯殺的優質上市公司,積小勝爲大勝,熬過底部區域”。

二、展望海外:中短期,美債長端利率上升對港股的衝擊,已經到了強弩之末,四季度,美債收益率將开啓階段性的下行窗口期,美元也有望走弱

首先,聯儲當前給出的利率路徑指引是年內還有一次加息,明年兩次降息。在當前核心通脹仍處於回落趨勢之中、勞動力市場供需有改善的經濟環境下,美聯儲調高利率終點的概率並不大。截至9月27日,市場對於降息時點的預期是在明年6月,聯儲當前也沒有緊迫的需求去引導市場推後預期,並且聯儲對於較遠時間的指引對市場而言也沒有太大置信度。因此,短端利率上行空間不大。

第二,隨着美國經濟在四季度軟着陸以及CPI繼續回落,今年年底美國十年期國債收益率水平有望低於4%,美元指數也有望走弱。9月20日聯儲會議後,推動10年期美債利率上行的主要因素是美國10年期與2年期國債利差的收窄,從9月20日的-77bp回到9月27日的-49bp,背後的原因是美國較強的基本面,以及軟着陸甚至不着陸的預期升溫。而四季度在超額儲蓄耗盡、工資漲幅以及消費信貸放緩的背景下,居民消費動能將放緩;且當前美國庫存同比增速回到歷史中樞位置,若消費動能減弱,美國去庫存仍有空間,因而美國經濟短周期有望軟着陸,從而支撐期限溢價繼續上行的動力也會減弱。

三、國內:四季度經濟有望超預期改善,資本市場政策利多效果由量變到質變

3.1、隨着中國一系列宏觀調控政策措施密集出台,經濟壓力最大的時候可能已經過去,四季度中國經濟有望環比改善

7月24日政治局會議以來,國內宏觀政策利好不斷積累,財政政策、貨幣政策協同發力,地產政策持續優化,一攬子化債工作多頭並進地推進。政策對經濟走強的拉動作用也在逐步顯現,8月經濟數據顯示經濟動能逐漸好轉。

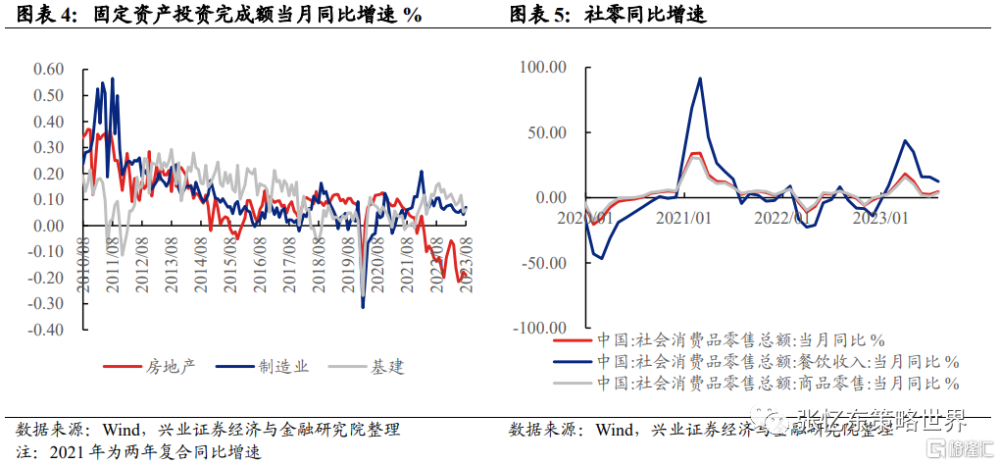

投資方面,8月制造業投資、基建投資環比和同比增速均有改善,環比分別增加2.9%、10.7%,同比分別增加7.06%、6.23%。

消費方面,社零同比增速回升,由7月的2.5%提升至8月的4.6%,其中商品消費企穩改善,同比增加3.7%,餐飲消費同比保持高增,同比增加12.4%。

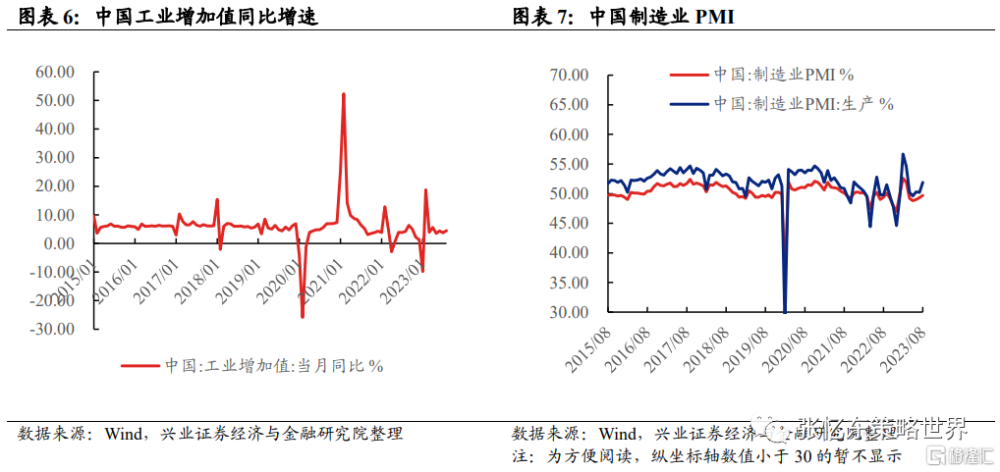

生產方面,8月工業增加值同比增速由3.7%回升至4.5%,制造業PMI指數中的生產分項也繼續回升,生產端恢復趨勢與需求端恢復態勢基本匹配。

8月中國工業企業利潤總額同比增長17.2%,由7月的-6.7%大幅轉正。9月制造業PMI爲50.2%,重回擴張區間。

從庫存周期的維度來看,中國經濟可能已經步入被動去庫存階段。當前,制造業PMI產成品庫存還在去化,但是,制造業PMI原材料庫存已經見底,之後將逐步回升。此外,從歷史上看,價格見底後,庫存周期往往也會經歷見底。從2000年以來的數據看,PPI同比增速見底到庫存同比增速見底約需要5-11個月。從這一角度而言,庫存周期可能會在歲末年初見底。

3.2、資本市場政策組合拳持續推出,凸顯中國活躍資本市場的信心,資本市場政策利多的效果處在量變到質變的過程中

在A股調降印花稅、收緊IPO和再融資、規範減持、降低融資保證金比例“四箭齊發”的背景下,近期A股市場融資節奏已有所放緩,產業資本流出狀況顯著好轉,違規減持的行爲受到了懲治。

而對港股而言,香港行政長官李家超表示,近日“促進股票市場流動性專責小組”正不停加开會議,研究提升港股流動性的方法,並會盡快提交建議報告。香港立法會金融服務界議員李惟宏表示,小組各成員正認真評估港股面臨的挑战,並就上市改革、交易成本以及交易機制等方面提出各項促進股票市場流動性的建議,預期短期刺激措施將會很快推出。

3.3、四季度內外部環境,有利於人民幣匯率企穩

海外,美元指數四季度有望隨着美國經濟軟着陸而走弱;國內,隨着政策效果和中國經濟內生動能的增強,人民幣有望在今年四季度回到7左右,有利於吸引海外資金配置A股和港股。

9月11日,全國外匯市場自律機制專題會議召开,表示“有能力、有信心、有條件保持人民幣匯率基本穩定”,並要求“該出手時就出手,堅決對單邊、順周期行爲予以糾偏,堅決對擾亂市場秩序行爲進行處置,堅決防範匯率超調風險”。

9月27日央行貨幣政策委員會2023年第三季度例會繼續強調“深化匯率市場化改革,引導企業和金融機構堅持“風險中性”理念,綜合施策、校正背離、穩定預期,堅決對單邊、順周期行爲予以糾偏,堅決防範匯率超調風險,保持人民幣匯率在合理均衡水平上的基本穩定”。

因而9月以來,截至9月26日,雖然美元指數大幅上漲2.5%,但美元兌人民幣匯率僅上漲0.7%。

四、港股行情展望和投資策略:風再起時,參與反彈行情不宜遲

8月29日《港股底部區域的耐心堅持和逆向思維》中我們提示:“(港股)行情要走出這一底部區域(18000-21000點),尚需耐心等待轉機:一是海外因素,何時聯儲轉鴿派,至少美債10年期收益率能夠持續下行;二是等待中國經濟增長動能出現明顯轉強跡象。”而當前來看,港股面臨的中短期變量,國內的短期經濟、股市環境以及外部的地緣政治、無風險收益率,都已經發生了積極變化並有望延續。港股金秋反彈可能已經开始,值得逢低參與。

投資建議:回歸投資本質,立足基本面,堅持長期價值。

投資機會1:低波紅利資產持續重估,其中,優質央國企價值股是港股中長期核心配置標的。一方面,央企國企港股具備低估值、高股息特徵,“類債券”配置吸引力高;另一方面,受益於四季度經濟改善,周期龍頭盈利改善。建議配置能源(石油、煤炭)、電信運營商、優質銀行及保險、地產、交運、公用事業等領域的優質央國企龍頭。

投資機會2:逆向思維操作做空比例高企的行業和個股short cover的機會,精選優質互聯網龍頭。一方面四季度中國經濟發生積極變化、人民幣匯率企穩;另一方面中美進入階段性緩和期,美債十年期利率走弱。利多因素累積、利空因素階段性出盡之下,風險偏好較高的資金,可以博弈互聯網short cover行情。港股主要互聯網公司賣空比率(MA30D)下半年以來再度上升,一旦預期發生改善,短期有望迎來short cover驅動的反彈。

投資機會3:掘金景氣改善的細分領域,包括困境反轉或高景氣延續的行業,例如醫藥、教育、有色金屬、工程機械、智能汽車、海外擴張產業鏈等。

醫藥:創新藥方面,Q4行業會議陸續召开,板塊催化劑值得期待,且2023年創新藥談判落地,同時國際化進展值得期待;此外建議關注創新藥產業鏈底部反轉機會,產業需求有望在明年以來恢復。消費醫療賽道中長期成長空間廣闊,隨着前期調整逐步進入可布局區間。

教育:教育部頒布《校外培訓行政處罰暫行辦法》,監管政策環境明朗,利好證照齊全、守法合規的龍頭公司。

有色金屬:政策底已現,金九銀十旺季有望迎來基本面拐點,建議布局順周期板塊,關注地產竣工鏈逐漸落實到訂單的業績逆轉行情。

工程機械:出口端,對歐美出口增速受基數影響下半年或邊際下行,一帶一路出口接力;國內市場築底,板塊底部明確。中長期看,海外市場有較大發力空間,仍將保持一定增速,國內市場在更新替換需求支撐下2024-2026年上行趨勢確定性較強。

智能汽車:汽車,根據興證汽車戴暢團隊的判斷,預計9/10/11月乘用車月度景氣繼續向上,“高階智能駕駛+自主高端化+特斯拉三重新周期”三條主线參與汽車行情。

投資機會4:精選中國泛消費領域的阿爾法機會,在餐飲旅遊、食品飲料、美妝、紡服、物業等領域挖掘阿爾法機會並堅持長期價值。

五、風險提示

大國博弈風險;美聯儲政策緊縮超預期;全球經濟下行超預期。

注:本文來自興業證券股份有限公司2023年10月02日發布的《風再起時——2023年10月港股投資策略》,報告分析師:張憶東 SAC執業證書編號:S0190510110012、SFC HK執業證書編號:BIS749,李彥霖 SAC執業證書編號:S0190510110015,遲玉怡 SAC執業證書編號:S0190522040001

標題:張憶東:風再起時,參與反彈行情不宜遲

地址:https://www.iknowplus.com/post/38398.html