8年16倍的山西汾酒,還值得上車嗎?

7月24日,政治局會議歷史罕見地提出“活躍資本市場,提振投資者信心”。後來,重磅減持新規、降低證券印花稅等一攬子支持股市的政策陸續落地,也印證了監管層對於資本市場改革的決心和毅力。

這是一個重要的分水嶺。觀察從這個時間點开始至今,那些板塊或龍頭個股展現出“領頭羊”氣勢,那么等市場真正大幅回暖之際,或許會有更大的超額收益。

具體來看,白酒在此期間整體上漲3.55%,跑贏滬深300指數5.3個百分點,其表現位列申萬二級行業前列。其中,山西汾酒累計上漲17.7%,遙遙領先同行。

真正的領頭羊在上漲前顯示出強勁的相對價格優勢,跟整個市場的走勢關聯度相對較低。很多領頭羊股票會在行業中率先开始上漲,然後帶動整個市場進入上漲周期。

顯然,山西汾酒是這一波白酒觸底反彈的領頭羊。那么,如何看待當前的汾酒以及接下來的投資機會?

01

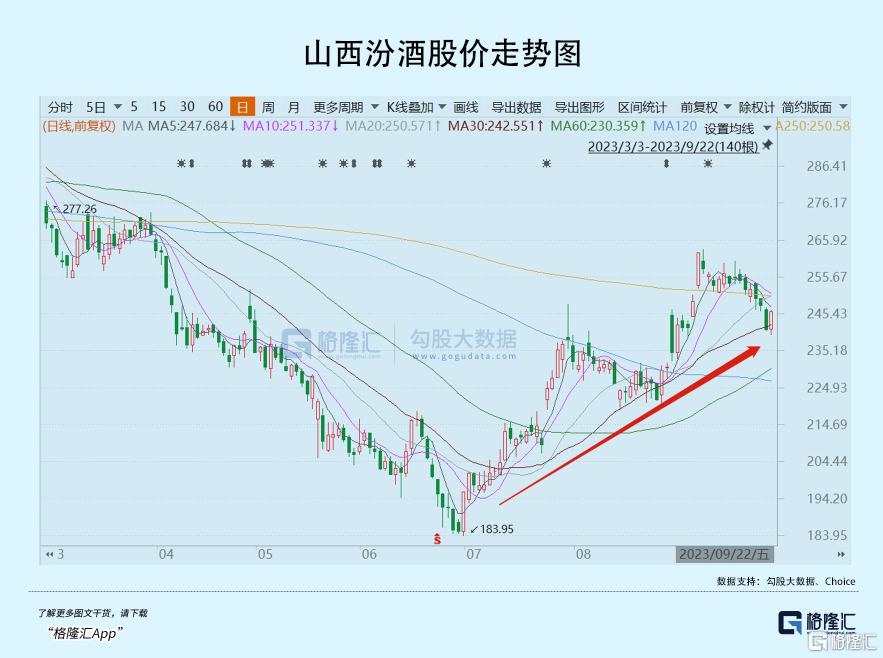

在本輪大漲之前,山西汾酒在年內跌幅也是比較大的。從1月16日开始的307元一路下殺至6月底的185元,跌幅足足將近40%。

爲什么會跌這么多?

春節之前,因爲疫情政策優化以及對於房地產政策的調整,市場對於經濟復蘇保有非常樂觀的預期,以致於白酒板塊大幅上漲。而節後,從3、4月份开始,宏觀經濟表現不斷環比走弱,證僞了節前樂觀預期,以致於大盤以及白酒板塊持續回撤。

在此期間,白酒板塊也出現了“鬼故事”,以致於一段時間出現連續大跌。4月初,在成都糖酒會期間,盛初集團董事長王朝成在一次會上表達了一個觀點:酒業整體上長期將進入一個銷量負增長、收入低增長或0增長,利潤低增長的“內卷時代”,並且很可能剛剛开始。

山西汾酒前期大幅回撤的股價表現,除了受到宏觀大盤以及白酒板塊β的影響。當然,也有自然α因素。

一方面,山西汾酒在今年大跌之前,股價在300元以上,離2021年歷史最高價區區只有10%+以上的回撤。當時,估值仍然超過50倍,遠遠超過茅台的40.3倍、五糧液的30.8倍以及老窖的37.5倍。在弱市環境下,估值偏高的山西汾酒進行了一輪補跌,跌幅要遠大於茅五瀘。

另一方面,因爲批價持續倒掛以及高管人事動蕩,市場對公司業績持續高增產生懷疑。

今年5月,公司曾回應投資者表示,存在一定渠道壓力,但在一個合理範圍之內,對公司影響沒有那么大。另外,還承認部分市場或存在批發價與終端價倒掛的情況,但是總體還是比較穩定的。此番悲觀言論加劇了當時的恐慌。

6月5日,公司發布公告稱,譚忠豹申請辭去公司副董事長、總經理等職務。此外,楊建峰、常建偉雙雙申請辭去公司董事等職務。

三位高管均是李秋喜時代重用的“大將”,尤其是譚忠豹,自從1985年就开始擔任山西杏花村汾酒廠股份有限公司的董事兼總經理。三名大將突然離職,且未有新高管接替准備。

綜上,山西汾酒在7月之前的超預期大跌,既有宏觀β拖累,又有自身高估值補跌以及對業績失速的擔憂。

02

7月24日,山西汾酒發布半年報預告,營收和歸母淨利潤表現超預期,部分證僞了此前市場的一些悲觀看法。恰好又碰上政治局會議積極定調,α和β因素在第二日形成了行情共振。

7月25日,汾酒大漲7.5%,並在隨後的4個交易日連續上漲,前後5個交易日累計上漲14%,跑贏中證白酒5.7個百分點。

8月24日,汾酒正式發布年中報,透露更多財務細節。上半年,營收190.11億元,同比增長23.98%,歸母淨利潤67.67億元,同比增長35%。

相對茅五瀘洋,汾酒利潤增長是最快的。其中,茅台和老窖均有20%以上的增長,而五糧液表現最差,區區只有14%,其中二季度更是只有5%的增長。

汾酒拆分看,二季度營收63.29億元,同比增長31.75%,歸母淨利潤19.48億元,同比增長49.57%。二季度增速較一季度有所加快,跟去年二季度基數低有一定關聯。營收分區域看,Q2省內25.15億元,同比增長41.3%,省外37.5億元,同比增長26.4%。

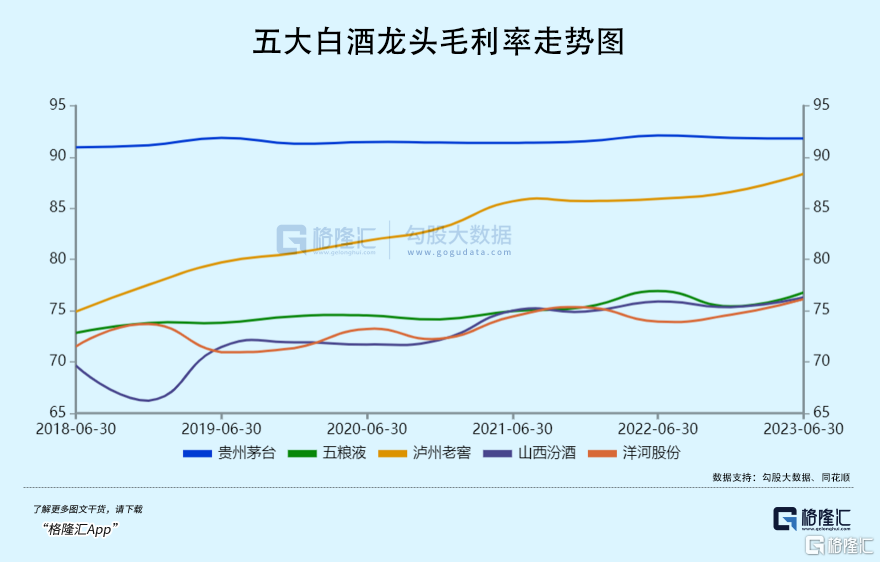

上半年毛利率76.3%,同比上升0.41個百分點。如果拉長時間看,山西汾酒毛利率水平自從2018年末一路攀升,累計升幅高達超過10%,非常之驚豔。究其原因是,產品結構向中高端化升級,且主力產品伴隨整個行業也進行了提價操作。

與茅五瀘洋對比,當前汾酒略顯劣勢,僅高於洋河的76.12%,略低於五糧液的76.78%,遠低於貴州茅台的91.8%以及瀘州老窖的88.35%。但從這幾年毛利率提升幅度來看,汾酒和老窖是最快的,而茅台、五糧液和洋河變化不大。

再看費用控制,上半年銷售費用率爲8.99%,同比大幅下降3.65個百分點,管理費用率3.23%,同比下降0.24個百分點。銷售期間總的費用率爲12.21%,相較於2019年末的28.25%大幅下降16個百分點。這說明山西汾酒品牌力和銷售規模起來了,銷售費用率下降較快,其次內部管理較好,費用也控制到位。這一點上,老窖和汾酒下降最多。

這樣一個結果自然會導致淨利率快速攀升。截止上半年末,汾酒淨利率爲35.73%,同比大幅提升2.76個百分點,較2014年提升26.6個百分點,較2018年提升19個百分點。

雖然當前汾酒淨利率僅與洋河齊平,但離茅台的53.7%以及老窖的48.8%還有很大的距離。但這幾年提升的幅度是最快的。

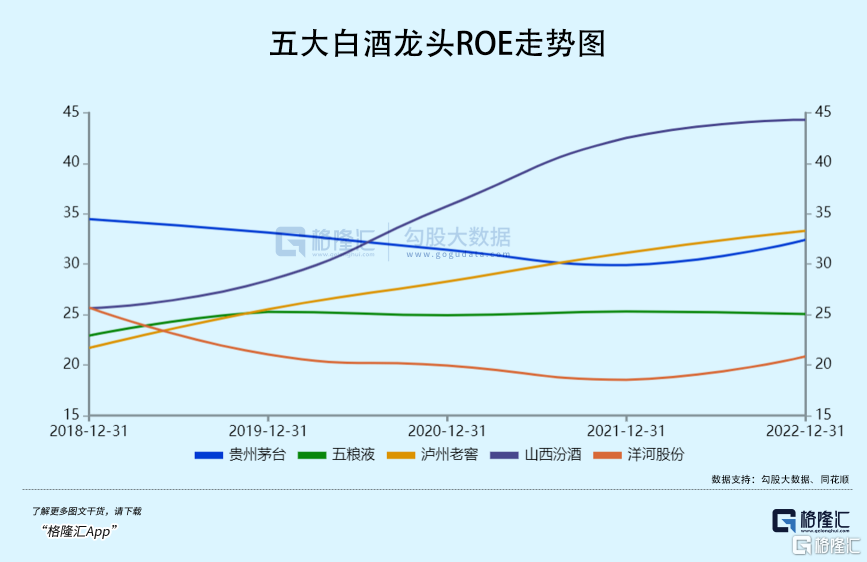

再看ROE,2022年末汾酒爲44.3%,是所有酒企中最高的,要超過茅台的32.4%、老窖的33%,以及五糧液的25%。而在2018年,五瀘汾洋均在同一起跑线上,均爲20%左右。

從ROE角度看,汾酒的盈利能力提升非常快。估值和業績的提升,爲投資者帶來了非常豐厚的回報。2016年至今,汾酒上漲15.9倍,茅台7.34倍,五糧液5.14倍、老窖7.1倍,洋河僅0.99倍。2019年至今,汾酒上漲8.5倍,茅台2.13倍,五糧液2.2倍、老窖4.46倍,洋河僅0.43倍。

再看合同負債,6月末爲57.53億元,同比提升18.77%,增速其實是不錯的。另外,二季度經營現金流狀況相比一季度有所好轉,銷售回款78.89億元,同比增長35.49%。

總而言之,山西汾酒上半年業績較好證僞了部分此前市場擔憂以及白酒行業在穩經濟增長政策支撐下展現出β的弱支撐,共同導致了汾酒超預期的反彈力度。

03

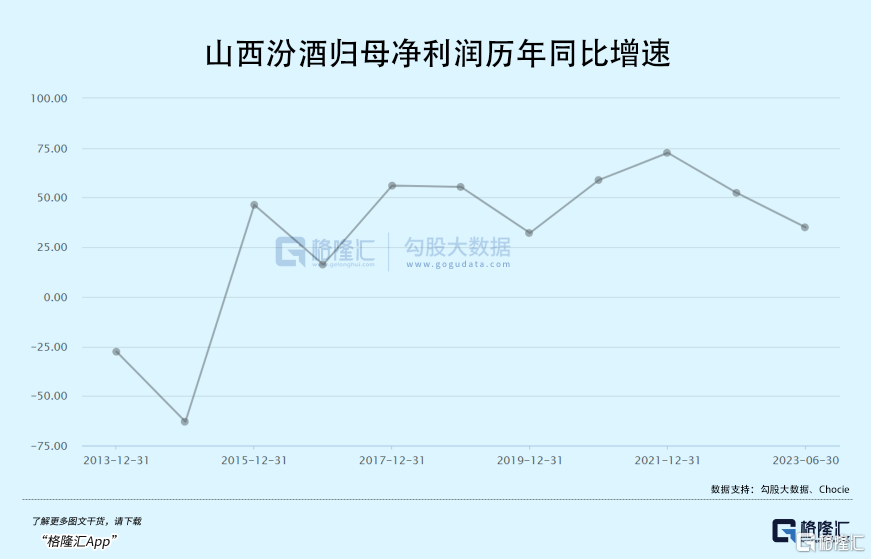

過去幾年,山西汾酒業績增速非常之快。2018-2022年,營收同比增速分別爲55.39%、26.63%、17.76%、42.75%、31.26%,歸母淨利潤同比分別爲55.36%、32.16%、58.85%、72.56%、52.36%。

上半年,營收增速24%,利潤增速35%,雖然絕對值很高了,但較過往兩年高增速下滑不少。這依然讓一些投資者擔心其業績的持續性以及失速問題。

這需要辯證去看。一方面,山西汾酒經過前面幾年的高速增長之後,營收體量也上來了,去年還要高於老窖,達到260億元以上,直逼洋河。如此規模背景下,業績增速中樞下移其實是必然事件。

另一方面,未來幾年,汾酒仍然有保持利潤增長20%以上的基礎。

首先,全國化進程還未結束。2019年省外銷售額首次超過省內後,到2022年省外營收已經佔比超過60%。當前,公司繼續推進“1357+10”布局——鞏固山西、京津冀、魯豫、陝內蒙古等山西和環山西的傳統勢力範圍,加大拓展江浙滬皖、粵閩瓊、兩湖、東北、西北等5大區域,加快川、滇、渝、桂、黔、贛、藏7個機會型市場拓展速度,以及布局10個直屬管理區。

其次,產品結構還有望繼續升級。公司中高檔酒營收在2022年佔比爲72%,其中大單品青花汾酒系列銷售額突破100億元,同比大增60%。

青花汾酒系列從2017年推出到如今突破百億,增長速度堪稱奇跡,一舉超越夢之藍、紅花郎、古井貢酒原漿等深耕多年謀求高端化突圍的一衆大廠。

具體來看,次高端的青花20貢獻百億規模的60%左右,是汾酒深度全國化的產品主力,是汾酒消費升級和次高端擴容的主要受益品種。

不過,青花30·復興版在高端局中話語權依舊有所欠缺,與飛天茅台、普五、國窖1573千元檔還有品牌認知的巨大差距,需要大量時間培育與積累。這是重要的潛在增長點。

當然,與其他酒企一樣,汾酒也面臨宏觀經濟疲軟、行業競爭加劇等問題。但依照過去幾年的成果看,在茅五瀘汾洋中,茅台因自身品牌過硬沒有可比性外,老窖和汾酒是經營水平和經營業績最好的兩家。

相信這種優秀經營可以延續。當然,未來幾年,山西汾酒業績增速回歸到20%左右的水平是大概率事件,對應的是自然沒有過去幾年動輒幾倍的回報率了。(全文完)

標題:8年16倍的山西汾酒,還值得上車嗎?

地址:https://www.iknowplus.com/post/35846.html