持續大跌!閉眼等天亮

投資交流群越來越安靜了。

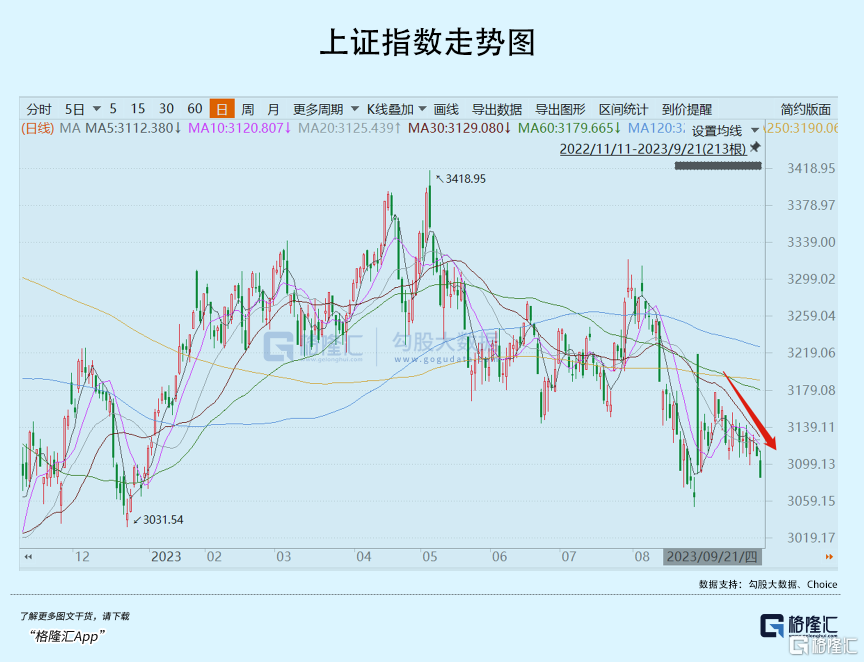

今日,A股再度下殺,滬指收了一根光頭陰,跌幅0.77%,距離828“四箭齊發”最低點僅一步之遙。深成指續跌,罕見跌破10000點大關,創下2020年3月以來新低。創業板指續跌,出現空頭排列之勢。

全市場超4000家上市公司待漲,市場成交冰封,從周一跌破7000億元,到今天只有區區5700億元。

好在,今日滬指大盤把8月28日跳空缺口終於給補上了。A股歷來有“逢缺必補”的慣例,下方缺口一補,未來在技術面上就不會有補缺擔憂。

A股今日表現,一定程度上受到隔夜美聯儲議息會議的衝擊與影響。當前,美元指數升破105.5,創下今年3月初以來新高。10年美債收益率升破4.4%,刷新2007年以來新高。這拉开了中美利差,一定程度上驅動北向資金來影響市場。

今日,北向資金大幅流出43.3億元,較周二的24.2億元和周三的35.4億元明顯要更大一些。

物極必反,現在已是市場情緒冰點,春暖花开或許不再遙遠。

01

9月21日凌晨,美聯儲官宣本次不加息,將聯邦基准利率維持在5.25%—5.5%,符合市場預期。

據議息會議聲明,美聯儲縮表仍然按照原計劃進行,即600億美元國債和350億美元MBS。對經濟的判斷是“一直在穩步擴張”,而上一次表述是“一直溫和增長”。對就業表述爲就業增長放緩,但仍保持強勁。對通脹表述爲仍然居高不下。

美聯儲還發表了對美國經濟指標的預測。2023—2024年:

GDP預期爲2.1%、1.5%,上一次爲1%、1.1%;失業率預期爲3.8%、4.1%,上一次爲4.1%、4.5%;PCE通脹預期爲3.3%、2.5%,上一次爲3.2%、2.5%;核心PCE通脹爲3.7%、2.6%,上一次爲3.9%、2.6%。

另外,利率點陣圖顯示,12名官員預期2023年利率水平將升高至5.5%-5.75%,其余7人則預期利率水平保持不變。5.6%的利率中值預期,與6月相同,暗示美聯儲或再加息一次。

對於2024年,19名官員均預期利率將在4.25%以上。其中,10人預計超過5%,利率中值預測6月的4.6%升至5.1%。這暗示了明年只降息2次。

很顯然,美聯儲認爲美國經濟整體表現比之前預期要好,上調今年以及明年的經濟展望。同時,降息時點延後以及降息幅度打折,均是比較鷹派的行爲。

議息會議後,鮑威爾召开新聞發布會。

鮑威爾表示最近三次通脹數據非常好,但將通脹率降低至2%還有很長的路要走。對於關於利率路徑,如果合適的話,准備進一步提高利率。對於降息,目前不會給出具體信號,降息存在太多不確定性,目前盲猜會在2024年的某個時候。

總之,今年是否再度加息以及明年降息,均要取決於接下來的宏觀數據。點陣圖並不代表接下來會發生的真實情況。比如2018年12月議息會議點陣圖顯示2019年將加息2次,但實際上2019年非但沒有加息,反而降息3次。

整體來看,美聯儲議息會議還是略顯鷹派的,導致美元指數和美債收益率齊升,施壓全球風險資產。

02

正常周期底部,往往會有三個底——政策底、市場底、經濟底,順序依次排开。因爲金融市場交易的是預期,出現市場底之後,最後才是經濟底,即見到經濟復蘇。

當前,經濟底跡象越來越明顯,然而市場底卻還沒有着落。

在我看來,這主要是因爲外部環境變化、宏觀經濟下行壓力、三年疫情傷疤效應等衝擊,微觀主體陷入預期低迷,加之外資持續流出,抑制了市場風險偏好和估值回升,延後市場底的出現。

本輪周期,很有可能是先見到經濟底,再到市場底。

8月,制造業PMI、CPI/PPI、社融信貸、社零消費、固定資產投資等多維度宏觀數據已經表明經濟出現邊際改善,亦吻合疫後經濟復蘇整體呈現的“加速—減速—再加速”狀態。

在疫情三年期間,亦是如此。2020年3-5月、2022年5-6月,房地產銷售、社零消費均有一個明顯超季節性表現。而後的2020年7月、2022年7月,兩者表現雙雙回落,再到2020年8月、2022-8-9月又重新回到季節性正常表現。

其實,今年7月經濟理應會環比改善,但實際情況卻不僅如人意。6月上旬,央行开啓降息,貨幣政策轉向。6月制造業PMI相較於5月出現年內首次改善,6月社融信貸數據不差。另外,6月社零消費數據同樣出現年內首次改善(2年平均復合增速,1-6月分別爲5.3%、5.3%、3.3%、2.6%、2.5%、3.1%)。

但7月各項數據均掉頭,尤其是社零消費出現罕見的環比負增長,我覺得跟自然災害關聯度不小,因爲當月多個超強台風襲擊了沿海多個省份,造成多達1-2個星期的影響。當然,這跟本身經濟復蘇動能相對疲軟的關系更爲直接。

到了8月,我們看到各項數據全面出現邊際改善。尤其值得一提的是,8月社零消費兩年平均增速由7月的2.6%大幅升高至5%,創下今年2月以來新高。

但政策發力時間均集中在8月下旬乃至月末,體現效果應該在9月或10月。而8月已經展現出不錯的復蘇動能,而這種動能恰恰是自身性的。

市場對於經濟內生復蘇動能明顯低估了。

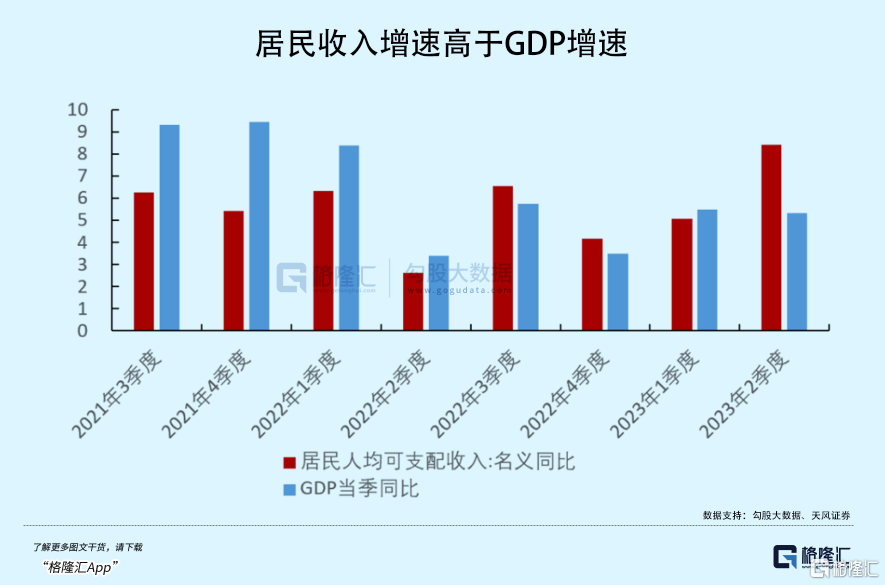

據天風證券,全國調查失業率從年初的5.5%回落至8月的5.2%,外來農業戶籍人口調查失業率從年初的6%回落至8月的4.4%。居民收入增長方面,上半年爲6.5%,高於5.4%的GDP增速。其中,二季度增速爲8.4%,高於GDP的5.3%。

居民當下收入以及預期改善,是經濟內生增長的底層動能。我們觀察到這一點已經在持續改善了。這或許亦是8月消費能夠超預期增長的核心因素。

當然,經濟恢復必然是一個波浪式發展、曲折式前進的過程。這就需要政策加碼來保駕護航。比如降低存量房貸利率(降幅大,超預期)、個稅項目抵扣、持續醫療反腐降低醫療成本支出等等,均有利於消費意愿的回升與改善。

從最新微觀數據看,也證實了這一點。今年,12306預測今年國慶黃金周全國鐵路預計發送旅客1.9億人次,而2019年爲1.38億人次,日均旅客坐席能力預計較2019年增長18.5%。雖然今年疊加中秋,運輸周期比一般的黃金周多2天,但火爆程度已經恢復至疫情之前。

另外,截至9月17日,攜程、飛豬、去哪兒等多家在线旅遊平台均發布了“十一”假期出遊預測數據,包括機票、酒店、民宿、租車等在內的多個維度的預訂量均超過2019年同期。其中,部分平台熱門城市酒店預訂量超2019年5倍、機票提前預訂量已超2019年同期兩成。

我們有理由相信9月、10月宏觀經濟表現會持續改善,一方面是由於政策加碼護航,另一方面內生動能开啓復蘇。

一旦如此,外資持續流出態勢也許會迎來逆轉,雖然外圍還面臨流動性緊縮的制約。若是這樣,市場底也將磨底磨出來,开啓一波對於此前過度悲觀的修復行情。

03

國慶假日前,市場自發進入避險休整狀態。2013年-2022年,國慶節前10個交易日、5個交易日,均呈現跌多漲少態勢,上漲概率僅爲30%、20%。而節後第1個交易日、5個交易日、10個交易日,上漲概率分別高達80%、70%、70%。

今年節前避險效應尤爲明顯。從本周开始,成交大幅萎縮,已經進入到休假躺平模式之中。而節後上漲行情確實值得期待。

一方面,9月PMI、地產銷售高頻數據、假日旅遊收入等數據會披露,如果表現良好且超預期的話,那么將做實經濟觸底復蘇邏輯,極大改善市場信心;另一方面,按照過往北向資金大幅流出記錄來看,往往第二個月或第三個月會出現大幅回流狀態。如果經濟持續改善,或將觸發北向資金逆轉。

比如在2022年6月,外資單月大幅流入729億元,觸發因素爲國內疫情衝擊基本消除,政府出台一些列穩增長政策,雖然當時美聯儲還在激進大幅加息。

當然,如果一切朝着好的方向去演進的話,支持股市的政策如果能擇機在國慶節後开市前拋出來,那么將形成多重共振,極大利於打破當前信心不足的囚籠困境。政策工具可能包括對量化交易監管、暫停融券做空、推出平准基金、引入長期資金具體舉措等。

邊走邊看,期待四季度的行情。(全文完)

標題:持續大跌!閉眼等天亮

地址:https://www.iknowplus.com/post/34874.html