分紅股,真的香!

今天全A成交再創年內新低,已降到不足4月高點時的一半。

雖然現在A股確實是跌跌不休,一言難盡,但並非沒有對衝的方式。

換個思路,格局就打开了。

實際上,今年,以高股息風格爲主的指數表現都跑出了遠超過大盤的穩定收益。比如紅利低波ETF,今年累計漲幅達到了18%,遠遠秒殺滬指。

這給了我們一個非常好的新視角,投資紅利股,是個不單避險還增長性不錯的方向。

01

股息率高,只是表象

2021年以來,市場連續調整,以大盤成長、小盤成長爲主導的進攻型風格遭遇停滯,市場風險偏好降至了冰點,觀望的人和賠錢的一樣多,投資者更多是迷惘、焦急地等待增量資金的到來。

而當前經濟正在築底,基本面預期未完全轉向,市場風格在快速切換中還未決出勝負,而此時高股息率標的的配置價值在震蕩行情逐漸得到體現。

一方面,盈利穩定,現金流充沛的高股息標的在市場疲靡的狀態相對抗跌,分紅收益可觀,在過去市場和經濟基本面都相對承壓的階段裏,這一規律都得到了印證。

雖然是種短期的战術選擇,但隨着經濟增速換檔,多數行業成長紅利开始消散,而且長期利率水平可能繼續下行,相對於固收類理財,高股息資產對居民儲蓄和長期資金入市的吸引力還會進一步提升。

但邏輯正在發生變化,买高股息率股票不一定意味着就能躺賺又不虧本金,好公司(高ROE)、好價格(低估值)才是策略長期有效的先決條件。

按照股利貼現原理,未來股票紅利作爲分子端,和股票價值成正比。能夠穩定發放股利的公司,盈利能力相對比較穩健,收入和成本开支不懼周期波動變化的影響,自主造血實力強,並且一般要在行業內處於領先地位,競爭格局長期穩定。

具備這種特徵的標的公司多集中於金融、地產、化工等周期性行業,股價表現上相對抗跌,分紅比例較高,因此在整個市場表現疲軟的時候,防御屬性的價值受到重視,更多投資者开始關注這類資產。

今年上半年市場熱捧的“中特估”包含了高分紅比例的中字頭標的,過去較低的估值預期差被迅速認知後重新定價,和高股息率概念有着重疊,對應的紅利指數從去年最低2700點上漲到近期新高3283點,漲幅達到了18.64%。

高股息率雖然能帶來可觀的分紅回報,但並不是一家公司股價上漲的充分條件,如果一家公司不在景氣賽道裏,成長性並不高,但得益於盈利水平提升,估值性價比得到體現,這種價值標的的股價也有着一定的上升潛力。

我們把股息率指標拆分爲股利支付率(Div/EPS)與市盈率(P/E)的比值,可以看出,如果分紅比例一般,但較低的估值也能使股息率水平提高。

納入盈利能力的評估,還可以拆分得更直觀一些,變爲:股利支付率 * ROE / (P/B)

這三個因素分別代表一只股票的分紅水平、盈利能力以及估值水平。正因爲有些高股息率股票純粹是跌出來的,我們在考察標的時必須要分別審視每個因素的邊際變化,否則有可能在取得分紅的同時還要承擔丟失本金的風險。

想要構建能夠擊敗大盤指數的高股息率策略,就需要篩選ROE長期保持穩定或逐步提升,同時PB目前很低,未來能夠逐步提升的優質標的。

以煤炭股爲例,經過16年供給側改革煤炭行業淘汰了許多落後產能,供需格局優化後支撐了價格上漲,存活下來的煤炭企業ROE逐漸修復,供給側顯然不需要再過度投入,於是开始提高分紅比例,目前板塊整體股息率(7.1%)居所有行業前列。

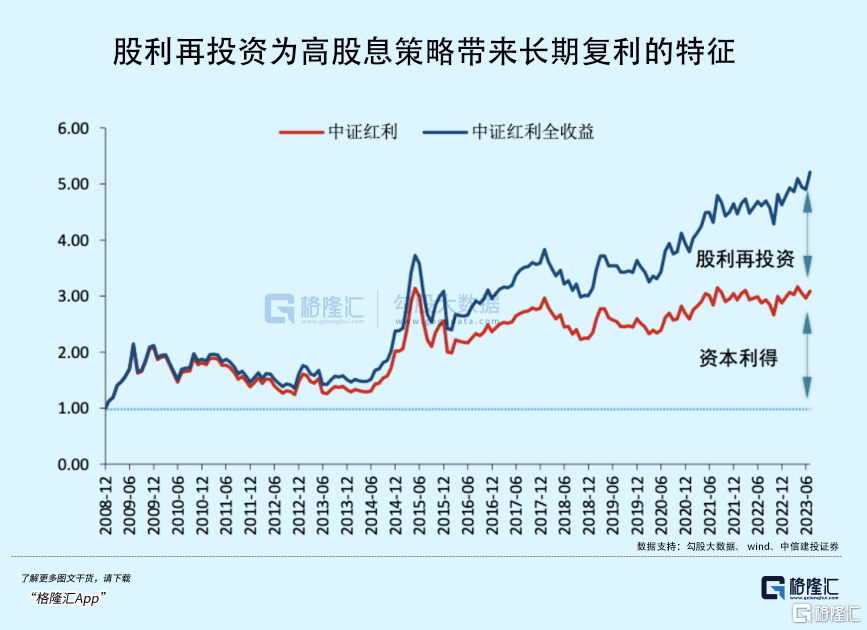

拉長時間看,由於分紅還可以進行再投資,买入高股息率股票的收益率除了資本利得,還可以加上分紅再投資的收益。

如果從08年开始持有中證紅利指數到今年七月底,這部分收益屬於資本利得,大概佔總收益率的49.55%,因此分紅再投資的收益率還略超出了一些,有着長期復利的效果。

02

關鍵?擇時

在什么樣的環境下,高股息率策略能夠帶來的回報率更高?

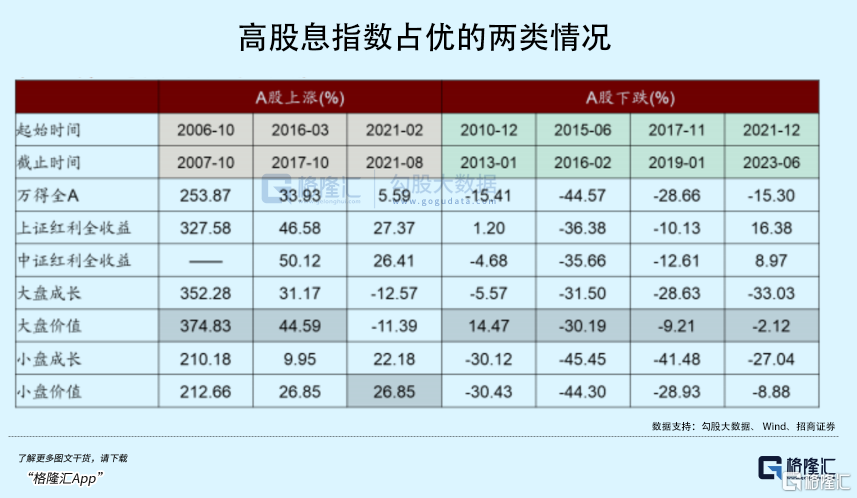

從過去10-13年、15-16年、17-19年以及21至今的市場表現中可以總結出,當經濟和市場都處於弱勢階段,配置高股息率標的的表現相比其他風格要更加出色。

具體來看,經濟基本面和股市表現出一些具體的特徵爲:

經濟增速放緩,長期利率中樞整體下行,政策出現一些松動,但預期沒能徹底扭轉。股市處於單邊下跌或震蕩的行情之中,風險偏好降低。

比如10-13年期間,歐債危機蔓延引發全球股市調整,國內經濟增速跌破8%,2011一年內央行三次加息六次提准,地方的地產政策邊際放松,銀行和周期板塊的業績可圈可點,驅動了那一階段的紅利指數表現。

以及18年中美貿易摩擦給經濟帶來不確定性,但金融地產這些板塊受影響偏低,尤其周期板塊在經歷了供給側改革後,ROE和競爭格局都得到了優化,相對萬得全A,紅利指數抗跌效果更加突出。

股市越是表現得低迷甚至恐慌時,投資者風險容忍程度越低,而盈利水平、現金流、業務需求更加穩健的公司,至少還可以爲投資者帶來穩定的分紅。

這並不是說等股市行情好起來了,跟股息率高的標的就沒啥關系了,與前面提到的,高股息率是盈利水平和估值兩股繩子擰到一起形成的合力,經濟復蘇的前提下,以煤炭、有色、鋼鐵等順周期板塊表現得比較活躍,它們往往可以與價值風格同時佔優。

把主要紅利指數和A股基金從2010迄今的收益率進行比較,其中紅利低波/紅利低波成長兩類指數的年化收益率分別爲9.7%和13.3%,要高於A股基金的7.5%。與普通紅利指數的區別在於,前兩者在編制指數時納入了低波動率和ROE環比增速的篩選維度。

這恰恰告訴了我們,高股息率不一定能跑出超額收益,雖然這類標的類債特點鮮明,可一旦我們考慮將分紅繼續再投資,必須回歸股票的思考框架裏,ROE和PB要有長期穩定上升的潛力。

03

從战術到战略

高股息率可能是最適合當下市場的投資策略。

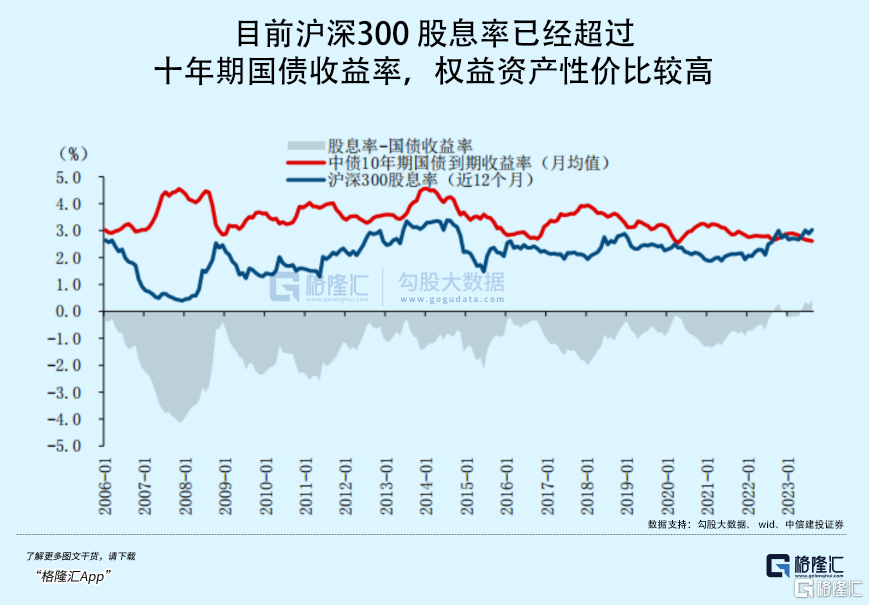

今年以來,股票市場震蕩築底,貨幣政策處於降息通道中,滬深300的股息率已經實現了對10年期國債收益率的反超,當前A股主要指數的股息率都處於歷史高水位。

投資者不僅出於對低風險偏好的考慮,在利率下行的環境裏,固收類理財產品的收益率已經很難滿足投資者的配置要求,而高股息資產目前低估值和穩健分紅的特點會更加吸引居民和長期資金的關注。

利潤增長是股價回報的主要來源,這也是自衰退後日本股市重新走牛的原因之一。在二十年經濟增速降檔期間,尼康、本田等公司股價累計回報漲了不止一倍,淨利潤保持着20%以上的年化增速,這些在當時都是ROE企穩上升的優質資產,其分紅水平也有所提升。

加上日本長期保持低利率,日經225指數的股息率在2009年超過十年期國債收益率後,兩者差值長期維持正數,允許了投資者以低成本資金進行借貸再买入股票享受紅利增長,這種套利方式讓資金重新流入股市,促成了日本股市再度繁榮。

另外,此前多項政策發聲涵蓋了引導上市公司強化分紅的要求。

去年5月國資委發布的《提高央企控股上市公司質量工作方案》中就明確指出:鼓勵符合條件的上市公司通過現金分紅等多種方式優化股東回報。

在證監會關於活躍資本市場的部署中,同樣提到要推動提升上市公司,特別是大市值公司分紅的穩定性、持續增長性和可預期性。通過引導經營性現金流穩定的上市公司中期分紅、加強對低分紅公司的信息披露。

A股最令人詬病的就是被當成提現池、取款機,減持和增資的金額都要大過分紅回購,此次出台的新規定將大股東減持限制與上市公司財務業績、股價表現、分紅次數掛鉤,也將敦促好公司做好市值管理,讓股民能夠及時地享受到成長紅利。

究竟應不應該多分紅已經是老生常談的話題,如果行業處於成長期,資金用於再投資無可厚非,但很多行業並非處在動輒50%以上的快增長階段了,許多公司用跨界來延續成長曲线,本身又缺少打持久战的資金實力,預期回報差,卻總想着繼續從股民手裏掏錢的局面需要改變。

隨着越來越多行業進入成熟發展的階段,理應且會更多把利潤通過分紅或者股票回購的形式回饋投資者,這對於股市流動性而言才會形成健康積極的反饋跟循環。

04

尾聲

之前在《》肯定了大市值公司擁有理想的股息回報。

在未來的時點,高股息策略並非只是對分紅比例高的詮釋,還押注在盈利和估值有望邊際改善的價值標的。

長期來看,宏觀環境、政策導向、股息率和債券收益差距都清晰揭示了高股息策略的潛力。

市場和信心都處在磨底的階段,行情孱弱的確難受,但好的投資機遇也取決於能否換個視角尋找規律。(全文完)

標題:分紅股,真的香!

地址:https://www.iknowplus.com/post/34207.html