關於A股的定價權分布失衡和平准基金的必要性

引子

近期,社會上對外資的討論很多,主要有兩類:一種聲音是抱怨,抱怨外資持續地淨賣出;另一種聲音是質疑,他們不認爲外資會對a股產生特別大的影響,因爲從靜態的視角來看,外資的持倉也就大幾個點。

那么,外資真的有那么大的影響力嗎?事實上,外資的影響力十分巨大。

之所以第二種觀點有很大的bug,是因爲它假設了a股的負債結構是均勻的,然而,a股的負債結構並不均勻。

過高比例的槓杆資金

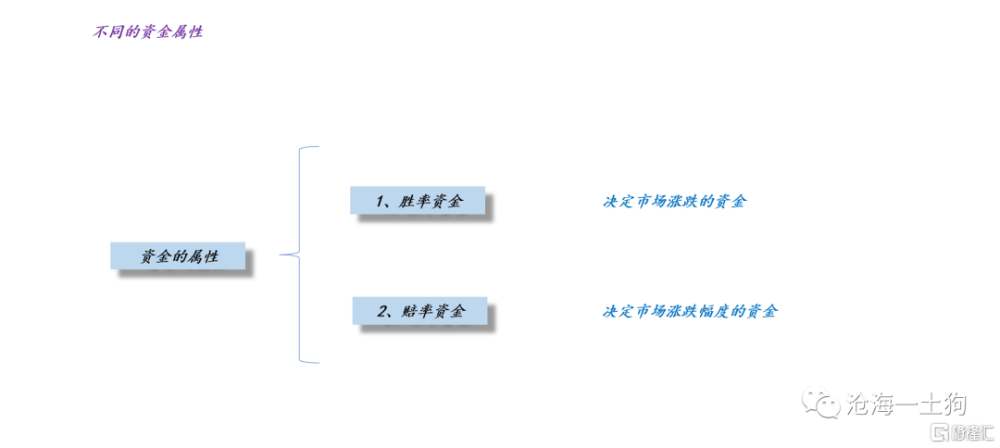

事實上,a股的負債結構並不好,有比例巨大的槓杆資金。那么,什么是槓杆資金呢?不決定市場漲跌,但決定市場漲跌幅度的資金。(ps:類似於融資融券資金,跌多了會爆倉的)

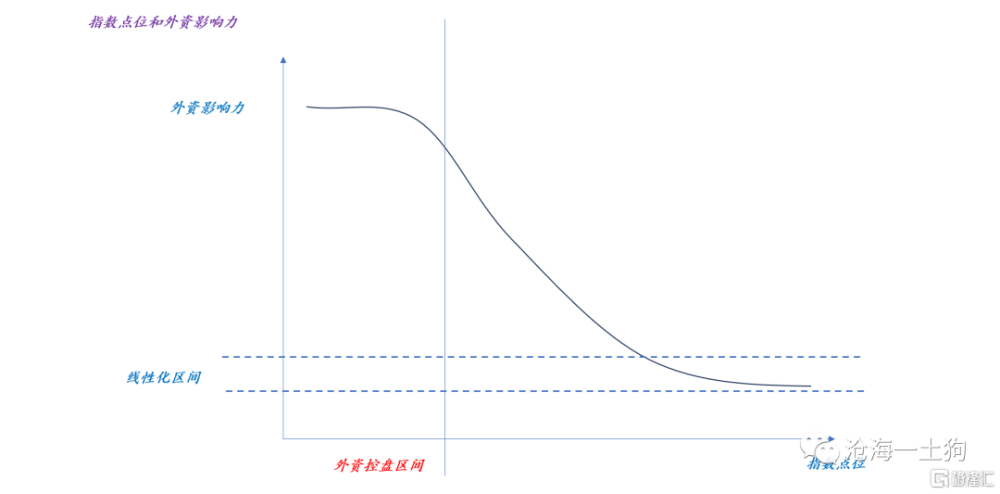

如上圖所示,我們可以叫決定市場漲跌的資金爲勝率資金;叫決定市場漲跌幅度的資金爲賠率資金。

勝率資金才是大a的脊梁。

當下,a股的負債結構存在一個很大的問題:賠率資金過多,勝率資金太少。這個問題來源於缺乏系統性規劃的業績考核機制。

一、絕對收益考核機制

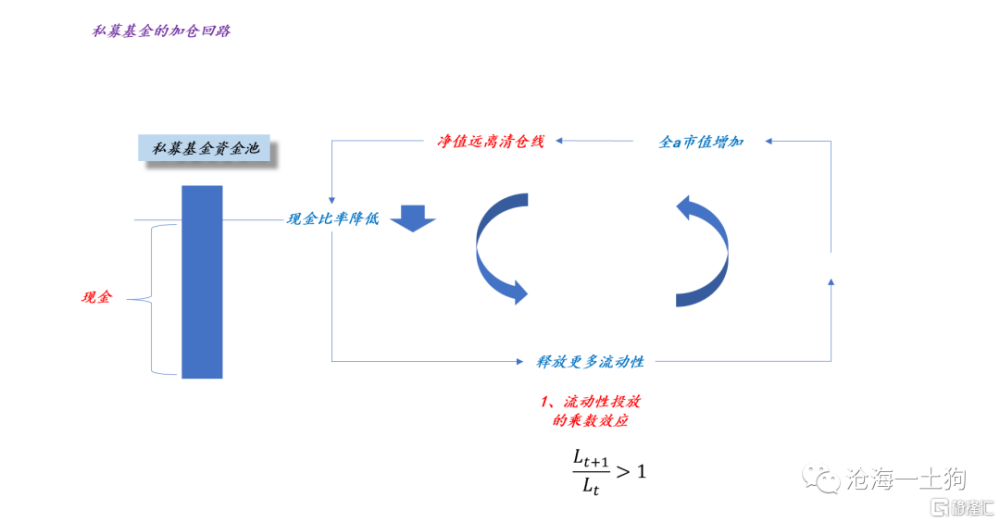

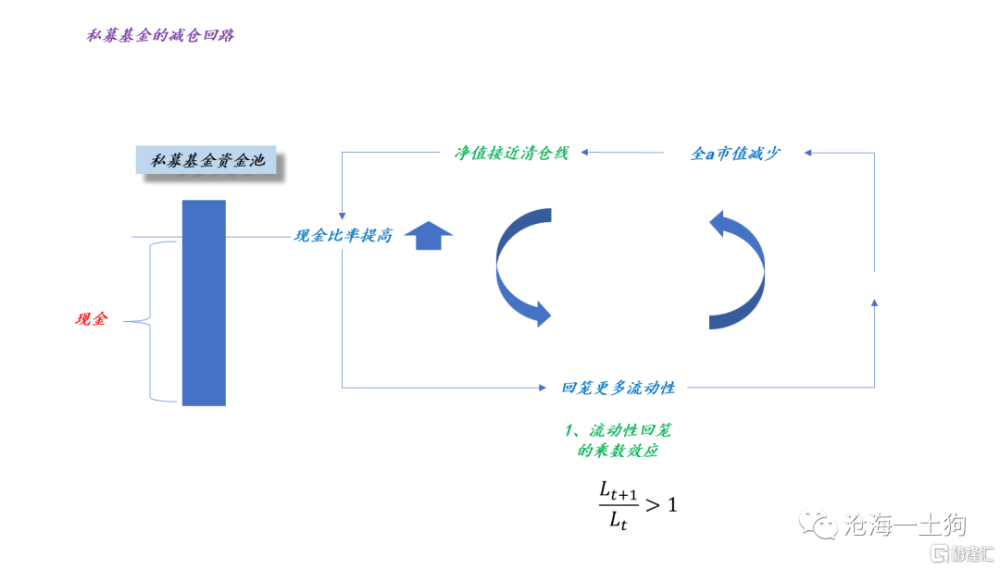

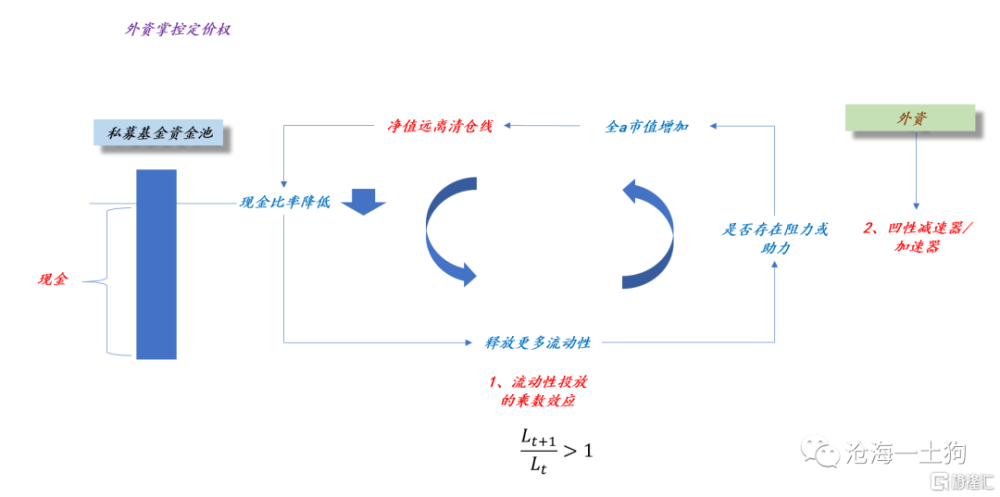

絕大部分私募機構都是絕對收益考核,其背後有兩層槓杆,一、委托代理關系;二、預警线+清倉线的制度安排。

這會導致一個現象,隨着市場的下跌,客戶會越來越不信任管理人,管理人也不得不持有大量的現金,否則,就要觸及清倉线而失去客戶。

最後的結果就是,管理人的持倉規模和指數點位有很強的自相關性。

a、加倉回路

b、減倉回路

這兩個回路導致了a股的上漲和下跌都有極強的趨勢性和慣性,因此,大家發現看基本面不如看技術形態。

在這裏我們需要注意的是,只要這個機構是絕對收益考核,那么,它在某種程度上都是賠率資金,這樣的機構越多,K线技術越有效。

二、相對收益考核機制

不少人會把希望放到相對收益考核的公募基金,但是,公募基金的最低倉位限制,會導致公募基金系統性地放棄指數定價權。

也就是說,公募基金不是那么關心指數的總量變化,他們更加關心指數的結構變化,於是,在公募基金裏,更加流行的是自下而上,而不是自上而下,甚至可以說,對整個行業來說,自上而下的意義不大。

底層制度決定流行偏好。

然而,這套制度安排裏畢竟存在一層委托代理關系,雖然表面上看,公募基金不會自發地、系統性地大規模降低倉位,但是,客戶會行使定價權。客戶會通過贖回和減少申購來表達一點——他們真的很在乎絕對收益。

因此,從整個系統的角度來看,公募資金的本質也是賠率資金,只不過是靠客戶的申贖來體現的。總體來看,如果一個股市生態系統中,賠率資金佔比過高,那么,這個系統必然隱含了某種脆弱性。

決定外資定價權大小的因素

搞清楚負債背後的邏輯,我們就能討論外資的定價權了。

如上圖所示,外資的定價權是隨着指數點位變化的,指數點位越低,外資的影響力越大;指數的點位越高,外資的影響力越小。

這很好理解,當指數點位較高時,私募的淨值线離警戒线很遠,公募發新產品也比較容易,外資的影響力就真的等價於他們的平均持倉佔比。

一旦指數跌破了某個閾值,外資的定價權就會被系統的脆弱性顯著地放大了。

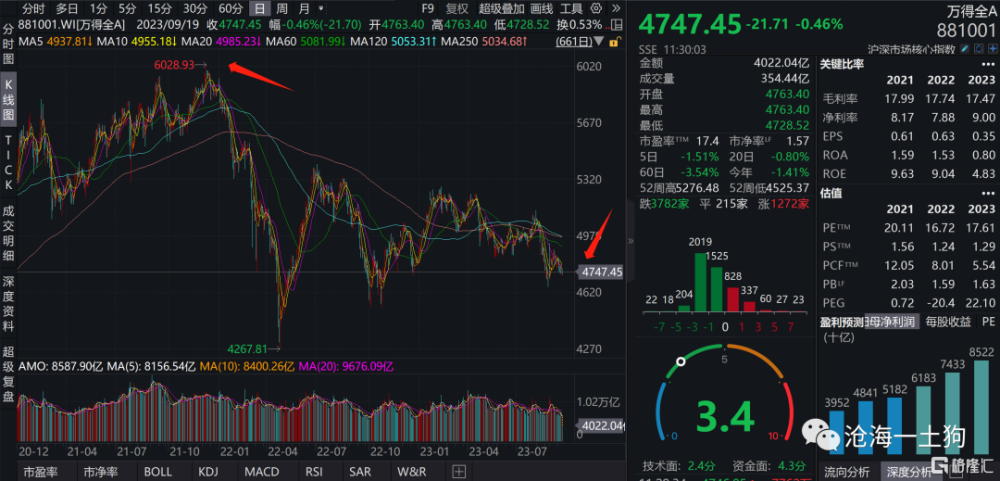

如上圖所示,在萬得全a指數6000點時,外資需要淨賣出200億才會對指數造成影響;但是,在萬得全a指數4700點時,外資淨賣出20億,就會對指數造成顯著影響。

因此,脆弱的負債結構起了一個放大器的作用,當股市跌到某個位置時,負債結構會把外資的影響力從大幾個點放大到大幾十個點。

指數點位越低,行情的啓動就越難,做空容易,做多難;反之,指數點位越高,行情的結束就越難,做多容易,做空難。

這跟普通人的直覺是相反的,普通人會覺得高了容易跌,低了容易漲。主要是普通人假設負債結構是對稱的,實際的負債結構並不對稱。

過高的外資定價權

如果我們不做任何制度上的改變,那么,當指數跌到某個位置外資將徹底操控a股市場。

如上圖所示,在一波下跌之後,內資進入了加倉循環回路。這時候外資可以行使定價權,控制回路的運轉。

譬如,外資可以通過砸白馬股的方式切斷這個微觀回路。其背後有兩個機制,1、直接賣出形成回路阻斷;2、通過凹性放大阻斷的影響。

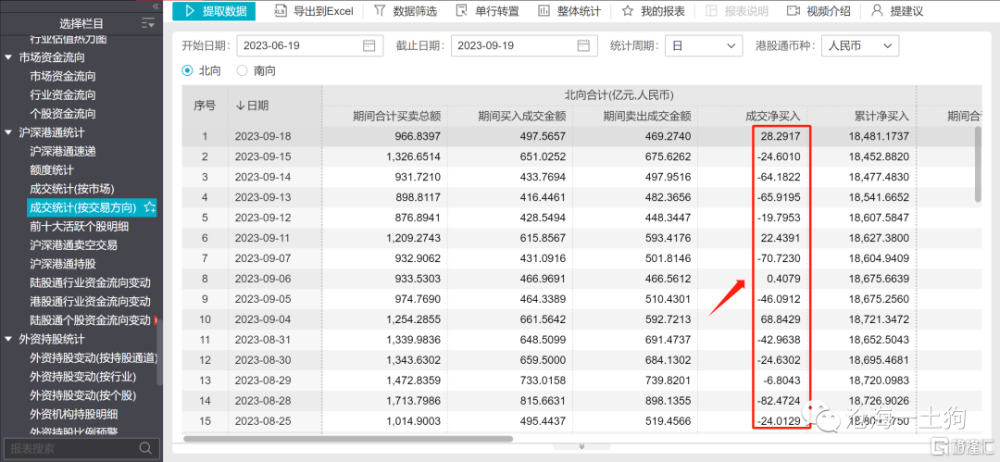

如上圖所示,政府出台了大量政策之後,股市進入回升通道,加倉的微觀回路开始起作用。但是,隨着外資的持續淨賣出(ps:總量的確不大),市場的反彈結束了,背後的加倉回路也必然被中止了。

的確,油價的上漲和美債利率的上行導致了外資的流出,但是,我們需要反思的是:是不是我們給了外部因素過高的定價權重?

要知道,這種機制對普通投資者是極其不公平的,往大了說,外資可以以小博大——靠脆弱負債的放大器效應和凹性——隨意操控資金的投放和回籠,從而控制市場回升的節奏。

平准基金的必要性

不幸的是,目前,整個a股的定價權幾乎被掏空了,內資機構有深深的無力感,投射到大衆情緒上,就是普遍的情緒低迷。因此,平准基金的推出很有必要。

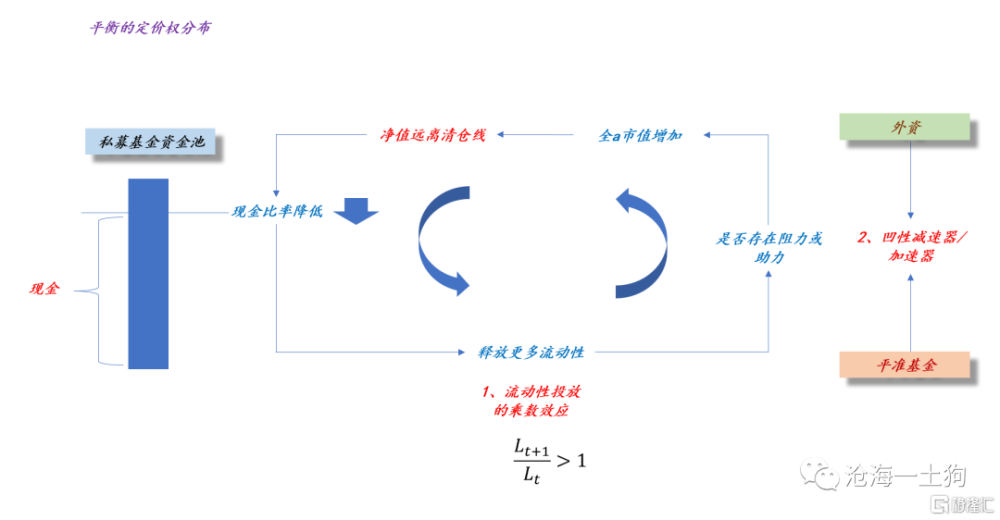

如上圖所示,平准基金的主要功能是平衡掉外資在底部區域過大的定價權,從而,讓定價權重新回到內資機構的手裏。

從這個角度來看,平准基金的推出非但不是損害市場的定價功能,反而是矯正市場定價權的不均衡,使得市場回歸正常的軌道。

在平衡的定價權分布之下,權柄重新回到了內資機構的手中,內資通過倉位表達對國內經濟和國外形勢的看法。

因此,只有考慮清楚了a股負債結構不平衡的問題,才能領會清楚定價權分布的問題,才能知曉平准基金的必要性。

說實話,真的不是二級投資者跌怕了,跌麻了,而是被各種無視基本面的、無釐頭的亂跌搞得心涼了。

退一萬步講,雖然a股是一個高度國際化的市場,已經成爲全球第二了,但是,這是中國的股票市場,提高國內因素的定價權重,降低海外因素的定價權重,有錯么?一旦有了平准基金,國內因素和國外因素的定價權重都可以靠這個基金來調節的。

ps:數據來自wind,圖片來自網絡

標題:關於A股的定價權分布失衡和平准基金的必要性

地址:https://www.iknowplus.com/post/34047.html