商品市場,緣何而強?

6月以來,國內大宗商品大幅走強,能化品與黑色系表現尤爲突出。大宗商品大漲背後的原因、後續值得關注的投資邏輯?本文分析,可供參考。

熱點思考:商品市場,緣何而強?

一問:近期大宗商品的表現?南華商品指數大幅走強、能化品與黑色系是主要拉動

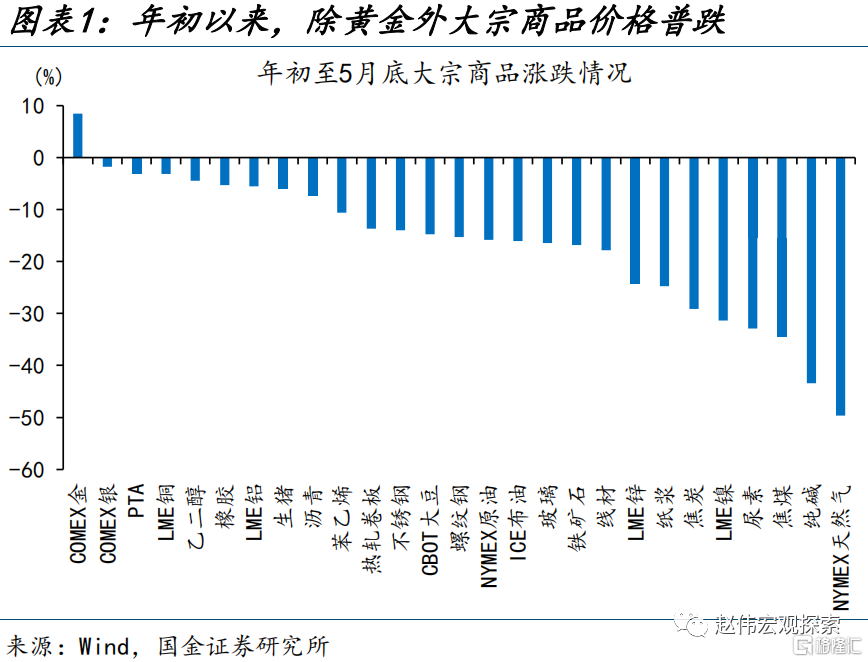

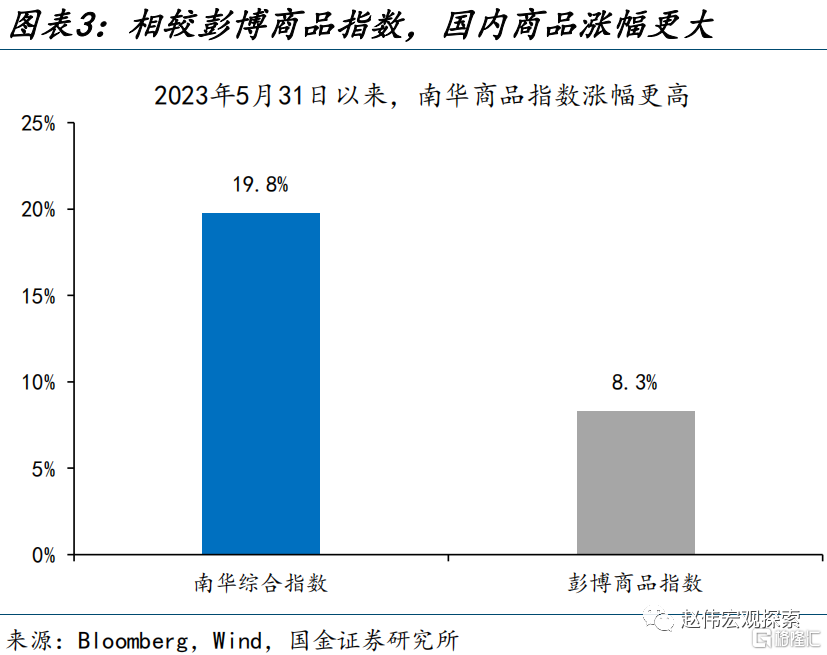

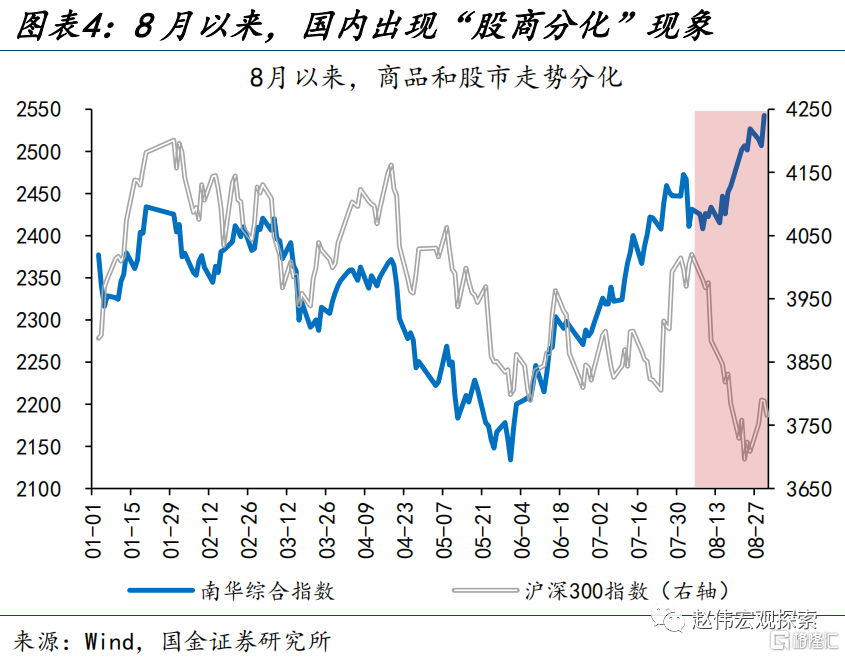

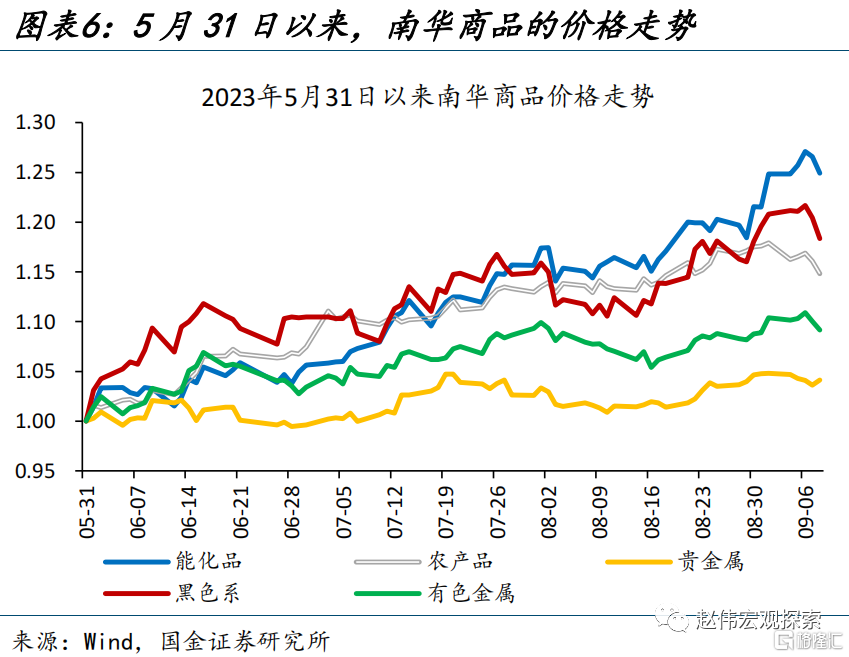

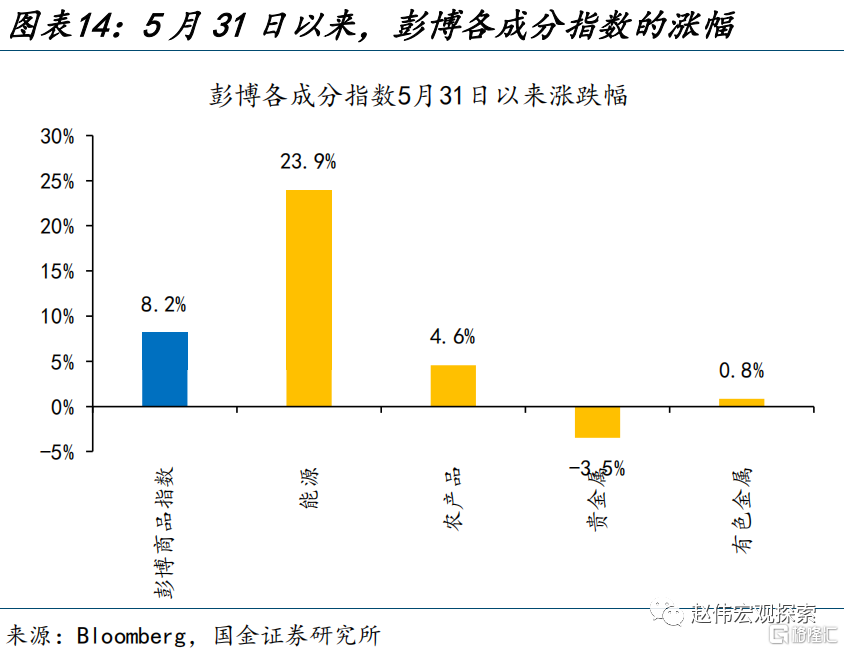

5月31日以來,國內外大宗商品雙雙走強,其中國內商品的表現更爲突出。年初至5月31日,大宗商品表現疲弱,僅黃金上漲8.5%,其他品類悉數下跌。5月31日以來,國內外大宗商品雙雙走強。截至9月7日,彭博商品指數大漲8.4%,南華綜合指數漲幅更是高達19.8%。本輪上漲中經濟基本面尚未明顯改善,因而“股商”之間出現明顯分歧。

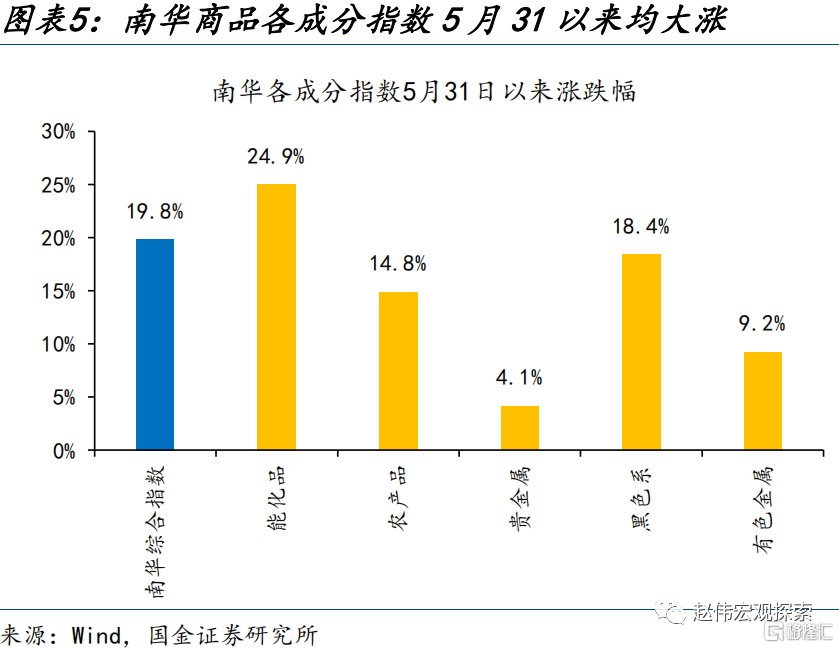

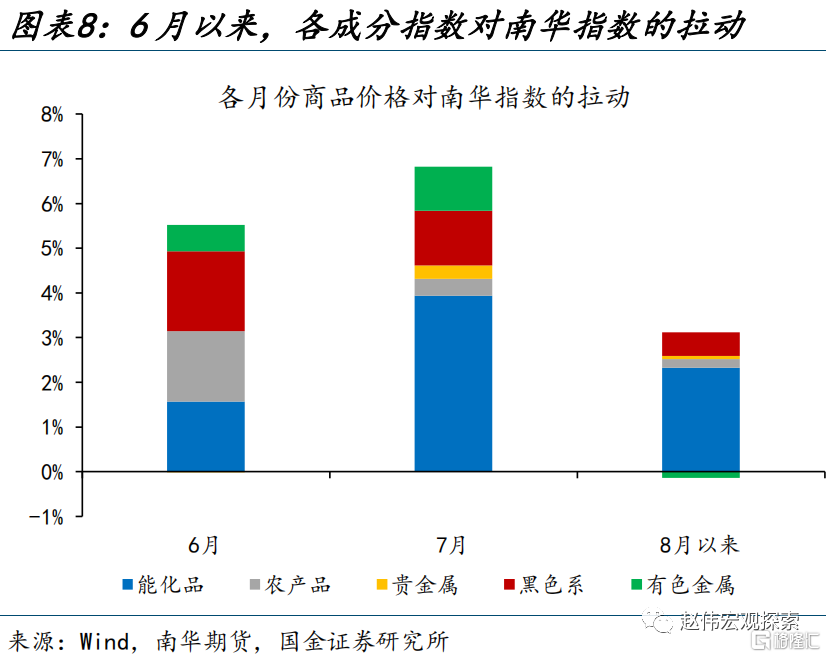

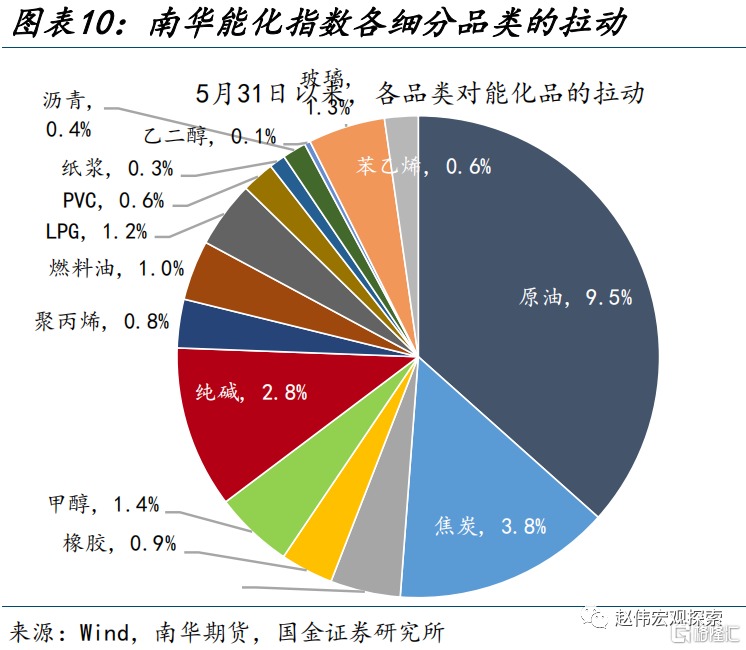

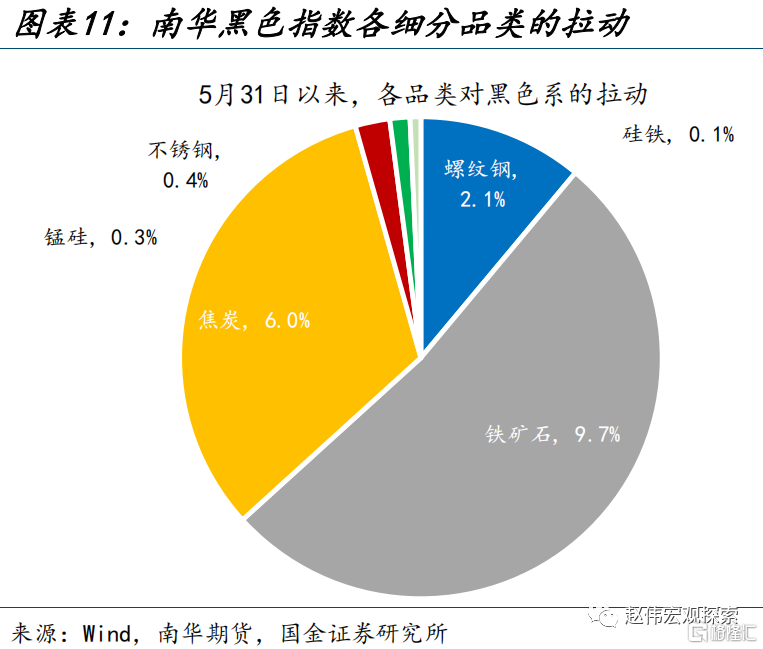

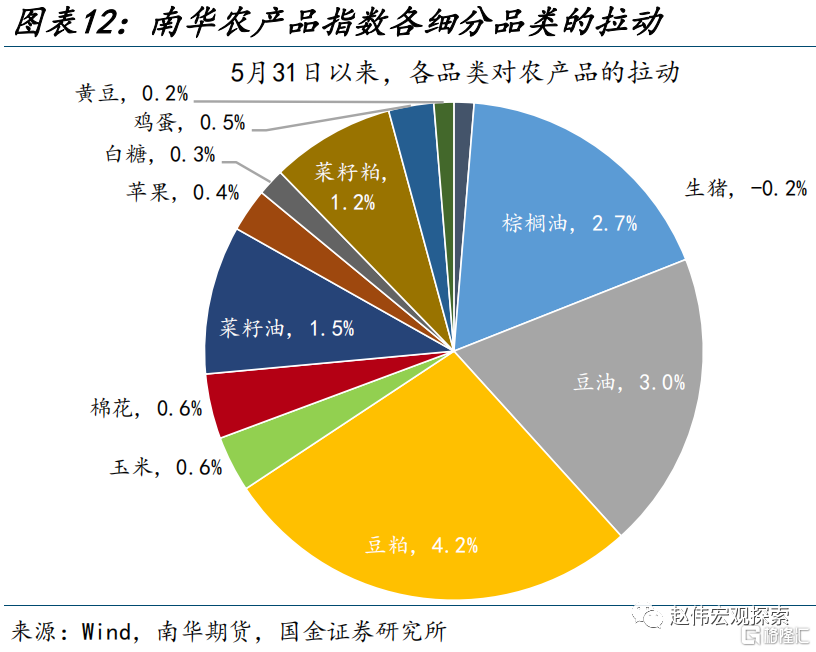

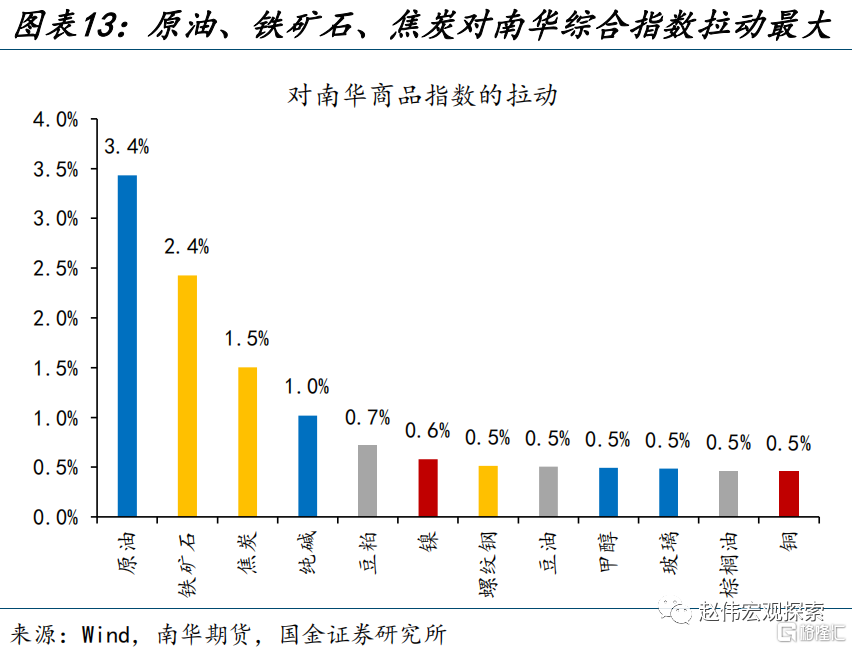

分板塊來看,能化品、黑色系是此次大漲的主要拉動;分品類來看,原油、鐵礦石、焦炭、純鹼等表現相對突出。5月31日以來,能化品、黑色系對南華綜合指數拉動分別爲9.0%、4.6%,解釋了近7成的漲幅。其中,原油、鐵礦石、焦炭、純鹼等品類對指數的拉動最大,分別貢獻了3.4%、2.4%、1.5%、1.4%和1.0%。

二問:大宗商品大漲的原因?匯率貶值疊加供給衝擊,低庫存放大交易與供需擾動

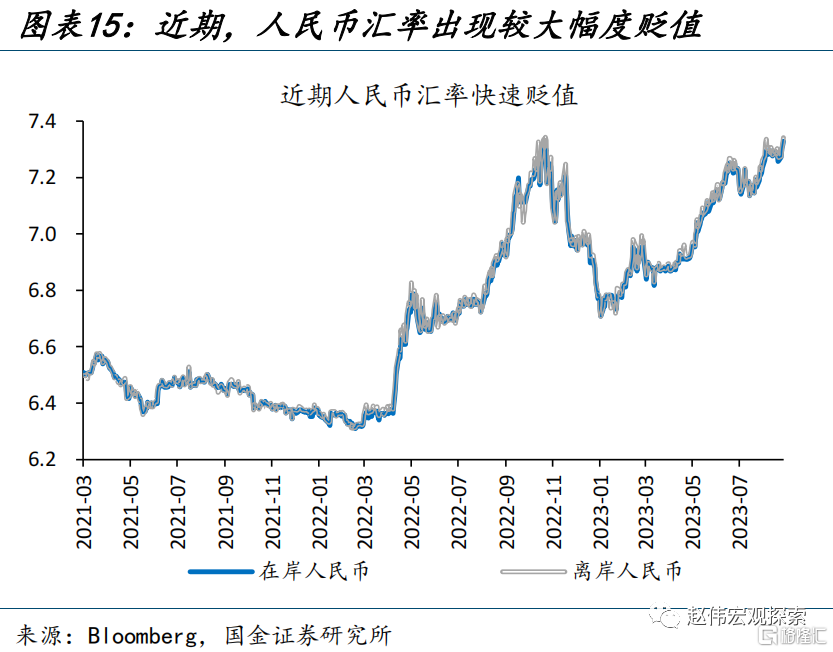

匯率貶值下進口價格的被動擡升,供給衝擊下油價對能化產業鏈的拉動,是國內商品價格大漲的重要驅動。第一,5月31日以來,人民幣貶值3.9%,造成金屬等海外交易所定價爲主的品類、原油與鐵礦石等進口依賴度較高的品類,內外盤價格分化。第二,供給收縮下油價大漲,原油帶動能化產業鏈整體漲價,對南華綜合指數拉動近8個百分點。

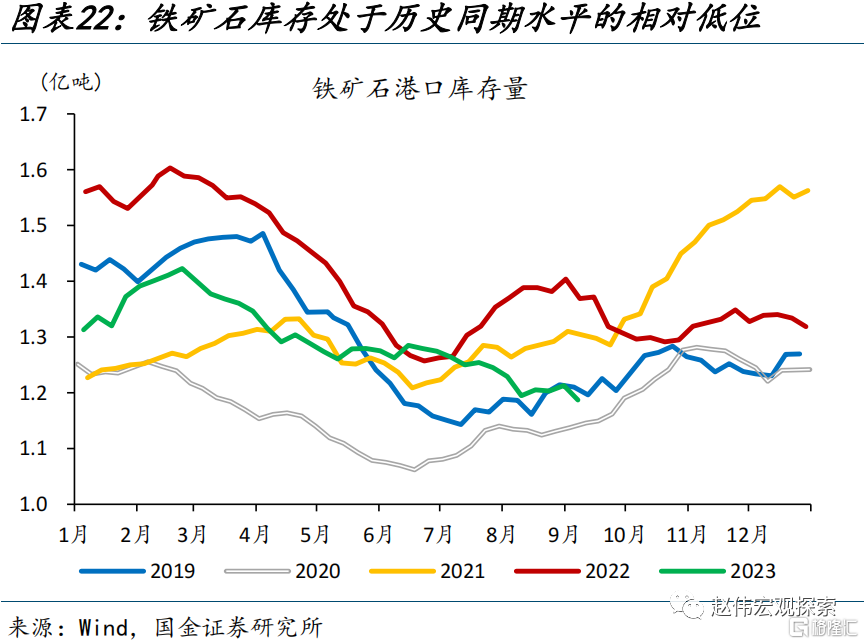

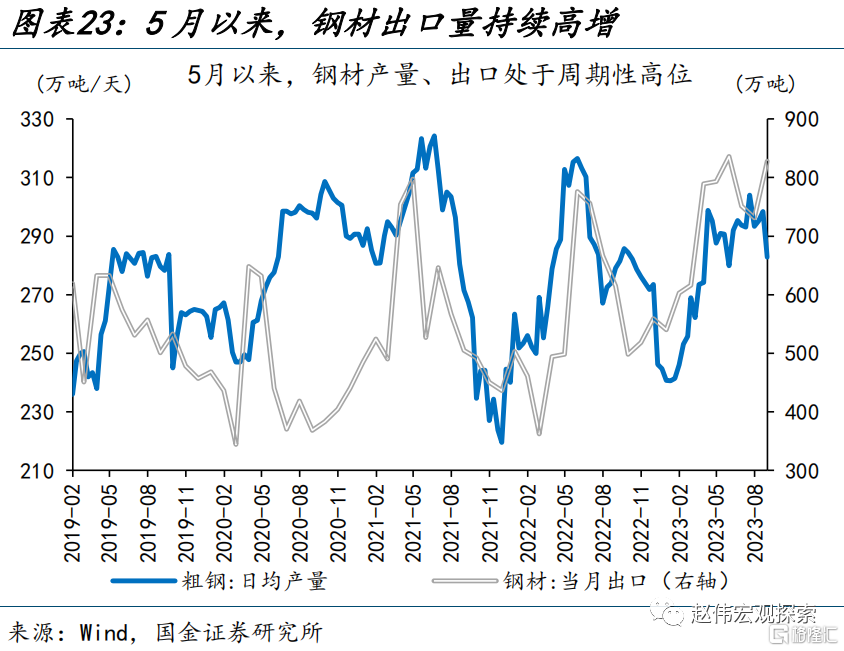

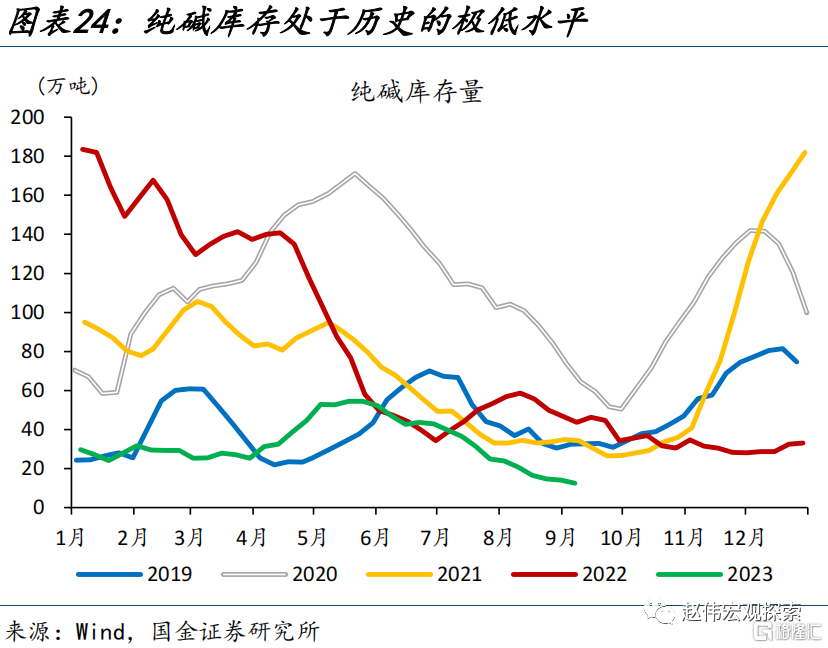

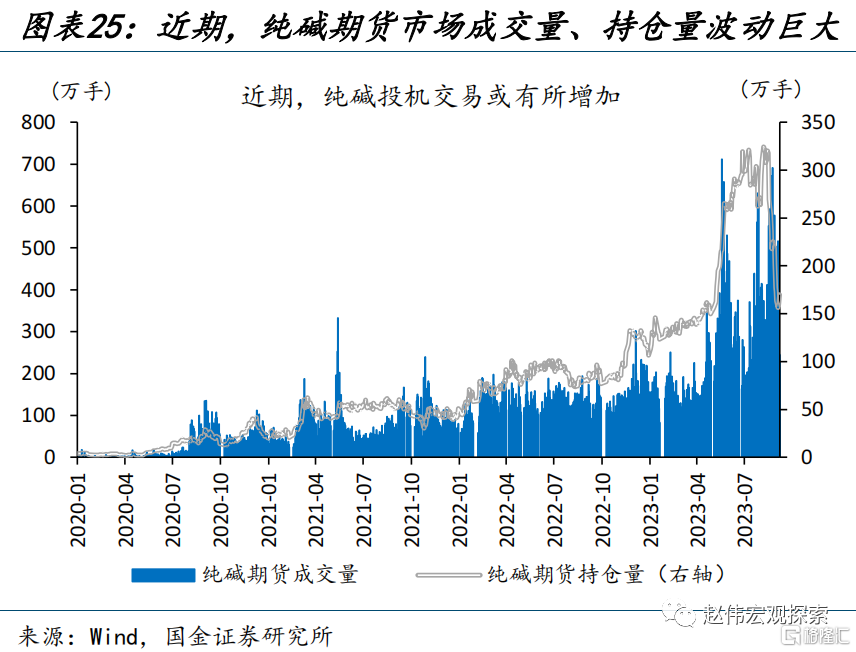

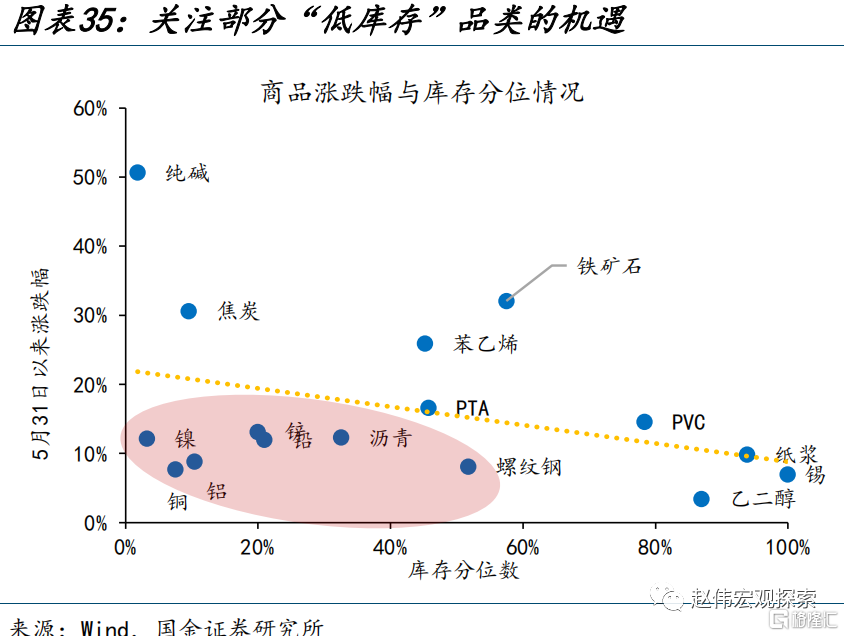

此外,以鐵礦石、純鹼爲代表的部分品類,其低庫存放大了供需面、交易面的擾動,導致了價格的大幅飆升。以鐵礦石爲例,5月以來鐵礦石庫存快速回落,處於歷史同期較低水平;出口需求回暖的拉動下,低庫存的鐵礦石價格得到明顯提振。純鹼庫存的歷史分位數更是低至1.8%;高溫與鹼廠年檢影響下的供給擾動、交易行爲等也被放大。

三問:商品市場的未來演繹?匯率與供給擾動或有所退坡,關注低庫存與需求改善的共振

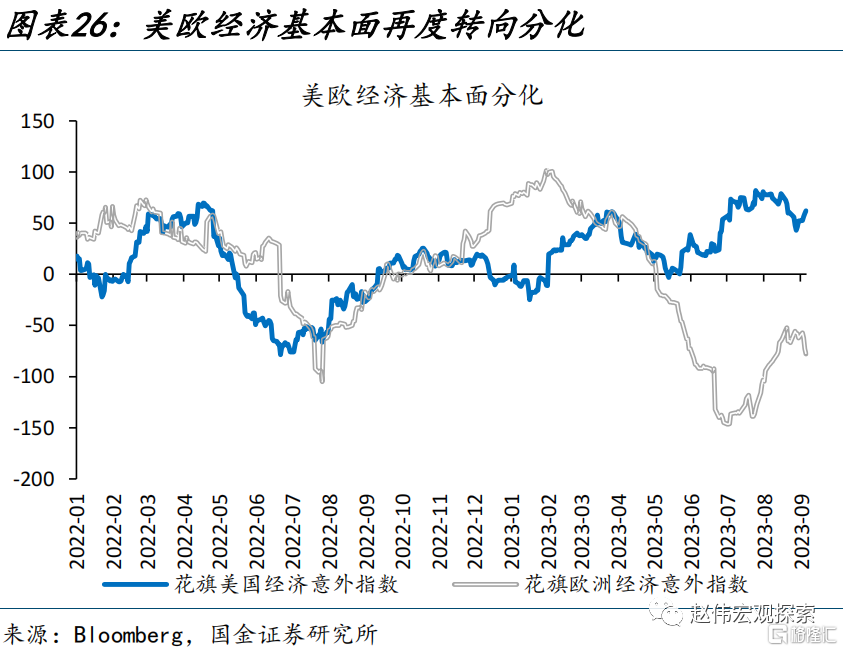

人民幣貶值壓力相對可控,匯率對商品價格推升或將弱化;部分品類的供給與交易面擾動,或也將陸續退坡。第一,近期,離在岸價差的收窄、3M風險逆轉因子的走低顯示貶值壓力已得到一定釋放。第二,四季度原油供給偏緊或將緩和;隨着年檢的恢復,純鹼等供給問題也將逐步消退。第三,發改委、鄭商所已开始關注鐵礦石、純鹼等品類的異動。

隨着經濟逐步企穩、地產政策不斷加碼,需求端有望成爲部分商品續漲的“接力棒”,關注有望受益地產邊際改善、低庫存但前期滯漲的品類。近期,政策加碼下,8月制造業PMI已超季節性改善;基本面改善或成部分商品後續動能。銅、鋁、螺紋鋼、瀝青等,在歷輪地產周期中均有較好市場表現,疊加低庫存的優勢,後續或有更大價格彈性。

周度回顧:美國PMI意外上行,美元、美債延續強勢(2023/09/04-2023/09/08)

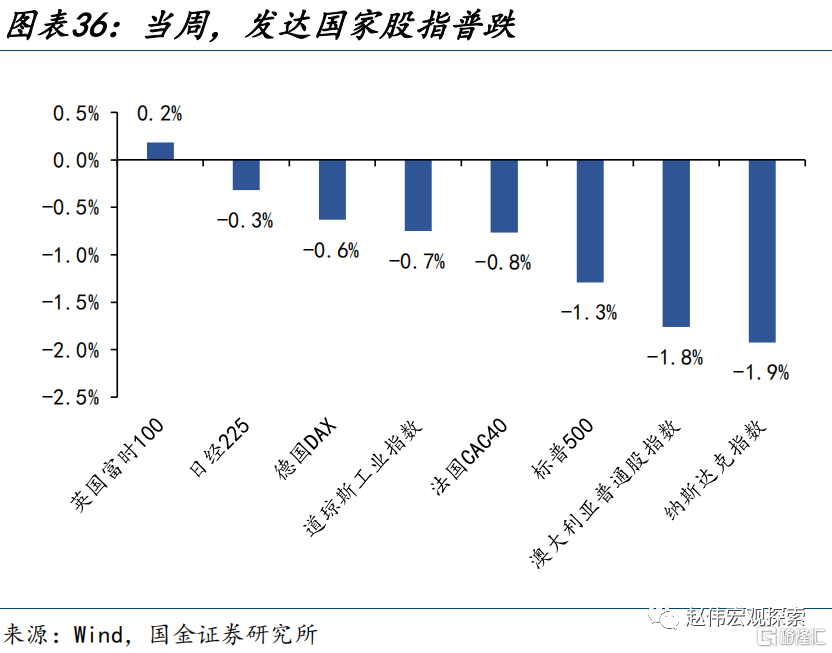

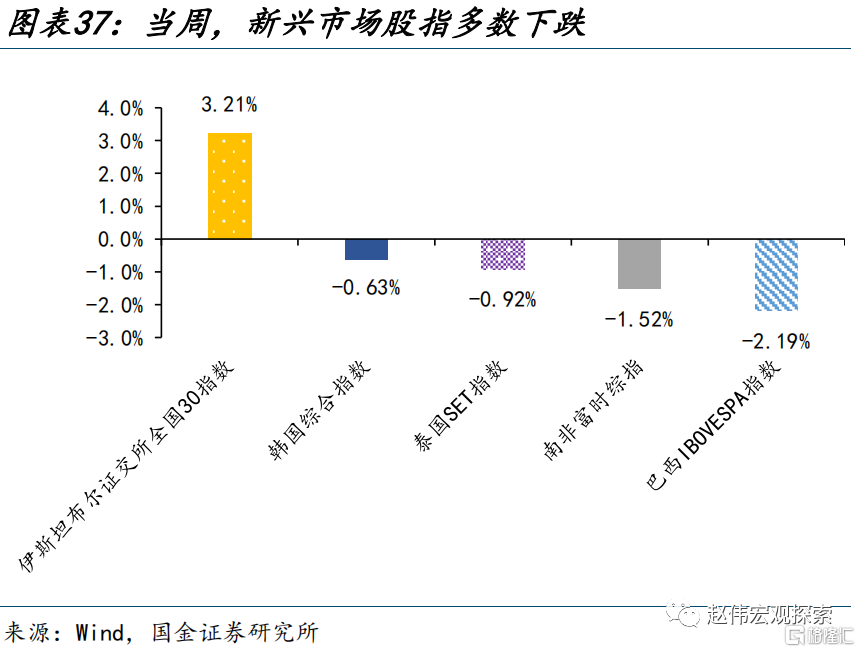

股票市場:全球主要股指多數下跌,港股領跌。發達國家股指中,納斯達克指數、澳大利亞普通股指數、標普500、法國CAC40和道瓊斯工業指數領跌,分別下跌1.9%、1.8%、1.3%、0.8%和0.7%。

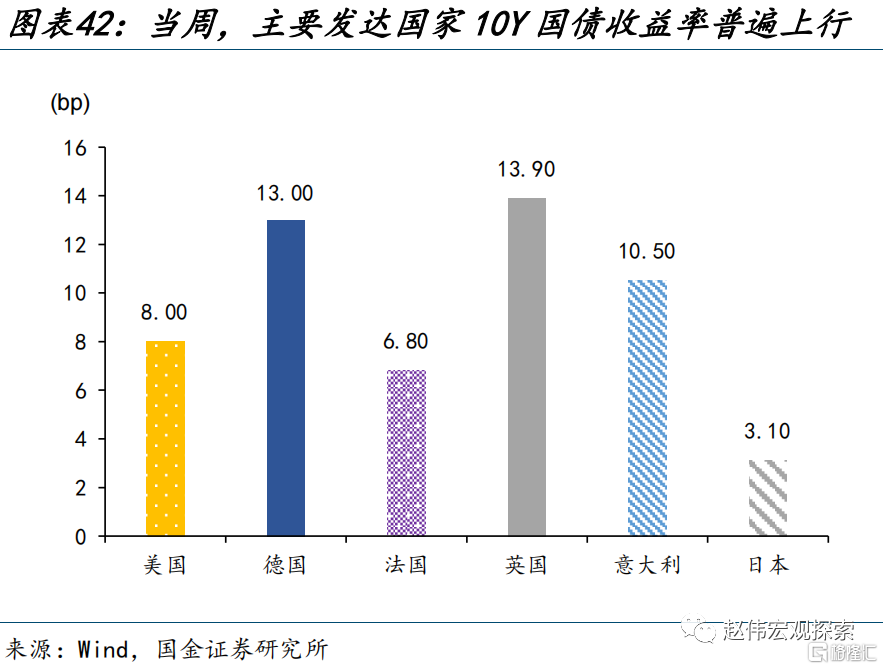

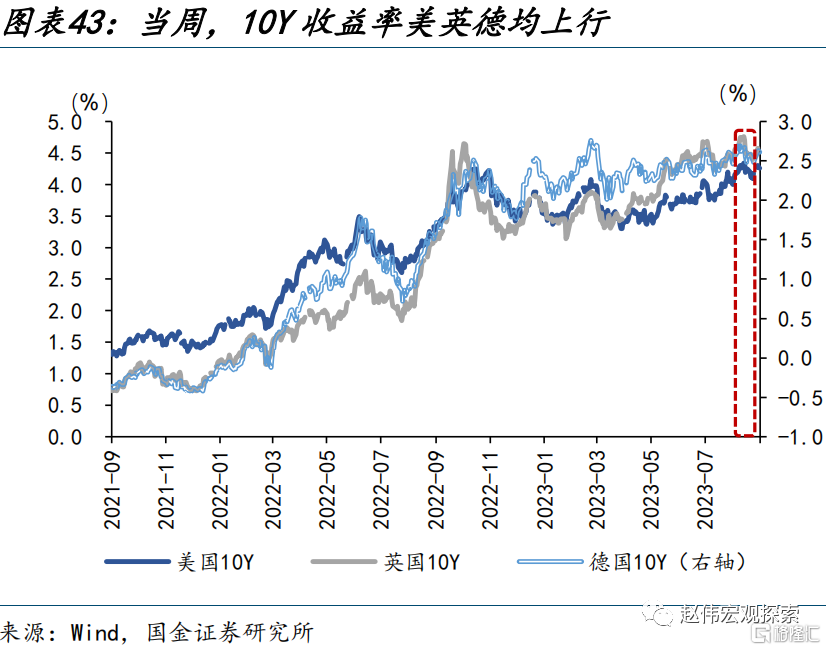

債券市場:發達國家10年期國債收益率全线上行。美國10Y國債收益率上行8.00bp至4.26%,德國10Y國債收益率上行13.00bp至2.61%;英國、意大利、法國和日本分別上行13.90bp、10.50bp、6.80bp和3.10bp。

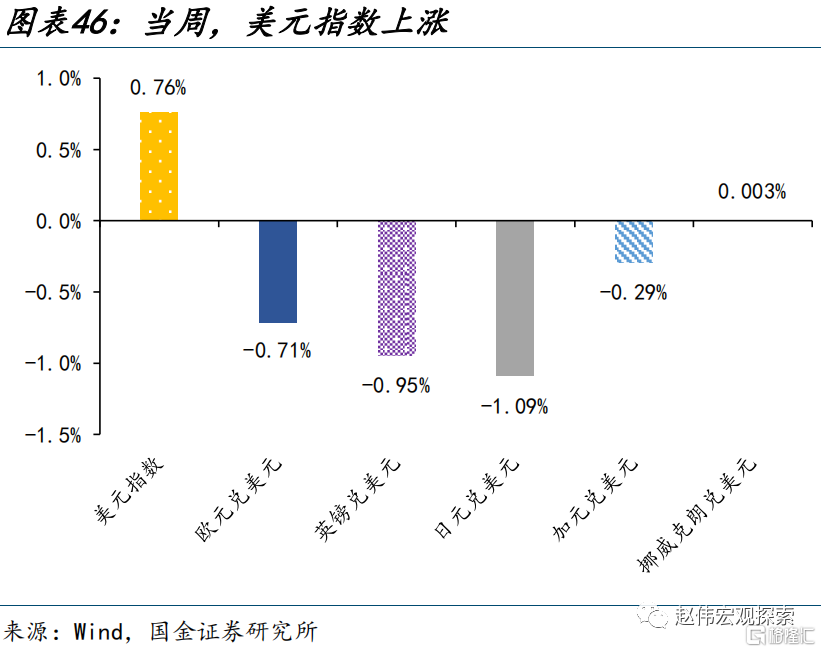

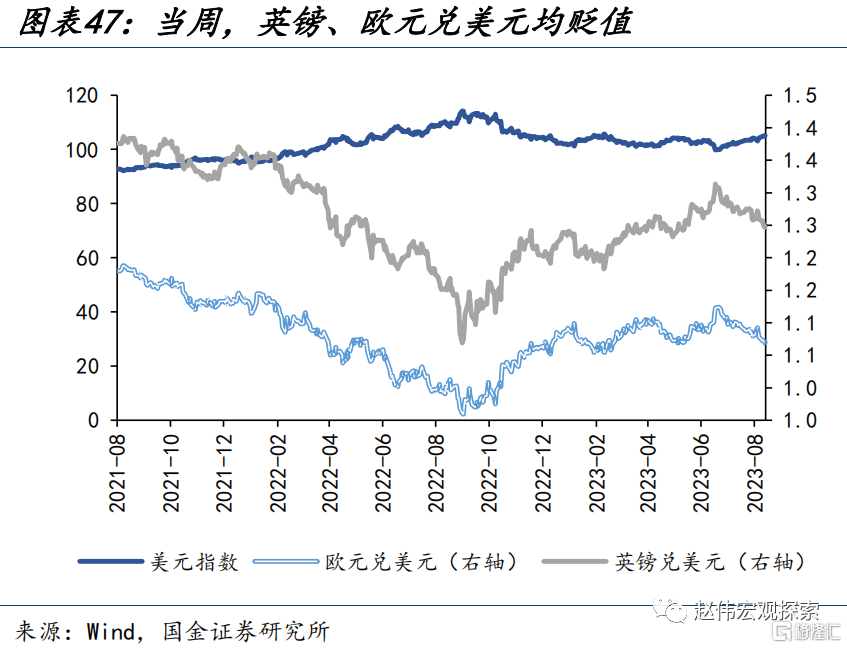

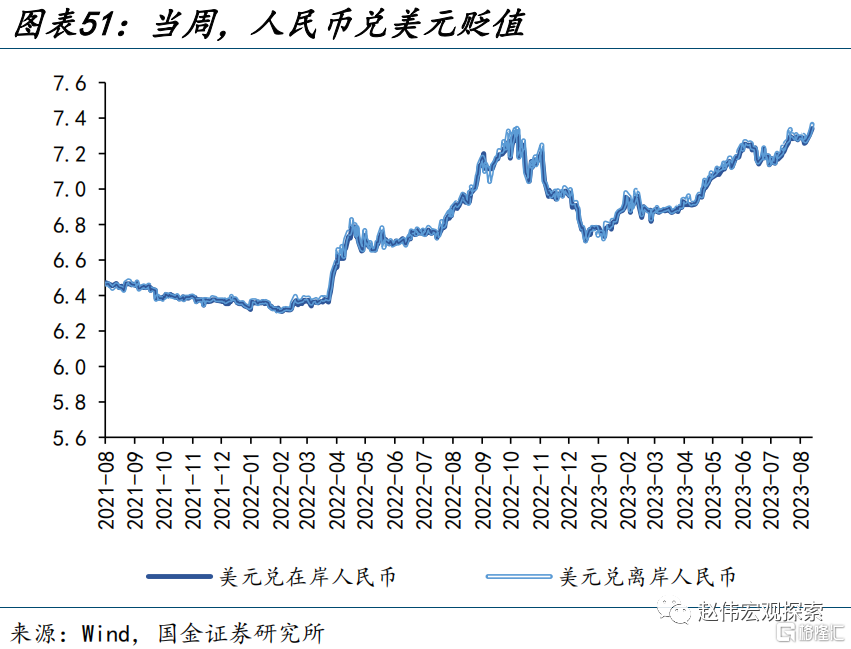

外匯市場:美元指數走強,人民幣兌美元、歐元和英鎊均貶值。日元、英鎊、歐元和加元兌美元分別貶值1.09%、0.95%、0.71%和0.29%。在岸、離岸人民幣兌美元分別貶值0.11%、1.30%至7.3410、7.3650。

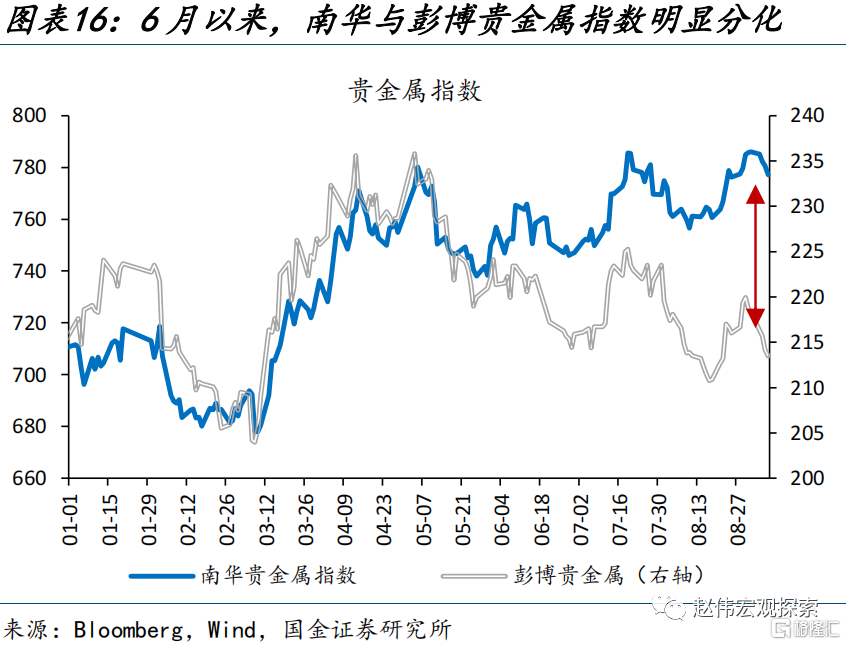

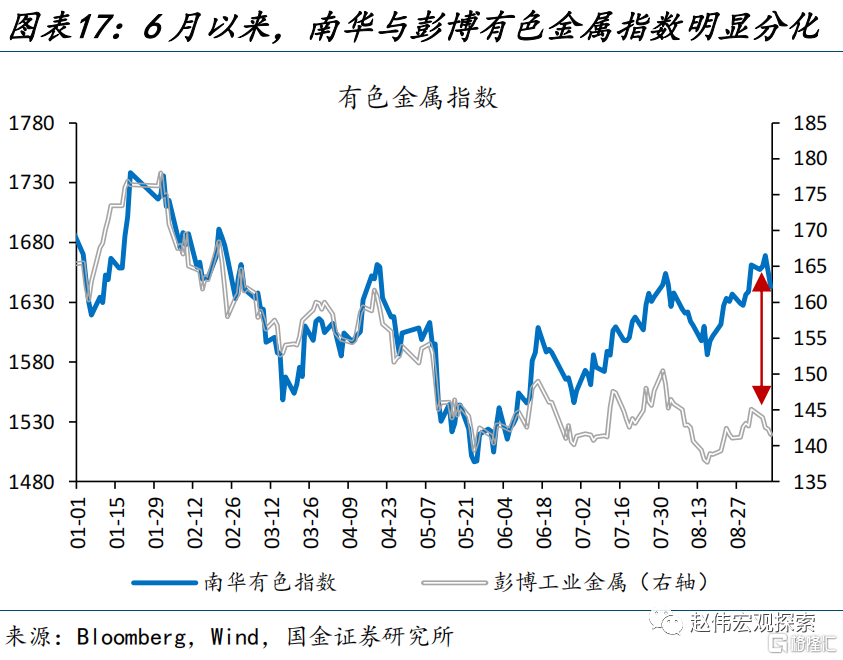

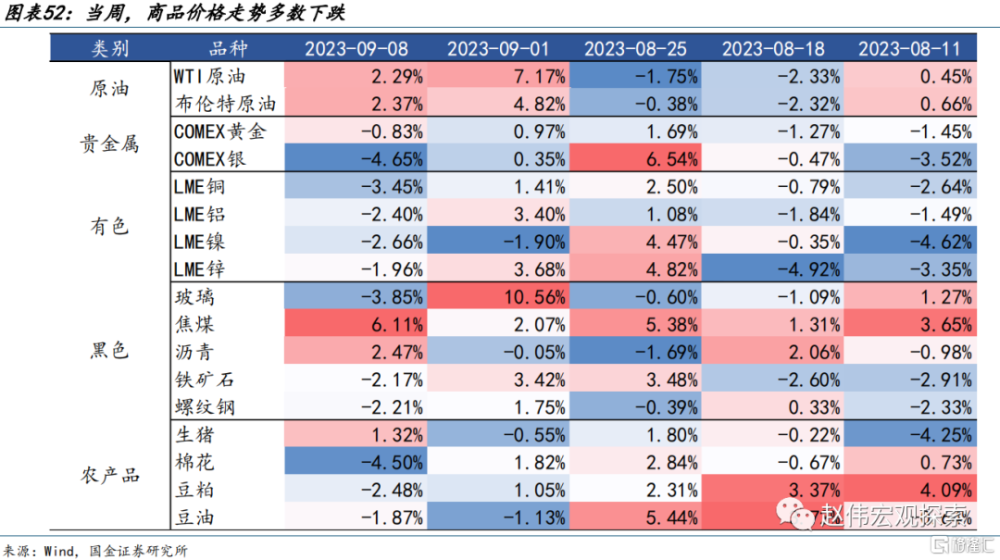

商品市場:原油價格上漲,貴金屬和有色均下跌,黑色和農產品價格多數下跌。沙特、俄羅斯宣布減產延至年底,力挺油價;同時油價也從成本端支撐瀝青價格。受安監、暴雨影響,疊加鋼廠利潤修復,焦煤供需偏緊。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期

報告正文

一、熱點思考:商品市場,緣何而強?

6月以來,國內大宗商品大幅走強,能化品與黑色系表現尤爲突出。大宗商品大漲背後的原因、後續值得關注的投資邏輯?本文分析,可供參考。

一問:近期大宗商品的表現?南華商品指數大幅走強、能化品與黑色系是主要拉動

5月31日以來,國內外大宗商品雙雙走強,其中國內商品的表現更爲突出。年初至5月31日,大宗商品表現普遍較弱,僅COMEX金上漲8.5%,其他品類悉數下跌;其中,純鹼、NYMEX天然氣和LME鎳領跌,跌幅分別達42.1%、38.0%和32.1%。5月31日以來,國內外大宗商品雙雙走強。截至9月7日,彭博商品指數大漲8.4%,南華綜合指數的漲幅更是高達19.8%。本輪上漲中經濟基本面尚未明顯改善,因而“股商”之間出現明顯分歧。

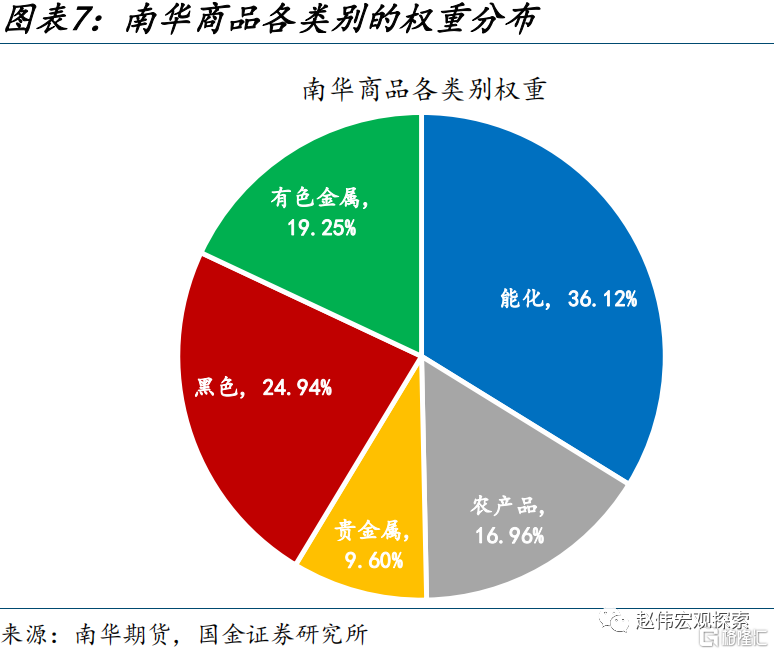

細分市場來看,能化品、黑色系是此次南華綜合指數大漲的主要拉動。5月31日以來,能化品、黑色系、農產品、有色金屬、貴金屬板塊均有上漲,截至9月8日,各板塊漲幅分別爲24.9%、18.4%、14.8%、9.2%和4.1%。其中,能化品、黑色系在南華綜合指數構成中佔比分別高達36.1%和24.9%;較高的權重、疊加領先的漲幅,使其成爲南華綜合指數的主要拉動,6月以來,二者對南華綜合指數拉動分別爲9.0%、4.6%,解釋了近7成的漲幅。農產品、有色金屬、貴金屬對南華綜合指數的拉動則分別爲2.5%、1.8%和0.4%。

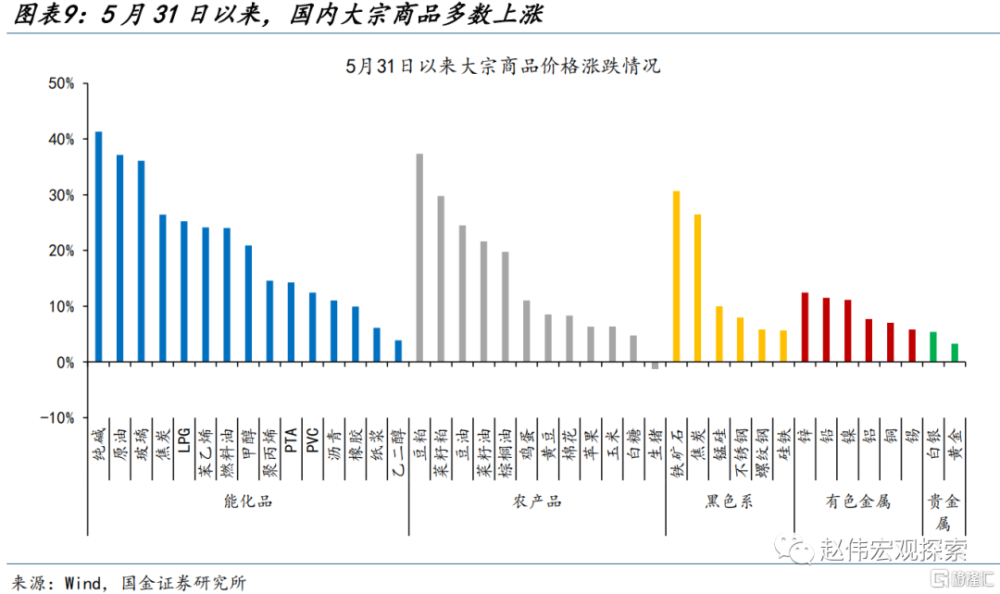

分品類來看,除生豬外,南華綜合指數成分品悉數上漲;其中原油、鐵礦石、焦炭、純鹼是主要拉動。5月31日以來,國內主要大宗商品僅生豬微跌1.3%、其他品類悉數上漲;其中純鹼、豆粕、原油、玻璃、鐵礦石、菜籽粕、焦炭領漲,漲幅分別爲41.3%、37.3%、37.1%、36.1%、30.6%、29.8%和26.5%。考慮到各品類在指數構成中的權重,原油、鐵礦石、焦炭、純鹼對南華綜合指數拉動最大,分別拉動了3.4%、2.4%、1.5%、1.4%和1.0%。

二問:大宗商品大漲的原因?匯率貶值疊加供給衝擊,低庫存放大交易與供需擾動

匯率貶值下進口價格的被動擡升,是近期國內商品指數表現遠超海外的重要原因。拆解彭博商品指數可以看到,除能源板塊大漲23.9%外,有色金屬、貴金屬表現均不盡人意;6月以來,二者與南華有色、南華貴金屬均顯著分化。這其中,匯率是重要解釋因素。當下,有色金屬定價仍以倫敦金屬交易所(LME)主導、貴金屬定價高度依賴紐約商業交易所(COMEX),國內期貨交易所的定價權仍相對欠缺。5月31日以來,人民幣貶值幅度達3.9%,造成這些品類內外盤價格的明顯分化。此外,原油、鐵礦石、豆粕等進口依賴度較高的品類大漲,背後也有匯率因素的推動。綜合來看,匯率對國內商品大漲的解釋力近3成。

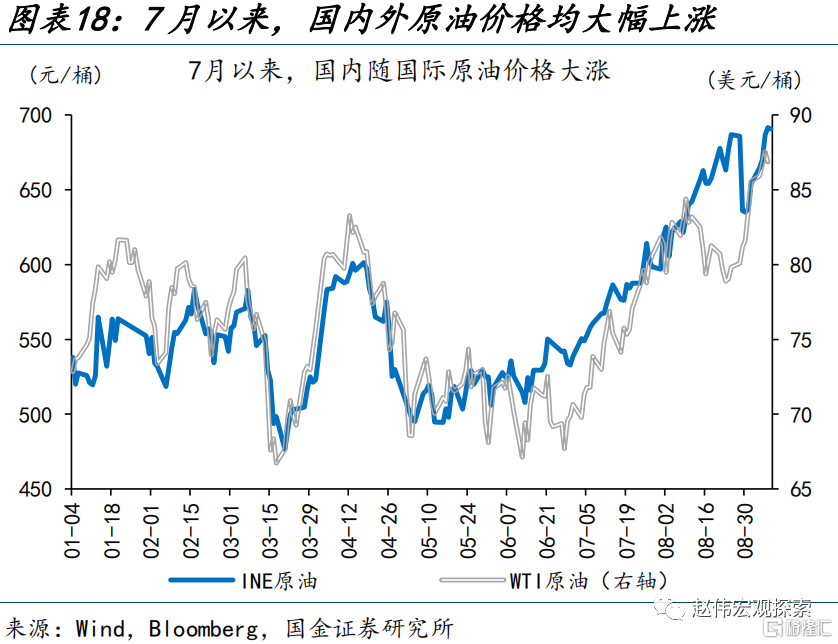

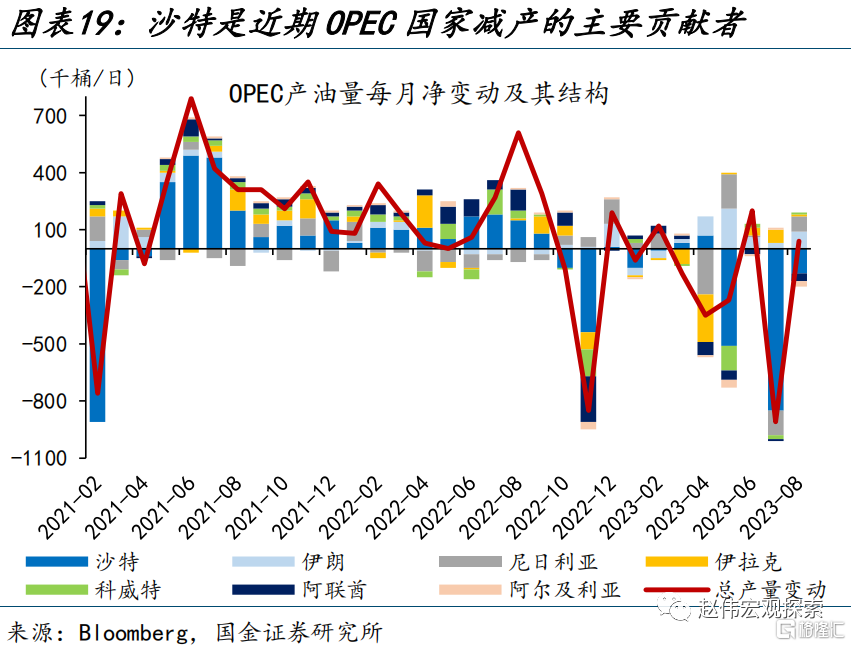

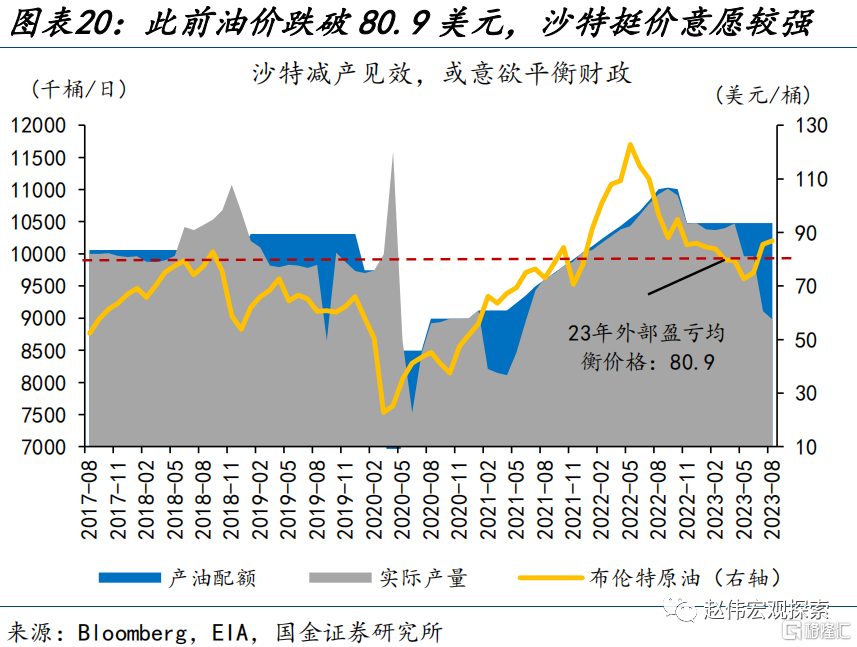

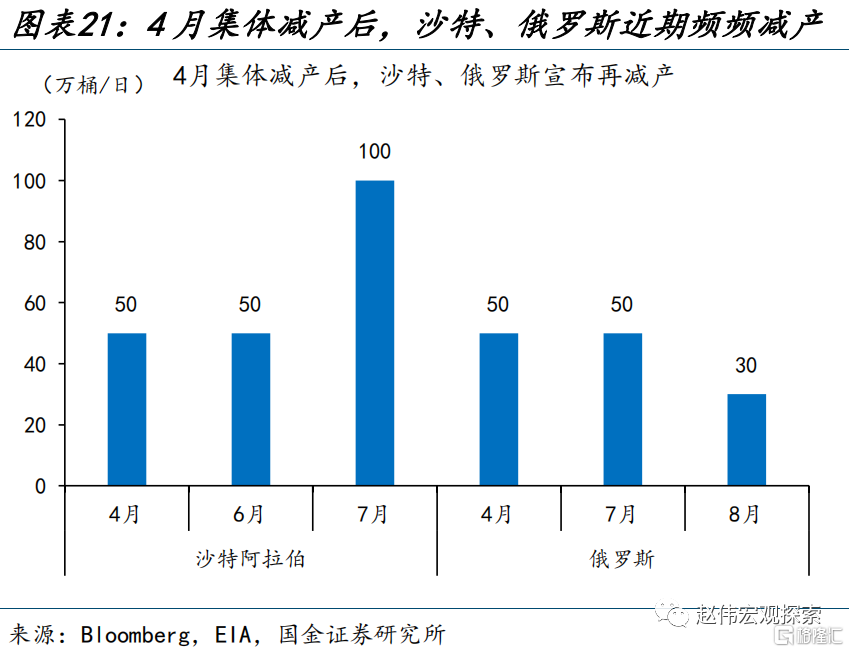

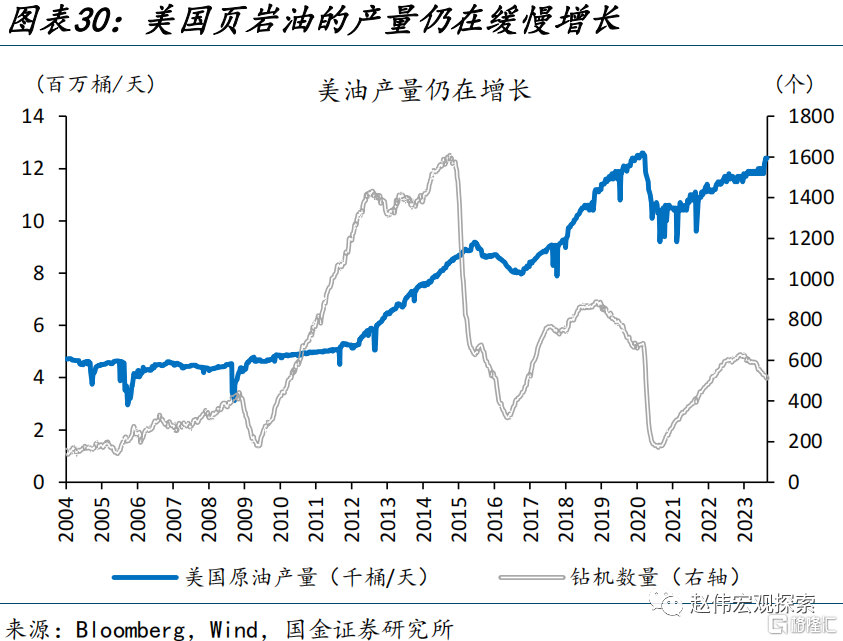

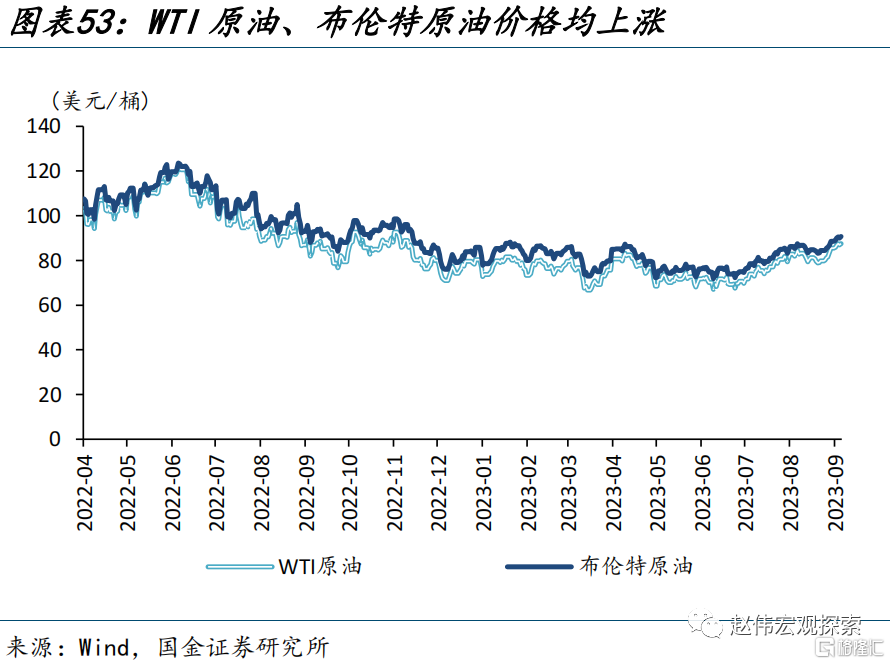

供給衝擊也是國內商品價格大漲的重要驅動;其中,減產衝擊下油價的大漲,帶動能化品產業鏈的價格整體擡升。5月31日以來,INE原油與WTI原油分別大漲31.5%、28.5%;原油直接拉動南華綜合指數上漲3.4個百分點,還通過向產業鏈下遊的傳導間接拉動了近5個百分點。原油大漲的背後,供給收縮是主要推手;7月OPEC國家總產量大幅收縮91萬桶/天,沙特和地緣衝突擾動下的尼日利亞分別貢獻了85萬桶和13萬桶。此前油價一度跌破80美元/桶、低於沙特外部盈虧平衡價,使得沙特挺價意愿較強,在6月、7月主動減產合計150萬桶。而俄油“價格上限”較差的執行情況也驅動俄羅斯再度減產挺價。

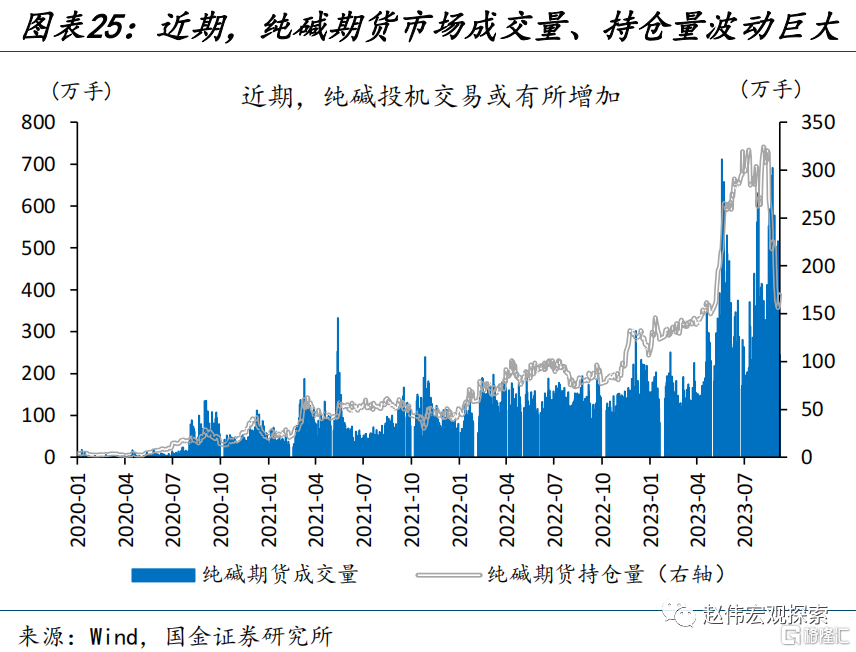

此外,以鐵礦石、純鹼爲代表的部分品類,其低庫存放大了供需面、交易面的擾動,導致了價格的大幅飆升[1]。以鐵礦石爲例,5月以來鐵礦石庫存快速回落,處於歷史同期較低水平;而鋼材產量、出口規模則在持續攀升;截至8月底,鋼材出口數量累計同比高增28.4%。出口需求回暖的拉動下,低庫存的鐵礦石價格得到明顯提振。純鹼的庫存更是處於極低水平、歷史分位數低至1.8%;高溫和鹼廠年檢影響下,純鹼供給較6月下滑30%以上,同時疊加交易面的擾動,純鹼價格大幅震蕩、一度漲超60%(純鹼漲幅現已快速回落至41.3%)。

[1] 參考報告《“低庫存”下的投資機遇?》。

三問:商品市場的未來演繹?匯率與供給擾動或有所退坡,關注低庫存與需求改善的共振

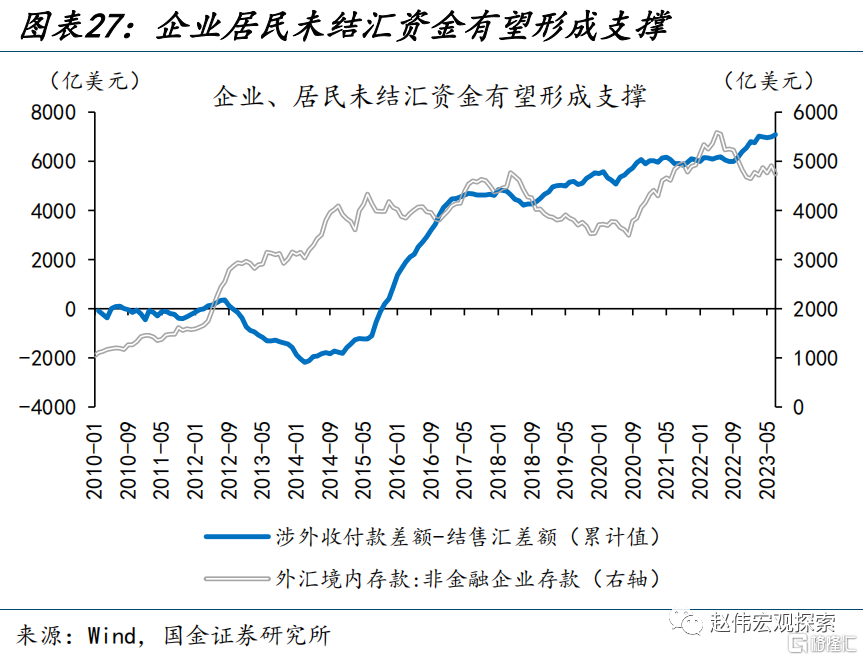

近期,央行的信心注入,與外匯市場上企業、銀行結匯意愿等變化,或將緩和人民幣貶值速度,匯率貶值對國內商品的被動推升或將弱化。從企業行爲來看,前期貿易順差下美元在企業、居民部門積累形成“二級儲備”,或減輕貶值的自我強化,成爲人民幣貶值“緩衝墊”;2022年8月至今,我國涉外收付款與結售匯的差額大幅增加1102億美元。與此同時,銀行向央行的結匯意愿也在邊際走強,這反映在7月其他存款性公司國外資產減少的58億美元上。近期,人民幣離在岸價差已由8月15日高位的420bp收窄至9月8日的240bp,3個月風險逆轉因子的大幅走低也顯示貶值壓力已得到一定釋放[2]。

[2]參考報告《人民幣貶值,何時休》、《外匯存款准備金率下調,影響幾何?》。

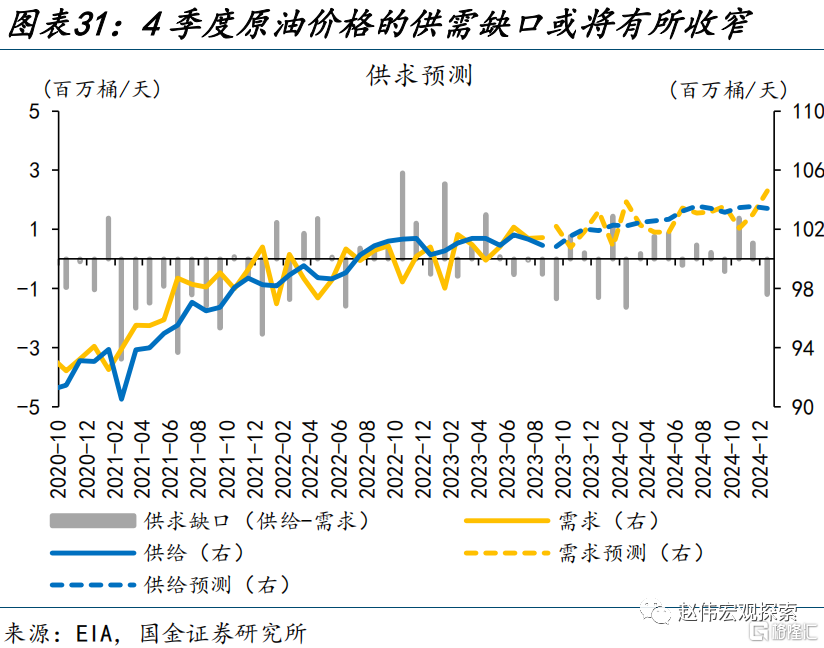

前期部分品類的供給與交易面擾動,或也將陸續退坡。供給衝擊方面:1)當前油價已達到沙特外部盈虧平衡的80.9美元/桶目標,沙特等OPEC國家挺價意愿或有所弱化;而俄羅斯烏拉爾原油價格已升至9月8日的74.3美元/桶、遠高於60美元/桶的限價,G7擱置的上限制裁審查或有重啓可能;綜合而言,根據EIA的預測,四季度原油的供給偏緊或將緩和。2)隨着夏季高溫多雨等氣候擾動步入尾聲與鹼廠年檢的陸續恢復,純鹼等供給問題或也將逐步消退。交易擾動方面,近日,發改委價格司、證監會組織部分期貨公司召开會議,提醒企業全面客觀分析鐵礦石市場形勢,鄭商所也嚴查純鹼相關的異常交易。

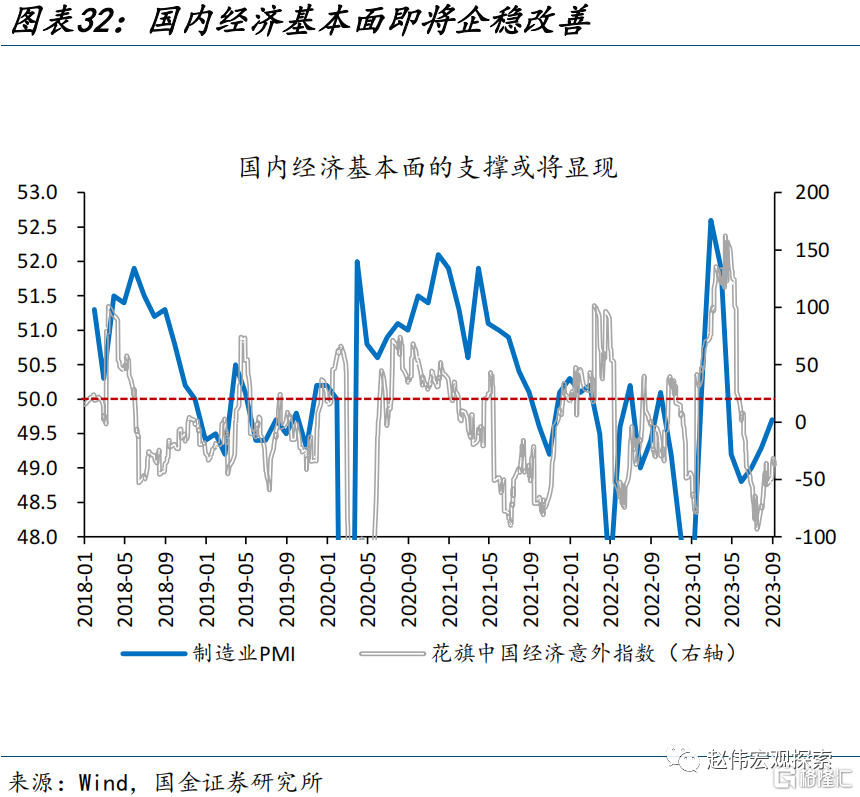

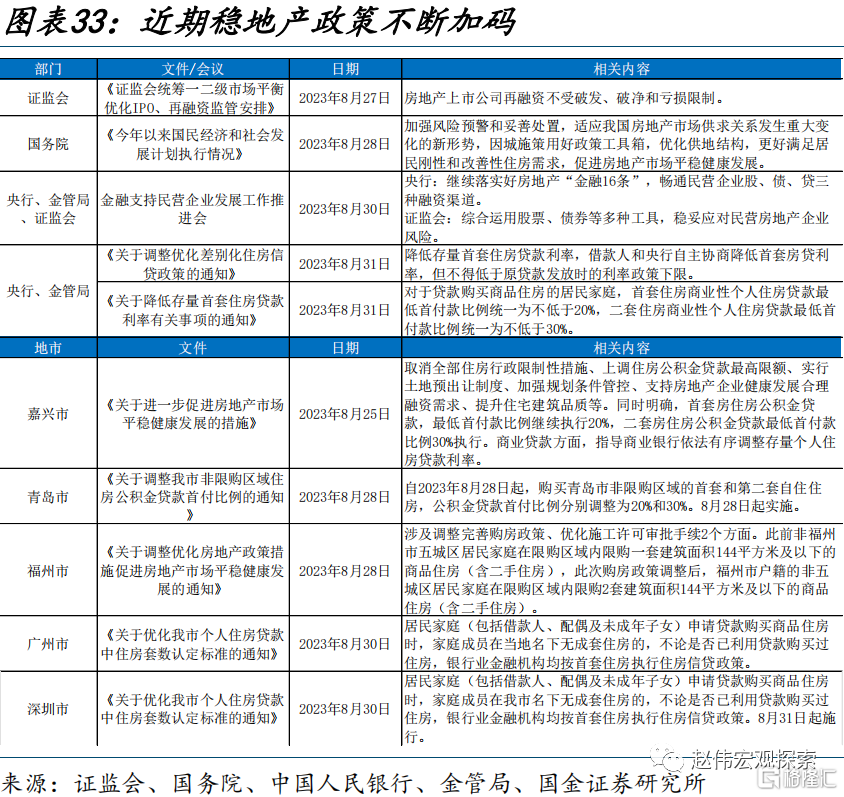

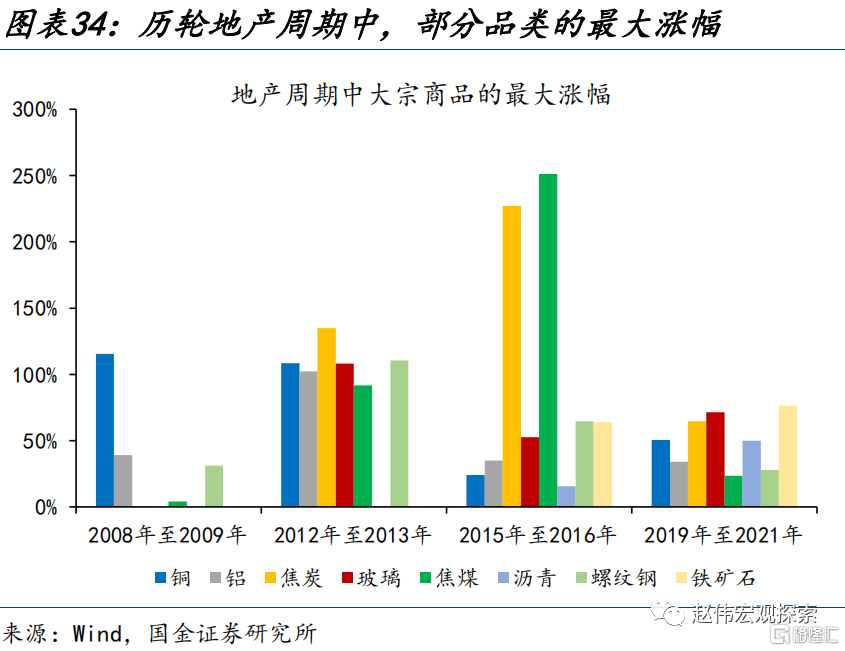

隨着經濟基本面逐步企穩、地產政策不斷加碼,需求改善有望成爲部分商品續漲的“接力棒”,關注有望受益地產周期邊際改善、低庫存但前期相對滯漲的品類。7月以來,穩增長政策不斷加碼,近期,穩地產政策頻出;地方層面因城施策不斷推進,中央層面更是在8月31日對首付比率、存量房貸利率、二套房利率等予以下調。政策不斷加碼下,8月制造業PMI已超季節性改善。向後看,基本面改善或將成爲部分商品後續的主要動能。以銅、鋁、螺紋鋼、瀝青爲代表的部分品類,在2008-09年、2012-13年、2015-16年等地產周期中取得了較好的市場表現,疊加低庫存的優勢,後續或將出現更大的價格彈性。

經過研究,國金證券發現:

1)5月31日以來,國內外大宗商品雙雙走強。截至9月7日,彭博商品指數大漲8.4%,南華綜合指數漲幅更是高達19.8%。分板塊來看,能化品、黑色系是此次大漲的主要拉動;分品類來看,原油、鐵礦石、焦炭、純鹼等表現相對突出。5月31日以來,能化品、黑色系對南華綜合指數拉動分別爲9.0%、4.6%,解釋了近7成的漲幅。其中,原油、鐵礦石、焦炭、純鹼等品類對指數的拉動最大,分別貢獻了3.4%、2.4%、1.5%、1.4%和1.0%。

2)匯率貶值下進口價格的被動擡升,供給衝擊下油價對能化產業鏈的拉動,是國內商品價格大漲的重要驅動;此外,以鐵礦石、純鹼爲代表的部分品類,其低庫存放大了供需面、交易面的擾動,也帶來了價格的大幅飆升。第一,5月31日以來,人民幣貶值3.9%,造成金屬等海外交易所定價爲主的品類、原油等進口依賴度較高的品類,內外盤價格分化。第二,供給收縮下油價大漲,原油帶動能化產業鏈整體漲價,對南華綜合指數拉動近8個百分點。第三,出口需求回暖的拉動下,低庫存的鐵礦石價格得到明顯提振。純鹼庫存的歷史分位數更是低至1.8%;高溫與鹼廠年檢影響下的供給擾動、交易行爲等也被放大。

3)人民幣貶值壓力相對可控,匯率對商品價格推升或將弱化;部分品類的供給與交易面擾動,或也將陸續退坡。第一,近期,離在岸價差的收窄、3M風險逆轉因子的走低顯示貶值壓力已得到一定釋放。第二,四季度原油供給偏緊或將緩和;隨着年檢的恢復,純鹼等供給問題也將逐步消退。第三,發改委、鄭商所已开始關注鐵礦石、純鹼等品類的異動。

4)隨着經濟逐步企穩、地產政策不斷加碼,需求端有望成爲部分商品續漲的“接力棒”,關注有望受益地產邊際改善、低庫存但前期滯漲的品類。近期,政策加碼下,8月制造業PMI已超季節性改善;基本面改善或成部分商品後續動能。銅、鋁、螺紋鋼、瀝青等,在歷輪地產周期中均有較好市場表現,疊加低庫存的優勢,後續或有更大價格彈性。

二、大類資產高頻跟蹤(2023/09/04-2023/09/08)

(一)權益市場追蹤:全球資本市場普遍下跌

發達國家股指普跌,新興市場股指多數下跌。納斯達克指數、澳大利亞普通股指數、標普500、法國CAC40和道瓊斯工業指數領跌,分別下跌1.9%、1.8%、1.3%、0.8%和0.7%。韓國綜合指數、泰國SET指數、南非富時綜指和巴西IBOVESPA指數分別下跌0.63%、0.92%和1.52%和2.19%;僅伊斯坦布爾證交所全國30指數上漲3.21%。

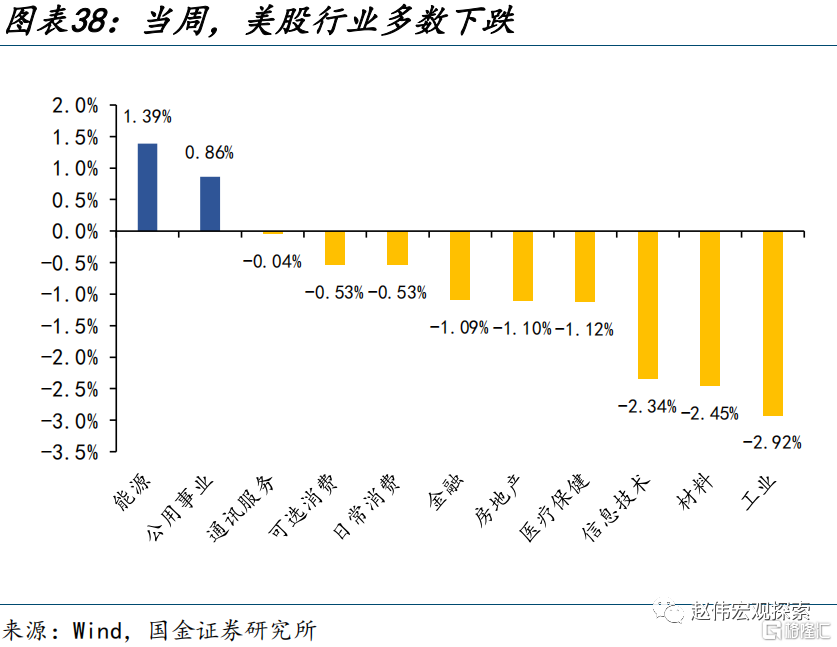

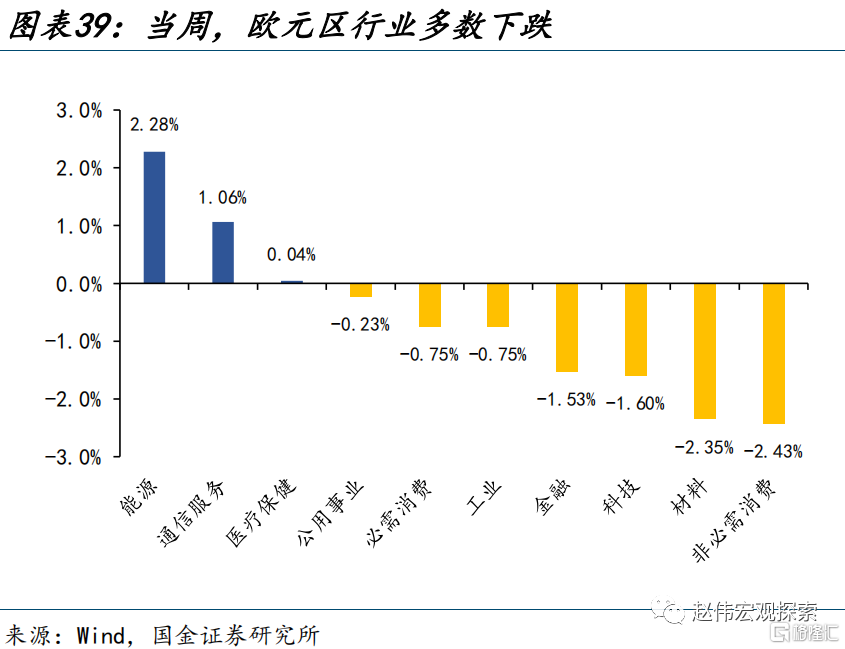

從美國標普500的行業漲跌幅來看,本周美股行業多數下跌。其中工業、材料和信息技術領跌,分別下跌2.92%、2.45%和2.34%;僅能源和公用事業分別上漲1.39%和0.86%。從歐元區行業板塊來看,本周行業多數下跌。其中非必需消費、材料和科技領跌,分別下跌2.43%、2.35%和1.60%;僅能源、通訊服務和醫療保健分別上漲2.28%、1.06%和0.04%。

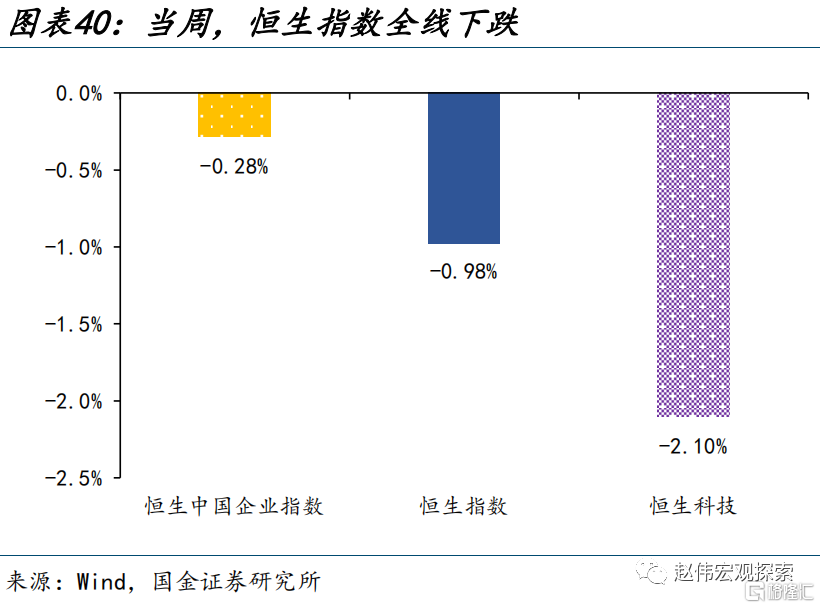

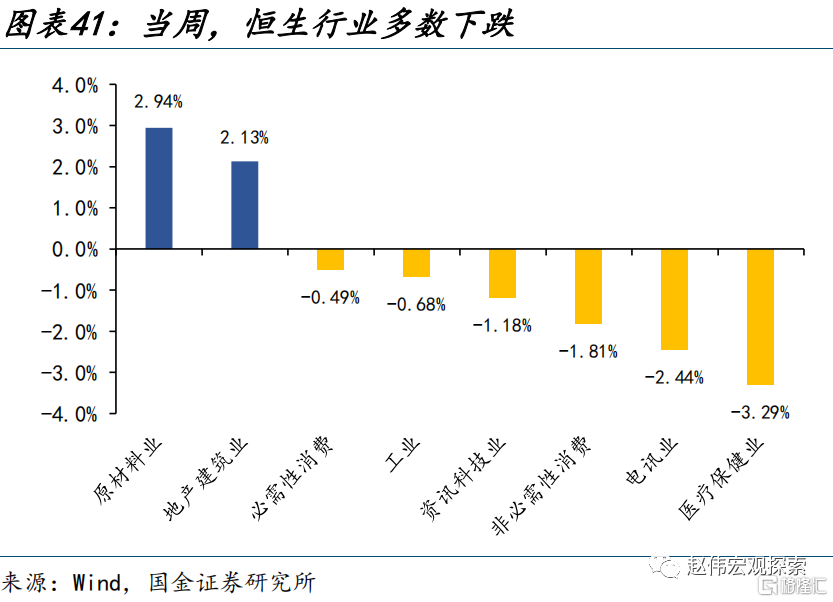

香港市場全线下跌,恆生科技、恆生指數和恆生中國企業指數分別下跌2.10%、1.90%和0.28%。行業方面,恆生行業多數下跌,其中醫療保健、電訊業和非必需性消費領跌,分別下跌3.29%、2.44%和1.81%,僅原材料業、地產建築業分別上漲2.94%、2.13%。

(二)債券市場追蹤:發達國家10年期國債收益率全线上行

發達國家10年期國債收益率全线上行。美國10Y國債收益率上行8.00bp至4.26%,德國10Y國債收益率上行13.00bp至2.61%;英國、意大利、法國和日本10Y國債收益率分別上行13.90bp、10.50bp、6.80bp和3.10bp。

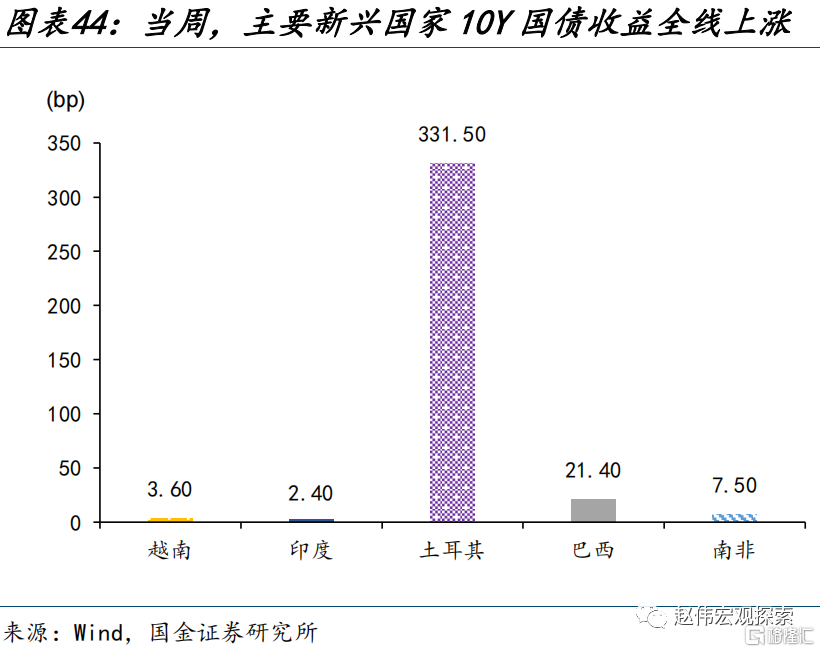

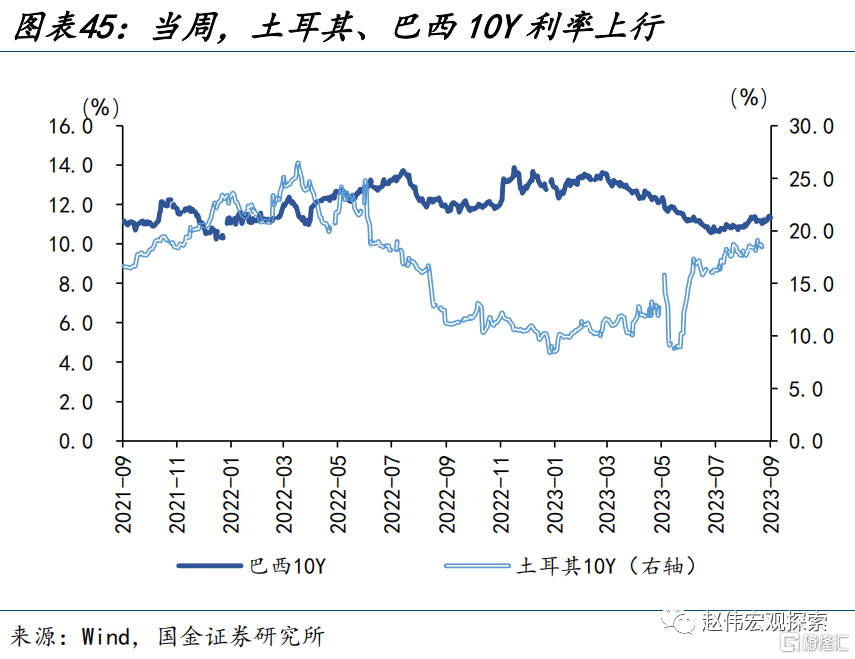

新興市場10年期國債收益率全线上行。土耳其10Y國債收益率上行331.50bp至21.77%,巴西10Y國債收益率上行21.40bp至11.33%;南非、越南和印度10Y國債收益率分別上行7.50bp、3.60bp和2.40bp。

(三)外匯市場追蹤:美元指數走強,人民幣兌美元、歐元和英鎊貶值

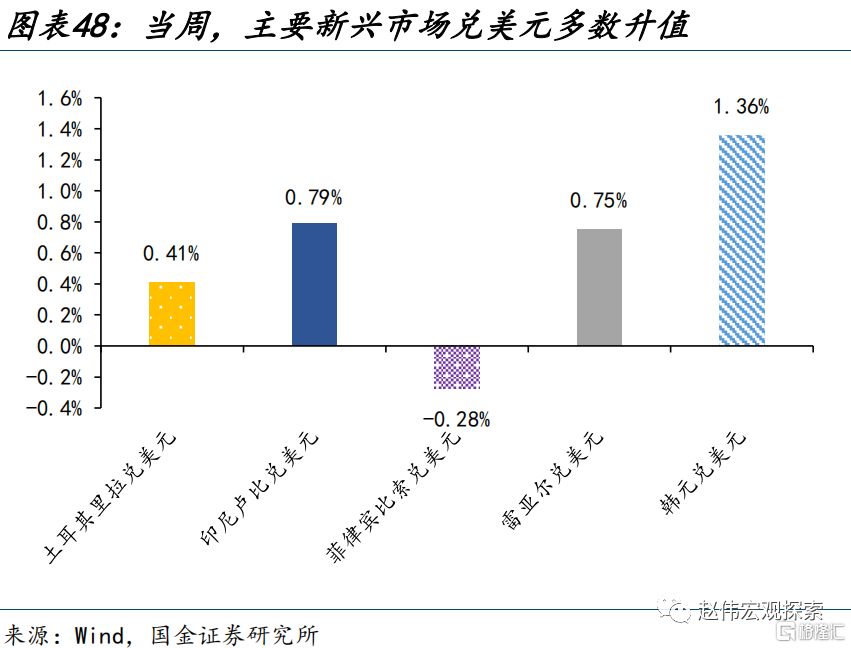

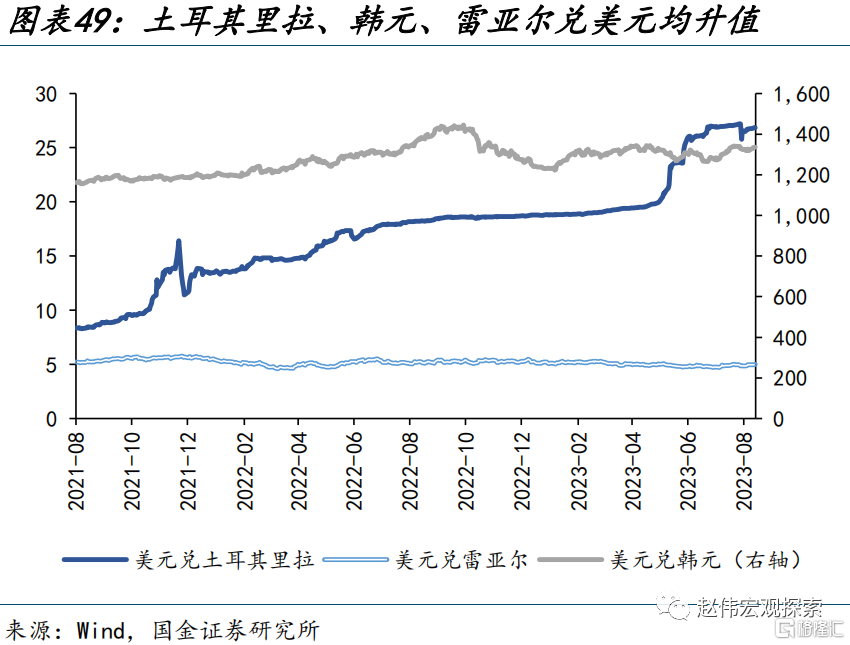

美元指數走強,本周上漲0.76%至105.07。日元、英鎊、歐元和加元兌美元分別貶值1.09%、0.95%、0.71%和0.29%。主要新興市場兌美元匯率多數上漲,韓元、印度盧比、雷亞爾和土耳其裏拉兌美元分別升值1.36%、0.79%、0.75%和0.41%,僅菲律賓比索貶值0.28%。

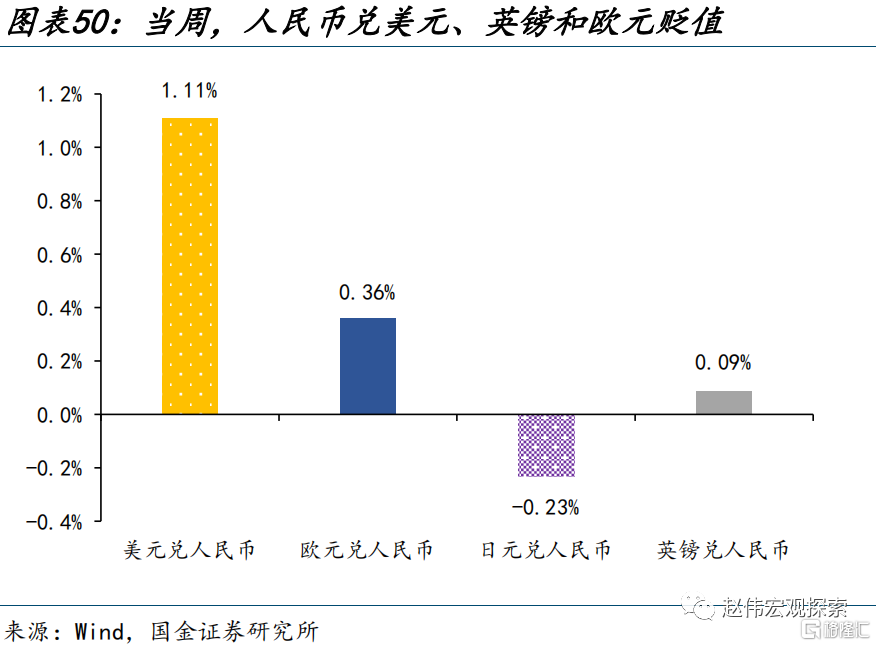

人民幣兌美元貶值1.11%,兌歐元、英鎊分別貶值1.36%、0.09%。美元兌在岸人民幣匯率較上周環比上行804bp至7.3410,美元兌離岸人民幣匯率上行943bp至7.3650。

(四)大宗商品市場追蹤:原油上漲,貴金屬、有色均下跌,黑色、農產品多數下跌

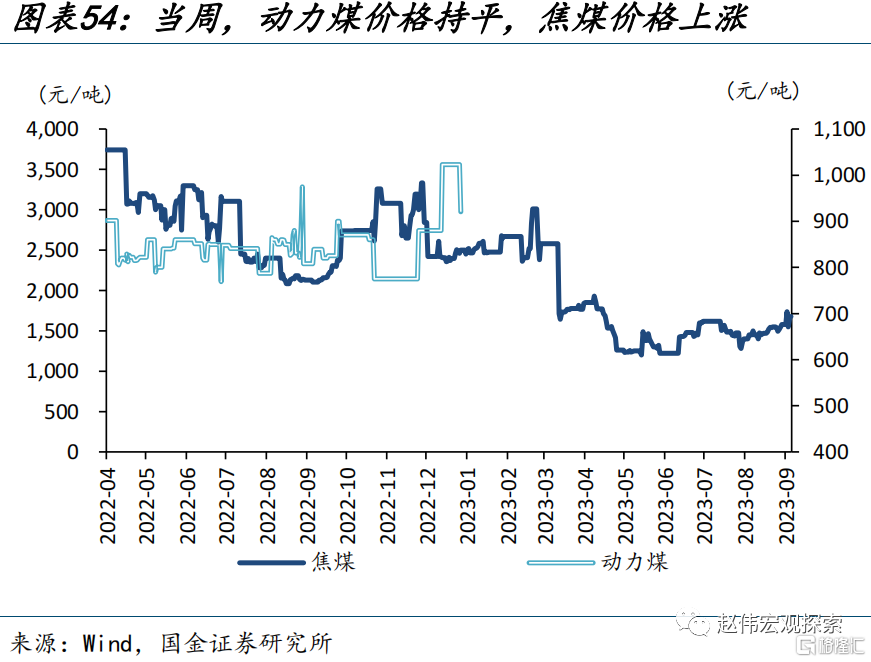

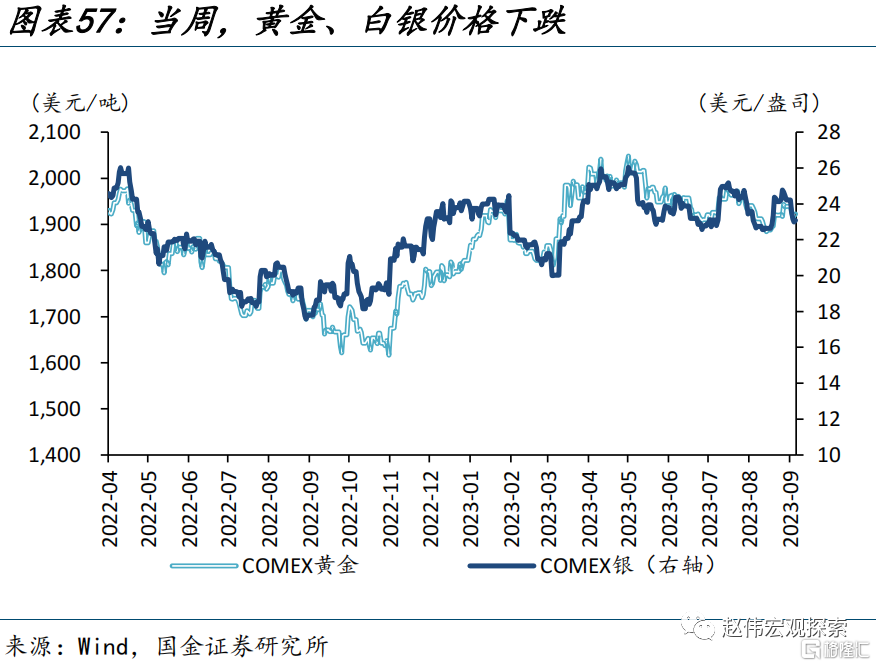

原油價格上漲,貴金屬和有色價格均下跌,黑色和農產品價格多數下跌。其中,棉花、COMEX銀和玻璃領跌,分別下跌4.65%、4.50%和3.85%;焦煤、瀝青和布倫特原油領漲,分別上漲6.11%、2.47%和2.37%。沙特、俄羅斯宣布減產延至年底,力挺油價;同時油價也從成本端支撐瀝青價格。受安監、暴雨影響,疊加鋼廠利潤修復,焦煤供需偏緊。

原油價格均上漲,黑色價格多數下跌。WTI原油價格上漲2.29%至87.51美元/桶,布倫特原油價格上漲2.37%至90.65元/桶。動力煤價格持平在921元/噸,焦煤價格上漲6.11%至1677元/噸;螺紋鋼和鐵礦石價格分別下跌2.21%至3580元/噸和2.17%至903元/噸,瀝青上漲2.47%至3937元/噸。

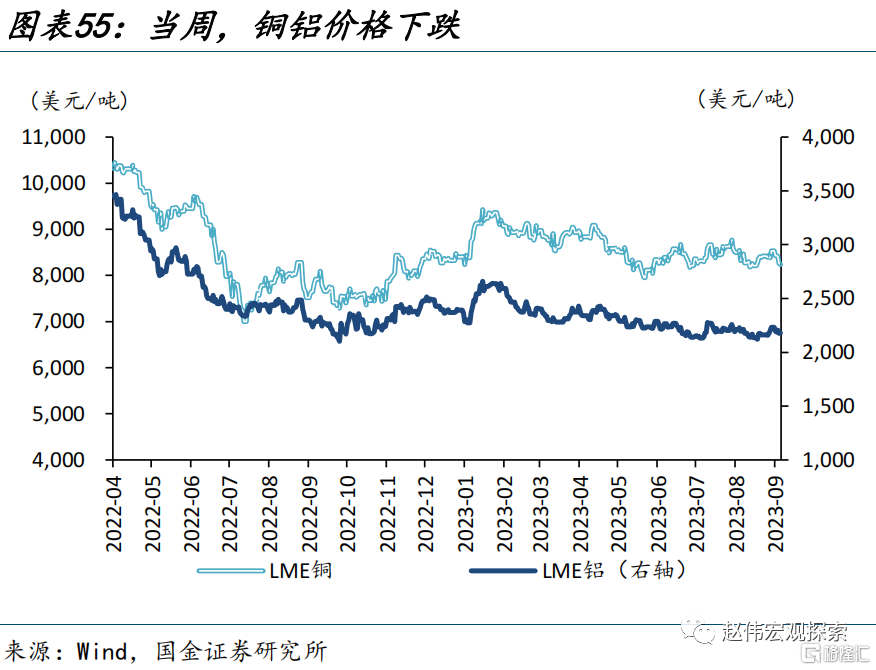

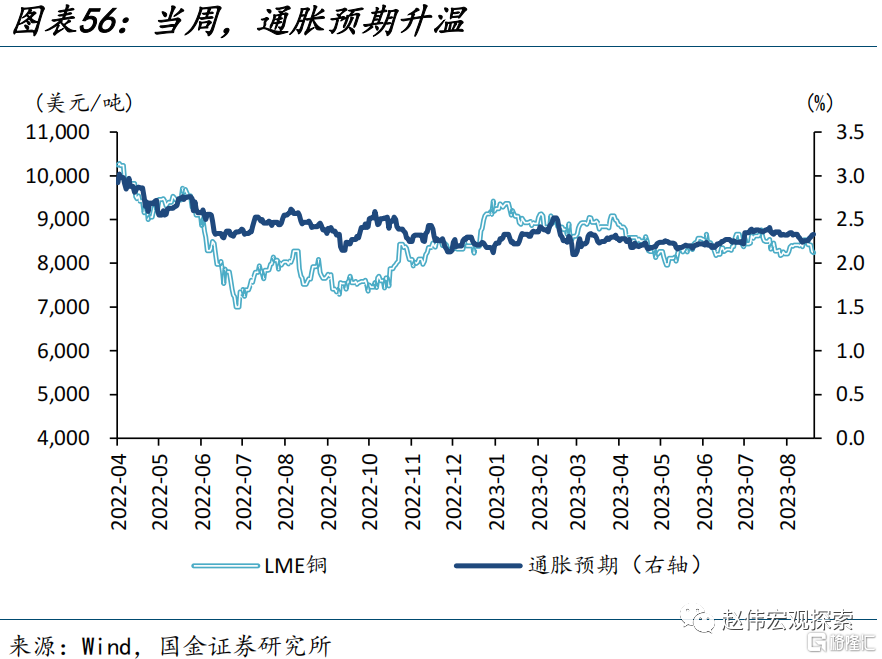

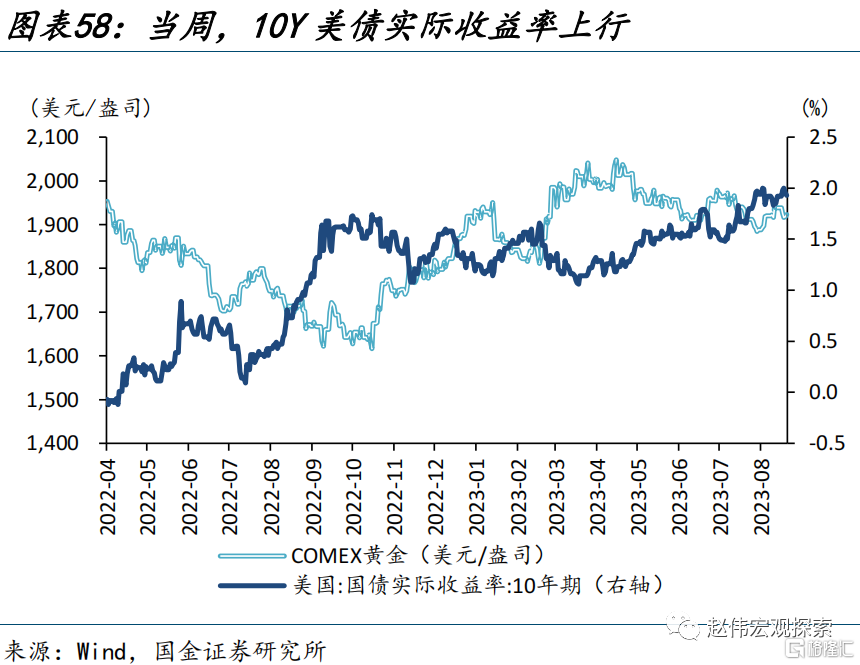

銅鋁價格下跌,貴金屬價格下跌。LME銅下跌3.45%至8240.00美元/噸,LME鋁下跌2.40%至2180.00美元/噸。通脹預期從前值的2.26%上升至2.33%。COMEX黃金下跌0.83%至1922.50美元/盎司,COMEX銀下跌4.65%至23.08美元/盎司。10Y美債實際收益率從前值的1.92%升至1.93%。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券2023年09月09日發布的《商品市場,緣何而強?》報告,分析師:趙 偉S1130521120002;李欣越 S1130523080006

標題:商品市場,緣何而強?

地址:https://www.iknowplus.com/post/31243.html