破發!雙元科技登陸科創板,股價跌超17%!

6月8日,浙江雙元科技股份有限公司(以下簡稱“雙元科技”)登陸科創板,保薦人爲民生證券。本次發行價125.88元/股,發行市盈率79.83倍,截至發稿時間,最新總市值約61億元。

雙元科技是生產過程質量檢測及控制解決方案提供商,專注於爲企業提供在线自動化檢測及閉環控制系統和機器視覺智能檢測系統。

本次發行前,鄭建直接持有公司16.30%的表決權,通過凱畢特控制公司52.28%的表決權,通過豐泉匯投資控制公司11.76%的表決權,鄭建直接和間接合計能夠控制公司 80.34%的表決權,爲公司實際控制人。

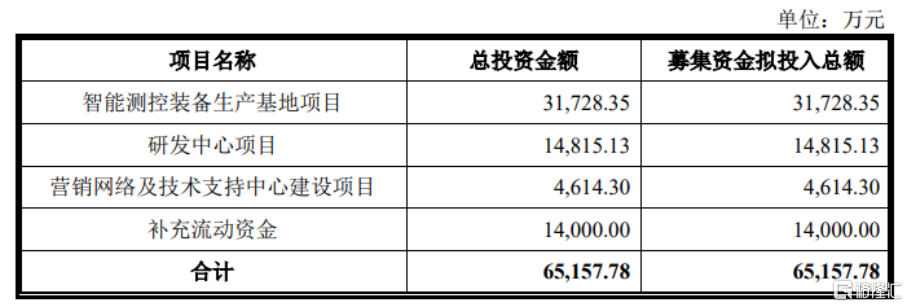

本次IPO擬募資6.52億元,主要用於智能測控裝備生產基地項目、研發中心項目、營銷網絡及技術支持中心建設項目等。

募資使用情況,圖片來源:招股書

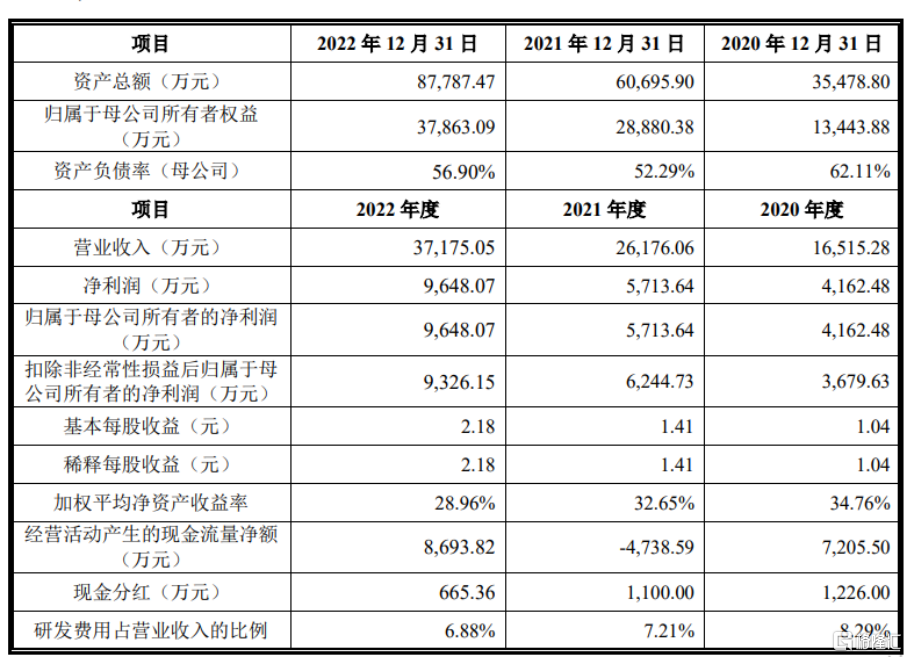

報告期內,雙元科技實現營收分別爲1.65億元、2.62億元、3.72億元,淨利潤分別爲4162.48萬元、5713.64萬元、9648.07萬元。

基本面情況,圖片來源:招股書

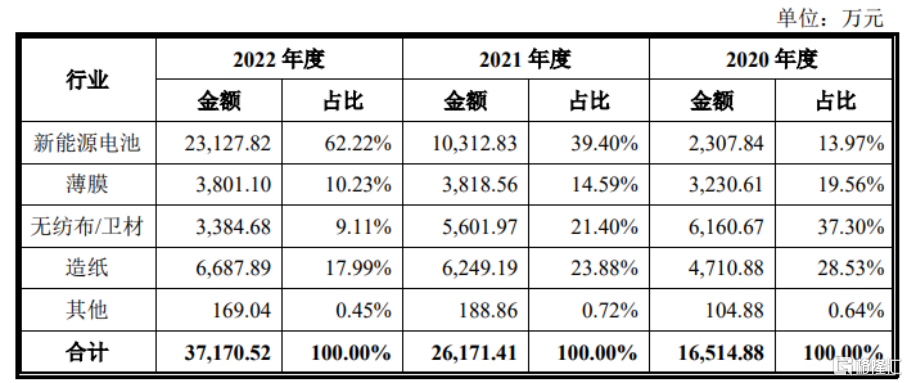

現階段,雙元科技的產品主要應用於新能源電池、薄膜、無紡布及衛材和造紙領域。最近三年,公司各期獲取的訂單總額分別爲3.32億元、6.14億元、6.85億元,其中新能源電池行業的訂單額分別爲1.05億元、4.16億元、5.32億元,獲取的訂單額快速增長,受下遊行業大幅擴產影響較大。

公司主營業務收入按客戶歸屬行業進行分類,不同行業的收入金額和佔比情況,圖片來源:招股書

無紡布及衛材、造紙等傳統行業發展相對穩定,相關產品使用壽命、客戶更新改造周期相對較長,未來市場需求增長較爲有限,且無紡布及衛材產能投資於2020年提前釋放,其中,口罩生產視覺檢測系統在報告期內的收入金額分別爲3171.99萬元、484.34萬元和0萬元,口罩相關需求下滑。最近三年,公司新能源電池外其他行業訂單獲取額分別爲2.27億元、1.98億元、1.53億元,呈下降趨勢。

報告期內,公司主營業務毛利率分別爲47.70%、44.15%、43.66%,出現下降趨勢。

報告期各期,公司新能源領域前五大客戶(含同一控制下企業)銷售收入金額佔該領域營業收入的比例分別爲49.20%、54.14%、63.81%,截至2022年12月31日,公司新能源電池業務在手訂單中前五大客戶佔比爲64.52%,客戶集中度較高,預計未來一段時間內,雙元科技在新能源電池領域仍會對大客戶存在一定的依賴。

報告期各期,雙元科技的經營活動現金流淨額分別爲7205.50萬元、-4738.59萬元和 8693.82萬元。2021年,公司的經營活動現金流淨額爲負,其原因一方面是公司新能源鋰電池領域的訂單增多,對該領域客戶銷售的產品驗收周期和回款周期相對較長,在驗收前的收款比例也相對較低,應收款項余額增加;另一方面是公司在手訂單增多,截至2021年12月31日,公司在手訂單6.41億元,特別是新能源電池領域在手訂單金額達到4.40億元,佔比68.69%,相關存貨增加導致資金佔用增加。

2023年1-6月,雙元科技的營業收入預計爲2.26億元至2.46億元,較上年同期增長 28.45%至39.65%;公司扣除非經常性損益後歸屬於公司普通股股東的淨利潤預計爲 5806.16萬元至6473.69萬元,較上年同期增長75.46%至95.63%。

標題:破發!雙元科技登陸科創板,股價跌超17%!

地址:https://www.iknowplus.com/post/2332.html