探底回升--“美”周市場復盤

核心觀點

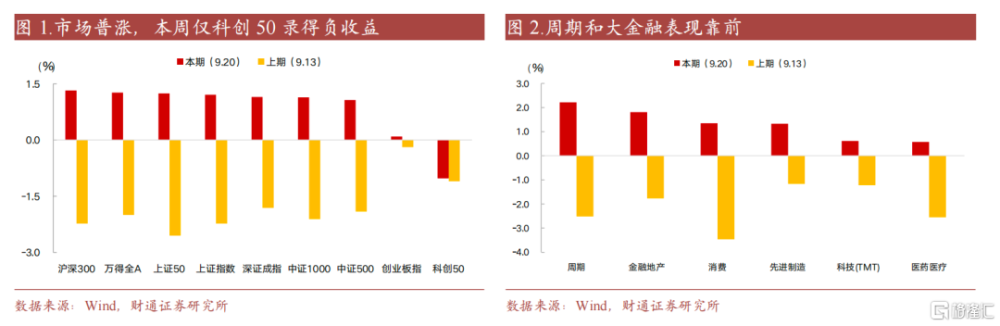

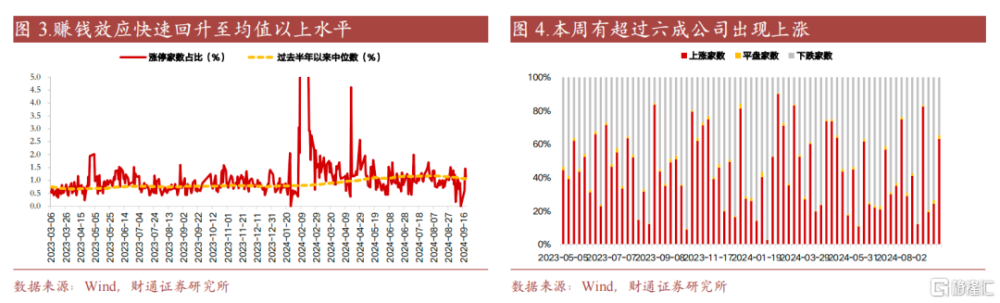

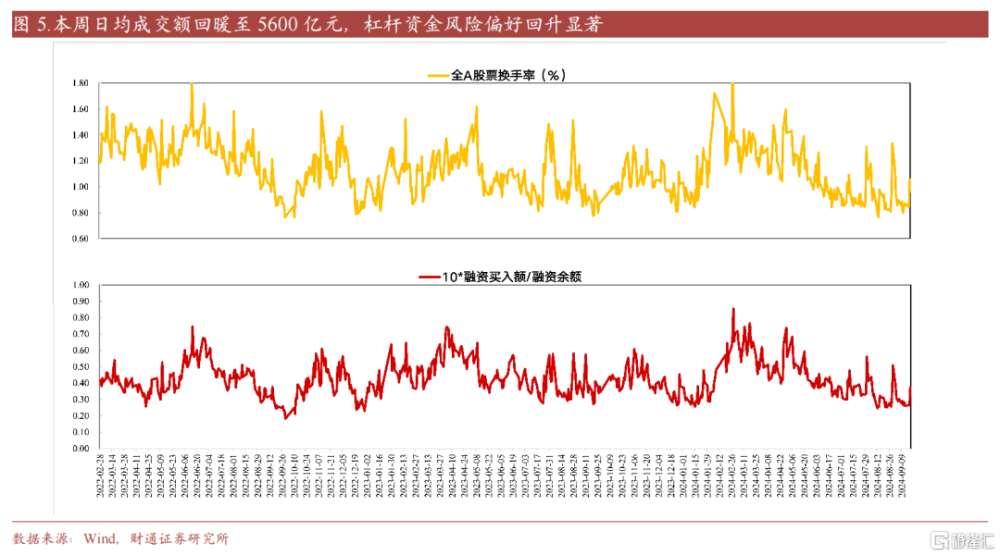

本周A股市場呈現出先抑後揚的態勢,主要指數在經歷震蕩後有所回升,除了科創50以外均錄得正收益。滬指在探底後回升,節後开盤第一個交易日一度跌破2700點,最終微幅收漲。市場成交額在放量與縮量之間波動,如9月19日滬深兩市成交額達到6279億元,放量1477億元,顯示出市場參與度提升,但隨後在9月20日縮量至5755億元,反映出部分交易日市場觀望情緒;整體市場情緒受到政策預期和行業表現的影響,本周整體漲多跌少,全市場近3400只個股上漲,投資者對政策面的積極變化保持敏感,特別是在光刻機、房地產、軟件开發等板塊的漲幅居前,顯示出市場對政策支持和行業景氣度較高的板塊給予關注。

海外美聯儲降息落地、國內政策預期升溫是影響本周A股市場走勢主要因素。從目前降息節奏和經濟數據來看,美國經濟軟着陸概率更大,未來兩到三個月美國信用、地產、庫存、就業、通脹等數據格外關鍵。若軟着陸,則短期或迎資產價格全面上行,成長和貴金屬預期彈性更大。若硬着陸,後續單次降息幅度可能激增。國內數據驗證偏弱,實際數據也在推動政策更加積極。聯儲降息、美元走弱已經打开國內貨幣政策空間,市場需要更積極的政策以完成全年經濟任務,央行也表態“進一步降低企業融資和居民信貸成本”、“支持總供給和總需求在更高水平上實現動態平衡”。從中期視角看,美國經濟的走向以及美聯儲的政策舉措對全球市場產生關鍵性影響。

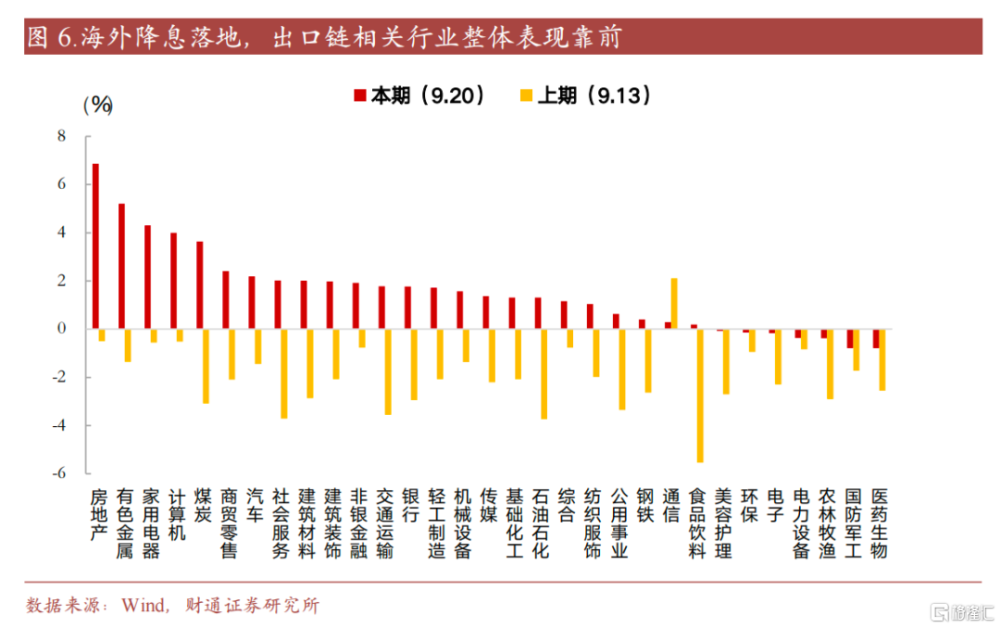

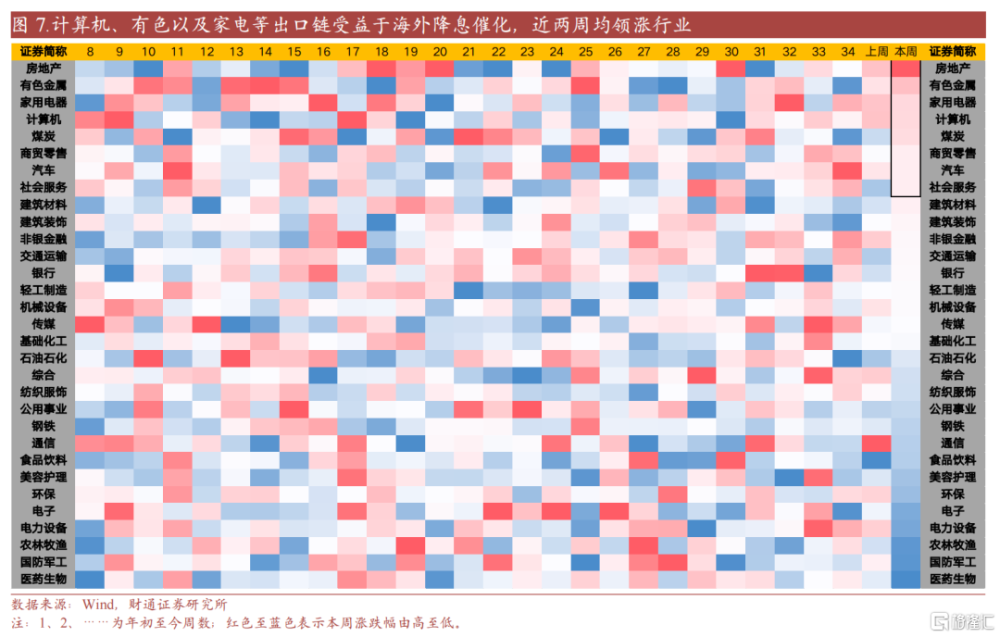

本周近八成行業出現上漲,出口相關板塊整體表現靠前。具體來看,地產(6.9%)、有色金屬(5.2%)和家電(4.3%)領漲行業;醫藥(-0.8%)、軍工(-0.8%)和農業(-0.4%)表現靠後。本周表現靠前的板塊大多受益於海外降息。具體來看,海外降息落地後,國內利率將迎來進一步下行空間,疊加國內地產政策進一步潛在催化,地產板塊近兩周均受到資金的持續關注。其次,聯儲預防式降息提升美國經濟“軟着陸”的概率,全球經濟復蘇預期下,有色、家電等外需主導的行業本周也表現靠前。此外,前期表現較好的消費電子板塊調整較大,與市場對智能手機等消費電子產品需求放緩的擔憂有關,尤其是有關iPhone 16系列銷量不佳的消息影響了市場情緒。

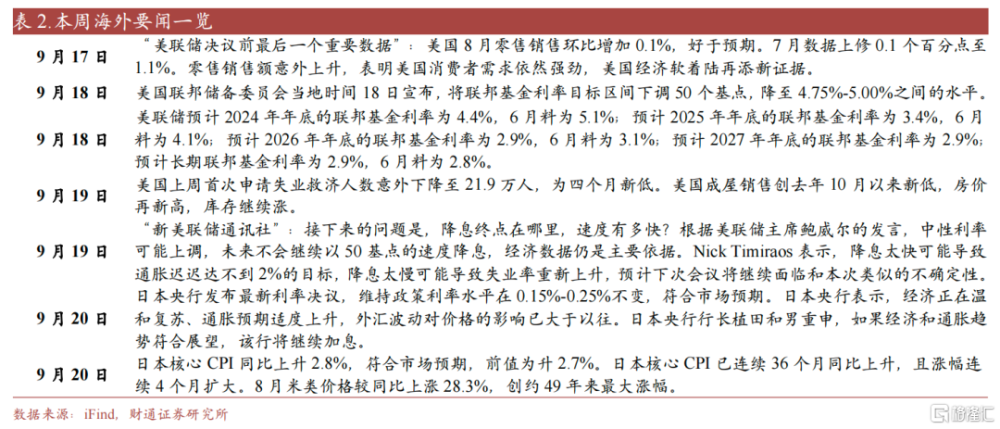

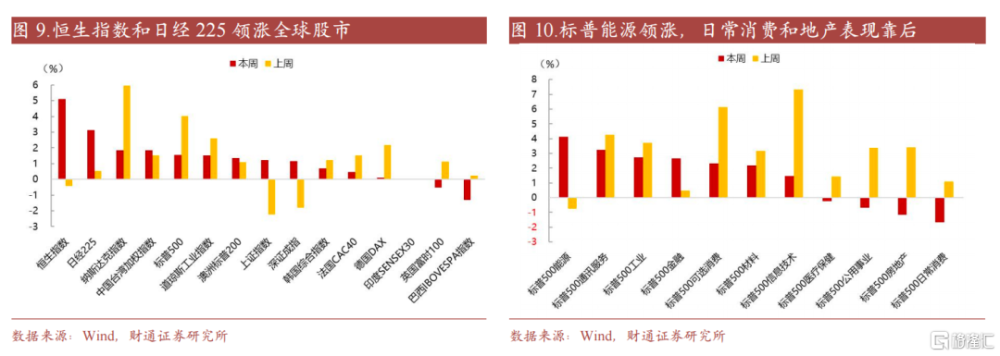

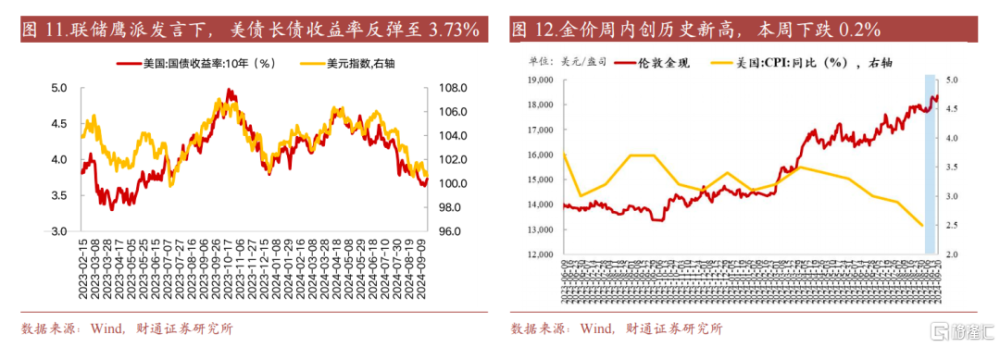

大類資產:1)海外股市主要指數本周大多收漲,恆指和日經225領漲全球。2)十年期美債收益率反彈至3.73%。3)黃金價格突破新高。

未來兩周重點關注:1)國內:9月27日,8月規模以上工業企業利潤;9月30日,9月制造業PMI;2)海外:9月27日,美國8月核心PCE;10月4日,美國8月非農就業人口。

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

正文

1 A股:探底回升

1.1 海外降息落地,A股先抑後揚

本周A股市場呈現出先抑後揚的態勢,主要指數在經歷震蕩後有所回升,除了科創50以外均錄得正收益。滬指在探底後回升,節後开盤第一個交易日一度跌破2700點,最終微幅收漲。市場成交額在放量與縮量之間波動,如9月19日滬深兩市成交額達到6279億元,放量1477億元,顯示出市場參與度提升,但隨後在9月20日縮量至5755億元,反映出部分交易日市場觀望情緒;整體市場情緒受到政策預期和行業表現的影響,本周整體漲多跌少,全市場近3400只個股上漲,投資者對政策面的積極變化保持敏感,特別是在光刻機、房地產、軟件开發等板塊的漲幅居前,顯示出市場對政策支持和行業景氣度較高的板塊給予關注。

海外美聯儲降息落地、國內政策預期升溫是影響本周A股市場走勢主要因素。從目前降息節奏和經濟數據來看,美國經濟軟着陸概率更大,未來兩到三個月美國信用、地產、庫存、就業、通脹等數據格外關鍵。若軟着陸,則短期或迎資產價格全面上行,成長和貴金屬預期彈性更大。若硬着陸,後續單次降息幅度可能激增。國內數據驗證偏弱,實際數據也在推動政策更加積極。8月國內信貸、生產端、居民需求側均弱於去年同期,投資、出口小幅改善。內需全面轉好或仍需要時間,觀察近期政策落地效果。聯儲降息、美元走弱已經打开國內貨幣政策空間,市場需要更積極的政策以完成全年經濟任務,央行也表態“進一步降低企業融資和居民信貸成本”、“支持總供給和總需求在更高水平上實現動態平衡”。從中期視角看,美國經濟的走向以及美聯儲的政策舉措對全球市場產生關鍵性影響。

1.2 近八成行業出現上漲,出口相關板塊整體表現靠前

本周近八成行業出現上漲,出口相關板塊整體表現靠前。具體來看,地產(6.9%)、有色金屬(5.2%)和家電(4.3%)領漲行業;醫藥(-0.8%)、軍工(-0.8%)和農業(-0.4%)表現靠後。

本周表現靠前的板塊大多受益於海外降息。具體來看,海外降息落地後,國內利率將迎來進一步下行空間,疊加國內地產政策進一步潛在催化,地產板塊近兩周均受到資金的持續關注。其次,聯儲預防式降息提升美國經濟“軟着陸”的概率,全球經濟復蘇預期下,有色、家電等外需主導的行業本周也表現靠前。此外,前期表現較好的消費電子板塊調整較大,與市場對智能手機等消費電子產品需求放緩的擔憂有關,尤其是有關iPhone 16系列銷量不佳的消息影響了市場情緒。

2 宏觀:聯儲非常規降息50基點打开本輪寬松周期

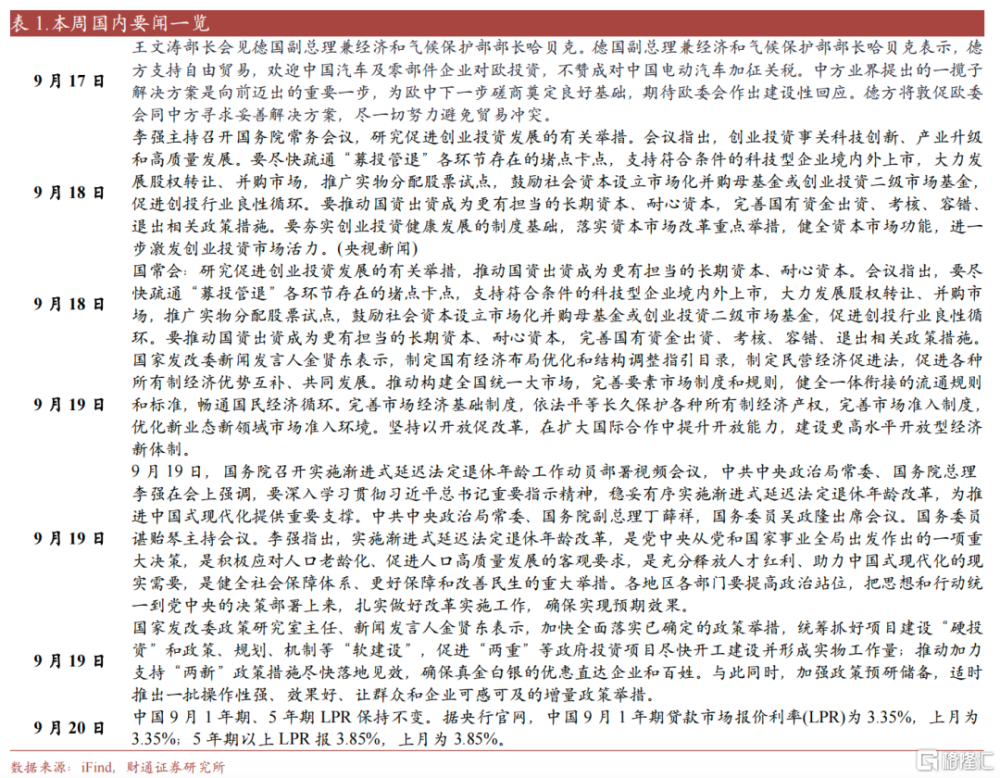

2.1 國內貨幣政策“按兵不動”

中國9月1年期、5年期LPR維持前值不變。中國9月1年期、5年期LPR分別維持在3.35%、3.85%。從基本面上看,盡管近期美聯儲宣布將聯邦基金利率目標區間下調50個基點,使中國貨幣政策獲得更大寬松空間,具備推動新一輪降准、降息的條件。但存貸款利率進一步下行面臨一定約束,如國內銀行的息差壓力仍有待消化,三季度經濟表現仍有待觀察。此前央行副行長陸磊表示,央行將繼續堅持支持性的貨幣政策,加快落實好已出台的政策舉措,更加有力支持經濟高質量發展,還是要着眼於總量、利率和結構。在利率上,發揮好近期政策利率和貸款市場報價利率下行的帶動作用,以此推動企業融資和居民信貸成本穩中有降。

2.2 美聯儲“非常規”降息50基點

美聯儲宣布降息50BPs,开啓新一輪寬松周期。美聯儲在9月FOMC上超常規降息50BPs,並在決議聲明中進一步強調雙重目標中的就業目標,體現了遏制勞動力市場大幅放緩的決心。鮑威爾在發布會上表示沒有設定固定的利率路徑,可以加快或放緩,甚至選擇暫停降息,旨在打消市場對美聯儲大幅降息常態化的激進預期。點陣圖預期,今年的利率中位值從5.125%降至4.375%,2025年的利率中位值從4.125%降至3.375%,降幅均爲75個基點,後年的利率預期中位值從3.125%降至2.875%,降幅25個基點。雖然點陣圖的利率預期大幅下調,但會後公布的經濟展望顯示,美聯儲官員對近期的經濟預期並未大幅調整,將今年的GDP增長預期小幅下調0.1個百分點,明後兩年的GDP預期不變。將今年的失業率預期上調0.4個百分點,明後兩年的預期上調0.2個百分點。根據美聯儲政策指引和當前美國數據來看,當前美國經濟“軟着陸”概率較高。

美國8月零售銷售好於預期,消費者需求依然強勁。美國8月零售銷售環比增+0.1%,高於預期的-0.2%,前值上修0.1pct至1.1%。零售數據表明美國消費者需求可能依然強勁,爲美國經濟軟着陸再添新證據。分部門看,8月零售數據主要受线上零售商和醫療保健支撐,而汽車、家具、服飾等銷售萎靡,電子產品、汽車、家具、服飾、食品飲料銷售均出現下降。此外,汽車銷售環比(經調整)基本持平,二手車價格下滑在一定程度上支撐了銷售。

3 大宗:黃金價格突破新高

3.1 恆指和日經225領漲全球股市

聯儲开啓本輪降息,海外股市主要指數本周大多收漲,恆指和日經225領漲全球。美股市場方面,納斯達克、標普500、道瓊斯工業周度漲跌幅分別爲1.9%、1.6%以及1.5%。標普500行業中,能源領漲,日常消費和地產表現靠後。

3.2 美元資產與黃金:十年期美債收益率反彈至3.73%

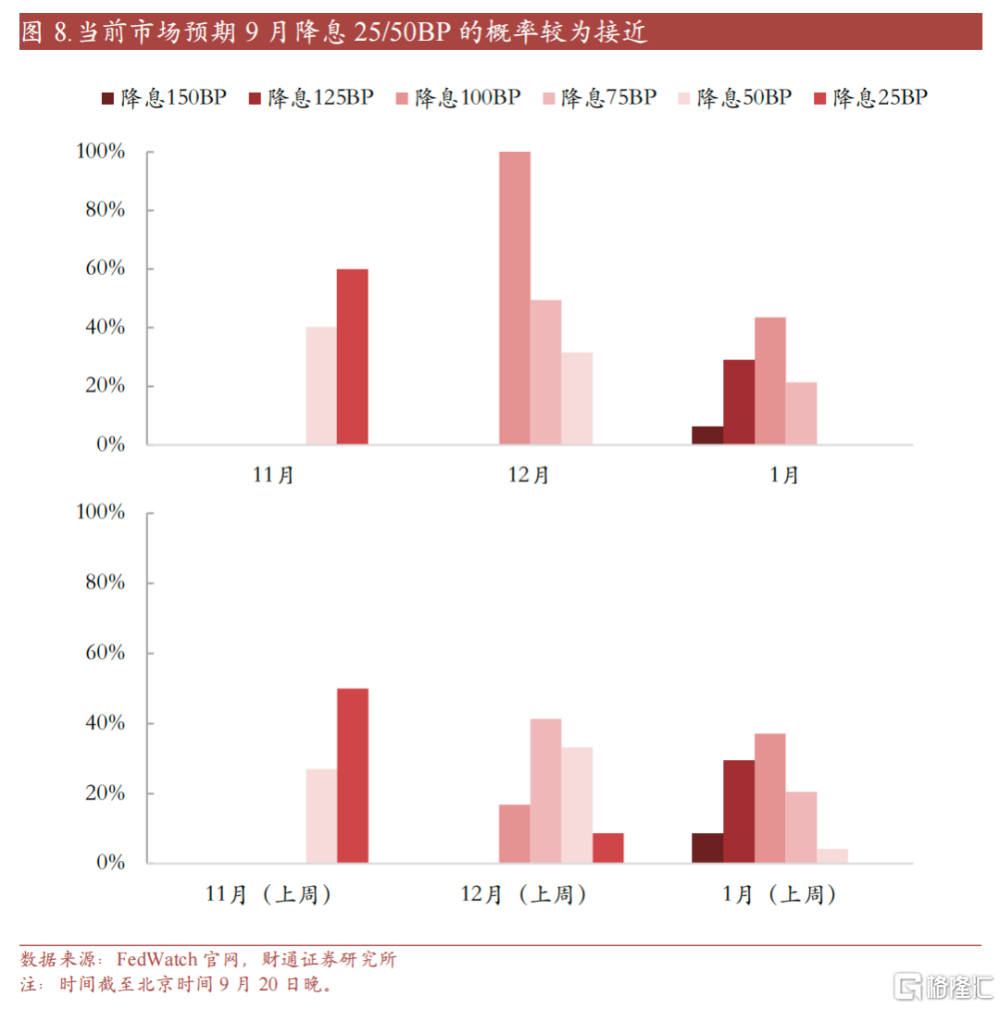

本周10年期美債收益率上行7BPs,美元指數在100震蕩。FEDWATCH數據顯示,2024年11月降息25/50BPs的概率分別爲59.7%/40.3%;2024年12月繼續降息25/50/75BPs的概率分別爲31.6%/49.4%/19.0%。美聯儲超常規降息50BPs,但鮑威爾會後表態較爲鷹派,旨在打消市場對美聯儲大幅降息常態化的激進預期。點陣圖預期年內還將降息50BPs,但首次大幅降息可能對經濟中對利率敏感的部門出現改善,使得後續降息節奏放緩。短期美元指數預計偏弱震蕩,關注後續2-3個月公布的經濟數據。

本周現貨黃金小幅下跌0.2%。美聯儲時隔4年多再次啓動降息,黃金價格再創新高。宏觀層面,在美聯儲預防性降息的情況下,美國經濟在降息落地後有望實現軟着陸,或帶來二次通脹,抑制美聯儲後續降息幅度。但當前地緣風險仍存、全球央行購金需求較強,短期金價預計維持偏強震蕩態勢。

風險提示

宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

注:文中報告節選自財通證券證券研究報告:探底回升--“美”周市場復盤 (9月第3周);報告分析師 :李美岑 SAC執業證書編號:S0160521120002、王亦奕 SAC執業證書編號:S0160522030002、熊宇翔 SAC執業證書編號:S0160524070003

標題:探底回升--“美”周市場復盤

地址:https://www.iknowplus.com/post/149870.html