日本央行按兵不動:匯率決定論下的貨幣政策

日本央行(正式名稱:日本銀行,Bank of Japan,簡稱“日銀”)對全球金融市場有着重要影響,2022年1月以來,我們开啓“中金看日銀”相關系列報告,持續追蹤日本央行動向,目前已相繼發布了50篇報告(詳情參考文末《中金看日銀》系列報告一覽表)。

結論:日本央行9月會議維持貨幣政策不變,上調了對消費的判斷。會後記者招待會中植田行長發言明顯偏鴿,多次強調了美國爲代表的外部風險。我們認爲日本央行近期貨幣政策中存在“匯率決定論”的跡象,日本央行的“匯率舒適圈”或爲美日匯率140-155。在1)美國經濟“風和日麗”、2)日本通脹堅挺、3)日元重新貶值、4)日股重新上漲的前提下,我們認爲日本央行或能在12月會議前後再度加息至0.50%。我們認爲日本央行的終點利率高度或有限,市場無需過度擔心。

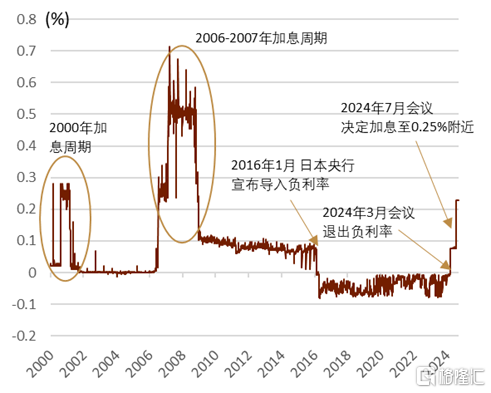

政策利率維持不變:本次會議中日本央行貨幣政策委員會以全員一致的方式同意將政策利率(無擔保隔夜利率)維持在0.25%附近不變[1](圖表1)。

圖表1:日本無擔保隔夜利率的走勢

資料來源:彭博資訊,中金公司研究部

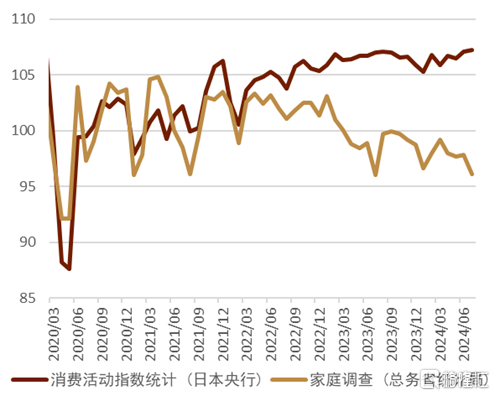

日本央行上調對居民消費的判斷:本次會議不公布展望報告,但是在貨幣政策決議的文書中,日本央行上調了對消費的表述[2],由上次會議中的“趨勢平穩”的表述上調至“處於平緩的擴大趨勢”。我們認爲日本央行的上述調整與日本央行自身所統計的《消費活動指數》有關,日本央行的消費活動指數顯示近期日本的實際消費有所擴大,但是同日本總務省統計局的《家庭調查》的數字出現了一定分歧(圖表2)。分歧的原因來自調查方式的不同,日本央行的《消費活動指數》調查對象爲供給側,主要是對物品消費(百貨店、超市等)、服務消費(醫院、旅行社等)的供給機構進行調查;相反,日本總務省統計局的《家庭調查》的對象爲需求側-居民家庭。從統計的歷史來看,《家庭調查》始於二战結束之後,具有幾十年的歷史延續性,但是根據《日本經濟新聞》報道[3],《家庭調查》也存在①樣本偏差、②難以反映消費頻率偏低的高額消費等弱點。整體來看,我們認爲日本央行的《消費活動指數》相對更能反映日本消費的真實情況,《家庭調查》的數字或相對低估日本消費的現狀。然而日本GDP的統計是基於《家庭調查》的推算,因此我們認爲日本GDP的統計中居民消費也一定程度被低估。上述的理由也是日本央行相對而言對經濟更樂觀、而日本政府的經濟數據偏平淡之間的分歧所在。

圖表2:季節調整後的實際消費指數的走勢

注:2020年=100

資料來源:日本央行,總務省統計局,中金公司研究部

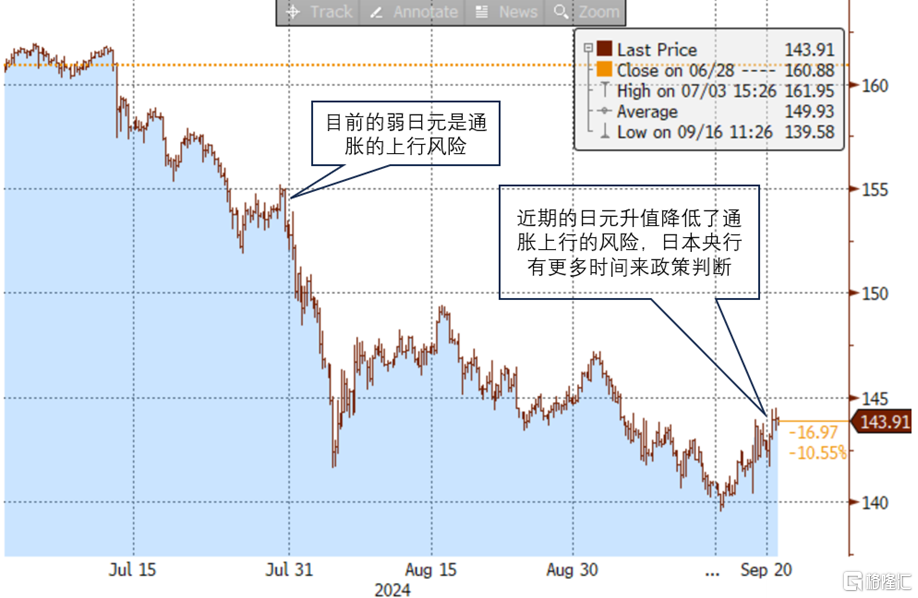

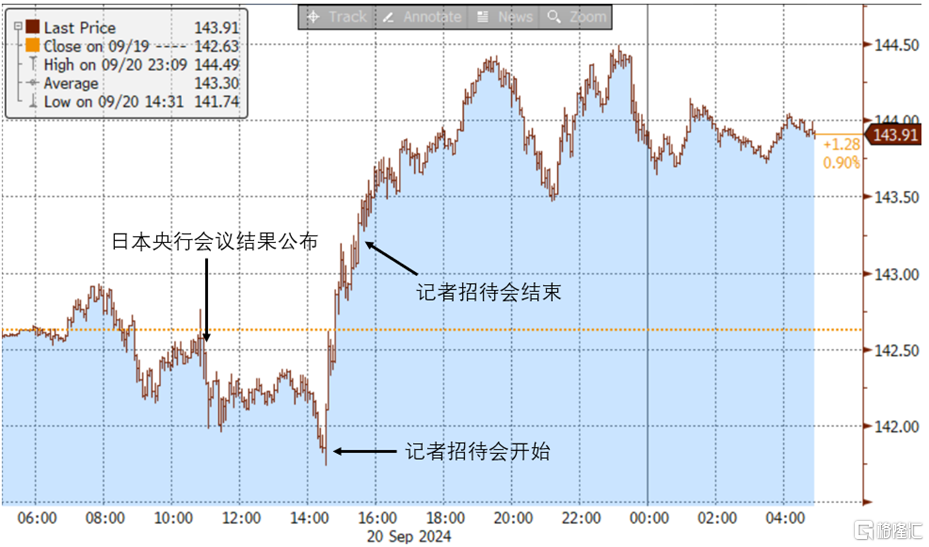

記者招待會語調明顯偏鴿、日本央行政策判斷或“匯率決定論”:本次會議的重點在於議息會議後的記者招待會,整體而言相較上次7月會議(詳情參考《中金看日銀#48:24年7月會議回顧-小幅加息》),植田行長的語調明顯偏鴿。從結論而言我們認爲日本央行近期貨幣政策中存在“匯率決定論”的跡象,7月會議時美日匯率在155附近,當時日本央行邊際偏鷹,9月會議時美日匯率在140附近,日本央行邊際偏鴿,我們認爲日本央行的“匯率舒適圈”或爲美日匯率140-155(圖表3)。在本次記者招待會期間日元明顯貶值,美日匯率由會前的141.74上漲至144附近(圖表4),日經指數的期貨也出現了上漲。植田行長在記者招待會的發言[4]如下文的引號中內容所示,藍色部分爲我們的解讀。

►關於匯率:“近期日元升值使得通脹上行風險有所減退,這樣給了日本央行更多時間可以用來政策判斷”、“假如日元持續升值則會帶來通脹下行的風險,屆時對於日本央行而言是一個難題”。日本的經濟政策運營體系中,雖然匯率爲財務省的管轄範圍,利率爲日本央行的管轄範圍,但是我們認爲日本央行的貨幣政策反應函數中存在“匯率決定論”的因素。我們認爲日本央行或對美日匯率140存在一種“滿意”的看法,日本央行或認爲日元無需升值至140以下,日元進一步升值反而會壓低企業盈利進而影響到2025年“春鬥”。但相反,未來如果日元發生明顯貶值,美日匯率上行至150或155之上,我們認爲日本央行存在再度轉鷹的風險。

►關於美國經濟:“我們上調了對日本國內景氣的判斷,但是美國經濟未來走勢的不確定性有所加大,這兩個因素相互抵消了”、“美國經濟是軟着陸還是偏硬的着陸,我們目前還沒法完全看清,如果是偏硬的着陸我們也需要做出調整”、“美國勞動力市場的數據偏弱”、“8月之後美國經濟數據偏弱,風險有所加大,關注是否會成爲需要大幅降息爲前提的軟着陸”。本次記者招待會中多次談論美國經濟,我們認爲在日本央行的判斷中以美國經濟爲首的世界經濟的不確定性爲近期的主要風險,也是本次會議偏鴿的因素之一。我們認爲在美國經濟不能企穩的背景下,日本央行或將不會進一步加息。

►關於漲薪:“認爲未來漲薪也會持續下去”、“認爲明年的‘春鬥’也會取得明顯的漲薪成果”。我們認爲日本央行對漲薪的預期相對自信,我們目前也持有同樣觀點,但前提在於美國經濟的穩定、全球金融市場的穩定。

►關於未來加息路徑:“‘日本數據如果同我們的預期一致、我們會繼續加息’的看法沒有變化”、“近期日本的經濟數據符合我們的預期,但是美國經濟的不確定性、資本市場的波動給我們的預期帶來了不確定性”、“我們對通脹預期實現的確定性在短期內難以提升、所以我們認爲在短期內也難以加息”、“和7月會議時相比,我們會更加謹慎仔細地關注美國與日本的經濟數據”。我們認爲同7月會議時相比日本央行的措辭明顯軟化,目前對風險更爲重視,短期內意外加息的可能性明顯降低。

►關於同市場溝通:“我們知道存在一些批判說‘7月會議後的市場大幅波動的原因之一在於日本央行的想法沒能充分地傳遞給市場’,之後我們會留意並加強同市場的溝通”。我們認爲日本央行或充分意識到上次會議後的風險,今後日本央行或更多同市場交流,或會主動降低貨幣政策預測的難度,在今後的議息會議之前市場或能看到較多的媒體吹風信息。

►關於8月上旬市場波動對實體經濟的影響:“股價出現了明顯的波動,但是對消費、投資、金融系統的影響十分有限,或者說是可以忽略的程度”。我們同意日本央行的觀點,8月期間日本經濟活動並未受到市場波動太多影響。截至9月20日日經指數已經恢復至38000點附近,基本恢復至7月會議之前的水平。8月5日日經指數下跌12.4%,僅次於1987年10月20日(黑色星期一)的14.90%的史上最大單日下跌比率。8月5日之後僅用約1個月的時間日經指數就收復了全部跌幅,與此相對1987年的“黑色星期一”之後花費了約6個月的時間才收復了全部跌幅。

►關於自民黨總裁選舉:“不方便對每一位候選人做出評論,但不管哪位候選人當選都會如同目前一樣日本央行與日本政府繼續保持充分的溝通”。我們認爲日本央行的相關發言反映了日本央行與日本政府的合作態度,間接說明新任日本首相的觀點或會一定程度地反映至日本央行貨幣政策的運營之中。

圖表3:7月與9月會議中植田行長對匯率的評價以及美日匯率的走勢

資料來源:日本央行,彭博資訊,中金公司研究部

圖表4:日本央行9月會議公布當天的美日匯率走勢

資料來源:彭博資訊,中金公司研究部

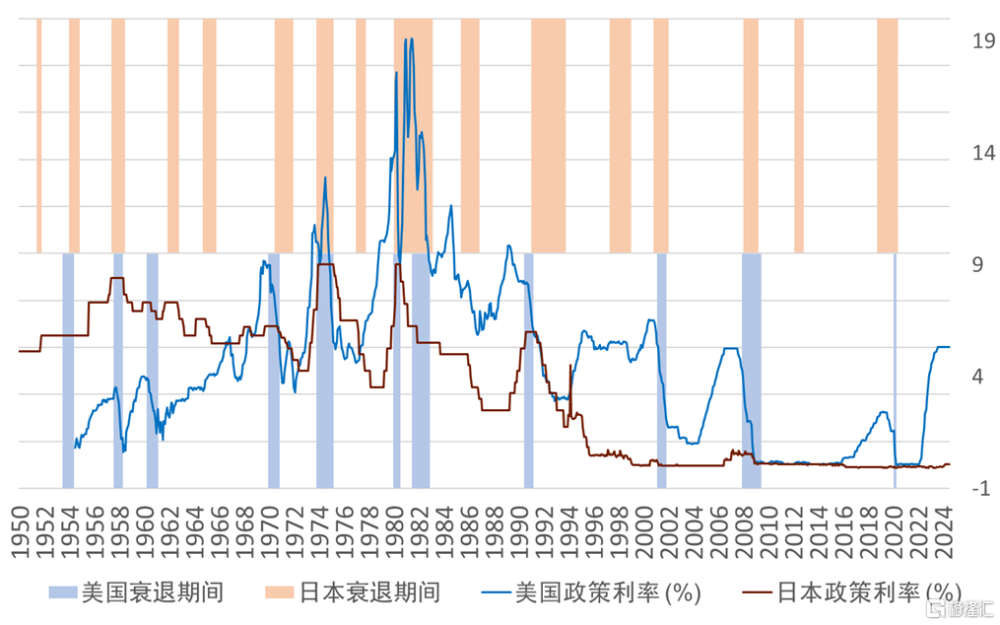

未來貨幣政策展望:我們依舊認爲日本央行下次加息的時期或在12月會議前後。今後日本央行議息會議安排爲24年10月會議(10月30-31日)、24年12月會議(12月18-19日)、25年1月會議(1月23-24日)、25年3月會議(3月18-19日)、2025年4月會議(4月30日-5月1日)等。首先我們認爲美國經濟的堅挺是日本央行加息的重要前提條件,如圖表5所示過去半個世紀每次美國經濟陷入衰退前後,日本經濟都陷入了衰退。其次,我們認爲日本10月CPI的數據爲今後日本央行是否加息的重要判斷依據,10月爲日本企業下半財年的首月,也是僅次於4月的另一個漲價窗口期,在今年3-4月期間日本的“春鬥”中實現了5%以上的漲薪成果,日本央行希望通過10月CPI數據來判斷是否出現“漲薪對漲價帶來的傳導”。10月東京與全國的CPI數據將分別於10月25日、11月22日公布,因此我們認爲下次日本央行加息時期或在12月會議前後。此外,市場的穩定也是日本央行加息的前提條件。我們知悉日本央行所關注的波動更多是金融市場的變化率,“日元越貶值,日股越上漲,日本央行加息可能性越大”,但是我們認爲日本資本市場的位置也不可忽略。關於日元匯率的位置,我們關注美日匯率140的水平,目前日本上市公司2024財年的業績指引中所給出的前提假設匯率的中位數約在140-145。如果美日匯率長期低於140的水平,意味着日本企業或會因爲匯率因素而下修業績預期,進而會影響到2025年“春鬥”的結束。關於日經指數的位置,我們關注36000附近的水平,2024年初日本政府對“NISA账戶(個人投資者免稅投資账戶)”進行了擴容,大量日本個人投資者在今年上半年湧入日股市場。我們認爲日本個人投資者的平均入場點位或在日經指數36000附近,若今年12月前後日經指數仍舊低於36000的背景下日本央行仍繼續加息,則會帶來進一步擴大日本個人投資者浮虧的風險。目前來看,1)美國經濟“風和日麗”、2)日本10月CPI數據堅挺、3)美日匯率年內或重回145以上、4)日經指數年內或重回40000以上爲我們的基准情形,在此背景下我們認爲日本央行或在12月會議前後(24年10月會議、25年1月會議也有可能)將政策利率由0.25%加息至0.50%。

圖表5:美國與日本衰退時期的統計

資料來源:美國國家經濟研究局(NBER),日本內閣府,彭博資訊,中金公司研究部

終點利率或不足爲慮:截至目前植田行長對終點利率一直都未有直接的量化表述,但是日本央行貨幣政策委員會委員田村直樹在9月12日的演講中表示[5]“到2027年3月末爲止,日本央行的政策利率有必要至少提高至1%附近”。我們需要強調①田村委員爲商業銀行出身,爲日本央行貨幣政策委員會中最爲鷹派的人物之一,②該表述的期限爲“2027年3月末爲止”,換言之爲在未來的近3年期間,日本央行的加息幅度或75bp以上。總體而言,我們認爲日本央行最爲鷹派的官員發言表明日本央行的加息速度與幅度也十分緩慢。同時,我們認爲截至2027年3月末,世界經濟保持“風和日麗”的難度較大,當全球經濟出現衰退風險時,日本經濟也會受到風險,進而日本央行或會轉爲降息。

自民黨總裁選舉對貨幣政策的影響:自民黨將於9月27日(周五)舉行自民黨總裁選舉,目前共有9名候選人。候選人之一的高市早苗爲“安倍經濟學”的堅定繼承者,此前表示[6]“貨幣政策需要再堅持一下,繼續保持寬松,還應該繼續維持低利率”。我們認爲高市早苗當選的背景下,或給日本央行帶去鴿派方向的壓力。候選人之一的石破茂爲“反對安倍經濟學”的代表,其當選後或給日本央行帶去鷹派方向的壓力。此外,候選人之二的河野太郎與茂木敏充在日本央行7月會議之前曾表達過希望日本央行更加明確展示出其貨幣政策正常化相關的發言,但我們認爲河野太郎與茂木敏充對貨幣政策或並無過多的“執念”,之前的發言更多或是受民意所影響。其他自民黨總裁候選人截至目前並未對貨幣政策有過直接評價,目前我們認爲這些候選人的影響相對有限。

注:本文摘自中金公司發布的《中金看日銀#50:24年9月會議回顧-維持不變、“匯率決定論”》;丁瑞、李劉陽、陳健恆、楊鑫、魏儒鏑

標題:日本央行按兵不動:匯率決定論下的貨幣政策

地址:https://www.iknowplus.com/post/149868.html