美國庫存周期:這一次有什么不一樣?

核心觀點

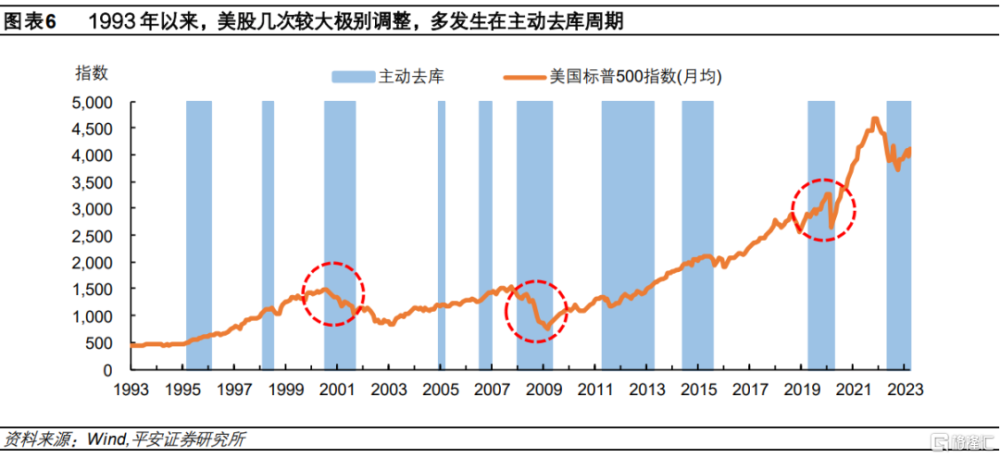

一、美國庫存周期主流觀點以及疑點。主流研究用1993年以來名義庫存同比增速來觀察庫存周期。結論是,美國庫存周期平均3年左右,2022年中已經开始主動去庫存,按周期規律,2023下半年或完成去庫、开啓補庫周期。然而過去一年,尤其2023年以來,美國去庫存對經濟的拖累並不明顯,美股表現積極,似乎與傳統庫存周期規律相背。

二、本輪美國庫存周期有何不同?1)更受價格擾動。本輪名義庫存與實際庫存周期的偏離較大。納入1968-1992年的數據,以及綜合觀察名義和實際庫存指標,可以發現美國實際庫存周期規律更爲穩定,平均一個周期46個月。此外,1970-80年代高通脹時期,庫存周期也更長。據此判斷,本輪庫存周期受價格擾動較大,周期時間可能延長,且主動去庫節點可能略有滯後。2)更受供應鏈擾動。2021年,美國制造業供應鏈出現阻塞,程度可能是1970年代以來最深,令美國中下遊批發和零售商庫存過度緊張。2022年以來供應鏈問題緩解,部分前期積壓的補庫需求延遲釋放,美國零售商庫存加快增長,並與制造商庫存增速明顯錯位。美國汽車零售庫存的急劇下滑以及延遲補庫,是最爲生動的一例。3)庫存周期與制造業投資周期錯位。2022下半年以來,美國制造業投資建廠規模急劇上升,成爲固定資產投資增長的關鍵動能。1993年以來,只有2011-12年和2015-16年,美國去庫階段恰逢制造業投資走高,而這兩次美國去庫的幅度也相對較緩。美國制造業投資周期強勢开啓:一方面,當前美國或處於投資建廠庫茲涅茨周期(15年左右)的上升期;另一方面,美國政策大力引導基建、新能源、芯片等相關投資,鼓勵制造業“回流”,初見成效。

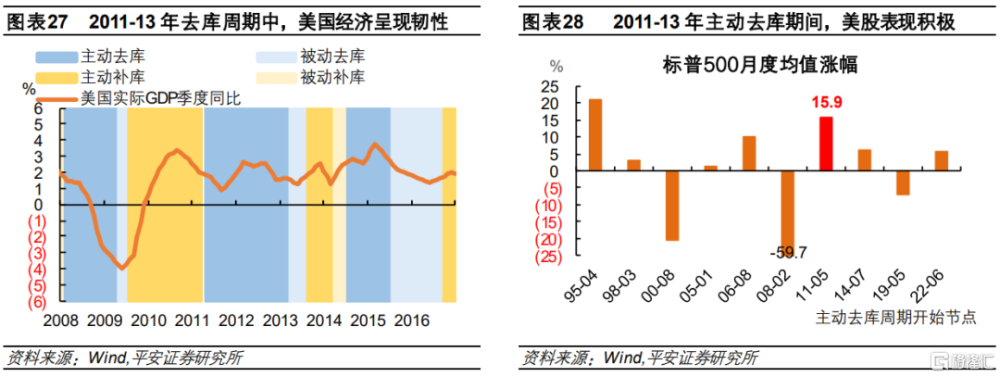

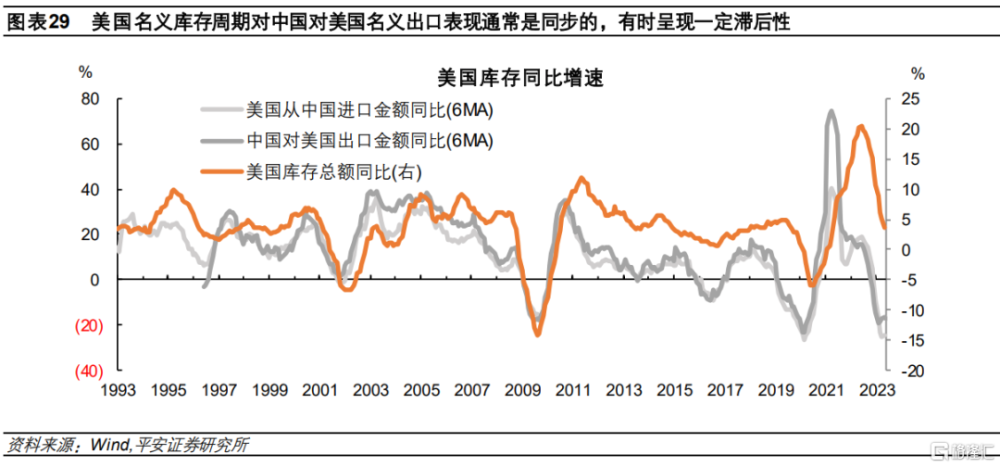

三、美國庫存周期下一步及影響。1)庫存周期判斷:本輪去庫存的开啓可能介於2022年Q3-Q4,去庫周期長度可能約爲2年,繼而當前美國僅處於去庫周期前半段、即將走入後半段,補庫周期的开啓可能在2024年Q2-Q3。2)對美國經濟的影響:本輪去庫存的節奏或較平緩,對經濟下行的放大作用或不明顯。2011-13年的美國去庫周期與當前較爲類似,均是去庫階段恰逢制造業投資周期开啓。在該輪去庫周期,美國實際GDP同比增長平均爲1.9%,最低也有1%左右,美國經濟並未被NBER官方定義爲衰退。3)對美股的影響:本輪美國去庫存對美股的衝擊或相對有限。2011-13年美國主動去庫階段,標普500(月度均值)在主動去庫期間的收益率達到16%,在1998年以後8輪主動去庫周期中表現最優,對本輪美股表現具借鑑意義。4)對中國出口的影響:有關今年下半年“中美庫存周期共振”利好中國出口的判斷還需進一步檢視。

風險提示:美國企業補庫存提前开啓,美國非制造業韌性不及預期,美聯儲貨幣緊縮超預期,國際地緣局勢超預期等。

正文

主流研究認爲,美國制造業自2022下半年以來步入去庫存周期,已持續約1年,2023下半年有望开啓補庫存周期。然而,近一年美國經濟呈現較強韌性、美股表現積極,與過往庫存周期經驗相背,暗示本輪美國庫存周期可能“不一樣”。

我們研究後發現,本輪美國庫存周期受到持續高通脹和供應鏈阻塞的影響,且與制造業投資周期錯位。據此判斷,相較主流預期,本輪美國去庫存的开啓可能更爲滯後、幅度更爲平緩、持續時間可能更久,補庫存的开啓或將延後至2024年中左右。也因此,本輪去庫存對美國經濟下行的放大作用或不明顯,但也不宜據此對美國經濟和股市的前景過度樂觀;由於中美庫存周期的錯位,有關今年下半年“中美庫存周期共振”的判斷亦需進一步檢視。

01

美國庫存周期主流觀點及疑點

美國商務部普查局(U.S. Census Bureau)公布的名義庫存總額(Total Business Inventories),有時也被稱爲“制造和貿易庫存”(Manufacturing & Trade Inventories),該數據起始於1992年,月度更新。目前主流研究主要參考1993年以來名義庫存總額同比增速,以觀察庫存周期。主要結論包括:

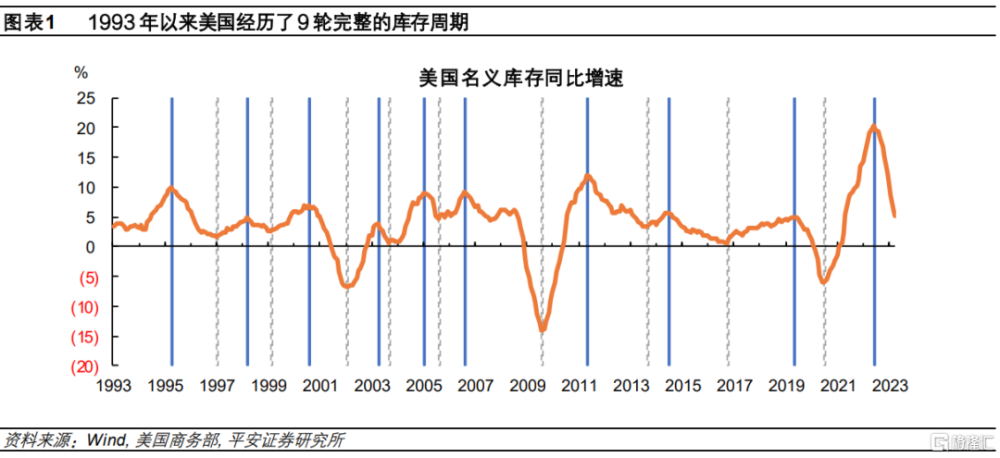

1993年以來,美國經歷了9輪完整的庫存周期。一個庫存周期平均歷時36個月,去庫存(庫存增速下滑)平均歷時16個月,補庫存(庫存增速上升)平均歷時20個月。

當前,美國正處於第10輪庫存周期的“去庫存”階段,本輪庫存增速於2022年6月達峰,截至2023年4月已經連續10個月下滑,但仍保持同比正增長。

往後看,按照往常周期規律,美國庫存增速低點可能在2023下半年,屆時將完成去庫存並开啓補庫存。

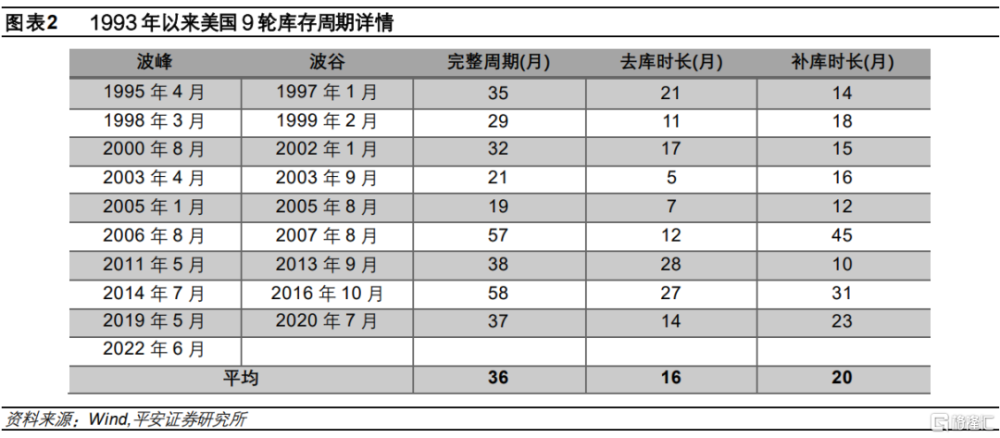

傳統庫存周期理論認爲,商品需求(銷售)是企業庫存變動的領先指標。進一步引入需求指標(銷售同比增速),可以將一個庫存周期劃分爲四個階段:主動去庫(庫存和銷售同比下降)、被動去庫(庫存同比下降、銷售同比上升)、主動補庫(庫存和銷售同比上升)和被動補庫(庫存同比上升、銷售同比下降)。本輪美國商品銷售同比增速在2021年4月達到高點,此後保持回落趨勢,截至2023年4月已經同比負增。繼而,2022年6月以來,美國庫存和銷售同比增速均出現下滑,處於“主動去庫”階段。

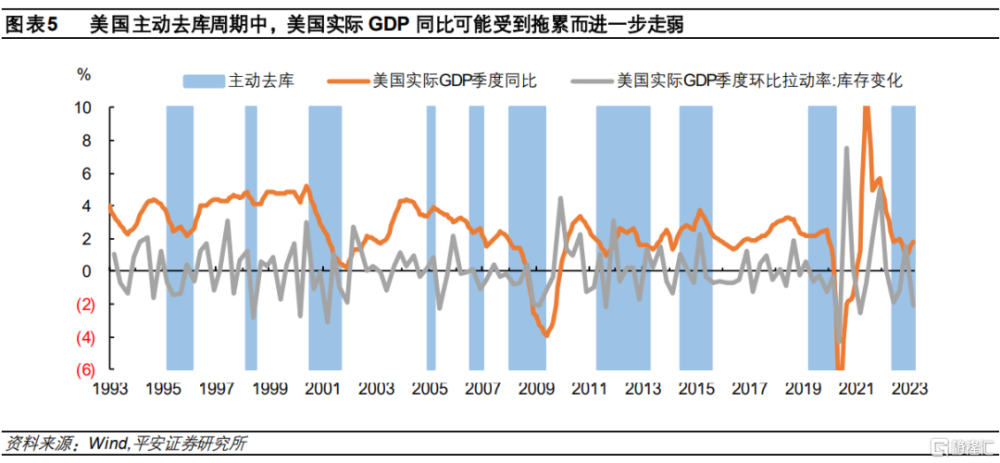

2022下半年以來,隨着美國主動去庫周期的確認,市場普遍認爲美國經濟下行壓力可能加劇。理論上,在主動去庫存階段,面對已經走弱的商品需求,企業選擇更大幅度減少生產,這可能加大經濟下行壓力。經驗上,1993-2020年之間的9輪主動去庫階段,平均歷時11個月。其中多數時期,美國庫存變動對實際GDP季度環比形成拖累,且美國實際GDP同比可能走弱,尤其在去庫存周期後半段,經濟走弱的概率更大。

同時,主動去庫的出現一度引發市場對於美股調整的擔憂。理論上,企業在主動去庫時面臨“產銷雙弱”,利潤收縮,繼而美國上市公司盈利端(分子端)可能承壓。經驗上,相較其他三個階段,主動去庫階段的美股指數上漲概率較低,平均區間收益率也較低。1993-2020年中的9輪主動補庫周期,標普500指數(月均)在周期內平均下跌3%,明顯遜於美股長期走牛的趨勢,其中包括2000-2001年(互聯網泡沫)、2008-2009年(次貸危機)以及2020年初(新冠疫情)的三輪較大極別的調整。

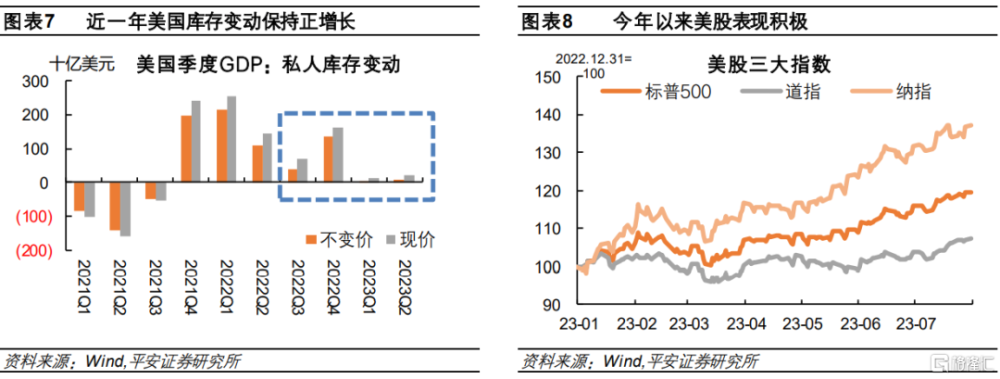

然而2023年以來,美國去庫存對經濟的拖累並不明顯、美股表現積極,似乎與傳統庫存周期規律相背。從庫存對經濟的直接影響看,用於GDP核算的美國私人庫存變動水平,無論是名義還是實際值,自2022下半年至2023年上半年,都持續保持環比正增長。這意味着,庫存變動至少還未對美國GDP環比增長形成拖累,對同比的拖累也相對有限。從整體經濟形勢看,2023上半年美國實際GDP季度環比折年平均爲2.2%,衰退壓力並不明顯。股市方面,今年以來截至7月美股三大指數均實現正增長,截至7月31日標普500和納斯達克指數年內漲幅分別達到20%和37%。

本輪美國去庫存對經濟和市場的影響偏離歷史規律,無非三方面原因:

一是,庫存周期規律不夠穩定,或者觀測庫存周期所用指標效果不佳。我們研究後認爲,納入1968-1992年的數據,以及綜合觀察名義和實際庫存指標,或能得出更爲科學的庫存周期規律。

二是,市場對庫存周期的位置判斷出現誤差。我們研究後發現,由於存在價格和供應鏈的雙重擾動,本輪去庫存的節點可能比主流預期認爲的更滯後,去庫存斜率更平緩。

三是,庫存變動對經濟和市場的影響弱化。我們研究後發現,制造業投資周期的啓動,作爲一個影響經濟增長和資產價格的新因素,可能對衝了部分去庫存的負面影響。

本文第二部分將詳細闡述上述結論。

02

本輪美國庫存周期有何不同?

2.1 本輪庫存周期更受價格擾動

在做周期研究時,主流研究多觀察的是名義庫存而非實際庫存。原因或有三方面:一是,價格變動通常被視爲“周期”的重要組成,因此名義庫存較實際庫存包含更豐富的信息;二是,美國商務部普查局公布的名義庫存數據應用較廣,而1993-2019年名義與實際庫存走勢相近,在周期研究中無需過多考慮價格擾動;三是,名義庫存周期對於判斷資產價格、中國名義出口表現等,更有參考價值。

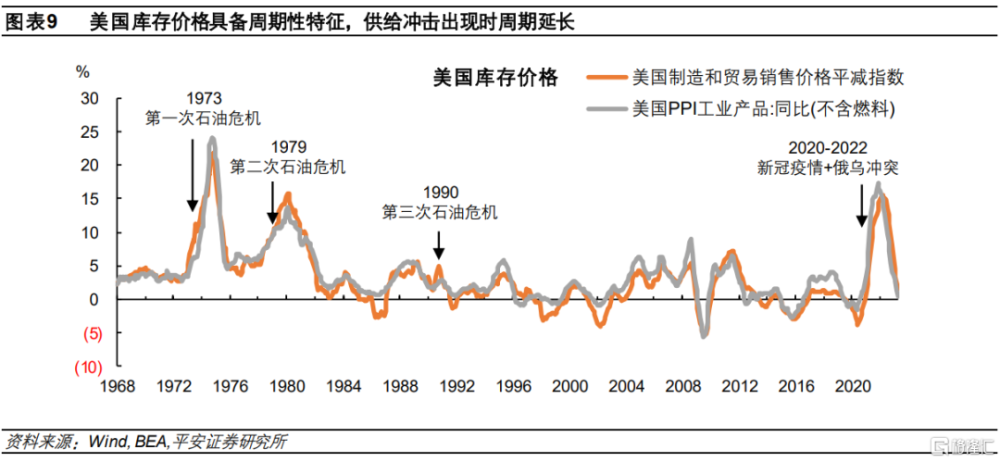

工業品價格具備周期性特徵,但供給衝擊的出現可能會令波動周期延長。美國經濟分析局(BEA)公布了1968年以來“制造和貿易銷售價格平減指數”(Implicit Price Deflators for Manufacturing and Trade Sales)。我們對比發現,該指數與PPI工業產成品(不含燃料)同比較爲吻合,且考慮到三大商的庫存和銷售具有對應關系,這一指數理應反映庫存價格水平。觀察價格周期特徵,1968年以來美國工業品價格大致經歷了16輪完整周期,平均一個周期36個月左右,但周期長短方差較大。其中,1974-1990年期間,伴隨三次石油危機,美國庫存價格經歷大幅波動,價格波動周期平均延長至48個月左右。

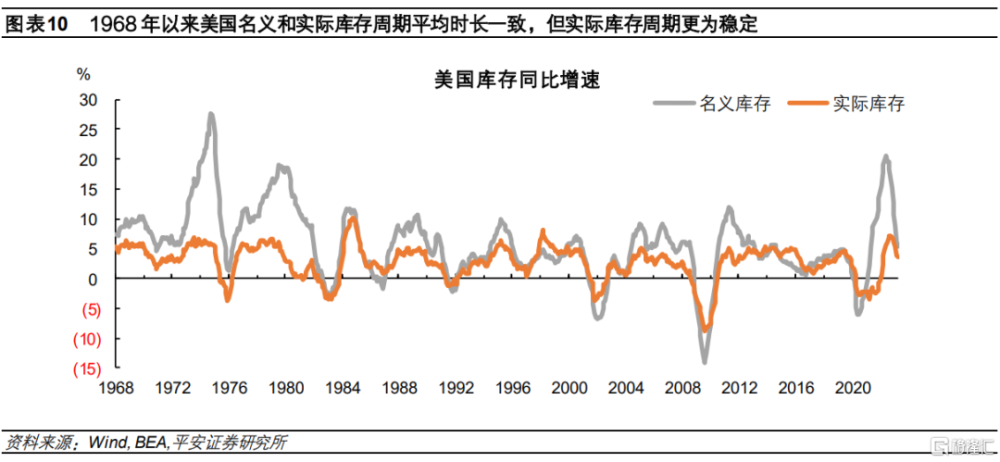

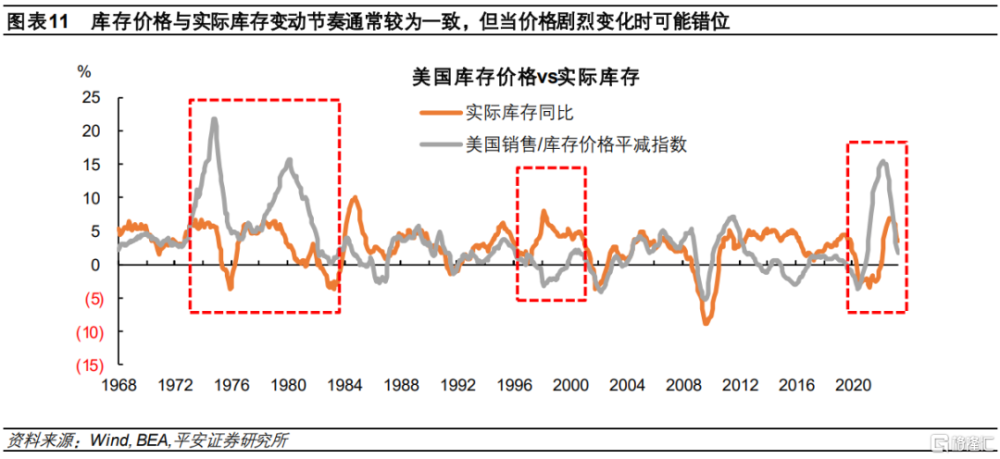

BEA公布了1967年以來美國實際庫存數據以及銷售(庫存)平減價格指數,我們測算得到1968年以來名義庫存同比增速,並對比同期實際庫存同比增速,可以發現:

1968年以來,美國經歷的完整名義和實際庫存周期均爲14輪,平均一個周期爲46個月,長於1993年以來名義庫存周期的36個月。1993年以前,尤其幾次石油危機期間,美國庫存周期較長。

1970-80年代高通脹時期,名義庫存和實際庫存增速的差距較大,周期也更容易出現錯位。

相比名義庫存,實際庫存增速的周期特徵更爲穩定。

如何理解名義與實際庫存周期的異同?首先,名義和實際庫存的周期特徵基本吻合,說明庫存周期的本質是“量”的變化,即企業實際生產和銷售數量的波動,這也提示我們需更關注實際庫存的變動規律及影響;其次,價格既是供需關系的映射,也會反向影響企業生產和庫存選擇,因此價格變動與庫存變動呈現類似的周期性特徵,且多數時期價格和實際庫存變動節奏較爲一致。但是,當工業品價格受到外生供給衝擊而大幅擡升後,名義和實際庫存周期就可能出現一定偏離。原因在於,當價格衝高時,名義庫存增速可能被動擡升;價格在大漲後勢必回落,在此過程中名義庫存增速可能被動下滑,但實際庫存增速或將保持韌性(價格降溫可能吸引部分企業實際補庫),最終使名義和實際庫存增速呈現錯位。

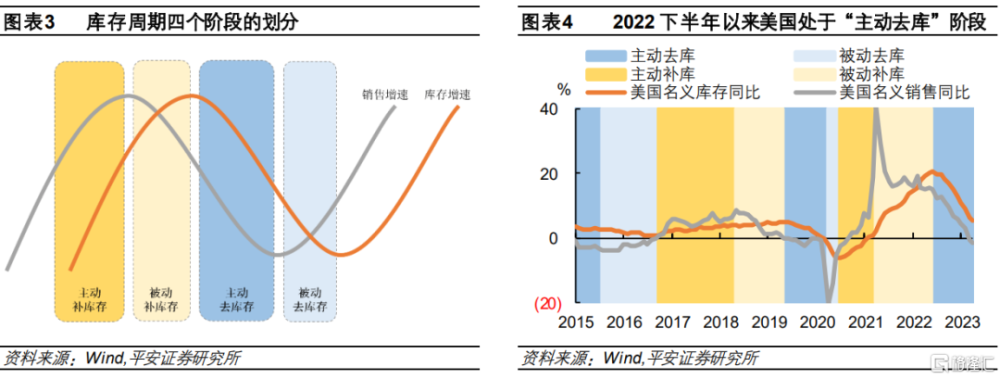

本輪庫存周期受價格擾動較大,周期時間可能延長,且主動去庫節點可能略有滯後。一方面,2020-21年新冠疫情衝擊,疊加2022年俄烏衝突,令美國庫存價格平減指數和PPI工業品(不含燃料)同比,在2022年一季度升至15%以上,此後快速回落,如此劇烈的波動僅在1970-80年代出現過。如前所述,高通脹可能延長庫存周期,可能3年左右(1993-2019均值),延長至4年左右(1968-2019均值)、甚至不排除更長。另一方面,本輪名義庫存與實際庫存周期的偏離較大,本輪實際庫存同比增速在2022年10月觸頂,較名義庫存增速觸頂的時間滯後了4個月。由此推斷,2022年下半年以來截至當前,美國可能僅處於主動去庫存階段的早期,繼而去庫存對美國經濟下行的放大效應尚不明顯。

2.2 本輪庫存周期更受供應鏈擾動

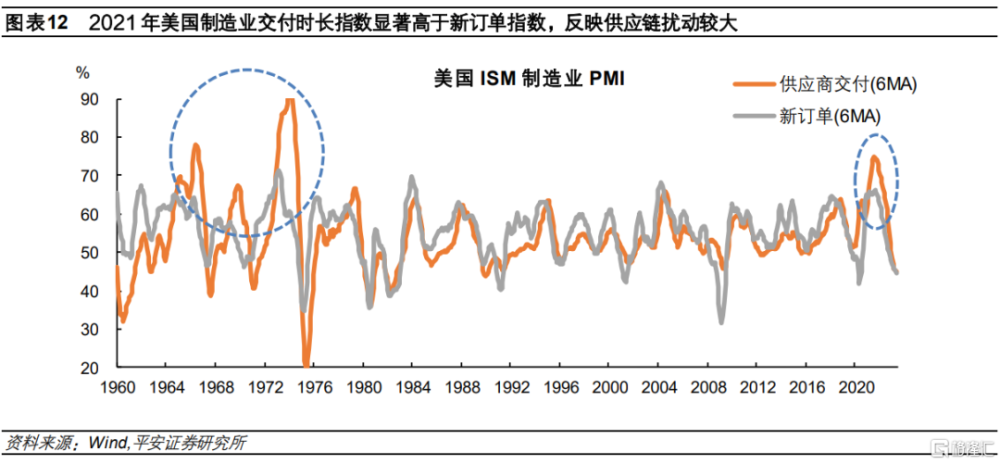

2021年,美國制造業供應鏈出現阻塞,程度可能是1970年代以來最深。美國ISM制造業PMI顯示,2021年美國制造業交付時長指數顯著高於新訂單指數,說明企業交付困難不只因訂單需求增長,更反映了供應鏈出現阻塞。以PMI交付指數與新訂單指數的偏離程度衡量,該輪供應鏈阻塞程度是1970年代以來最嚴重的。該輪美國供應鏈問題有多重原因:一是,新冠疫情對不同經濟體形成不對稱衝擊,引發貿易供需失衡;二是,美國交通運輸業遭遇周期性瓶頸,疊加勞動力供給不足;三是,貿易保護、產業保護政策持續作用,增大供應鏈的脆弱性。

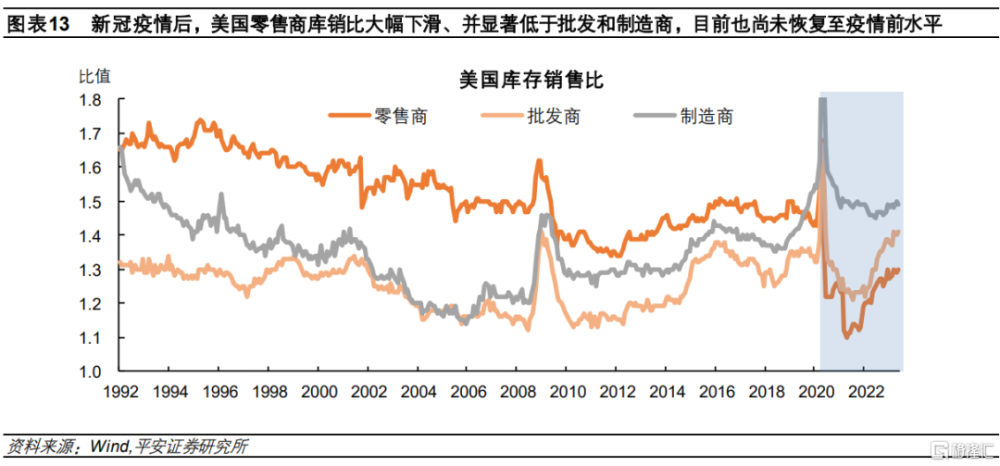

2021年供應鏈擾動令美國中下遊批發和零售商庫存過度緊張,補庫需求受到積壓。庫存銷售比這一指標能夠排除價格因素,反映庫存與銷售“量”的相對強弱。1992年以來,美國三大商的庫銷比變動方向是基本一致的,且零售商的庫銷比一直高於批發和制造商。但新冠疫情後,零售商庫銷比大幅下滑,並顯著低於批發和制造商,目前也尚未恢復至疫情前水平。這說明,本輪供應鏈擾動主要影響美國上遊制造商向中下遊批發和零售商輸送產品,最終呈現出上遊制造商庫存過度堆積,但中下遊批發和零售商庫存嚴重告急。這也意味着,部分前期積壓的補庫需求可能延遲釋放,體現在2022年以來批發和零售商庫銷比較明顯地回升。

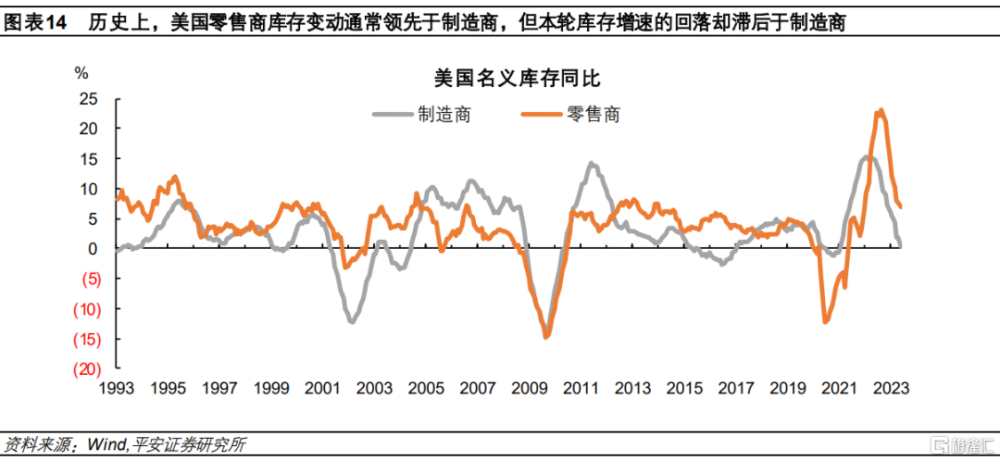

2022年以來供應鏈問題緩解,美國零售商庫存加快增長,並與制造商庫存增速明顯錯位。美國ISM制造業PMI交付時長分項在2021年底基本確立了回落趨勢,標志着供應鏈擾動緩和。美國零售商名義庫存增速曾經在2021年三季度左右短暫下跌,但2021年四季度以來持續走高。歷史上,美國零售商庫存變動通常領先於制造商,但本輪其庫存增速的回落卻滯後於制造商。正如企業庫存變動通常跟隨銷售(需求)走勢,上遊制造商的庫存變動理應跟隨下遊批發和零售商的庫存變化。但本輪出現錯位,直接原因便是供應鏈擾動,使得零售商在前期被迫大幅去庫存,也自然造就了後來的“報復性”補庫。

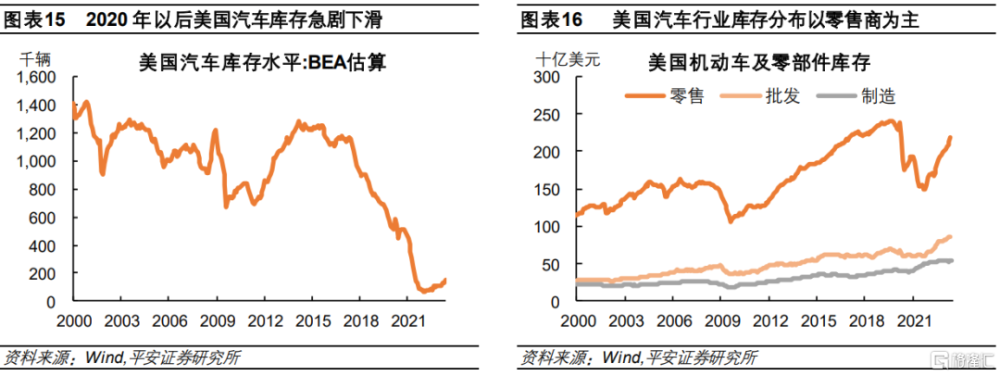

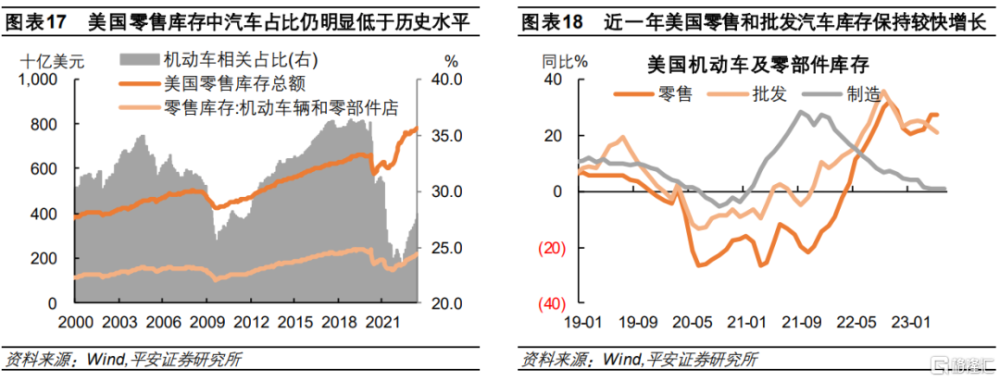

美國汽車零售庫存的急劇下滑以及延遲補庫,是最爲生動的一例。截至2019年,美國汽車庫存本身已經來到歷史較低水平,補庫需求不斷累積。但2020年新冠疫情衝擊及其引發的供應鏈問題,嚴重阻礙了汽車行業補庫進程,美國汽車庫存急劇下滑並明顯偏離歷史水平。在三大商中,汽車庫存緊張問題主要影響零售商,因零售商在汽車行業中的庫存金額佔比高達6成。同時,汽車行業在所有零售商庫存品類中的佔比約3成,亦在零售商總額中扮演重要角色。2022年以來,美國汽車業持續處於補庫狀態。2022下半年以來截至今年5月,美國批發和零售商中的機動車和零部件庫存同比增速持續保持在20%以上,這與同期三大商庫存總額同比增速的下滑趨勢背道而馳。

2.3 本輪庫存周期與制造業投資周期錯位

2022下半年以來,美國制造業投資建廠規模急劇上升,成爲固定資產投資增長的關鍵動能。美國建造支出(Construction Spending)中的制造(Manufacturing)分項自2022下半年以來持續突破千億美元大關(折年數,下同),今年以來更以指數式增長。今年1-5月,美國制造建造支出平均高達約1800億美元,同比增長88%,佔所有建造支出比重突破10%,這些數字均是2003年有數據以來最高紀錄。值得注意的是,今年5月美國制造類支出同比增加841億美元,在所有非住宅增量支出中佔比超過5成,而住宅類支出大幅下滑1114億美元,若不是制造支出迅猛增長,美國建造支出恐怕很難實現正增長。

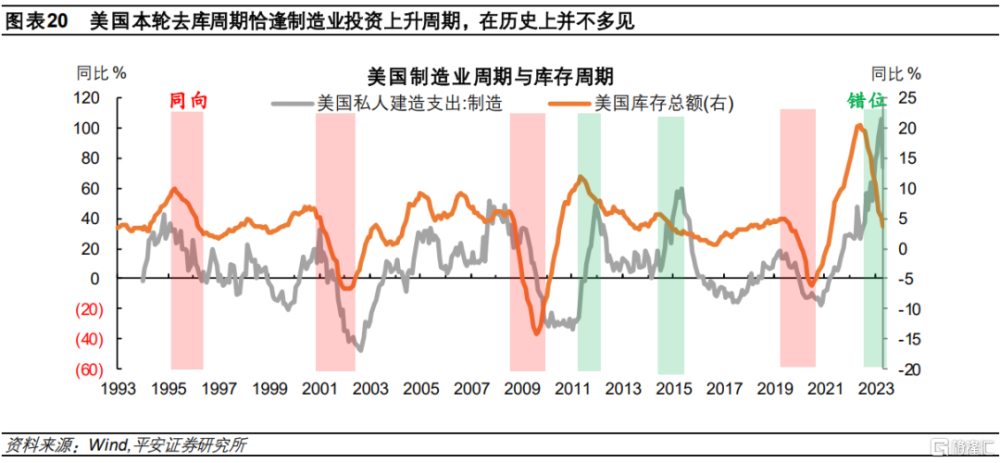

美國本輪去庫周期恰逢制造業投資上升周期,在歷史上並不多見。回顧1993年以來的數據,在1995-96年,以及2001、2008和2019-20年的三次經濟危機,均可觀察到美國去庫存和制造業投資同步下行。只有2011-12年和2015-16年,美國去庫階段恰逢制造業投資走高,而這兩次美國去庫的幅度也相對較緩,期間美國名義庫存同比增速雖有放緩但仍保持一定幅度的正增長。由此可見,制造業投資上升期雖不改變去庫存的大方向,但可以幫助減緩去庫節奏。

本輪美國制造業投資周期強勢开啓,可以從兩方面理解:

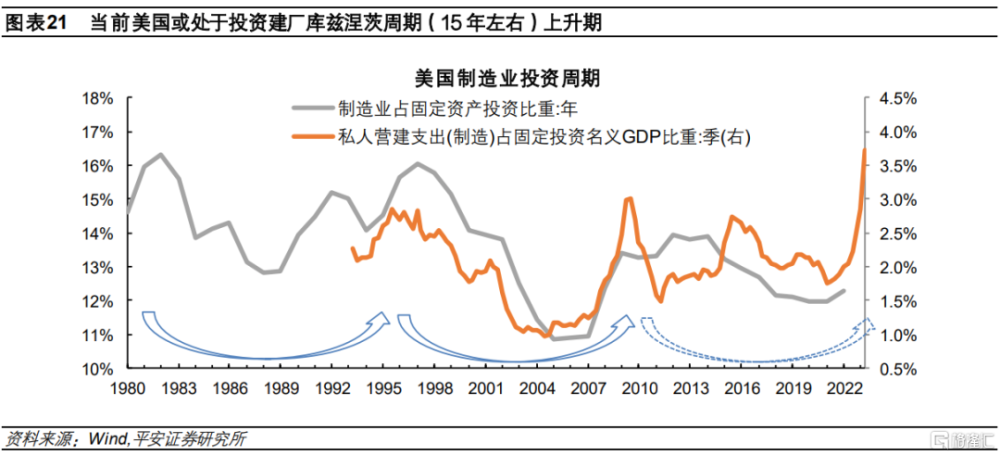

一方面,當前美國或處於投資建廠庫茲涅茨周期(15年左右)上升期。美國經濟學家庫茲涅茨提出一種爲期15-25年的經濟周期,有時也被稱爲“建築周期”。1980年以來數據顯示,美國制造業投資總額佔固定資產投資的比重呈現15年左右的長周期特徵,且每輪高峰通常持續3-5年,近三輪繁榮時期分別是2009-13年、1995-97年和1980-82年。美國制造營建支出在固定投資中的比重,整體隨之波動。上一輪投資建廠快速上升期开始於2008-09年,距今約15年。換言之,本輪投資增長可能順應了制造業工廠,以及相關設備、技術等更新換代的需求。

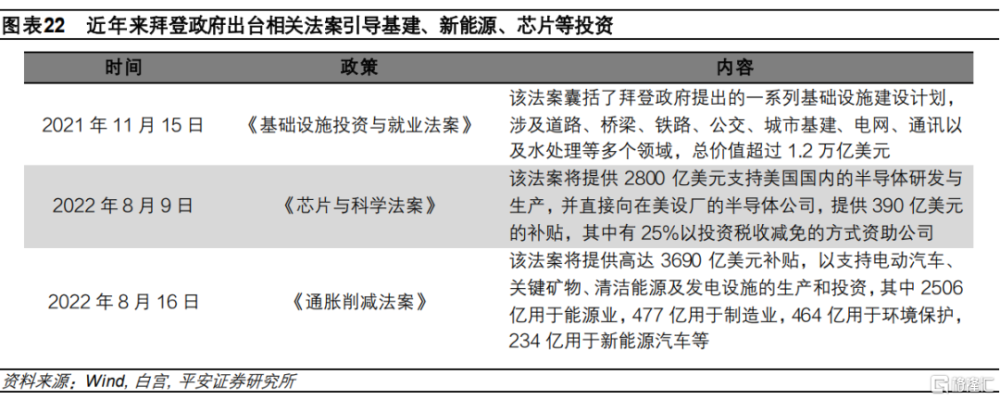

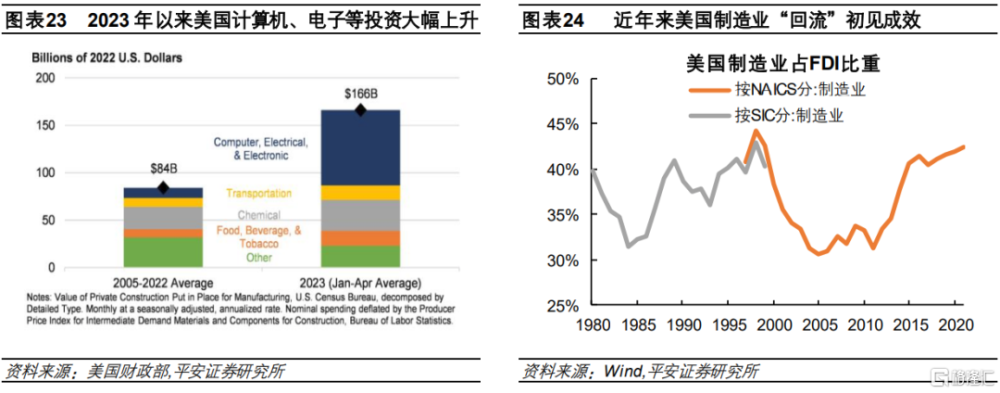

另一方面,美國政府大力引導基建、新能源、芯片等相關投資,鼓勵制造業“回流”且初見成效。事實上,在美國基建日益老化的背景下,從特朗普到拜登政府均高度重視基建投資。2021年11月拜登籤署《基礎設施投資與就業法案》,涉及金額達到1.2萬億美元。據白宮網站,截至2023年5月,拜登政府已撥款超過2200億美元投資基建項目。2022年8月,拜登政府出台《芯片與科學法案》和《通脹削減法案》。據英國《金融時報》,兩大法案頒布以來截至2023年3月,美國清潔能源、半導體等相關行業累計私人投資額也已超過2000億美元。據美國財政部統計,2023年1-4月,通脹調整後的制造業實際投資中,主要增長來自計算機、電子和電氣行業,較2005-2022均值翻了一倍,投資額佔所有制造業廠房投資的50%以上。近年來美國制造業“回流”初見成效,截至2021年美國FDI中制造業佔比已經回升至本世紀以來最高水平。

03

美國庫存周期下一步及影響

如何判斷本輪美國庫存周期的節點和持續性?

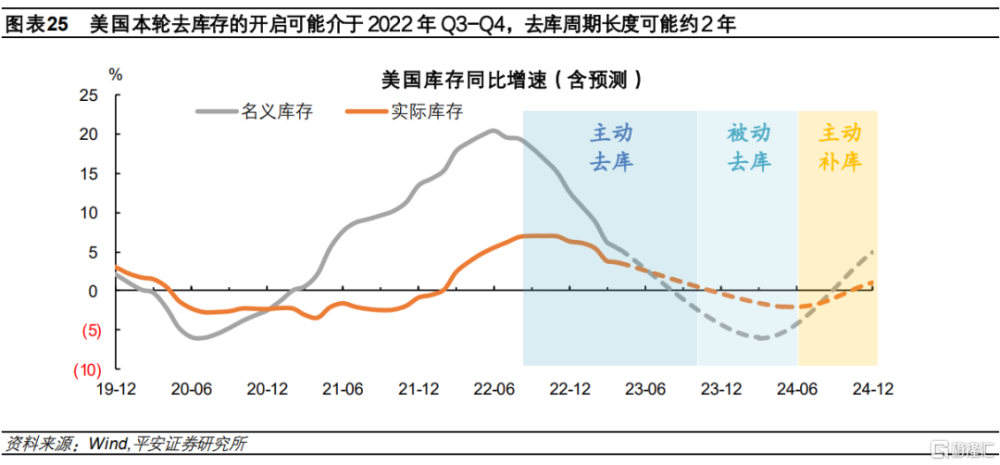

首先,美國本輪去庫存的开啓可能介於2022年Q3-Q4,去庫周期長度可能約爲2年,繼而當前美國僅處於去庫周期前半段、即將走入後半段,補庫周期的开啓可能在2024年Q2-Q3。

判斷依據:1)考慮到本輪高通脹對庫存周期的擾動,本輪去庫存开啓的節點可能介於名義庫存頂點(2022年6月)和實際庫存頂點(2022年10月)之間。2)考慮高通脹可能令庫存周期延長,完整周期的基准時長可能從3年延長至4年左右,去庫周期可能從1.5年延長至2年左右。3)從供應鏈角度思考,亦可得出本輪美國去庫存周期可能延長的判斷。由於供應鏈阻斷令不同環節的企業庫存周期錯位,即在制造商積極去庫時,部分批發和零售商可能補庫,令整體去庫幅度較緩、時間較長。

其次,進一步判斷本輪美國庫存周期的四個階段:本輪主動去庫階段或持續至2023Q4,之後开啓被動去庫階段,2024年中左右开啓主動補庫階段。主要依據是,目前美國PPI工業產品(不含燃料)同比以及名義銷售同比均在下行、尚未見底,綜合考慮周期規律和基數因素,預計“價格底”出現在今年三季度左右,“銷售底”出現在今年四季度左右,這也是主動去庫和被動去庫的臨界线;此後預計銷售增速持續回升,待庫存增速觸底企穩後,進入主動補庫階段。

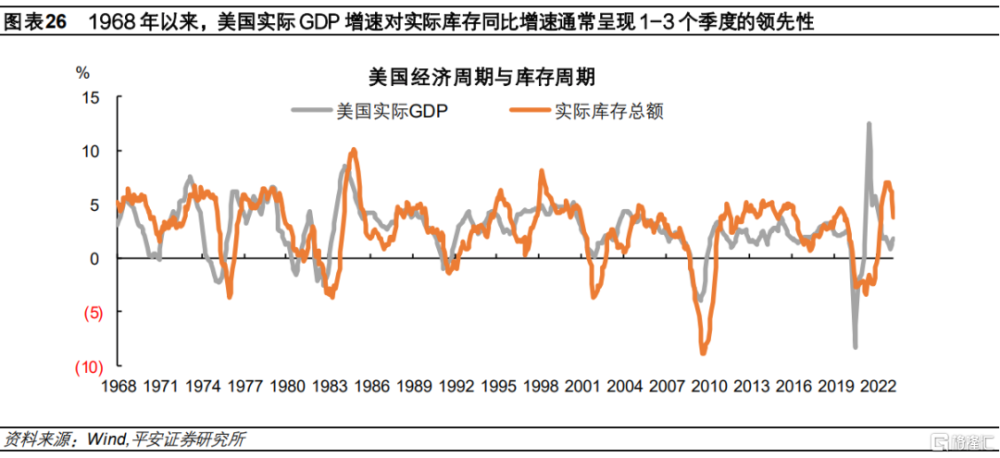

最後,以“經濟底”爲錨看“庫存底”,也進一步支撐本輪補庫周期推遲开啓的判斷。1968年以來,美國實際GDP增速對實際庫存同比增速通常呈現1-3個季度的領先性。考慮到美國利率或將持續維持“充分限制性”水平,目前美國經濟大概率尚未觸底,“經濟底”可能出現在2024上半年。參考美國咨商會截至2023年7月的預測,其認爲未來三個季度美國經濟環比將持續下行,本輪GDP同比低點在2024Q1,具體預測是2023Q3至2024Q2,美國實際GDP季度同比分別爲1.1%、0%、-0.8%和-0.6%。按照庫存走勢相對於GDP的滯後規律,本輪美國實際庫存觸底回升的節點或在2024年中左右。

如何看待後續去庫周期的幅度,以及對美國經濟、股市和中國出口的影響?我們試做如下判斷:

首先,本輪美國去庫存的節奏或較平緩,對美國經濟下行的放大作用或不明顯。一方面,當前美國PPI工業產品(不含燃料)跌入負區間且正在探底,價格回落以及供應鏈改善等,可能幫助釋放部分前期積壓的補庫需求,弱化總量去庫存的幅度。另一方面,本輪美國去庫周期恰逢制造業投資周期开啓,經濟下行受到對衝。2011-13年的美國去庫周期與當前較爲類似:同樣是經濟危機後庫存首次觸頂回落,去庫階段伴隨制造業投資上升,繼而去庫幅度比較平緩、歷時較久(持續26個月)。在該輪去庫周期,美國實際GDP同比增長平均爲1.9%,最低也有1%左右,美國經濟並未被NBER官方定義爲衰退。

其次,本輪美國去庫存對美股的衝擊或相對有限。參考2011-13年美國主動去庫階段,美股表現良好,標普500(月度均值)在主動去庫期間的收益率達到15.9%,在1998年以後8輪主動去庫周期中表現最優。從貨幣政策周期角度看,今年7月以後的半年至一年裏,可能處於美國利率“平台期”,歷史上美聯儲停止加息至首次降息期間,美股也通常表現積極。據FactSet數據(截至7月21日),標普500企業2023財年盈利增速預期爲1.1%,其中工業企業盈利增速預期爲13.8%,仍然積極。不過,從“預期差”的角度看,企業主動去庫階段可能並不會像主流預期得那樣很快結束,未來一年美股盈利預期下調以及股價階段調整的風險或不能排除。

最後,有關今年下半年“中美庫存周期共振”利好中國出口的判斷需進一步檢視。數據顯示,美國名義庫存波動,與中國對美名義出口表現通常是同步相關的,有時呈現一定滯後性。基於美國補庫周期在2024年中左右才开始的假設,美國補庫需求對中國出口的拉動作用亦可能延後至2024上半年。因此,如果今年下半年美國仍在去庫,則不宜盲目高估中國出口復蘇彈性。

風險提示:1)美國企業補庫存提前开啓,原因可能是中下遊批發零售補庫需求階段上升,疊加制造商補庫提前开啓,或者制造業投資上升的幅度和影響力超預期。2)美國非制造業韌性不及預期,繼而美國後續去庫周期對經濟下行的放大作用超預期。3)美聯儲貨幣緊縮超預期,繼而美國經濟和市場受到額外衝擊。4)國際地緣局勢超預期,可能帶來新的價格和供應鏈擾動,幹擾庫存周期節奏等。

注:本文來自平安證券發布的《美國庫存周期:這一次有什么不一樣?》,報告分析師:鐘正生 S1060520090001,範城愷 S1060523010001

標題:美國庫存周期:這一次有什么不一樣?

地址:https://www.iknowplus.com/post/19651.html