國內貨幣政策進一步放松的空間即將打开

引子

首先,我們需要對國內貨幣政策的寬松下一個精確的定義:央行引導一年存單利率進一步下行。

央行引導一年存單利率下行的方法有兩大類,一、價格類,降低7天omo利率;二、數量類,投放中長期資金,包括但不限於降准、MLF淨投放、央行購买國債、买斷式回購。

那么,我們使用這些工具的約束是什么??是工具本身的稀缺性么??並不是,工具本身不存在稀缺性。

理論上,我們可以讓omo利率低於1%。

真實的約束來自於我們的外部,我們身處一個全球一體化的貨幣政策體系中,我們降低一年存單利率需要支付各種成本:

1、世界上只有一種貨幣——美元:

2、美聯儲決定最根本的利率——聯邦基金利率;

3、各國央行決定本國貨幣對美元的匯率;

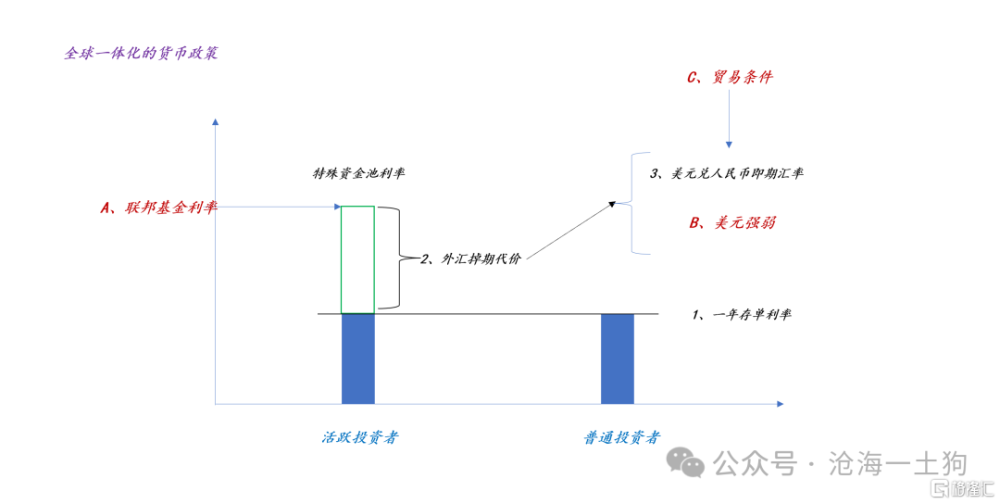

全球一體化的貨幣政策

當下,美國的聯邦基金利率在4.50-4.75%,我們的一年存單利率在1.86%,二者的利差很大。那么,爲什么國內的資金沒有都跑掉呢??

實際上,我們耍了一個小花招,做了一個帶價格歧視的貨幣政策體系。

如上圖所示,投資者可以分爲兩類,一類是普通投資者,他們具備一定的惰性,就像空氣中的氮氣,他們所購买的固收產品的收益的確跟一年存單掛鉤,遠遠低於聯邦基金利率;另一類是活躍投資者,他們十分活躍,他們可以买到收益跟聯邦基金利率接近的美元存款。

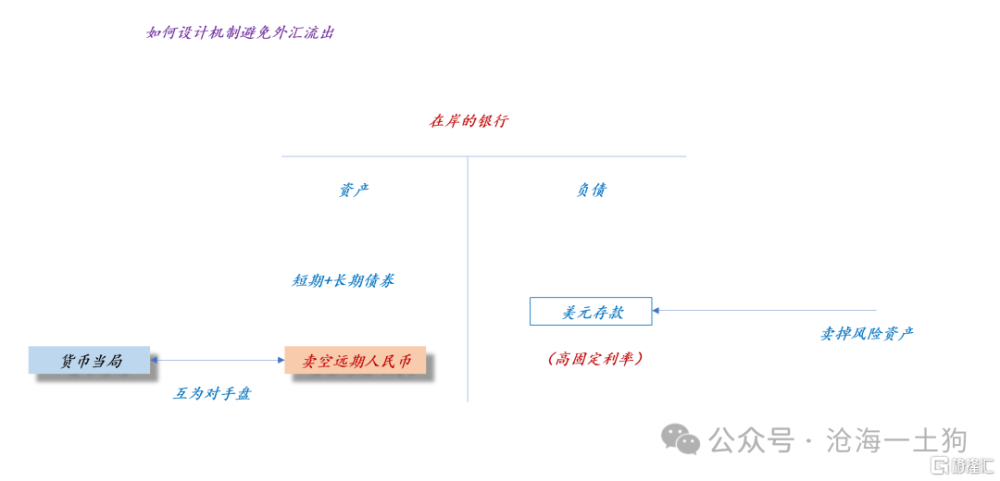

上圖則爲金融機構爲客戶提供美元存款的具體方法,關鍵點在於,貨幣當局持續地在人民幣遠期市場制造升水。

最終,我們就有了一個存在價格歧視的貨幣體系,一部分人拿的是一年存單利率,一部分人拿的是一年存單利率+外匯掉期收益。

如上圖所示,美元兌人民幣的1年掉期大概在-2208pips,年化大概是3%的收益,再加上一年存單利率的1.85%,合計是4.85%,只不過這個組合是美元計價的。

國內貨幣寬松的代價

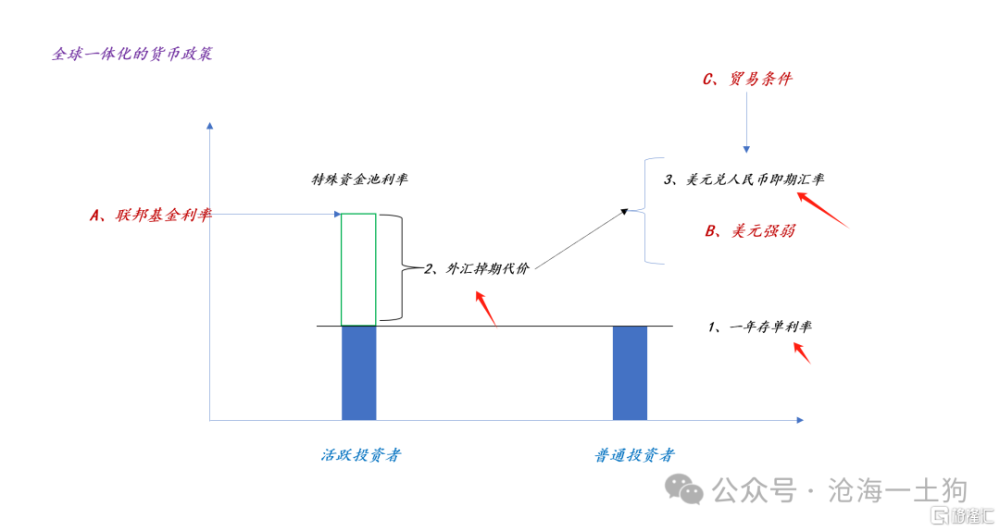

在這個價格歧視的貨幣體系裏,聯邦基金利率是外生的,政策制定者面臨一個取舍:

1、降低一年存單利率,就要多支付外匯掉期代價;

2、減少外匯掉期代價,就要提高一年存單利率;

此外,由於外匯掉期成本以即期匯率和遠期匯率的差值體現,因此,決策者還面臨另一對取舍:

1、即期匯率貶值不充分,外匯掉期成本較大;

2、即期匯率貶值充分,外匯掉期成本減少,但貿易爭端加劇;

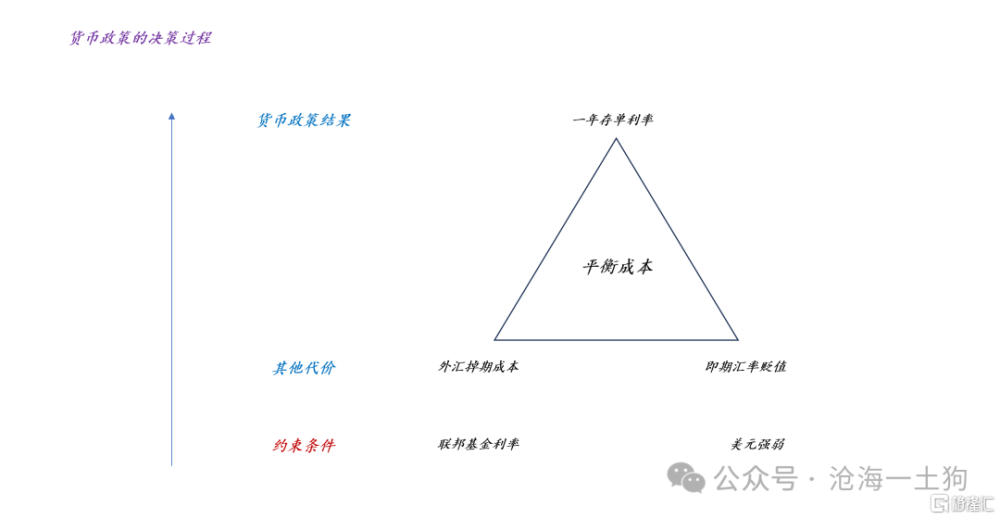

因此,貨幣當局所面臨的是一個三元取舍,1、一年存單利率;2、外匯掉期代價;3、美元兌人民幣的即期匯率(ps:冒着貿易衝突的風險)。

也就是說,爲了維持較低的一年存單利率,我們既要支付外匯掉期代價,也要允許人民幣即期匯率貶值。

近期的壓力和應對方式

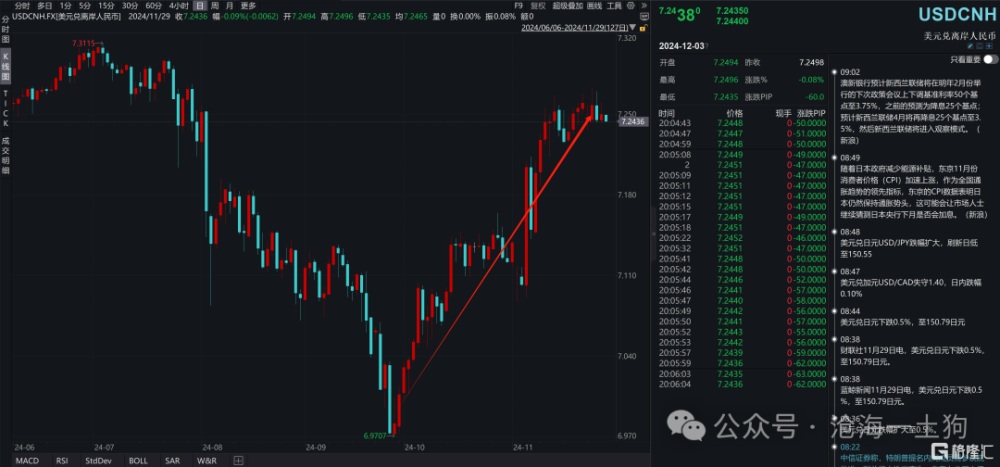

特朗普當選之後,美元指數變得很強,收緊了國內貨幣寬松的空間。

但是,一年存單利率穩中有降,並沒有受美元走強影響。

這是怎么做到的呢??主要靠兩點,一、支付更多的外匯掉期代價;二、人民幣即期匯率貶值。

不難發現,這是一個成本平衡過程。

如上圖所示,在2023年q4,我們曾經允許一年存單利率小幅上行來完成成本的平衡。那時候的外部環境爲,美元極度強勢,美聯儲的降息前景十分不明朗。

結束語

綜上所述,我們就可以得到以下決策流程:

國內的貨幣政策體系實際上是一個動態平衡式的貨幣政策體系,它是一整張網,外部有諸多的輸入變量,其中,最關鍵的有三個,1、聯邦基金利率水平;2、美元強弱;3、貿易條件。第3個因素能約束即期匯率的貶值空間。

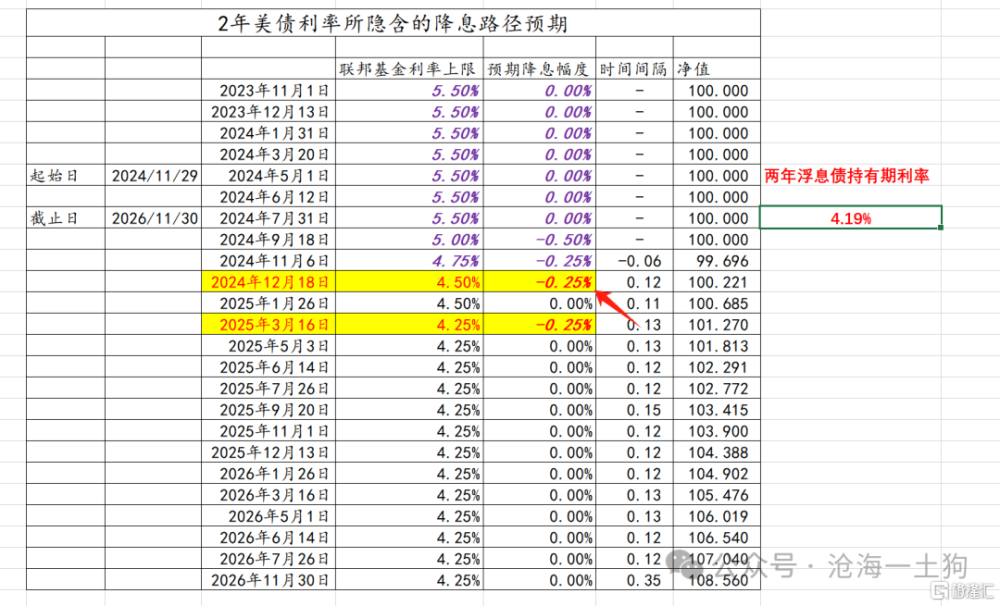

未來打开國內貨幣政策空間的外部因素有兩個,1、美聯儲在十二月份降息25bp;2、美元指數轉弱。

1、聯邦基金利率方面

近期,美聯儲官員出面管理降息預期,兩年美債回落至4.20%附近,美聯儲在12月份降息25bp已經成爲一個大概率事件了。

2、美元指數方面

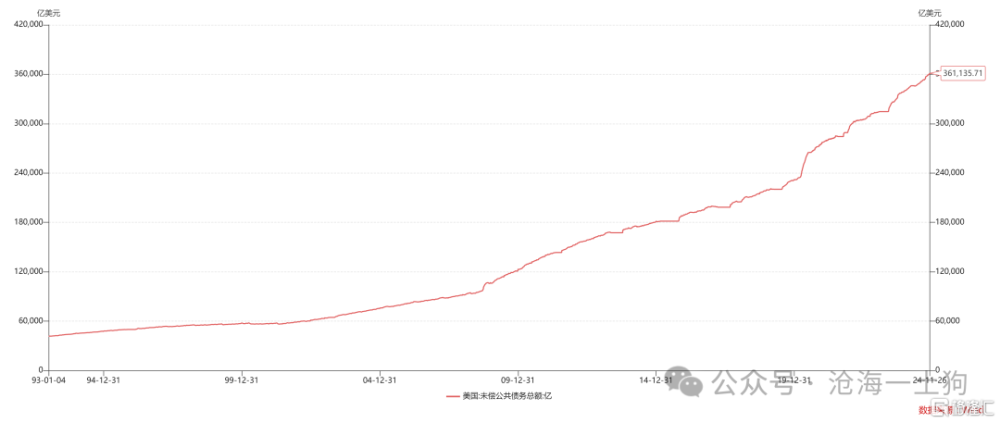

由於特朗普政府的最根本歷史使命是處置好美國高達36萬億美金的公債,所以,適度的“化債措施”不可避免。

因此,我們看到,隨着特朗普就職的臨近美元指數逐步轉弱,市場开始了“貝森特交易”。

總的來說,隨着聯邦基金利率的降低和美元的轉弱,國內的貨幣寬松空間會越來越大。

目前,我們把一年存單的目標利率下調至1.70%。

ps:數據來自wind,圖片來自網絡

標題:國內貨幣政策進一步放松的空間即將打开

地址:https://www.iknowplus.com/post/171487.html