海外“股債蹺蹺板”,映射的交易邏輯?

摘要

今年4月以來,美債市場調整的同時、美股明顯反彈,美國股債“蹺蹺板”效應再現。背後的原因、映射的邏輯、後續的演繹?本文分析,可供參考。

熱點思考:海外“股債蹺蹺板”,映射的交易邏輯?

一問:近期海外市場有何異動?“股債蹺蹺板”再現、交易邏輯或有切換

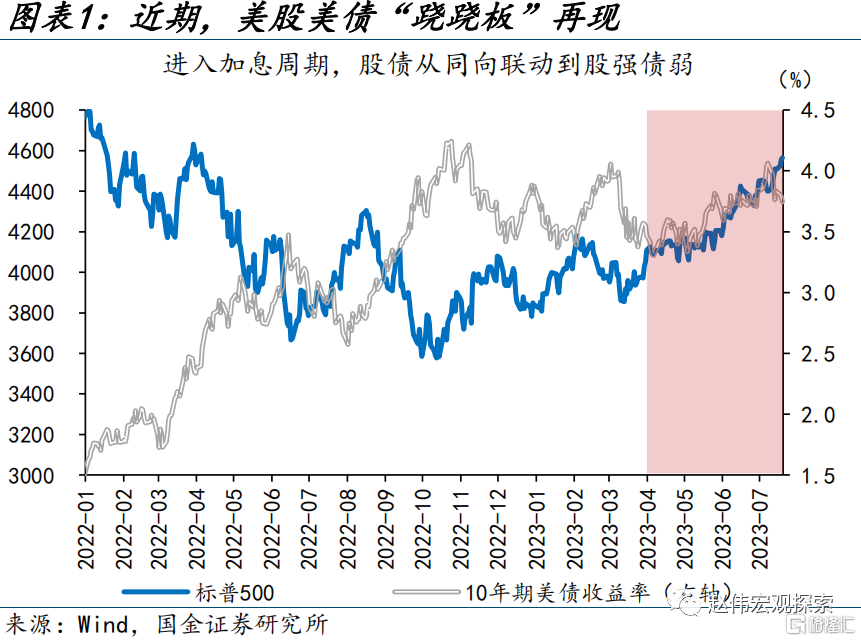

2022年3月美國進入加息周期後,美股和美債收益率走勢鏡像關系明顯;而今年4月以來,“股債蹺蹺板”再現,美國股強債弱。2022年3月至2023年3月31日,美國股債同漲同跌,其中10Y美債收益率累計上行252bp,標普500指數累計下跌16.9%。但4月以來,10Y美債收益率震蕩上行的同時、美股也大幅反彈,“股債蹺蹺板”效應重現。

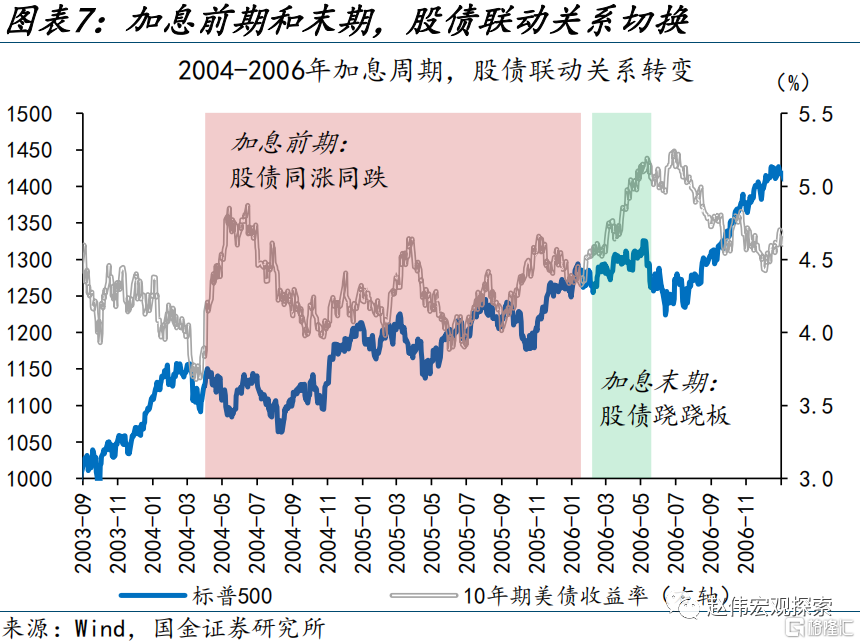

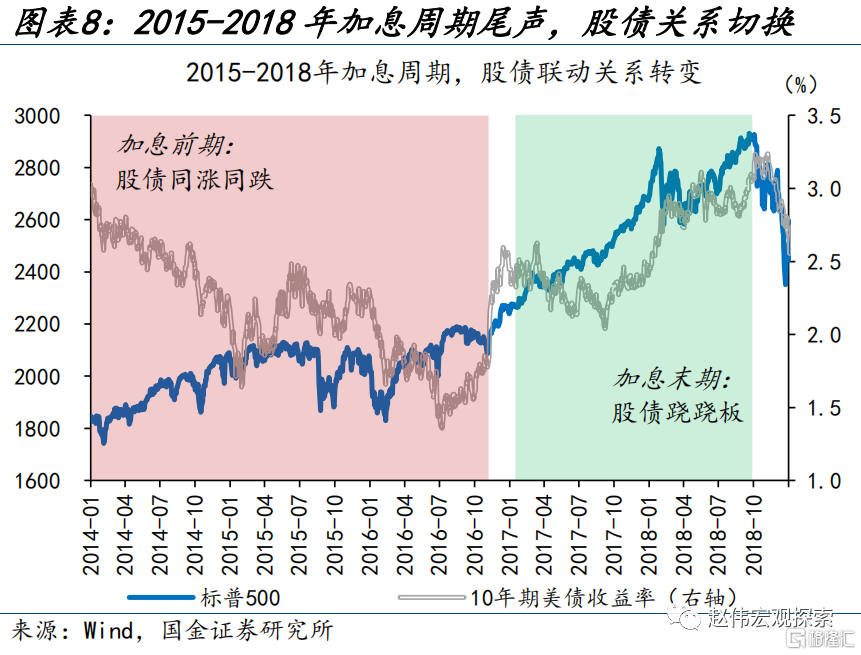

正常經濟周期下,股債蹺蹺板效應是常態,流動性環境明顯變化時,容易出現股債市場的同漲同跌;加息周期的尾聲,交易邏輯常出現由緊縮預期向基本面強弱的切換。例如,隨着2004年-2006年和2015年-2018年的加息周期進入後半程後,市場开始博弈經濟“軟着陸”的可能,期間股債均由同步漲跌同步、轉向股漲債跌的“蹺蹺板效應”。

二問:本輪“股債蹺蹺板”的背後?前期受事件衝擊、近期由基本面主導

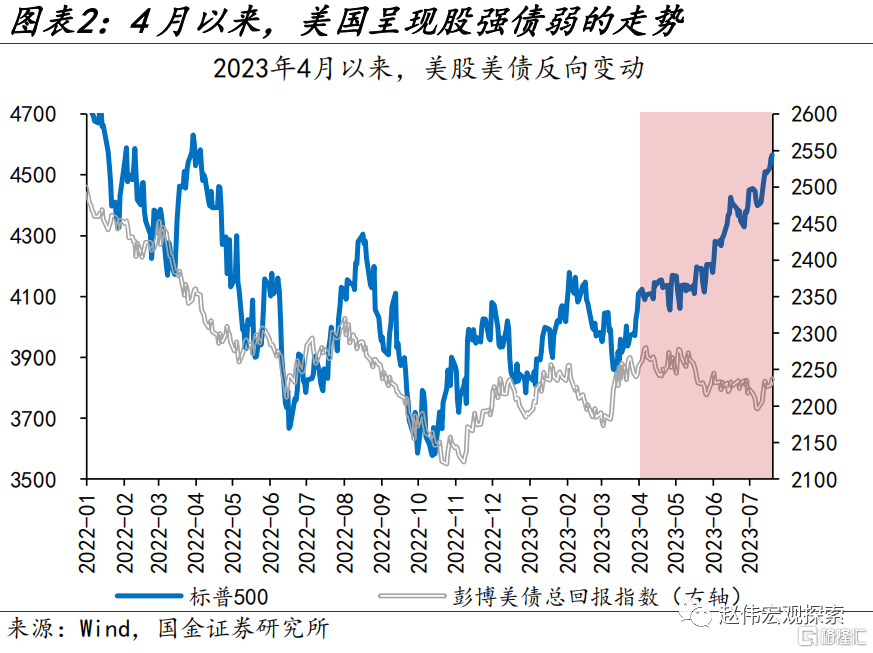

4月至5月的“股債蹺蹺板”效應,主要受到兩方面的事件衝擊。一方面,銀行業危機緩和後,市場風險偏好不斷修復、避險情緒走弱,美債走弱、美股走強。另一方面,ChatGPT驅動的“AI行情”,也使得美股擺脫分母端“束縛”。5月底前,標普500的大漲8.1%、幾乎均由前7大科技股拉動;剔除7家科技巨頭後,標普500下跌0.4%。

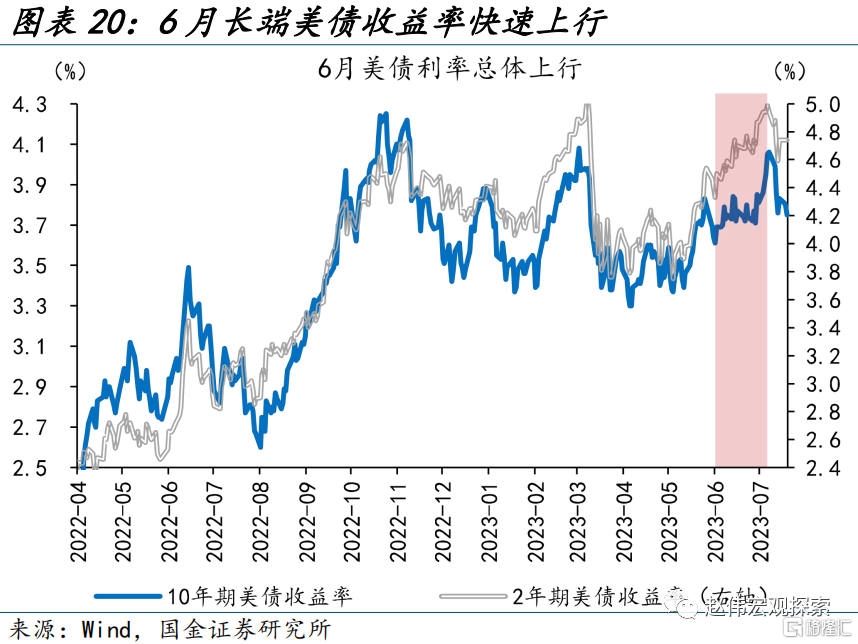

但步入6月後,市場交易邏輯逐步开始了切換。美國經濟顯現了相當的韌性,6月以來,美國服務業等經濟數據均超市場預期,密歇根大學和諮商會統計的消費者信心均反彈。美股普漲,長端美債收益率也快速上行,其中標普500剔除前7大科技股後的漲幅高達7.0%、高於指數的6.6%。2Y和10Y美債則不斷走弱,利率一度分別上行59bp和42bp。

三問:交易邏輯演進下,美股去向何方?去通脹“兩難全”,美股上行動能或受阻

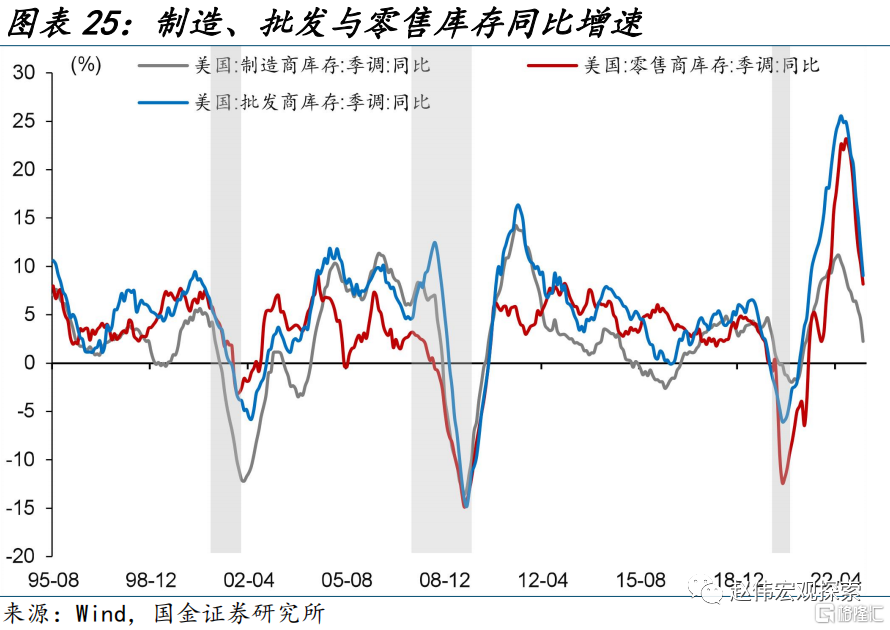

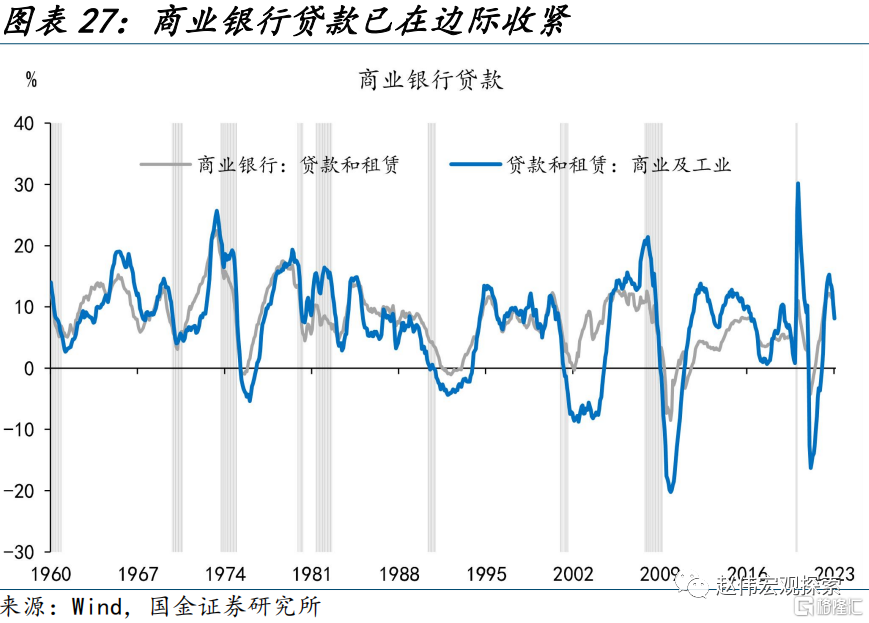

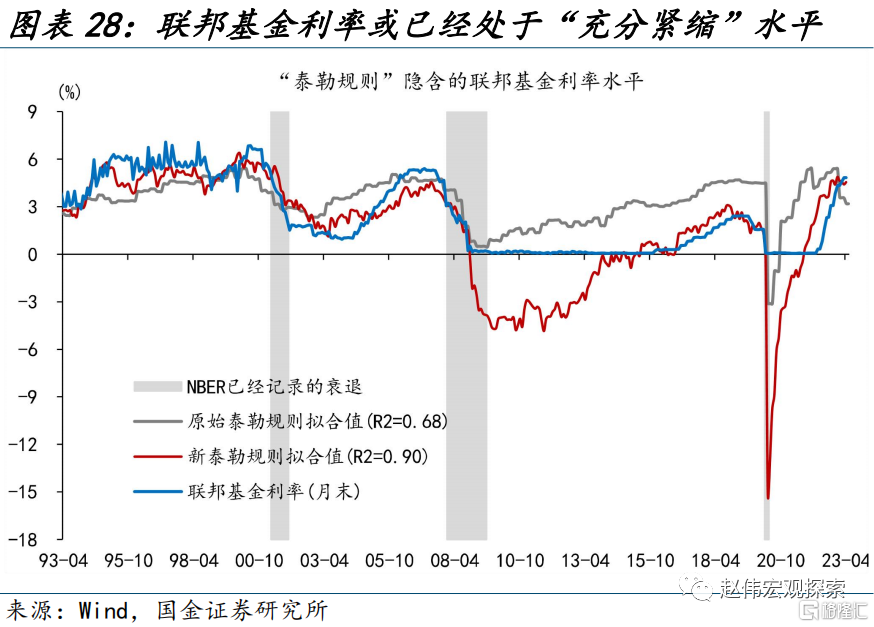

7月以來,部分美國經濟指標已現走弱跡象;向後看,美國經濟基本面冷熱不均,短期內仍面臨三重壓力:第一,去庫壓力仍在。本輪去庫存周期始於2022年中,或延續至2023年底。第二,金融周期仍在下行。歷史上經濟衰退無一例外地均出現在銀行信用收縮階段。第三,貨幣緊縮效應一般滯後9-12個月,當下累積效應尚未充分體現。

中期來看,美聯儲“去通脹”或以需求收縮爲代價;隨着市場交易主线逐步向“經濟基本面”傾斜,美股上行動能或將受阻。當下,美國商品去通脹已基本完成、租金通脹下降趨勢已現,後續的超級核心服務去通脹主要取決於工資增速。疫情之後,供給缺乏彈性的勞動力市場均衡化或依賴需求的壓縮;而這無疑會加大美股“殺盈利”的壓力。

周度回顧:歐央行暗示緊縮或接近尾聲,美聯儲加息預期升溫,美元走強(2023/07/15-2023/07/21)

股票市場:全球主要股指漲跌分化,英股領漲。發達國家股指中,英國富時100、道瓊斯工業指數、法國CAC40、標普500和德國DAX領漲,分別上漲3.1%、2.1%、0.8%、0.7%和0.4%。

債券市場:發達國家10年期國債收益率普遍下行。美國10Y國債收益率上行1.0bp至3.84%,德國10Y國債收益率持平在2.42%;日本、英國、意大利和法國10Y國債收益率分別下行48.0bp、23.2bp、10.4bp和4.2bp。

外匯市場:美元指數走強,人民幣兌美元貶值。日元、英鎊、歐元、挪威克朗和加元兌美元分別貶值2.1%、1.8%、0.9%、0.3%和0.1%。在岸、離岸人民幣兌美元分別貶值0.6%、0.4%至7.1869、7.1895。

商品市場:原油上漲,貴金屬漲跌分化,有色均下跌,黑色和農產品多數上漲。受前期超漲、供需仍偏松的影響,焦煤價格在需求旺季的反彈有所回調;國家統計局發言稱房地產仍將低位運行、疊加消費淡季,銅價承壓。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期

一、熱點思考:海外“股債蹺蹺板”,映射的交易邏輯?

今年4月以來,美債市場調整的同時、美股明顯反彈,美國股債“蹺蹺板”效應再現。背後的原因、映射的邏輯、後續的演繹?本文分析,可供參考。

一問:近期海外市場有何異動?“股債蹺蹺板”再現、交易邏輯或有切換

2022年3月美國進入加息周期後,美股和美債收益率的走勢鏡像關系明顯;而今年4月以來,“股債蹺蹺板”再現,美國股強債弱。2022年3月,美聯儲开啓“趕作業式”加息進程,截至今年3月31日,10年期美債收益率一度累計上行251.5bp,標普500指數一度累計下跌16.9%。但4月以來,10年期美債收益率震蕩上行的同時、美股也大幅反彈,“股債蹺蹺板”效應重現:截至7月19日,10年期美債收益率上行59.4bp至7月7日的峰值4.1%;期間,標普500指數也大漲8.4%。

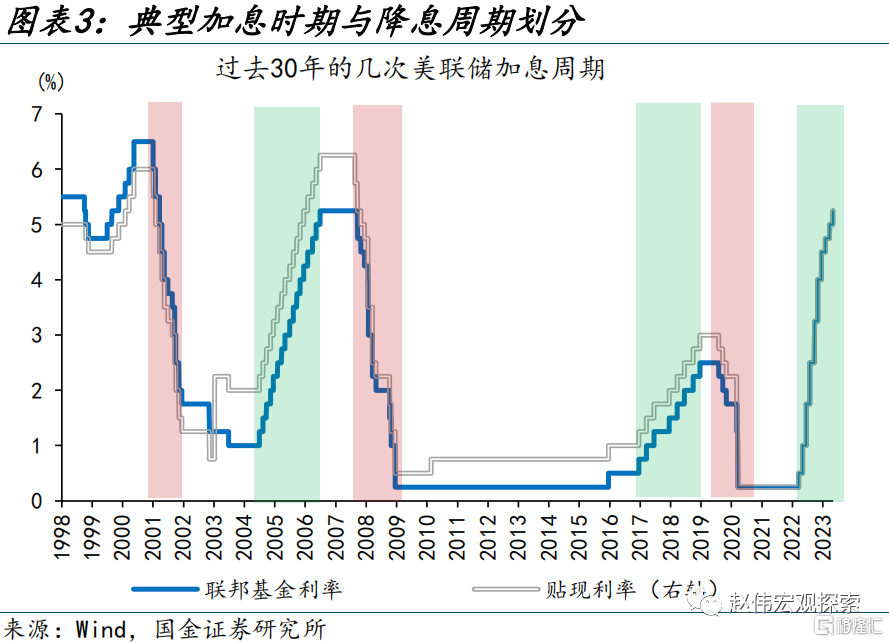

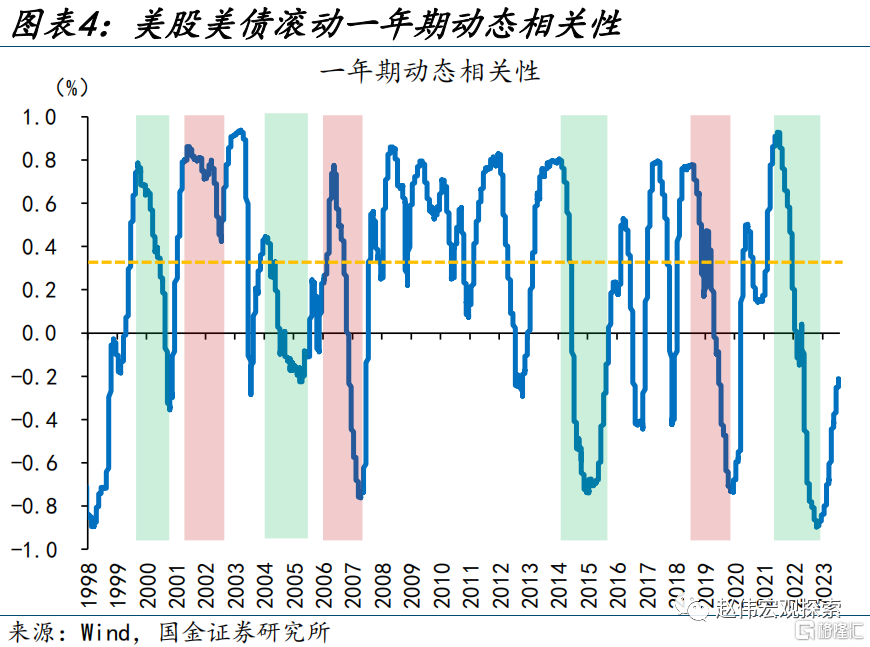

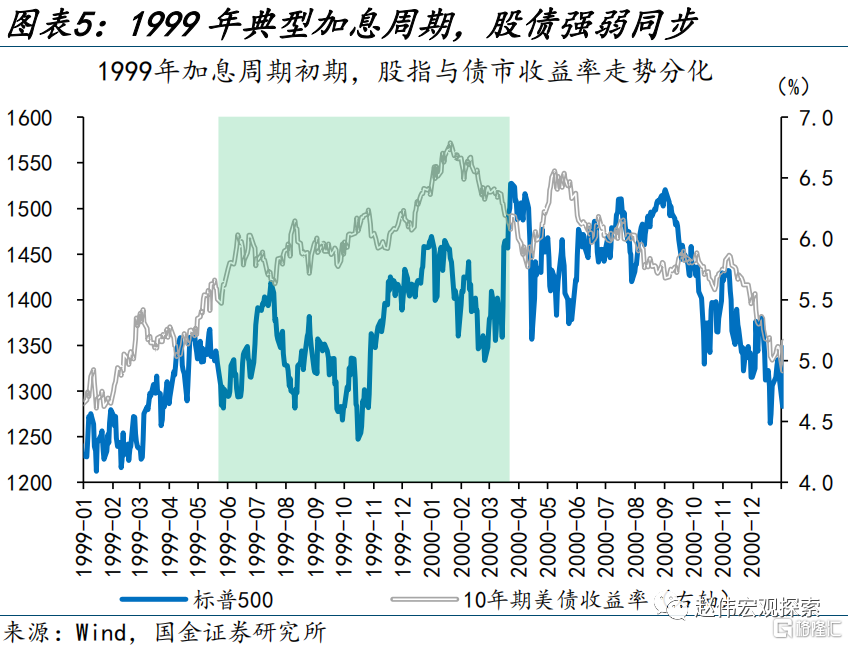

通常而言,當市場主线在交易經濟基本面時,“股債蹺蹺板”效應顯著;而當宏觀流動性成爲市場核心矛盾時,股債往往同向變動。理論上,經濟向好,利好股市、利空債市,反之亦然。歷史回溯來看,過去30年間,標普500與10年期美債收益率相關性爲0.26、“股債蹺蹺板”效應確實存在。但在典型的加息與降息周期中,流動性則爲股債的交易主线邏輯;1999年-2000年、2004年-2006年和2015年-2018年的加息周期,2001年、2008年和2020年的降息周期中,美股和美債收益率之間的動態相關性均跌至負值。這些時期,美元流動性迅速收緊或大量釋放,股債聯動受限於流動性變化,往往同步漲跌。

加息步入尾聲時,市場邏輯多發生切換——通常由交易緊縮預期轉向交易經濟基本面的強弱。回溯歷史,當美聯儲加息臨近尾聲,股債聯動關系常常發生切換、從前期的同漲同跌轉向末期的反向變動,背後的支撐是交易邏輯的切換——市場主线由交易緊縮預期轉向交易經濟基本面的韌性或衰退的預期。例如,隨着2004年-2006年和2015年-2018年的加息周期進入後半程後,市場开始博弈經濟“軟着陸”的可能,期間股債均由同步漲跌同步轉向股漲債跌的“蹺蹺板效應”。

二問:本輪“股債蹺蹺板”的背後?前期受事件衝擊、近期由基本面主導

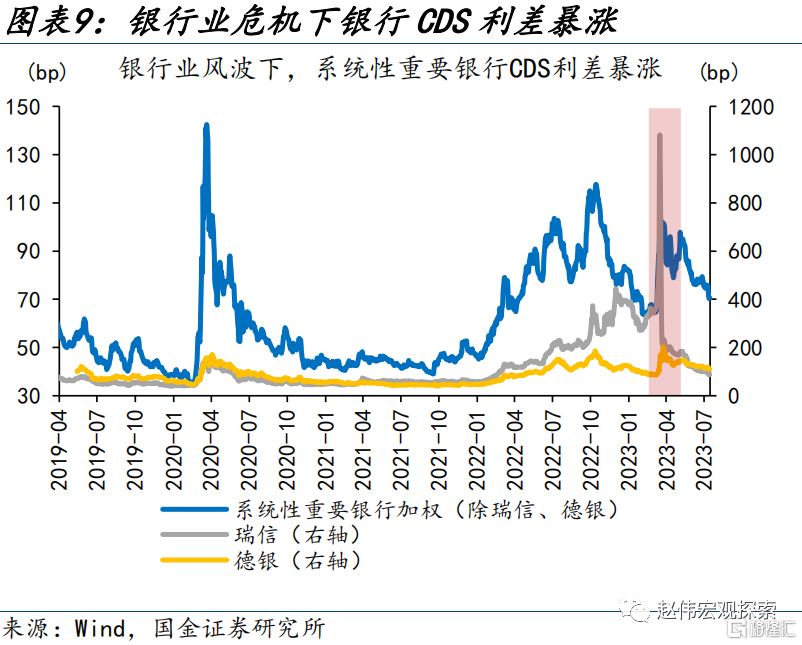

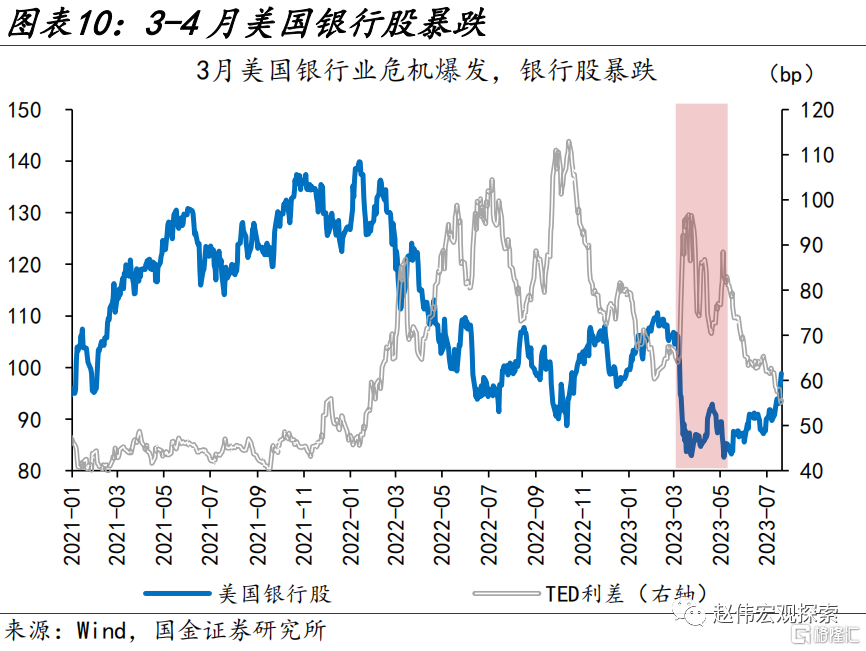

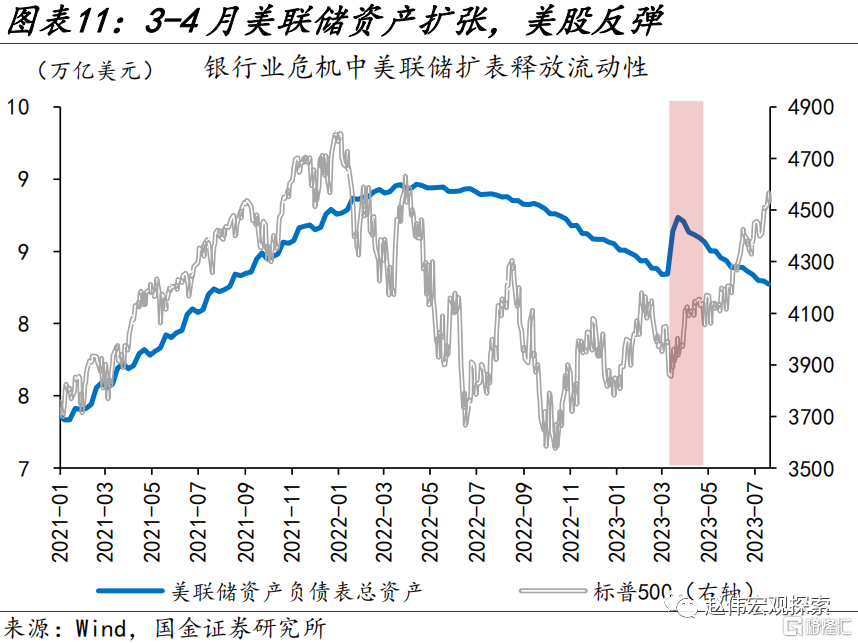

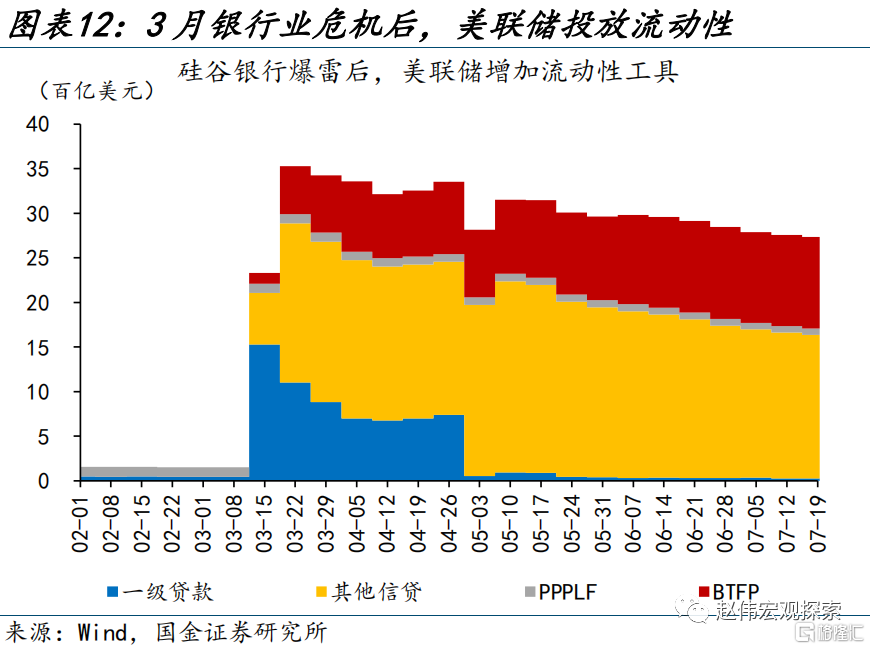

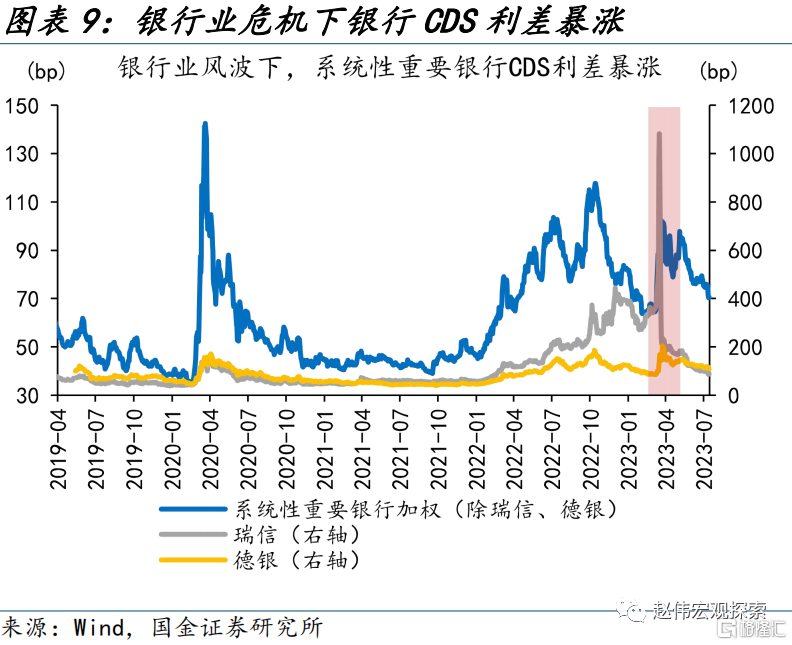

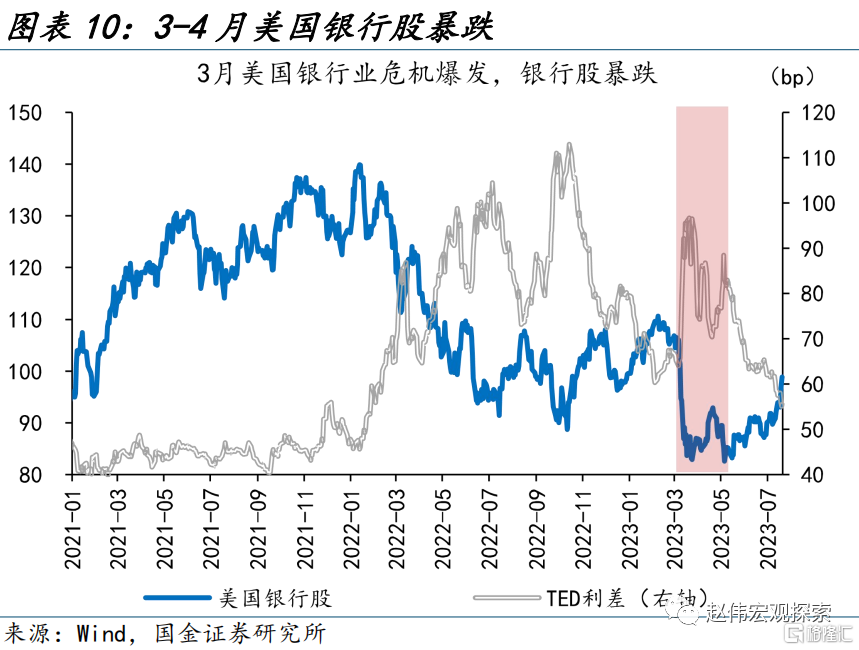

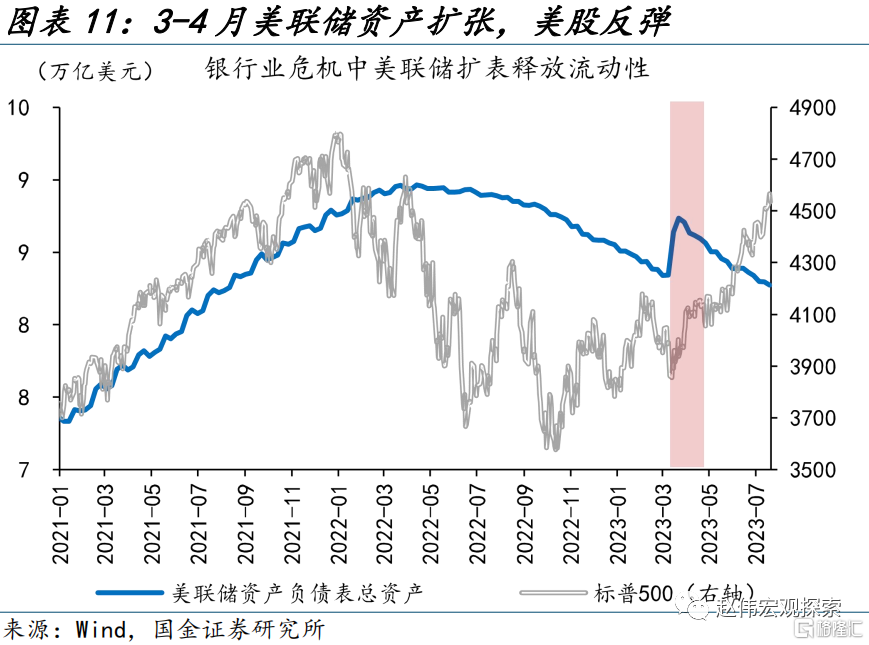

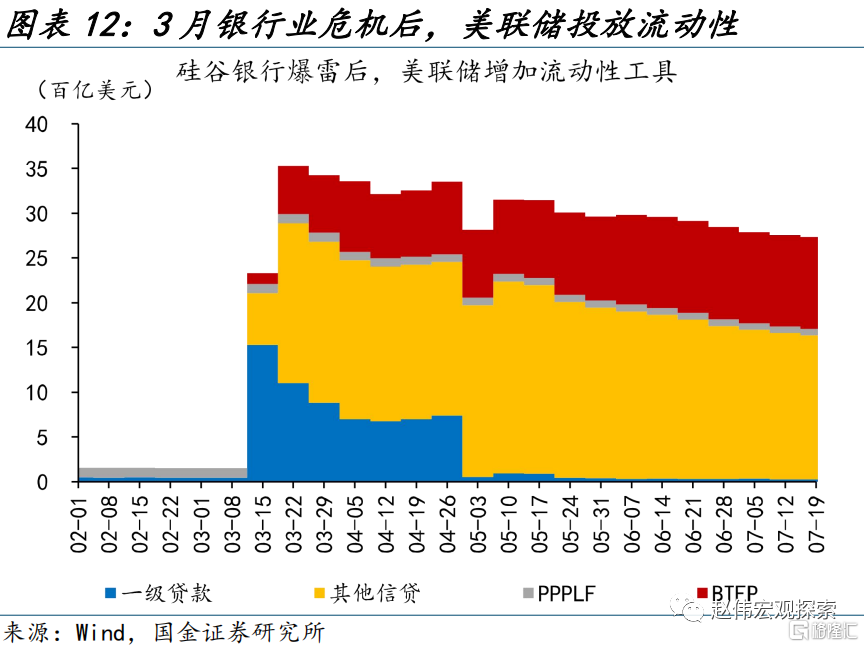

4月至5月的“股債蹺蹺板”效應,主要受到兩方面的事件衝擊;一方面,銀行業危機緩和後,市場風險情緒重新提振,股市上漲、債市回落。危機之初,恐慌情緒迅速升溫,債市成爲資金“避險地”,10年期美債收益率一度下行75.1bp的同時,標普500下跌4.8%至年初以來的底部3855.8。隨後,美聯儲緊急啓用短期結構性金融工具如BTFP、貼現窗口等,流動性漸趨充裕,市場風險偏好不斷修復,資金流出美債市場,10年期美債利率上行29.5bp,而美股從底部向上大幅反彈8.1%。

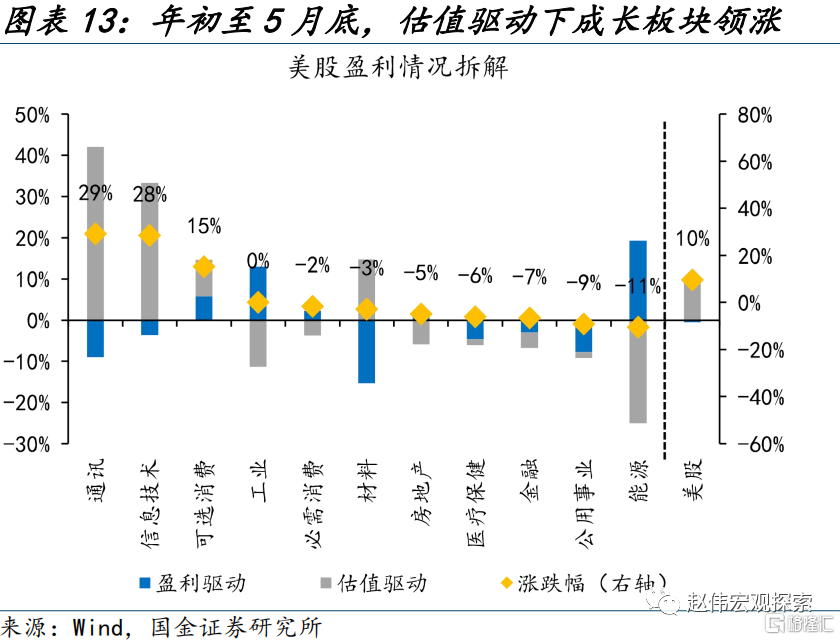

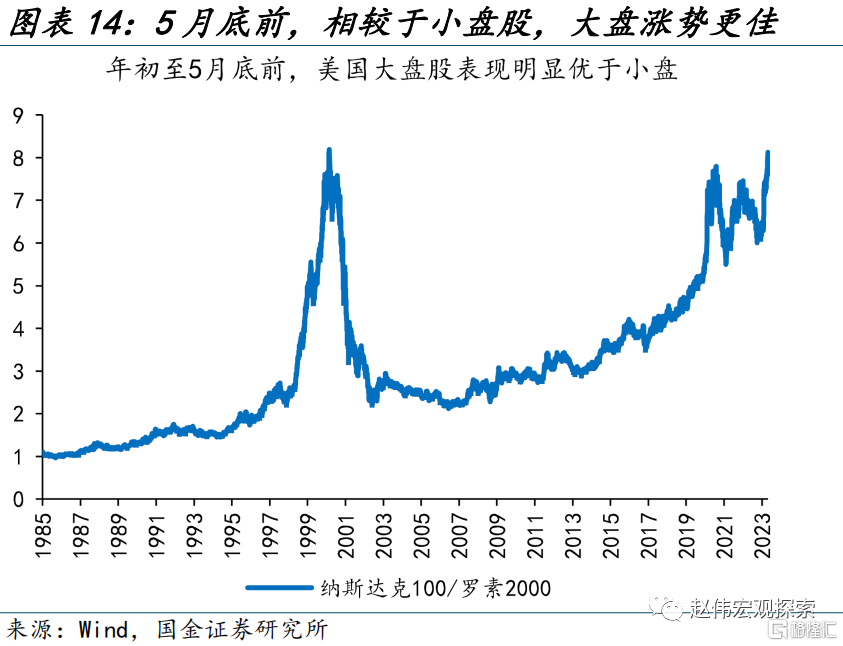

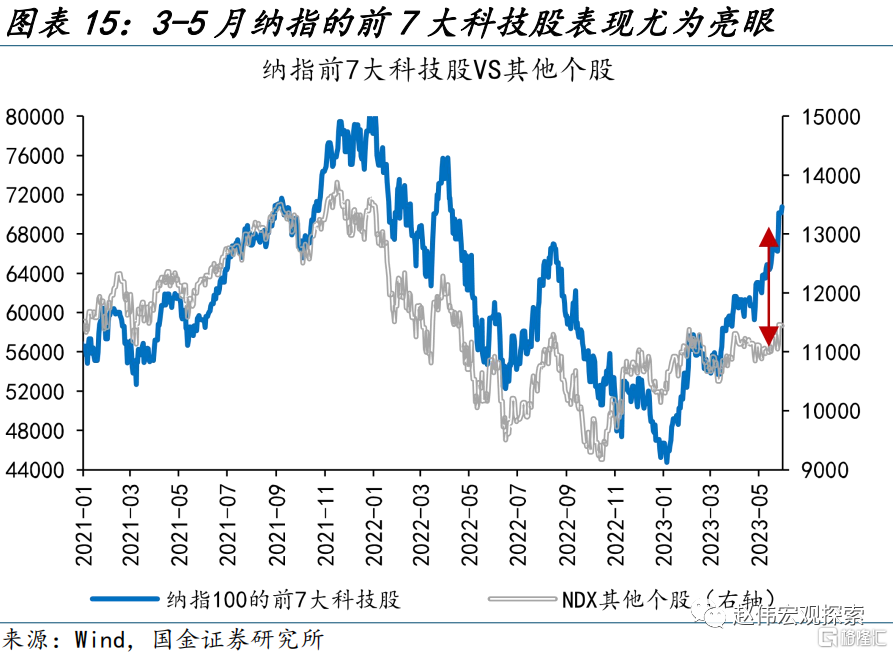

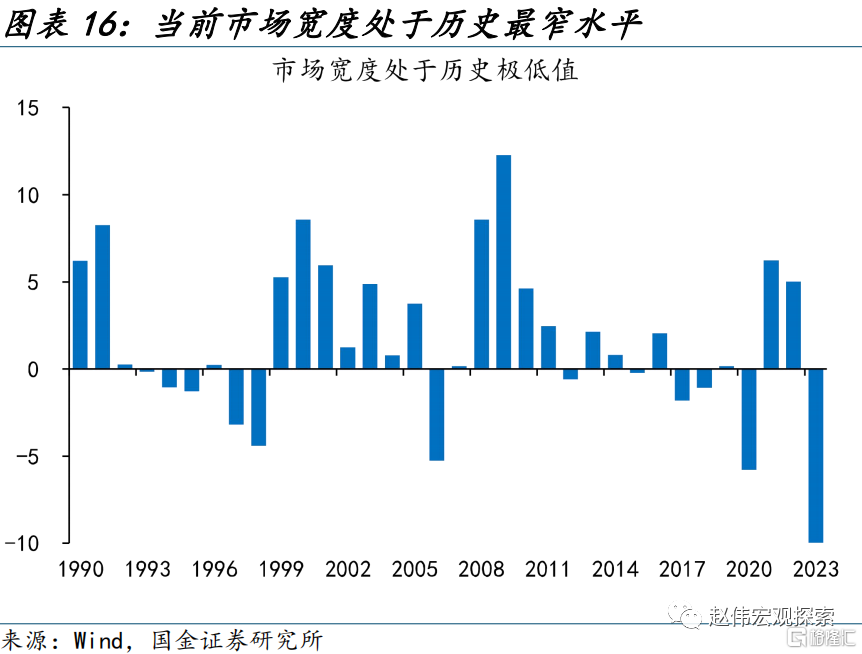

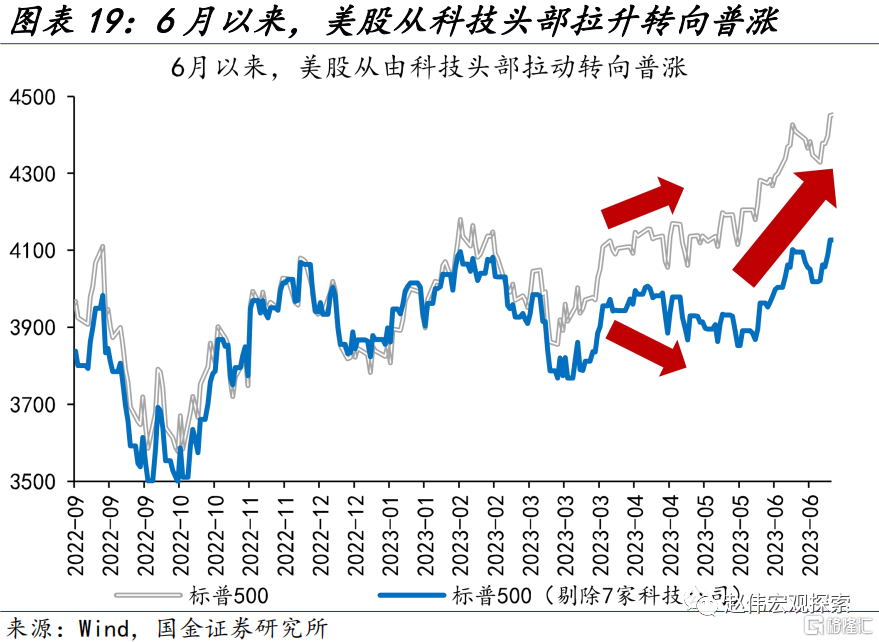

另一方面,ChatGPT驅動的“AI行情”,也使得美股擺脫分母端“束縛”、大舉上攻。5月底前,標普500的上漲幾乎均由前7大科技股拉動。估值驅動下,美股的成長板塊領漲,大盤股漲勢明顯優於小盤股,7家科技巨頭更是本輪美股持續上漲的主要支撐。年初至5月25日,標普500盈利下修0.5%的同時,通訊、信息技術行業的估值驅動最爲顯著,分別擡升42%和33%。如剔除7家科技巨頭,期間標普500指數則下跌0.4%。從標普500成分股平均漲跌幅減去加權漲跌幅衡量的市場寬度來看,美股市場寬度一度觸及歷史最低。

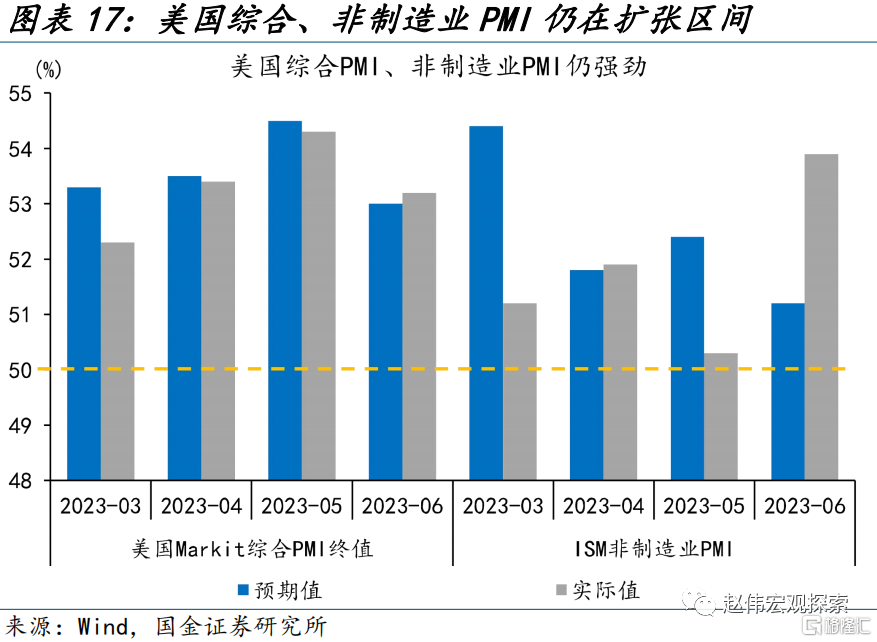

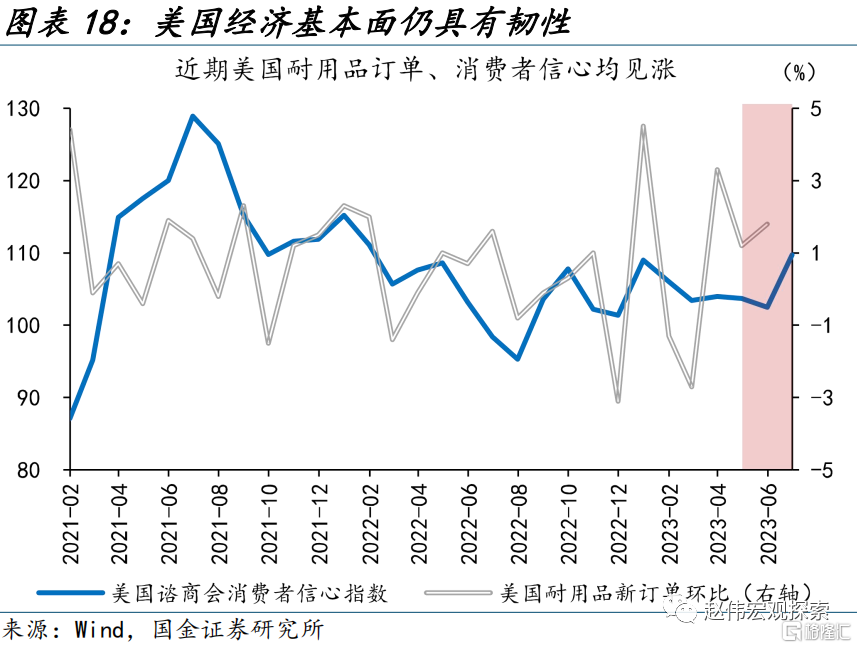

但步入6月後,市場交易邏輯逐步开始了切換。美國經濟顯現了相當的韌性;剔除前7大科技股,美股普漲,長端美債收益率也快速上行。6月,美國服務業、就業、信心指數等經濟數據均超市場預期,非制造業PMI明顯超預期,勞動力時薪增長率高企,密歇根大學和諮商會統計的消費者信心均反彈。截至7月23日,美股由前期的7大科技股獨漲向普漲行情演繹;標普500剔除前7大科技股後的漲幅高達7.0%、高於標普500的6.6%。2年期和10年期美債則不斷走弱,利率分別一度上行59bp和42bp至4.1%和5.0%。

三問:交易邏輯演進下,美股去向何方?去通脹“兩難全”,美股上行動能或受阻

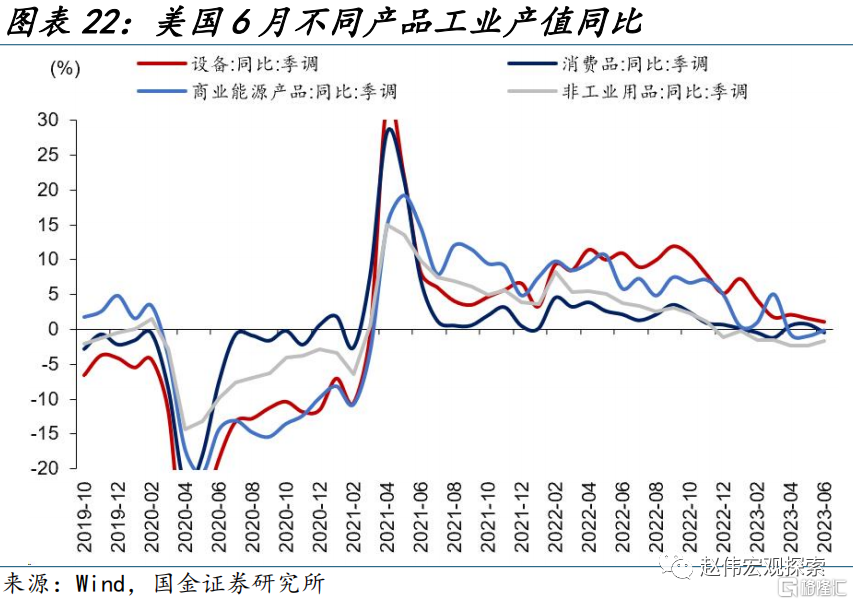

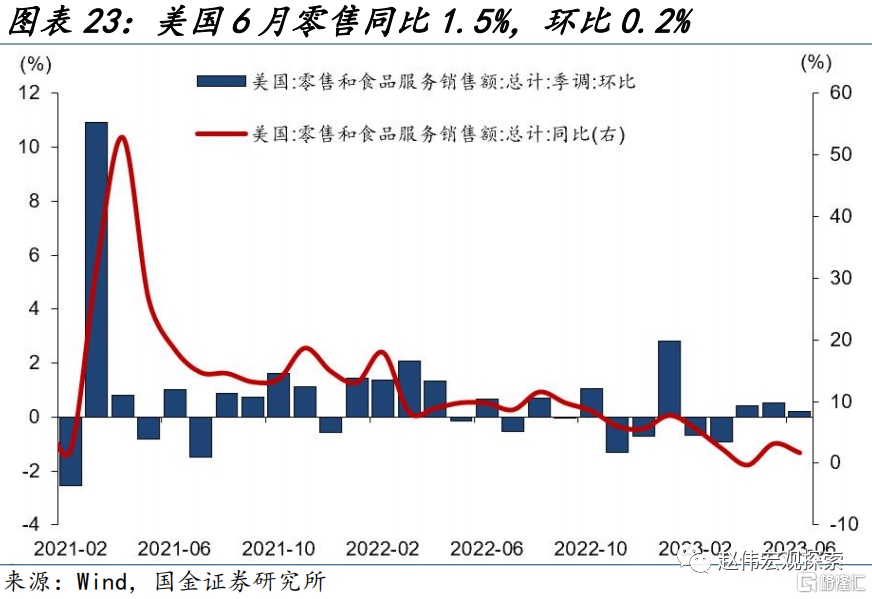

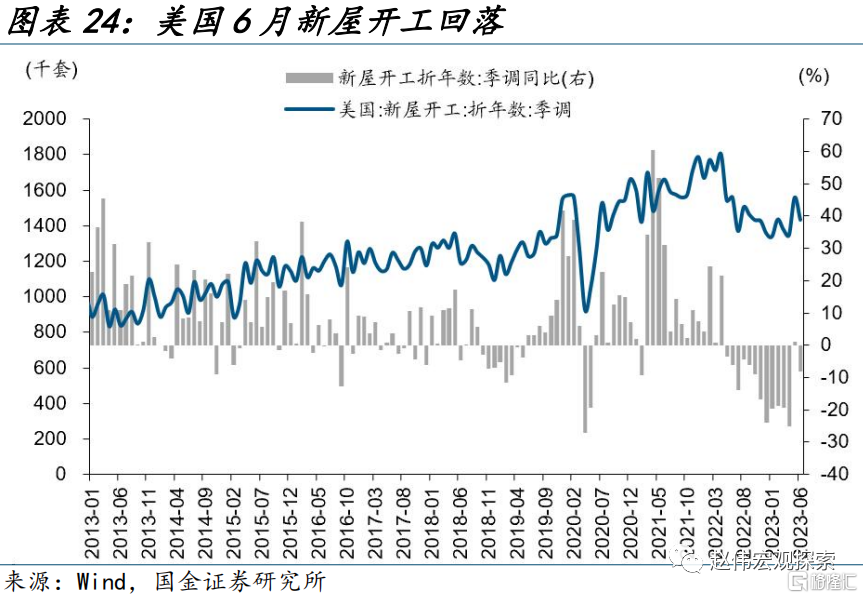

7月以來,部分美國經濟指標已現走弱跡象。7月2日發布的ISM制造業PMI數據錄得46%,低於預期值47%,連續第八個月萎縮;ISM制造業 PMI 的五個子項均低於榮枯线,生產、就業和自有庫存回落,制造業總體走弱的特徵依然較明顯。生產方面,美國工業總產值同比增-0.5%、環比-1%,同比、環比增速均下降。消費方面,美國零售及食品銷售同比1.5%,增速明顯回落。地產方面,美國6月新屋开工143萬戶,前值156萬戶;成屋銷售回落至416萬套,前值430萬套,銷售、开工均現走弱。

向後看,美國經濟基本面冷熱不均,短期內仍面臨三重壓力:第一,去庫壓力。本輪去庫存周期始於2022年中,兩個原因或使得本輪去庫周期被拉長至2023年底:1)全球供應鏈的擾動下“被動補庫”周期被顯著拉長至14個月,接近歷史平均時長的兩倍;2)名義與實際庫存的變化明顯背離。第二,金融周期仍在下行。經驗上,衰退區間與銀行信用周期收縮區間是重疊的,1990-1991年、2001年、2008-09年和2020年衰退無一例外地均出現在銀行信用收縮階段,而銀行業風險事件則加速了近期的信貸緊縮。第三,貨幣緊縮效應一般滯後9-12個月,當下累積效應尚未充分體現。

中期來看,美國“去通脹”即將進入第三階段[1],美聯儲“去通脹”或以需求收縮爲代價;隨着市場交易主线逐步向“經濟基本面”傾斜,美股上行動能或將受阻。根據通脹的結構和驅動力,可將美國去通脹劃分爲三個階段:第一階段商品去通脹;第二階段住房服務去通脹;第三階段爲超級核心服務去通脹。當下,商品去通脹已基本完成、租金通脹下降的趨勢已較爲確定,美國去通脹正邁向第三階段。超級核心服務去通脹主要取決於工資增速,疫情之後,由於“提前退休”等群體退出勞動力市場,供給缺乏彈性的勞動力市場均衡化或只能依靠壓制需求來實現[2];而這無疑會加大美股“殺盈利”壓力。

[1]參考報告:。

[2]參考報告:。

經過研究,我們發現:

1)2022年3月美國進入加息周期後,美股和美債收益率走勢鏡像關系明顯;而今年4月以來,“股債蹺蹺板”再現,美國股強債弱。正常經濟周期下,股債蹺蹺板效應是常態,流動性環境明顯變化時,容易出現股債市場的同漲同跌;加息周期的尾聲,交易邏輯常出現由緊縮預期向基本面強弱的切換。

2)4月至5月的“股債蹺蹺板”效應,主要受到兩方面的事件衝擊。一方面,銀行業危機緩和後,市場風險偏好不斷修復、避險情緒走弱,美債走弱、美股走強。另一方面,ChatGPT驅動的“AI行情”,也使得美股擺脫分母端“束縛”。但步入6月後,市場交易邏輯逐步开始了切換。市場开始交易美國經濟的韌性,美股普漲,美債收益率快速上行。

3)7月以來,部分美國經濟指標已現走弱跡象;向後看,美國經濟基本面冷熱不均,短期內仍面臨三重壓力:第一,去庫壓力仍在。本輪去庫存周期始於2022年中,或延續至2023年底。第二,金融周期仍在下行。歷史上經濟衰退無一例外地均出現在銀行信用收縮階段。第三,貨幣緊縮效應一般滯後9-12個月,當下累積效應尚未充分體現。

4)中期來看,美聯儲“去通脹”或以需求收縮爲代價;隨着市場交易主线逐步向“經濟基本面”傾斜,美股上行動能或將受阻。當下,美國商品去通脹已基本完成、租金通脹下降趨勢已現,後續的超級核心服務去通脹主要取決於工資增速。疫情之後,供給缺乏彈性的勞動力市場均衡化或依賴需求的壓縮;而這無疑會加大美股“殺盈利”的壓力。

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券2023年07月24日發布的證券研究報告:《海外“股債蹺蹺板”,映射的交易邏輯?》

趙 偉(執業S1130521120002)

標題:海外“股債蹺蹺板”,映射的交易邏輯?

地址:https://www.iknowplus.com/post/17121.html