積極的政策等待落地

主要觀點:

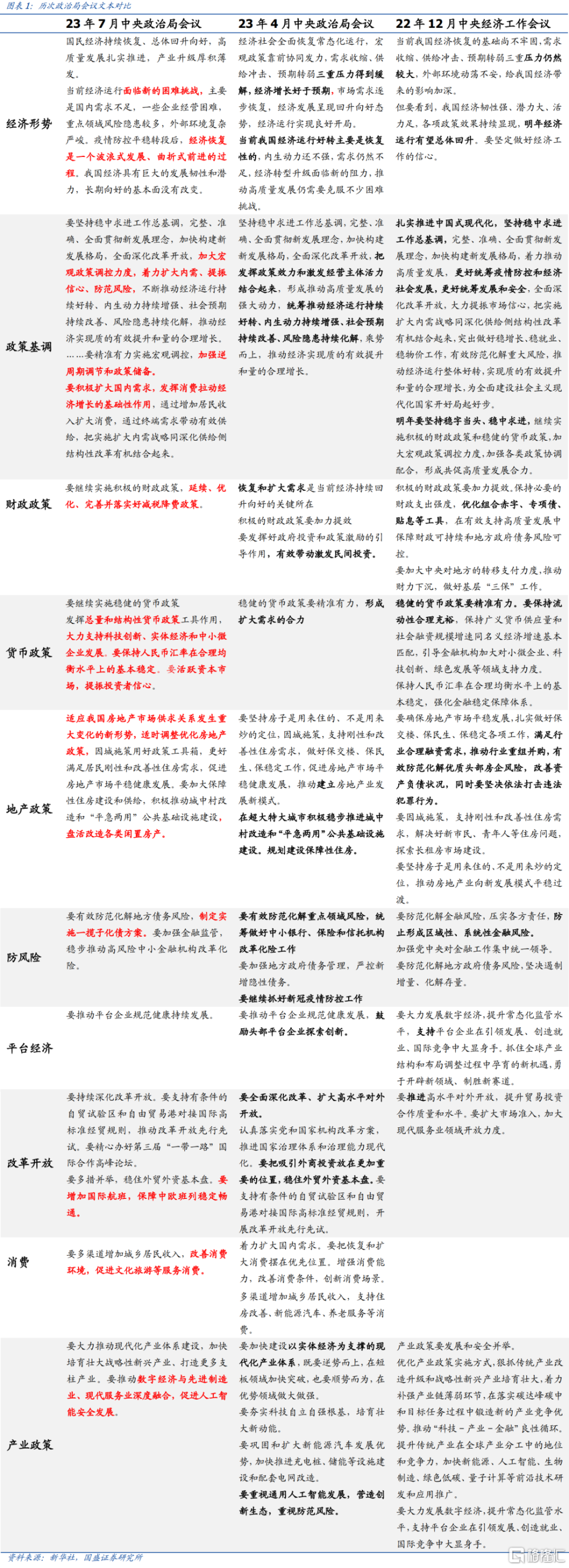

中央對經濟形勢判斷更爲謹慎,明確國內需求不足。2023年7月24日,中共中央政治局召开會議研究當前經濟形勢和經濟工作。這次會議是對下半年經濟工作的定調性會議,因而受到市場的廣泛關注。從政策表態來看,對經濟偏弱的擔憂有所上升。相對於今年4月份政治局會議對經濟增長好於預期的判斷,本次會議明確當前經濟面臨新的困難挑战,特別指出主要是內需不足,同時重點領域風險隱患較多,外部環境復雜嚴峻。中央對經濟判斷更爲審慎意味着需要更爲強有力的政策來推動經濟平穩增長。

由於經濟面臨困難挑战,因而應對措施上擴大內需則是重中之重。經濟面臨困難挑战,在外部壓力上升情況下,保持經濟平穩增長,中央明確要積極擴大國內需求。其中特別要求發揮消費拉動經濟增長的基礎性作用。而在拉動消費方面,中央務實的指出通過增加居民收入擴大消費,通過終端需求帶動有效供給。因而在推動就業有效恢復,推動居民各類收入增長方面的政策值得期待。

而本次會議定調中較爲顯著的變化在兩個方面,一個是房地產,另一個是地方政府債務。這兩個是我國當前經濟問題的症結。

政策將優化房地產政策,促進房地產市場平穩發展,具體措施的力度和效果需要繼續觀察。政治局會議新聞稿中未再提及“房住不炒”,而是強調適應我國房地產市場供求關系發生重大變化的新形勢,適時調整優化房地產政策,因城施策用好政策工具箱。這意味着面對當前持續走弱的地產市場,政策將進一步放松。同時政策提出要加大保障性住房建設和供給,積極推動城中村改造和“平急兩用”公共基礎設施建設,盤活改造各類闲置房產。預計未來的房地產政策將結合市場調節和政府參與,但具體的政策力度和效果依然有待進一步觀察。

在地方政府債務方面,要有效防範化解地方債務風險,制定實施一攬子化債方案。本次政治局會議首次表示將對地方政府債務風險制定實施一攬子化解方案。考慮到此前財政確定的地方政府債務“开正門、堵偏門、妥善化解存量債務”的思路,從2014年執行至今,體系完善。因而這一攬子方案難以是完全對地方政府債務兜底的方案。但在當前基本面偏弱,地方政府債務關系系統性風險的情況下,大範圍出清的概率也較爲有限。因而,我們認爲一攬子化債方案更可能是中央救助、金融機構讓利和地方部分出清的結合。即中央通過政府債券等方式進行一部分債務置換,銀行通過展期、降息等方式緩解一部分債務壓力,地方將部分非標等不涉及系統性金融風險的債務進行出清,通過多種方式結合,階段性的緩和債務風險。

總量政策加大逆周期調節,預計貨幣政策方面降息有望落地,以及財政政策方面將加快政府債券發行。會議再度強調要加強逆周期調節。雖然貨幣和財政政策基調依然是穩健的貨幣政策和積極的財政政策。但在當前基本面走弱、物價走低情況下,貨幣政策存在繼續發力必要,逆周期調節意味着3季度依然有降息可能。同時,財政政策要求加快地方政府專項債券發行和使用,因而後續地方債發行節奏有望加快。

政策表態明顯更爲積極,更爲重要的是政策的落實。隨着經濟的走弱,本次政治局會議政策表態更爲積極,穩增長政策發力這將是大的方向。但對經濟走勢來說,更爲重要的是政策具體的落實,包括政策發力的力度和效果。在地產市場經歷了連續兩年多的走弱,地方政府財力明顯下滑,以及居民部門資產負債表受到一定程度損害之後,政策需要足夠的力度才能夠扭轉當前的趨勢。而且政策需要有足夠的持續性,才能帶動融資需求的持續回升和需求的持續擴張。因此,在年中政治局會議落地後,後續關鍵在於觀察政策落地的力度和效果。

短期債市防守必要性不高,建議繼續觀察政策推進情況。2季度以來,債市持續走強,近期10年國債更是下降到2.6%左右,接近去年低位。而本次政治局會議之後,市場對穩增長政策發力預期再起,這將帶來市場對債市調整壓力的擔憂。但事實上,當前債市防守的必要性並不高。首先,當前利率水平並不低,調整空間,如果參照去年5-6月政策發力階段債市調整幅度來看,刨掉季末因素10年國債利率或不會超過2.7%;其次,本次會議是確定方向的會議,具體政策落地情況,以及對經濟的影響,依然有待繼續觀察;再次,逆周期政策推進意味着3季度依然存在降息可能,如果降息落地,利率依然有下行空間。因而,我們不建議在當前位置大幅度轉爲防守,更建議觀察。

風險提示:政策變化超預期

報告正文:

中央對經濟形勢判斷更爲謹慎,明確國內需求不足。2023年7月24日,中共中央政治局召开會議研究當前經濟形勢和經濟工作。這次會議是對下半年經濟工作的定調性會議,因而受到市場的廣泛關注。從政策表態來看,對經濟偏弱的擔憂有所上升。相對於今年4月份政治局會議對經濟增長好於預期的判斷,本次會議明確當前經濟面臨新的困難挑战,特別指出主要是內需不足,同時重點領域風險隱患較多,外部環境復雜嚴峻。中央對經濟判斷更爲審慎意味着需要更爲強有力的政策來推動經濟平穩增長。

由於經濟面臨困難挑战,因而應對措施上擴大內需則是重中之重。經濟面臨困難挑战,在外部壓力上升情況下,保持經濟平穩增長,中央明確要積極擴大國內需求。其中特別要求發揮消費拉動經濟增長的基礎性作用。而在拉動消費方面,中央務實的指出通過增加居民收入擴大消費,通過終端需求帶動有效供給。因而在推動就業有效恢復,推動居民各類收入增長方面的政策值得期待。

而本次會議定調中較爲顯著的變化在兩個方面,一個是房地產,另一個是地方政府債務。這兩個事實上是當前我們經濟面臨的核心症結,房地產相關融資和地方政府債務合計佔社融一半以上,涉及上下遊產業佔經濟體量一半左右,而當前又是面臨壓力最大的兩個部門,因而當前經濟問題能否得到有效解決,核心在於這兩個問題能否得到妥善處置。

政策將優化房地產政策,促進房地產市場平穩發展,具體措施的力度和效果需要繼續觀察。政治局會議新聞稿中未再提及“房住不炒”,而是強調適應我國房地產市場供求關系發生重大變化的新形勢,適時調整優化房地產政策,因城施策用好政策工具箱。這意味着面對當前持續走弱的地產市場,政策將進一步放松。同時政策提出要加大保障性住房建設和供給,積極推動城中村改造和“平急兩用”公共基礎設施建設,盤活改造各類闲置房產。預計未來的房地產政策將結合市場調節和政府參與,但具體的政策力度和效果依然有待進一步觀察。

在地方政府債務方面,要有效防範化解地方債務風險,制定實施一攬子化債方案。本次政治局會議首次表示將對地方政府債務風險制定實施一攬子化解方案。考慮到此前財政確定的地方政府債務“开正門、堵偏門、妥善化解存量債務”的思路,從2014年執行至今,體系完善。因而這一攬子方案難以是完全對地方政府債務兜底的方案。但在當前基本面偏弱,地方政府債務關系系統性風險的情況下,大範圍出清的概率也較爲有限。因而,我們認爲一攬子化債方案更可能是中央救助、金融機構讓利和地方部分出清的結合。即中央通過政府債券等方式進行一部分債務置換,銀行通過展期、降息等方式緩解一部分債務壓力,地方將部分非標等不涉及系統性金融風險的債務進行出清,通過多種方式結合,階段性的緩和債務風險。

總量政策加大逆周期調節,預計貨幣政策方面降息有望落地,以及財政政策方面將加快政府債券發行。會議再度強調要加強逆周期調節。雖然貨幣和財政政策基調依然是穩健的貨幣政策和積極的財政政策。但在當前基本面走弱、物價走低情況下,貨幣政策存在繼續發力必要,逆周期調節意味着3季度依然有降息可能。另外,再貸款等結構型政策有望發力。同時,財政政策要求加快地方政府專項債券發行和使用,因而後續地方債發行節奏有望加快,甚至有望中央通過對地方政府提供資金支持來幫助弱資質區域發行地方債。

政策表態明顯更爲積極,但更爲重要的是政策的落實。隨着經濟的走弱,本次政治局會議政策表態更爲積極,穩增長政策發力這將是大的方向。但對經濟走勢來說,更爲重要的是政策具體的落實,包括政策發力的力度和效果。在地產市場經歷了連續兩年多的走弱,地方政府財力明顯下滑,以及居民部門資產負債表受到一定程度損害之後,政策需要足夠的力度才能夠扭轉當前的趨勢。而且政策需要有足夠的持續性,才能帶動融資需求的持續回升和需求的持續擴張。因此,在年中政治局會議落地後,後續關鍵在於觀察政策落地的力度和效果。

短期債市防守必要性不高,建議繼續觀察政策推進情況。2季度以來,債市持續走強,近期10年國債更是下降到2.6%左右,接近去年低位。而本次政治局會議之後,市場對穩增長政策發力預期再起,這將帶來市場對債市調整壓力的擔憂。但事實上,當前債市防守的必要性並不高。首先,當前利率水平並不低,因而調整風險有限,如果參照去年5-6月政策發力階段債市調整幅度來看,如果政策發力規模相近,10年國債上行幅度不超過14bps,高點或在2.7%左右,這意味着債市即使有調整,幅度也較爲有限;其次,本次會議是確定方向的會議,具體政策落地情況,以及對經濟的影響,依然有待繼續觀察;再次,逆周期政策推進意味着3季度依然存在降息可能,如果降息落地,利率依然有下行空間。因而,我們不建議在當前位置大幅度轉爲防守,更建議觀察,長債和二永調整空間有限。

風險提示:

政策變化超預期。

注:本文節選自國盛證券研究所於2023年7月25日發布的研報《積極的政策等待落地》,證券分析師:

楊業偉 S0680520050001

yangyewei@gszq.com

朱帥 S0680123030002

zhushuai1@gszq.com

標題:積極的政策等待落地

地址:https://www.iknowplus.com/post/16871.html