公募二季報回顧:整體倉位略降,TMT加倉消費減倉

摘要

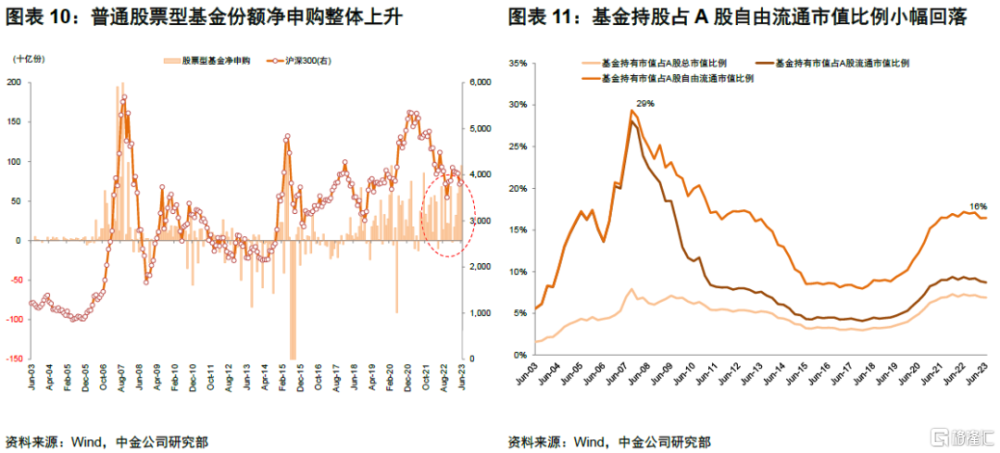

2023年二季度公募基金資產略升,債券資產佔比提升,權益資產佔比下降。資產總值由一季度的29萬億元升至30.5萬億元,但股票資產較上季度的6.4萬億元小幅收縮至6.2萬億元,債券資產規模在債市較好表現下擴張1.5萬億元,股票佔資產總值比重較上季度下降1.8個百分點至20.3%,其中持有A股市值規模由上季度5.7萬億元降至5.6萬億元,債券資產佔比擴張至51.3%。

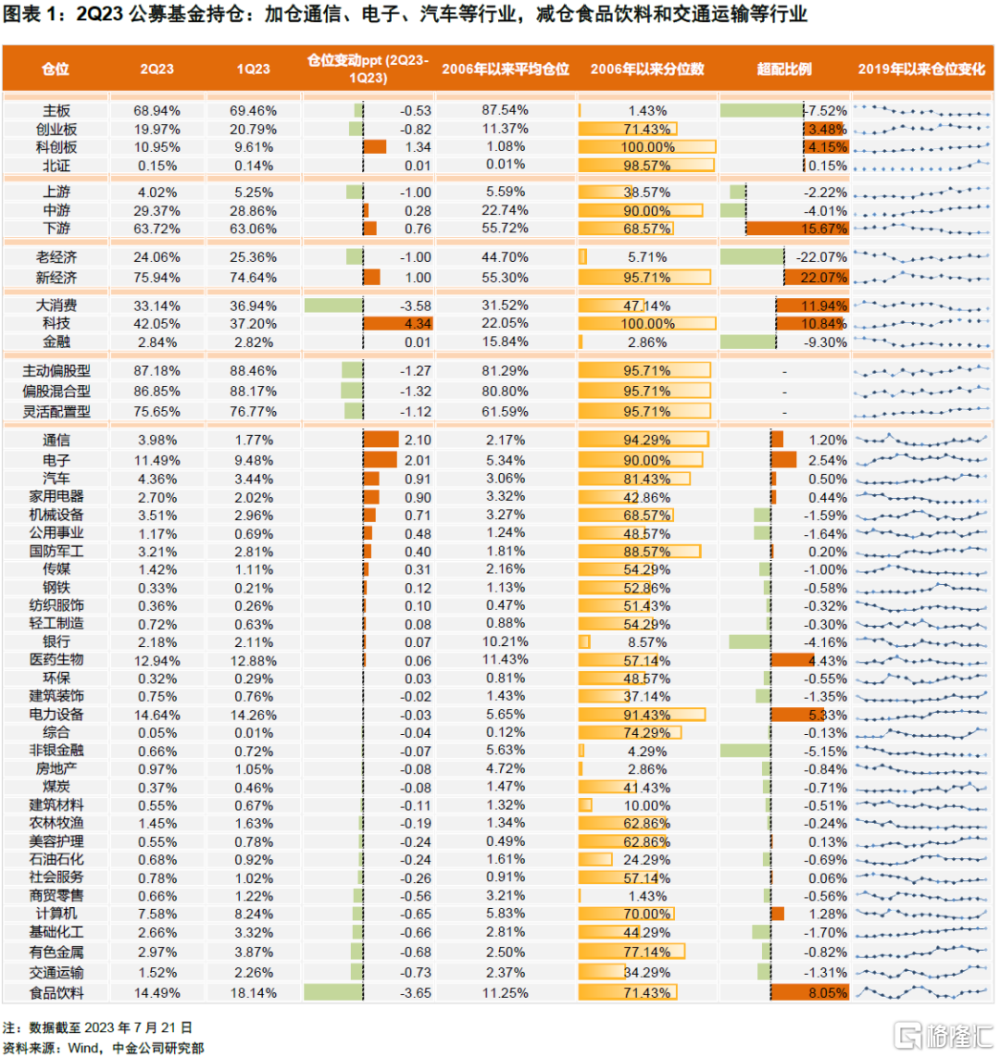

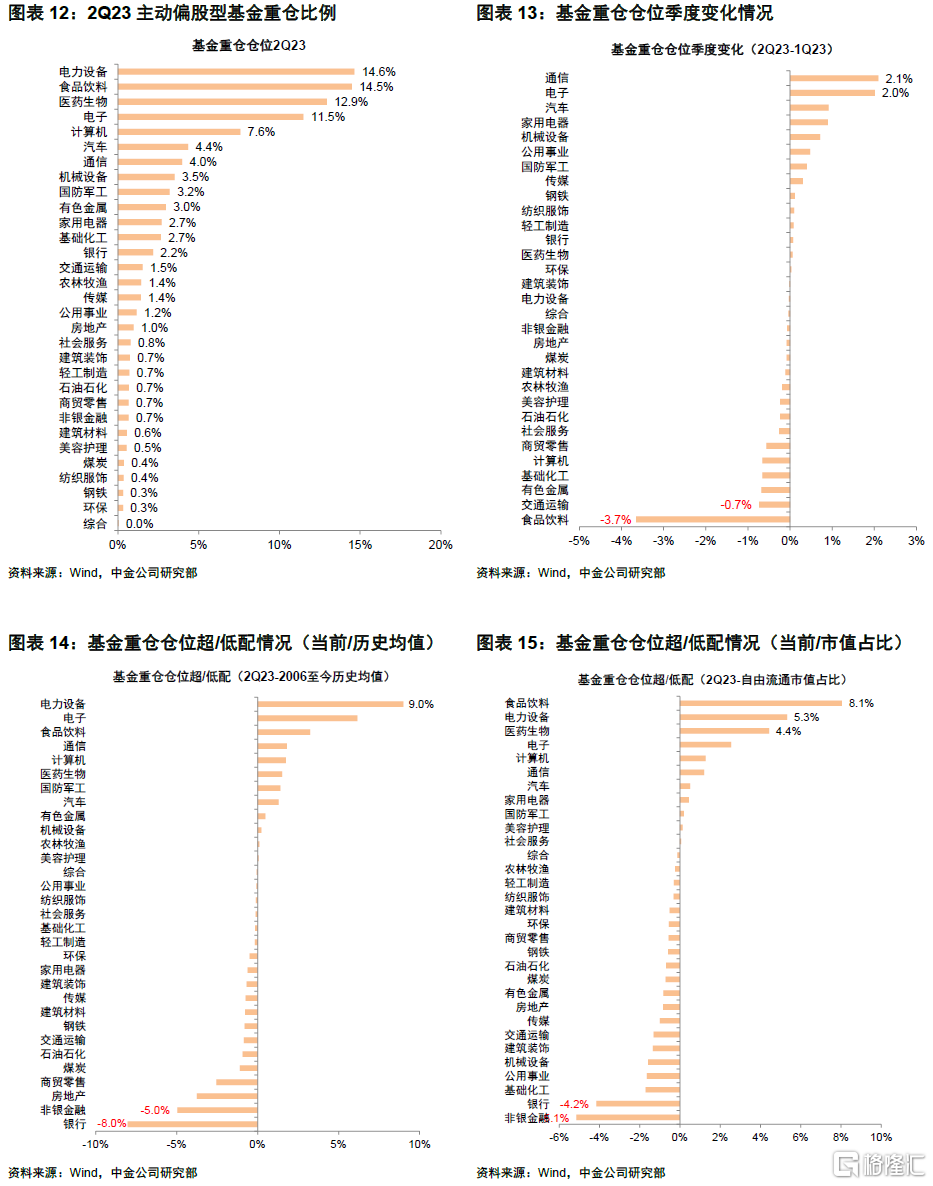

科創板加倉主板創業板減倉,TMT加倉消費減倉。具體的,主要有以下配置特徵:1)龍頭公司持股集中度繼續回落。2)科創板倉位再創新高,主板、創業板倉位回落。3)TMT再獲加倉,消費減倉,加倉通信、電子等行業,減倉食品飲料。4)人工智能以及低估值國央企倉位繼續提升。5)賽道方面,酒、光伏風電和創新藥倉位下降。

短期成長爲主线,中期看消費。中報期間關注業績可能超預期個股。從公募持倉情況來看,本季度公募基金的債券持倉規模提升,股票持倉佔比下降,股債持倉變動方向與當期市場表現一致;市場整體股票倉位有所回落,公募基金新發行規模仍待改善。結構上,賽道持倉集中度繼續回落,TMT獲得加倉、消費領域倉位有所下降。向前看,我們認爲A股市場當前估值水平已計入較多偏謹慎預期,較多指標顯現偏底部特徵,中期市場機會大於風險,穩增長政策正逐步加碼,三季度重點關注政策力度及方向。配置上,我們認爲政策窗口期需要對政策可能支持領域提升關注,同時上市公司中報業績將陸續發布,未來結構上業績出現改善拐點或超預期的下遊消費、制造細分行業和個股,也有望成爲投資者關注的領域。

正文

公募基金2023年二季報回顧:整體倉位略降,TMT加倉消費減倉

2023年二季度公募基金資產略升,債券資產佔比提升,權益資產佔比下降。2023年二季度,國內基本面預期邊際轉緩結合內外部環境綜合影響,投資者情緒較爲謹慎,主要寬基指數震蕩下跌,上證指數單季度回落2.2%;偏藍籌大盤的滬深300下跌5.1%,成長風格的科創50和創業板指分別收跌7.7%和7.1%;結構上TMT、低估值國企有較好表現;在此背景下主動偏股型公募基金單季度收益率中位數爲-3.9%。今年二季度公募基金整體資產規模繼續提升,資產總值由一季度的29萬億元升至30.5萬億元,但股票資產較上季度的6.4萬億元小幅收縮至6.2萬億元,債券資產規模在債市較好表現下擴張1.5萬億元,股票佔資產總值比重較上季度下降1.8個百分點至20.3%,其中持有A股市值規模由上季度5.7萬億元降至5.6萬億元,債券資產佔比擴張至51.3%。

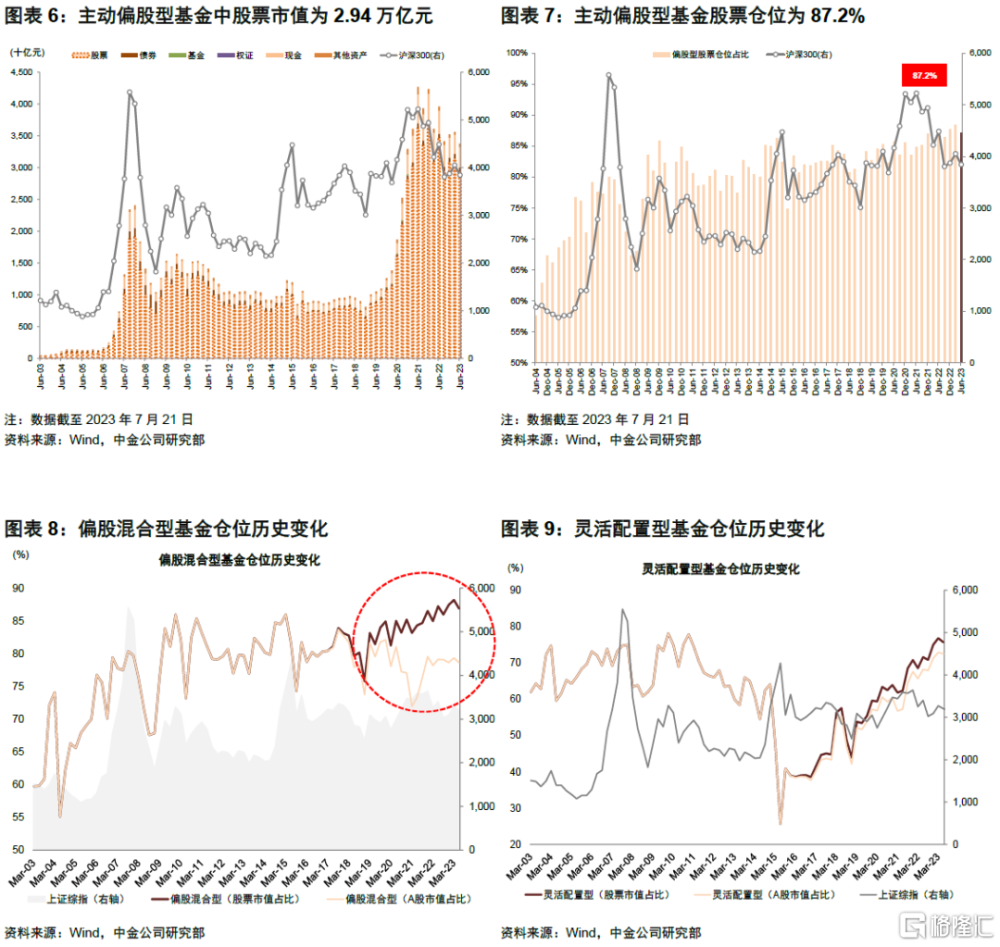

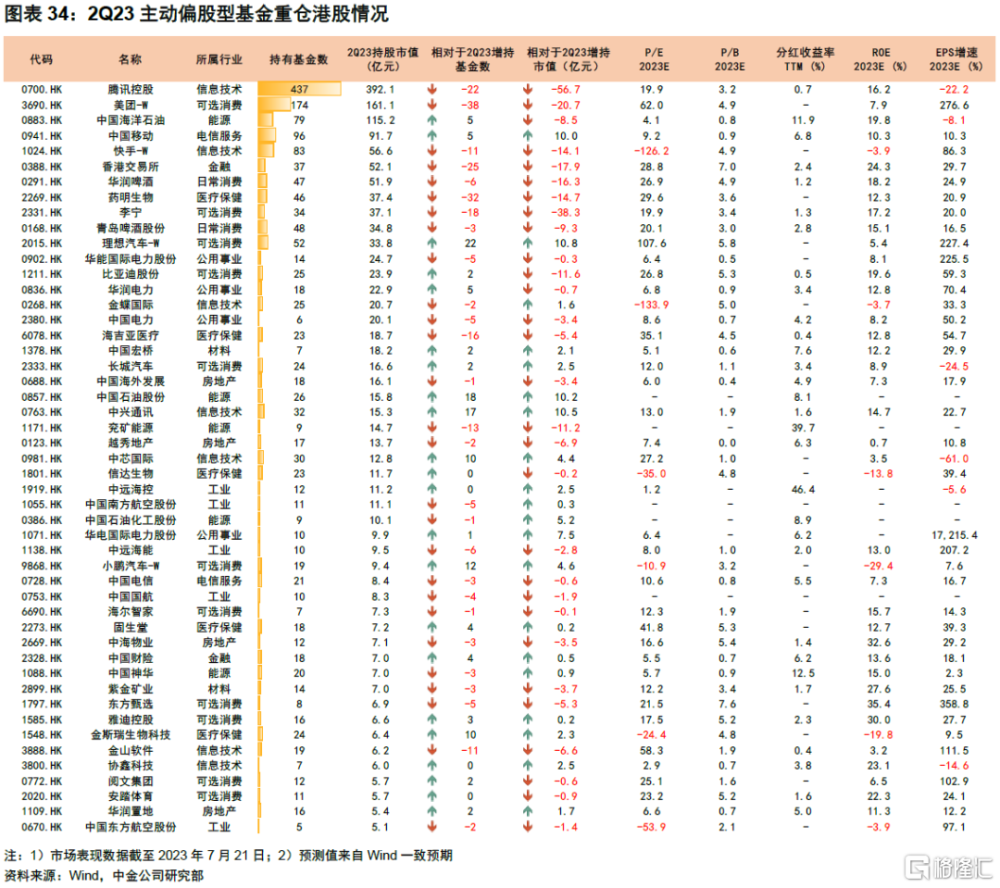

主動偏股型基金股票倉位有所回落。主動偏股型基金倉位由一季度88.5%降至87.2%,偏股混合型基金倉位由88.2%降至86.9%,靈活配置型基金股票倉位由76.8%降至75.7%,均較前期有所回落。港股方面,一季度恆生指數/恆生科技指數回調7.3%/9.1%,可投資港股的主動偏股型基金的港股配置比例從上季度15.3%小幅降至14.4%。

重倉股配置特徵:科創板加倉主板創業板減倉,TMT加倉消費減倉

從主動偏股型基金的重倉持股來看,我們總結了以下特徵:

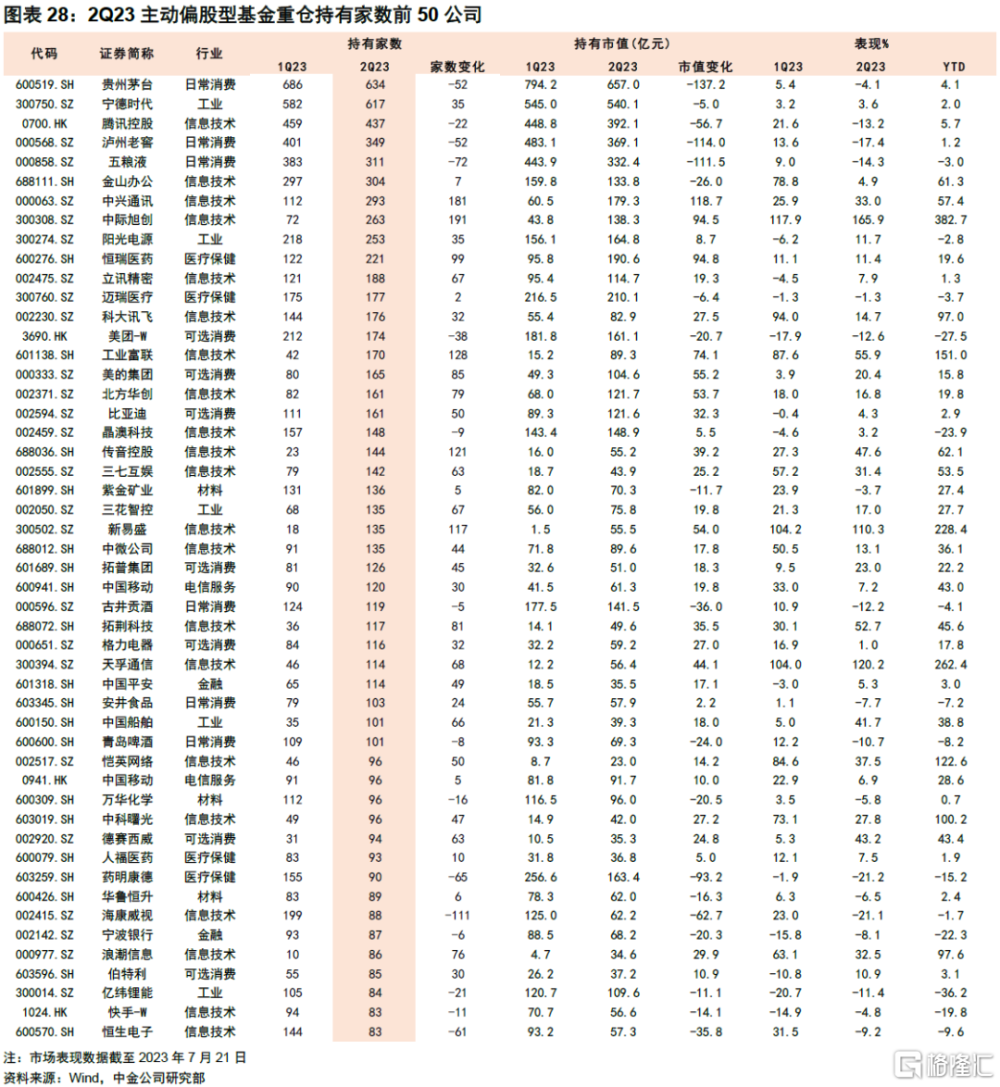

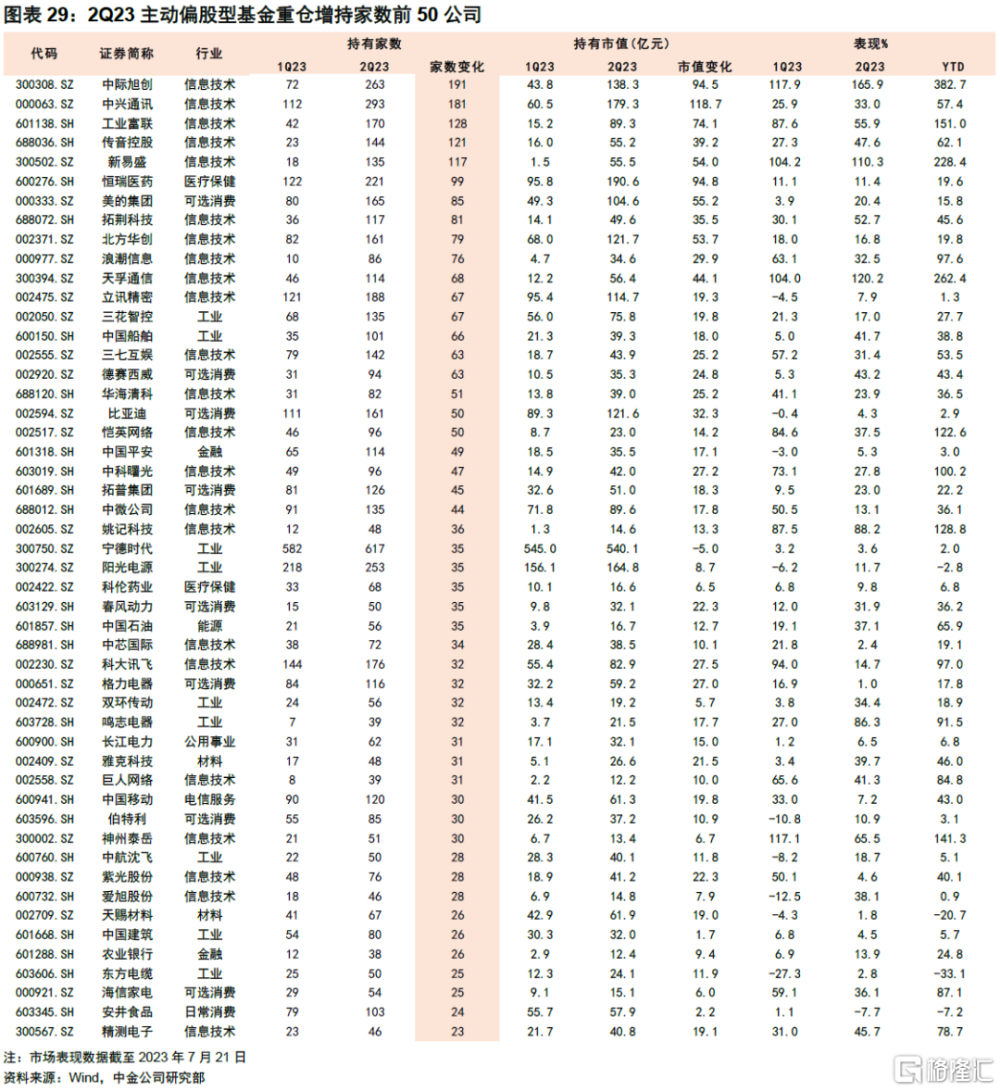

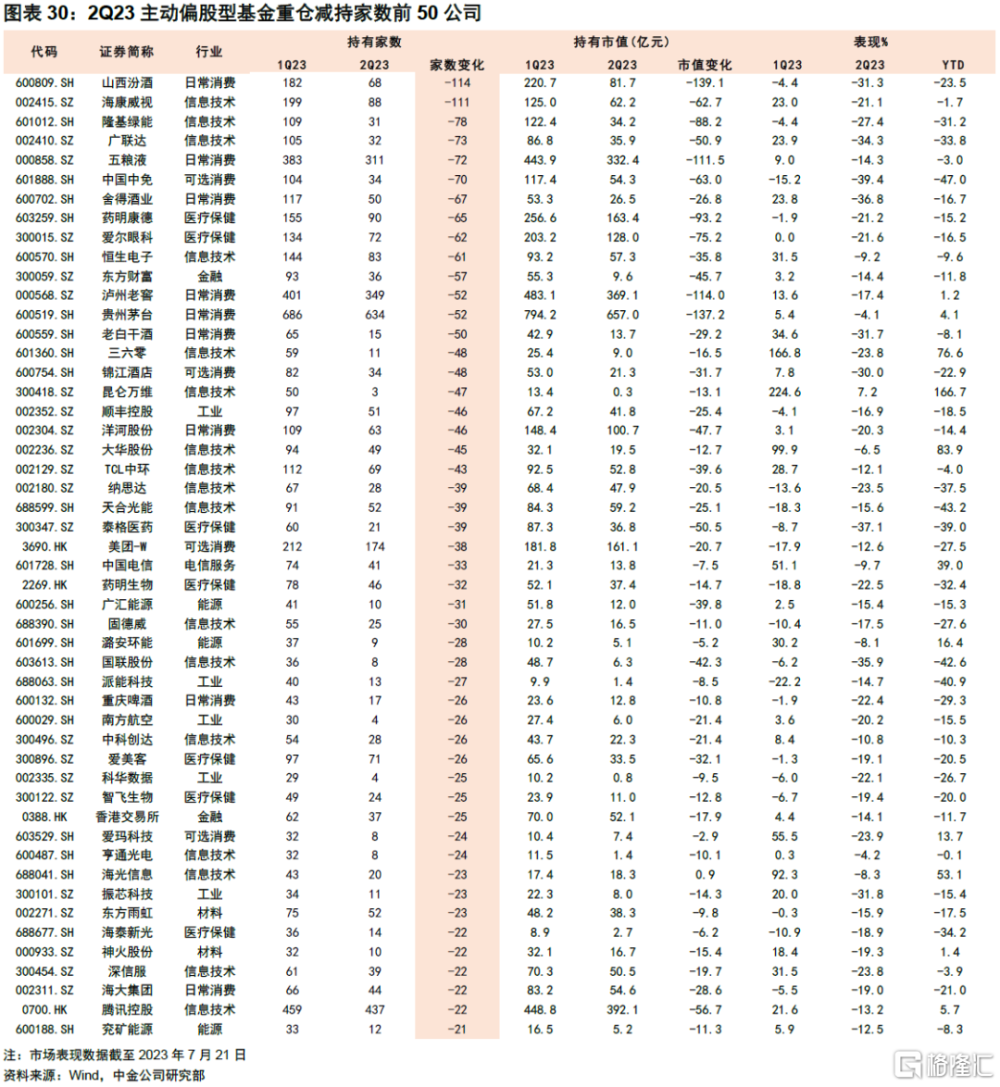

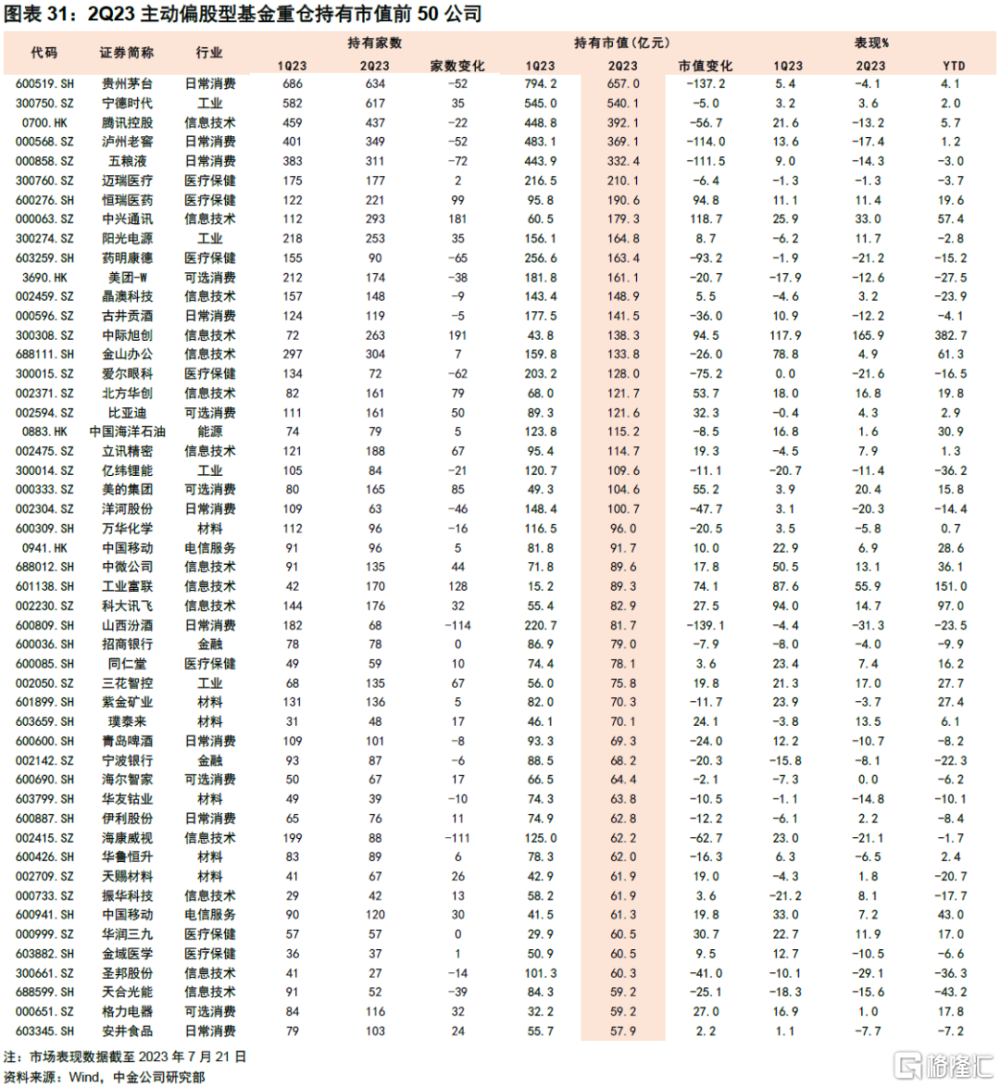

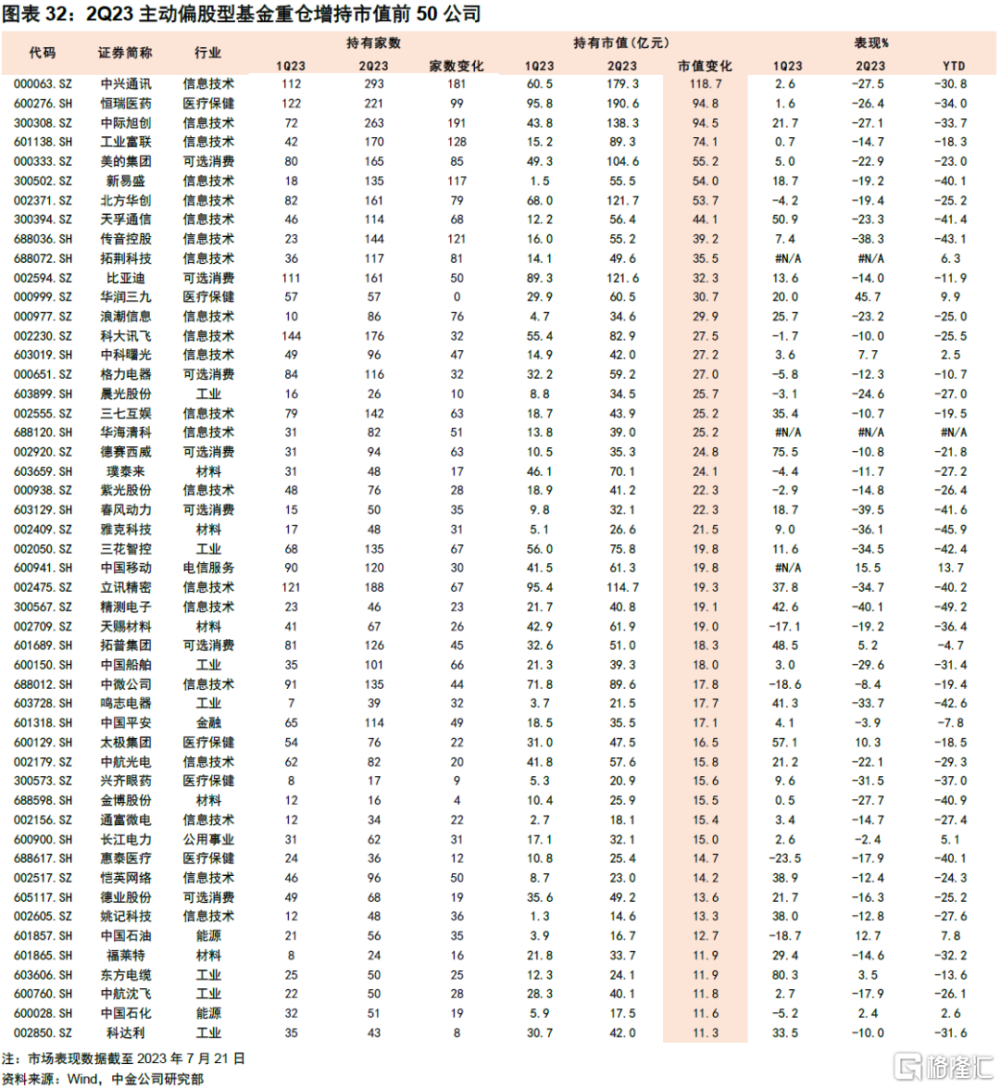

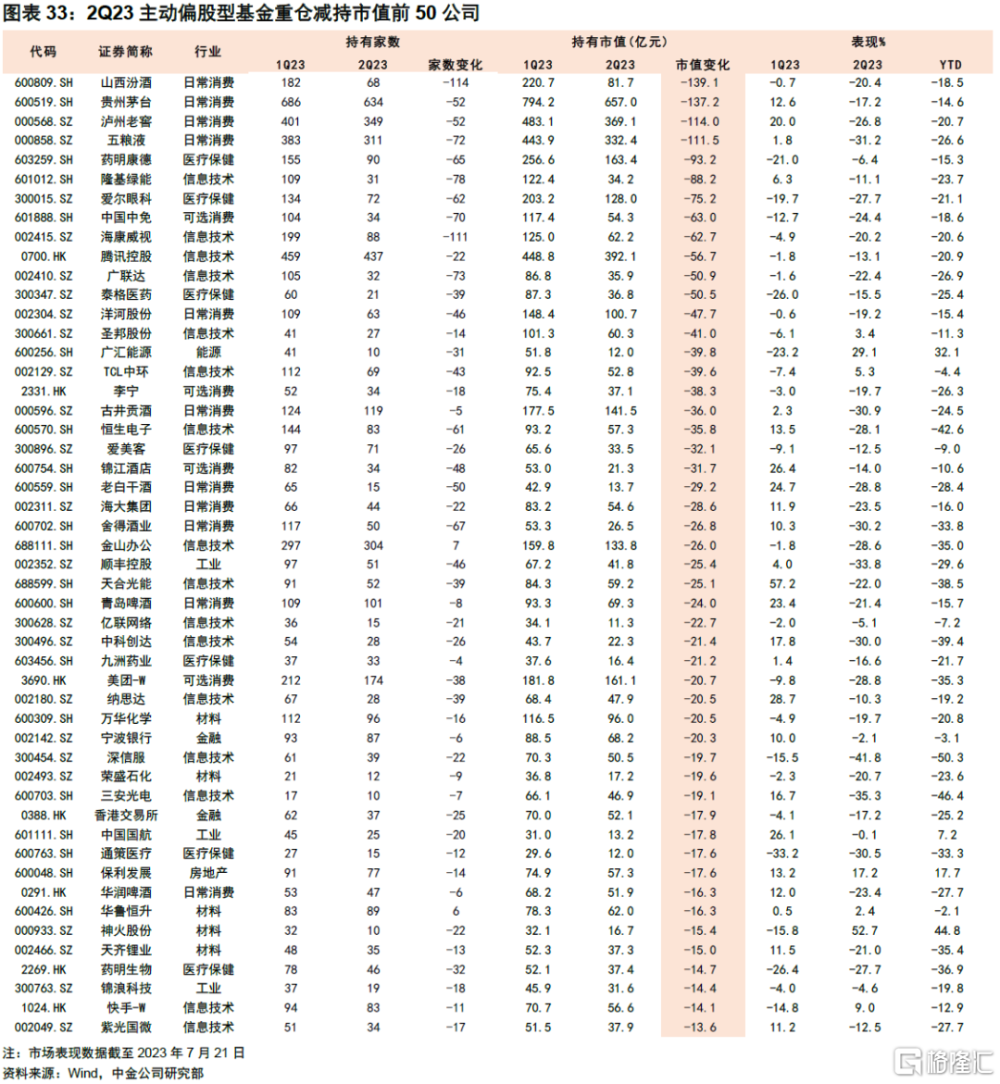

1) 龍頭公司持股集中度繼續回落。主動偏股型基金重倉前100公司重倉市值佔比由去年四季度57.4%連續降至52%,重倉前50市值佔比由43.8%降至38.2%。其中,貴州茅台、山西汾酒、瀘州老窖和五糧液持倉市值均降逾110億元;中興通訊重倉市值上升最多,恆瑞醫藥和中際旭創的持倉規模也上升較多;港股理想汽車、中興通訊、中國石油、中國移動和華電國際電力股份獲加倉較多,騰訊和李寧減倉較多。

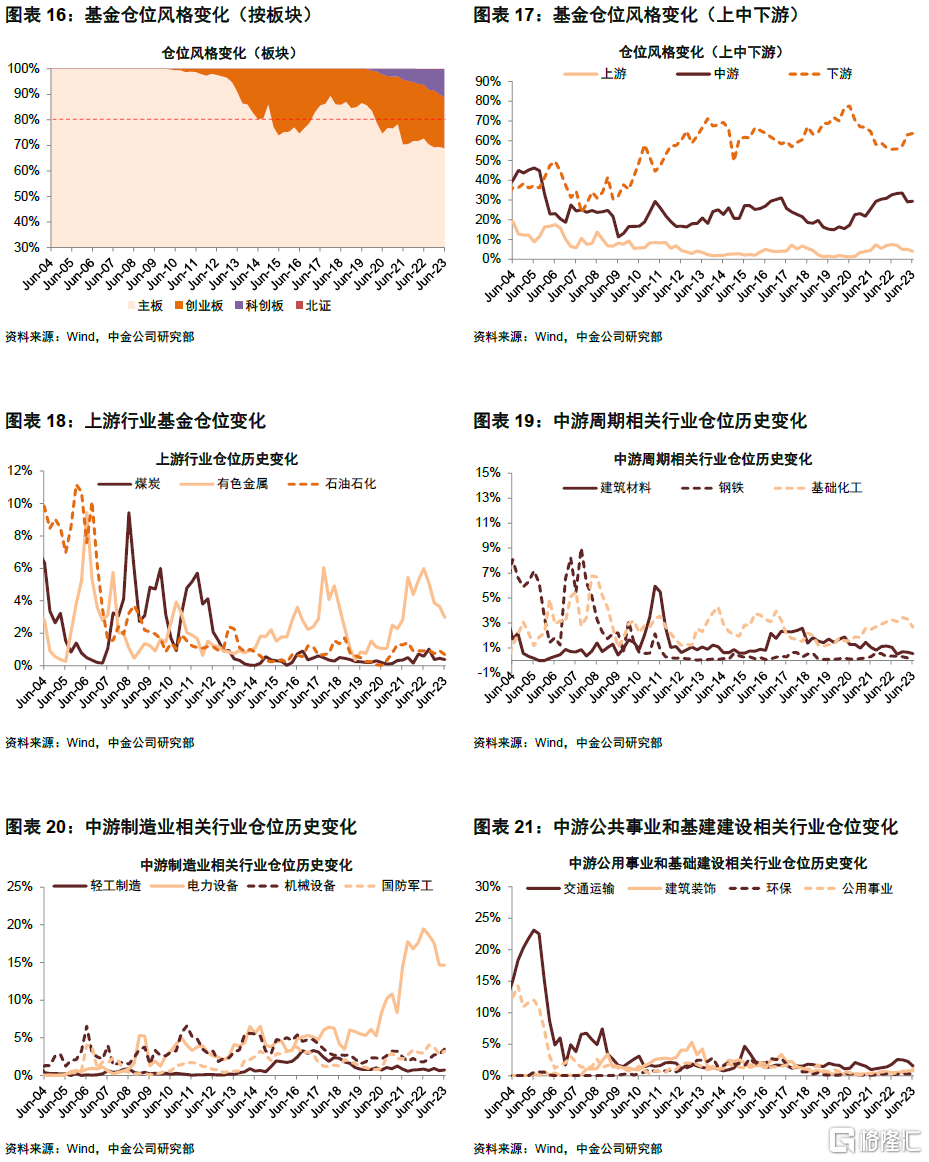

2) 科創板倉位再創新高,主板、創業板倉位回落。主板二季度重倉倉位由上季度的69.5%略降至68.9%。成長風格配置分化延續,科創板二季度倉位提升並再創新高,重倉倉位由上季度的9.6%升至11%,超配4.2個百分點;創業板倉位則繼續回落,重倉倉位降至20%;北交所二季度持倉較上季度有所上升,重倉倉位0.15%。

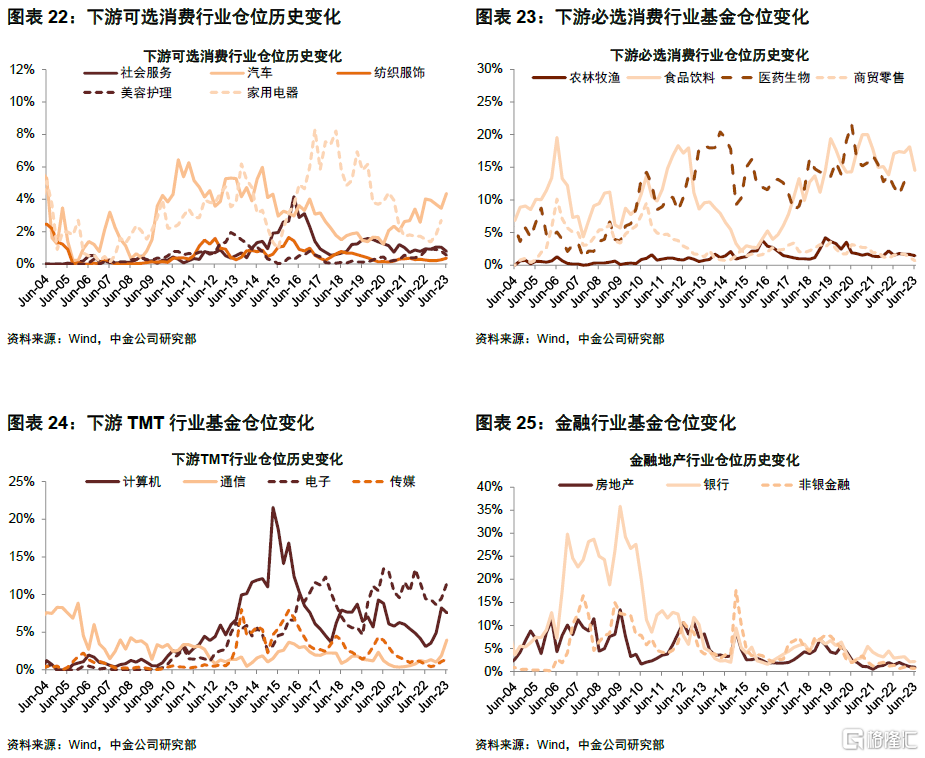

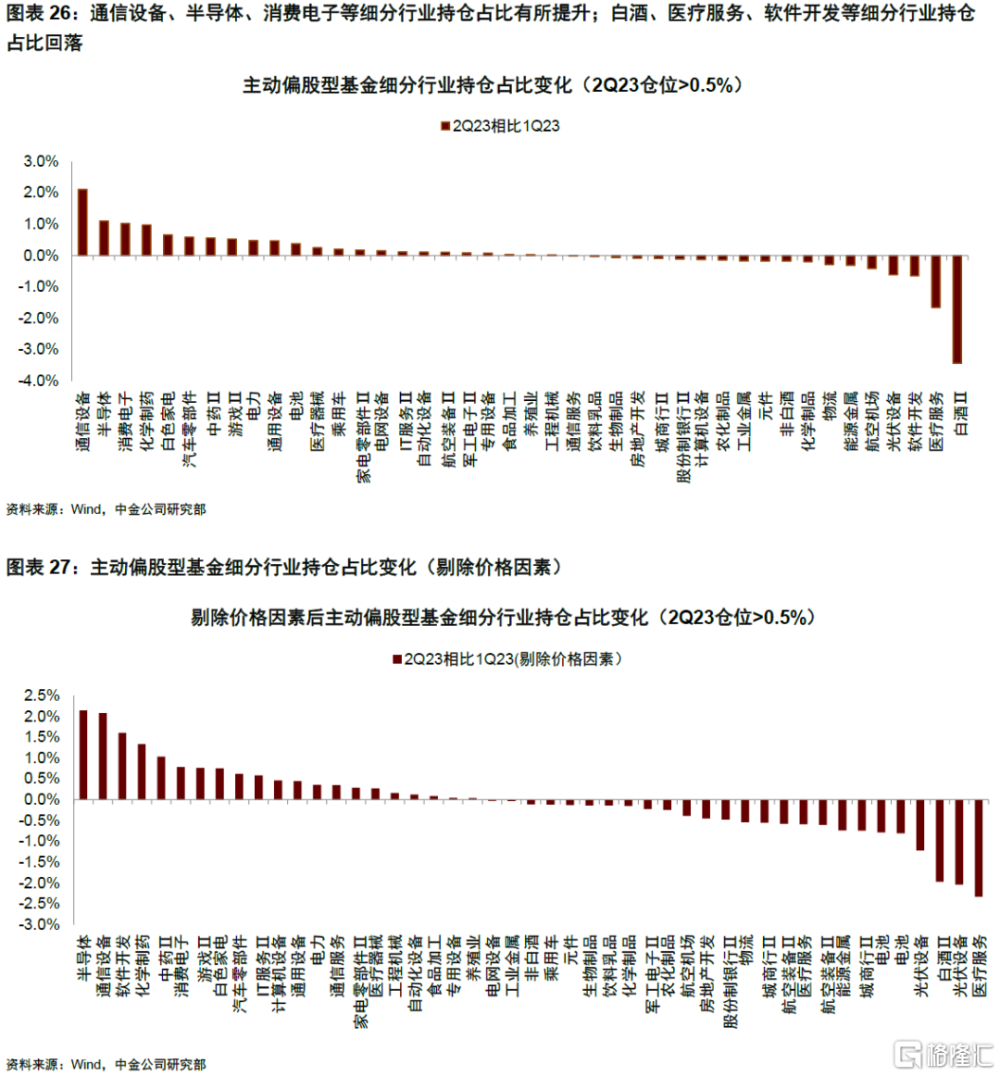

3) TMT再獲加倉,消費減倉,加倉通信、電子等行業,減倉食品飲料。加倉行業方面,人工智能、數字經濟相關的TMT板塊倉位出現分化,硬件端的通信、電子獲加倉較多,倉位分別上升2.1/2個百分點,軟件端的傳媒倉位增幅較小約0.3個百分點;部分出口鏈相關領域倉位上升,汽車、家用電器、機械設備等分獲加倉0.9/0.9/0.7個百分點。減倉行業方面,部分消費板塊倉位明顯降低,食品飲料倉位下降3.7個百分點,降幅較大,出行鏈倉位下降也較多,交通運輸行業下降0.7個百分點;前期獲加倉較多的計算機行業本季度倉位下降0.7個百分點;此外,有色金屬、基礎化工、煤炭和石油石化等周期板塊倉位也有所下降。

4) 人工智能以及低估值國央企倉位繼續提升。人工智能主題重倉比例小幅提升0.6個百分點至7.4%;低估值國央企相關領域關注度較高,主動偏股型基金對央企整體配置比例由11.1%升至12.4%,電信、建築、石油石化、煤炭和銀行等五個行業核心大型央企倉位由1.1%升至1.7%;專精特新主題持倉由上季度5.9%升至6.4%。

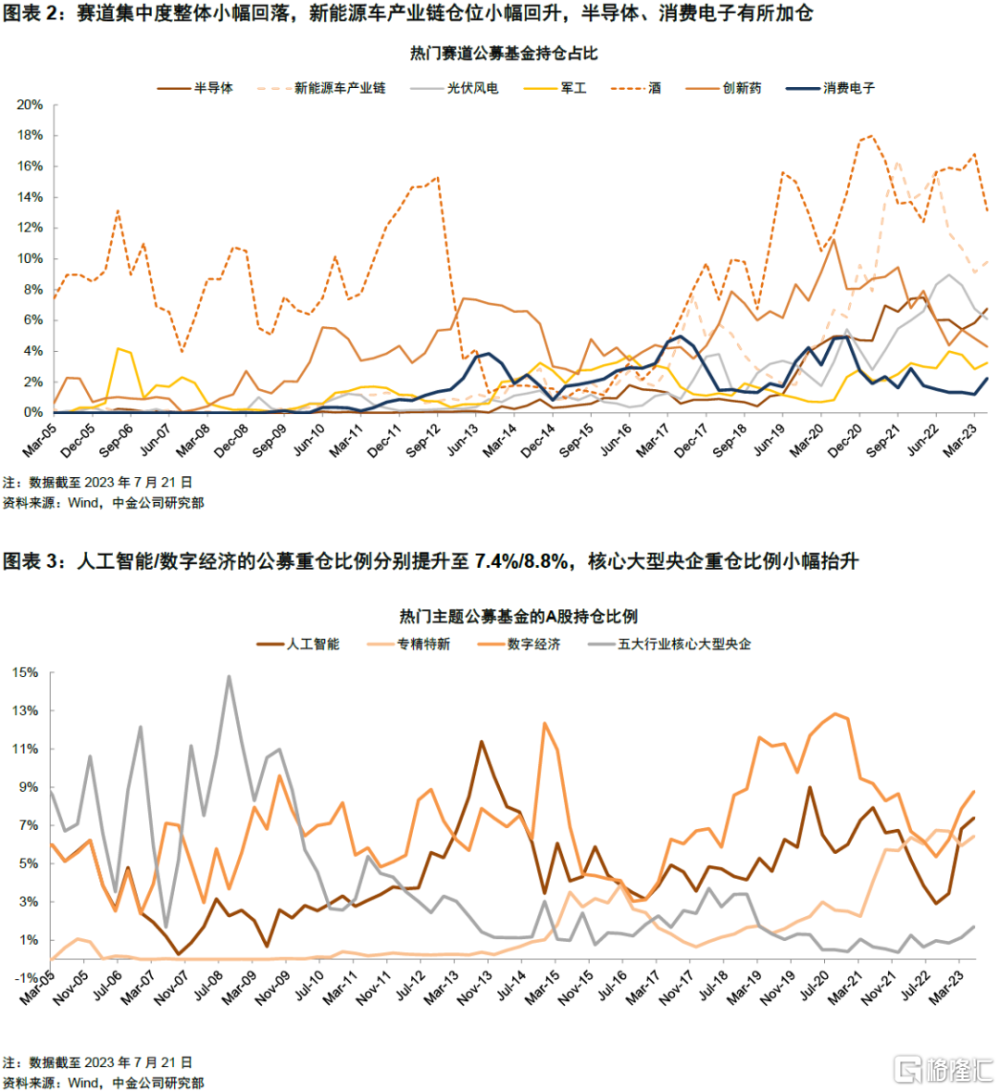

5) 賽道方面,酒、光伏風電和創新藥倉位下降。我們梳理的半導體、創新藥、新能源汽車鏈、光伏風電、軍工、消費電子和酒類等賽道,覆蓋約400家上市公司,公募重倉持股比例由一季度47.6%下降至45.6%。其中,上季度有所減倉的消費電子、新能源車產業鏈、軍工倉位轉爲加倉1/0.7/0.4個百分點,半導體上升0.9個百分點,連續三季度獲加倉;酒倉位下降較多約3.7個百分點,光伏風電和創新藥倉位分別下降約0.7/0.5個百分點。

下一階段操作建議:短期成長爲主线,中期看消費。中報期間關注業績可能超預期個股。

從公募持倉情況來看,本季度公募基金的債券持倉規模提升,股票持倉佔比下降,股債持倉變動方向與當期市場表現一致;市場整體股票倉位有所回落,公募基金新發行規模仍待改善。結構上,賽道持倉集中度繼續回落,TMT獲得加倉、消費領域倉位有所下降。向前看,我們認爲A股市場當前估值水平已計入較多偏謹慎預期,較多指標顯現偏底部特徵,中期市場機會大於風險,穩增長政策正逐步加碼,三季度重點關注政策力度及方向。配置上,我們認爲政策窗口期需要對政策可能支持領域提升關注,同時上市公司中報業績將陸續發布,未來結構上業績出現改善拐點或超預期的下遊消費、制造細分行業和個股,也有望成爲投資者關注的領域。

建議關注三條主线:1)順應新技術、新產業、新趨勢的偏成長領域,尤其是人工智能和數字經濟等科技成長賽道,下半年半導體產業鏈有望具備周期反轉與技術共振的機會;軟件端繼續關注人工智能有望率先實現行業賦能領域,如辦公軟件等。2)需求好轉或庫存和產能等供給格局改善,具備較大業績彈性的領域,例如白酒、白色家電、珠寶首飾、電網設備和航海裝備等。3)股息率高且具備優質現金流的領域,低估值國央企仍有修復空間。

注:本文摘自中金2023年7月22日已經發布的《公募二季報回顧:整體倉位略降,TMT加倉消費減倉》

分析員 李求索 SAC 執業證書編號:S0080513070004 SFC CE Ref:BDO991

聯系人 魏冬 SAC 執業證書編號:S0080121070287 SFC CE Ref:BSV154

分析員 黃凱松 SAC 執業證書編號:S0080521070010 SFC CE Ref:BRQ876

標題:公募二季報回顧:整體倉位略降,TMT加倉消費減倉

地址:https://www.iknowplus.com/post/16317.html