興業證券:保持多頭思維,關注三大主线

一、重申反轉邏輯,保持多頭思維

9月底市場仍在猶豫之際,我們明確提出“做多中國”。10月以來,在前期的逼空式上漲後,盡管隨着投資者情緒的變化,以及對後續政策的力度和效果可能不及預期的擔憂等因素擾動下,市場出現波動,但我們依然反復強調保持多頭思維。核心原因在於,市場邏輯已經反轉。以“提振股市”爲重要的政策抓手,將充分發揮政策組合拳的合力,實現高質量化債及高質量發展。

資本市場行情的啓動對於實體經濟有三個方面的作用:1)提振信心。9月底的大幅上漲,有望扭轉過去三五年所形成的對中國經濟、中國資產負債表、中國樓市、中國股市的悲觀。2)通過財富效應,提振消費者信心,這在歷輪股市上漲中都有體現。3)通過擴表而不是縮表的方式,改善企業的資產負債表。資本市場的活躍,有助於讓優秀的企業進行行業整合,帶動並購重組、資本運作,進而傳導到居民資產負債表、企業資產負債表和地方政府資產負債表。

並且近期我們看到,持續的政策組合拳已在逐步帶來股市環境和中國經濟的良性循環:1)9月24日以來,不到一個月的時間,多場重磅新聞發布會密集召开,各項政策寬松措施密集加碼,持續驗證這一次政策的變化,將是一場持續的春風。2)逆周期政策不斷加碼,已在帶動並將持續支撐經濟預期改善和動能修復。

因此,在反轉邏輯的大框架下,我們要關注的是這輪行情它走多長,而不是要看短期有多高。圍繞着反轉邏輯,資本市場和資產負債表以及中國經濟要形成一種良性的正面循環,需要更長久的行情,而不是短期暴利。但是中國經濟的好轉不是一蹴而就的,所以,行情震蕩向上,才能走得更遠。

並且,本輪上漲或將由多個階段性的“快漲、大波動”的震蕩市構成,底部逐步擡升、拾級而上。中國經濟運行中的問題化解需要時間,所以,行情向上難免有顛簸,階段性快漲之後的大波動大分化,其實是等一等股市和經濟的良性互動,有助於行情走得更遠。

二、震蕩上行期,沿着反轉邏輯,聚焦能夠穿越顛簸的三大主线

2.1、潛在的並購重組方向:政策盤活“沉睡”資產、提振股市、實現高質量化債及高質量發展的重要抓手

今年,在IPO繼續收緊的背景下,並購重組作爲優化資源配置、激發市場活力的重要途徑,相關政策不斷完善、優化。從年初證監會召开支持並購重組的座談會、發布多項政策支持上市公司通過並購重組提升投資價值,到4月國務院發布資本市場新“國九條”進一步鼓勵並購重組,6月證監會發布的“科創板八條”,再到9月24日以來“並購十六條”、《重組辦法》徵求意見稿發布,且強調並購重組作爲上市公司市值管理的重要途徑,均可以看出國家高度重視並購重組對於高質量發展、資源配置和產業整合的重要作用。

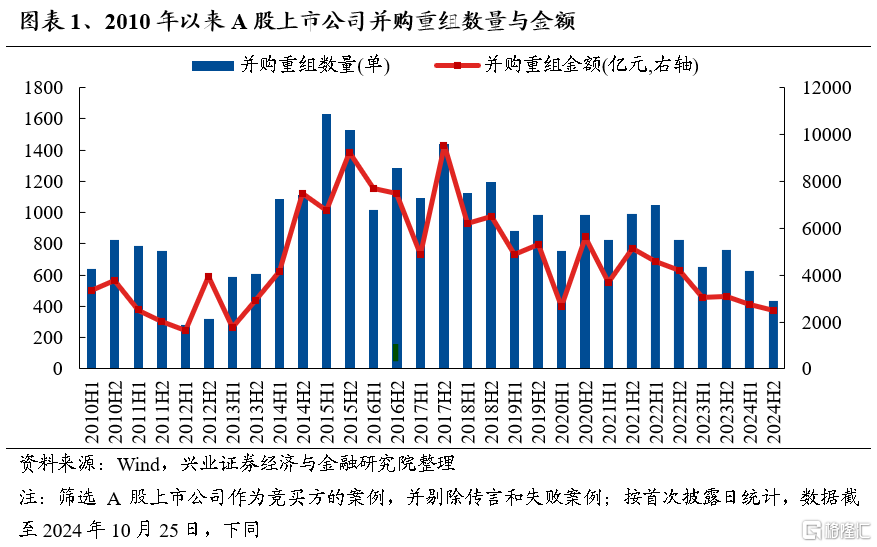

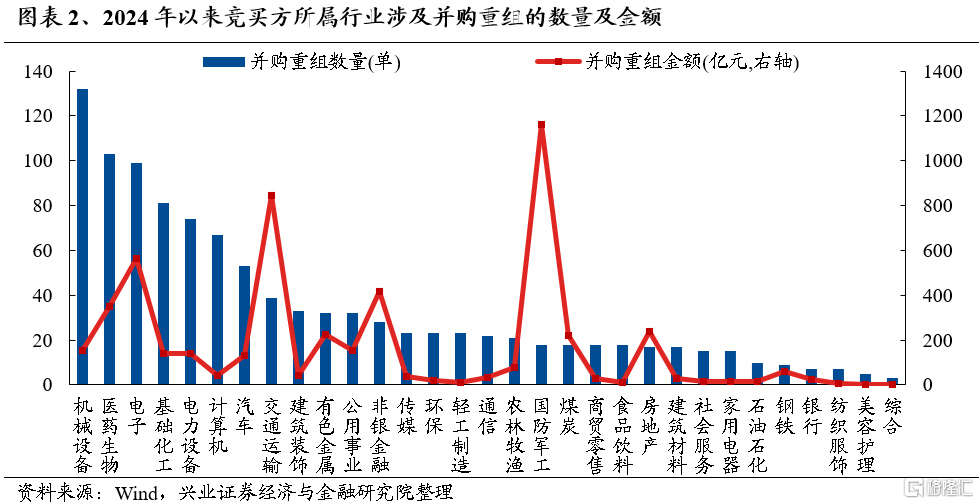

而隨着政策持續優化,今年國內上市公司並購重組進度也明顯加快,尤其是下半年以來持續提速。結構上主要集中在機械、醫藥、電子、化工、新能源等新質生產力方向以及產業整合加速的方向。截至10月25日,今年以來A股上市公司首次披露並購重組1065單,交易金額超5200億元,下半年以來並購整合進度持續提速,目前交易金額已與上半年相當。行業上看, 競买方主要集中在機械、醫藥、電子、化工、新能源等產業整合加速的行業,同時交易金額較大的行業有軍工、交運、非銀等。

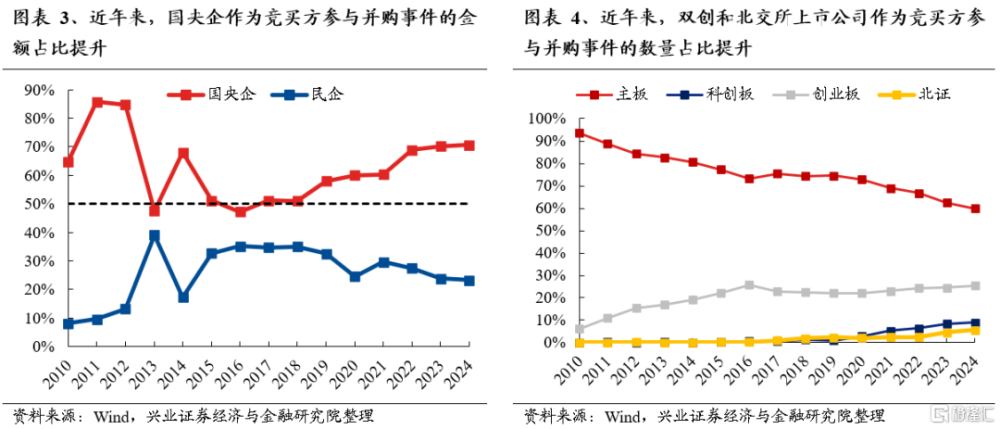

另一方面,隨着並購重組向專業化、高質量化發展,並購重組市場呈現出以下兩點趨勢:1)國央企重組整合提速。國央企作爲競买方的交易金額佔比由2016年的47.2%提升至目前的70.6%;2)雙創、北交所並購數量佔比持續提升。雙創和北交所上市公司作爲競买方參與並購事件的數量佔比由2010年的6.4%提升至目前的40.1%。

因此,後續來看,新質生產力和產業整合有望成爲並購重組的兩大核心线索。在當前“強監管防風險促高質量發展”主线下,科技創新和產業調整將成爲並購重組的重要目標,關注包括國防軍工、TMT、生物醫藥、新能源車、先進制造業等爲代表的新質生產力方向,以及央國企主導的券商、鋼鐵、有色、公用事業等潛在產業整合方向。

2.2、三季報業績佔優&困境反轉方向:景氣仍是超額收益重要來源

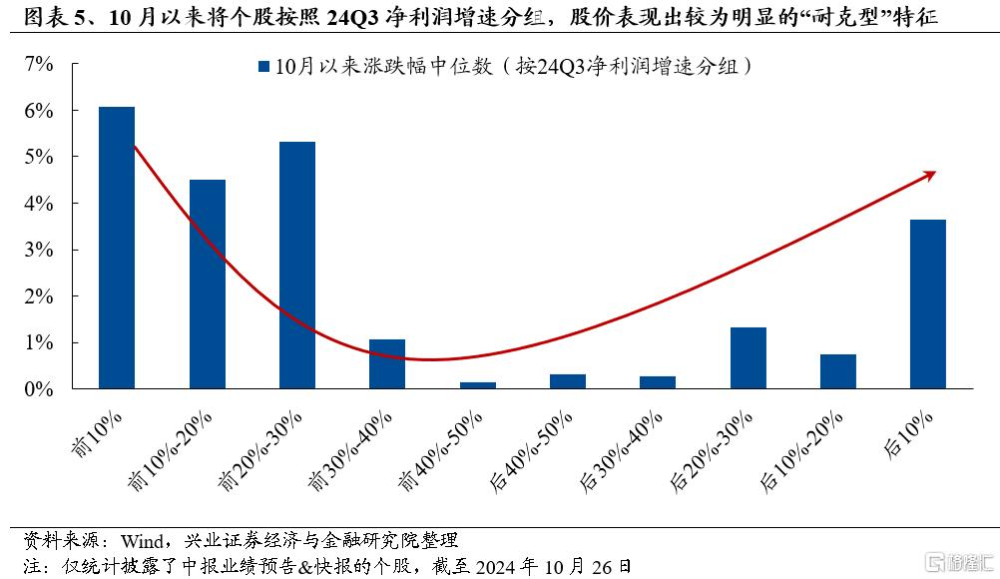

隨着行情來到大波動大分化的階段,疊加當前三季報披露窗口,景氣已在成爲市場交易的重要线索。一方面,參考歷史經驗,快速上漲後的行情顛簸期,景氣成爲決定超額收益的重要线索;另一方面,當前三季報披露窗口臨近,也帶動市場進一步聚焦景氣。其中,業績優勢品種,以及後續有望困境反轉的方向成爲市場關注的重點:我們將個股按照24Q3淨利潤增速分組,可以看到10月以來其市場表現出較爲明顯的“耐克型”特徵——淨利潤增速居前的個股,收益表現更優,同時景氣觸底的個股,市場也在基於困境反轉預期交易拔估值行情。

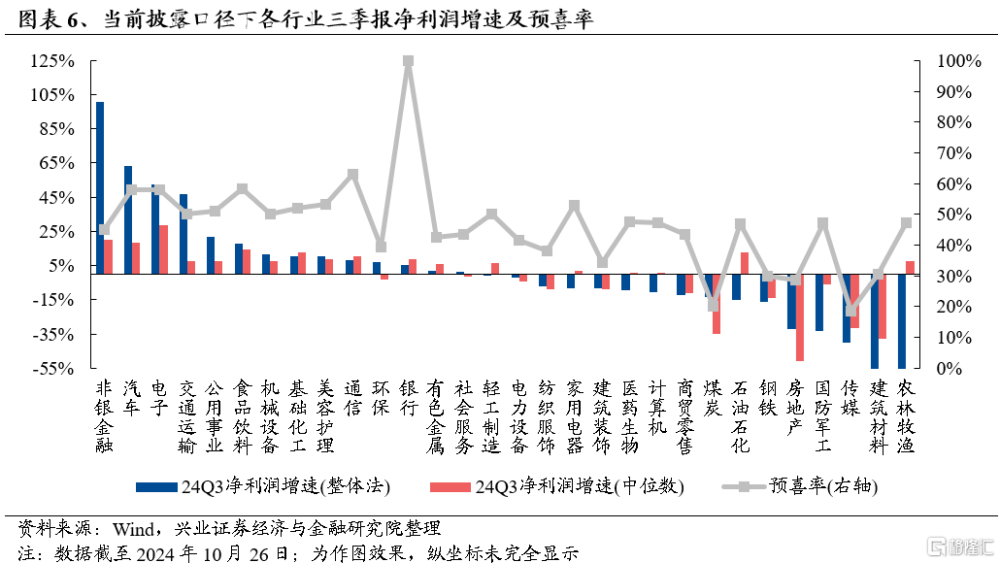

根據現有披露情況來看,三季報景氣主要集中在非銀、汽車、電子、食飲等行業。截至2024年10月26日,全部5234家A股上市公司中(剔除次新股,下同)共有1698家披露三季報業績(包括季報、快報和預告),披露率32.44%。以整體法計算,非銀、汽車、電子、交運等行業淨利潤增速居前;以中位數口徑看,淨利潤增速居前的行業主要集中在電子、非銀、汽車、食飲等;同時預喜率方面,銀行、通信、食飲、電子等行業預喜率較高。

對三季度各行業景氣進行梳理後,我們總結出三條值得關注的线索:1)受益於AI產業周期以及消費電子需求回暖的電子、通信;2)“以舊換新+出海”驅動的汽車、家電;3)三季報落地後有望演繹困境反轉的新能源、醫藥等。

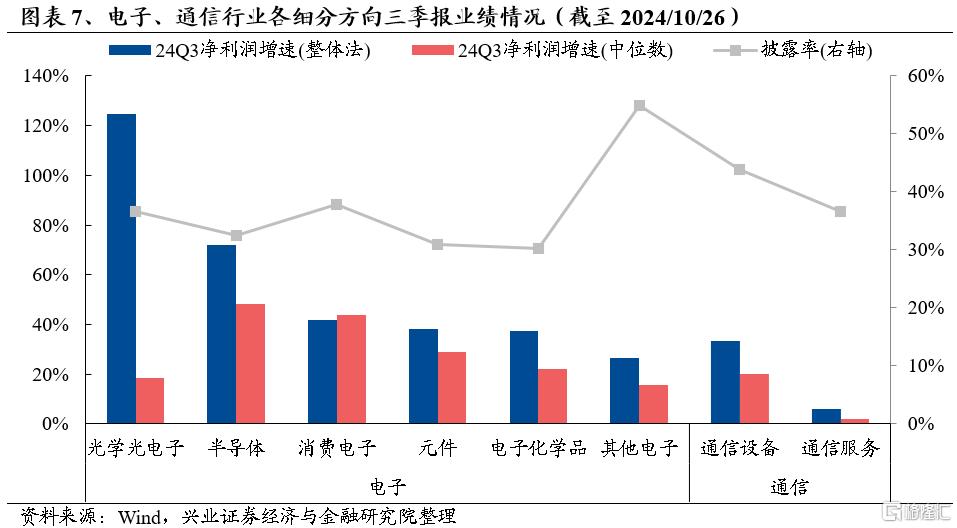

1、電子、通信:AI浪潮帶動算力需求爆發,全球消費電子周期也迎來回升,以電子、通信爲代表的科技硬件有望大幅受益。電子方面,半導體周期仍在上行,AI產業趨勢是產業向上的重要推動力,疊加硬件創新、換機需求驅動的消費電子景氣周期和國產替代周期共振,芯片、服務器、消費電子、存儲、面板等產業鏈相關環節需求高增。通信方面,AI基礎設施建設、大模型迭代持續拉動算力需求,三季度國內光模塊出口維持高增,AI浪潮對通信設備行業的需求拉動仍在持續。當前披露口徑來看,二級行業中光學光電子、半導體、消費電子,以及通信設備三季報實現利潤高增。

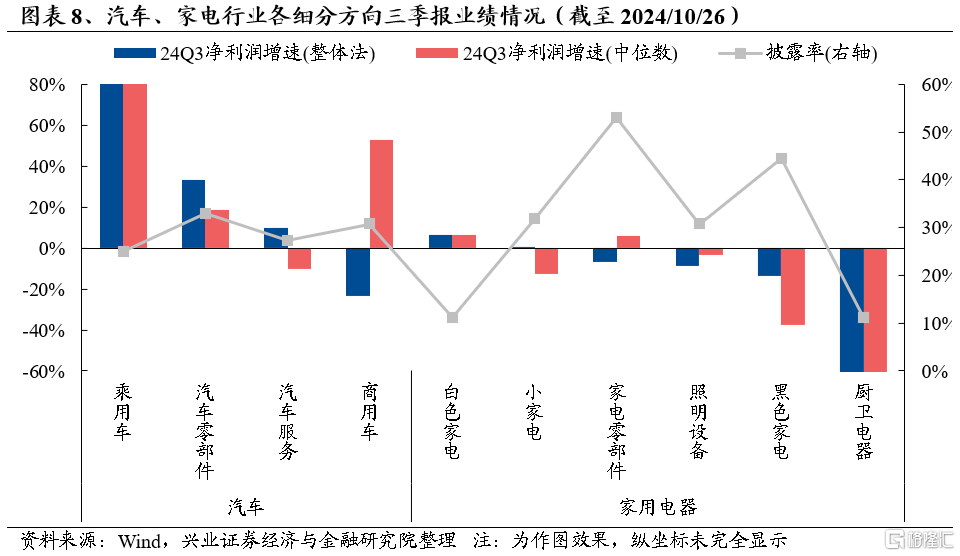

2、汽車、家電:以舊換新政策效果已在顯現,同時外需景氣維持韌性,汽車、家電受益於內外需雙重確定性。內需方面,三季度新能源乘用車零售銷量同比持續上行,9月家電零售同比創近三年新高,以舊換新政策刺激汽車、家電內需的效果已經顯現。外需方面,三季度汽車和主要家電用品出口景氣維持韌性,同比均有雙位數增長。當前披露口徑來看,二級行業中乘用車、汽車零部件,以及白電三季報景氣較高。

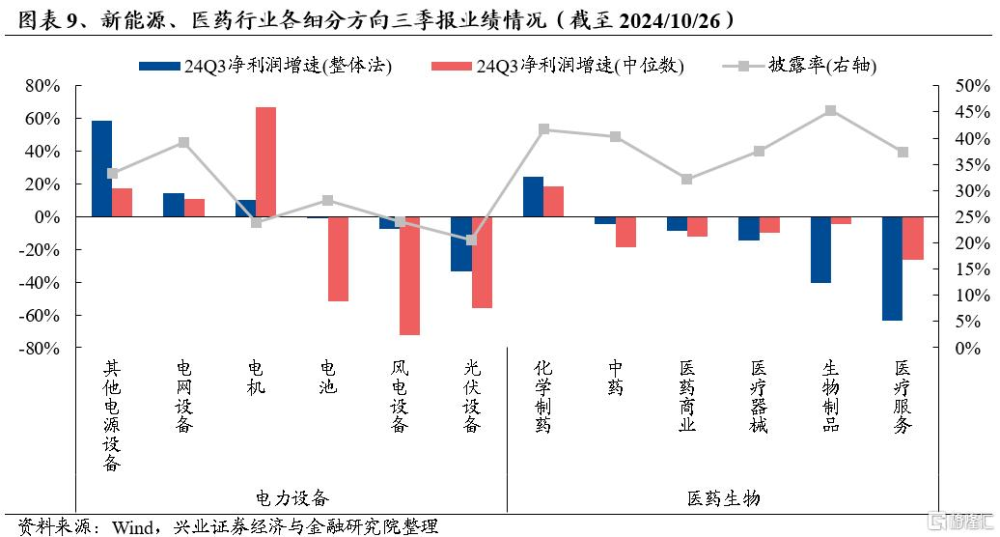

3、新能源、醫藥:歲末年初市場往往开始布局下一年行情,三季報落地後,有困境反轉預期且前期超跌的新能源、醫藥同樣值得關注。新能源方面,三季度需求旺季驅動盈利能力逐步企穩。鋰電、光伏等產業鏈各環節正在進行供需平衡再調整,多個新投產能項目宣布終止或延期生產,國內政策持續限制低端產能擴張,產能出清的拐點愈發清晰。從基金三季報來看,新能源產業鏈也成爲基金重點加倉的方向之一。醫藥方面,集採、脫鉤等風險充分釋放,業績與風險偏好有望改善。後續,隨着美聯儲降息周期开啓,biotech融資端有望延續上半年改善趨勢,以海外客戶爲主要訂單和收入貢獻的CXO龍頭有望進一步回暖,海外市場進一步开拓,疊加國內創新藥全產業鏈政策落地,國內競爭環境开始轉好,有望帶動醫藥產業鏈基本面修復。當前披露口徑來看,二級行業中電機、電網設備,以及化學制藥三季報已實現利潤正增長。

2.3、資本市場工具落地帶來的結構性機會:關注低估值國央企和機構重倉的行業龍頭

9月24日以來,決策層以回購增持貸款、互換便利等政策工具爲抓手,多措並舉支持資本市場。提振市場信心的同時,也有望帶來一些結構性機會。

回購增持貸款工具方面,目前已有44家上市公司公告使用,涉及金額超150億元。繼9月24日央行宣布將創設首批額度3000億元的股票回購增持貸款工具後,10月18日該工具正式創立。10月20日,首批23家上市公司宣告通過專項貸款進行回購增持,拉开該項工具支持資本市場的序幕。截至10月25日,已有44家公司公告使用該工具進行回購或增持,涉及金額超150億元,有助於爲資本市場注入流動性。

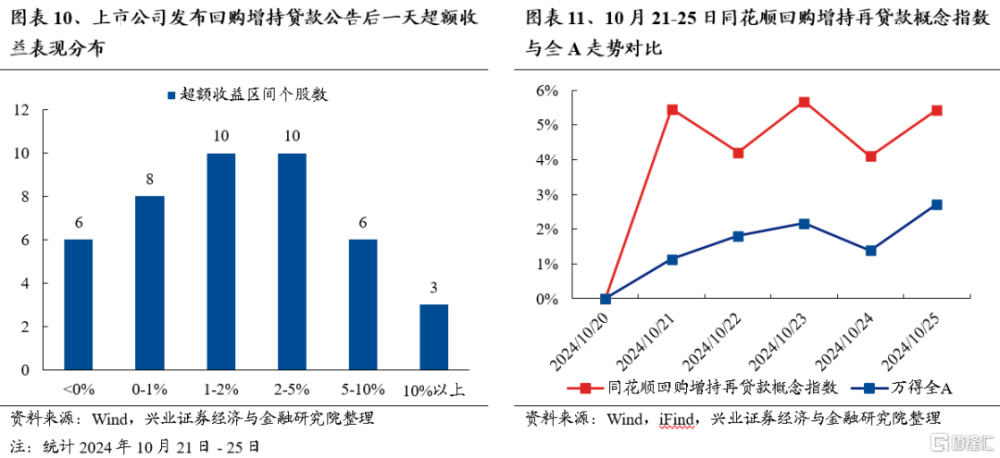

並且,我們看到參與回購增持貸款的上市公司普遍能夠獲得較大超額收益,顯示市場對這類市值管理方式的認可。從上市公司發布回購增持貸款公告後一天收益表現來看,較全A 的超額收益集中在1-5%區間。此外,本周(10月21-25日)同花順回購增持再貸款概念指數漲幅5.43%,較全A有2.72%的超額收益,充分體現市場對這類市值管理方式的認可。

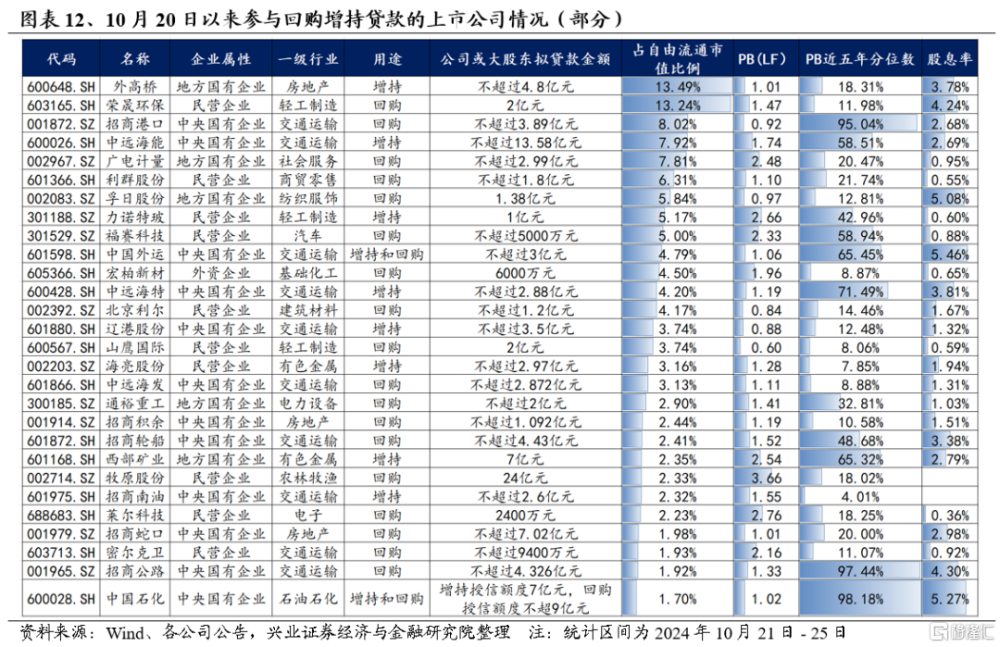

結構上,從當前已參與回購增持貸款的上市公司來看,低估值高股息的國央企、各行業龍頭積極性較高。率先參與回購增持貸款的上市公司中,有來自地產、交運、石油石化等行業的低估值高股息國央企,也不乏汽車、農牧、新能源、電子等行業的龍頭公司。估值角度來看,大部分企業PB估值較低(1.5以下,處於過去五年中位數下方),且股息率較高(中位數2%左右),有市值管理的訴求。

證券、基金、保險公司互換便利方面,10月21日央行开展500億元的首次操作。繼9月24日宣布將創設證券、基金、保險公司互換便利工具,10月10日正式設立,10月18日公布首批獲准參與互換便利操作的20家證券、基金公司名單、首批申請額度已超2000億元後,10月21日央行隨即开展了500億元互換便利的首次操作。

結構上,綜合工具本身的定位,以及證券、基金、保險公司三類參與方的投資偏好,大盤、機構重倉的各行業龍頭等方向有望更加受益於互換便利工具。

因此,綜上來看,隨着回購增持貸款和證券、基金、保險公司互換便利等結構性貨幣政策工具落地、生效,低估值、高股息的國央企以及機構重倉行業龍頭有望受益。

風險提示

經濟數據波動,政策寬松低於預期,美聯儲降息不及預期等。

注:文中報告節選自興業證券2024年10月27日研究報告《保持多頭思維,關注三大主线——A股策略展望》,報告分析師 :張啓堯S0190521080005、胡思雨S0190521110003、張勳S0190520070004、吳峰S0190510120002、楊震宇S0190520120002

標題:興業證券:保持多頭思維,關注三大主线

地址:https://www.iknowplus.com/post/161130.html