政策拐點上的金融數據

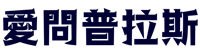

人民銀行發布9月金融數據,新增社融3.8萬億元,同比少增0.4萬億元,余額增速8.0%,環比下行0.1ppt;貸款新增1.6萬億元,同比少增0.7萬億元。M1/M2增速 -7.4%/+6.8%,分別環比下行0.1ppt/回升0.5ppt。

正文

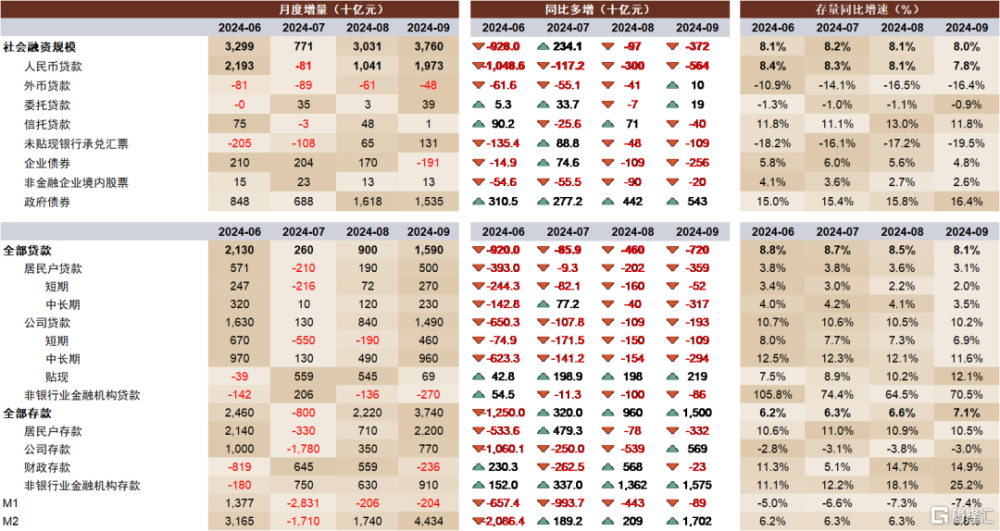

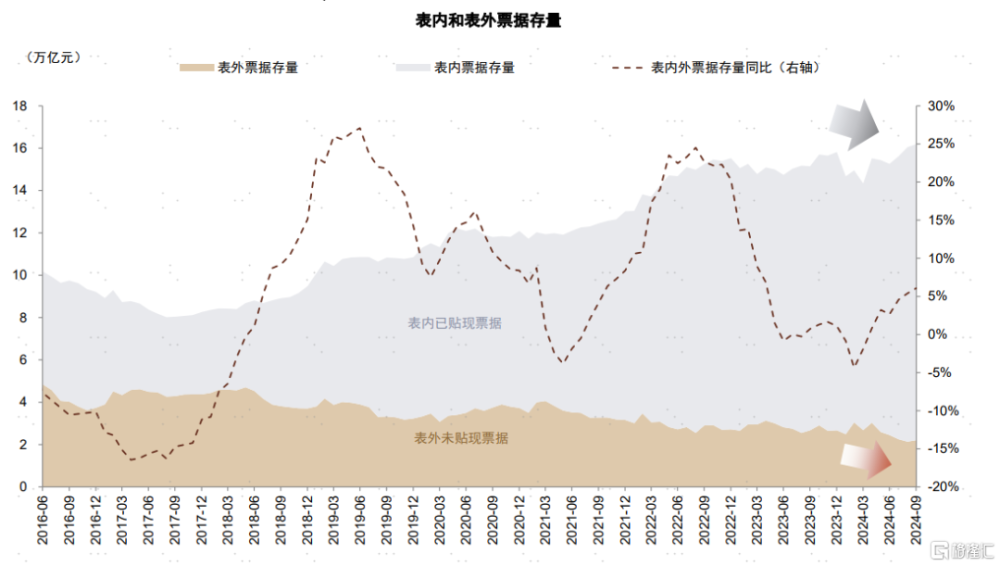

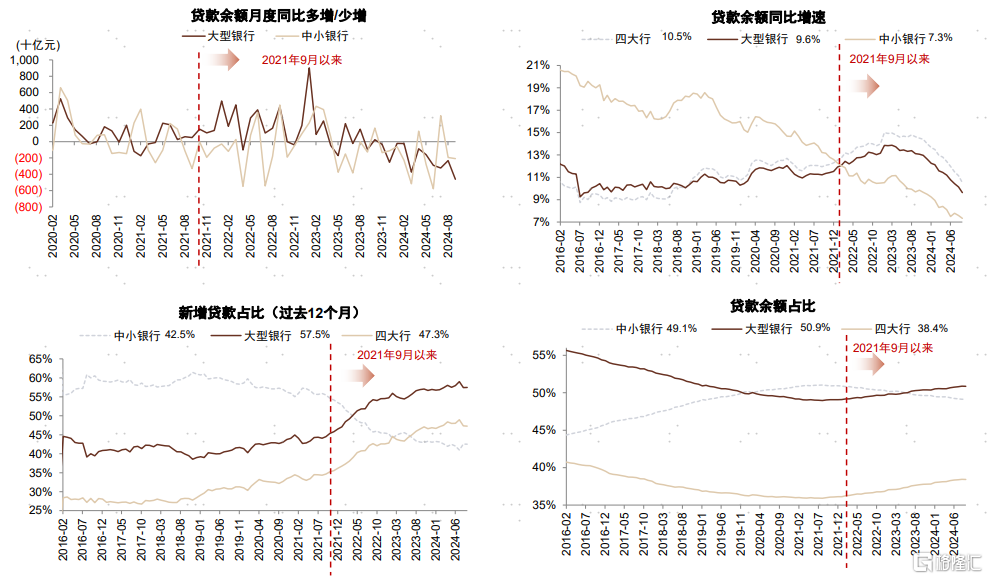

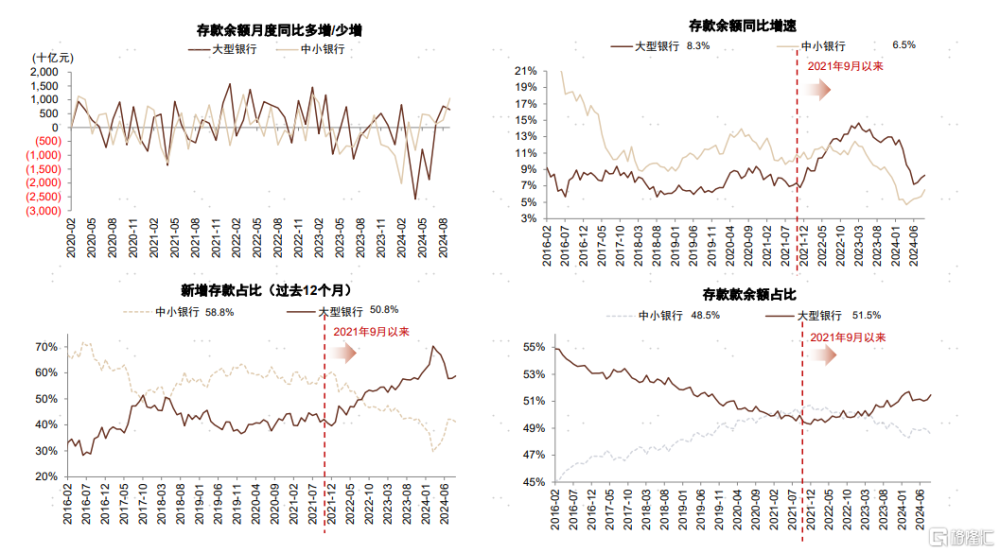

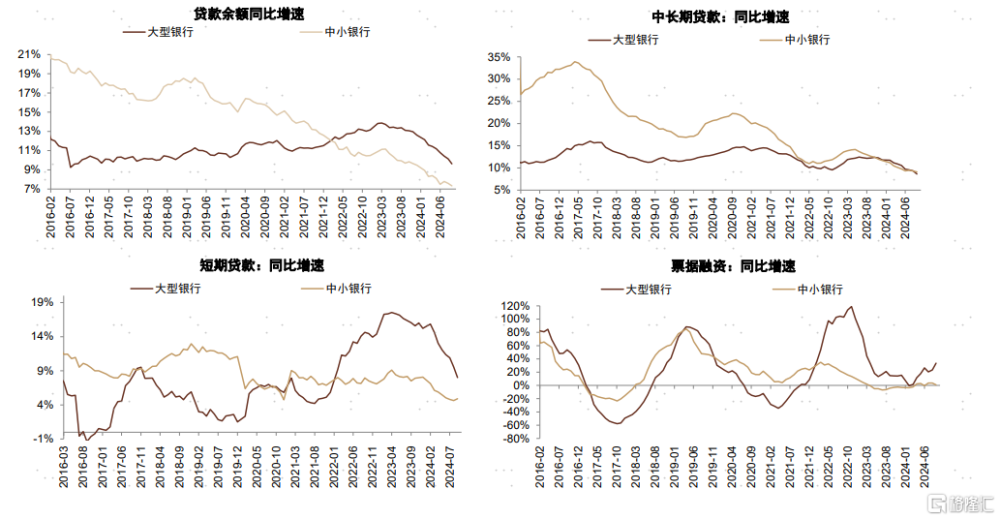

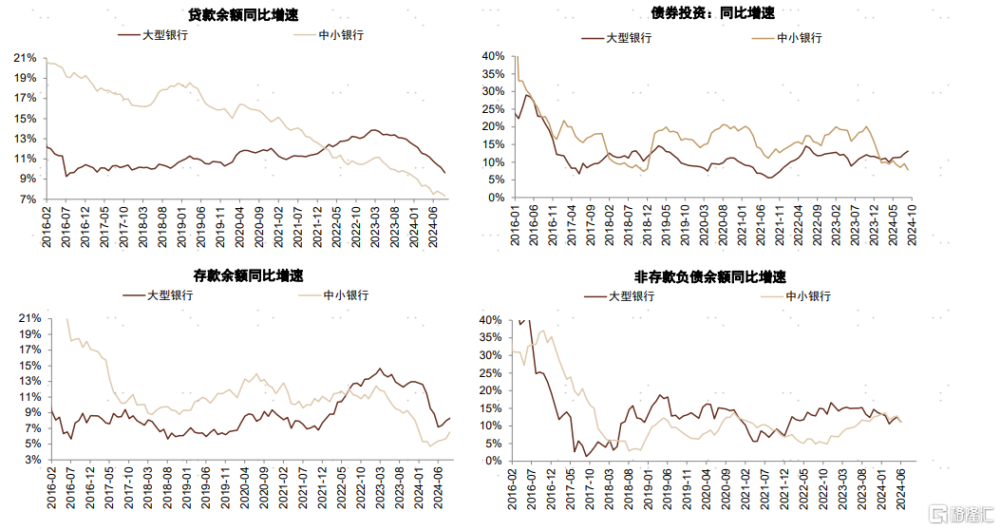

政策拐點上的金融數據。9月金融數據延續本輪政策組合拳出台前的趨勢,信貸需求低迷的環境下社融和貸款增速雙雙創下歷史新低,信貸脈衝繼續下降。其中,貸款同比少增7200億元,各分項除了票據貼現同比多增2186億元外全部同比少增,反映了居民和企業部門的融資需求疲弱;社融同比少增3722億元,主要靠政府債券同比多增推動。其中,居民短期貸款淨增2700億元,盡管仍然同比少增,但淨增規模和少增的幅度都是最近6個月的最好水平,我們認爲可能由於股市上漲過程中居民消費貸流入股市;10月以來金融監管部門加強對於資金流向的監管,我們預計違規流入情況可能減少。分銀行類型來看,大型銀行貸款同比少增4600億元,中小銀行貸款同比少增2100億元,大型銀行貸款少增主要由於去年RMBS回表導致的高基數;大行票據融資同比多增3900億元,中小銀行票據融資同比少增1900億元,意味着大行在信貸投放壓力下成爲票據“衝量”的主體。

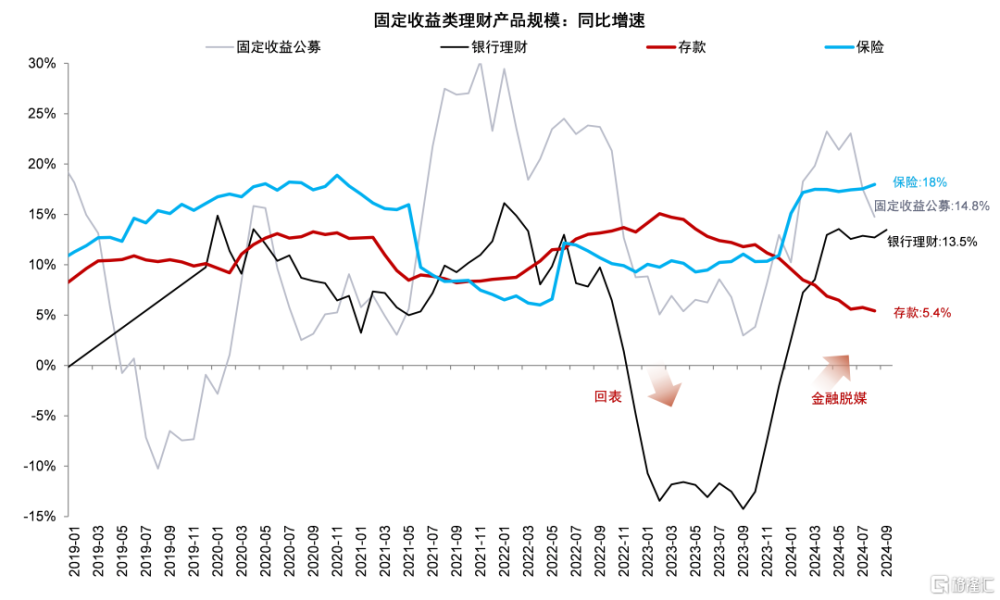

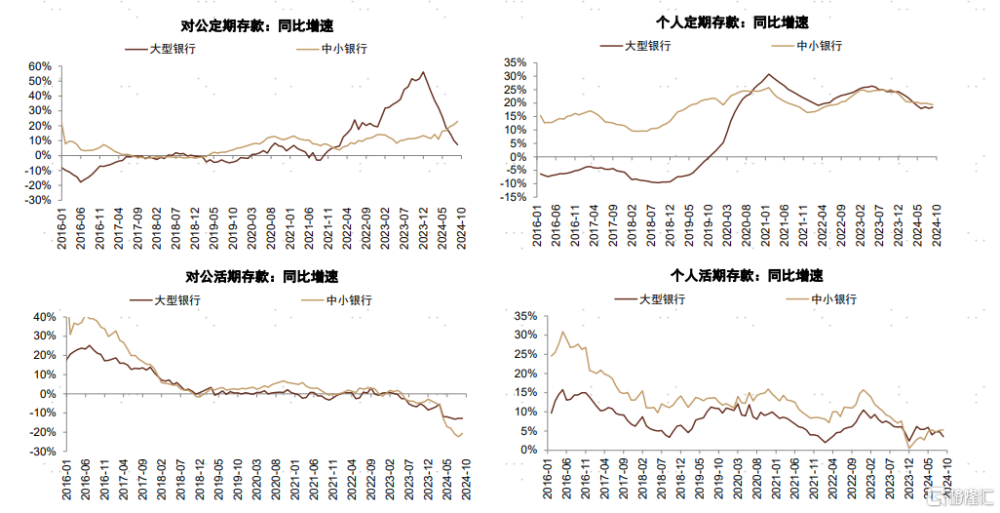

居民資金流入股市。我們注意到9月非銀存款大增9100億元,同比多增1.6萬億元,我們認爲主要由於居民資金流入證券交易账戶導致。從歷史交易來看,非銀存款增速與股市上漲大周期基本吻合,但非銀存款增速相比股市見頂時間通常滯後6-12個月。另一方面,9月居民存款同比少增約3300億元,其中居民活期存款同比少增約2600億元,居民定期存款同比少增約700億元,也體現出居民活期存款是進入股市的第一波資金,定期存款提前支取會導致利息損失;我們統計的理財規模國慶假期前一周下降約9400億元,相比去年同期多下降1200億元,也可能由於股市收益吸引。理財資金回流存款推高M2增速0.5ppt至6.8%。

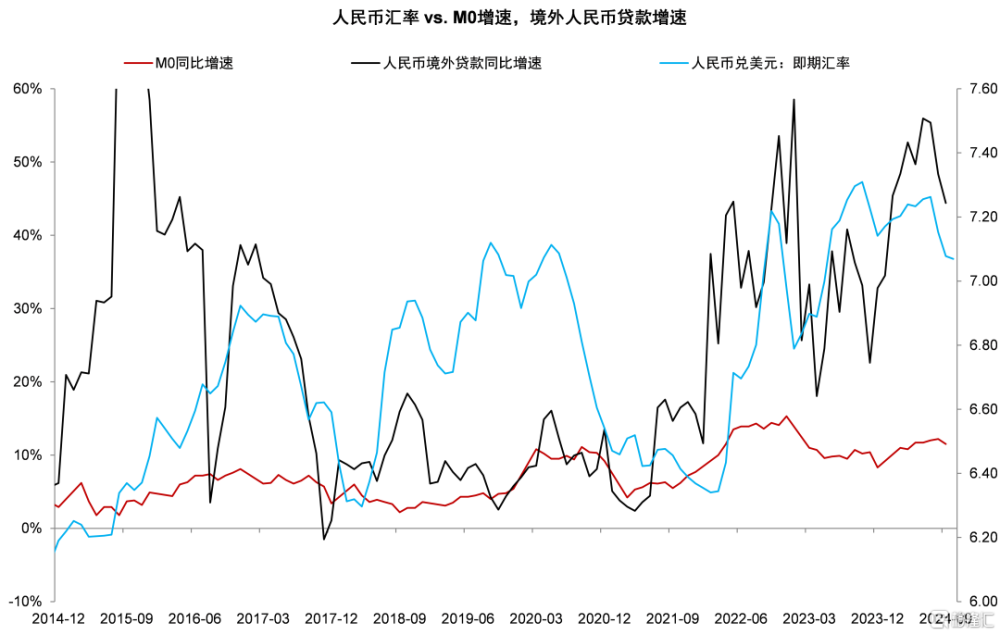

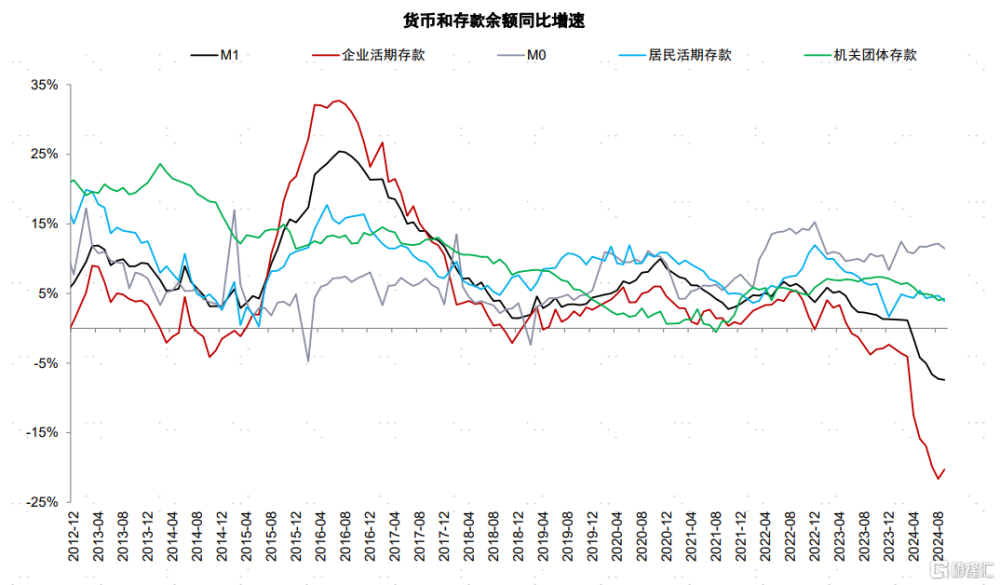

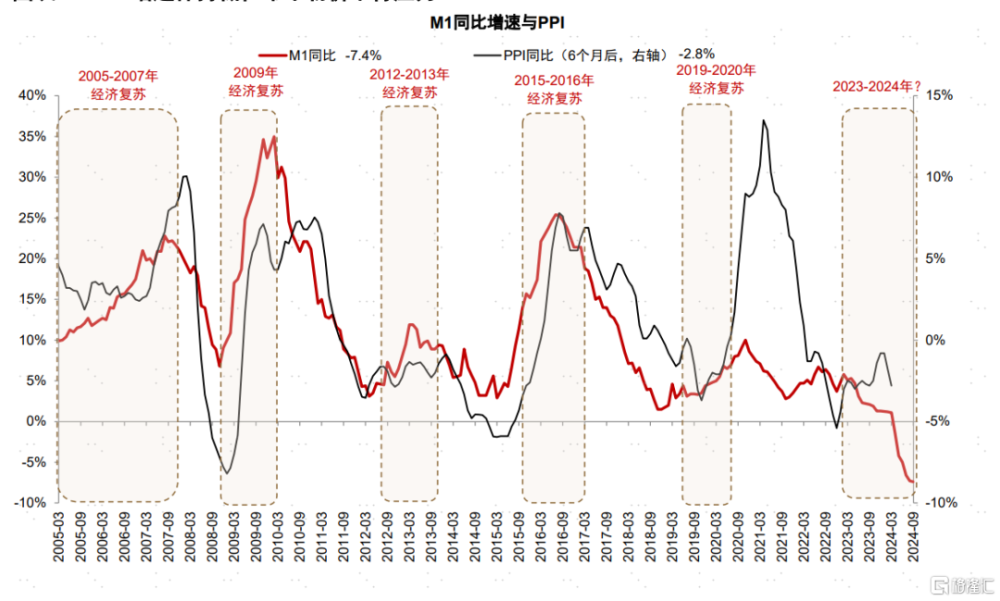

M1增速再創新低。9月M1增速繼續下行0.1ppt至-7.4%,但我們認爲原因並非由於4月以來的清理手工補息,而主要由於M0增速下降(12.2%下降至11.5%)。企業活期存款增速從8月的-21.6%回升至-20.3%,同比多增4100億元,可能意味着手工補息的清理已接近尾聲。我們認爲M0增速下降主要由於人民幣升值,導致潛在的跨境套息交易減少。9月境外人民幣貸款淨減少1100億元,同比多減680億元,可能也與人民幣升值有關。

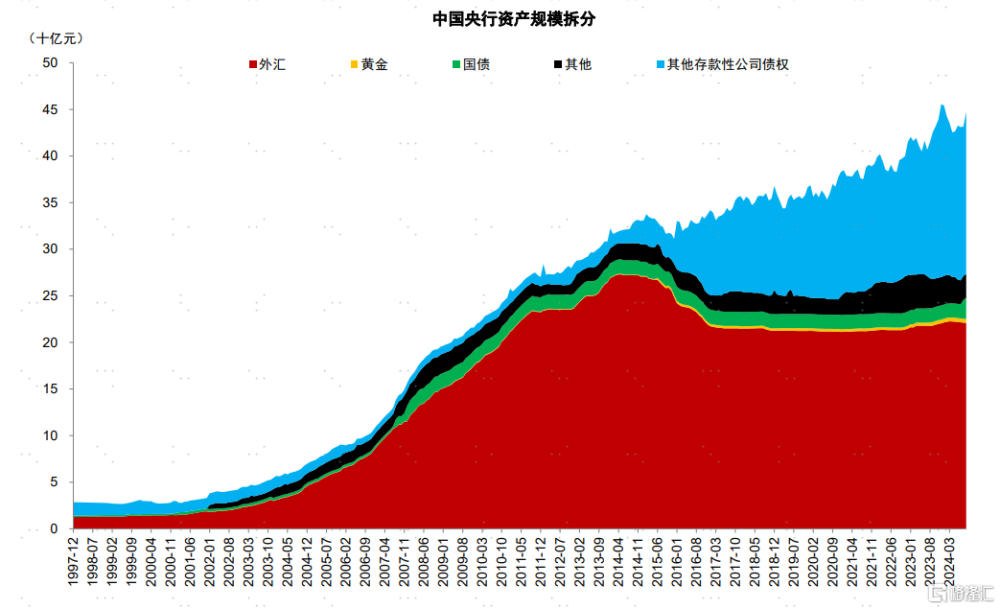

央行繼續买賣國債。根據人民銀行公告,9月人民銀行开展了公开市場國債买賣操作,全月淨买入債券面值爲2000億元;央行資產負債表資產端持有國債淨增2300億元,大於淨买入的規模,同時央行其他負債增加880億元,我們認爲可能與借券賣出有關。

政策拐點後的金融數據展望。我們預計未來幾個月政策組合拳對於金融數據可能產生以下影響:

1.基建貸款放量:政治局會議提到“努力完成全年經濟社會發展目標任務”,財政政策發布會提到“增發國債正在加快使用,超長期特別國債也在陸續下達使用。專項債券方面,待發額度加上已發未用的資金,後三個月各地共有2.3萬億元專項債券資金可安排使用”,我們預計相關配套資金有望帶動基建貸款放量;

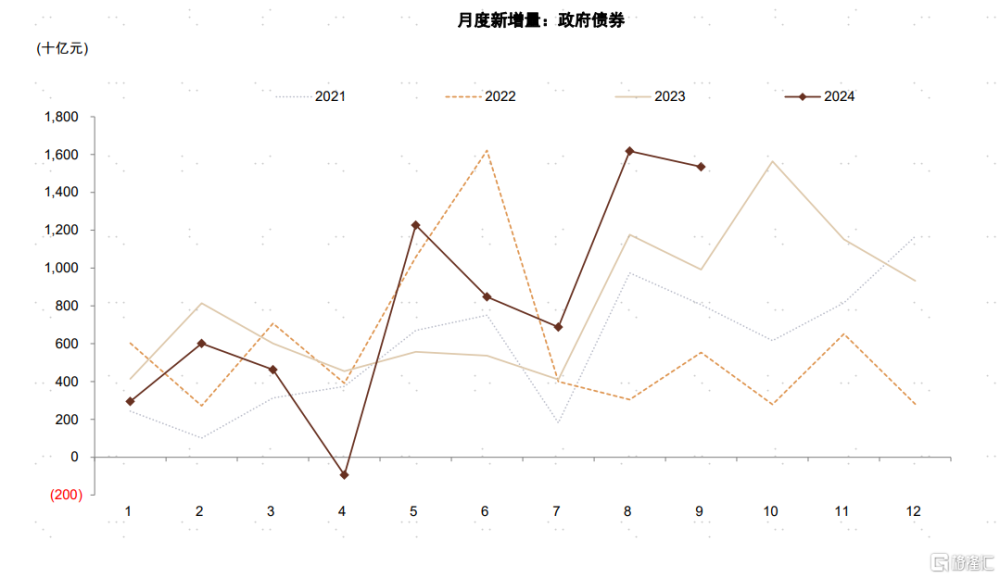

2. 政府融資加速:我們預計除了1萬億元超長期特別國債繼續發行(剩余額度約2500億元)、以及常規國債和地方債外,本輪財政政策提到的用於置換地方債務的大規模債券發行和用於注資國有大型銀行的特別國債也有望啓動;

3.資金流入股市推高M2:我們預計市場交易活躍度相比9月將出現繼續提升,推動居民資金向股市轉移,推高M2增速;

4.債務置換:我們預計地方政府債券用於置換地方隱性債務可能減少銀行企業貸款、非標資產和企業債券,增加地方政府債券。

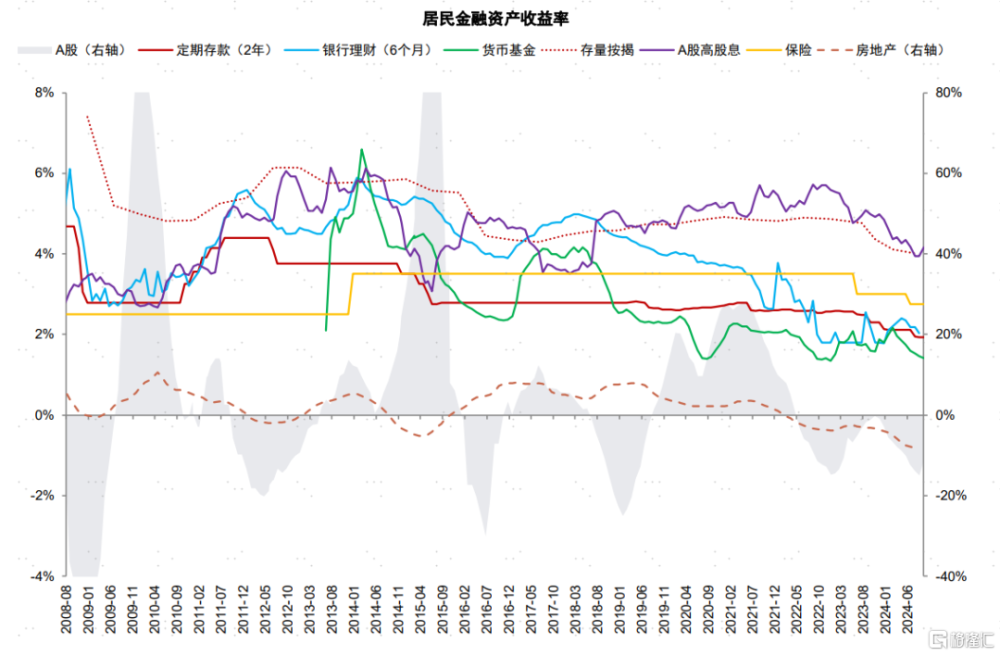

5.按揭早償下降:我們預計10月落地的存量按揭利率下調有望減少提前還貸規模,促進居民中長期貸款企穩;

6.回購增持貸款推進:我們預計回購增持貸款的細則落地也有望帶來相關貸款發放。

對銀行的影響。我們認爲新一輪債務置換能夠有效緩解地方債務風險、降低地方政府償債壓力,對利息收入的影響較小,能夠改善資產質量,利好銀行行業;對大型銀行的注資有助於保持信貸的穩定增長、提高對於風險的抵御能力,注資後對於每股分紅的攤薄程度取決於銀行利潤能否增長超過股份增長,如果銀行在更強的資本能力基礎上促進實體經濟改善、降低銀行信用成本,對於每股分紅的攤薄效應也有限,長期來看國有大行憑借對股東的較好回報能夠繼續保持高股息投資標的的特徵。對於股價表現,我們在《銀行上漲的邏輯》中提出銀行6-12個月內需要關注的三個中期風險點(實體經濟流動性和資產質量、房地產存量債務、居民早償)在本輪政策中都有針對性的應對,對銀行基本面而言關鍵是觀察一系列政策對於長期經濟預期改善的實質作用。股息較高、資產質量穩定的銀行長期來看股息仍有吸引力;當前 AH 溢價較高,港股大行在分紅稅調整的預期下存在折價收窄空間。

風險

房地產和地方債務風險。

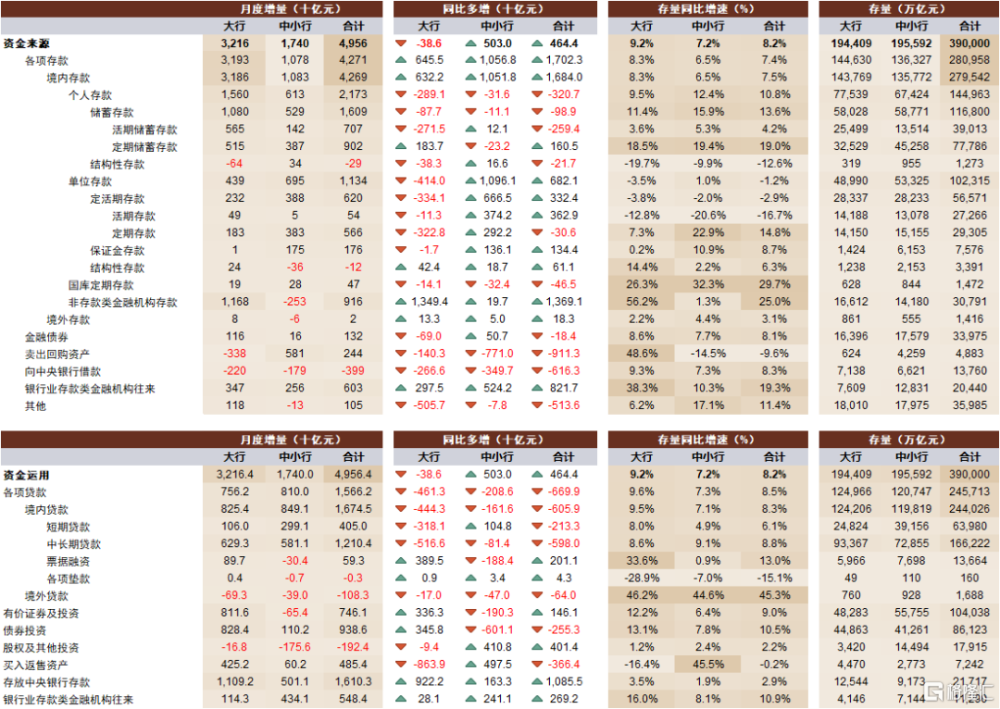

圖表1:9月金融數據一覽

資料來源:人民銀行,Wind,中金公司研究部

圖表2:信貸脈衝繼續下降

資料來源:Wind,中金公司研究部

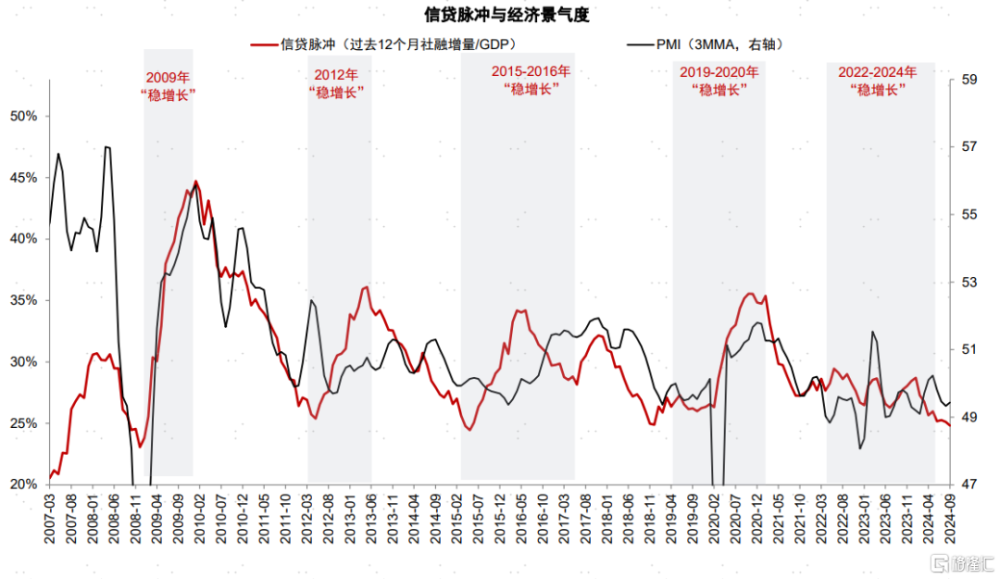

圖表3:政府部門加槓杆,居民和企業槓杆基本持平

資料來源:Wind,中金公司研究部

圖表4:居民資金流入股市

資料來源:Wind,中金公司研究部

圖表5:人民幣升值,M0和境外人民幣貸款增速下降

資料來源:Wind,中金公司研究部

圖表6:央行持有國債規模上升

資料來源:Wind,中金公司研究部

圖表7:M0增速下降是拖累M1的主要原因

資料來源:Wind,中金公司研究部

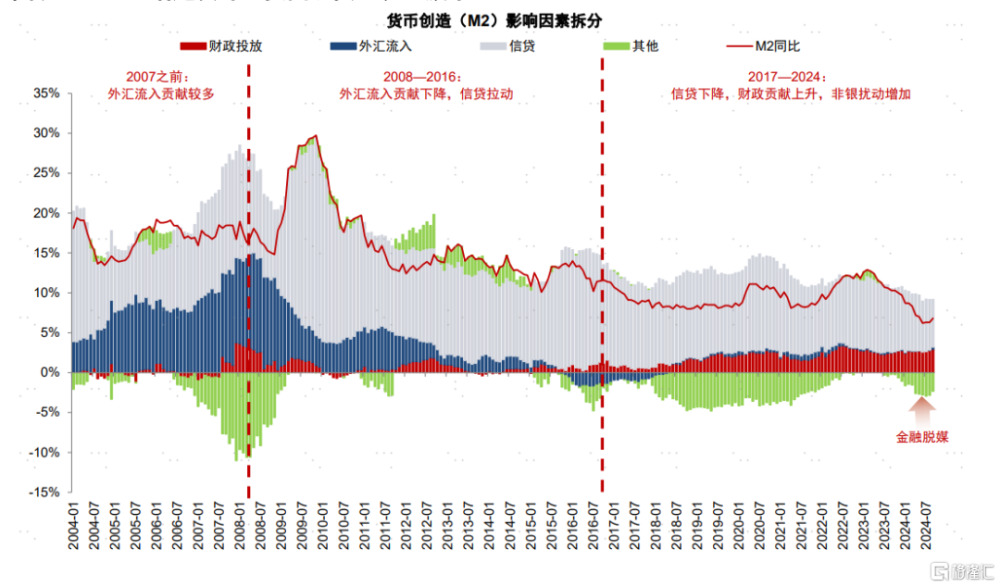

圖表8:債基贖回,金融脫媒略有緩解

資料來源:Wind,中金公司研究部

圖表9:M1增速保持低位帶來物價下行壓力

資料來源:Wind,中金公司研究部

圖表10:M2增速反彈主要由於資金流入股市

資料來源:Wind,中金公司研究部

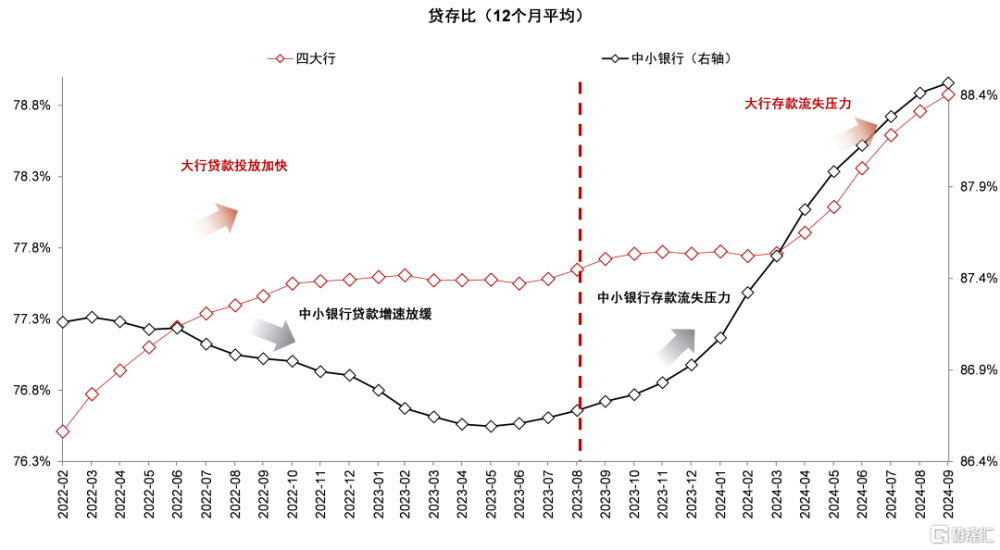

圖表11:大行面臨存款流出的流動性壓力

圖表12:風險資產收益率低迷,固定收益類產品比價效應明顯

資料來源:Wind,中金公司研究部

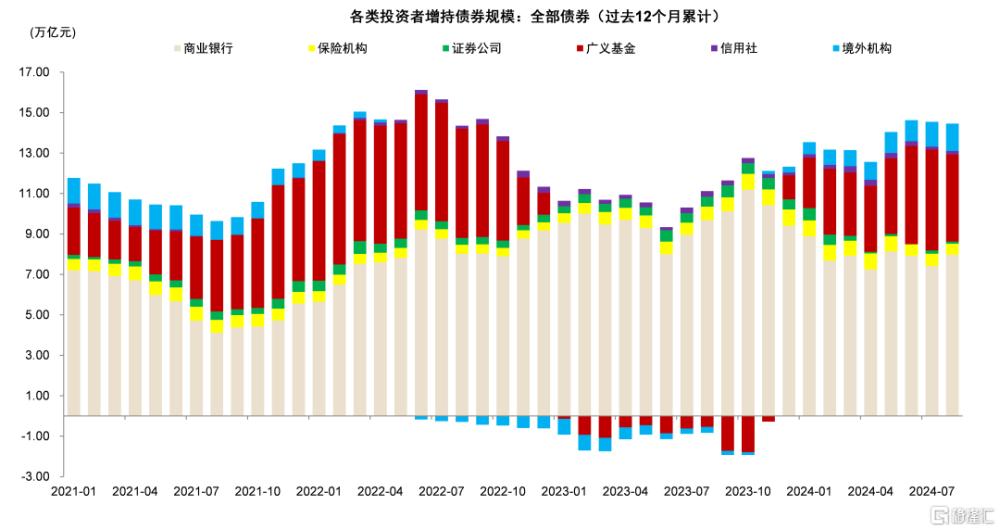

圖表13:金融脫媒環境下,非銀機構和外資增持債券,銀行減持

資料來源:Wind,中金公司研究部

圖表14:政府債發行繼續同比多增

資料來源:Wind,中金公司研究部

圖表15:未貼現票據規模下降,後續票據貼現增長空間可能有限

資料來源:Wind,中金公司研究部

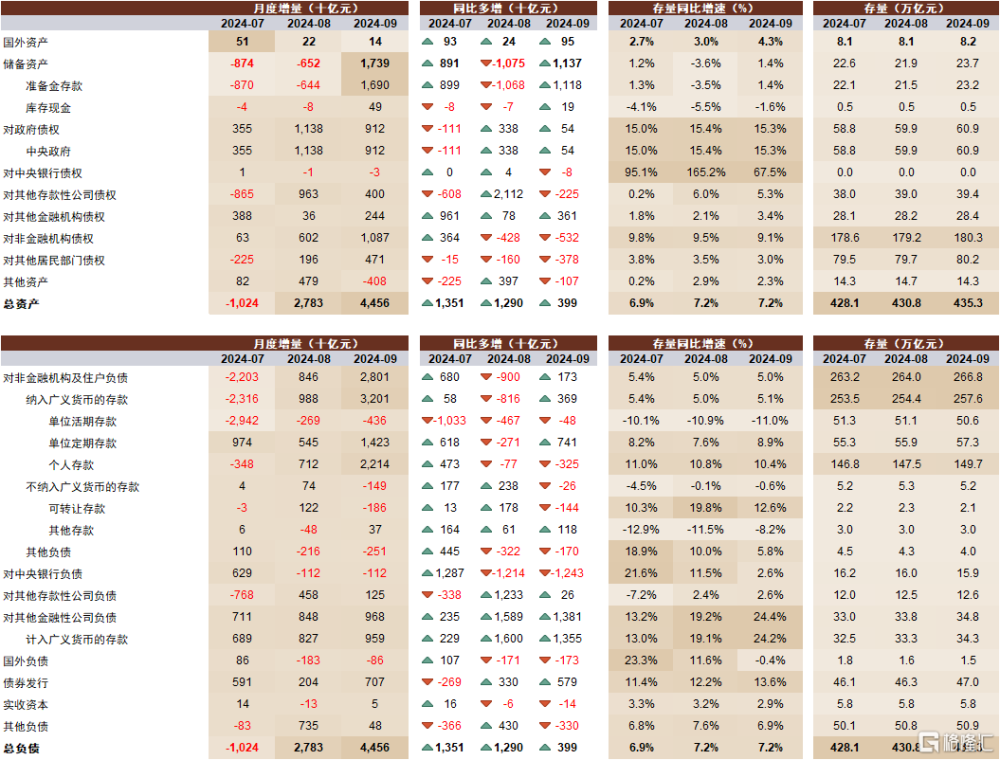

圖表16:其他存款性公司資產負債表一覽

資料來源:Wind,中金公司研究部

圖表17:銀行9月信貸收支表一覽

資料來源:Wind,中金公司研究部

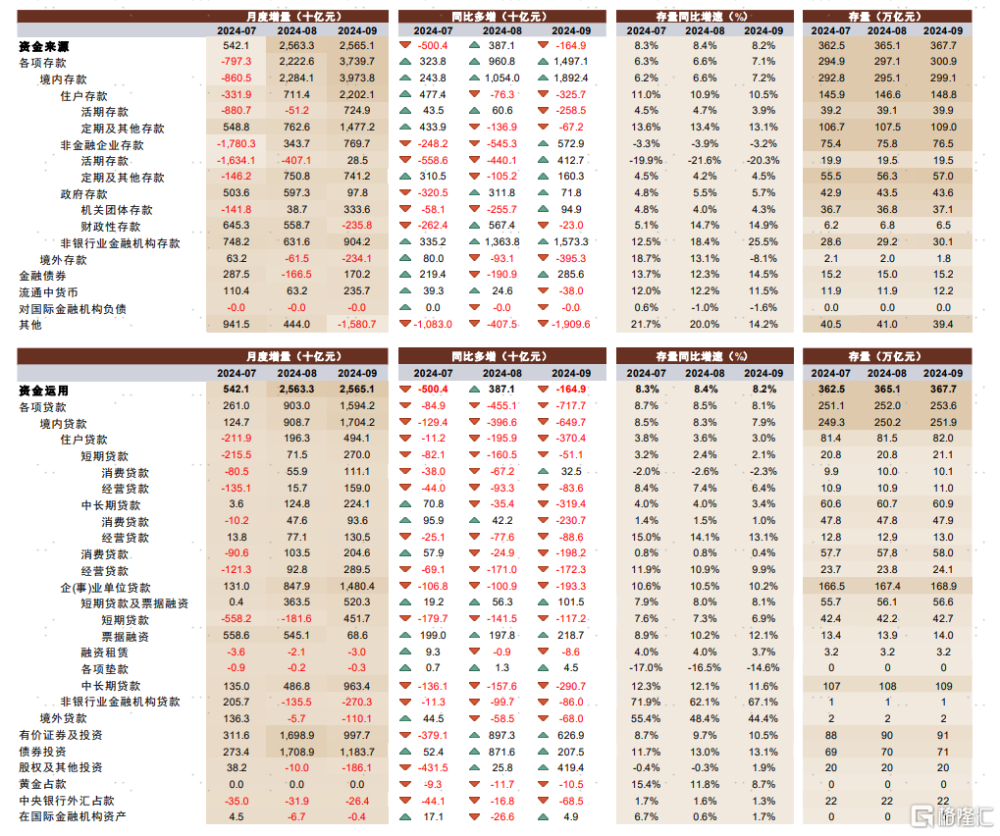

圖表18:金融機構7-9月信貸收支表一覽

資料來源:Wind,中金公司研究部

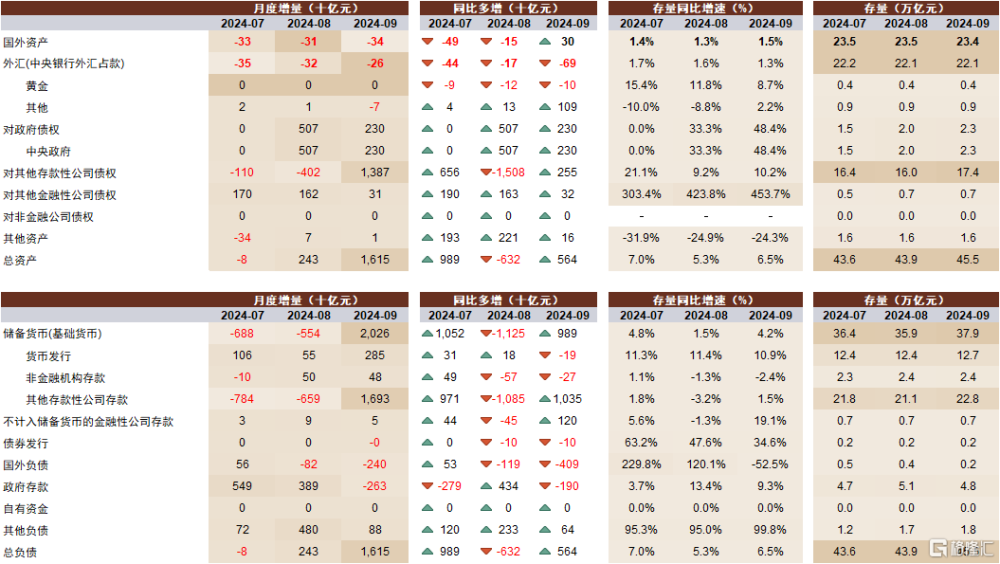

圖表19:央行7-9月資產負債表一覽

資料來源:Wind,中金公司研究部

圖表20:9月大行和中小行貸款都同比少增

資料來源: 人民銀行,Wind,中金公司研究部

圖表21:9月存款中小行存款同比多增高於大行

資料來源:人民銀行,Wind,中金公司研究部

圖表22:9月大行貸款增速較快

資料來源:人民銀行,Wind,中金公司研究部

圖表23:活期存款增速承壓的背景下,國有大行在定期存款攬儲壓力加大

資料來源:Wind,中金公司研究部

圖表24:大行債券投資規模上升,主要由於政府融資加速

資料來源:Wind,中金公司研究部

注:本文摘自中金研究2024年10月15日已經發布的《政策拐點上的金融數據——9月社融數據解讀》。

分析員 林英奇 SAC 執業證書編號:S0080521090006 SFC CE Ref:BGP853

分析員 許鴻明 SAC 執業證書編號:S0080523080007 SFC CE Ref:BUX153

分析員 周基明 SAC 執業證書編號:S0080521090005 SFC CE Ref:BTM336

分析員 張帥帥 SAC 執業證書編號:S0080516060001 SFC CE Ref:BHO055

標題:政策拐點上的金融數據

地址:https://www.iknowplus.com/post/157141.html