黃金爲何階段走強?

核心觀點

截至2024年10月4日,倫敦金價在美聯儲9月18日降息以來上漲了3.3%,今年以來累計上漲了28.6%。

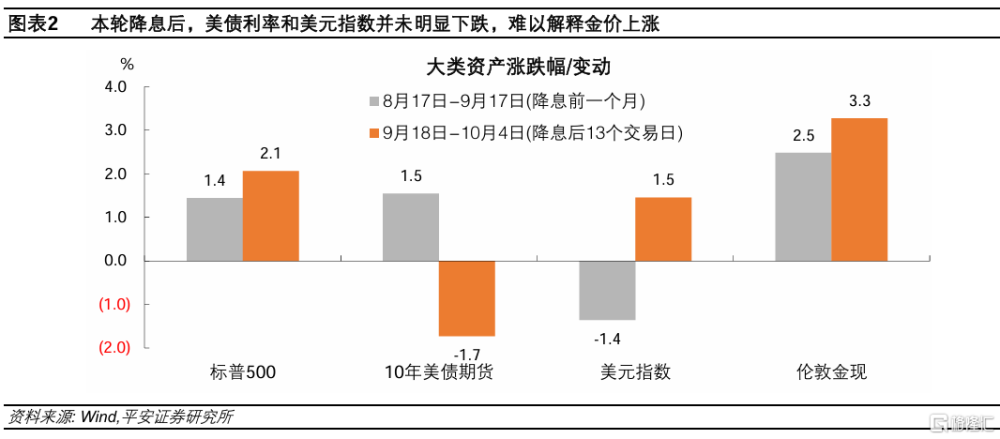

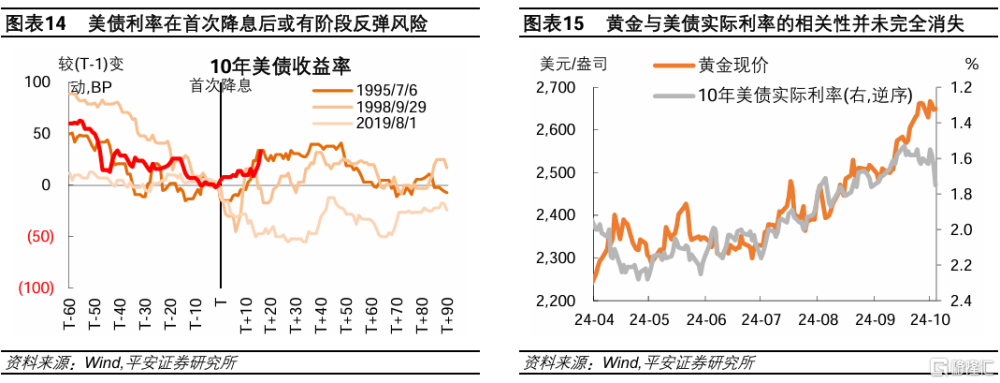

金價走強不完全歸因於美聯儲降息。美聯儲降息通常有利於金價上漲,但考慮到本輪金價在降息前已明顯走強,降息後的強勁表現仍超預期。本輪降息前一個月,10年美債期貨價和美元指數分別上漲1.5%和下跌1.4%,與倫敦黃金現貨價2.5%的漲幅基本匹配。但在降息後的13個交易日裏,10年美債價格走弱(10年美債利率反彈33BP、實際利率反彈22BP),美元指數上漲1.5%,難以解釋金價3.7%的漲幅。此外,雖然短端美債利率一度下行,但對金價的提振亦相對有限。

黃金受益於美債吸引力下降。2022年以來,金價與10年美債實際利率的傳統負相關性持續減弱,整體呈現“金強債弱”格局。基於美元體系的傳統分析框架,如世界黃金協會的金價回報五因素模型(GRAM),難以解釋金價與美債相關性的退化。自2022年以來,金價“超漲”折射出市場對美國財政及美元信用的擔憂。2024年以來,美國政府債務持續擴張,付息壓力較快上升,且臨近的總統大選並不改變財政擴張前景。近期,有關美國財政問題的擔憂仍在加劇:一是,美國政府再次面臨停擺風險,財政風險引發穆迪警告;二是,中東等地緣局勢持續緊張,黎以衝突升級,美國軍費开支預期上升。當前投機倉位顯示,黃金相對於美債更受投資者青睞。由於美債市場體量遠大於黃金市場(近五年黃金需求增量與美債供給增量、海外需求增量的比值分別僅爲0.5%、3.1%),美債市場外溢出的資金(或者流入資金的減少),可能在黃金市場產生明顯的拉動效應。

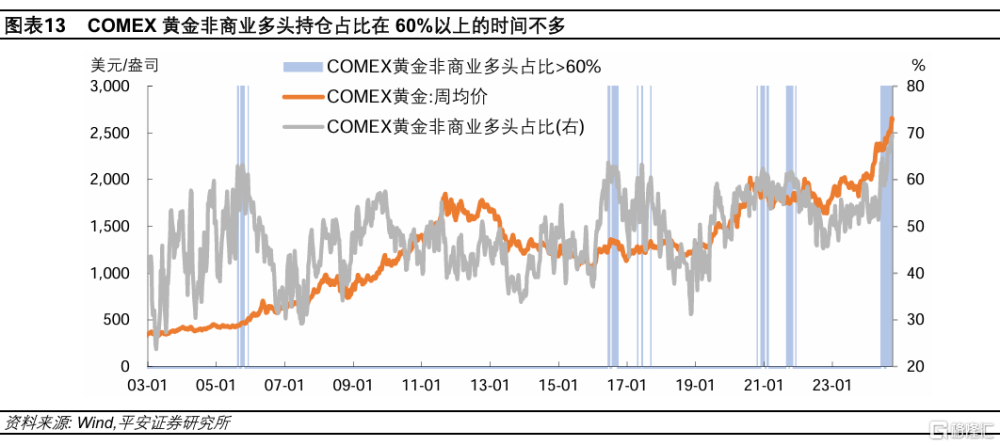

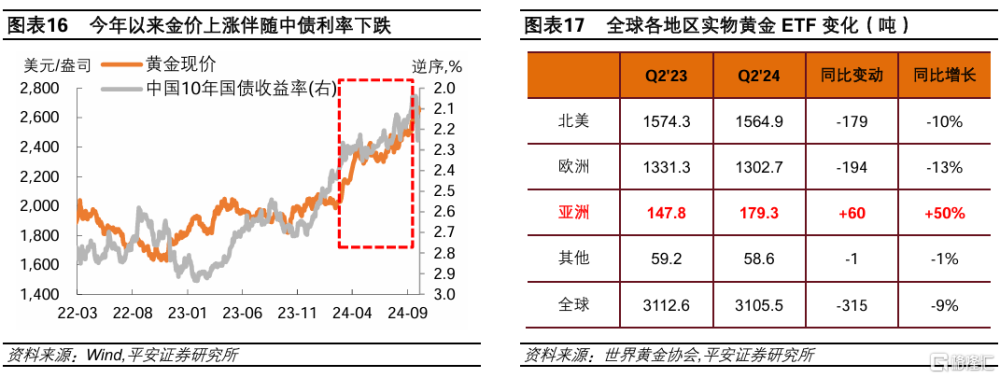

金價短期或有調整風險。在美聯儲开啓降息的大背景之下,本輪黃金相對於美債更具吸引力,令黃金有望表現更加強勁。不過,金價短期或面臨一定調整風險。首先,看漲黃金的倉位持續擁擠,“畏高情緒”可能影響金價上漲的持續性。COMEX黃金非商業多頭持倉佔比,自6月以來基本保持在60%以上。在過去二十年,該佔比在60%以上的時間並不多,且最長不超過4個月。其次,美債利率近期反彈,對金價構成的壓力逐漸累積。盡管金價與美債(實際)利率的相關性不如從前,但並未消失。最後,伴隨中國經濟前景改善,亞洲資金對黃金的配置需求可能降溫。今年3月以來,伴隨10年中債利率下破2.3%關口,金價一度加速上漲。這背後是中國及亞洲地區對黃金的配置需求顯著增長。伴隨中國穩增長政策顯著發力,此前積極配置黃金的亞洲資金有望回流中國,並可能引發金價調整。

風險提示:美聯儲降息節奏不確定,美債利率或美元指數超預期上行,全球地緣風險超預期上升等。

正文

截至2024年10月4日,倫敦金價在美聯儲9月18日降息以來上漲了3.3%,今年以來累計上漲了28.6%。與此同時,10年美債利率和美元指數並未下跌,金價走強不能完全歸因於美聯儲降息。我們認爲,金價持續走強,折射出市場對美國財政和美元信用的擔憂,繼而令黃金相對於美債更具吸引力。近期,美國政府又一度面臨停擺,疊加中東地緣局勢升級,市場對美國財政和債務問題的擔憂進一步加劇。展望後市,黃金有望在本輪美國降息周期中表現更加強勁,但考慮到目前投機倉位擁擠、美債利率近期反彈、以及中國經濟前景改善與亞洲配置需求的潛在降溫,金價短期或面臨一定調整風險。

01

金價走強不完全歸因於降息

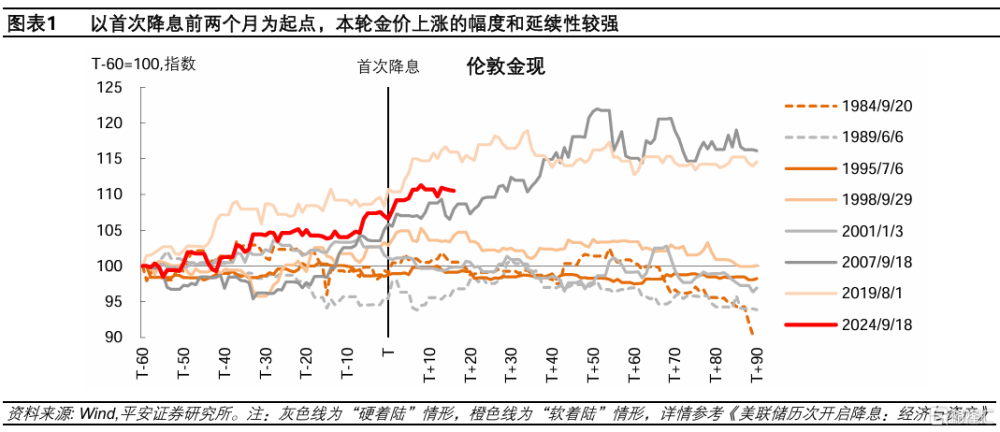

美聯儲降息通常有利於金價上漲,但考慮到本輪金價在降息前已經明顯走強,降息後的強勁表現仍超預期。過去7輪降息周期的經驗是,金價在美聯儲首次降息前較有可能上漲,因市場降息預期先行,但降息开啓後較有可能出現波動橫盤。對比來看,以首次降息前兩個月爲起點,倫敦黃金現價已累計上漲超10%,本輪金價上漲的幅度和延續性較強,僅次於2019年。

本輪降息後,金價走強的同時。10年美債利率和美元指數並未明顯下跌。本輪降息前,金價上漲與降息臨近比較相關,因爲降息預期令美債走強、美元走弱。本輪降息前一個月,10年美債期貨價和美元指數分別上漲1.5%和下跌1.4%,與倫敦黃金現貨價2.5%的漲幅基本匹配。但截至10月1日,即在降息後的10個交易日裏,10年美債價格反而走弱(10年美債利率反彈33BP、實際利率反彈22BP),美元指數小幅上漲1.5%,難以解釋金價3.3%的漲幅。

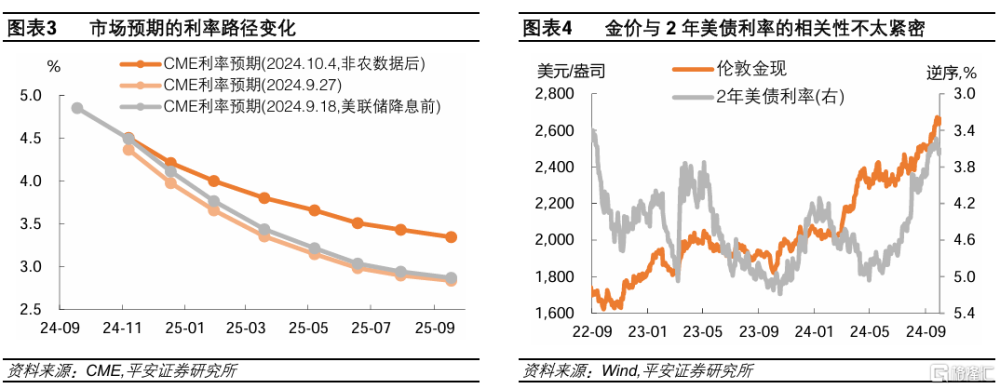

短端美債利率在美聯儲降息後的一周裏有所下行,但對金價的提振應相對有限。本輪降息周期的特殊之處在於,美聯儲罕見以50BP开局,但引導市場保持美國經濟“軟着陸”預期。據CME FedWatch,本輪降息後,市場預期的利率路徑一度下移,即預期美聯儲會加快降息速度,但未來一年後的預期利率水平保持在2.5-3%附近。這使得短端美債利率一度較快下行,如2年美債利率在9月18日至24日期間下降了10BP,期間金價也較快上行。但是,金價與2年美債利率的歷史相關性,並不如與10年美債(實際)利率。過去二十年,金價與2年美債利率的相關系數爲-0.20,金價與10年美債名義和實際利率的相關性分別爲-0.54和-0.60。從這個角度看,短端利率下行對金價的提振應相對有限。更不必說,近期市場對短期利率的預期出現上修,2年期美債利率在9月25日至10月4日期間反彈了44BP,9月18日以來累計上行34BP。

02

黃金受益於美債吸引力下降

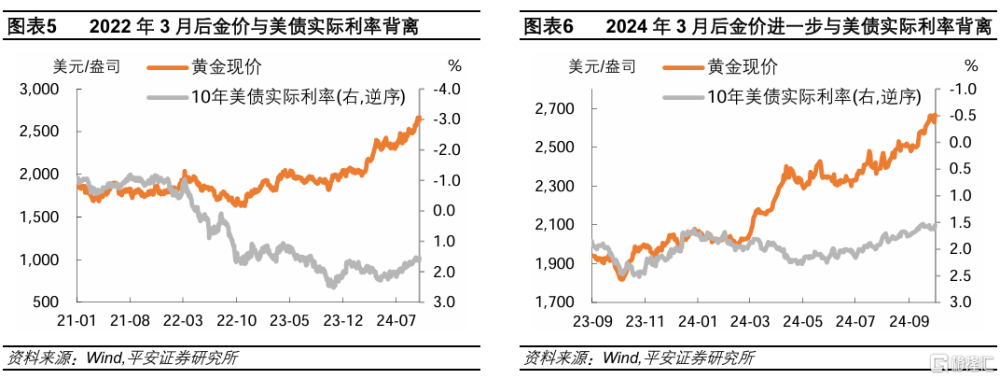

2022年以來,金價與10年美債實際利率的傳統負相關性持續減弱,整體呈現“金強債弱”格局。2003-2021年,金價與10年美債實際利率的相關系數爲-0.91,但2022年以來至2024年9月,二者相關系數變爲0.44,傳統負相關性暫時減退。具體來看,2022年3月俄烏衝突爆發,是本輪金價與美債實際利率背離的起點;2024年3月以後,金價進一步“免疫”了美債實際利率的反彈而逆勢上漲,加劇了二者的背離程度。

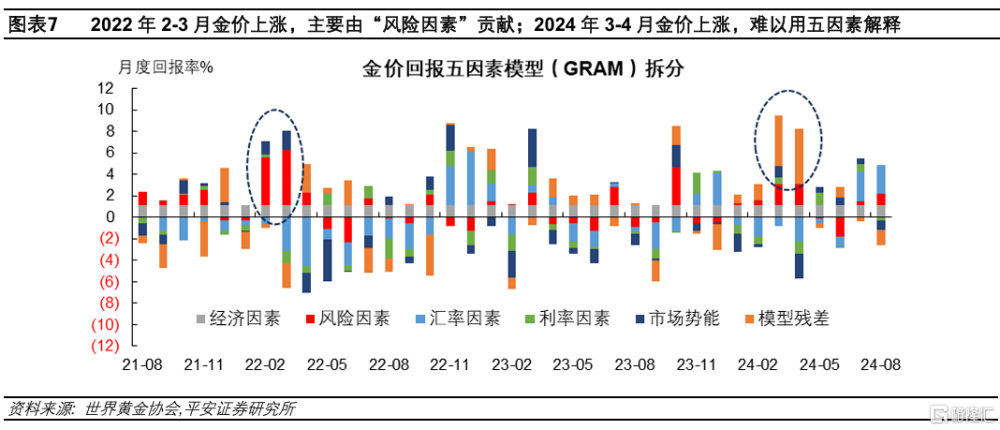

基於美元體系的傳統分析框架,難以解釋金價與美債相關性的退化。世界黃金協會的金價回報五因素模型(GRAM),將驅動金價的因素劃分爲經濟、風險、匯率、利率和市場勢能五大因素。在歷史上多數時期,上述因素能較好地解釋金價的變動。模型顯示,2022年2-3月金價的上漲,主要由“風險因素”貢獻;2024年3-4月金價的高額回報,則難以用五因素解釋,模型殘差較高,說明基於美元體系的傳統分析框架暫時失靈。

我們認爲,自2022年以來,金價“超漲”折射出市場對美國財政及美元信用的擔憂。2022年俄烏衝突爆發後,美國實施各類經濟金融制裁,引發國際社會對美元地位的質疑。2023年上半年,在美元國際儲備下滑、美國銀行危機爆發、美國債務上限危機臨近等背景之下,有關“去美元化”的討論一度升溫,金價明顯上漲。

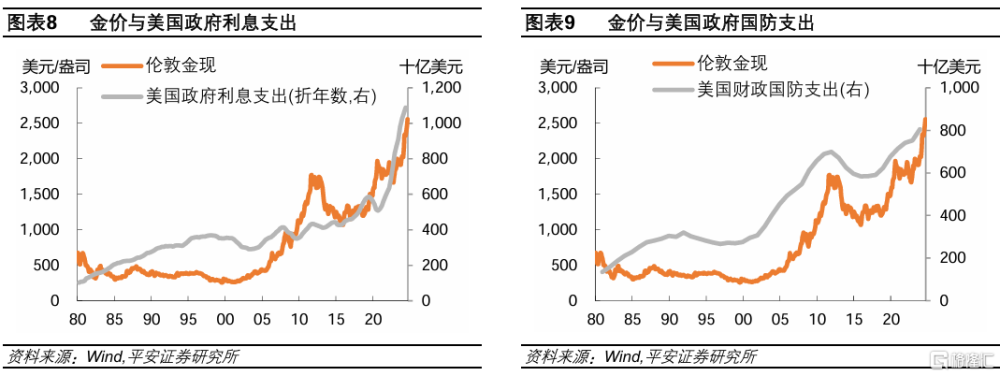

2024年以來,美國政府債務持續擴張,付息壓力較快上升,且大選並不改變財政擴張前景。美國債務總額在今年9月17日達到了35.35萬億美元的歷史峰值,同比增長7%,較2019年同期增長了56%。截至今年二季度,美國政府利息支出總額(年化)上升至1.09萬億美元,同比增長22%,較2019年同期增長86%;利息支出總額佔當期債務總額的3.1%,佔當期GDP(年化)的3.8%。目前,美國兩黨均持擴張的財政取向,特朗普當選將維持2017年減稅法案,哈裏斯大選也可能加大家庭稅收減免等財政支持,並增加未來數年的美國財政赤字規模。

本輪降息以後,有關美國財政問題的擔憂仍在加劇:

一是,美國政府再次面臨停擺風險,財政風險引發穆迪警告。美國政府2024財年將於9月30日結束,拜登此前提出的2025財年支出計劃被擱置,令美國政府再次面臨停擺風險。據聯邦預算委員會(CRFB),1976年以來,美國政府已經累計出現了20次“資金短缺”情況,並導致4次政府停擺。共和黨控制的衆議院於9月18日否決了一項支持政府撥款延續到2025年3月28日的法案,最終於9月25日通過了一項更加臨時的法案,僅支持撥款至12月20日以暫時避免政府關門。9月24日穆迪警告,政治兩極化或使美國新政府更難解決不斷惡化的財政狀況,並威脅美國主權信用評級。

二是,中東等地緣局勢持續緊張,黎以衝突升級,美國軍費开支預期上升。9月23日以來,以色列對黎巴嫩發動大規模空襲;9月27日,聯合國警告稱,以色列與黎巴嫩真主黨之間的緊張局勢或將升級爲該地區近年來最致命的衝突之一。哈裏斯在中東問題上繼承了拜登的立場,即承諾支持以色列。以色列國防部9月26日宣布,以色列已從美國獲得87億美元的軍事援助。中東局勢升級不僅增加國際市場避險需求、繼而擡升金價,也令市場擔憂美國軍費與美元債務的無序增長。

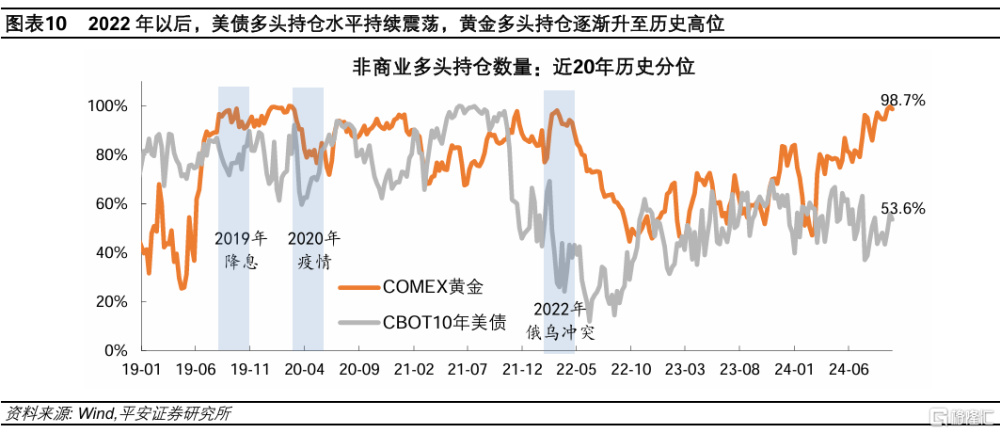

當前投機倉位顯示,黃金相對於美債更受投資者青睞。黃金和美債歷來具有“安全資產”屬性,通常在降息周期或者全球風險事件爆發後具備投資吸引力。2019年美聯儲降息周期和2020年新冠疫情衝擊時,COMEX黃金和CBOT10年美債的非商業多頭頭寸都處於歷史偏高水平。但是,2022年俄烏衝突以及本輪美聯儲降息前後,由於美元信用走弱,黃金多頭水平保持高位,但美債多頭卻明顯偏低。

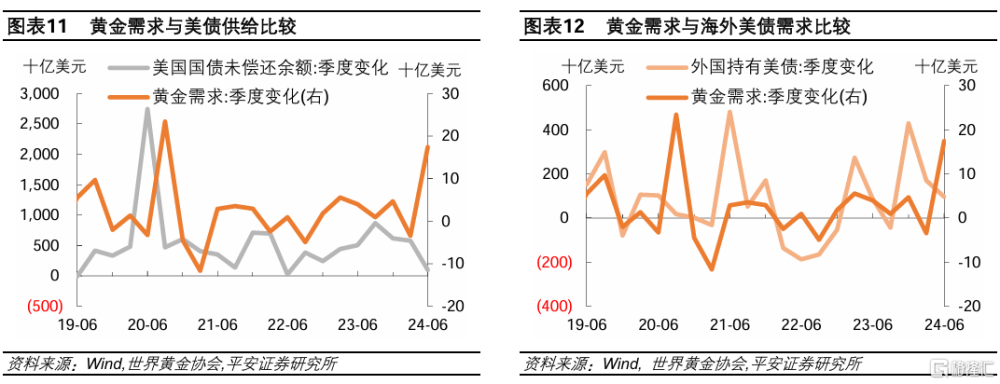

由於美債市場體量遠大於黃金市場,美債市場外溢出的資金(或者流入資金的減少),可能在黃金市場產生明顯的拉動效應。據世界黃金協會數據,我們測算,近五年(2019Q2-2024Q2),以美元計價的黃金需求平均每個季度增長25億美元,同期美國國債未償還余額平均每個季度增長5294億美元,外國投資者持有美債平均每個季度增長812億美元,黃金需求增量與美債供給增量、海外需求增量的比值分別僅爲0.5%、3.1%。2024年二季度,全球黃金需求大幅增長了75.1噸(或174億美元),遠超近五年平均水平,佔同期美債供給、海外美債需求的比重分別上升至17.5%和18.2%。

03

金價短期或有調整風險

在美聯儲开啓降息的大背景之下,當前黃金相對於美債更具吸引力,令黃金有望出現更加強勁表現。不過,考慮到目前投機倉位擁擠、美債利率近期反彈、以及中國經濟前景改善與亞洲配置需求的潛在降溫,金價短期或面臨一定調整風險。

首先,看漲黃金的倉位持續擁擠,“畏高情緒”可能影響金價上漲的持續性。2004年以來,COMEX黃金非商業多頭持倉佔比呈現均值回歸走勢,波動中樞爲48.5%。截至今年10月1日當周,非商業多頭持倉佔比爲69.4%,刷新歷史新高,自6月以來基本保持在60%以上。在過去二十年,非商業多頭持倉佔比在60%以上的時間並不多,且最長不超過4個月。在2017年、2020年和2021年,多頭持倉從高位下降時,均引發了金價階段性橫盤或小幅調整。

其次,美債利率近期反彈,對金價構成的壓力逐漸累積。歷史上,在美國經濟“軟着陸”情景之下,10年美債利率在首次降息後1-2個月往往出現階段反彈。我們在報告《降息50BP的情理之中與意料之外》中指出,本輪美聯儲开啓降息後,美國經濟和通脹或存一定上行風險。截至10月1日,亞特蘭大聯儲GDPNow模型預測,美國三季度GDP環比折年增長率爲2.5%。近期由於美聯儲的預期引導和最新非農就業數據超預期走強,10年美債利率已經明顯反彈,對金價構成的壓力也在逐漸累積。盡管金價與美債(實際)利率的相關性不如從前,但並未消失。今年4月以來至9月18日美聯儲降息前,金價的上漲與10年美債實際利率的下行較爲同步。

最後,伴隨中國經濟前景改善,亞洲資金對黃金的配置需求可能降溫。近一年金價與中債利率的相關性出現上升。尤其觀察到,今年3月以來,伴隨10年中債利率下破2.3%關口,金價加速上漲。這背後是,中國及亞洲地區對黃金的配置需求顯著增長。據世界黃金協會數據,中國大陸對黃金的“投資”需求(包括金條、金幣和ETF等),由2023年二季度的49.3噸大幅增長至2024年二季度的80噸,同比漲幅高達62%,與此同時全球的“投資”需求同比僅增長1%。此外,今年二季度,亞洲地區的實物黃金ETF同比大幅增長,在全球範圍內表現最優。9月24日以來,中國穩增長政策顯著發力,伴隨經濟前景改善,此前積極配置黃金的亞洲資金有望回流中國,並可能引發金價調整。

風險提示:美聯儲降息節奏不確定,美債利率或美元指數超預期上行,全球地緣風險超預期上升等。

注:本文來自平安證券發布的《黃金爲何階段走強?——美國降息後的資產觀察(一)》,報告分析師:鐘正生 S1060520090001、張璐 S1060522100001、範城愷 S1060523010001

標題:黃金爲何階段走強?

地址:https://www.iknowplus.com/post/155448.html