如何擴大長线資金入市比例?

引言

2024年9月24日,中國人民銀行行長潘功勝在國新辦新聞發布會上宣布了兩項重要的結構性貨幣政策工具:一是創設證券、基金、保險公司互換便利,支持符合條件的機構通過資產質押,從央行獲取流動性;二是創設股票回購、增持專項再貸款,引導銀行向上市公司和主要股東提供低成本貸款,支持回購和增持股票。除了這些短期措施,證監會等相關部門制定了《關於推動中長期資金入市的指導意見》促進中長期資金入市還需要更加綜合的策略。政策層鼓勵資金入市的態度十分積極明確,然而中長期資金的入市意愿卻往往"不盡如意"。

爲何長线資金入市比例如此之低?

我國養老金、保險資金等權益投資佔比僅爲10%至20%,遠低於國際水平約50%的水平,也與我國政策規定的社保基金40%、保險資金45%上限相比,差距甚遠。同時,在我國保險資金和社保基金的資產配置中,債券、存款、股權等投資收益比較穩定,而對股票、基金等權益類的配置卻過於“保守”。這種差異顯示出我國長线資金對權益市場的參與度不足,一定程度上不利於金融市場風險防範、全球要素吸引以及應對老齡化加速下的居民養老保障。

以全國社會保障基金(社保基金)爲例,2018-20年,A股經歷三步走完成納入MSCI新興市場指數20%權重之後,國際中長线資金湧入A股的被動通道被打开。財政部於2021年12月公布並實施了《全國社會保障基金投資管理暫行辦法》進一步明確社保基金對股票、基金的投資上限至40%,進一步給予社保基金更大的投資靈活性。雖然社保基金權益配置比例尚未披露,但可以從其年度會計報表中看出,其權益配置比例似乎並未在2021年之後出現明顯提升。

2020-2022年社保基金總體規模盡管從2.92萬億減少至2.88萬億,但總體降幅(1.34%或0.04萬億元)相對於整體規模(近3萬億元)來說並不算大。據觀察,社保基金報表中“交易性金融資產”的資產比例從2020年的 48.32% 上升到2021年的 55.10%,在2022年下降至 51.81%。這表明社保基金會在短期向好市場中顯著增加參與度,但在市場弱勢時又快速降低,但整體交易性金融資產的配置比例並未隨着權益投資上限的提高而提高。

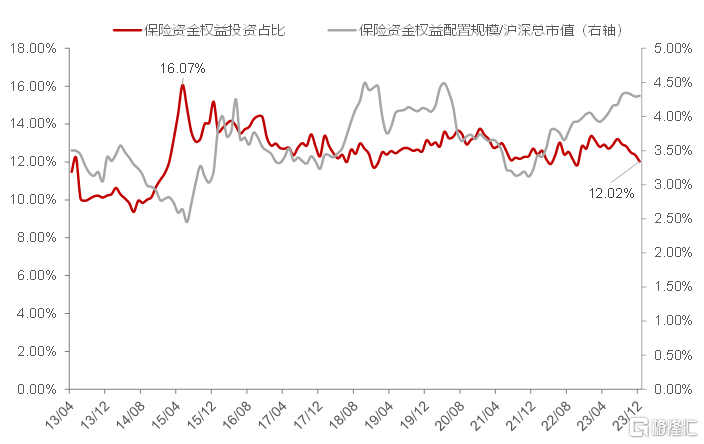

同時,保險資金作爲另一重要的中長线資金來源,其入市情況同樣值得關注。根據金融監管總局的數據,2021年,保險資金運用余額達23.23萬億元,其中投資股票和基金佔比爲12.70%,保險行業綜合收益率分布整體集中在5.5%以內。2022年,保險資金運用余額增至25.05萬億元,投資股票和基金佔比12.71%,保險行業綜合收益率分布整體集中在3%以內。2023年,保險資金運用余額達27.67萬億元,其中投資股票和基金佔比爲12.02%,綜合收益率爲4.02%。

保險資金入市比例及其權益配置規模佔滬深總市值比例

來源:Wind,中泰證券研究所

這些數據表明,無論是社保基金還是保險資金,在面對市場波動時都表現出了極爲謹慎的入市態度,其權益投資佔比持續保持在較低水平,且有下降趨勢。由於社保基金是老百姓的養命錢,而保險資金或企業年金都具有每年剛性支出的壓力,故必然會選擇低風險高分紅或固收類的投資品種。

這種現象也表明出我國長线資金對權益市場的參與度不足。與日本政府養老投資基金(GPIF)接近50%、加拿大養老金計劃投資委員會(CPPIB)超過60%的權益投資佔比相比,我國長线資金的入市意愿顯得更爲謹慎和保守。這種趨勢一定程度上不利於發揮長线資金的市場穩定器作用,也無法充分利用好資本市場服務實體經濟、助力經濟轉型升級的功能。更爲長遠地看,隨着人口老齡化進程加快,居民養老保障壓力不斷加大,中長线資金若不能積極參與資本市場、獲取長期投資收益,恐怕難以應對未來的挑战。

市場流動性工具或是把"雙刃劍"

我國資本市場仍存在一些深層次的結構性矛盾和問題,在一定程度上制約了中長线資金入市的積極性。主要表現在:一是股票市場的波動性較大,上市公司質量參差不齊,價值投資理念尚未深入人心,使得長线資金對權益市場的信心不足;二是債券市場的制度建設相對滯後,信用風險事件時有發生,抑制了保險、養老金等機構的配置需求;三是在衍生品、另類投資等領域,我國與成熟市場相比還有不小差距,難以滿足長线資金的風險管理和大類資產配置需求。

面對我國中長线資金入市意愿的不足,證監會等相關部門制定了《關於推動中長期資金入市的指導意見》,重點提出了大力發展權益類公募基金、完善"長錢長投"的制度環境、持續改善資本市場生態三方面舉措。具體來看,

一是大力發展權益類公募基金。重點是督促基金公司進一步端正經營理念,堅持投資者回報導向,着力提升投研和服務能力,創設更多滿足老百姓需求的產品,努力爲投資者創造長期收益。證監會將進一步優化權益類基金產品注冊,大力推動寬基ETF等指數化產品創新,適時推出更多包括創業板、科創板等中小盤ETF基金產品,更好服務投資者,更好服務國家战略和新質生產力發展。

二是完善"長錢長投"的制度環境。重點是提高對中長期資金權益投資的監管包容性,全面落實3年以上長周期考核。打通影響保險資金長期投資的制度障礙,促進保險機構做堅定的價值投資者,爲資本市場提供穩定的長期投資。同時,引導多層次、多支柱養老保障體系與資本市場良性互動,完善全國社保基金、基本養老保險資金投資政策制度,鼓勵企業年金基金根據持有人不同年齡和風險偏好探索开展不同類型的差異化投資。

三是持續改善資本市場生態。重點是多措並舉提高上市公司質量和投資價值,完善機構投資者參與上市公司治理等配套制度安排,同時嚴厲打擊各類違法違規行爲,塑造中長期資金"愿意來、留得住、發展得好"的良好市場生態。

這些措施與互換便利政策形成互補,共同爲增量資金入市創造有利條件。從本質上來看,無論是創設證券、基金、保險公司互換便利,還是創設股票回購、增持專項再貸款,這兩項重要的結構性貨幣政策工具旨在爲資本市場提供更多流動性支持。

一方面,它們可以在市場出現急跌和流動性風險時,爲機構提供"救市"工具,提高應對危機的效率,防範系統性風險,維護市場穩定,提振投資者信心。正如潘功勝行長所言,設立這兩項工具的目的是形成多層次、廣覆蓋的金融市場穩定工具體系,發揮逆周期調節作用。

以互換便利工具爲例,這一工具最大的優勢在於增強市場的應急能力,在出現急跌和流動性風險時,該政策可爲機構提供更大的救市力度,大大提高了應對危機的效率。這不僅有助於防範系統性風險和流動性風險,維護資本市場的中期穩定,還能向市場傳遞積極信號,提振投資者信心。

但另一方面,我們也要看到,任何救市工具都不是萬能的,仍然具有"雙刃劍"效應。最顯著的是可能加劇市場的"助漲助跌"效應。在市場情緒亢奮時,機構可能借機大幅加槓杆,導致市場漲幅過大;而在市場下跌時,機構可能因爲悲觀情緒而不愿意利用這一政策加倉,無法達到穩定市場的目的。這種頻繁的大幅波動可能不利於市場的長期穩定增長,不利於形成理想的"慢牛"行情。此外,如果使用不當,還可能導致金融機構的風險向銀行體系轉移,增加金融體系的整體風險。

因此,這些短期政策在發揮"滅火器"作用的同時,更需要嚴格的配套機制來防範風險外溢。從更深層次看,頻繁出台救市政策,反映出我國資本市場生態還不夠健康,內生穩定機制尚不完善。面對復雜多變的外部環境和艱巨繁重的改革發展任務,僅靠短期政策"輸血",很難從根本上解決市場的結構性矛盾。我們必須完善多層次市場體系,特別是要大力發展專業化、市場化的機構投資者隊伍。其中,培育壯大養老金、保險資金等中長线資金力量,是至關重要的一環。

長线資金步入股市的提升空間很大

事實上,培育壯大養老金、保險資金等中長线資金力量在成熟市場中往往發揮着中流砥柱的作用。以養老金爲例,美國公共養老基金管理的資產規模約爲4.5萬億美元;而私人養老金的規模也達35.4萬億美元,相當於美國GDP的1.3倍。在日本和加拿大,養老金資產佔GDP的比重也分別高達63%和92%。這些體量巨大、久期匹配的長线資金,不僅是股票、債券等多層次市場的重要參與者,更以穩健的投資理念、專業的投研能力,發揮着"壓艙石"和"穩定器"的獨特功能。

此外,海外長线資金在投資工具運用、風險管理、資產配置等方面也有諸多值得借鑑之處。以美國養老金爲例,據Pensions & Investments的數據,截至2022年底,美國200家最大養老基金中有超過半數的機構使用了包括股指期貨、利率互換、信用違約互換等衍生品工具,對衝通脹、利率、信用等風險。同時,這些基金在私募股權、房地產、基礎設施等另類領域的平均配置也達到26%,較10年前提高了近10個百分點。

再看歐洲,荷蘭、瑞士、英國等國家的養老金更是將多元化、全球化的資產配置發揮到了極致。以荷蘭爲例,憑借完善的金融基礎設施和开放的資本市場,荷蘭養老基金的境外投資比例高達80%以上,其中權益類資產超過50%,固定收益也有近40%配置於海外,充分分散了地緣政治和匯率風險,並從全球視野捕捉投資機遇。

這些發達市場長线資金的成功實踐,既有賴於完善的頂層設計和制度安排,也得益於开放、高效的多層次資本市場,更離不开市場各方協同發力,共同營造"各美其美、美人之美"的生態圈。反觀我國,要充分釋放長线資金活力,仍需在優化制度供給、創新產品工具、加強風控能力、完善市場生態等方面下更大功夫。

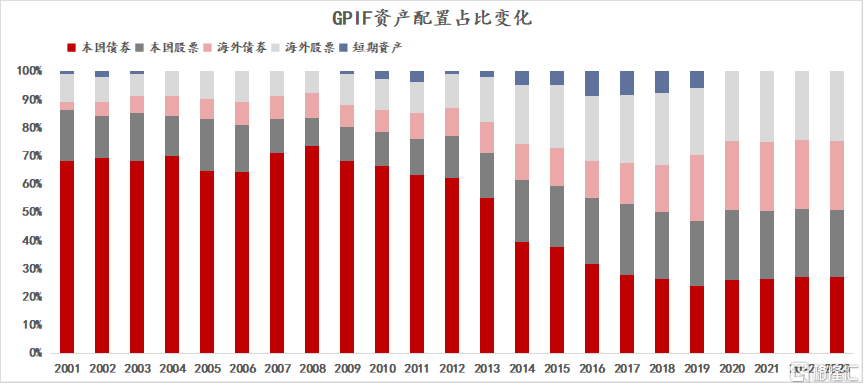

例如,日本政府投資養老基金(GPIF)和加拿大養老金計劃投資委員會(CPPIB)等國際養老金機構採取了更爲積極的投資策略,在資產配置多元化和風險管理方面取得了顯著成效。例如,截至2022年,GPIF的權益投資佔比接近50%,而CPPIB的權益投資(包括公开市場和私募股權)佔比更是超過60%。

日本政府養老投資基金(GPIF)不同種類資產配置變化

來源:GPIF歷年年報、中泰證券研究所

除了本次證監會推出《關於推動中長期資金入市的指導意見》的"三大舉措"之外,未來還可採取更多強有力的改革措施,進一步拓寬長线資金的投資渠道,豐富風險管理工具,完善考核激勵機制。借鑑這些國際經驗,爲了釋放我國長线資金的活力,推動資本市場高質量發展,首先可以從擴大長线資金的“工具”運用範圍上考慮。

建議一:擴大長线資金的投資工具範圍

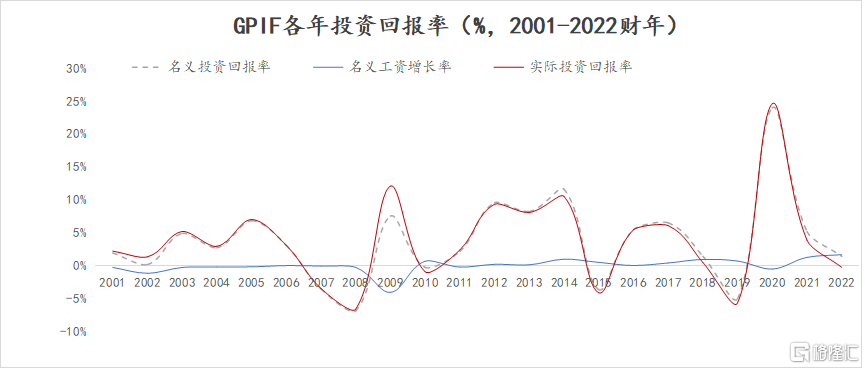

針對當前我國長线資金"重債券、輕權益"的投資偏好,建議進一步擴大養老金的投資工具範圍,優化風險對衝策略。當前,我國養老金和保險資金等長线資金的投資工具相對有限,這在一定程度上制約了其風險管理能力和投資靈活性。相比之下,國際領先的養老金機構在這方面有更多經驗可供借鑑。日本GPIF允許使用股指期貨、國債期貨等衍生品進行套期保值,這使得GPIF能夠更好地管理投資組合風險。根據GPIF的2022年報告,其通過使用這些工具,有效地控制了投資組合的整體風險,即使在市場波動較大的情況下,也能保持相對穩定的表現。

日本政府養老投資基金(GPIF)資產投資回報率

來源:GPIF2022年報、中泰證券研究所

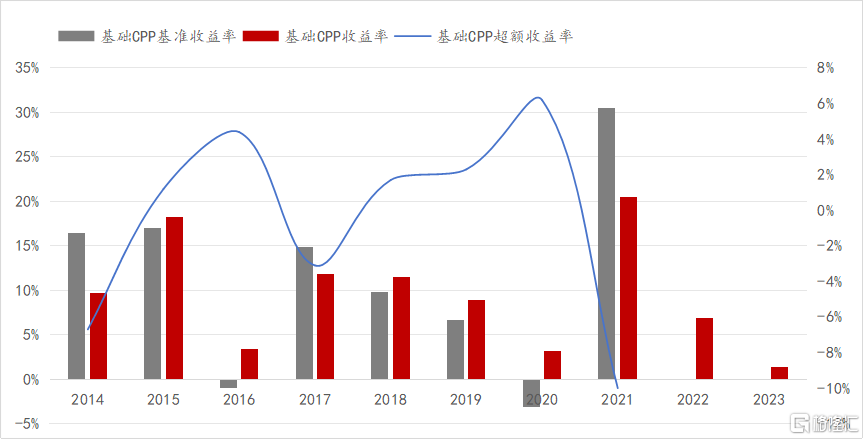

同時,加拿大CPPIB則更加廣泛地使用包括掉期、遠期在內的多種衍生品進行風險管理。CPPIB的2024財年報告顯示,通過靈活運用這些金融工具,CPPIB不僅有效管理了投資風險,還創造了額外的投資收益。例如,CPPIB利用衍生品策略在固定收益投資中獲得了10.8%的回報,遠高於傳統固定收益投資的收益率。

加拿大養老金計劃中的基本養老金CPP回報與基准回報對比

來源:CPPI歷年年報、中泰證券研究所

因此,擴大養老金的投資工具範圍,可以在權益市場疲軟時放大債市投資收益率,也可以作爲豐富其風險對衝工具。進一步放开我國長线資金使用更多金融衍生品,如期權、期貨等。具體而言,可以考慮放寬對股指期貨、國債期貨的使用限制,可以允許長线資金投資於掛鉤股指的結構性產品,這類產品可以提供下行保護的同時,讓投資者分享部分上漲收益,非常適合長线資金的風險偏好。這樣也可以允許長线資金在一定比例範圍內使用這些工具進行風險管理,以增強風險對衝能力。

這些措施將有助於提高長线資金的風險管理能力,增加投資靈活性,並有可能提高整體收益率。以保險資金爲例,如果能夠更靈活地使用衍生品進行風險管理,保險公司可能會更有信心增加權益投資的比例,從而有望提高長期投資回報。

目前社保、企業年金等的大部分資金都委托給國內公募基金、保險資管等資產管理機構進行打理,其投資風格往往趨同,且這些年來並沒有取得明顯的超額收益,這是否需要反思?爲何不能委托給國內或境外的知名私募投資機構進行資產管理?畢竟這其中有些資產管理機構具有豐富的養老金管理經驗,多資產配置能力較強、對衝工具運用較好,在海內外均取得過較好業績和口碑。

建議二:進一步拓寬長线資金的投資渠道

可以進一步放开對長线資金的海外投資限制,在投資方式上採取"直接+委托"模式,鼓勵中長线資金與全球頂級資產管理公司展开深度合作。相較於日本GPIF的海外投資佔比約爲50%(據GPIF的2022年報告,其海外股票投資佔總資產的25.06%,海外債券佔25.23%。)、加拿大CPPIB的海外投資佔比超過80%的配置而言,當前我國的社保基金、保險資金及養老金第二支柱的企業年金配置海外市場比例極低。例如,社保基金的海外投資上限爲20%,但實際配置通常在8-10%左右;保險資金雖然可投資不超過總資產15%的境外資產,但多數保險公司的實際海外投資比例不到5%;企業年金通過QDII渠道進行的海外投資更是被限制在淨資產的10%以內,實際配置往往更低。

更值得注意的是,我國這些中長线資金的配置渠道較爲"單一",且主要依賴於QDII渠道。而日本GPIF和加拿大CPPIB等國際領先的養老金機構在海外投資渠道上採取了更爲積極的全球化投資模式。這兩家養老金機構採用直接投資與委托投資相結合的模式進行海外投資。例如,它們不僅在主要金融中心設立辦事處,建立了專業的內部投資團隊,逐步增加內部對海外市場直接投資管理的比例,也加大與全球頂級資產管理公司的深度合作。

因此,針對我國中長线資金的海外投資,應當先逐步提高海外投資比例,特別是海外直接投資的佔比,同時完善跨境投資的風險管理體系。此外,還應加強與全球頂級資產管理公司的合作。通過建立"直接+委托"的战略合作夥伴關系,利用委托投資方式借助這些機構在特定市場或資產類別的優勢,學習先進的投資理念和風險管理技術。

建議三:爲長期資金安全設立"保障金"

國家層面應該盡快設立A股市場平准基金,這是對發展壯大耐心資本和鼓勵長期資金入市最有力的支持。目前我國資本市場存在循環不暢問題,二級市場的不活躍導致一級市場低迷,風險偏好的下降導致大量資金流向債券市場,這也是長线資金不敢提高權益資產配置比例的主要原因。因此,在國家層面設立平准基金,有利於擴大中長期資金的入市規模,大大提振市場長期投資的信心。

此外,相比於互換便利政策,針對長期資金設計的“保障金”可能更有利於市場的長期穩定,這是對發展壯大耐心資本和鼓勵長期資金入市最有力的支持。例如,由財政部率先出資墊付一定數額的“保障金”,爲長期投資A股的機構(如保險公司、社保基金)提供一種保險機制。

今後規定社保、保險公司和企業、職業年金等每年應從投資收益中提取一定比例作爲“保障金”繳納,使得“保障金”未來的規模越來越大。這一機制要求只有滿足嚴格條件的機構才能享受這一政策,如要求長期持有、多年後才能分紅或減持等。如果長期(如5年)投資後出現虧損,這一保障金工具將提供一定程度的補償。

這一建議的潛在優勢在於可以有效地鎖定"市場下限"。通過爲長期投資提供一定保障,增強機構逆勢投資的信心,有利於吸引更多長期資金入市,改善市場結構,減少短期投機行爲。即使實際上可能不需要真正動用這筆資金,其存在本身就能大大提振市場信心。由於只有符合嚴格條件的長期資金才能享受這一政策,亦可以有效避免助長短期投機行爲。

總的來說,通過實施這些舉措,我們有望提高中國長线資金的投資能力,在短期內彌補經驗不足的劣勢。長期來看,這不僅有助於提高投資收益和分散風險,還將促進中國資本市場的國際化進程,增強中國在全球金融體系中的影響力。然而,在實施過程中需要監管機構、投資機構和政策制定者的密切配合,在確保資金安全的前提下穩步推進。這些舉措將爲中國的養老金體系提供更強的財務支撐,有效應對人口老齡化帶來的挑战,同時也爲我國長线資金參與全球金融市場奠定堅實基礎。

注:本文來自中泰證券發布的《如何擴大長线資金入市比例?》,報告分析師:李迅雷、徐馳、張文宇

標題:如何擴大長线資金入市比例?

地址:https://www.iknowplus.com/post/155449.html