鍵嘉醫療IPO終止!高瓴喻恆、軟銀、百度參投

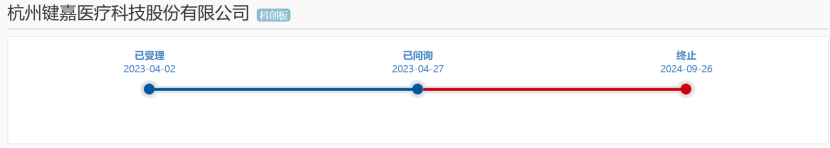

格隆匯獲悉,2024年9月26日,上交所網站顯示,因杭州鍵嘉醫療科技股份有限公司(簡稱“鍵嘉醫療”)撤回發行上市申請,上交所決定終止其科創板發行上市審核;保薦人爲中信證券股份有限公司。

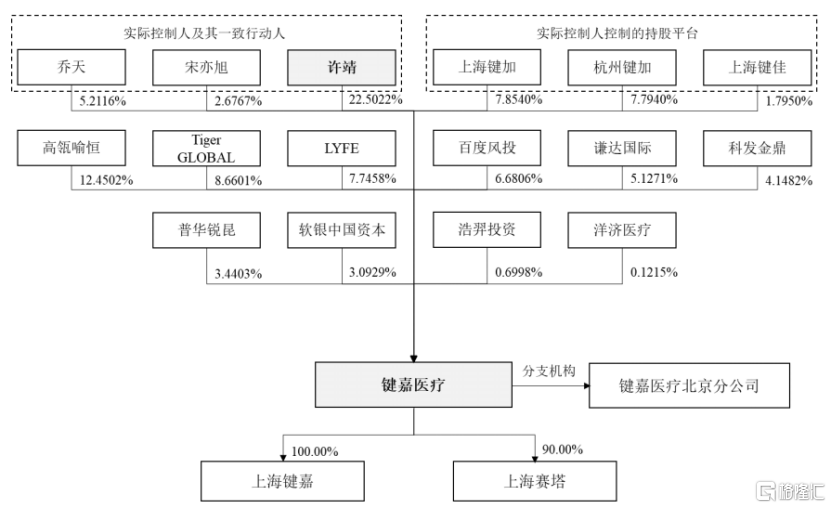

招股書顯示,鍵嘉醫療的實際控制人許靖直接持有公司22.50%的股份,並通過其控制的員工持股平台上海鍵加、上海鍵佳、杭州鍵加,及其一致行動人喬天、宋亦旭,合計控制公司47.83%股份。

值得注意的是,鍵嘉醫療曾經在一級市場上備受投資者青睞,吸引了高瓴喻恆、軟銀中國、百度風投等一衆知名投資機構,高瓴喻恆目前是第二大股東。

公司股權結構,來源:招股書

鍵嘉醫療總部位於浙江杭州,是一家專注於手術機器人及相關產品研發、生產和銷售的高新技術企業,致力於打造技術領先的手術機器人平台,爲醫院提供高精度、智能化的手術解決方案。

公司主要產品ARTHROBOT髖關節置換手術機器人於2021年2月被納入創新醫療器械特別審查程序,於2022年4月成爲首個獲得第三類醫療器械注冊證的國產髖關節置換手術機器人。

公司的ARTHROBOT膝關節置換手術機器人於2023年1月獲得第三類醫療器械注冊證。ARTHROBOT系列產品可同時應用於髖關節與膝關節置換手術,打破了進口關節置換手術機器人在該領域長期壟斷的局面。

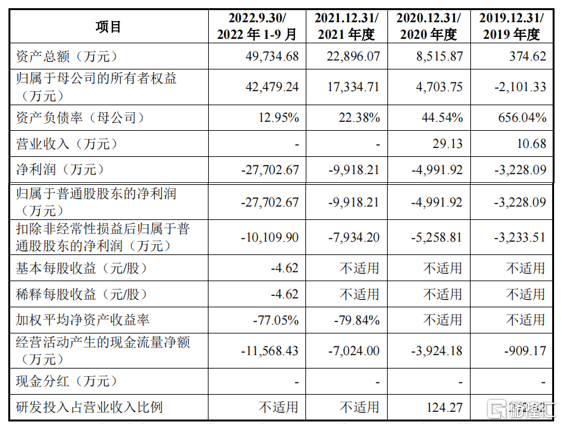

鍵嘉醫療2019年、2020年營收分別爲10.68萬、29萬,2021年和2022年1-9月沒有營收;2019年、2020年、2021年、2022年1-9月(簡稱“報告期”)淨利潤分別爲-3228萬元、-4992萬元、-9918萬元、-2.77億元,報告期內合計虧損約4.58億。

公司報告期內經審計的主要財務數據和財務指標,來源招股書

招股書稱,鍵嘉醫療持續虧損的主要原因在於公司產品上市時間相對較短,已上市產品尚未實現大規模商業化,未形成明顯規模效應;且公司在研產品項目進度持續推進且有產品正在开展臨牀試驗,導致報告期內公司研發費用投入較大;同時爲實現對人才的長效激勵機制,公司對員工實施了股權激勵,導致報告期內的股份支付費用較高。

公司投入大量資金用於產品管线的臨牀前研究、臨牀試驗及上市申請。報告期內,公司研發費用分別爲2911萬元、3620萬元、5555萬元及5271萬元。

鍵嘉醫療在招股書中稱,公司經營活動產生的現金流量淨額分別爲-909.17萬元、-3924.18萬元、-7024.00萬元及-1.16億元。成功上市前,公司營運資金主要依賴於外部融資,如經營發展所需开支超過可獲得的外部融資,將會對公司的資金狀況造成壓力。

在此前的問詢函中,監管層詢問了鍵嘉醫療成立初期技術來源的問題。公司回復稱成立初期,由於研發團隊規模較小、研發資源有限,且彼時國內關於骨科手術機器人的研究處於探索階段,出於借助清華大學的科研成果進行技術轉化並加快產品研發速度的考慮,公司與清華大學就骨科手術機器人導航系統研發項目开展合作並於2018年12月籤署了《技術开發合同書》。

後期隨着發展,公司具備獨立开發膝關節手術機器人的研發能力,與清華大學合作开發已無必要,因此公司與清華大學於2021年4月籤署了《終止協議》。

標題:鍵嘉醫療IPO終止!高瓴喻恆、軟銀、百度參投

地址:https://www.iknowplus.com/post/152535.html