國盛固收:十月存單或降至1.7%

主要觀點

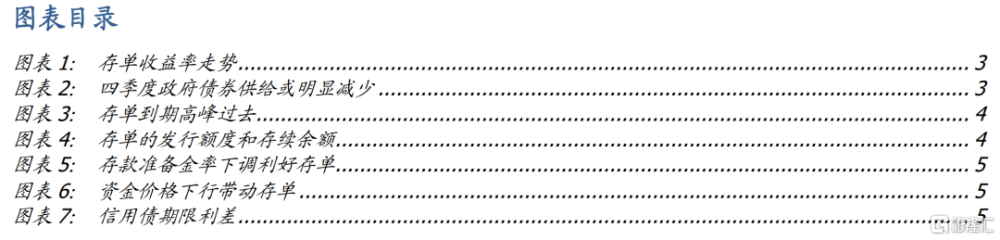

本周前三個交易日同業存單收益率連續下行,3M、6M、1Y分別下行2.47bp、7.22bp、7.5bp至1.84%、1.86%、1.87%。後續存單繼續下行的動力有哪些?空間如何?

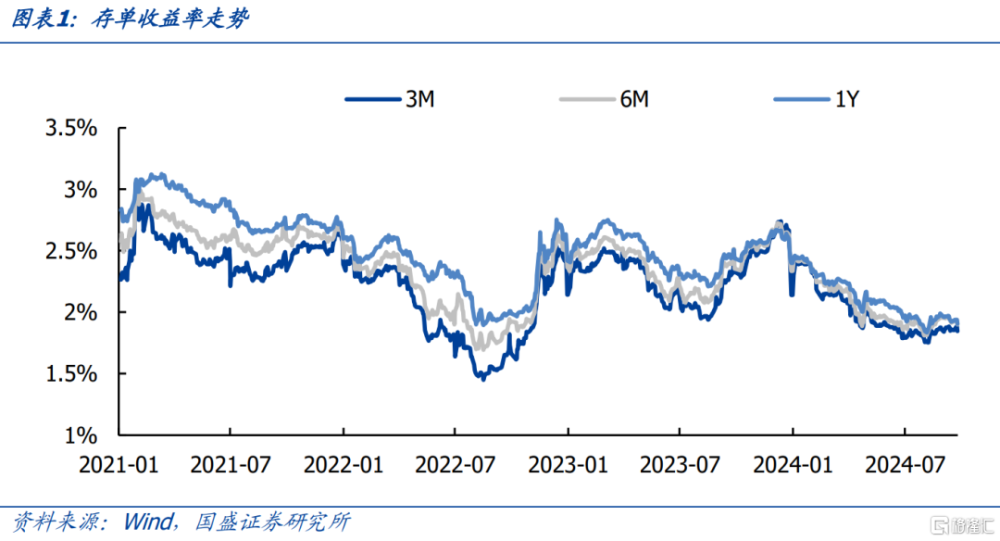

首先,4季度政府債券供給較3季度將明顯下降,緩解銀行的資金緊張程度。8、9月政府債券加快發行,意味着後續政府債券供給壓力明顯下降。按當前供給節奏,8-9月政府債券合計淨融資3.2萬億,按財政預算計算,4季度剩余政府債券淨融資規模爲1.6萬億左右,4季度月均淨融資規模在5000億左右。即使未來財政增加1萬億左右國債發行,4季度月均債券淨融資也不到9000億,這顯著低於8、9月月均1.5萬億以上的淨融資。政府債券發行節奏將明顯放緩,這將降低資金需求,並帶動資金和存單利率下行。

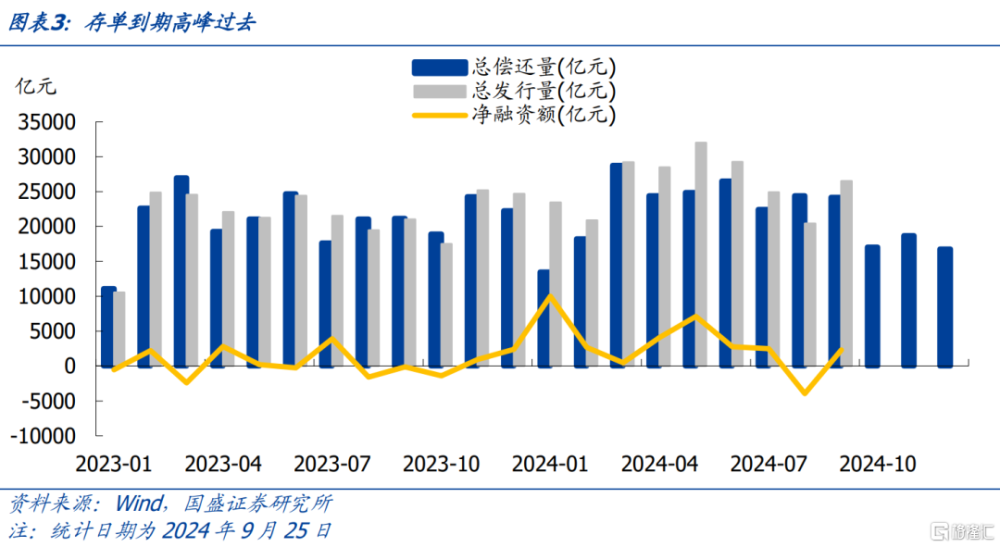

其次,隨着存單到期高峰過去,銀行的資金到期壓力緩解。8月和9月存單到期規模均在2.4萬億以上,四季度存單累計到期5.26萬億,平均每月到期1.75萬億,到期規模大幅下降,銀行的資金緊張程度也會有緩解。

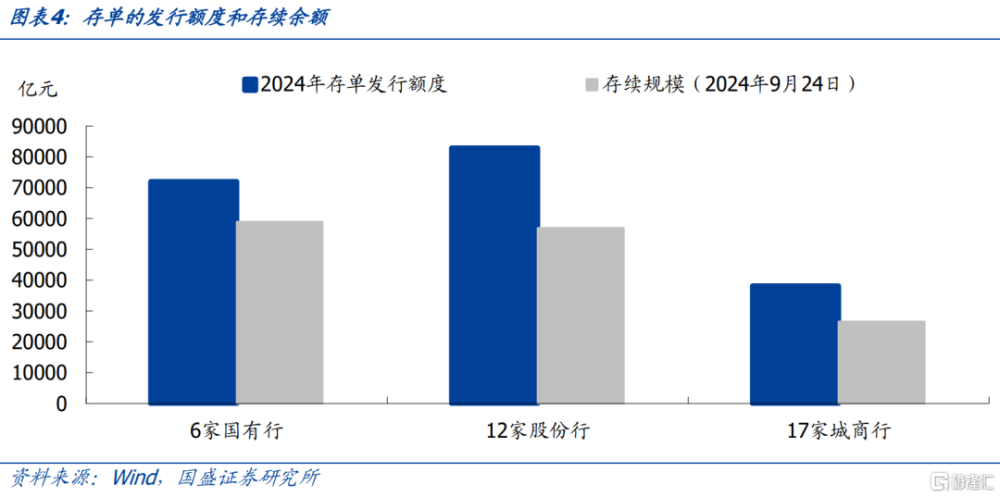

不過,同業存單剩余額度還是比較充足的。同業存單發行實施備案額度管理,發行備案額度實行余額管理,發行人年度內任何時點的同業存單余額均不得超過當年備案額度。根據《同業存單管理暫行辦法》,存款類金融機構發行同業存單,應當於每年首只同業存單發行前,向中國人民銀行備案年度發行計劃。存款類金融機構可以在當年發行備案額度內,自行確定每期同業存單的發行金額、期限。發行人應當於每年首只同業存單發行前,向市場披露該年度發行計劃。若在該年度內發生重大或實質性變化的,發行人應當及時重新披露更新後的發行計劃。我們統計了6家國有行、12家股份行、17家城商行的2024年同業存單發行額度,合計爲19.31萬億,而9月24日這35家銀行的存單存續余額合計爲14.25萬億,如果二者簡單相減,得到可淨增規模上限約5.06萬億。

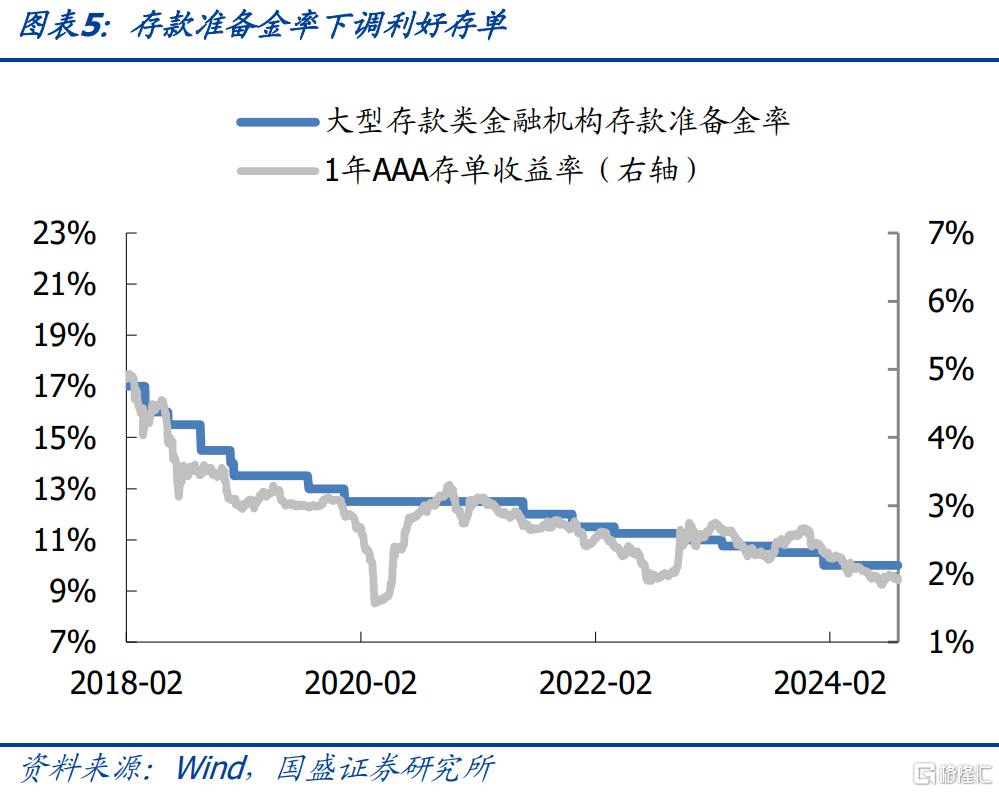

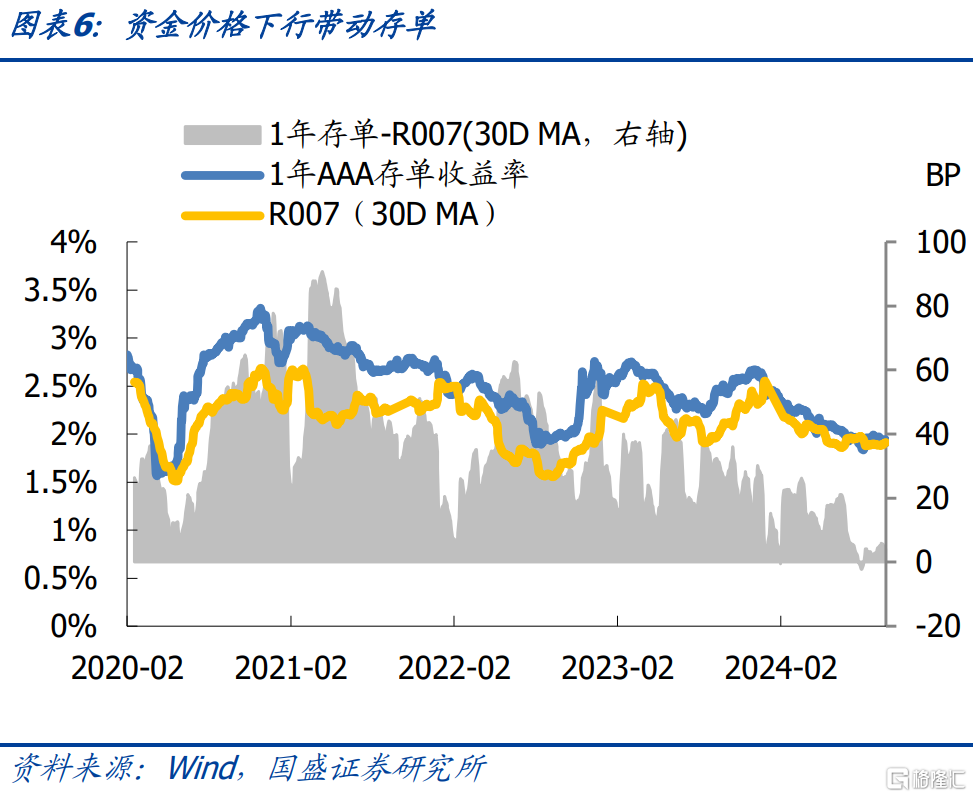

再次,降准降息落地,資金利率將下行,1年存單收益率有望下行至1.7%附近。降准緩解銀行負債壓力。央行降准落地後,將對短期流動性穩定作用明顯,市場對季末流動性收緊的擔憂下降,8月以來,地方債發行節奏加快和賣出債券對資金面的衝擊將趨於緩和。同時,伴隨政策利率逆回購利率的調降,LPR、MLF、存款利率等利率均有望進一步下行。我們認爲,如果資金價格回到政策利率附近,DR007和R007回到1.5%附近,按照20bp的存單和資金利差中樞推算,1年存單收益率有望下行至1.7%附近。

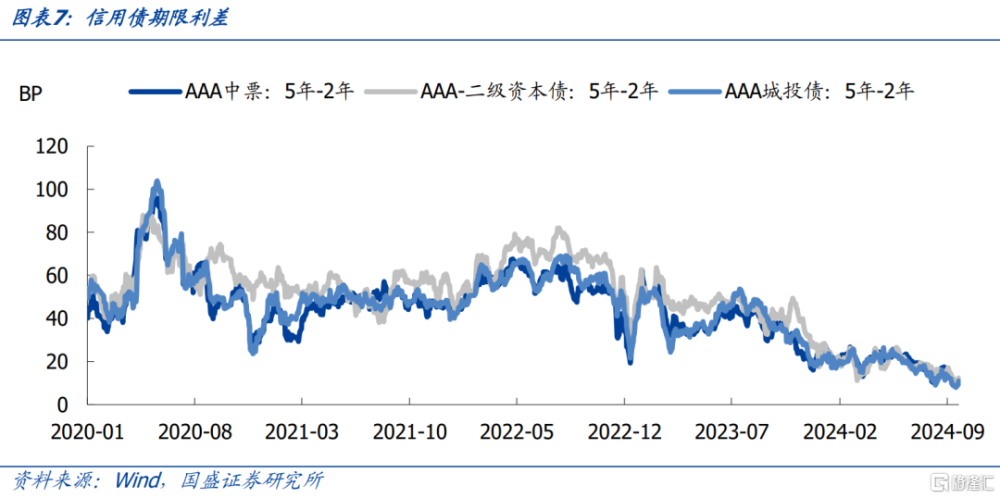

信用策略由短及長,隨着存單利率下行,短端信用債下行約束被打开,信用債曲线變陡峭,長端信用債也將迎來配置機會。前期較高的存單利率也約束了信用債的下行空間,信用曲线呈現比較平的狀態。隨着跨季後存單收益率的進一步回落,短端信用債收益率也會向下,信用債曲线變陡,長端信用債隨之也將迎來配置機會。

風險提示:流動性超預期,財政政策超預期,基本面超預期。

報告正文

本周前三個交易日同業存單收益率連續下行,3M、6M、1Y分別下行2.47bp、7.22bp、7.5bp至1.84%、1.86%、1.87%。後續存單繼續下行的動力有哪些?空間如何?

首先,4季度政府債券供給較3季度將明顯下降。8、9月政府債券加快發行,意味着後續政府債券供給壓力明顯下降。按當前供給節奏,8-9月政府債券合計淨融資3.2萬億,按財政預算計算,4季度剩余政府債券淨融資規模爲1.6萬億左右,4季度月均淨融資規模在5000億左右。即使未來財政增加1萬億左右國債發行,4季度月均債券淨融資也不到9000億,這顯著低於8、9月月均1.5萬億以上的淨融資。政府債券發行節奏將明顯放緩,這將降低資金需求,並帶動資金和存單利率下行。

其次,隨着存單到期高峰過去,銀行的資金到期壓力緩解。8月和9月存單到期規模均在2.4萬億以上,四季度存單累計到期5.26萬億,平均每月到期1.75萬億,到期規模大幅下降,銀行的資金緊張程度也會有緩解。

不過,同業存單剩余額度還是比較充足的。同業存單發行實施備案額度管理,發行備案額度實行余額管理,發行人年度內任何時點的同業存單余額均不得超過當年備案額度。根據《同業存單管理暫行辦法》,存款類金融機構發行同業存單,應當於每年首只同業存單發行前,向中國人民銀行備案年度發行計劃。存款類金融機構可以在當年發行備案額度內,自行確定每期同業存單的發行金額、期限。發行人應當於每年首只同業存單發行前,向市場披露該年度發行計劃。若在該年度內發生重大或實質性變化的,發行人應當及時重新披露更新後的發行計劃。我們統計了6家國有行、12家股份行、17家城商行的2024年同業存單發行額度,合計爲19.31萬億,而9月24日這35家銀行的存單存續余額合計爲14.25萬億,如果二者簡單相減,得到可淨增規模上限約5.06萬億。

再次,降准降息落地,資金利率將下行,1年存單收益率有望下行至1.7%附近。降准緩解銀行負債壓力。央行降准落地後,將對短期流動性穩定作用明顯,市場對季末流動性收緊的擔憂下降,8月以來,地方債發行節奏加快和賣出債券對資金面的衝擊將趨於緩和。同時,伴隨政策利率逆回購利率的調降,LPR、MLF、存款利率等利率均有望進一步下行。我們認爲,如果資金價格回到政策利率附近,DR007和R007回到1.5%附近,按照20bp的資金和存單的利差中樞推算,1年存單收益率有望下行至1.7%附近。

信用策略由短及長,隨着存單利率下行,短端信用債下行約束被打开,信用債曲线變陡峭,長端信用債也將迎來配置機會。前期較高的存單利率也約束了信用債的下行空間,信用曲线呈現比較平的狀態。隨着跨季後存單收益率的進一步回落,短端信用債收益率也會向下,信用債曲线變陡,長端信用債隨之也將迎來配置機會。

風險提示

流動性超預期,財政政策超預期,基本面超預期。

注:本文節選自國盛證券研究所於2024年9月25日發布的研報《十月存單或降至 1.7%》,證券分析師:

楊業偉 S0680520050001 ,yangyewei@gszq.com;朱美華S0680522070002,zhumeihua@gszq.com

標題:國盛固收:十月存單或降至1.7%

地址:https://www.iknowplus.com/post/151214.html