短債還有哪些機會?

核心觀點

造成近期中短端國債快速下行的直接原因是大行“买短賣長”的操作。大行的動因有三:①監管導向或是主因。8月央行开始买短賣長的操作,以維持傾斜向上的收益率曲线,或對大行產生一定影響。②從比價角度,考慮到稅收及風險資本佔用後,短國債相對DR007更具性價比。③大行有補倉及平衡久期的需求。

展望未來,對短端國債,若央行表態沒有發生變化,那么大行买短賣長的操作或仍將持續,但當前短端國債處於較低點位,進一步下行的空間也相對有限。與短端相對的,陡峭的收益率曲线使得中長端國債性價比凸顯,不過考慮到央行买賣操作的擾動,建議投資者適當參與5Y、7Y等非關鍵期限國債的博弈機會。

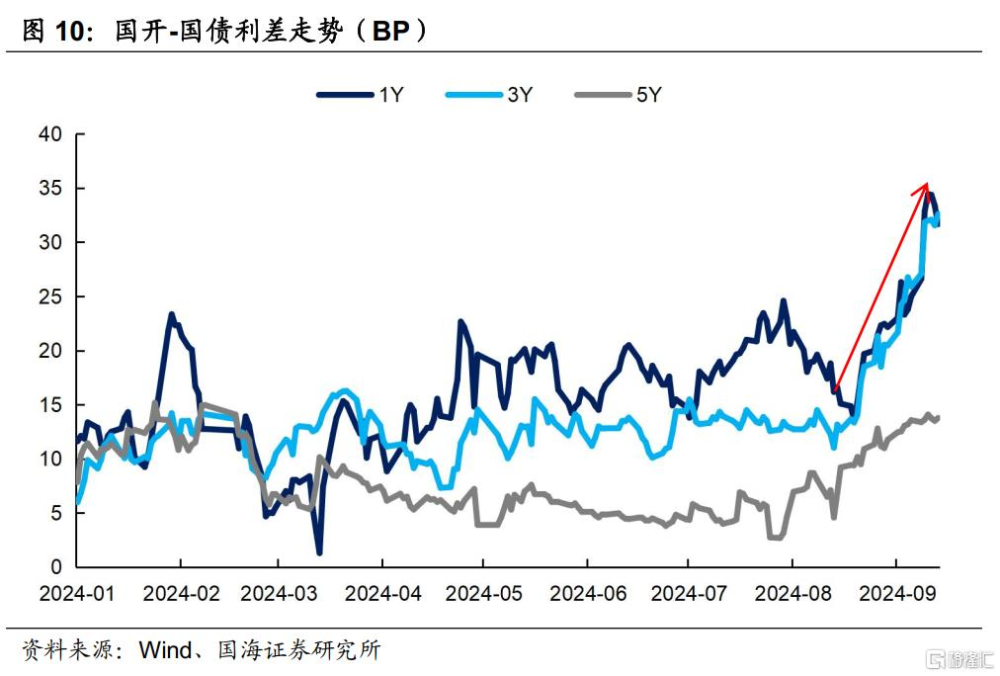

此外,由於近期短端國債收益率的下行,國开債與國債之間的利差快速走闊,1Y、3Y利差均來到歷史80%分位數以上,性價比凸顯,投資者也可適當參與。

1、短債還有哪些機會?

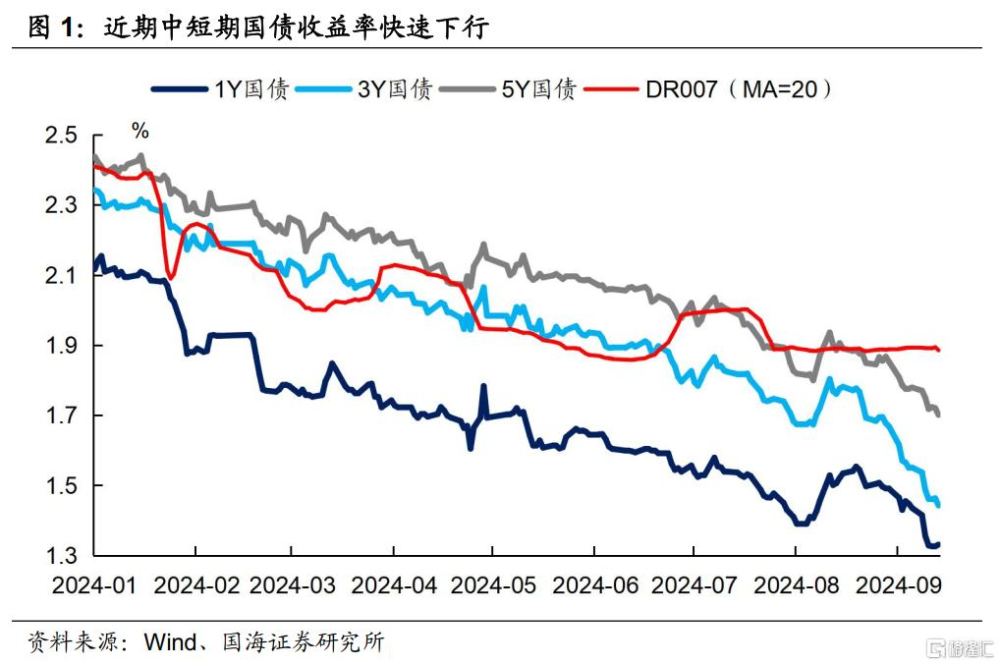

今年以來,由於短端國債收益率的快速下行,其與資金利率的倒掛程度逐漸加深,9月至今,這一現象开始向5Y蔓延:9月14日,5Y國債收於1.70%,而DR007(MA=20)則在1.89%的位置。短端國債收益率快速下行的原因是什么?後續是否有調整壓力?

1.1 主力推手:大行的买短賣長

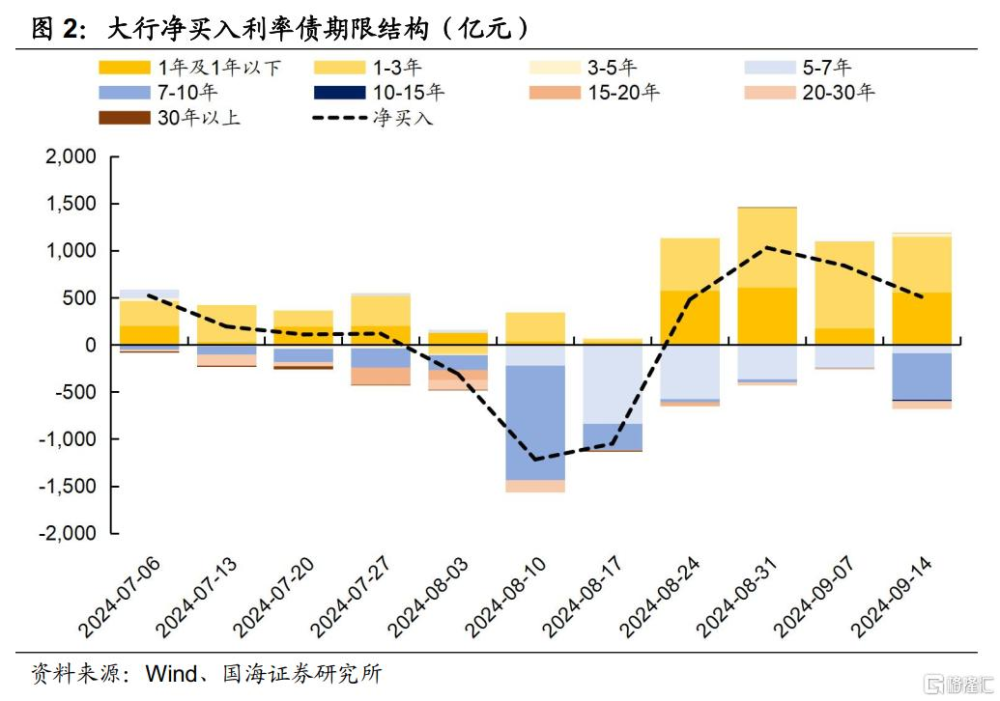

造成近期中短端國債快速下行的直接原因是大行“买短賣長”的操作。在8月1日至9月14日的區間中,大行淨賣出長端國債(7Y及10Y)4286億元,同時,淨买入短端國債(3Y以內)4682億元。

我們認爲背後的原因主要有三點:

①監管導向或是主因。8月30日央行在官網披露,向部分公开市場業務一級交易商买入短期限國債並賣出長期限國債,8月淨买入債券面值爲1000億元,目的在於維持傾斜向上的收益率曲线。央行的態度或對大行產生一定影響,大行买短賣長有利於維持曲线較爲陡峭的形態。

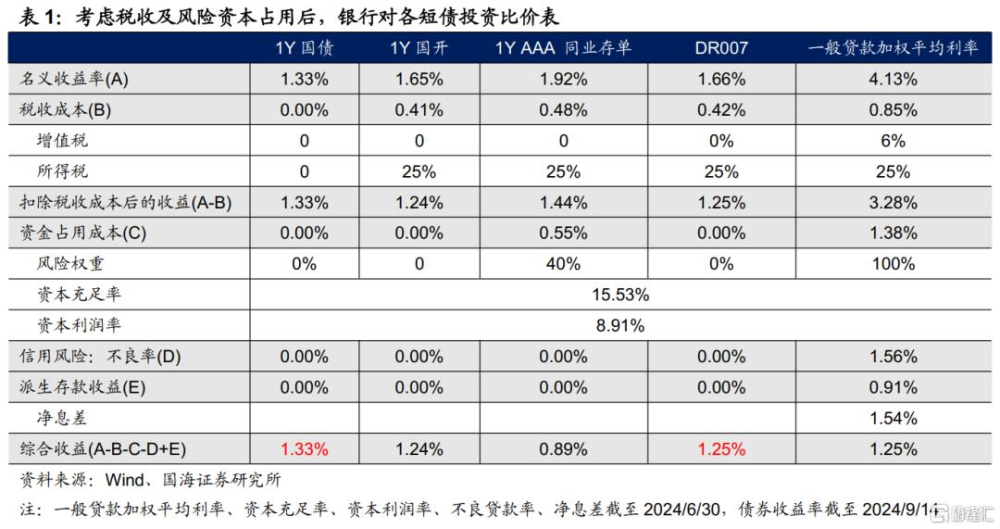

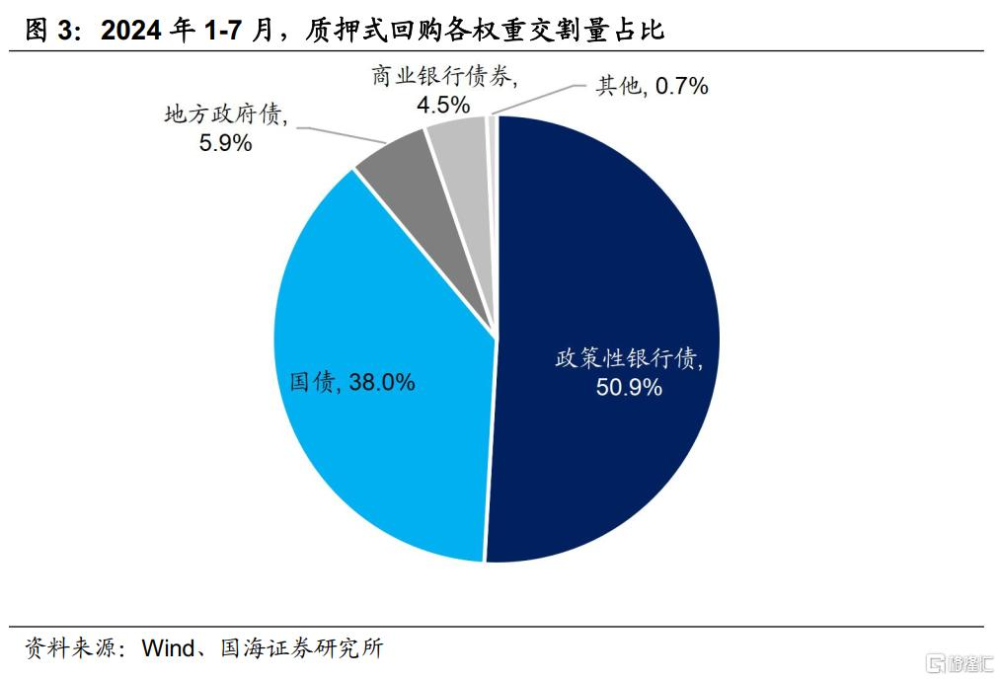

②從比價角度,考慮到稅收及風險資本佔用後,短國債相對DR007更具性價比。銀行購买國債無需繳納所得稅,且不佔用風險資本。而質押式回購需繳納25%的所得稅,且今年資本新規實施後,以地方債、金融機構債爲質物的少部分回購業務,其風險權重將提升至10%-20%。在考慮稅收因素後,1Y國債>DR007,仍具性價比。

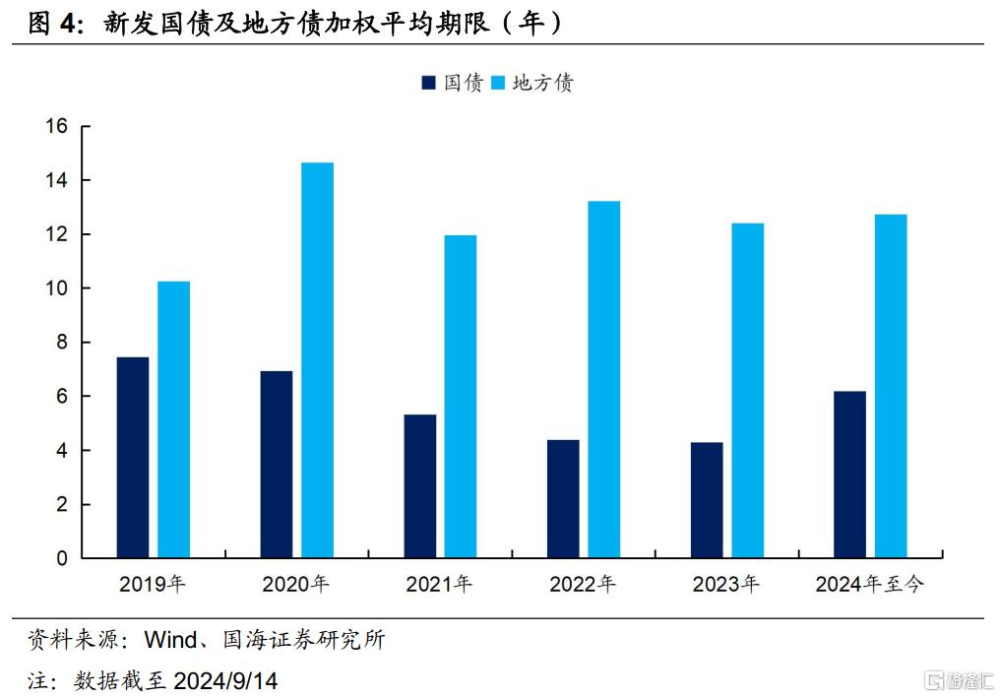

③大行補倉及平衡久期的需求。一方面,在被動賣出長期限國債後,大行有補充債券持倉的需求。另一方面,大行通常有一級承接指標,而上半年地方債及國債的發行期限相對較長,大行的持倉久期難免被動拉長,出於控制持倉久期的考慮,更多增配3年以內的短端品種。

1.2 曲线行情還將如何演繹?

大行“买短賣長”的行爲何時會結束?我們認爲可以關注兩個影響因素:

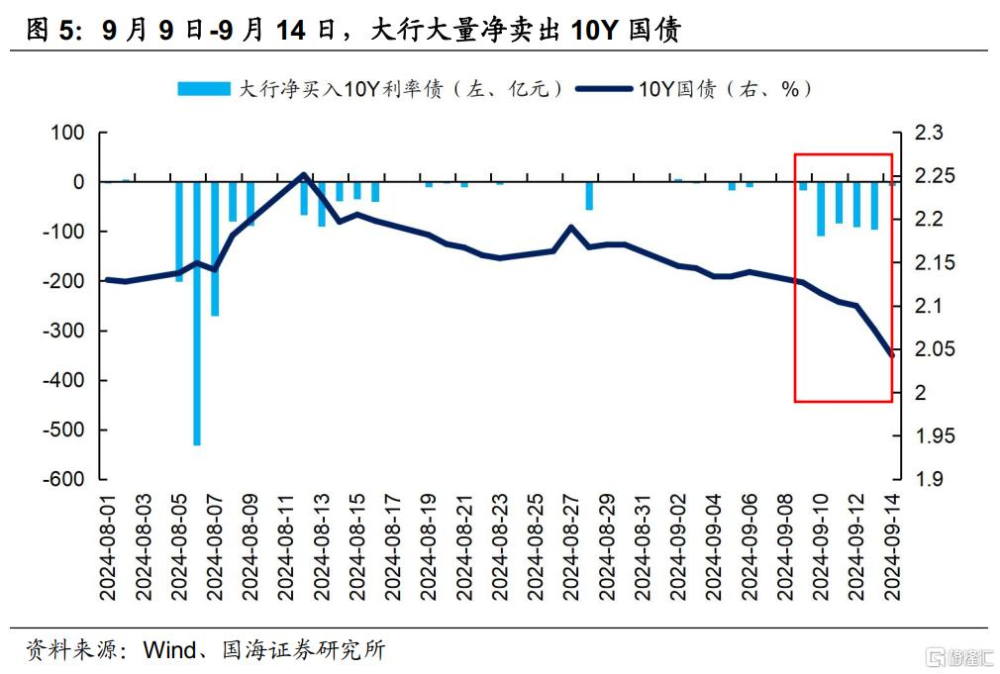

一是監管需求。大行买短賣長操作的根源在於央行維護陡峭利率曲线的需求,從9月9日-14日的情況來看,在長端利率快速下行時,大行也明顯增加了對10Y國債的淨賣出規模,或表明當前央行仍偏向於控制收益率點位。若央行的態度不變,那么大行买短賣長操作或將延續。

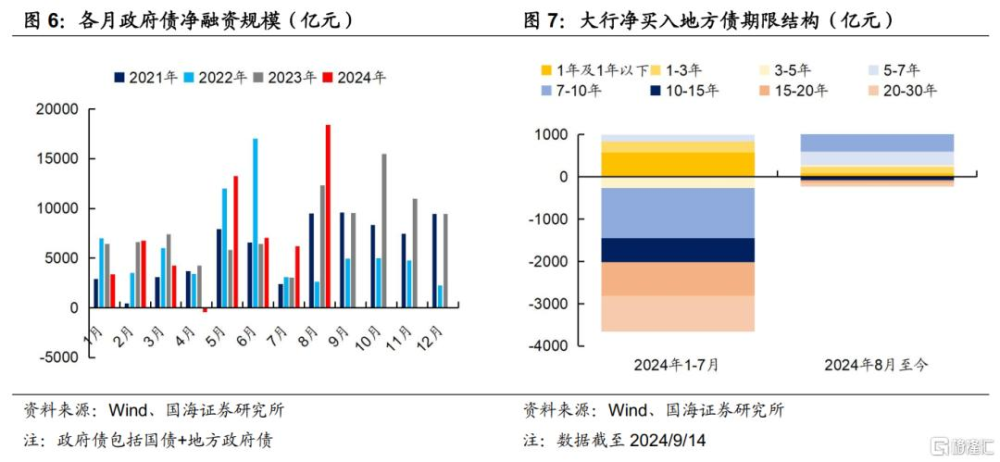

二是政府債發行情況。若四季度出現政府債的大量增發,那么大行對短債的配置力量或相對減弱。不過,政府債增發的影響也需要結合賣債力度來看。參考8月份,雖然地方政府債放量,淨融資額超過8000億元,但由於大行賣債規模較大,導致其淨买入短債規模也維持高位,甚至對地方債,尤其是7Y、10Y的品種也呈現大額淨买入狀態。

總結而言,對短端國債,若央行表態沒有發生變化,那么短期內,大行买短賣長的操作或仍將持續。但從收益率點位來看,當前短端國債與資金價格的利差已降至歷史低位,進一步下行的空間也相對有限。

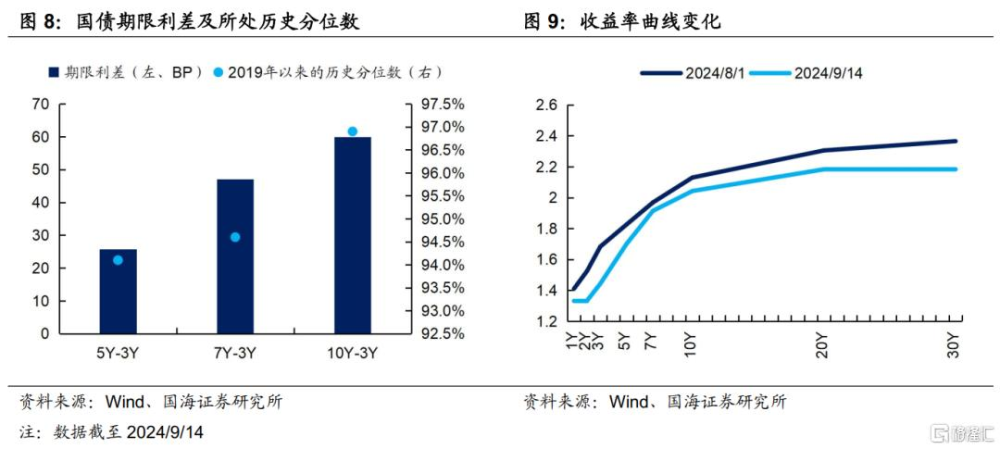

不過,與短端相對的,陡峭的收益率曲线同時也推升了期限利差,使得中長端國債性價比凸顯,吸引了基金等非銀機構的參與,導致過往兩周收益率的快速下行。而當前,5Y、7Y、10Y與3Y的利差仍處於高位,不過考慮到央行买賣操作的擾動,建議投資者適當參與5Y、7Y等非關鍵期限國債的博弈機會。

此外,由於近期短端國債收益率的下行,國开債與國債之間的利差快速走闊。截至9月14日,1Y、3Y、5Y國开與國債的利差分別達32BP、33BP、14BP,位於歷史分位數97%、81%和29%(2019年以來),性價比凸顯,投資者可適當參與。

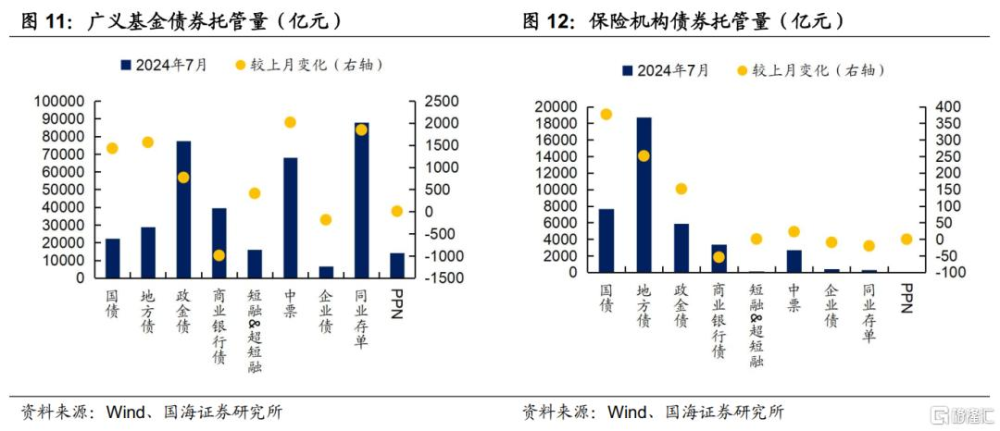

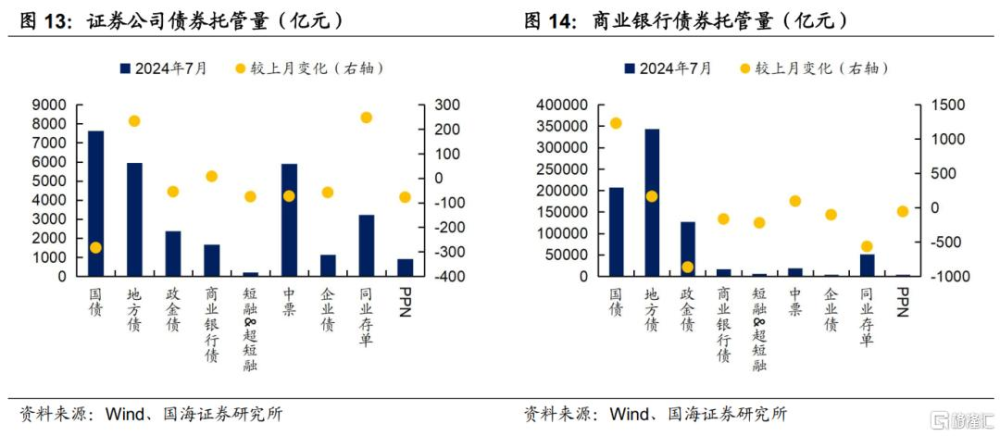

2、機構債券托管量

風險提示:需要警惕流動性的“退潮”;歷史數據不能完全作爲未來市場走勢參考;模型測算可能存在誤差;指數樣本券調整可能會導致潛在的測算偏誤;經濟數據及經濟政策超預期;信貸超預期。

注:本文爲國海證券2024年9月19日研究報告《短債還有哪些機會?—機構行爲周觀察》,報告分析師:靳毅 S0350517100001、劉 暢S0350524090005

標題:短債還有哪些機會?

地址:https://www.iknowplus.com/post/148885.html