9月FOMC例會前瞻:降息,節奏前置?

北京時間9月19日凌晨2:00,FOMC將發布9月例會決議。降息已是一致預期,但降息幅度和整體節奏仍有懸念。如同加息周期一樣,美聯儲降息也已“落後於曲线”。那么,降息的節奏是否也會“前置”?美債利率能否進一步下行?

(一)降息,箭在弦上:9月降息,25bp還是50bp?

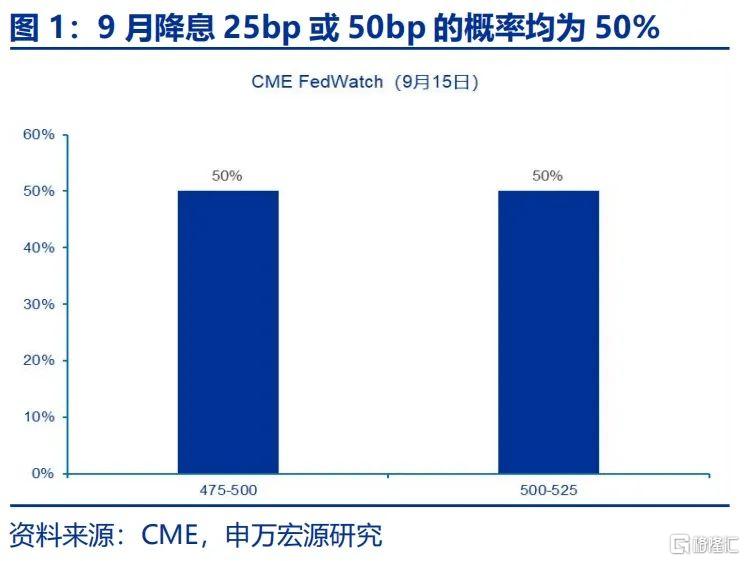

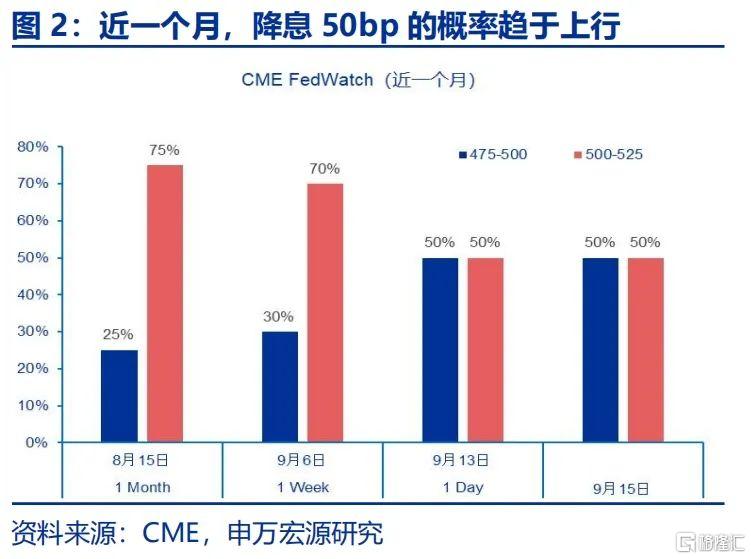

9月例會,美聯儲或將首次降息,但市場關於降息的幅度(25bp或50bp)尚未形成共識,且分歧較大。截止到9月15日,CME FedWatch隱含的降息25bp或50bp的概率均爲50%。換言之,市場已定價9月降息37.5bp。動態而言,近一個月以來,市場定價50bp的概率從25%升至50%。

我們傾向於認爲,9月例會美聯儲或降息25bp。9月,美聯儲有充分的理由降息,但大幅降息的理由並不充分,尤其是考慮到11月大選的情況下。首先,市場已經定價年內降息100bp+,貨幣寬松的效果已經顯現。近期期貨市場定價50bp的概率上行具有一定的交易屬性,而非受數據驅動——本月非農、通脹數據均擡升了降息25bp的概率;其次,如果想要抑制降息不達預期後的利率反彈風險,聯儲可通過修正SEP中的利率指引、或通過新聞發布會等方式釋放“鴿派”信號;此外,首次降息50bp將增加後續降息節奏的非連續性。歷史上,預防式降息的節奏多是以25bp爲單位的“小步快跑”,如比2019年,這將有助於美聯儲在中性利率框架下去評估貨幣政策的緊縮程度。

年初,在關於今年美聯儲降息展望時,我們便提出,考慮到11月美國大選,11月例會首次降息的可能性偏低,故9月或之前降息是基准假設,這爲後續降息增加了彈性。在今年上半年市場交易“no landing + no cut”時,10年美債利率一度升至4.7%高位,我們認爲“市場越交易不降息,美聯儲越可能降息”。這是因爲,美債利率上行和金融條件的收緊,都有助於通脹“降溫”。更爲關鍵的是,在勞動力市場供給改善+需求走弱的背景下,我們預計失業率將上行至4%+。

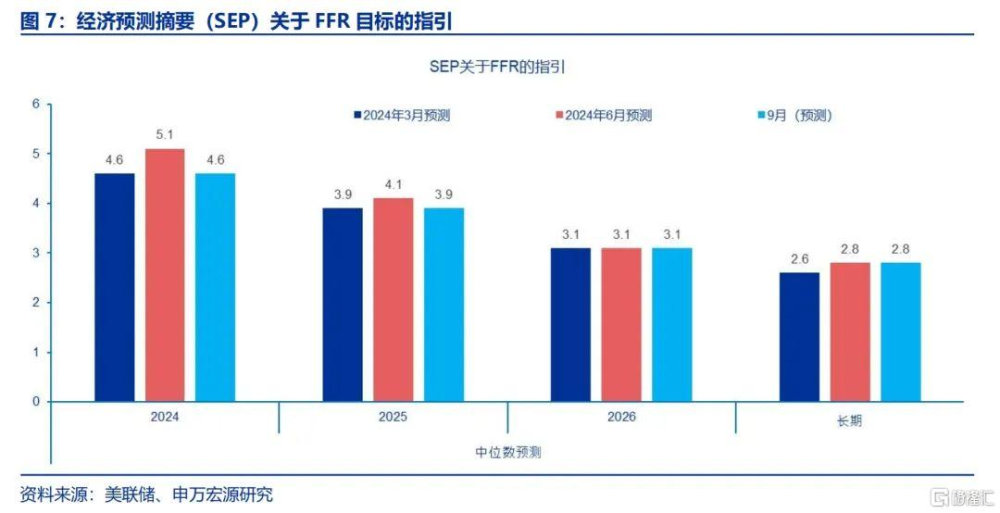

9月例會,聯儲將更新經濟預測摘要(SEP),其中關於經濟基本面的預測及聯邦基金利率的指引是本次例會中較爲關鍵的信息。在6月的SEP中,美聯儲僅指引年內降息1次(25bp),明年降息4次,相比3月明顯下修降息次數(3月例會指引今年降息3次,明年降息3次,合計6次)。這主要是因爲2季度經濟增速和通脹均有所反彈。但6月以來,經濟增長和就業的數據持續不達預期。美聯儲內部關於經濟的下行風險甚於通脹的上行風險或已取得共識。我們認爲,9月SEP中,美聯儲或將維持GDP增速和PCE通脹預測不變,但小幅上修失業率預期(如將2024年的失業率從4%提高至4.2%),但“軟着陸”仍將是SEP的基准場景。亞特蘭大聯儲GDPNow的最新預測認爲,3季度實際GDP增速仍將高達2.5%,雖然低於2季度的3%,但仍高於上半年均值(2.3%)。

在上修失業率的基礎上,聯儲或將下修FFR目標。我們預計,今年底FFR目標爲4.6%,隱含年內還有2次降息;2025年底的FFR目標爲3.9,隱含明年仍有3次降息。整體而言,9月SEP中的利率指引與3月較爲類似。在新聞發布會環節,如果被問及是降息50bp的可能性,鮑威爾或強調“數據依賴”(data-dependent)。

(二)降息,節奏前置?不宜忽視降息後的二次通脹風險

鮑威爾在今年8月的Jackson Hole會議上的發言表明,美聯儲貨幣政策的主要矛盾已經從“物價穩定”轉向“最大就業”。“總體而言,經濟繼續以穩健的步伐增長。但通脹和勞動力市場的數據顯示,形勢正在發生變化,即通脹的上行風險已經減弱,就業的下行風險在增加。”鮑威爾明確,“不尋求或歡迎勞動力市場狀況進一步降溫”。9月6日,美聯儲理事會成員沃勒(Waller)進一步明確了貨幣政策立場的轉向,認爲“風險平衡現在更傾向於最大就業的下行風險”。“如果數據表明需要更大幅度的降息,我也會支持。在2022年通貨膨脹加速時,我強烈主張加息前置(front-loaded),如果合適的話,我將支持降息前置。”

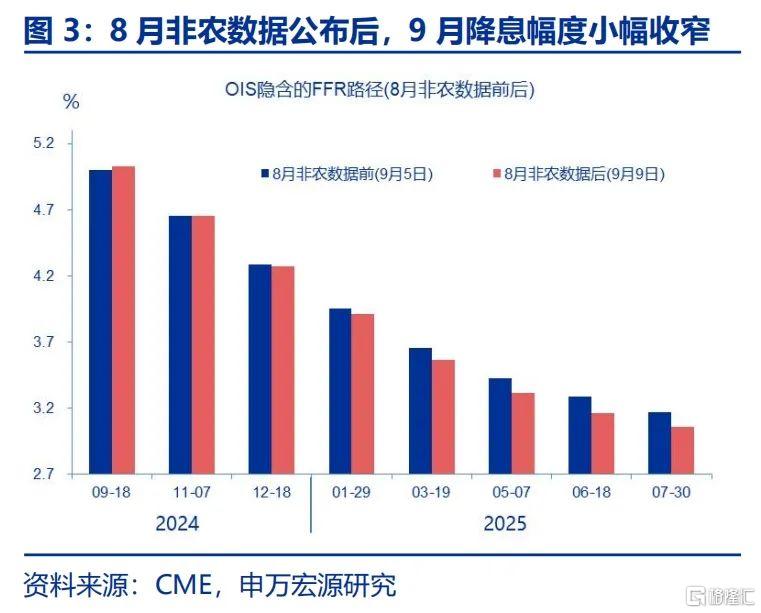

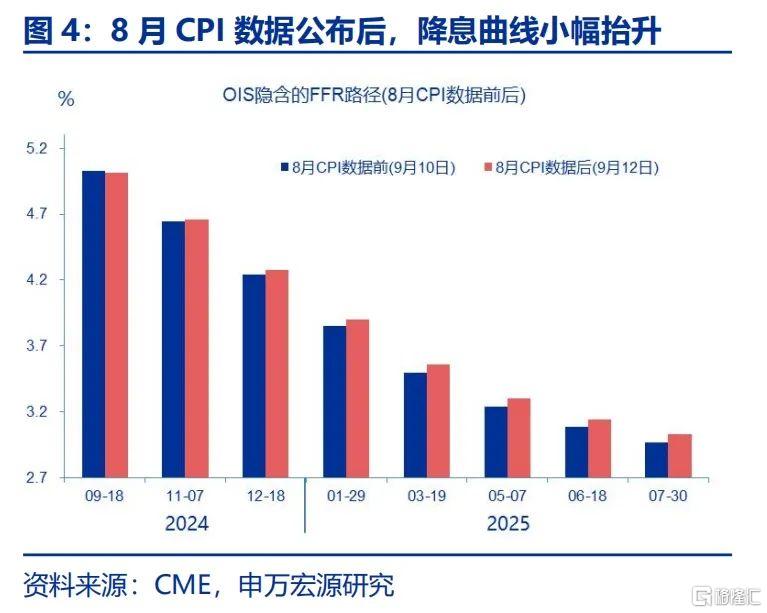

交易中,方向的確定性常被用來突破阻力或支撐。隨着9月降息幾乎成爲確定性事件後,降息交易就成爲阻力最小的方向,如同去年底、今年初交易今年3月首次降息、全年6-7次降息一樣。9月降息50bp的概率一度接近50%。8月非農和CPI數據證僞了降息50bp的預期,但聯邦期貨市場仍計價年內降息100bp+,截止到明年底計價200bp+。我們認爲,如果不考慮外生風險,本輪降息周期的基准是75bp+75bp、降息的節奏先快後慢。第一個75bp是今年(建議理解爲上限),第二個75bp是2025年以後。因爲,一方面,我們認爲,“軟着陸”仍是美國經濟的基准假設;另一方面,降息之後的通脹“二次反彈”風險值得關注,等大選“塵埃落定”後,增長和通脹的風險或再次趨於平衡,進而使得明年降息不達預期。

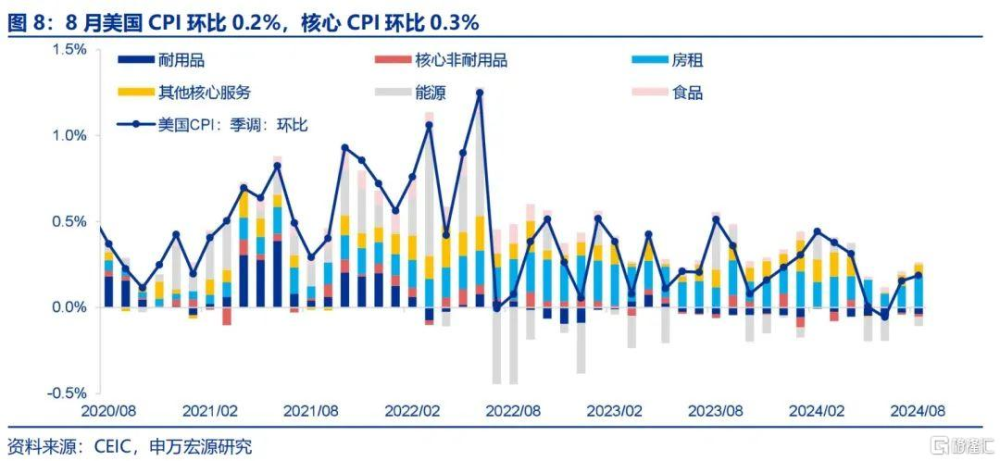

8月美國CPI通脹就是一個“風險提示”。在能源價格負增和核心商品維持“通縮”的貢獻下,美國8月CPI同比下行至2.6%,爲本輪去通脹階段的新低。但核心卻CPI超預期強勁,房租、車輛通脹邊際升溫。在車輛與核心非耐用品的推動下,年內美國核心商品CPI通脹或延續反彈。8月車輛CPI環比-0.2%,較7月(-0.7%)跌幅有所收窄。車輛通脹的領先指標爲Manheim二手車價格指數,後者指向美國車輛通脹在未來幾月內可能迎來反彈。美聯儲降息後,車輛需求的上行或助推通脹。核心非耐用品通脹主要由上遊成本定價。從今年年初以來,美國非耐用品進口價格的上升,可能會傳導爲下半年美國核心非耐用品CPI通脹的回升。

此外,四季度美國房租CPI延續(弱)反彈的可能性較高。美國8月房租CPI環比升溫至0.5%,根據美國房價對於美國房租CPI的領先作用來看,美國下半年房租CPI出現反彈的可能性是增強的,考慮到房租分項的高權重,這對於美國核心CPI的影響可能較大。

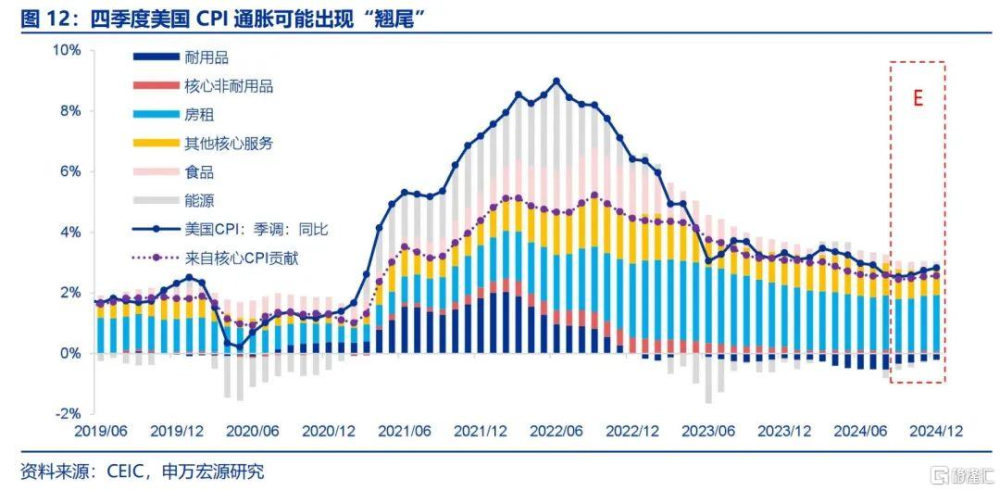

綜合而言,我們認爲四季度美國通脹存在一定的反彈潛力,主要來自於三方面:房租、耐用品通脹、核心非耐用品通脹。根據上文分析,房租通脹主要反映前期房價傳導,耐用品通脹主要反映二手車價格傳導,核心非耐用品通脹主要體現前期進口價格擡升。若美國通脹再度階段性展現出韌性,這對於美聯儲來說,可能意味着單次降息50bp的概率不高。如果由於事件性衝擊使得聯儲降息節奏“前置”,而事後僅僅是一次“衰退恐慌”,明年再通脹壓力也將趨於上行。

(三)經濟、大選、貨幣政策立場與美債利率的形態

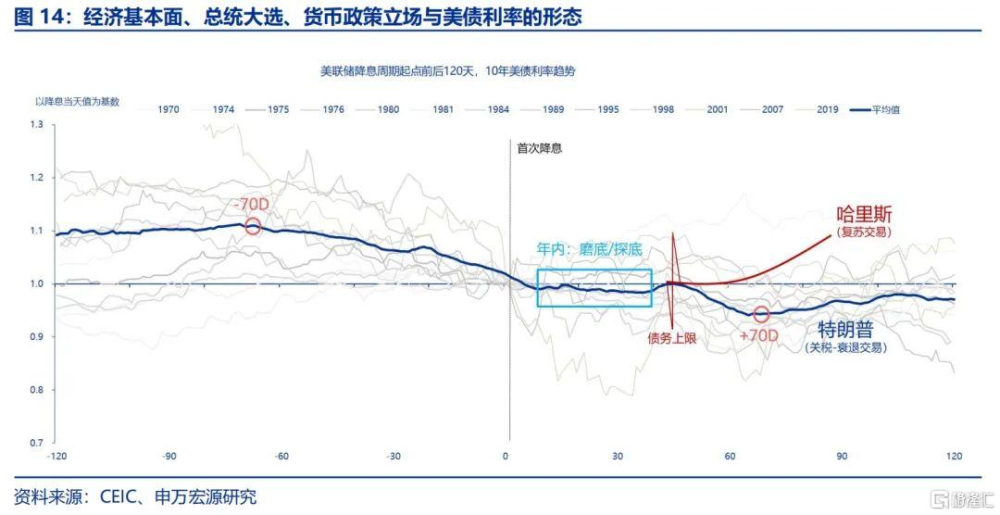

如同去年底、今年初一樣,美債已經提前並過度計價美聯儲降息,美債利率是否會出現類似於今年二季度的“反轉”?截止到9月14日,2年和10年美債利率已經下行至3.60%和3.66%。聯邦基金利率期貨市場隱含的信息是,市場已計價年內降息100bp+,至明年底降息200bp+,FFR目標下行至300-325bp。這或許已經是“軟着陸”背景下美聯儲降息的“極限”。換言之,除非經濟“硬着陸”,美債利率進一步下行的空間已經較爲有限。

從交易角度而言,關鍵是要區分“反彈”和“反轉”。一方面,花旗經濟意外指數已經觸底反彈,我們提示近期美債利率的反彈風險。另一方面,有限的“軟着陸背景下的降息”經驗顯示,基於“距離最短”的思維,美債利率的“反轉”與美聯儲降息的節奏高度相關,軟着陸背景下:(1)如果美聯儲降息的節奏是“勻速”的,反轉的時點大致位於降息周期的“中場”,如2019年;(2)如果美聯儲降息的節奏是“先快後慢”,反轉的時點或位於快速降息階段的尾聲,即降息的“上半場”,如1998年;(3)如果美聯儲降息節奏是“先慢後快”,反轉的時間同樣位於快速降息的尾聲,但處於整個降息周期的“下半場”,如1995年。

歸根到底,美債利率的形態最終取決於經濟基本面狀況和聯儲對基本面走向的判斷。如果考慮到美國大選,我們傾向於認爲:(1)如果哈裏斯當選,由於關稅政策的不確定性較低,其“福利主義”的財政支出政策有助於穩消費,交易的主线或轉向復蘇交易,美聯儲降息斜率趨於平坦化,美債利率趨於上行。值得強調的是,如果民主黨面對的是一個分立的國會,哈裏斯政府換屆後即面臨新的“債務懸崖”問題,避險情緒有可能推動美債利率進一步下行。(2)如果特朗普當選,關稅政策不確定性是加劇衰退恐慌或衰退交易的一個重要因素,美聯儲或採用降息前置的方式以對衝這種政策不確定性(如2019年),美債利率也將進一步下行。如果時候發現僅是一次衰退恐慌(如1998年案例),後續市場或轉向“復蘇交易”或“再通脹交易”。

風險提示:

地緣政治衝突升級;美聯儲再次轉“鷹”;金融條件加速收縮。

注:本文內容節選自申萬宏源宏觀研究報告2024.09.18發布的《9月FOMC例會前瞻:降息,節奏前置?》。分析師:陳達飛 首席宏觀分析師 ,趙偉 申萬宏源證券首席經濟學家

標題:9月FOMC例會前瞻:降息,節奏前置?

地址:https://www.iknowplus.com/post/148457.html