信達策略:建議增配左側彈性板塊

核心結論

經濟指標繼續磨底,中報業績總量層面亮點不多,中報指引下行業層面盈利邊際改善线索有:上遊周期盈利邊際修復,非銀金融盈利改善存在亮點,TMT業績兌現整體排序居前但尚未實現趨勢性改善。上遊周期雖然2024年H1淨利潤仍負增,但相較2024年Q1改善較大,有望逐步確認ROE中樞存在提升,若商品價格企穩可能進入估值二次擡升期。非銀金融盈利改善幅度較大,地產市場下行對銀行盈利影響的擔憂可能逐步緩和。TMT板塊業績兌現整體排序居前,但尚未實現趨勢性改善。出海相關板塊整體景氣度仍較高。消費板塊業績增速絕對水平高,但波動較小,較難出現明顯改善。從PB-ROE角度看,信達證券認爲盈利磨底階段PB比ROE更重要,建議關注ROE邊際改善或下滑速度放緩,但PB低估程度仍較大的行業,如上遊周期、消費電子、保險等。

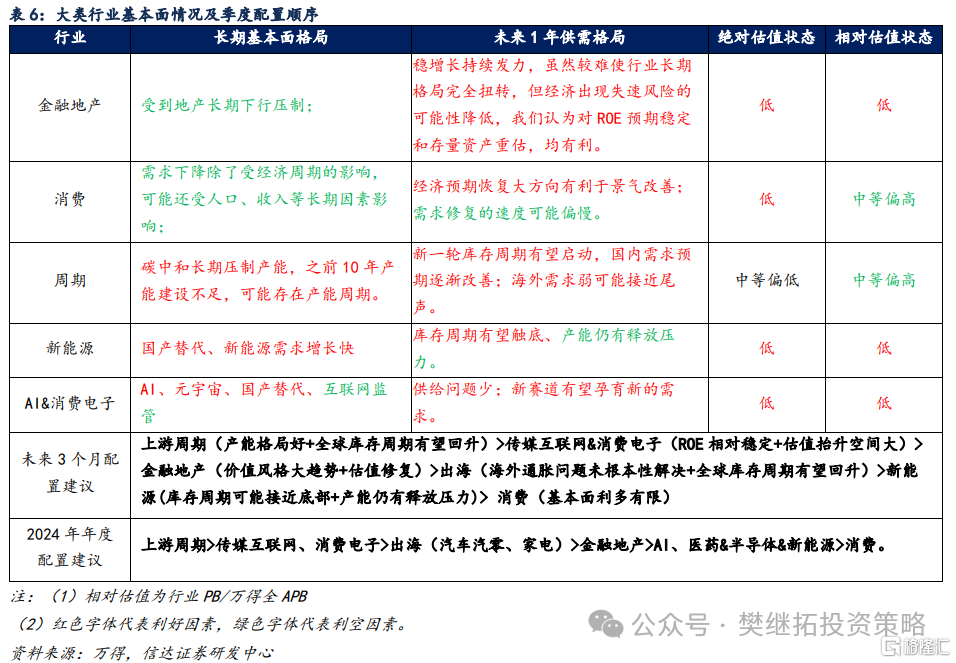

未來3個月配置建議:上遊周期(產能格局好+全球庫存周期有望回升)>傳媒互聯網&消費電子(ROE相對穩定+估值擡升空間大)>金融地產(價值風格大趨勢+估值修復)>出海(海外通脹問題未根本性解決+全球庫存周期有望回升)>新能源(庫存周期可能接近底部+產能仍有釋放壓力)> 消費(基本面利多有限)

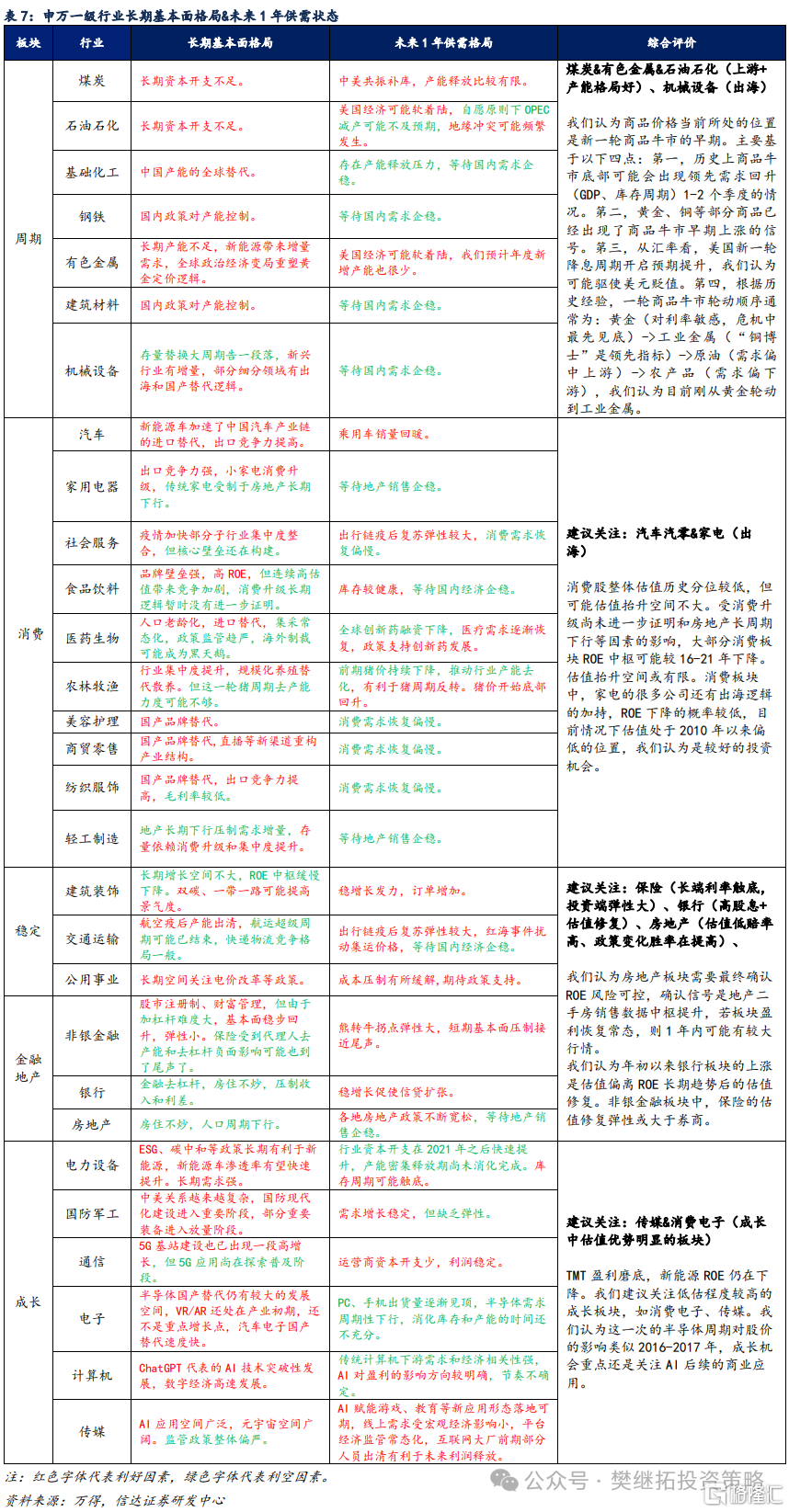

上遊周期:當前處於新一輪商品牛市早期,等待商品價格企穩。歷史上商品牛市底部可能會出現領先需求回升(GDP、庫存周期)1-2個季度的情況。但商品價格較難在1年以上維度和GDP走勢背離,後續大概率需要需求接力。根據歷史經驗,一輪商品牛市輪動順序通常爲:黃金(對利率敏感,危機中最先見底)->工業金屬(“銅博士”是領先指標)->原油(需求偏中上遊)->農產品(需求偏下遊),信達證券認爲目前剛從黃金輪動到工業金屬。

金融地產:信達證券認爲房地產板塊需要最終確認ROE風險可控,確認信號是地產二手房銷售數據中樞提升,若板塊盈利恢復常態,則信達證券認爲1年內可能有較大行情。信達證券認爲年初以來銀行板塊的上漲是估值偏離ROE長期趨勢後的估值修復。非銀金融板塊中,保險的估值修復彈性或大於券商。

出海:長期邏輯強,短期邏輯主要靠庫存周期回升。海外高通脹不結束,出海的邏輯大概率還會持續偏強。信達證券認爲貿易衝突的影響是其次的。

成長:盈利仍在磨底,關注估值有空間的消費電子和傳媒。

消費:整體估值擡升空間不大,局部(家電)受益於出海板塊可能有機會。

一級行業具體配置方向:(1)上遊周期:煤炭&有色金屬&石油石化(上遊+產能格局好);(2)金融地產:保險(長端利率觸底,投資端彈性大)、銀行(高股息+估值修復)、房地產(估值低賠率高、政策變化勝率在提高);(3)出海:汽車汽零、家電、機械設備;(4)成長:傳媒&消費電子(成長中估值優勢明顯的板塊)。

正 文

市場主线風格探討:建議增配左側彈性板塊

1.1大類板塊配置建議

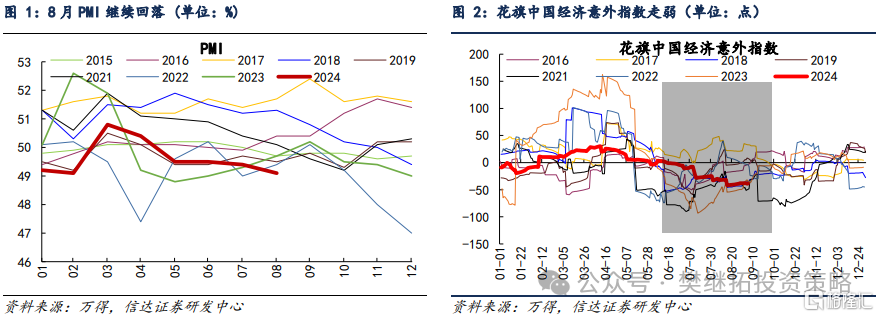

(1)經濟指標繼續磨底,8月PMI指向量價均弱,經濟結構性亮點在於制造業新動能景氣度較高,8月中下旬商品價格有企穩跡象。8月PMI錄得49.1%,環比下降0.3個百分點。其中生產指數錄得49.8%,環比下降0.3個百分點。新訂單指數錄得48.9%,環比下降0.4個百分點。生產指數和新訂單指數均出現了收縮,反映出企業生產和需求兩端同時放緩。價格方面受上遊原油、煤炭等大宗商品價格波動的影響,出廠價格下降的壓力較大。經濟結構性亮點在於制造業新動能景氣度較高,高技術制造業和裝備制造業PMI較上月環比回升,重返擴張區間。雖然8月PMI和高頻的花旗中國經濟意外指數均走弱,但8月中下旬部分有色、黑色商品價格略有企穩跡象,可能意味着前期拖累制造業景氣的因素可能有積極變化。

(2)中報業績指引下的盈利邊際改善线索:上遊周期盈利邊際修復,非銀金融盈利改善存在亮點,TMT業績兌現整體居前但尚未出現趨勢性改善。

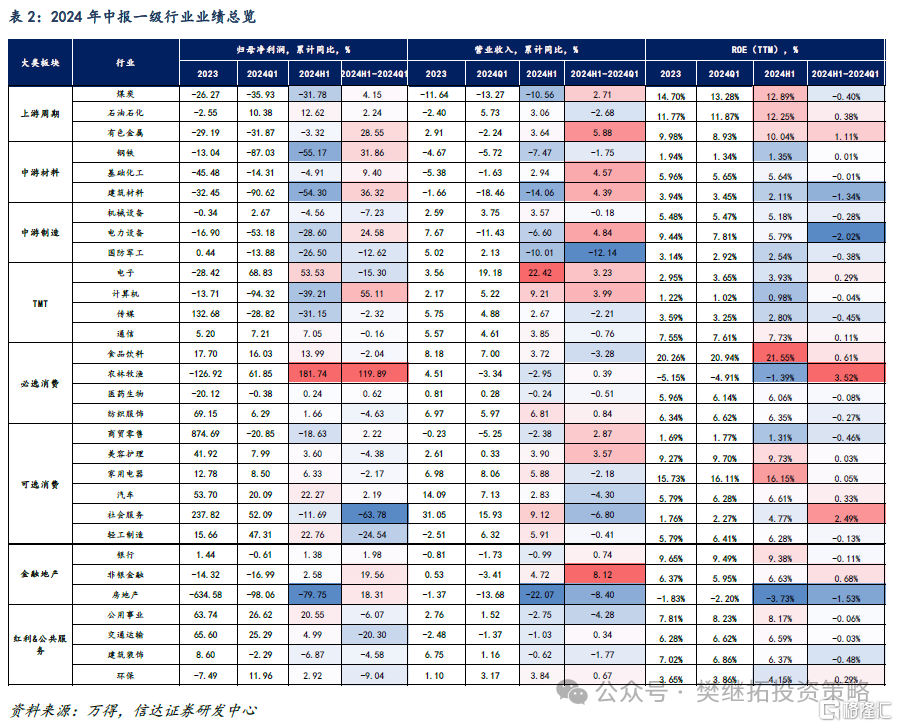

2024年中報大類板塊業績總覽:從業績絕對增速的角度來看,按大類板塊2024H1歸母淨利潤同比增速排序,必選消費>可選消費>TMT>紅利&公共服務>金融地產>上遊周期>中遊材料>中遊制造。從業績邊際變化來看,按2024年H1歸母淨利潤同比增速較2024年Q1環比變化排序,中遊材料>上遊周期>金融地產>必選消費>可選消費> TMT>中遊制造>紅利&公共服務。按大類板塊2024年Q2ROE提升幅度排序:必選消費>上遊周期>可選消費>TMT>金融地產>紅利&公共服務>中遊材料>中遊制造。

上遊周期盈利存在邊際修復跡象,有望逐步確認ROE中樞存在提升,若商品價格企穩可能進入估值二次擡升期。上遊周期受到商品價格下降的影響,2024年H1歸母淨利潤仍然負增,但積極因素在於上遊周期在大類板塊中歸母淨利潤增速改善幅度最大。隨着商品價格底部企穩和基數影響逐漸消退,2024年H1煤炭、有色金屬營收和歸母淨利潤同比增速環比2024年Q1出現明顯改善,石油石化雖然營收增速環比回落,但歸母淨利潤增速韌性仍然較強。同時需要注意的是,市場有望逐步確認上遊周期ROE中樞上移。2024年Q2煤炭(12.9%)、石油石化(12.3%)、有色金屬(10.0%)ROE僅次於食品飲料和家用電器,同時煤炭ROE下降幅度放緩,有色金屬ROE提升幅度居前。市場有望逐步確認上遊周期現在的ROE中樞在10%左右的水平企穩。後續如果出現全球庫存周期回升驅動下商品價格回升,上遊周期可能進入估值二次擡升期。

TMT板塊業績兌現整體居前,但歸母淨利潤增速相較2024年Q1並未進一步提速,電子與計算機、傳媒盈利分化。2024年H1 TMT板塊整體營收和歸母淨利潤都保持相對較好的增速,但從邊際變化來看盈利並未實現進一步提速。2024年H1電子行業歸母淨利潤同比增速錄得53%,但較2024年Q1增速有所下降。2024年H1通信歸母淨利潤增速絕對水平不高,計算機、傳媒歸母淨利潤則仍在負增。從ROE來看,電子ROE小幅提升0.29個百分點,計算機、傳媒則分別下降0.04和0.45個百分點。

非銀金融盈利改善幅度較大,地產市場下行對銀行盈利影響的擔憂可能逐步緩和。金融地產營收和淨利潤增速受房地產市場下行的影響仍在負增,但相較於2024年Q1存在一定改善。銀行板塊歸母淨利潤增速轉爲小幅正增,ROE小幅下降0.1個百分點。在地產銷售下行壓力較大的背景下,銀行板塊業績兌現仍然顯示出一定的韌性,由於保交樓、放松限購限貸等穩增長政策的出現,地產相關不良風險暫未出現,所以銀行最先顯現出機會。非銀金融2024年H1歸母淨利潤增速則由2024年Q1的負增轉爲小幅正增,ROE回升幅度也居前,尤其是保險行業回升至10.1%,較2024年Q1提升2個百分點。非銀金融ROE正在磨底回升,其中保險基本面邊際改善概率更大,ROE回升彈性可能大於券商。

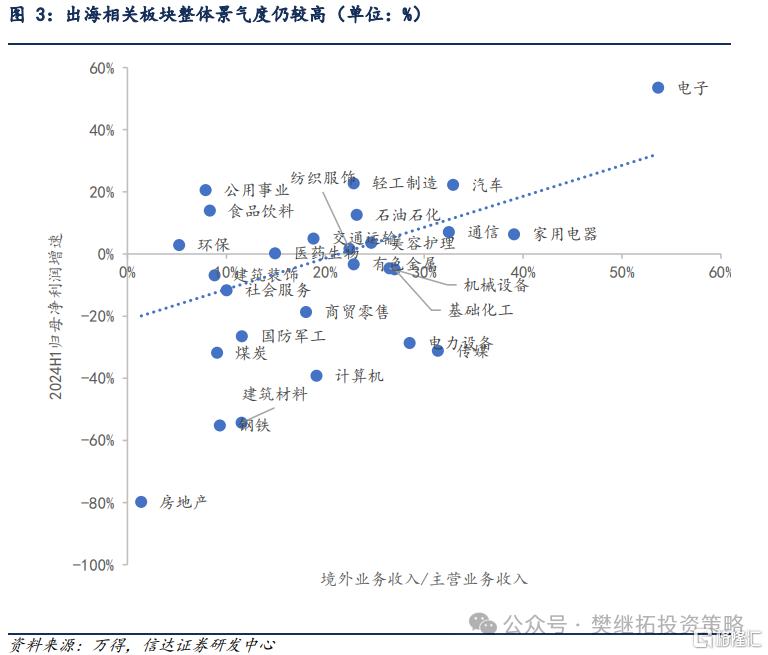

出海相關板塊整體景氣度仍較高。海外業務收入排名居前的一級行業中,電子、汽車2024年H1歸母淨利潤增速較高,家電、通信整體保持利潤增長,傳媒、電力設備歸母淨利潤負增且進一步下滑。

消費板塊業績增速絕對水平高,但波動較小,較難出現明顯改善。2024年H1必選消費和可選消費營收和歸母淨利潤增速均排在前列。但從業績增速環比變化來看,除了農林牧漁受益於養殖板塊周期性改善出現了較爲明顯的業績增速環比上升外,大部分消費板塊的業績增速均出現了環比小幅下滑。從ROE角度看,除了農林牧漁、社會服務受基數影響環比改善較大外,大部分消費板塊的ROE窄幅波動。除了醫藥板塊可能面臨醫保費用增加,政策變化等影響出現ROE的持續下降外,消費板塊盈利絕對水平有韌性,但改善預期不大的特徵,可能帶來絕對收益向下空間不大,但相對收益有限。

中遊材料和中遊制造盈利相對偏弱,尤其是新能源ROE下降幅度較大。中遊材料和中遊制造行業盈利絕對水平整體偏弱,2024年H1歸母淨利潤均負增,其中ROE下降幅度較大的行業是電力設備和建築材料。

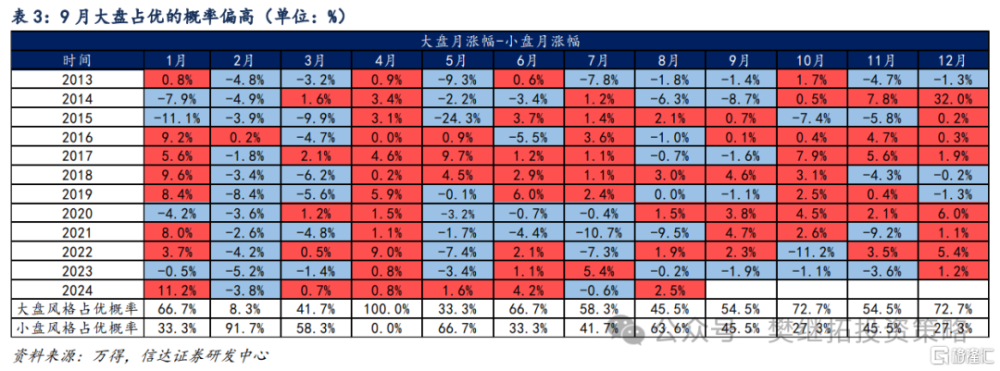

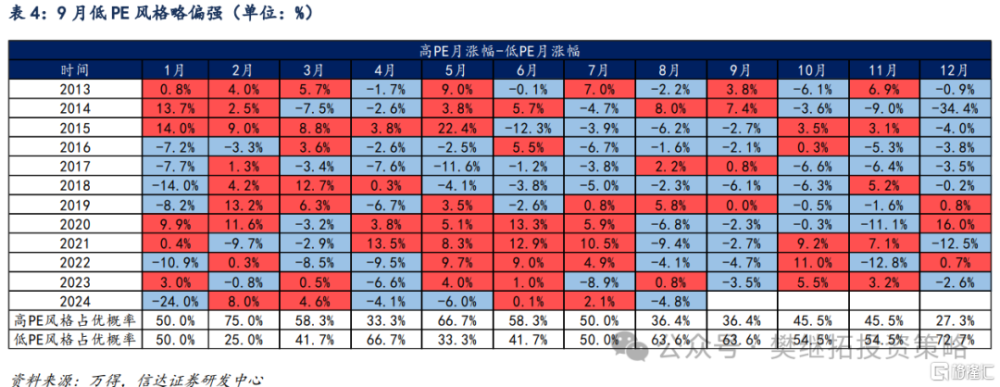

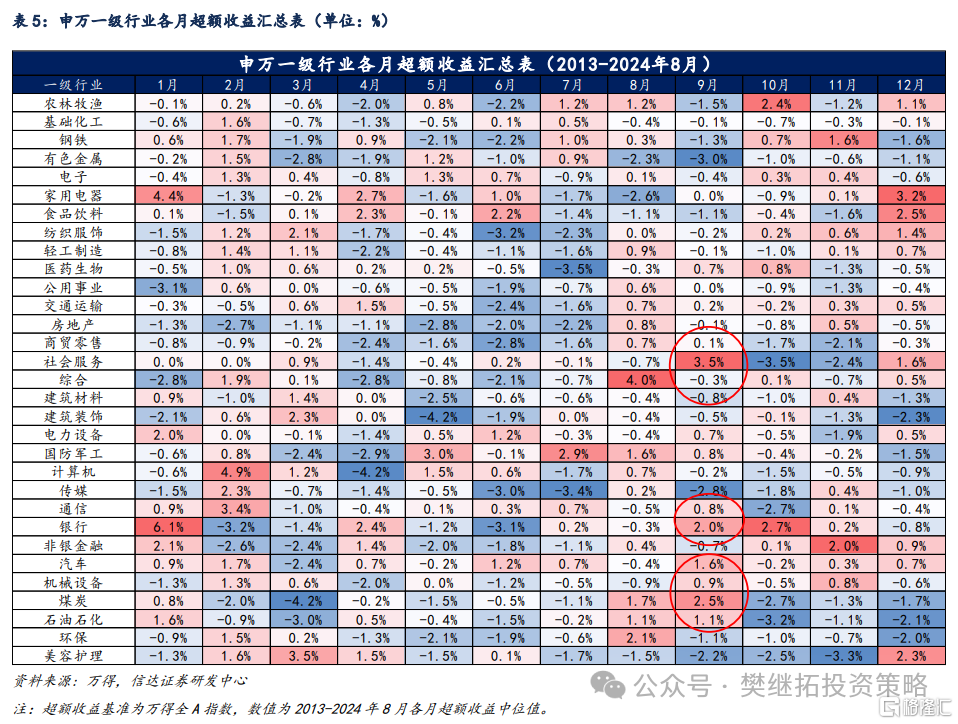

(3)9月市場風格的季節性規律是:大盤價值風格佔優的概率略高。9月指數的季節性規律並不顯著,大盤價值風格佔優的概率略大。從申萬一級行業超額收益的季節性規律來看,9月季節性偏強的行業包括:社會服務、煤炭、銀行、汽車、石油石化等,整體也偏向低估價值。有色金屬、傳媒、美容護理等板塊則季節性偏弱。

1.2 申萬一級行業長期&短期供需格局分析及配置建議

1.2 申萬一級行業長期&短期供需格局分析及配置建議

1.2.1 上遊周期:當前處於新一輪商品牛市早期,等待商品價格企穩

1.2.1 上遊周期:當前處於新一輪商品牛市早期,等待商品價格企穩

影響商品超級周期的核心因素不是需求,需求的波動通常會在1-2年內影響能源價格。從短周期(1-2年)的角度,能源價格和全球GDP大多是同向波動的。從短周期的角度來看,庫存周期是價格的重要影響因素之一,比產能格局和各國經濟的長期增長動力的影響都更大。歷史上庫存周期下行持續時間通常在1-2年左右,通常對應着年度級的能源價格下降。2022年5月-2024 年1 月商品價格下降主要受中美庫存周期下降的影響。而回顧過去近百年的商品價格波動規律,商品是否有超級周期和經濟增長中樞關系不大,產能周期或是5-10年商品價格變化趨勢的核心因素。

商品價格當前所處的位置是新一輪商品牛市的早期。主要基於以下四點:第一,每一輪2年左右商品上漲的初期,商品價格大多是領先GDP的,所以商品剛开始漲價時,大多感覺到是庫存周期或供給原因主導的。歷史上商品牛市底部可能會出現領先需求回升(GDP、庫存周期)1-2個季度的情況。但商品價格較難在1年以上維度和GDP走勢背離,後續大概率需要需求接力。第二,黃金、銅等部分商品已經出現了商品牛市早期上漲的信號。第三,從匯率看,美國新一輪降息周期开啓預期提升,可能驅使美元貶值。第四,根據歷史經驗,一輪商品牛市輪動順序通常爲:黃金(對利率敏感,危機中最先見底)->工業金屬(“銅博士”是領先指標)->原油(需求偏中上遊)->農產品(需求偏下遊),目前剛從黃金輪動到工業金屬。

1.2.2 金融地產:若確認ROE風險可控,估值修復彈性或較大

房地產板塊需要最終確認ROE風險可控,確認信號是地產二手房銷售數據中樞提升,若板塊盈利恢復常態,則1年內可能有較大行情。長遠來看,房地產行業存量依然還有很大的更新替換需求,房地產行業ROE大概率某些時候是要回到正值。如果以散點圖分布來看,未來房地產行業PB有望從現在0.6倍左右的水平擡升到1-1.5倍,战略上估值修復空間較大。战術上,信達證券認爲分成兩步,第一步觀察政策變化後,房地產企業流動性危機能否根本性緩解,第一步完成後,房地產PB大概率可以修復到接近1倍。第二步,觀察地產銷售回升和地產經營正常化,這一步完成後,地產的PB大概率會進入1-2倍的範圍內波動。從二手房銷售數據來看,5-6月地產銷售改善,7月環比回落,8月震蕩,後續觀察回落後的中樞是否能比之前更高。

年初以來銀行板塊的上漲是估值偏離ROE長期趨勢後的估值修復。銀行板塊的ROE雖然持續下降,但2012年之後,如果PB-ROE散點圖中,某一年份向下移動斜率較大,意味着估值向下偏離ROE長期趨勢較大,則有可能會出現階段性的估值修復,比如2014年、2017、2019年的修復。2021-2023年由於對房地產風險的擔心,銀行的PB-ROE散點又一次向下偏離長期趨勢,2024年开始,銀行正在开啓又一次估值修復。

非銀金融板塊中,保險的估值修復彈性或大於券商。2016年金融去槓杆以來,非銀的ROE整體下行。目前來看,券商ROE回升短期估計依然較難,如果股票市場企穩回升可能會對自營利潤帶來一定貢獻,但整體彈性不大。保險行業最近幾年受到利率下降、產品結構調整、房地產市場下行影響,雖然ROE也有下降,但如果影響盈利的負面因素有所改善,反而可能會有彈性。

1.2.3 出海:長期邏輯強,短期邏輯主要靠庫存周期回升

出口強較重要的催化因素是海外的高通脹。最近2年出海是A股較熱門的投資熱點之一,但如果我們觀察出口的數據,其實從2020年就已經开始出現明顯中樞的回升。從時間點上來看,2020年的情況是,2018年开始的中美貿易衝突有所緩和,國內房地產銷售增速下降尚未开始。2020年之後全球最大的變化是疫情和部分國家的通脹,但疫情的影響減弱後,出口數據依然很強,可能是通脹的影響。背後的原因可能是,當沒有通脹或溫和通脹的時候,很多國家的內部供需錯配不明顯,出口商品要想打开新的市場很難。但如果很多國家存在通脹,則意味着存在着明顯的供需錯配,通過進出口緩解供需錯配很多時候比增加產能更容易。所以制造業有優勢的經濟體更容易在全球通脹上行期出口大幅增長。

我們預計未來1年內全球庫存周期觸底上行,有望對出海產生正面影響。未來1年內中國出口同比和美國的庫存周期或將基本同步,歷次美國經濟庫存上行期,中國出口同比均是上行的,這和其他度量1-2年經濟周期波動的指標也基本是同步的。

1.2.4 成長:盈利正在磨底,關注傳媒&消費電子

TMT盈利仍在磨底,尚未出現盈利趨勢性上行,新能源板塊盈利仍在下行。我們建議當前成長板塊中關注低估程度較高的板塊,例如傳媒(移動互聯網)和消費電子。傳媒在2018-2019年商譽減值的風險過後,2020-2024年逐漸進入2%-5%的ROE波動區間。在此區間內,當前估值依然偏低,後續如果業績穩定,我們預計即使不靠AI也還有機會。電子行業ROE在回升,有較大概率能夠維持過去10年的ROE水平,但基於當前的ROE水平PB低估程度不高,可能有結構性機會,全面超額收益走強難度較大。細分行業中,消費電子ROE在10%-15%的波動範圍,當前估值處於較低水平,估值擡升空間較大。而半導體在3%-8%的ROE波動範圍內,當前估值處於中等水平,估值擡升空間相對較小。新能源板塊低估程度較高,但考慮到ROE下降速度較快,估值較難快速擡升。AI從產業空間的角度,是最強的成長邏輯之一,但在業績兌現層面,弱於大部分之前的成長賽道。成長機會重點還是關注AI後續的商業應用。

1.2.5 消費:估值擡升空間不大,局部受益於出海板塊可能有機會

消費股整體估值歷史分位較低,但估值擡升空間不大。受消費升級尚未進一步證明和房地產長周期下行等因素的影響,大部分消費板塊ROE中樞可能較16-21年下降。因此估值波動下限可能要低於16-21年的估值下限,或者PB底部震蕩的時間可能拉長。目前消費的估值水平剛進入歷史偏低區域,絕對收益再下行空間不大,但相對收益邏輯還不夠強。

消費板塊中,家電2004-2010年是ROE大幅擡升的階段,之後的競爭格局基本穩定,即使有2011-2015年的經濟增速放緩和最近3年的房地產行業下行的影響,ROE仍然比較穩定。鑑於家電的很多公司還有出海邏輯的加持,ROE下降的概率較低,目前情況下估值處於2010年以來偏低的位置,信達證券認爲是較好的投資機會。

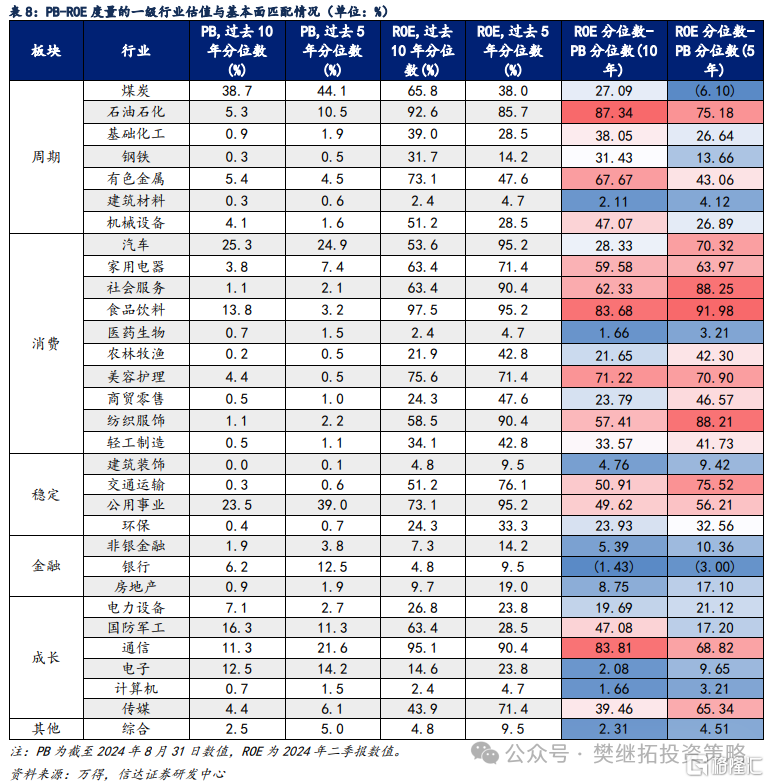

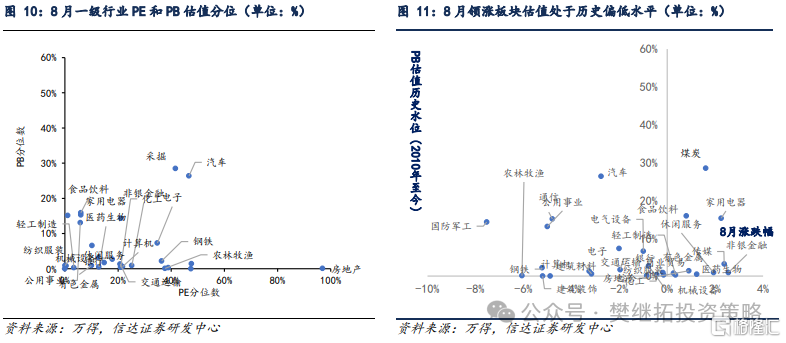

1.3 PB-ROE模型度量行業估值性價比

我們用PB-ROE模型度量行業在可比盈利水平下基於長期盈利能力低估或高估的程度。我們採用5年期和10年期PB和ROE歷史分位數,剔除不同行業的盈利和估值絕對水平差異的影響。ROE分位數-PB分位數越高,說明相對於歷史上較高的盈利水平,該行業當前被低估程度較高。反之,ROE分位數-PB分位數越低,說明相對於歷史上較低的盈利水平,該行業當前被高估的程度較高。

(1)周期板塊中,煤炭低估程度不高,石油石化、有色金屬、機械設備低估明顯,上遊周期經過ROE中樞擡升存在估值擡升的可能性。上遊資源品方面,石油石化、有色金屬過去10年PB分位數整體低於ROE分位數較明顯,低估程度較高,煤炭過去5年和過去10年PB分位數都不低,低估程度不高。中遊周期制造方面,基礎化工、鋼鐵、建材、機械設備PB分位數均較低,過去10年PB分位數整體低於ROE分位數。其中機械設備低估程度也較高,其余板塊低估程度一般。上遊周期雖然現在的估值放在13-20年偏高,但以現在的ROE來看,反而偏低,仍然存在估值擡升的可能性。

(2)成長板塊中,大部分板塊當前PB已經下滑到歷史較低水平,但由於盈利仍在磨底,當前除通信外低估程度都不高。成長板塊PB分位數和ROE分位數大多均處於歷史較低水平,除了通信外,低估程度均有限。傳媒(AI)如果想要估值再次擡升可能需要ROE突破18-19年的波動範圍。信達證券認爲電子、新能源如果產生絕對收益,需要證明ROE能夠維持在過去10年的波動範圍,產生相對收益則需要ROE在1-2年內快速回升(過去5年分位數達到高位)。

(3)消費板塊低估程度已經達到較高水平,但需要注意ROE波動範圍收窄後,估值擡升空間或有限。從過去5年和過去10年的維度來看,大部分消費板塊PB分位數均低於ROE分位數。受消費升級尚未進一步證明和房地產長周期下行等因素的影響,大部分消費板塊ROE中樞可能較16-21年下降,因此即使估值處於低位,也需要注意估值擡升空間或有限。家電雖然當前低估程度不高,但考慮到ROE絕對水平較穩定和出海邏輯的加持,PB分位數處於歷史低位,是消費板塊中少數確定性較強的板塊。醫藥生物雖然估值低,但相較於當前較低的ROE水平(可能仍持續下降),低估程度有限。

(4)金融地產低估程度不高,主要是由於ROE處於歷史低位。從過去10年和過去5年的維度看,非銀金融、房地產PB分位數低於ROE分位數,但低估情況並不是很高。銀行PB分位數略高於ROE分位數。

(5)穩定類板塊中,交通運輸、公用事業低估程度較高,目前優勢主要在於盈利處於歷史較高水平。公用事業、交通運輸低估水平較高,建築、環保低估水平一般。公用事業ROE回升至歷史中等偏高位置,可能存在見頂回落的風險,但由於估值尚未達到歷史高位,絕對收益風險不大。交通運輸ROE處於歷史中等水平,PB處於低位,絕對收益主要來自於估值修復,但考慮到板塊整體ROE波動不大,建議關注細分行業。建築行業受房地產和基建投資的影響更大,過去5年和過去10年的ROE分位水平都在低位。

市場表現跟蹤

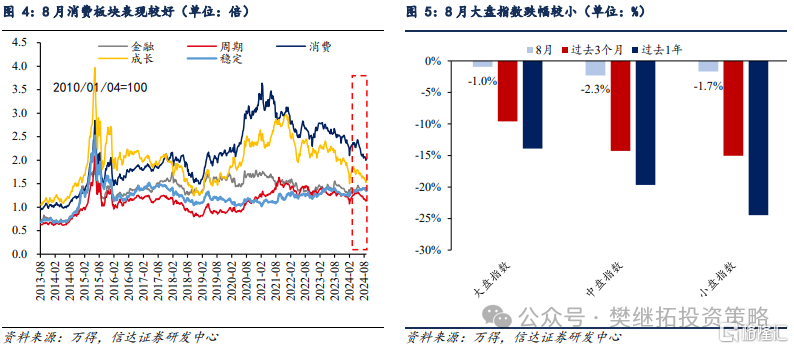

2.1 市場表現回顧:8月消費板塊表現較好

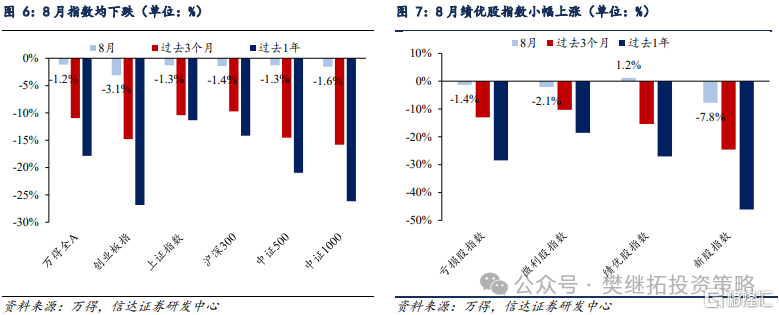

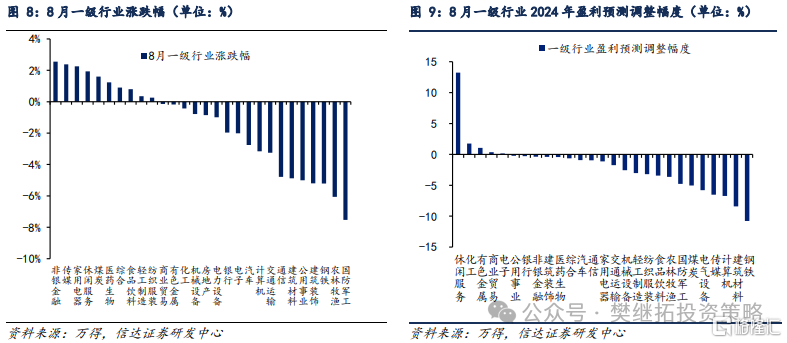

從市場風格來看,8月消費板塊上漲,成長和穩定類板塊跌幅較大。主要風格板塊中,8月消費板塊上漲,漲幅爲1.02%,成長和穩定類板塊跌幅較大,分別爲-2.82%和-4.96%。從大小盤風格來看,8月大中小盤指數均下跌,大盤指數下跌1.0%,跌幅較小,中盤指數下跌2.3%,跌幅較大。從主要指數漲跌幅來看,8月指數均下跌,萬得全A下跌1.2%,跌幅最小,創業板指數下跌3.1%,跌幅最大。8月績優股指數小幅上漲1.2%,新股指數下跌7.8%,跌幅最大。

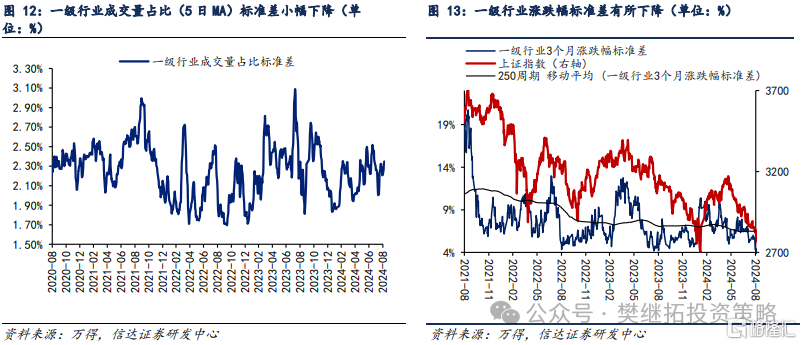

行業表現方面,8月,申萬一級行業中非銀金融、傳媒、家用電器、休闲服務、煤炭領漲,國防軍工、農林牧漁、鋼鐵、建築裝飾、公用事業跌幅較大。截至8月31日,休闲服務、化工、有色金屬、商業貿易、電子2024年盈利預測上調幅度居前,鋼鐵、建材、計算機、傳媒、電氣設備2024年盈利預測下調幅度居前。

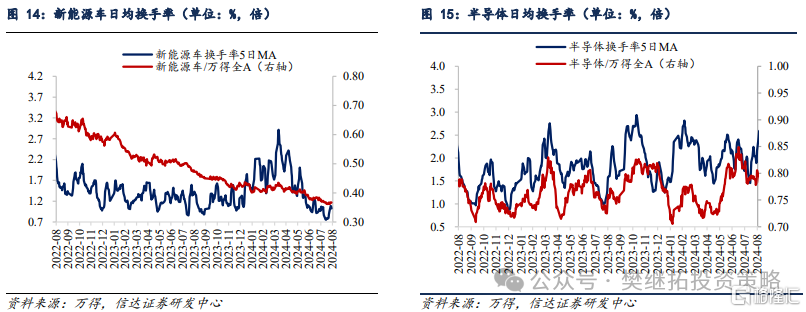

2.2 市場情緒跟蹤:板塊成交和漲跌分化程度收窄

一級行業成交和漲跌分化程度收窄。截至8月30日申萬一級行業成交量佔比標准差爲2.21%,較7月31日2.26%小幅下降。截至8月30日一級行業漲跌幅標准差較上月同期6.4%下降到4.3%,板塊漲跌分化程度有所收窄。

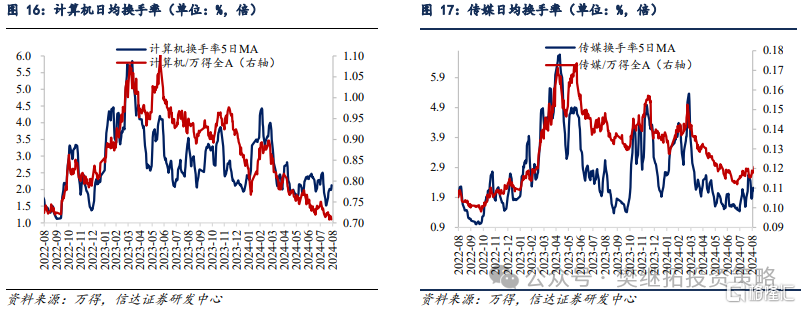

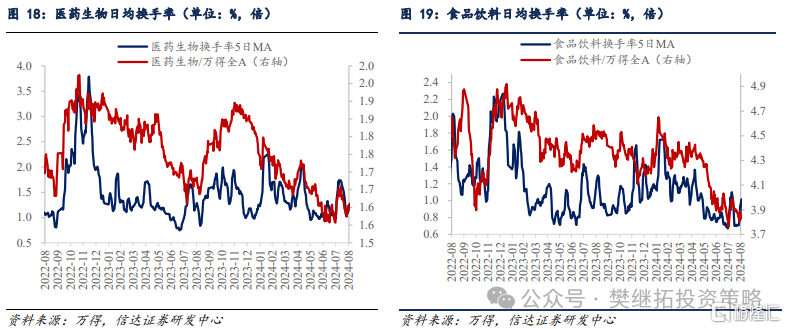

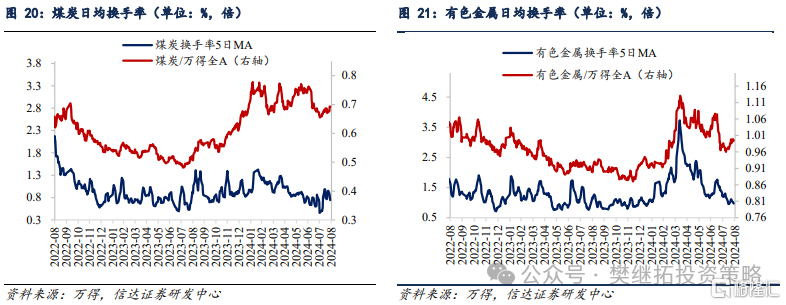

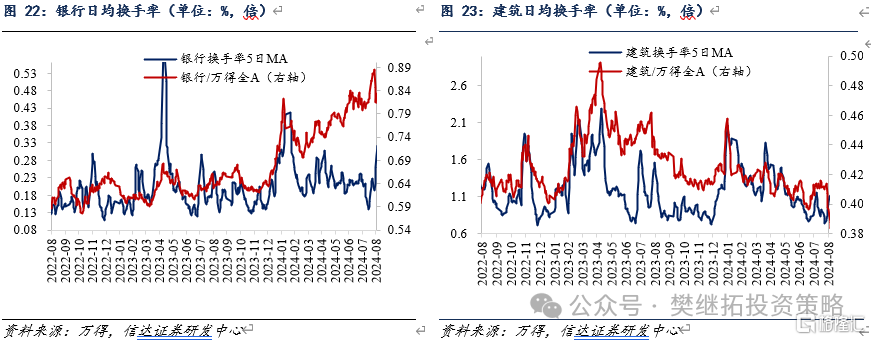

從換手率來看,大部分板塊交易擁擠度均較上月同期小幅下降,當前消費、周期板塊換手率處於歷史偏低水平,成長、低估值板塊大部分換手率處於歷史中等水平。(1)成長板塊中,半導體換手率較上月同期上升幅度較大,半導體、傳媒換手率位於歷史中等偏上水平。截至8月30日,新能源車換手率(5日MA)爲1.16%,處於2010年以來26.6%的分位水平。半導體換手率(5日MA)爲2.16%,處於2010年以來60.2%的分位水平。計算機換手率(5日MA)爲2.25%,處於2010年以來43.5%的分位水平。傳媒換手率(5日MA)爲2.09%,處於2010年以來60.3%的分位水平。(2)消費板塊中,食品飲料換手率較上月同期上升幅度較大。截至8月30日,食品飲料換手率(5日MA)爲0.93%,處在2010年以來22.2%的分位水平。醫藥生物換手率(5日MA)爲1.2%,處在2010年以來37.9%的分位水平。(3)周期板塊中,煤炭換手率較上月同期上升幅度較大,有色金屬換手率較上月同期下降。截止8月30日,煤炭行業換手率(5日MA)爲0.69%,處於2010年以來38.9%的分位水平;有色金屬換手率(5日MA)爲1.23%,處於2010年以來40.8%的分位水平。(4)低估值板塊換手率較上月同期小幅上升,銀行換手率處於歷史高位水平。截至8月30日,銀行行業換手率(5日MA)爲0.26%,處於2010年以來83.9%的分位水平;建築行業換手率(5日MA)爲1.03%,處於2010年以來60.4%的分位水平。

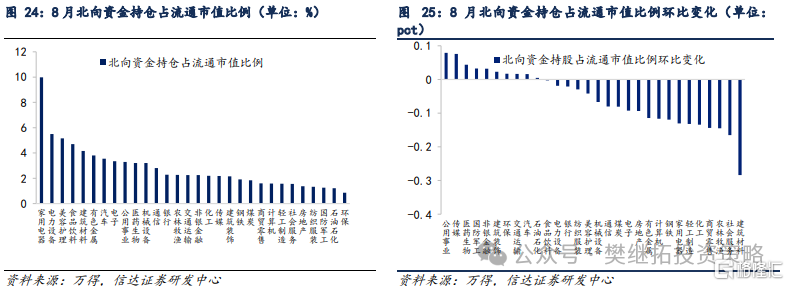

8月北向資金持倉佔流通市值比例居前的行業爲家電、電力設備、美容護理、食品飲料、建築材料、有色金屬。北向資金加倉的行業主要爲公用事業、傳媒、醫藥生物、國防軍工、非銀金融。而減倉的行業主要爲建築材料、社會服務、農林牧漁、商貿零售、化工。

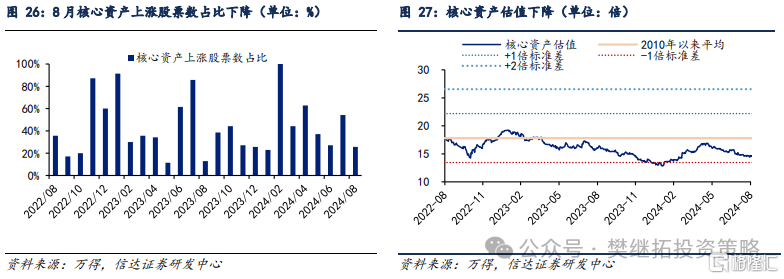

8月核心資產上漲股票佔比下降,核心資產估值下降。核心資產概念包含的個股上漲比例下降,核心資產估值小幅下降,仍在2010年以來平均值以下。

風險因素:

宏觀經濟下行風險:受國內宏觀經濟政策變化以及國際環境日趨復雜嚴峻的影響,宏觀經濟存在超預期下行風險。

房地產市場下行風險:房地產政策落地效果及後續推出強度可能不及預期、外部環境變化、房企信用風險事件可能出現超預期衝擊,房地產市場基本面存在超預期下行風險。

穩增長政策不及預期風險:宏觀經濟政策逆周期調節需要根據經濟運行情況動態調整,可能存在穩增長政策落地不及預期的風險。

注:本文源自報告信達證券2024年9月12日發布的《建議增配左側彈性板塊——行業配置主线探討》,分析師:樊繼拓 S1500521060001,李暢 S1500523070001

標題:信達策略:建議增配左側彈性板塊

地址:https://www.iknowplus.com/post/146630.html