高瓴、景林超550億完整持倉披露:獲利了結科技股,減持拼多多,增持阿裏中通快遞

11月14日,高瓴旗下的基金管理平台HHLR Advisors披露了截至三季度末的13F持倉報告,此前景林資產同樣也已進行披露。

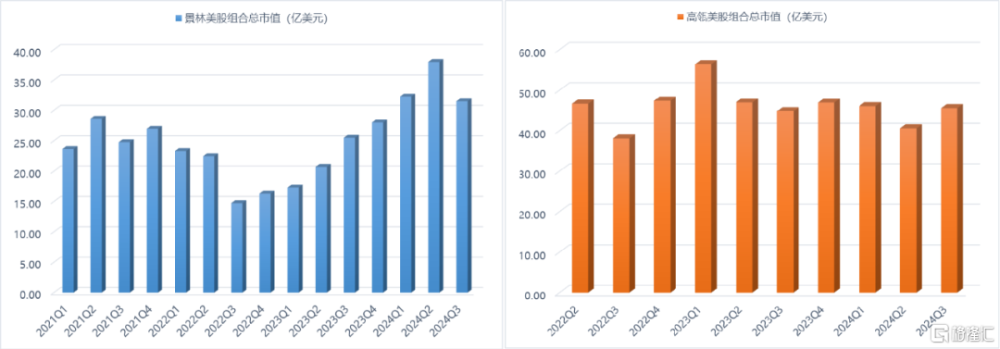

報告顯示,高瓴旗下的美股持倉總市值在三季度有所增加,從二季度末的40.54億美元增加至45.55億美元,約合人民幣330億,增幅達12.36%;

景林的美股持倉總市值則有所下滑,從二季度末的37.95億美元下降至31.51億美元,約合人民幣227.8億,降幅達16.97%。

就具體持倉而言,景林在三季度減持的美股頭寸,主要體現在原本重倉的拼多多、Meta、微軟、台積電、英偉達等公司上面;

對原本持有的、漲勢良好的亞馬遜、特斯拉,以及默沙東等醫藥股進行了清倉操作

加倉的公司不多,主要是蘋果、中通快遞、騰訊音樂、貝殼這四支;

此外,還新進买入了Sea Ltd、谷歌-A、百濟神州、輝瑞,權重均較輕。

高瓴方面,在原本的重倉股中,高瓴在三季度大幅增持了部分中概股,如阿裏巴巴、網易、中通快遞、京東等;

此外,還新進买入了百度、百盛中國和歡聚。

有多支原本的持倉標的在三季度被移出組合,多爲原本權重較輕的科技股和醫藥股,這些標的多數都是在今年一二季度买進,持有時間不長。

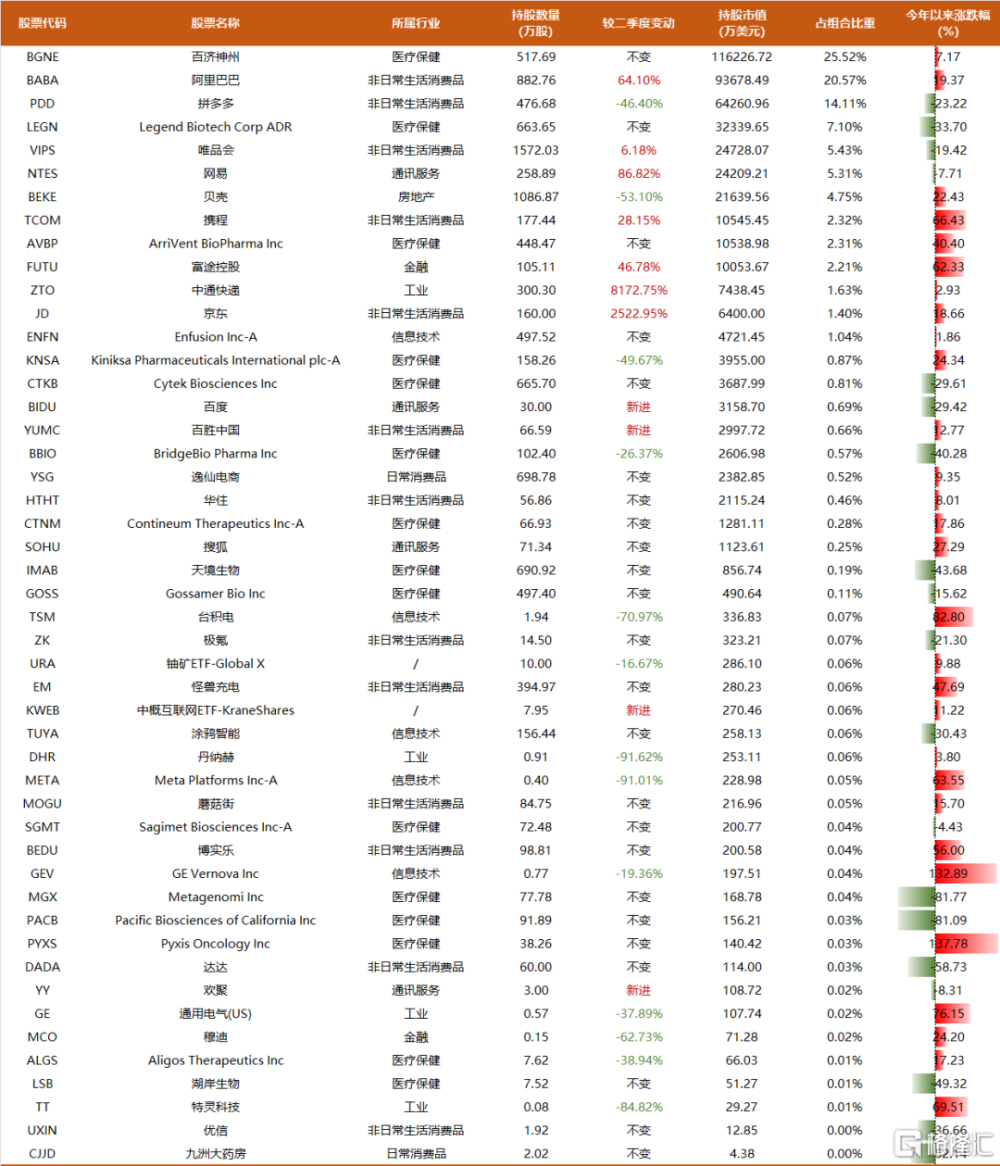

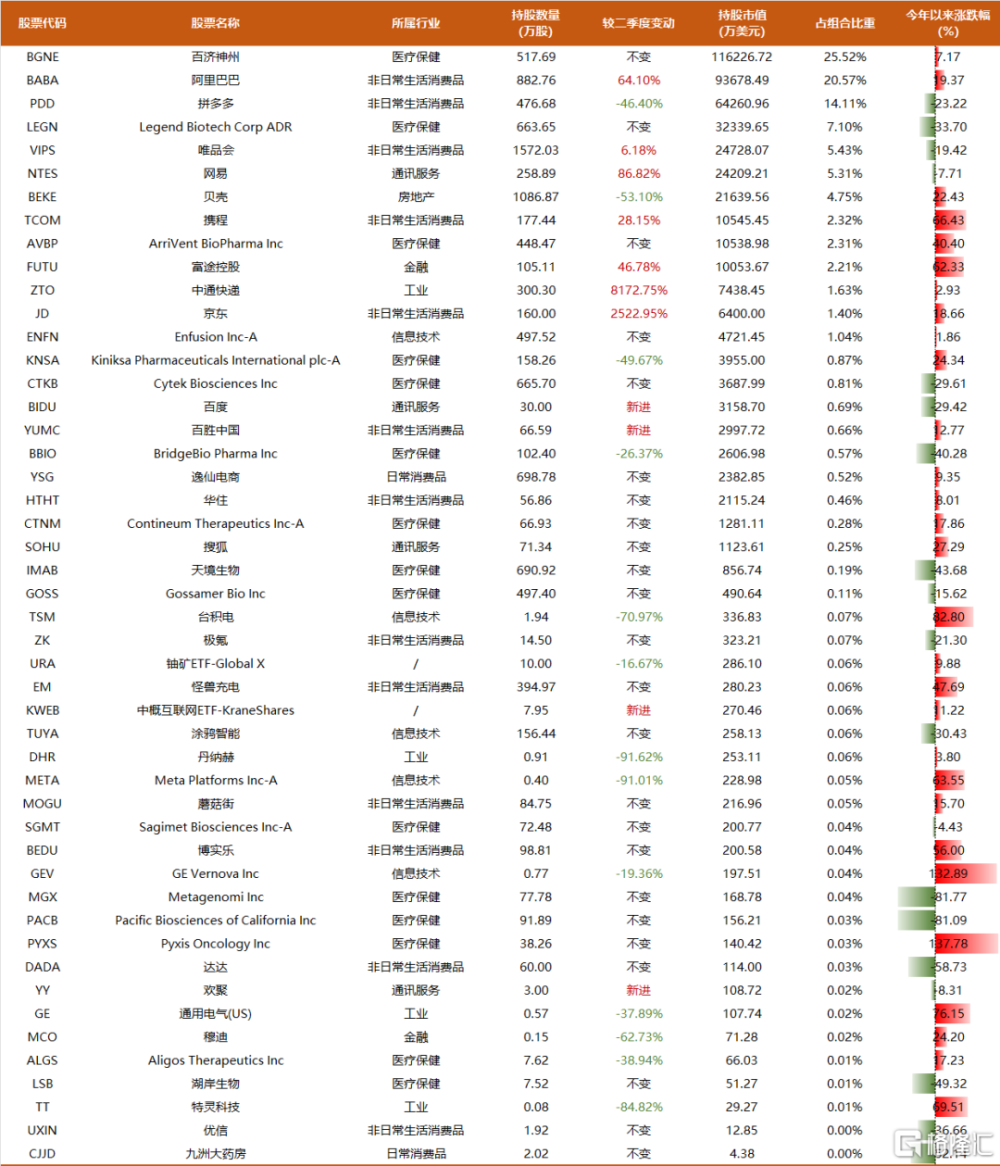

投資報(Liulishidian)整理了高瓴與景林截至三季度末的美股全部持倉列表,以供參考:

1、持倉市值規模一升一降

景林的美股持倉組合市值下降,三季度末爲31.51億美元,約合227.8億元人民幣。

在三季度之前,景林的美股組合市值已經連續第7個季度保持增長,從2022年三季度不超過15億美元的規模,增加至今年二季度近38億美元;

從市場表現來看,此次景林的持倉市值下降更多來自於主動減持美股頭寸;

組合的前六大重倉股全部表現爲10%以上幅度的減持,

同時,對原本持有的、漲勢良好的亞馬遜、特斯拉等科技股,以及默沙東等醫藥股進行了清倉操作。

高瓴在三季度的清倉動作同樣十分明顯,三季度內,高瓴的美股組合清倉了34支個股。

不過,鑑於清倉的標的都是前期權重較輕的持倉,這對高瓴的組合影響相對不大,

其組合市值在三季度依然增長了12.36%至45.55億元,約合329.38億元人民幣。

數據來源:13F報告,制圖:投資報,下同。

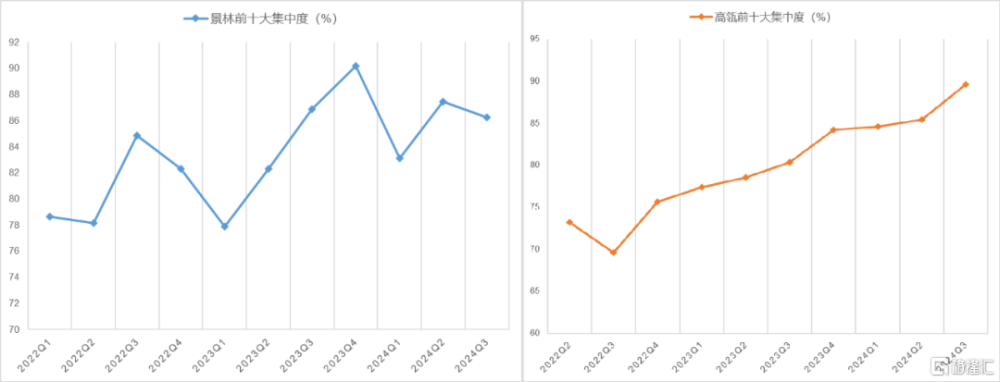

2、前十大集中度相對較高,

景林與高瓴均超過85%

尤其是高瓴,在清倉掉尾部權重較輕的個股後,其組合集中度進一步上升,前十大集中度高達89.62%。

相比之下,景林在三季度有意減持了前期權重最大的一些重倉股,前十大重倉股中僅有2支標的表現爲增持,即蘋果和中通快遞。

不過,由於重倉股股價在今年以來,尤其是三季度,表現良好——

比如富途控股,三季度內上漲45.80%;滿幫、Meta、DoorDash、新東方等三季度漲幅也均在10%以上,

即便部分減持後,景林的前十大集中度依然沒有太大的變化,僅從二季度末的87.45%下降至86.23%;

而第一、二大重倉的拼多多和Meta,經減持後,佔組合權重依然分別在19.33%、15.69%。

3、景林:

獲利了結科技股,重點減持半導體

對於景林和高瓴來說,上半年最爲重要的一個增持的方向,就是科技股。

回顧來看,一季度時,景林买入半導體ETF,

並且將英偉達、台積電买進前十大重倉,還买了超微半導體和阿斯麥。

加總起來,一季度末,景林持倉中半導體行業的比重已經超過了15%,

對比去年末,大幅增加了在半導體行業的配置,而這也可以說是景林在上半年最重要的加倉方向。

到了二季度,美股科技股的巨頭公司進一步上漲,景林重倉的英偉達和台積電都漲幅明顯;

景林進一步加倉了台積電,將其作爲二季度時的第三大重倉;

而對於漲幅更加巨大的英偉達,採取了部分落袋爲安的操作,減掉了大概四成;

到了三季度,對於台積電,景林轉而選擇了減持,

減持了二季度持倉的36.62%,保留172萬股,下降到了重倉股第四位的位置;

而對於英偉達,景林進行了近似清倉的操作,只剩下最後的3萬股,佔組合比重僅剩下0.12%。

事實上,僅看這兩支重倉股的漲幅——台積電今年以來上漲82.80%,英偉達上漲196.42%,

便足以看出,景林今年在半導體或者說科技股上的收獲不小,且已經實實在在落袋爲安。

4、高瓴:

清倉多支科技股,重心重回醫藥和中概

和景林的調倉不謀而合,高瓴在三季度同樣減持了多支科技股,並且是下重手直接清倉。

一直以來,高瓴的美股組合,重點圍繞兩個詞,

一個是醫藥,一個就是中概股。

到了今年上半年,高瓴的主題詞在這兩者的基礎上,還要再加上一個“科技”——

可以看到,在二季度末,

高瓴的持倉中被歸類到“信息技術”這一行業的標的有35個之多,相當於佔到了組合標的數量的三分之一,甚至超過了醫藥。

其中,除了一些組合中的“老面孔”,比如Meta、微軟、Sea Ltd,其他絕大多數都是在今年上半年新進买入,權重基本上不超過0.1%。

而到了三季度,不論“老面孔”還是“新朋友”,這些個股統統被清倉。

加總起來,高瓴在三季度被清倉的個股有34支之多,

包括谷歌、Sea Ltd、微軟、蘋果、英偉達、高通、美光、阿斯麥、賽富時等等,這些堪稱“耳熟能詳”的公司名字都在高瓴三季度的清倉名單之列。

回顧來看,高瓴在這些科技股上,持倉時間不算長,

像谷歌、英偉達、蘋果、高通、美光,這些都是在今年一季度才买進;

並且,這些持有時間較短的公司,拿得也都不重,基本上權重都不超過1%。

“Mag 7”中,高瓴拿得時間比較長的,主要是亞馬遜和微軟這兩支,

分別從2021年、2022年开始持有,並且之前拿得也比較重,在一季度末,亞馬遜和微軟都是高瓴組合的前十大重倉股。

但隨着上半年“Mag 7”股價大漲,高瓴在二季度對微軟、亞馬遜、英偉達等都進行了大筆的減持。

二季度,微軟就已經被減掉了原有持倉的97%,亞馬遜被減掉了原有持倉的95%。

僅剩的一支“Mag 7”,就是Meta,也在三季度被減持了91%,在組合中權重極低;

另一支半導體巨頭,台積電,被減掉了71%的持股數量,只剩下最後1.94萬股。

隨着諸多科技股獲利了結,高瓴的組合又回到了以中概股和醫藥爲主。

5、中概股:景林增持騰訊音樂、中通快遞,

高瓴增持阿裏、網易、中通快遞、京東

不管是景林還是高瓴,在不約而同選擇對科技股進行獲利了結後,二者的持倉中都加倉了部分中概股。

景林在三季度更多地降低了在美股上的頭寸,增持的標的不多,主要就是蘋果、中通快遞、騰訊音樂、貝殼這四支;

除了蘋果,其余三支都屬於中概股。

而高瓴對中概股的配置權重本就不低,在三季度又進行了一番增減持操作。

增持方向上,高瓴加倉較多的主要有阿裏巴巴、網易、攜程、中通快遞、京東,

並且新進买入了百度。

減持方面,高瓴對二季度時的第一大重倉股拼多多進行了減持,減持幅度達46.40%,相當於近半數;

減持後,拼多多掉落到高瓴組合的第三大重倉股,仍然佔據14.11%的權重;

而阿裏巴巴經過加倉64.10%後超過了拼多多,在重倉股的第二位;

重倉股第一位變爲百濟神州,這支個股在三季度沒有增減持動作,佔比25.52%。

值得一提的是,如果對比高瓴和景林,可以發現他們在同一標的上的動作有同有異。

不同的,比如對網易,景林減持了14.16%的原本持倉,高瓴卻增持了86.82%,類似的還有貝殼、攜程。

相同的,比如對於拼多多,在二季度時,拼多多均位列景林和高瓴組合第一大重倉;

而到了三季度,景林減持了13.24%的拼多多,高瓴也減持了46.40%的拼多多。

還有阿裏巴巴和中通快遞,雖然增持的幅度不同,但景林和高瓴在三季度都有所增持。

標題:高瓴、景林超550億完整持倉披露:獲利了結科技股,減持拼多多,增持阿裏中通快遞

地址:https://www.iknowplus.com/post/167516.html