重磅信號!紅利股又殺回來了

這段時間,A股市場冰火兩重天。

一邊是指數持續下跌、交易不斷收縮的弱勢行情;一邊卻是資金大量抄底ETF、五大行創歷史新高成關注焦點。

如此巨大分化,顯著反映的是市場在風格切換,資金再次回到紅利板塊,而且這一次資金規模更大。

事實上,A港股兩市的紅利指數從今年5月底起开始回撤,歷盡2個月調整並累計回調超10%之後,資金從8月初开始就又有重新回流的跡象。尤其港股市場的紅利指數已從低點反彈了近5%。

五大行創新高,是這輪結構行情的一個重要反映。

接下來,什么是較爲穩妥的選擇?

01

五大行創新高的背後

昨天,工農中建交五大國有行再創歷史新高,它們在年內最低漲了37%,最多的漲了近50%,顯著跑贏絕大多數大型公司。

從股息率來看,銀行並不是表現最好的一個,但如今國有行的整體表現顯著強過了其他所有對手。這背後,歸結起來的原因主要有兩大方面:

第一,安全性。今年的資金主基調是擁抱高息和確定性資產,它們普遍在金融、煤炭、電力、有色、公用事業等領域。在大漲之前,銀行的股息率普遍在5-6%之間,雖然沒有煤炭、公用事業這些行業高,但也足夠跑贏正在不斷下行的長期國債利率,具有足夠吸引力。

同時,大型國有銀行的業績增長長期穩定且波動率極低,具有很強的安全性,這當前資金避險訴求大幅提升的市場環境下,更加顯得難能可貴。

第二,大量資金補票助推。以滬深300指數爲例,之前銀行股的權重可以達到13.2%,但今年一季度公募基金對銀行的倉位佔比僅有2.46%,在二季度主動型公募基金的重倉股中只佔比2.7%,低配幅度高達10.5%。

但銀行股的業績表現連續兩季度超市場預期,同時在避險需求下,資金开始大幅重新流入銀行股進行補倉。其中就包括了國家隊,今年來匯金大手筆买入滬深300、上證50等寬基ETF,近日這些ETF的交易額也是頻頻大幅異動,增量甚至出現了翻倍。

同時,銀行作爲險資的第一大重倉方向,也顯著受益於保險資金的持續流入、增配。據機構研報梳理,上半年保險公司保費收入累計同比增長10.65%,保險資金運用余額也較年初增長9.62%,帶來險資大量的配置需求。

如此大規模且一致性很高的增量資金,紛紛都湧入了金融、能源、公用事業等穩健的紅利股中,導致即使體量最龐大的銀行都架不住估值被不斷推高。

這裏面恰好還有一個條件,今年很多紅利股由於前期漲太猛,在5月高點之後开始大幅調整,除少部分極其優質的核心資產外,多數紅利股已經從高位回調超過15%,到如今重新形成了不出的估值吸引力。

可以預計,接下來,擁抱紅利股會繼續是國家隊和機構資金的最重要選擇方向。除銀行外,煤炭,有色、公用事業等板塊也會是重點目標。

而且在這裏面,有大量資金也會盯上比A股的股息率更高、估值更低的港股紅利板塊。

02

重磅資金助推,港股走出獨立行情

7月美股、日股暴跌時,港股就表現出了非常明顯的抗跌性。自本月低點以來,港股恆指累計反彈超過5%,顯著跑贏同期A股,走出獨立行情的跡象越發明顯。

這背後是有着多方面的因素推動。

一方面,國內資金不斷南下擁抱科技成長和高息領域的龍頭。

今年以來,盡管港股跟隨內地A股下跌,但南下資金累計流入已達到4590億港元,單近3個月就流入了超2千億,且絕大多數交易日都是淨流入狀態。

同時,這兩年QDII基金發行規模也不斷擴大,最新資產淨值規模達到了4377.26億元,其中有相當比例的資金配置的是港股紅利股資產。還有內地可投港股公募基金(除QDII)二季度來持有港股市值3757億元人民幣,環比大增加23.0%。

另一面,是國際資金的流入契機。之前有過分析,多年來日本央行的0利率政策疊加近年美元加息周期,彼此間的巨大息差帶來了極其巨量的套息資金。

有報道認爲,這種套利交易的規模至少有數萬億美元。而這些資金大部分都用來买美股,助推美股幾大科技股走出了史詩級的大漲行情。

但如今隨着日元預期加息同時美元即將降息的开啓,兩者息差可能會加速收縮,同時,在美日股市雙雙創新高的背景下,市場开始轉爲“交易衰退”,套息資金有意开始大批量撤退,進而反過來對美日股市形成拋壓。

摩根大通全球首席股票策略分析師杜布拉克表示,美國股市已不再是單邊上漲行情,而是越來越多地圍繞經濟下行風險、美聯儲政策時機、頭寸擁擠、高估值以及日益加劇的選舉和地緣政治不確定性展开雙向博弈。

未來一段時間,這個擔憂會成爲市場的主流。

這樣一來,全球就有部分資金選擇從美日股市退出,選擇其他低估值的市場進行避險。這裏面就包括了長期被低估的港股。

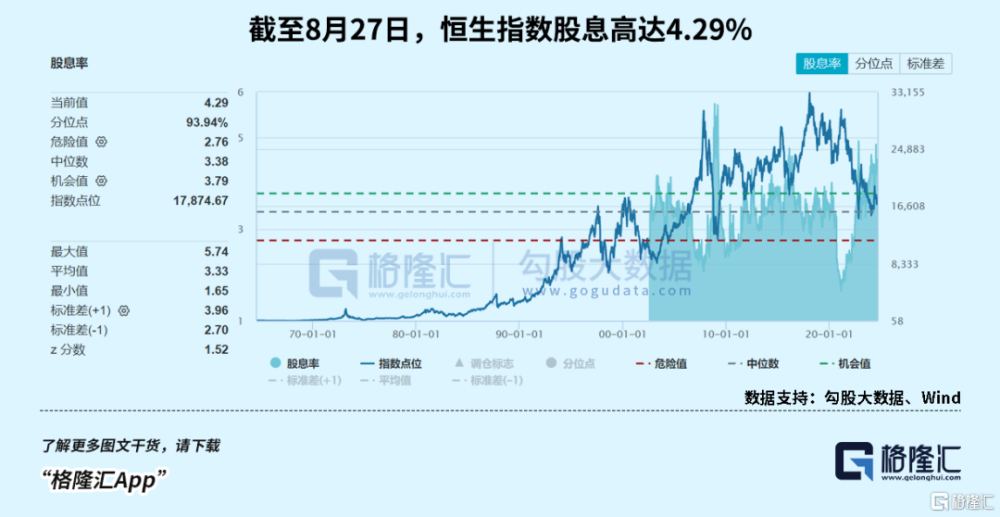

當下港股最大的利好就是估值便宜且股息率高。截至8月27日,恆生指數市盈率爲9.01,處於上市以來13.84%分位;市淨率爲0.90,處於上市以來4.63%分位;股息高達4.29%,位於上市以來93.94%分位。

近日,市場流傳一個重磅新聞,據英國對衝基金Eurizon SLJ Capital的首席執行官Stephen Jen表示,近年來,中國企業可能已經在海外投資中積累了超過2萬億美元的資金,因爲這些資產的利率高於人民幣計價資產。而當美聯儲降息時,美元資產的吸引力將受到侵蝕,並可能刺激1萬億美元的“保守”資金回流。(另據麥格理的預估數據,自2022年以來,中國出口商和跨國公司已經積累了超過5000億美元的美元資產。)

盡管我們無法得知真實數據到底多少且何時回流國內,但已經可以肯定此規模必然非常巨大,即使少部分流入國內股市,都能成爲強力的股市助推器。

香港作爲與國際貿易資金的一個重要橋頭堡,港股因此收益也將更明顯。

此外,近期港股市場還有不少利好的刺激。

比如港股的中期業績披露顯示,互聯網大廠、周期、醫療等行業的二季度業績表現多數都有繼續亮眼表現,同時這些公司都表態出了繼續維持高分紅,甚至宣布大規模回購計劃,成爲刺激資金繼續布局港股的強烈催化劑。

Wind數據顯示,截至8月27日,今年共有216家港股公司發起回購,累計回購金額達1741.12億港元,超過2023年全年,未來隨着市場進一步下跌和估值進一步回落,回購力度還會持續加大。

還有近日阿裏正式宣布,新增香港爲主要上市地,市場預計阿裏將於9月9日正式進入港股通,並在未來數月吸引內地高達數百億增量資金,以及國際資金數十億美元的增量資金配置。

這些因素都會進而使得港股得到更多積極關注。

所以,在多種利好因素共同刺激下,未來數月港股迎來獨立行情的概率是較大的。

03

擁抱紅利股,擁抱確定性

論證了接下來港股有可能獨立行情的判斷之後,那么,我們可以如何上車?

很簡單,跟着大資金走就是了。

國內的大資金擁抱穩健的紅利資產和真正能穿越牛熊的核心資產,那么在港股也一樣。

這些紅利資產,普遍是在各自行業中擁有很強的話語權和競爭力,它們的業務模式安全可靠,且具有長期增長確定性,甚至不少處於寡頭的地位。

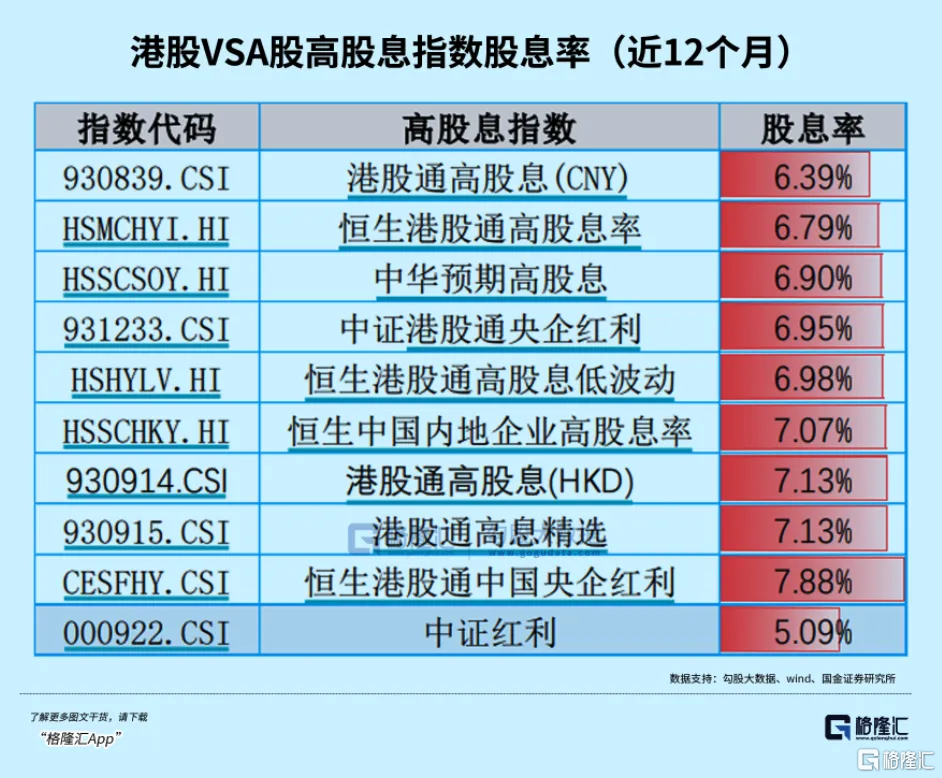

而且相對來說,它們的股息率比A股更高,整體甚至都在7%以上,即使南下資金买港股的話有額外交20%的紅利稅,在剔除這部分因素,差異優勢依然明顯。同時,同類的標的,港股的波動性也普遍比A股低得多。

這也就意味着,如果你一直配置的是業務穩定的高息股龍頭,同時只要運氣不太差沒有买在抱團炒作後的高點,那么長期下來你不僅可以每年收獲遠超無風險利率的股息回報,大概率還能收獲它們股價大漲帶來的巨幅差價收益。

當然,如果自己一個個去挖掘這些龍頭的話既費時又費力,准頭還不一定夠,還不如买相關的基金來得劃算。大家如果想一鍵买入港股龍頭的,管理費率0.5%、托管費率0.1%的恆生ETF易方達(513210)值得研究下。這個ETF跟蹤恆生指數,目標指數覆蓋金融、可選消費、信息技術行業合計佔比超過70%,包括了各種行業龍頭。而且它的費率處於同類產品成本最低梯隊,同時超額收益率也較不錯,年初至今收益率9.19%,超額回報高達2.09%,近三個月超額收益率1.59%。

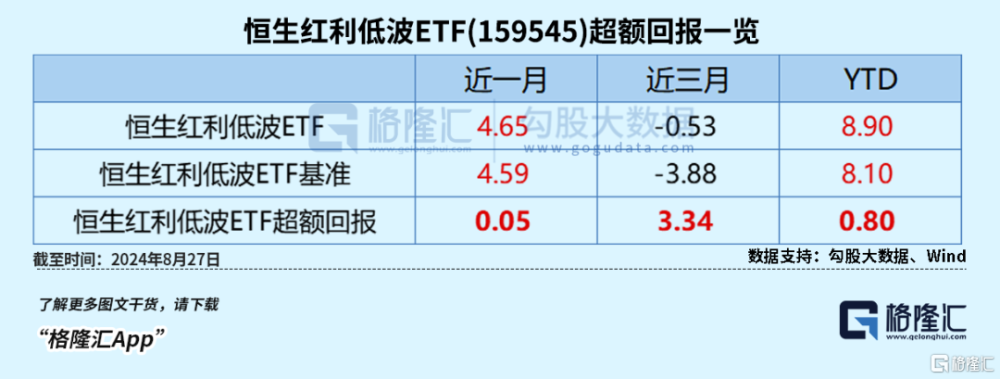

而如果是想投資港股高息資產的,恆生紅利低波ETF(159545)也是不錯的選擇,其基本覆蓋了港股裏長期分紅表現突出的各行業龍頭。

而且該ETF是市場上費率最低的港紅利類ETF(0.15%管理費+0.05%托管費)。在業績表現方面,年初至今其收益率8.9%,其中近三個月超額回報達3.34%。

此外,該ETF還是一只季度分紅的ETF,根據基金合同規定,每年1月、4月、7月、10月最後一個交易日對基金的超額收益率進行評估,超額收益達到每份0.005元即可實施分紅。8月16日,恆生紅利低波ETF向持有人發放了每份0.016元的分紅,以當前每份1.049元的價格計算本次分紅收益率爲1.53%。

04

尾聲

做投資,選擇對的方向很重要,別看現在兩市場較爲冷淡,但實際上只要你投資的是紅利股,今年來的投資收益並不會差。

有意思的是,從2000年來美元數次降息周期中,美股卻出現數次跟隨下跌。相反,港股1983年以來歷次美元降息階段中,恆指平均漲幅高達22%,明顯高於在加息周期時的表現。而且在其中,港股紅利股資產也都是引領港股走出獨立行情的重要主力。

現在看來,歷史似乎再一次在重演。

所以如果看好未來港股表現的,不妨多關注恆生ETF易方達(513210)、恆生紅利低波ETF(159545)。

標題:重磅信號!紅利股又殺回來了

地址:https://www.iknowplus.com/post/141735.html