又見債基贖回,這次有何不同?

8月26日尾盤,中長端利率出現快速放量上行,市場消息指向或爲基金拋售利率債以應對贖回壓力,且目前尚無緩和跡象。機構渠道數據顯示,8月26日-27日純債基金淨贖回激增,強度已超過利率前高對應的8月12日。高頻申贖結構數據顯示,自8月20日起,個人投資者減倉債基意愿逐步升溫,近幾個交易日市場減倉排名前10位的基金中債基佔比超70%,且昨日贖回壓力偏大的某純債基金實際有近40%份額爲個人持有。兩相印證,債基的負債端正面臨來自機構和個人投資者的雙重壓力。

回顧本次集中贖回發生前一周行情,市場呈現利率債震蕩、信用債陰跌特徵。期間,中債綜合指數上漲0.01%、國債總指數上漲0.04%、信用債總指數下跌0.02%。投射到債基表現上,中長期純債型指數上漲0.02%、短期純債型指數跌幅小於0.01%。從波動節奏來看,純債基金指數漲跌交替、單日跌幅不超過0.02%,沒有出現劇烈調整。而上一贖回高峰8月12日對應的情況則爲:8月8日起,利率連續三個交易日大幅上行、中長期(短期)純債型指數連續變動-0.06%(-0.02%)、-0.06%(-0.03%)及-0.14%(-0.06%)。相比之下,8月下旬至8月26日尾盤前,市場沒有明顯急跌,債基卻在此時出現超預期贖回,背後原因值得探究。

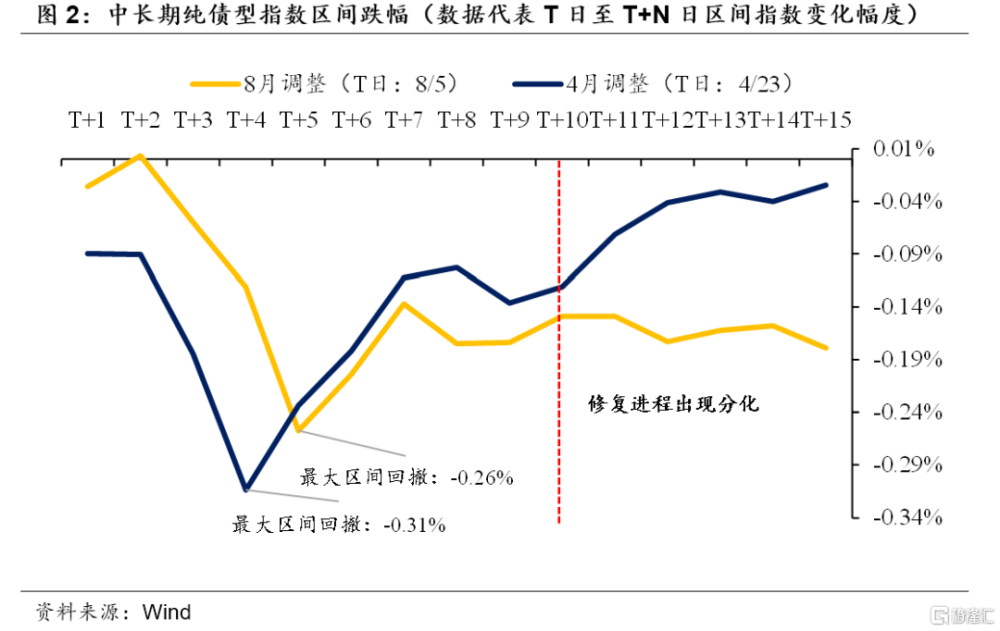

一方面,債基淨值修復速度不同以往。以中長期債基指數爲例,4月以來主要出現兩次調整:①4月末:歷時16個交易日完成修復、期間最大回撤-0.31%,V型轉折點出現在第四個交易日,此後指數修復較爲順暢;②7月初:歷時9個交易日完成修復、期間最大回撤僅-0.06%。而以8月5日作爲起點,本輪調整也已持續超15個交易日,期間最大回撤-0.26%,V型轉折點出現在第五個交易日,至此仍與此前調整較爲接近。最大的不同點在於,截至8月23日指數仍有超0.16%的跌幅尚未修復,且反彈動能減弱,在權益市場表現較弱的情況下,仍跑輸上證50、深證紅利等個別股指。

更進一步,淨值修復受阻會動搖負債端持有意愿。今年以來,持有人對債基“回撤幅度較小、修復時間較短、單邊上漲時間長”等認知被多次強化,此前利率快速上行反而提供新的买點,吸引投資者抄底、打斷集中贖回,止盈賣盤也會快速轉化成新的买盤入場交易;而本次修復受阻的震蕩行情則可能向投資者釋放見頂賣出信號,後續贖回節奏與持續性影響較爲關鍵。如集中贖回持續,負反饋概率進一步上升;即便負債端情緒有所企穩,短期或也難有相當規模的承接盤入場,溫和的減持會拉長調整時間、降低調整烈度,但其方向性影響不會改變。由基金推及理財,二者負債端行爲存在共性,普益標准數據顯示,上周理財存續規模邊際回落728億元。此外,近期理財行爲或還受軟性防御需求和硬性監管約束影響,加劇基金負債端不穩定性。

另一方面,市場進入活躍度下降的新階段。根據歷史數據統計,成交量萎縮後,市場會自然收窄波動區間。但從最近負債端變化來看,即使沒有增量利空衝擊,橫盤狀態的脆弱性也不容忽視。如上文所述,利率債下行受阻、信用債出手難度增加,會阻礙債基淨值修復進程,動搖資管產品持有意愿,並傳導至資產端;一旦負債端利空實質形成,由於市場對拋盤的消化能力下降,利率會出現加速上行,近期信用市場調整加劇就印證了這一反饋路徑。同時,今年以來債市一致性預期過強,調整期機構間博弈強度也會相應上升,這也是爲什么金融時報近期仍在提示“警惕單邊一致行爲造成債市‘踩踏’風險”。

此前,市場博弈主要受監管行爲和市場配合度兩個變量影響,而本次超預期贖回的啓示意義在於,即使監管與機構能達成短期合作均衡,利率維持窄幅震蕩,資管產品持有意愿變化仍可能從利空方向打破這一平衡,帶來變盤點,甚至开啓負反饋鏈條。整體來看,預判後續贖回節奏和潛在負反饋臨界點的可行性較低,方向判斷或更爲有效,短期內資管產品負債端壓力易增難減,利率易上難下,何時企穩還需持續觀察。

標題:又見債基贖回,這次有何不同?

地址:https://www.iknowplus.com/post/141582.html