美國通脹問題解決多少了?

隔夜公布的美國6月整體和核心CPI回落幅度均超出市場預期,整體CPI再回三字頭,雖然有高基數使然,但依然具有標志性意義。核心CPI環比再下台階至0.2%,此前價格壓力較高的酒店和機票本月均環比下行,二手車價格也環比回落,顯示出引發市場擔憂核心通脹韌性有松動跡象。當前通脹路徑基本符合我們的去年底年度展望的預測,尤其是核心CPI與我們7月初的提示完全一致。

當前美國增長和通脹韌性都來自服務業,如果實現勞動力供需緩解,則可能在失業率不激增的情況下壓降通脹。根據我們的通脹分項模型測算,三季度末核心通脹或回落至3.5%左右,是回落最快的階段,到了四季度反而會小幅走高。

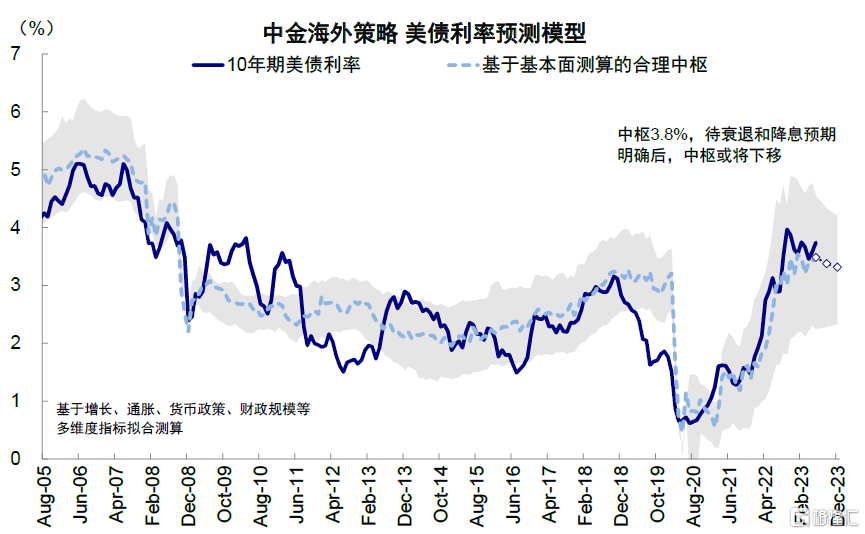

如果通脹繼續符合我們上述路徑預測,這意味着7月後進一步加息必要性在下降,美債利率4%基本爲頂部,3.8%爲合理中樞。美債利率觸頂回落有助於緩解新興和成長股壓力,但黃金漲幅更大的階段仍待實際利率下行,可能在四季度。

正文

6月CPI:超預期回落,整體通脹快速回到3%;去年底我們對通脹的預測路徑基本兌現

隔夜公布的美國6月整體和核心CPI回落幅度均超出市場預期。整體CPI同比增3.0%(市場預期3.1%),爲2021年4月以來新低;環比0.2%,市場預期0.3%。核心CPI同比增4.8%(也好於市場預期的5.0%),創2021年10月以來新低;環比0.2% vs. 市場預期0.3%。CPI時隔兩年之後終於又回到3字頭,雖然並非完全意外,畢竟高基數使然,但依然具有一定的標志性意義,因此引發市場廣泛關注。數據披露後美債利率回落至3.9%以下,美元跳水,美股和黃金上漲。

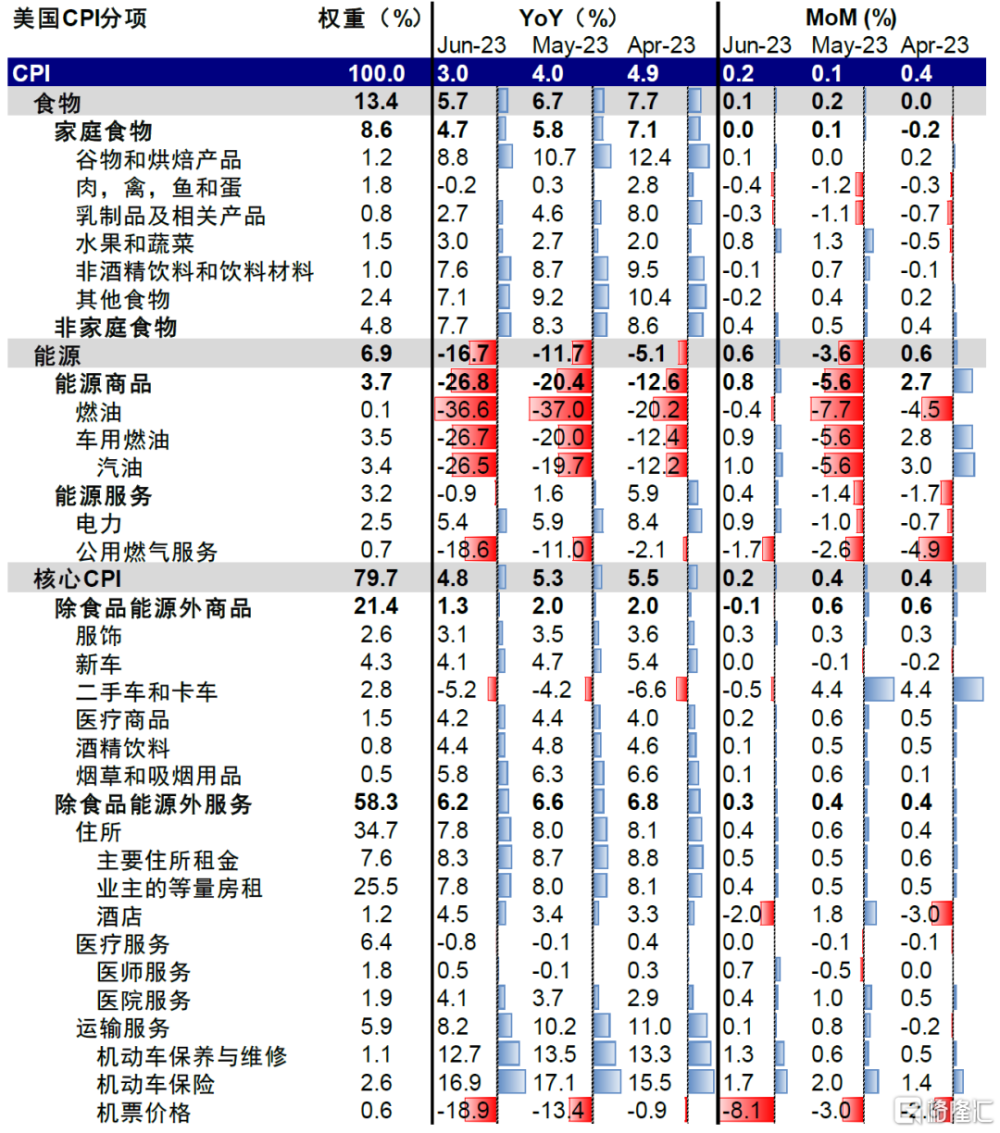

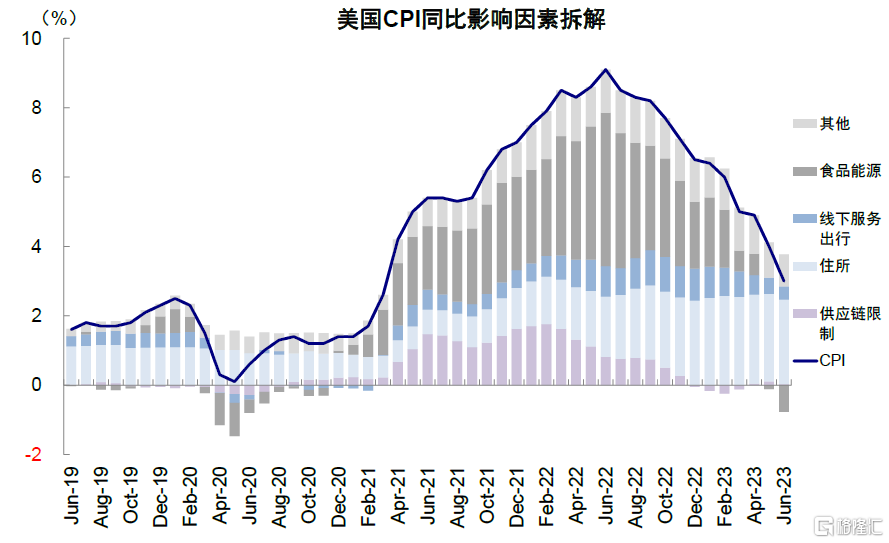

從驅動原因上看,本月整體CPI下行得益於高基數的貢獻,基本普遍被市場預期。雖然能源價格環比走高推動整體 CPI 環比走高,但因爲去年高基數(2022年6月美國CPI同比高達9.1%,也是最後一個高基數),所以不妨礙整體通脹回到3%,也和我們此前持續提示不要忽略基數效應一致。除此之外,核心CPI環比在連續三個月0.4%後大幅回落至0.2%,其中業主等量租金(佔比25.5%)環比從0.5%降至0.4%;此前價格壓力較高的酒店(環比-2%)和機票(-8.1%)本月均環比下行,二手車價格也環比回落,顯示出引發市場擔憂核心通脹韌性有松動跡象。不過,與整體通脹高基數不同,核心通脹恰好處於一個階段低基數的“錯位”,因此同比改善幅度不大。

圖表:此前價格壓力較高的酒店(環比-2%)和機票(-8.1%)本月均環比下行

資料來源:Haver,中金公司研究部

圖表:本月整體CPI下行得益於高基數(尤其是油價回落)的貢獻,2022年6月美國CPI同比高達9.1%

資料來源:Haver,中金公司研究部

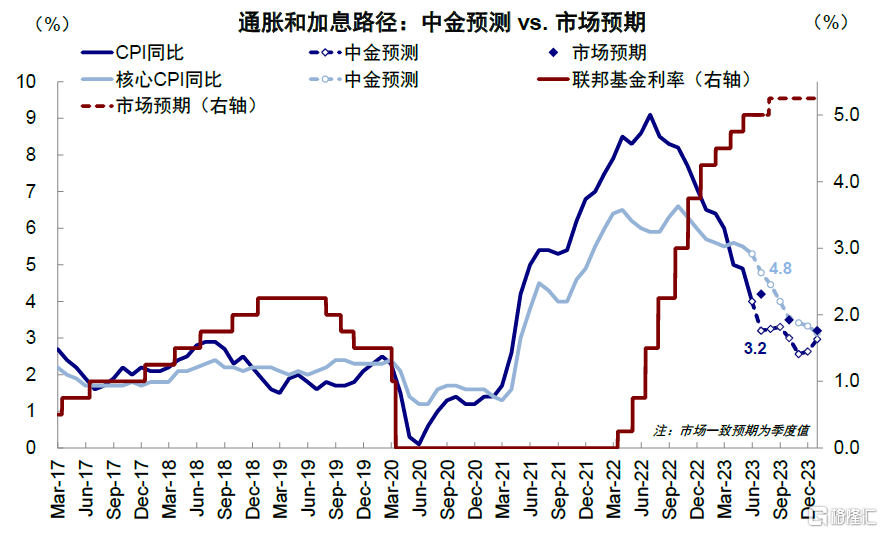

當前通脹路徑基本符合我們的去年底年度展望的預測,尤其是核心CPI與我們7月初的提示完全一致。我們在2022年11月發布的2023年度展望中就指出,2023年一季度末,通脹回落到 5%附近(2023年3月CPI同比5%),二季度末,通脹進一步回到 3%附近(2023年6月CPI同比3%),上述路徑至今完全兌現。此外,我們本月核心CPI同比4.8%,環比0.2%的數據也得到了驗證。

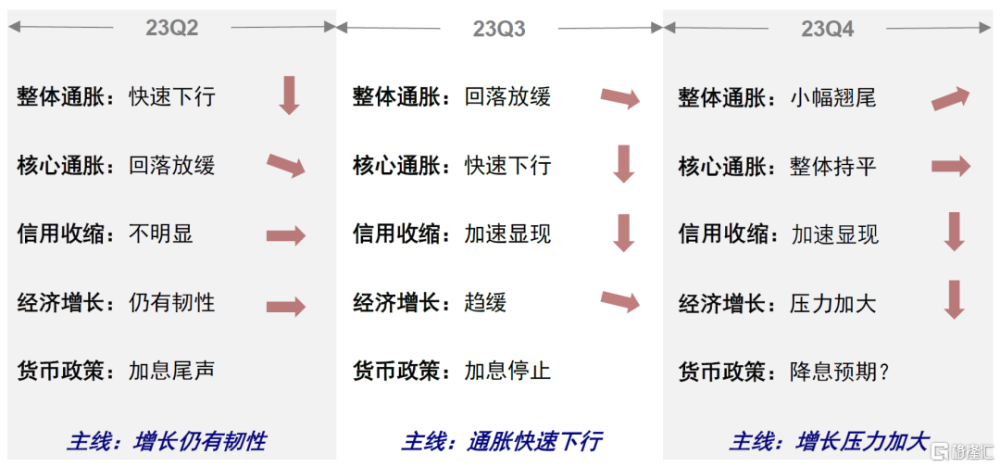

未來路徑:三季度整體CPI震蕩,核心CPI接棒快速下行;四季度或小幅翹尾;回到3%左右是大概率,但2%還需時間

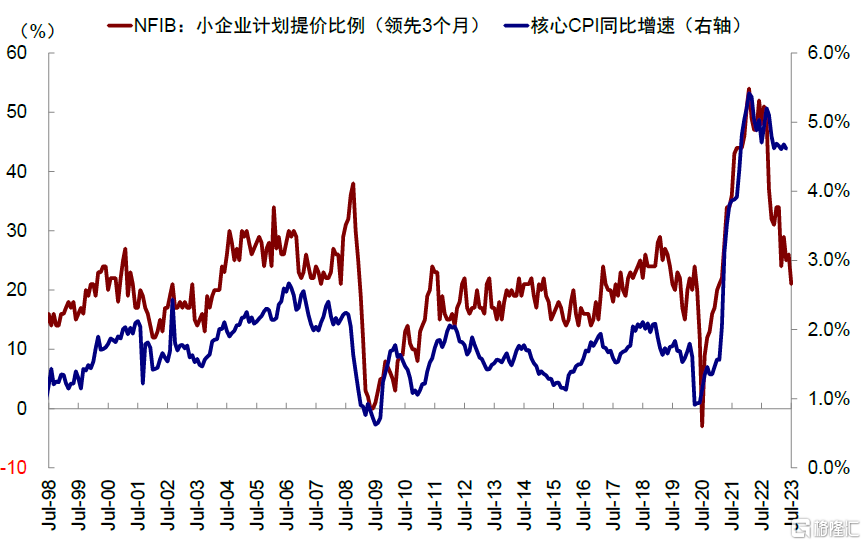

那么當前困擾市場快兩年的美國通脹問題解決多少了呢?在整體通脹快速回到3%以後,當前美國增長和通脹韌性都來自服務業。如果要實現就業市場供需壓力緩解,則可能在失業率不激增情況下壓降通脹。過去幾個月美國就業人數都在持續修復,且服務型勞動力招聘需求比消費需求更加敏感,可能有非线性變化。伴隨供需缺口緩解,美國工資增速已經有了明顯回落,疊加三季度逐漸开始顯現的緊信用,未來可能繼續下行。根據我們的通脹分項模型測算,三季度末核心通脹或回落至3.5%左右。

圖表:伴隨供需缺口緩解,工資壓力已經明顯緩解

資料來源:Haver,中金公司研究部

節奏上,7月开始整體CPI基數逐月下行,因此缺乏高基數後整體CPI將在這一位置震蕩。相反,核心CPI基數开始走高,接過“接力棒”在三季度开始快速下行,我們預計三季度末或將降至3.5%,解決大部分通脹問題。但四季度之後,由於二者都缺乏高基數,因此可能小幅翹尾。所以,三季度是最後一個通脹快速回落的窗口,到了四季度反而會小幅走高。

水平上,四季度末整體和核心通脹都在3%左右,除非環比因爲供應衝擊出現巨大擾動,但是回到2%可能還需要時間。

圖表:三季度整體CPI震蕩,核心CPI接棒快速下行;四季度或小幅翹尾;回到3%是大概率,但2%還需時間

資料來源:Haver,Bloomberg,CME,中金公司研究部

政策與資產含義:7月後進一步加息必要性下降,美債4%基本見頂,黃金空間或在四季度;新興與美股成長股壓力緩解

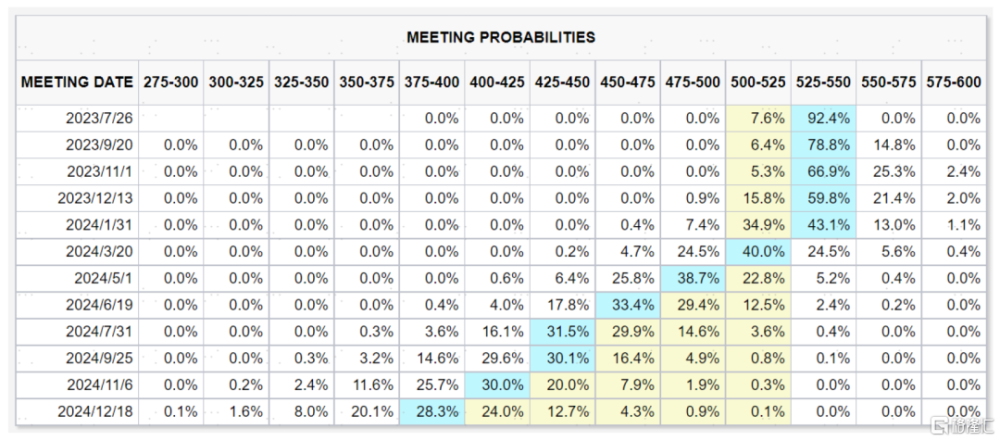

如果通脹繼續符合我們上述路徑預測,這意味着7月後進一步加息必要性在下降。當前因爲核心通脹還相對較高,且經過了前期鷹派講話鋪墊已經充分計入的預期,7月加息依然是大概率事件(CME利率期貨隱含概率爲92.4%)。我們在《4%的美債利率到頂了么?》指出,4%的美債利率計入了未來一次加息和更晚降息,且可能超調。當前市場加息預期變動不大,降息預期從2024年5月再度提前至3月,意味着美債利率中樞仍在3.8%左右。如果9月會議前通脹數據符合我們預期繼續回落,9月及之後繼續加息的必要性可能也會下降,美債利率4%也就基本爲頂部。

圖表:美債利率中樞仍在3.8%左右

資料來源:Bloomberg,中金公司研究部

圖表:7月加息依然是大概率事件,但9月加息的概率下降

資料來源:CME,中金公司研究部

美債利率觸頂回落對美股黃金均爲利好,但黃金漲幅更大的階段可能在四季度。我們在下半年展望中給出當前黃金的合理中樞爲1900美元/盎司,因此可以擇機再介入,但是下一波漲幅主要等待衰退和降息預期催化,而這一時點可能在四季度。如上文分析,美國三季度通脹或快速回落,四季度增長壓力加大,因此四季度或是實際利率下降幅度更大的階段。不過,降息預期兌現後,成長股或將再度成爲資產表現主導。此外,美債和美元不再衝高也有助於緩解新興與美股成長的分母端壓力。

圖表:三季度以通脹回落和加息停止主導,增長回落不顯著;四季度以增長下行主導,通脹小幅翹尾

資料來源:中金公司研究部

重申對下半年資產的配置建議:我們對下半年的基准情形(60%)預期爲美國“軟着陸”+中國“慢爬坡”,這一組合宏觀上類似2019年4月後“翻版”,也是我們去年底一直強調的路徑。三季度主线是通脹降四季度轉爲增長弱,因此四季度壓力相對更大些,直到倒逼降息預期明確。資產層面,長債與黃金>股票>大宗商品,股票繼續重結構“啞鈴”,成長>高分紅>周期/價值。

本文摘自:中金於2023年7月13日已經發布的《美國通脹問題解決多少了?》

分析師:劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867;李雨婕 分析員 SAC 執證編號:S0080523030005 SFC CE Ref:BRG962

標題:美國通脹問題解決多少了?

地址:https://www.iknowplus.com/post/13321.html