新老券換券利差怎么看?

臨近10年期國开活躍券換券, 230205-230210利差在近幾個交易日有所走擴,部分投資者對當前新老券利差是否合理、後續利差走勢如何、以及新老券選擇等問題都有所關注。我們對歷史的換券規律進行總結梳理,以期對上述問題給出一些參考。

1、從新券上市到成爲活躍券的規律

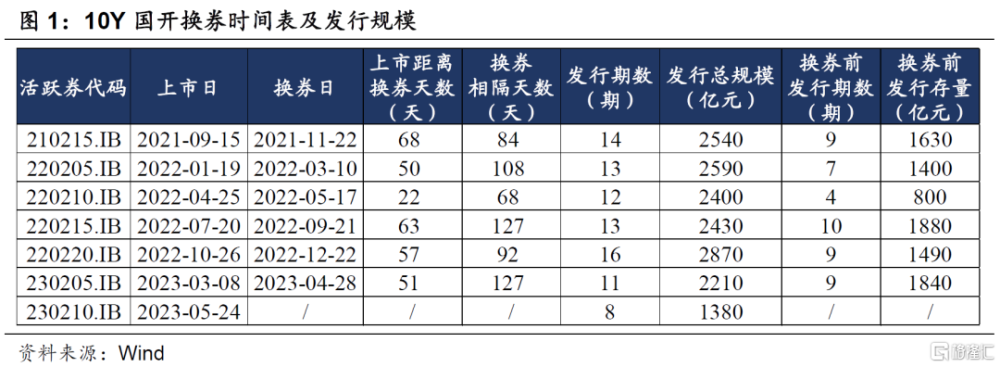

從2022年以來10年期國开活躍券的換券情況來看,一只新券從發行上市到成爲活躍券,在時間和發行規模上主要存在以下兩個規律:

(1)從時間上看,新券從上市到成爲活躍券,平均歷時52天,最短22天,最長68天;從上次換券到下次換券平均間隔101天,最少68天,最長127天。10年期國开活躍券在一年內一般換券4次,2022年在上下半年各換券2次,分別在當年的3月、5月、9月和12月。2023年至今僅在4月進行過一次從220220到230205的活躍券換券,新券230210在2023年5月24日上市,至今達49天。

(2)從發行規模上看,一只10年期國开債的總發行期數在11-16期,平均發行規模在2400億元左右,近年來發行規模最大的220220,共發行2870億元。換券時新券的發行期數多在9-10期,存量規模在1500-1800億元左右。目前新券230210已發行8期,存量規模1380億元,距離換券大概還有1-2期的規模。

2、換券前後的新老券利差走勢

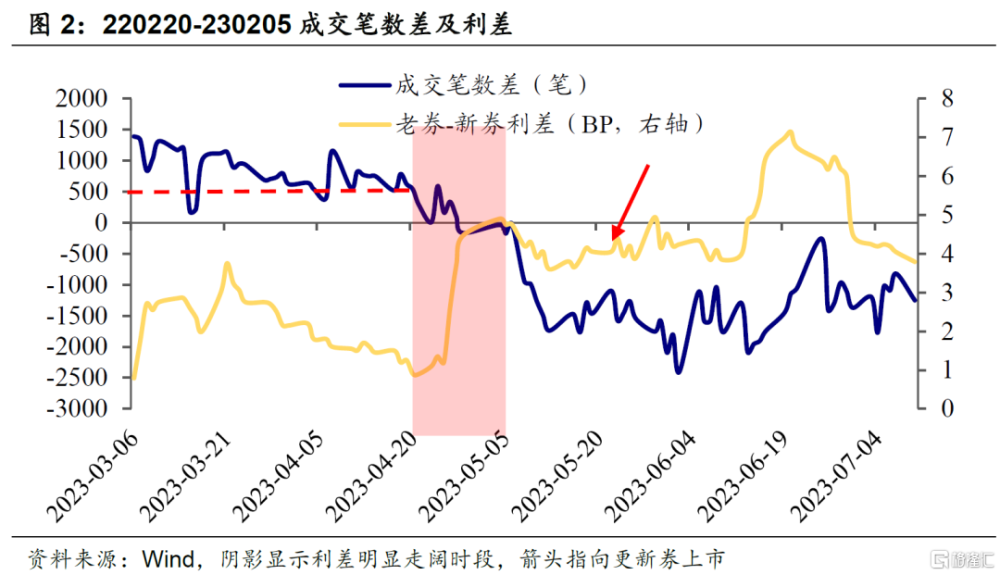

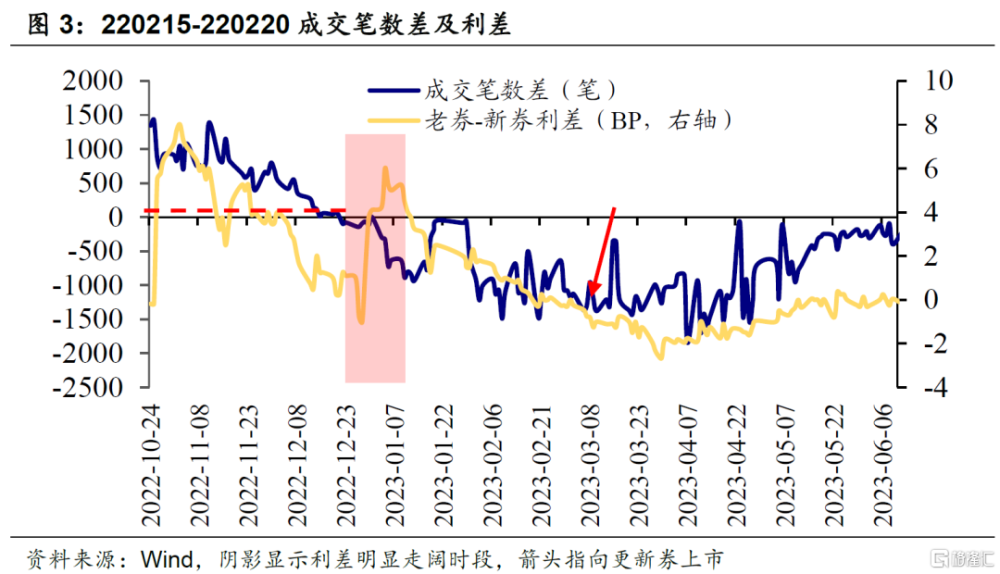

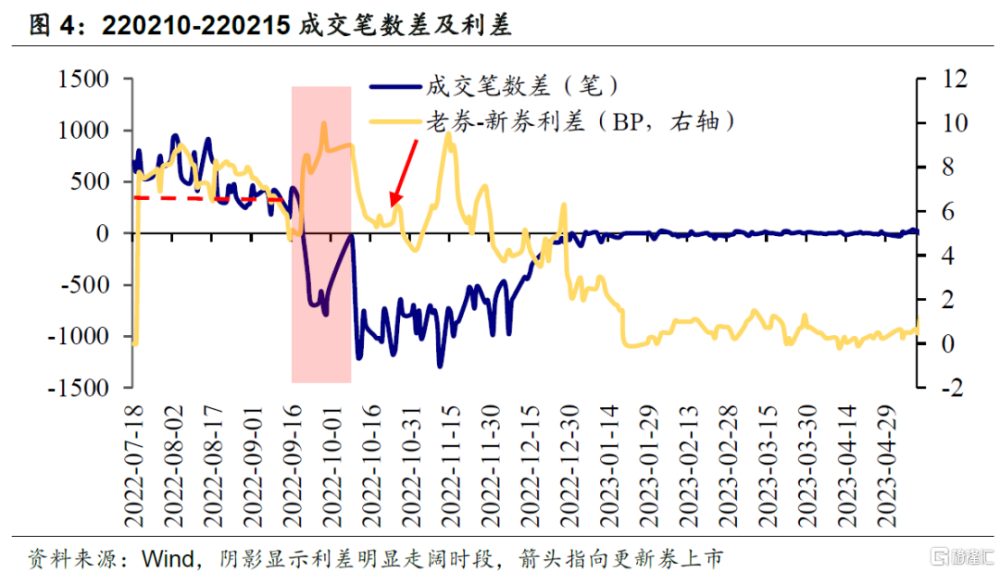

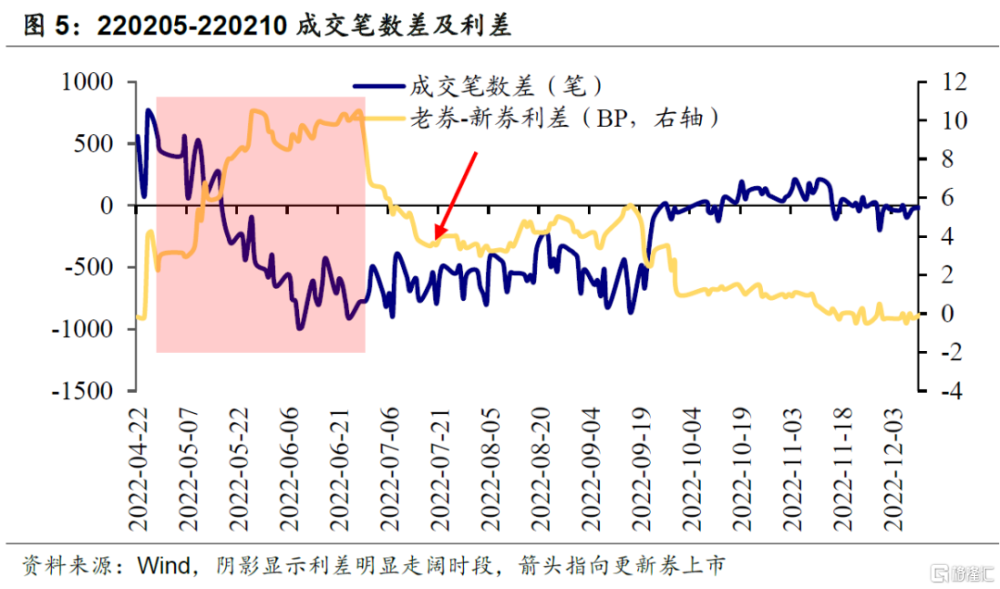

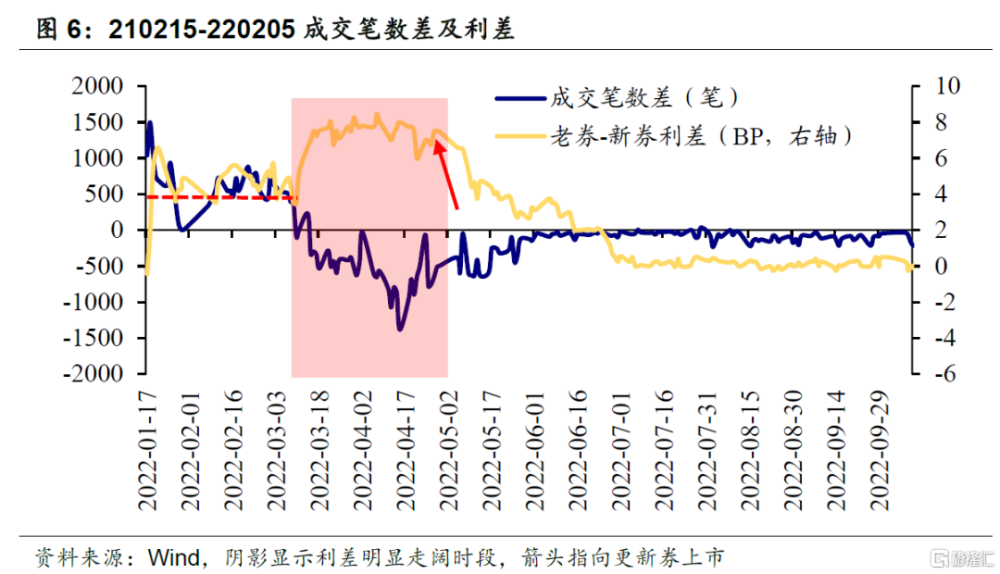

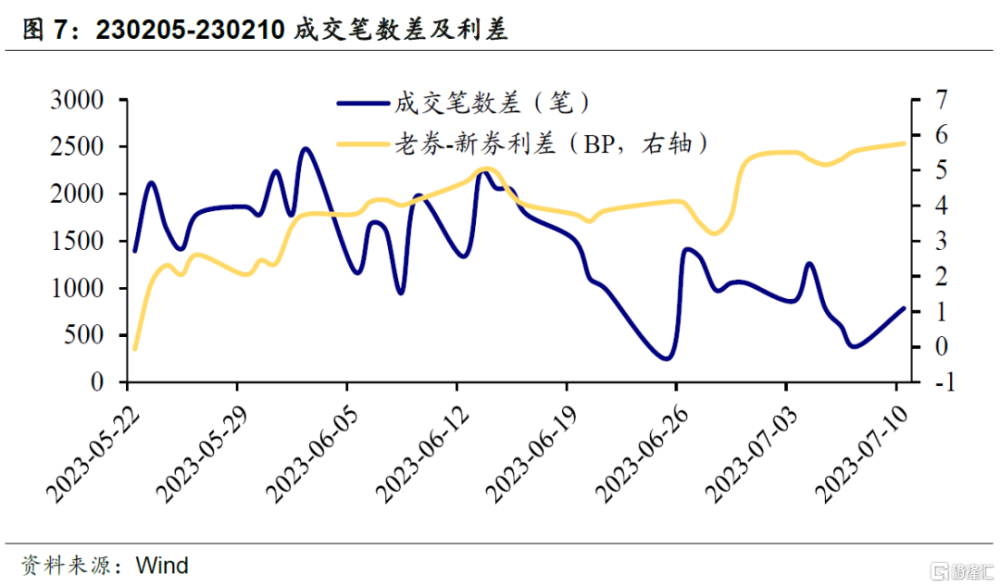

影響新老券利差變化的核心因素是債券的流動性,當市場預期新券即將成爲活躍券後,新券的流動性提高,流動性溢價下降;相反,老券從活躍券成爲次活躍券,流動性變弱,流動性溢價上升;所以,當新老券开始切券的時候,新老券利差往往會有所走擴。成交筆數作爲衡量債券活躍度的重要指標,當新券的成交筆數超過老券時,則可認定活躍券發生了切換。同樣的,我們通過回溯2022年以來的換券行情,可以總結出以下三個規律:

(1)換券前:在新券上市不久流動性還遠低於老券的時候,新老券利差多處於1-5bp範圍內波動,無明顯規律。當老券-新券成交筆數差額下降到500筆以內時,新券流動性明顯上升,老券-新券利差开始進入擴大區間。

(2)換券時:當老券-新券成交筆數差額下降到0到-200筆時,兩者完成切券,利差存在3-5bp的快速走闊空間,利差水平最大可達 8-10bp左右,極大值多出現在新券成交筆數首次超過老券的後5個交易日內。

(3) 換券後:當新老券利差在換券時達到局部極值後,此前做多新老券利差的策略很可能被平倉,帶動利差的收窄,空間多在2-5bp。但也存在部分情況下利差持續在高位至切券後的2-3周。更新券的發行上市對原來新老券的利差並無規律性影響,隨着更新券成爲活躍券,原來新券的流動性也有所下降,新老券利差向0震蕩收斂。

3、對當前新老券換券利差的展望

結合上述對切券時點和切券前後新老券利差的表現,對於近期230205和230210的利差,我們有如下判斷:

(1)從換券的時間和規模規律上看,目前230210已發行8期,存量規模1380億元,在7月13日完成新一期的續發,發行余額達到1500億元以上後,便可進入到活躍券換券的窗口期。

(2)從當前新老券的成交筆數差來看,目前230205-230210成交筆數差已經下降至700筆,兩者利差在5.5bp左右,根據以往統計規律,當兩者發生切券時,利差仍存在3-5bp的走闊空間,極限水平可達 8-10bp左右。

以上,希望能對換券行情中的新老券利差交易,或單邊交易中的新老券選擇提供一些參考。

注:本文來自華創證券發布的《新老券換券利差怎么看?——華創投顧部債券日報2023-7-12》,報告分析師:朱德健 SAC:S0360622080006

標題:新老券換券利差怎么看?

地址:https://www.iknowplus.com/post/13157.html