海通宏觀二季度經濟數據點評:地產改善,消費偏弱

概 要

二季度經濟增速略有放緩,外需仍穩,內需分化。2024年上半年GDP實際同比增長5%,總體來看完成經濟目標。二季度雖然受極端天氣、外部環境等多重因素影響,經濟小有波折,但仍具一定韌性,出口、生產保持穩健,地產邊際改善,但消費仍相對薄弱。下一階段,前期穩增長政策或持續發力,政策效果或進一步釋放,海通宏觀對經濟的長期走勢仍保持樂觀。

風險提示:外需超預期回落,地產優化政策效果不及預期。

1二季度經濟:地產改善,消費偏弱

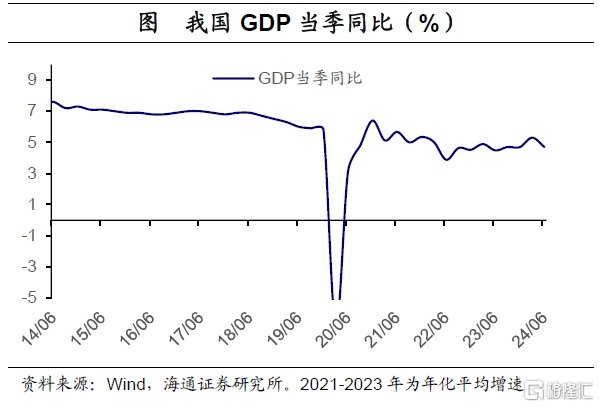

從總體來看,上半年完成經濟目標。2024年上半年GDP實際同比增長5%,與全年經濟增長目標持平。其中一季度GDP實際增速爲5.3%,二季度GDP實際增速爲4.7%,季調後二季度GDP較一季度環比增長0.7%,季調環比折年率爲2.8%。從當月數據來看,生產、消費在二季度呈現增速逐月下台階的趨勢。二季度經濟增速較一季度相對放緩,這主要是受基數擡升、極端天氣增多等因素影響。從價格來看,上半年GDP平減指數累計同比增速爲-0.9%,較一季度的-1.1%小幅邊際改善,這主要是受上遊原材料中煤炭、有色金屬、農產品中豬肉等漲價影響。

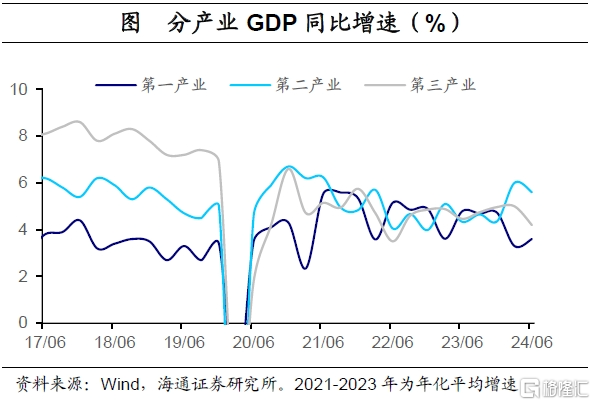

經濟的分化仍在延續。分產業來看,第二產業雖較一季度小幅邊際回落,但其5.6%的同比增速仍明顯高於其他產業,是經濟的主要支撐。第三產業增速下滑較快,從一季度的5.0%下降至4.2%,而第一產業則在邊際改善。

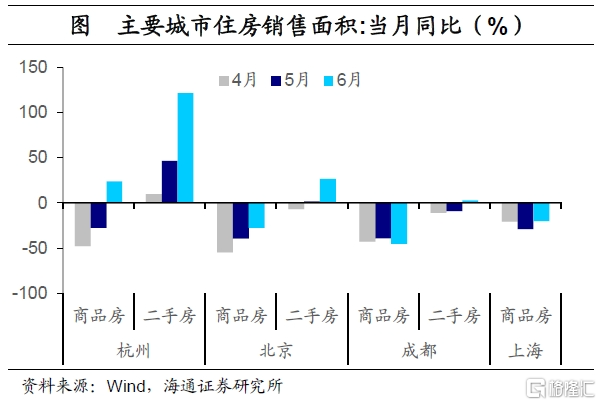

二季度的主线有兩條,一是地產優化政策起效帶動內需部分改善。5月17日新一輪支持房地產的金融舉措出爐,各地地產優化政策也陸續出台落地,對地產需求端形成較強支撐。海通宏觀重點跟蹤了幾個出台地產優化的主要城市,成都、北京、杭州和上海,海通宏觀發現剛改需求仍較充足的北京、上海、杭州,在政策優化後都出現了住房銷售的明顯提振,一手和二手房銷售同比均持續回升,成都的二手房銷售也有改善,但新房銷售未見明顯起色。地產需求端的回暖對經濟增長有直接的拉動,下一階段,如果銷售改善趨勢能夠持續,或將利好地產鏈相關的板塊如建材、家電、家具等行業的生產和需求,對經濟起到間接的拉動,不過目前這一方面的改善還不明顯。

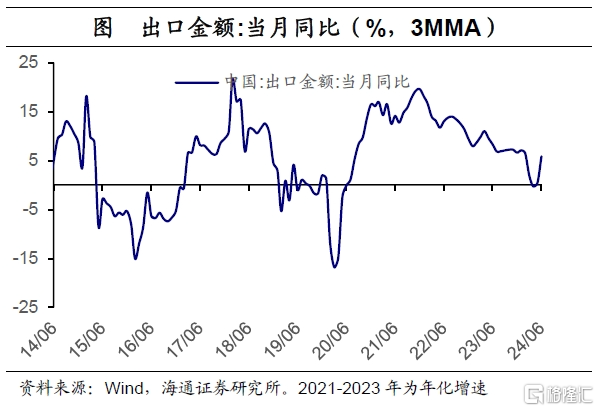

二是外需雖有震蕩但仍爲經濟提供支撐。2024年上半年我國出口金額同比增長3.6%,較一季度的1.4%還在上行,其中5、6兩月出口當月同比增速高達7.6%和8.6%,強勁外需是當前經濟的主要支撐。上半年我國主要出口商品中出口金額增速最高的是船舶、集成電路、汽車等,這些行業的生產受益於海外需求維持高增速。而出口創造收入、提升企業盈利,也能提高企業擴產投資的意愿,使得制造業投資也維持較高水平。

當前經濟中較爲薄弱的環節,是內需中的消費部分。二季度社零增速較一季度出現一定下滑,居民的收支增速也較一季度放緩。尤其是商品消費部分,今年二季度商品消費整體偏弱,這一方面是由於“促銷季”常態化、長期化後,刺激消費的效果變化,但另一方面更是由於居民收入和財富預期未見提升,當前的消費意愿仍相對偏弱。

總體來看,二季度經濟雖然受多重因素影響小有波折,但仍具一定韌性,出口、生產保持穩健,地產邊際改善。下一階段,前期穩增長政策或持續發力,政策效果或進一步釋放,海通宏觀對經濟的長期走勢仍保持樂觀。

2生產:穩中略降

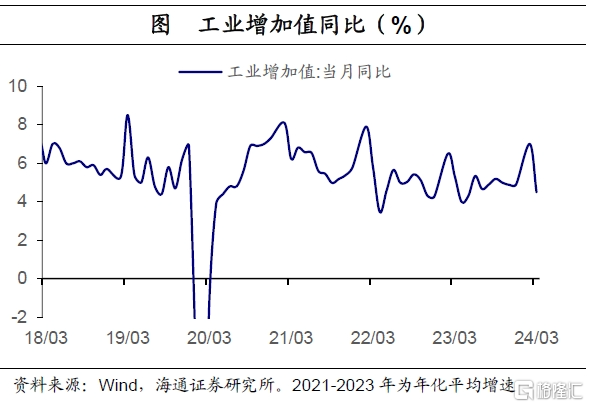

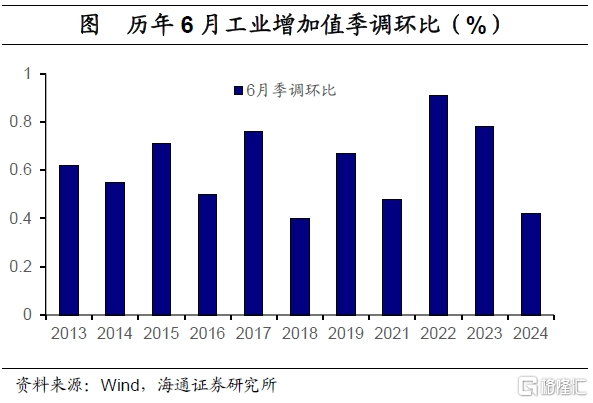

生產總體保持平穩,增速小幅回落。上半年,全國規模以上工業增加值同比增長6.0%,雖然略低於一季度的6.1%,但仍保持較高水平。6月工業增加值同比增長5.3%,略低於前一月的5.6%,連續第二個月回落。從季調環比看,6月工業增加值環比增長0.42%,雖然較前一月有所回升,但處於歷年同期的偏低水平,總體來看,6月工業生產雖有波折,但仍強勁。

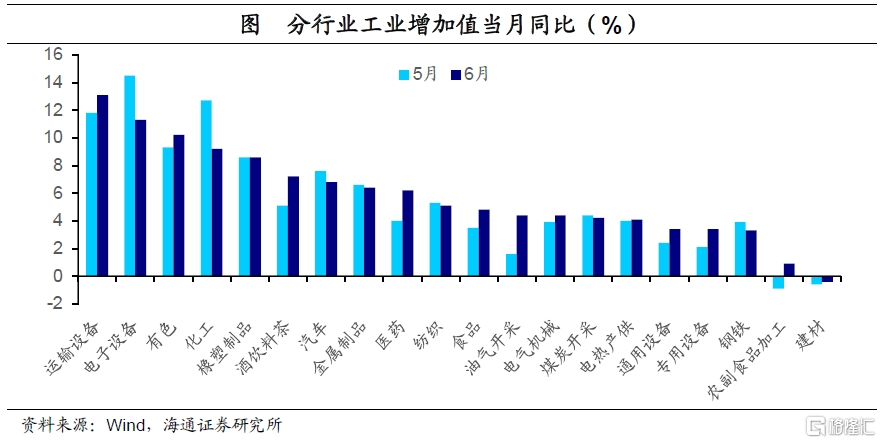

具體來看,出口和政策導向仍是生產的兩條主线。從工業增加值看,運輸設備、電子設備、有色、化工等行業增速居前;從產量看,清潔能源(水電、太陽能、風電)、化工產品(硫酸、燒鹼)、有色金屬、高新產品(新能源汽車、發電設備等)等產量保持同比高增。這些行業表現亮眼,一方面是由於出口支撐,海外需求旺盛使得運輸設備、電子設備等行業保持較快增長。另一方面,新能源、高新技術等相關行業則受益於政策支持,長期保持較高的生產增速。除此之外,化工等行業還受益於產品價格的擡升,企業利潤空間打开。受地產影響持續偏弱的建材、鋼鐵等行業生產增速仍處於各行業中的低位。

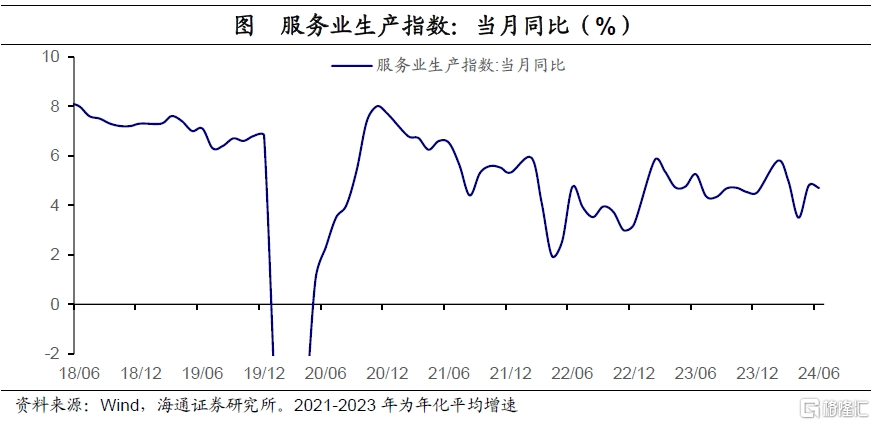

服務消費穩中略降。2024年6月服務業生產指數同比增長4.7%,較5月的4.8%小幅回落,這部分受到6月極端天氣較多,居民出行不便的影響。不過海通宏觀預計隨着暑期來臨,服務消費將迎來新的機會。

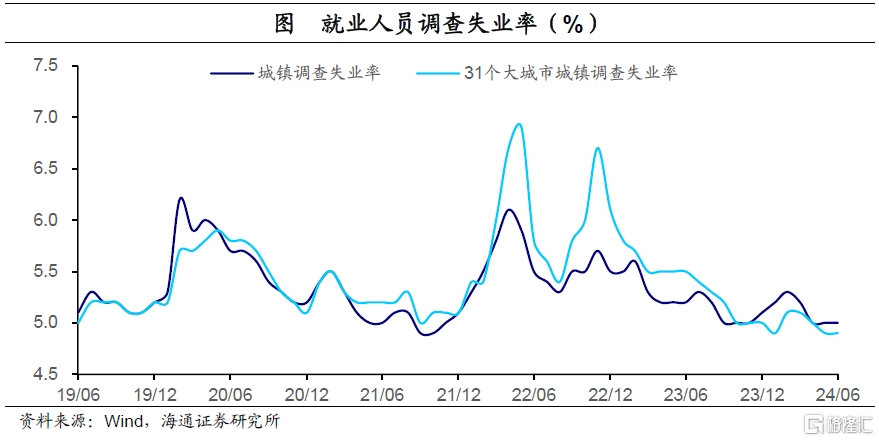

失業率節後小幅下降。上半年全國城鎮調查失業率平均值爲5.1%,較一季度的5.2%下降0.1個百分點。其中6月城鎮調查失業率和31個大城市城鎮調查失業率分別爲5.0%和4.9%,均與前一個月持平。畢業季來臨,失業率仍相對平穩,或反映就業優先政策發力顯效。

3消費:促銷前置,增速回落

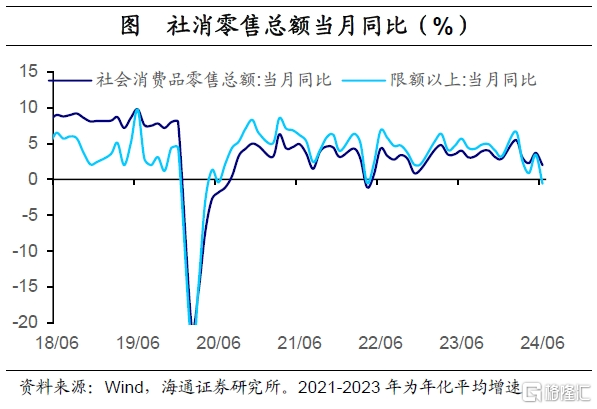

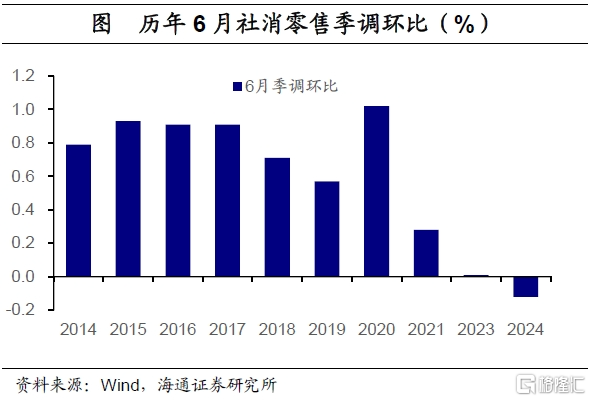

促銷前置和極端天氣導致消費表現偏弱。2024年上半年社會消費品零售總額累計同比增長3.7%,較一季度的4.7%回落1個百分點。其中,6月當月同比增速爲2.0%,低於5月的3.7%,爲2023年以來最低的當月同比增速。從季調環比來看,6月社零環比增速爲-0.12%,爲歷年同期首度6月環比見負。根據國家統計局的數據,上半年服務零售額同比增長7.5%,累計同比增速連續第四個月回落。6月消費相對偏弱,一方面受到“618”促銷季前置影響,6月消費高峰被熨平,部分消費前移至5月;另一方面6月暴雨、高溫等極端天氣較多,影響居民出行,消費場景受限。

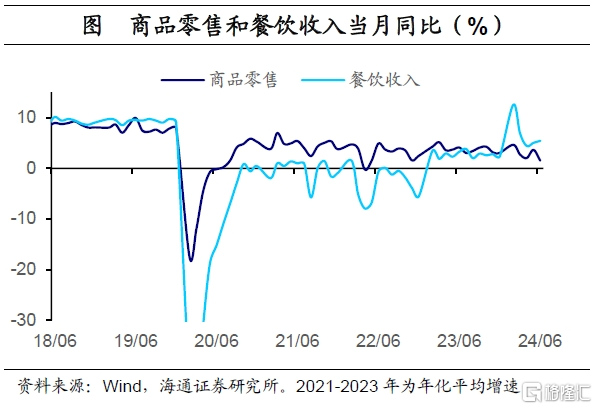

從分項來看,6月商品零售和餐飲收入的增速分別爲1.5%和5.4%,前者較5月回落,不過後者有所改善;线上消費零售額同比增速則從5月的5.9%大幅回落至-9.5%,线下消費反而出現反彈。今年“618”促銷活動相對前置,帶動5月线上商品消費的同時,對6月的數據造成一定幹擾。不過由於中高考結束,聚餐宴請等活動增加,餐飲消費出現一定改善。

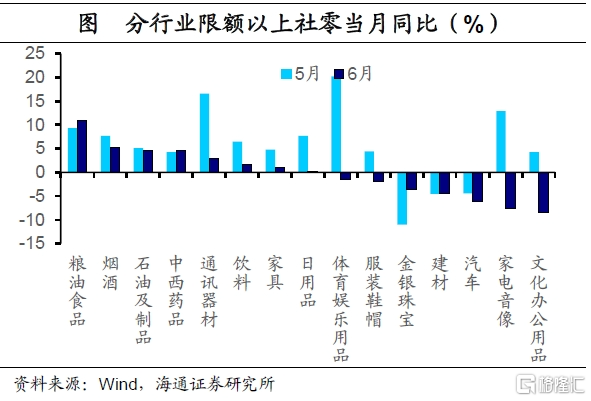

對比具體行業,基本需求類的消費品表現較好。在所有類別中,糧油食品、煙酒消費的增速最高,這既是由於餐飲需求增加,也受到豬肉等食品漲價的影響。增速回升較快的是金銀珠寶消費,這一部分是由於6月金價回調,利好居民端購金需求釋放。消費升級類的化妝品、家電音像等表現平淡,這些品類受线上促銷活動影響較大,需求前置後,6月表現邊際走弱,增速出現明顯下滑。

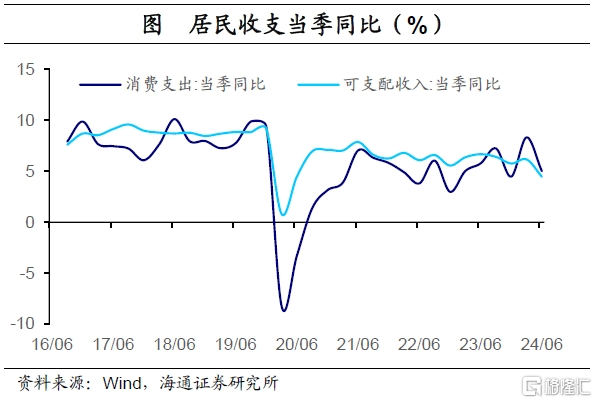

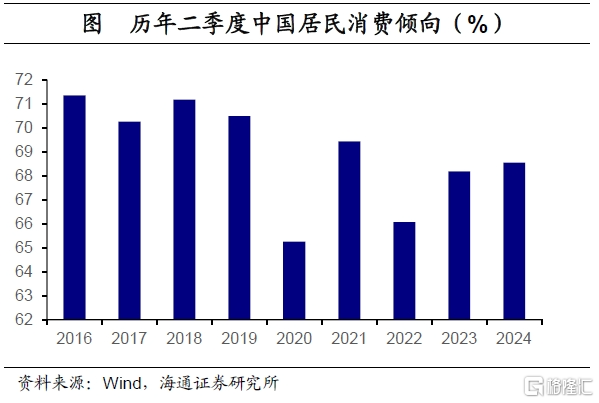

居民收支增速放緩,消費意愿仍不足。二季度我國居民人均可支配收入和人均消費支出的實際增速分別爲4.5%和5.0%,較一季度分別下滑1.7和3.3個百分點,其中支出回落的速度更快,這部分是受到基數擡升的影響。從居民消費傾向來看,今年二季度居民消費佔可支配收入的比重爲68.5%,雖然較去年小幅提升,但仍低於2021年和2019年之前的同期水平,這反映當前居民的消費意愿仍相對偏低,未能完全釋放。

4投資:地產優化政策起效

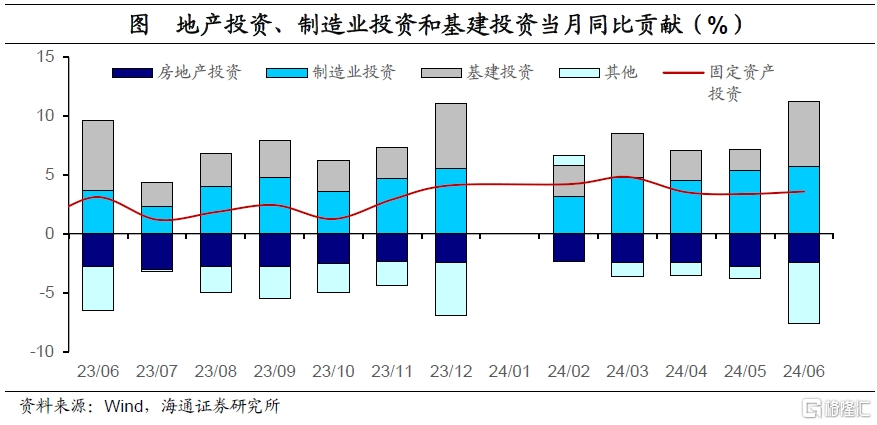

投資邊際改善。上半年固定資產投資完成額累計同比增速爲3.9%,略低於一季度的4.5%。其中6月固定資產投資完成額當月同比增速爲3.6%,略高於5月的3.5%。從季調環比看,6月環比增速爲0.21%,高於前一個月,但仍處於歷年同期的偏低水平。

地產投資拖累減少,基建中電力熱力投資增速較快。6月,制造業投資的同比增速爲9.3%,較5月小幅回落0.1個百分點,仍保持高增速。狹義基建投資(不含電力)的當月同比增速較5月小幅回落,但廣義基建投資的當月同比增速從5月的3.8%大幅擡升至10.2%,這反映其中電力熱力投資的大幅增加,是基建投資改善的主要驅動力。地產投資當月同比增速停止連續14個月的回落,跌幅從前一月的11.0%小幅收窄至10.1%,對整體投資和經濟的拖累有所減少。

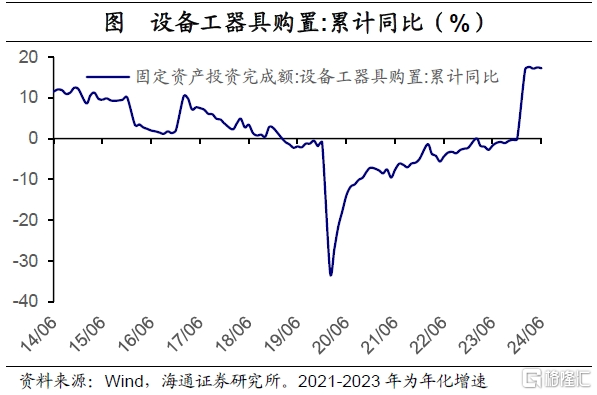

制造業投資穩健增長,設備更新相關投資保持較高增速。強勁的外需、持續正增的企業利潤均爲制造業投資擴張提供支撐。大規模設備更新的政策效果不斷顯現,帶動設備工器具購置投資大幅正增,上半年累計同比增速達17.3%。

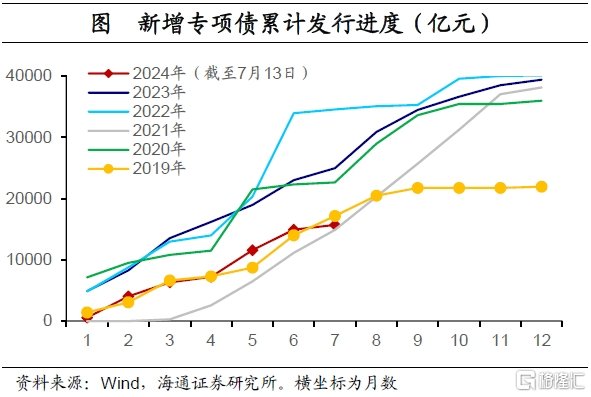

基建投資受益於電力熱力投資,穩中有升。廣義基建投資改善,一方面是由於超長期特別國債發行、二季度專項債發行進度提速,爲基建項目提供充裕資金,截至目前2023年增發國債1.5萬個項目已經全部开工建設,項目落地形成實物工作量,推動廣義基建投資改善。另一方面,電力熱力投資的大幅增長,則是廣義基建投資增長的主要驅動項,這主要是由於全球電力需求持續增長,國內電力市場化改革推進、能源綠色轉型,推動新能源快速發展,使得與之相關的基建項目建設不斷加速。

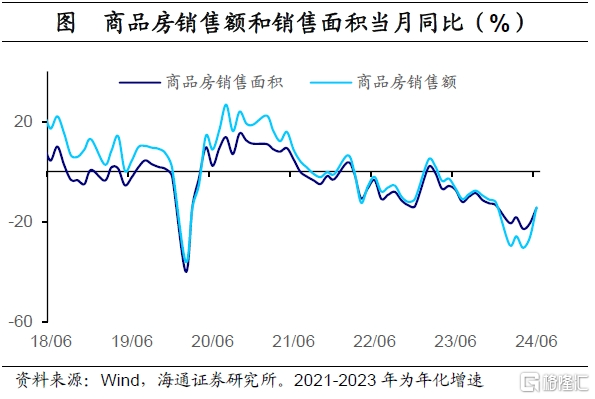

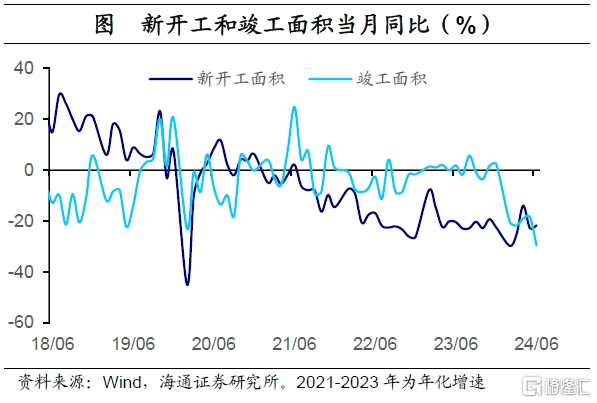

從基本面來看,地產優化政策在需求側持續見效。5月17日,新一輪支持房地產的金融舉措出爐,具體包括明確取消全國層面房貸利率政策下限、下調房貸首付款比例和公積金貸款利率、擬設立保障性住房再貸等措施。地產優化政策落地後,需求端改善最爲明顯,6月商品房銷售面積和銷售額的累計同比增速分別爲-14.5%和-14.3%,跌幅較前一月大幅收窄6.2和12.1個百分點。生產端短期未見明顯改善,6月新开工、施工、竣工面積的累計增速分別爲-21.7%、-36.9%和-29.6%,竣工還在邊際走弱,开工施工則邊際改善。從海外歷史經驗看,地產开工、投資端反彈慢於銷售端,地產優化政策的效果能否有效傳導,其持續性能維持多久,仍有待觀察。

風險提示:外需超預期回落,地產優化政策效果不及預期。

注:本文來自海通宏觀於2024年7月16日發布的《地產改善,消費偏弱——2024年二季度經濟數據點評(海通宏觀 李林芷、梁中華)》,分析師:李林芷 S0850524050002;梁中華 S0850520120001

標題:海通宏觀二季度經濟數據點評:地產改善,消費偏弱

地址:https://www.iknowplus.com/post/127450.html