化債再推進,哪些城投還可以選?

主要觀點

2023年7月中央政治局會議提出“制定實施一攬子化債方案”以來,各地通過財政化債和金融化債等方式,實現了債務期限拉長、成本壓降、控制新增,有效緩解了短期流動性風險,並部分實現了隱性債務的顯性化,顯著降低了城投債的整體信用風險水平。近期化債節奏再度加快。6月19日,河南省財政廳在中國債券信息網上發布2024年河南省政府專項債券(十六至十七期)信息披露文件,公开信息中並未詳細披露一案兩書以及具體的募投途徑,或反映專項債用途新變化。另一方面,部分區域例如濰坊,也在積極探索化債,依法化解債務風險。一系列最新動態都顯示了本輪化債力度較大且政策延續性強。

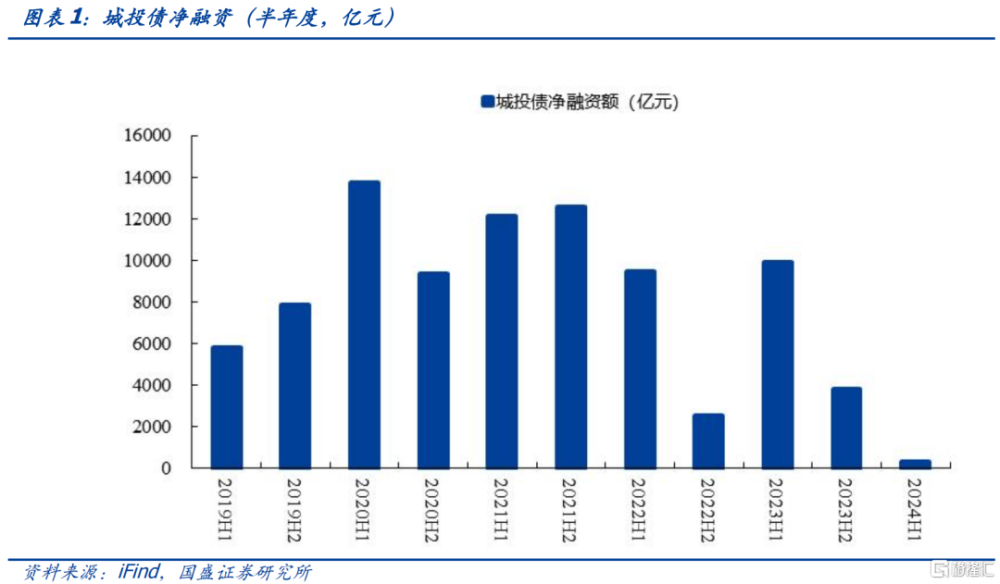

與此同時,今年城投債還面臨供給上的明顯收縮,今年上半年城投債淨融資近五年來首次縮減至百億元級別。按照同花順城投口徑,2024年1-6月城投債淨融資爲294億元,同比和環比分別下降97.04%、92.25%,供給明顯下滑。城投債務管控整體遵循“化解存量,遏制增量”的原則,城投融資政策明顯收緊,今年上半年淨融資出現歷史半年度新低。其中弱資質重點省份低等級城投爲淨償還。

預計下半年城投供給仍將處於低位。從2023年一攬子化債以來,債券供給整體呈壓縮趨勢:1)特殊再融資債券自2023年10月初發行,到2023年底共發行126只,規部分債券也陸續得到置換。2)化債嚴格監管下新增債券審核更嚴格、對主體要求更高、大部分主體用途限制借新還舊,難以突破,且涉及出函的主體也會有摩擦性擾動。3)此外,銀行作爲化債主力軍助力債務置換或展期,部分債券被銀行貸款接續。在中央政策支持、地方政府協同、主體配合下,預計未來化債舉措將進一步落實落地,下半年城投信用風險將繼續緩解,同時城投供給仍將維持低位。

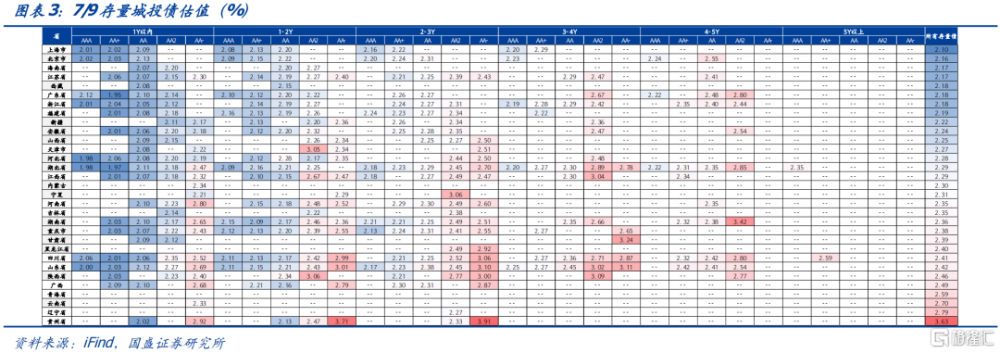

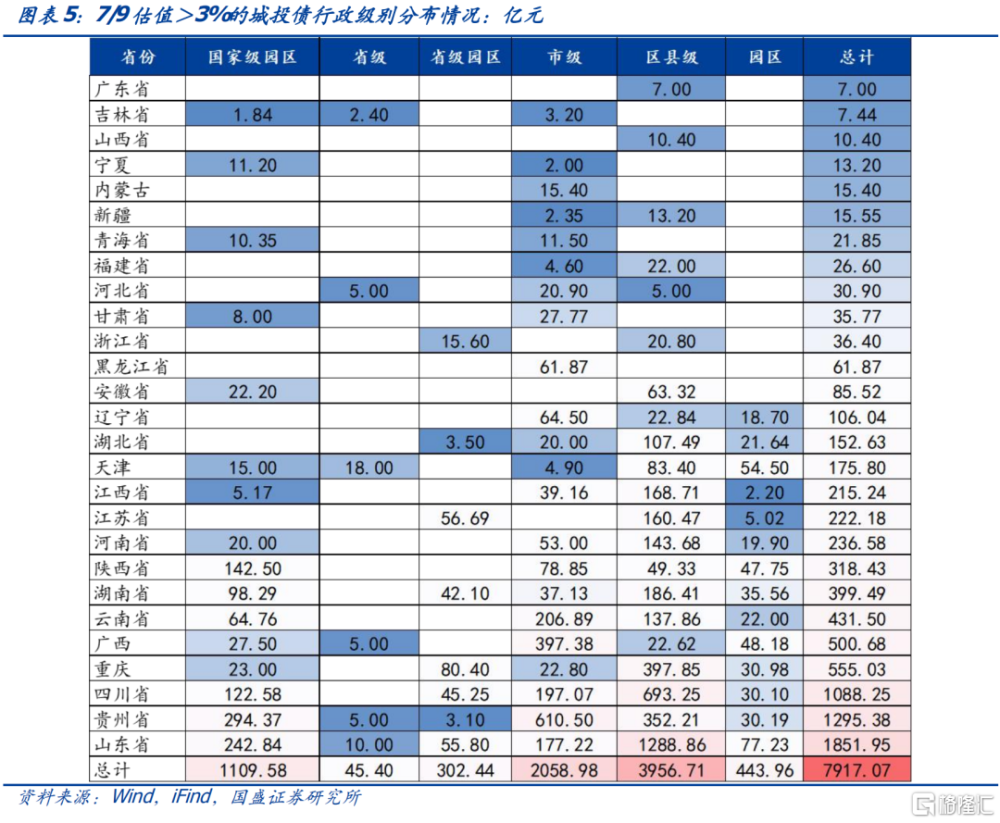

城投債估值來到歷史低位。截至7月9日,存量城投債爲15.06萬億,其中51096億元估值在2.0%-2.2%,59886億元估值在2.2%-2.4%,2.5%及以下的城投債余額佔比達到83.7%,估值在3%以上的城投債余額7917億元,佔比僅5.3%。若化債政策力度進一步延續,如有新一批地方債資金用於化債、政策性銀行擴大置換範圍等,同時交易商協會和交易所對城投債發行要求仍然嚴格,供給仍收縮的情況下,高估值城投債或有進一步下行空間。

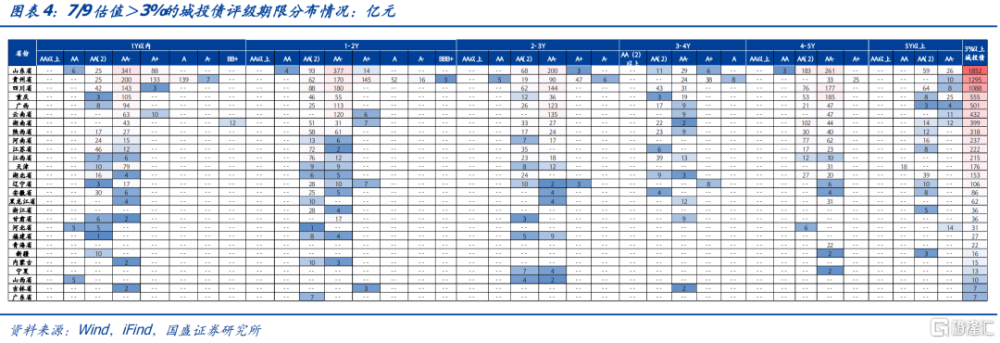

3%以上相對高估值城投債分布在何地?截至2024年7月9日,從絕對收益的角度來看,目前估值3%以上的券主要主要集中在山東、貴州、四川、重慶、廣西、雲南、湖南、陝西、河南、江蘇、江西等區域,以地市級和區縣級爲主。目前估值最高的爲貴州省AA-評級2-3年以上城投債,平均收益率達到3.91%。

考慮違約風險與流動性風險,當下可選擇主要考慮絕對收益的短下沉策略和考慮券種流動性的攻守結合策略。

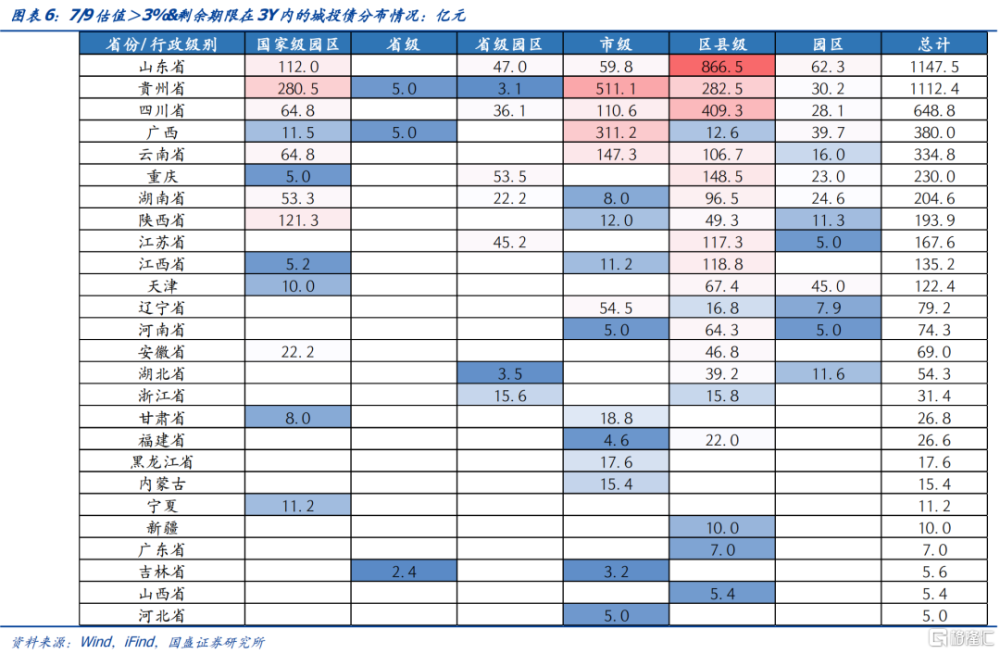

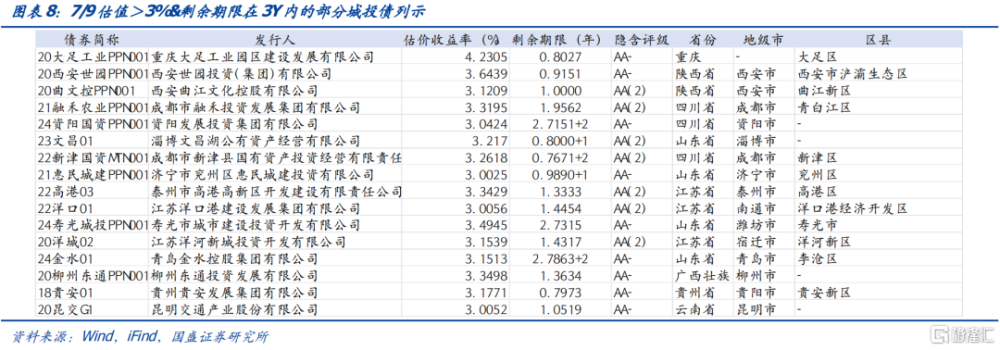

1)絕對收益的短下沉策略主要考慮違約風險,考慮到本輪化債政策力度明確、一致性強,違約風險較低,通過控制久期把握違約風險,若把下沉策略期限控制在3Y內,則符合條件的券主要分布在山東、重慶、陝西、江蘇的區縣及園區平台;貴州、四川、廣西、雲南的市級、區縣及園區平台。地市方面主要集中於山東省的濰坊、濟寧、威海、青島、淄博,四川省的成都、遂寧、瀘州,雲南昆明,廣西柳州,重慶,天津,貴州省的遵義、貴陽、六盤水等。

2)考慮券種流動性的攻守結合策略是綜合考慮券的當前收益與流動性,我們選取了估值在2.5%以上且過去一年換手率在80%以上的個券,兼具收益及流動性的券主要有兩類,一類是兼顧流動性的適度下沉,一類是兼顧流動性的拉久期。分布方面,主要分布在山東省的省級及青島、濟寧、濰坊、威海、淄博,四川省的部分省級主體及成都、遂寧,天津市本級,江蘇省本級、無錫、鹽城,江西省本級及雲南昆明、陝西西安、廣西柳州、湖南株洲和湖北宜昌,可作爲主要挖掘區域。詳細數據見正文。

風險提示:化債政策超預期;城投發行政策超預期;發生超預期信用風險事件;數據統計誤差

報告正文

2023年7月中央政治局會議提出“制定實施一攬子化債方案”以來,各地通過財政化債和金融化債等方式,實現了債務期限拉長、成本壓降、控制新增,有效緩解了短期流動性風險,並部分實現了隱性債務的顯性化,顯著降低了城投債的整體信用風險水平。

化債近周年,本輪政策的延續性及力度較強 。今年以來銀行置換工作繼續推進,同時6月19日,河南省財政廳在中國債券信息網上發布2024年河南省政府專項債券(十六至十七期)信息披露文件,公开信息中並未詳細披露一案兩書以及具體的募投途徑,或反映專項債用途新變化。另一方面,部分區域例如濰坊,也在積極探索化債,依法化解債務風險。一系列最新動態都顯示了本輪化債力度較大且政策延續性強。與此同時,今年城投債還面臨供給上的明顯收縮,今年上半年城投債淨融資近五年來首次縮減至百億元級別。按照同花順城投口徑,2024年1-6月城投債淨融資爲294億元,同比和環比分別下降97.04%、92.25%,供給明顯下滑。自2019年起,除2022年下半年、2023年下半年和今年上半年以外,其余半年度城投債淨融資均在5000億元以上,2020年H1爲城投債淨融資頂峰,2020年12月,中央政治局會議和中央經濟工作會議先後指出“要抓好各種存量風險化解和增量風險防範”、“抓實化解地方政府隱性債務風險工作”。後來交易商協會和交易所也對債券募集資金用途做出限制。近年來城投和地方債務管控整體遵循“化解存量,遏制增量”和“开好‘前門’、嚴堵‘後門’”的原則,城投融資政策明顯收緊,今年上半年淨融資出現歷史半年度新低。

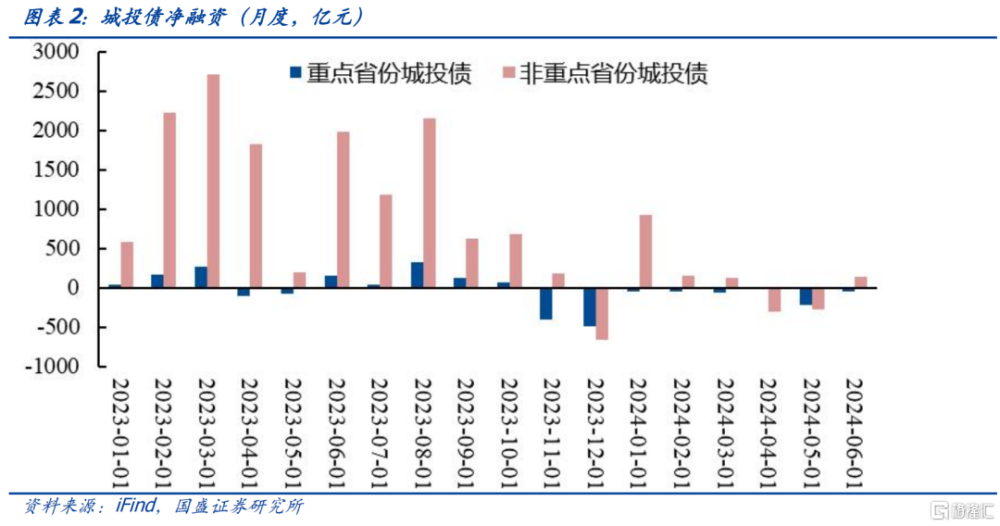

其中弱資質重點省份城投爲淨償還。2024年1-6月重點省份城投債淨償還448億元,非重點省份城投債淨融資742億元。重點省份城投債券規模收縮趨勢持續,重點省份城投淨融資從2023年11月以來持續爲負。非重點省份城投債2022年和2023年淨融資額分別在2.41萬億、1.37萬億左右,但2024年上半年縮減幅度較大,城投債淨融資額同比下降92.20%。

預計下半年城投供給仍將處於低位。從2023年至今城投債風險壓降來看,1)特殊再融資債券自2023年10月初發行,到2023年底共發行126只,規模13885.14億元,重點省份2023年共計發行特殊再融資債的規模達到9880億元,佔全國特殊再融資債總規模的71%,天津、貴州、雲南等地城投短期流動性壓力得到緩釋,部分債券也陸續得到置換。2)化債嚴格監管下新增債券審核更嚴格、對主體要求更高、大部分主體用途限制借新還舊,難以突破。3)此外,銀行作爲化債主力軍助力債務置換或展期,部分債券被銀行貸款接續。在中央政策支持、地方政府協同、主體配合下,預計未來化債舉措將進一步落實落地,下半年城投信用風險將繼續緩解,同時城投供給仍將維持低位。截至7月9日,存量城投債爲15.06萬億,其中51096億元估值在2.0%-2.2%,59886億元估值在2.2%-2.4%,2.5%及以下的城投債余額佔比達到83.7%,估值在3%以上的城投債余額7917億元,佔比僅5.3%。若化債政策力度進一步延續,如有新一批地方債資金用於化債、政策性銀行擴大置換範圍等,同時交易商協會和交易所對城投債發行要求仍然嚴格,供給仍收縮的情況下,高估值城投債或有進一步下行空間。

截至2024年7月9日,從絕對收益的角度來看,目前估值3%以上的券主要主要集中在山東、貴州、四川、重慶、廣西、雲南、湖南、陝西、河南、江蘇、江西等區域,以地市級和區縣級爲主。目前估值最高的爲貴州省AA-評級2-3年以上城投債,收益率達到3.91%。

與此同時,我們考慮違約風險與流動性風險,當下可選擇主要考慮絕對收益的短下沉策略和考慮券種流動性的攻守結合策略。絕對收益的短下沉策略主要考慮違約風險,考慮到本輪化債政策力度明確、一致性強,違約風險較低,通過控制久期把握違約風險,若把下沉策略期限控制在3Y內,則符合條件的券主要分布在山東、重慶、陝西、江蘇的區縣及園區平台;貴州、四川、廣西、雲南的市級、區縣及園區平台。地市方面主要集中於山東省的濰坊、濟寧、威海、青島、淄博,四川省的成都、遂寧、瀘州,雲南昆明,廣西柳州,重慶,天津,貴州省的遵義、貴陽、六盤水等。

考慮券種流動性的攻守結合策略是綜合考慮券的當前收益與流動性,我們選取了估值在2.5%以上且過去一年換手率在80%以上的個券,兼具收益及流動性的券主要有兩類,一類是兼顧流動性的適度下沉,一類是兼顧流動性的拉久期。分布方面,主要分布在山東省的省級及青島、濟寧、濰坊、威海、淄博,四川省的部分省級主體及成都、遂寧,天津市本級,江蘇省本級、無錫、鹽城,江西省本級及雲南昆明、陝西西安、廣西柳州、湖南株洲和湖北宜昌,可作爲主要挖掘區域。

風險提示:

化債政策超預期;城投發行政策超預期;發生超預期信用風險事件;數據統計誤差。

注:本文節選自國盛證券研究所於2024年7月12日發布的研報《化債再推進,哪些城投還可以選》,分析師:楊業偉 S0680520050001、張明明 S0680523080006

標題:化債再推進,哪些城投還可以選?

地址:https://www.iknowplus.com/post/126423.html