時隔十年,央行又提正回購,釋放什么信號?

周一早上央行公告稱:從即日起,將視情況开展臨時正回購或臨時逆回購操作,時間爲工作日16:00-16:20,期限爲隔夜,採用固定利率、數量招標,臨時隔夜正、逆回購操作的利率分別爲7天期逆回購操作利率減點20bp和加點50bp。

我們認爲:

第一,本質上央行的臨時正逆回購操作是利率走廊的概念。如果有了這個利率機制,央行對流動性的管控可以更爲自由和方便。

例如,央行希望流動性收緊,就可以收緊流動性,並依靠利率走廊的上限去避免資金利率反彈幅度超過央行的預期。如果央行希望放錢,又不希望放的錢過多,則可以通過利率走廊的下限去約束資金利率的下限。

當然,現在推出,在當前流動性過多的背景下,我們理解還是爲了央行去回籠流動性服務的,而回籠流動性也是爲央行調控長期利率服務的。畢竟,如果央行通過賣債,可能會帶來流動性緊張,那么利率走廊上限其實是給了央行操作的一個補充(就是說,央行可以大膽的賣債,如果導致流動性緊張,有利率走廊上限去幫助平抑資金波動);或者在賣債之前,央行希望提高資金利率去配合實現賣債效果,利率走廊同樣給了央行操作的一個補充(就是說,央行可以收流動性,如果流動性緊張,有利率走廊上限去幫助平抑資金波動)。

從邏輯上講,市場一直強調“資產荒”是導致長期利率偏低的關鍵原因之一。資產荒的背後是流動性過於寬松。

我們都知道,目前債券市場的流動性主要依賴於央行投放。如果央行收緊流動性,資產荒馬上變成負債荒。4月份手工補息的規範,只是讓流動性從銀行轉向了非銀,並沒有真正收緊流動性。央行臨時正逆回購操作的啓動,將更利於控制市場流動性,避免過多,這樣會對“資產荒”形成實質性的衝擊。

第二,央行臨時正逆回購機制,代表了央行重啓正回購(公开數據顯示,央行最後一次正回購是2014年11月底),信號意義重大。這是配合此前央行調控長期利率的意圖。

我們之前分析過,資金過松是導致長期利率偏低的主要原因之一。正回購的信號對債券市場利空。

第三,隔夜到1.6要正回購,封死資金利率下限;隔夜到2.3則要放錢。如果隔夜到2.3放錢,其實也等於是加息了。從利率走廊下限(1天1.6)和中樞(7天1.8),中樞和上限(1天2.3)的利差關系看,這個利率走廊的設定明顯是偏向利率的反彈容忍度提高。

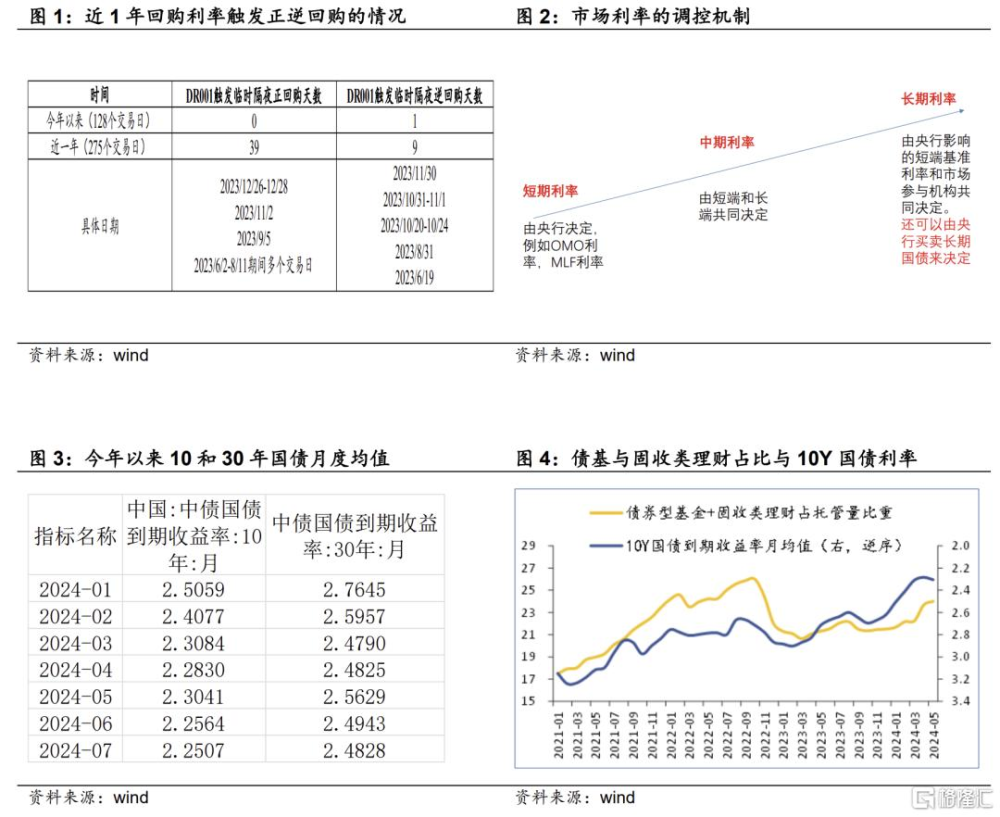

從近一年實際情況看,隔夜利率觸發1.6%的下限次數要多於觸發上限2.3的次數。

債券市場方面,2024年3月份开始,10年國債和30年國債月度均值已經低於2.3和2.5,這意味着市場機構买入的債券的安全邊際並不高。一旦央行賣債,可能這些債券面臨浮虧的壓力。

此外,雖然目前非銀規模較大,但這樣的交易盤佔債券市場的比例過大,意味着一旦利率开始反彈,可能也會出現利率反彈—淨值回撤導致贖回—非銀賣債—利率更反彈的負向反饋。

策略上,央行賣券操作箭在弦上,央行臨時正逆回購操作爲央行實現調控長期利率提供了保障,也意味着流動性過度寬松的階段也正在發生變化。

未來還會不會有配合央行調控長期利率的政策和工具,我們不得而知;央行賣債希望達到的目標利率,目前市場也不清楚。但我們認爲需要相信央行的決心和能力。

整體而言,我們認爲需要敬畏央行,需要警惕債券市場持續調整的風險。對於機構而言,落袋爲安,保存上半年的投資收益更爲務實。在上述不確定性還沒明朗之前,建議機構不要抄底。

朱德健 SAC:S0360622080006

標題:時隔十年,央行又提正回購,釋放什么信號?

地址:https://www.iknowplus.com/post/124530.html