存款利率還會調降嗎?

核心觀點

6月份銀行調降存款利率後,同步調降了1年和5年期LPR,基本耗盡了存款利率調降帶來的成本下降,目前銀行淨息差壓力並未得到有效緩解,因此,我們認爲下半年銀行存款利率仍有繼續調降的必要和可能。

實際上,6月份存款利率下調後,銀行的機構行爲已經出現了邊際變化:

1) 農村金融機構“波段交易”熱情的增加。下半年,農村金融機構的“波段交易”仍將持續,助推債市震蕩格局,可注意把握逢高布局的潛在機會。

2) 大型商業銀行增加了對短債的配置:① 5月以來信貸持續走弱,大行同樣需要配置資產來滿足負債成本要求。② 存款利率下調後,使得短端現券吸引力上升。但是,下半年受供給和銀行本身久期偏好影響,即便存款利率調降也很難吸引銀行資金系統性拉低長端利率。

報告正文

1、存款利率還會調降嗎?

1.1銀行淨息差改善了嗎?

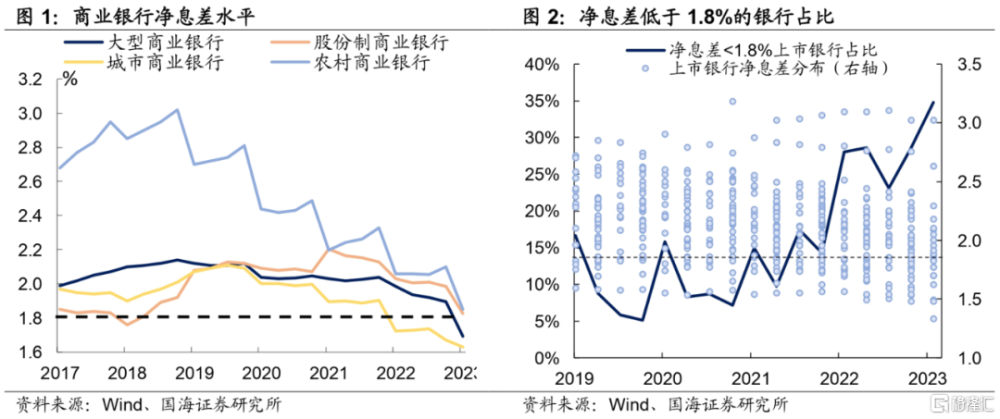

從2020年起,商業銀行淨息差呈現逐漸下降的趨勢,銀行盈利空間不斷擠壓。這一趨勢已經得到了監管層面關注,今年4月份時,利率自律機制發布的《合格審慎評估實施辦法》中,將銀行淨息差是否達到1.8%納入考核。

然而截至今年一季度,大型商業銀行和城商行淨息差已經跌破考核標准,分別來到1.69%和1.63%水平。與此同時,股份行和農商行的淨息差水平也出現下滑,分別來到1.83%和1.85%,接近“警戒”水平。

如果以全市場上市銀行爲樣本,觀測今年一季度淨息差跌破1.8%水平的銀行數量佔比,目前已經達到了34.8%,顯著高於2020年時期水平。

可見,銀行盈利環境目前確實存在一定壓力,通過調降存款利率,有助於緩解銀行淨息差下行趨勢,對穩定金融系統、信貸投放而言有一定必要性。於是6月份銀行先後經歷了,存貸款利率下調:

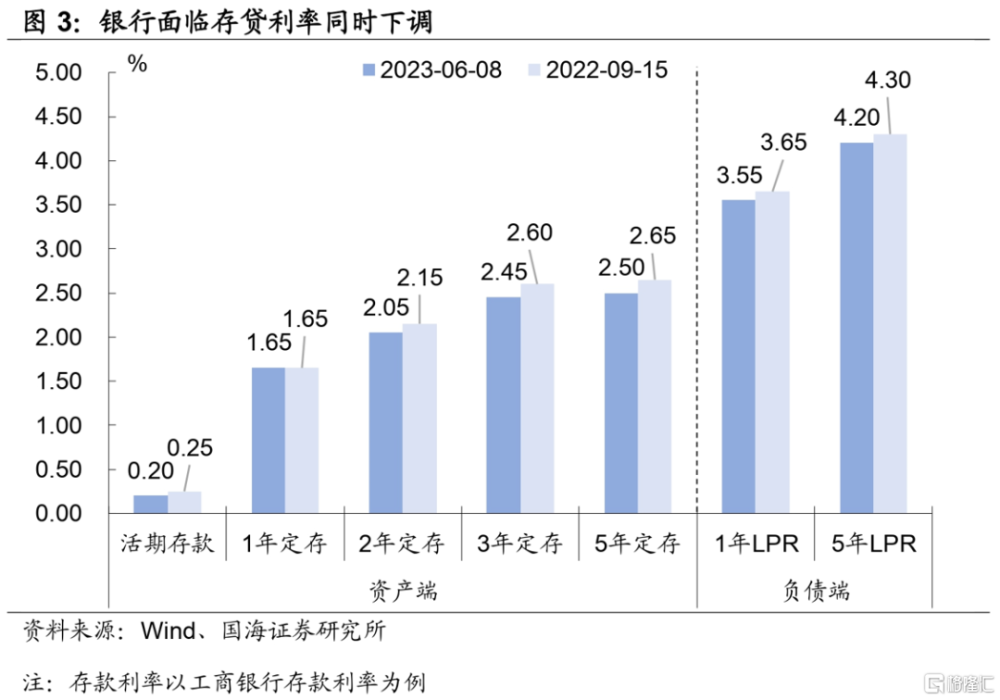

存款利率方面,6月8日,6大行統一下調存款利率。以工商銀行爲例,活期存款利率下調5BP,2、3、5年期定期存款利率分別下調10、15及15BP。貸款利率方面,1年期和5年期LPR同步下調10BP。

雖然存款利率的下調有助於減輕銀行的負債壓力,但貸款利率的同步下調,也會拖累資產端的“生息”能力。那么,6月份的存貸利率“降息”後,銀行淨息差究竟是否得到改善?

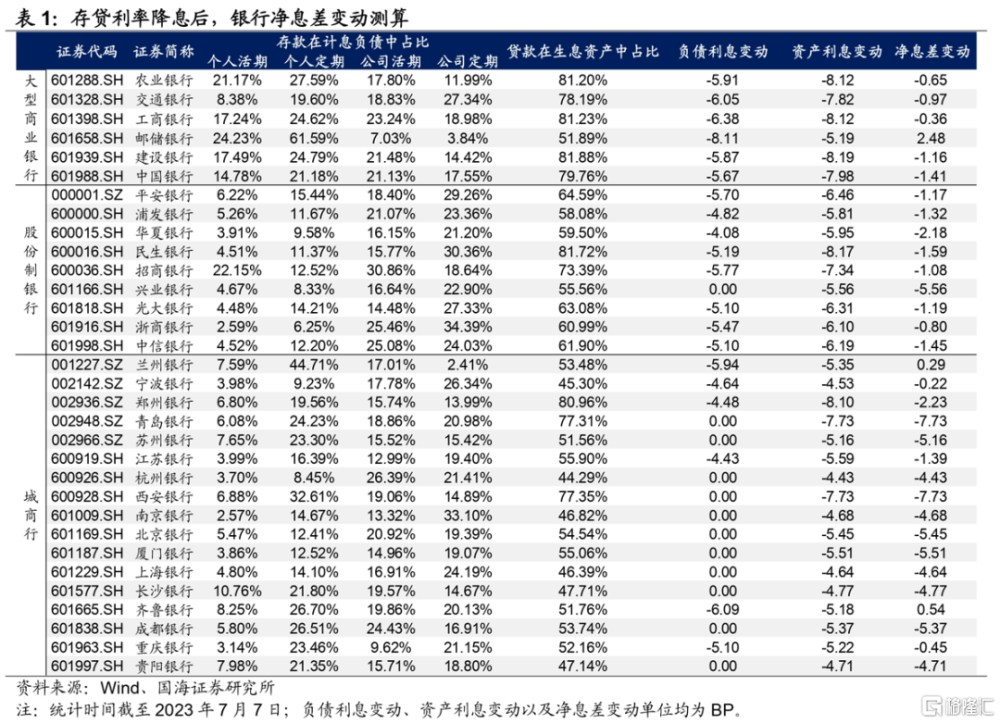

我們以上市大型商業銀行、股份行和城商行爲參考樣本。對其負債端和資產端利息降幅進行測算:

1) 資產端:由於6月份1年LPR和5年LPR均下調10BP,我們假設貸款利率整體下調10BP。

2) 負債端:本輪存款利率降息,以6大行爲例,活期存款方面,利率普遍下調5BP。定期存款方面,1年、2年、3年及5年定期存款利率分別下調0、10、15及15BP,我們取平均值,假定定期存款利率整體下調10BP。

對所有科目利率下調幅度按照各自佔計息資產(負債)佔比加權,便可得到銀行資產和負債端的利息下降幅度,最後通過計算(資產端利息變動-負債端利息變動)/生息資產總額,便可計算出銀行淨息差變動幅度。

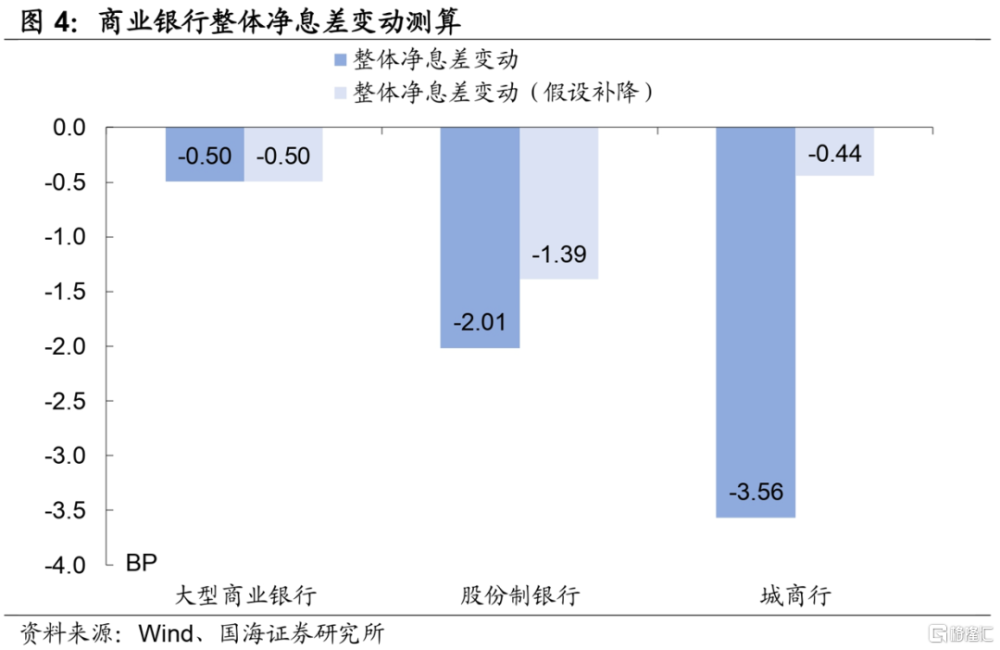

對所有銀行淨息差變動按照生息資產規模進行加總,便可以大致推算出全市場銀行淨息差變動幅度。由於6月份大行帶頭調降存款利率後,仍有部分中小行尚未“迅速跟上”,從而造成目前股份行和城商行的淨息差下滑較爲顯著。

但即便考慮後續中小行的潛在補降,大型商業銀行、股份行和城商行淨息差仍會繼續下行0.5、1.4及0.4BP。可見,6月份的存貸利率同步下調,不但沒有改善銀行淨息差,反而使得市場整體淨息差有所下降。

因此,我們認爲6月份銀行淨息差壓力並未得到明顯改善,下半年銀行存款利率或將進一步下調。

1.2 銀行機構行爲有何變化?

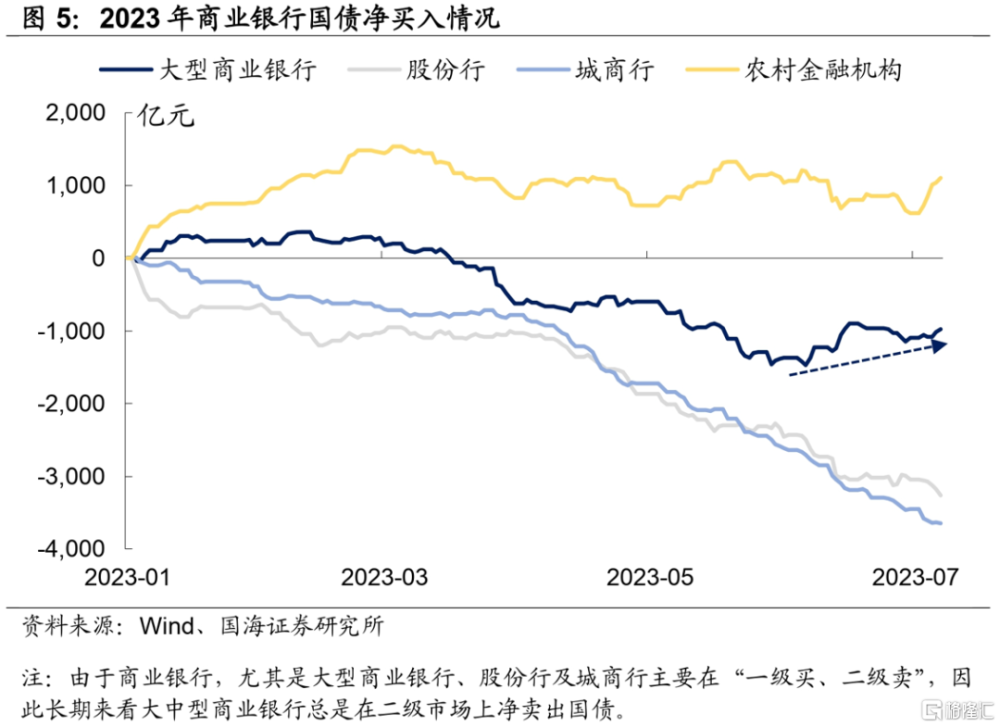

存款利率調降後,對銀行機構行爲產生了哪些影響?由於稅收和風險計提等因素,相較於信用債,商業銀行更偏好利率債。而在利率債中,商業銀行交易國开債需要額外繳付增值稅以及所得稅,因此我們主要觀察商業銀行淨买入國債情況。

由於6月存款降息中,部分中小銀行並未迅速跟上大行調降利率,在國債淨买入數據上暫時沒有出現變化。但是如果觀察大型商業銀行和農村金融機構的淨买入行爲,或許已經出現了一些變動,主要體現在兩個方面:

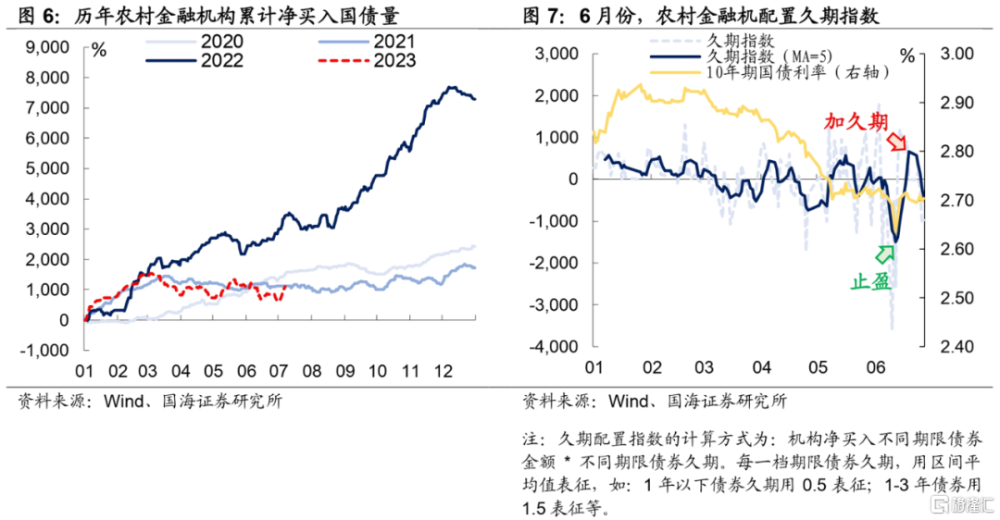

1) 農村金融機構並未大幅增持,但“波段交易”現象有所加劇。參考歷史上,農村金融機構的購債窗口期主要集中在一季度和四季度,背後的原因在於,一季度“开門紅”導向下,大行有充足的信貸投放渠道,而農村金融機構缺少優質投向,在資產端只能向配置上多騰挪一些空間。

二季度以來,農村金融機構增持節奏明顯放緩,但是波段交易的現象开始加劇。一方面,農村金融機構缺少貸款投放,負債端需要依賴債券投資。另一方面,今年以來利率不斷下行,簡單持有或許並不足以覆蓋負債成本。

存款利率調降後,由於在1季度早早配好了債券的農村金融機構並未大幅增持利率債,但是加減久期的波段操作幅度有所增加。主要原因有二:① 短期內利率繼續向下突破的勝率和賠率有限,需要更爲激進的“波段”操作來增厚收益;② 存款利率的下降邊際降低了“波段操作”的試錯成本。

我們認爲,這個現象在今年3季度仍會繼續存在,存款利率或許會繼續調降,雖然很難引導農村金融機構大幅增配利率債,但可能會“鼓勵”農村金融機構進行波段操作,進而加劇利率的區間震蕩。

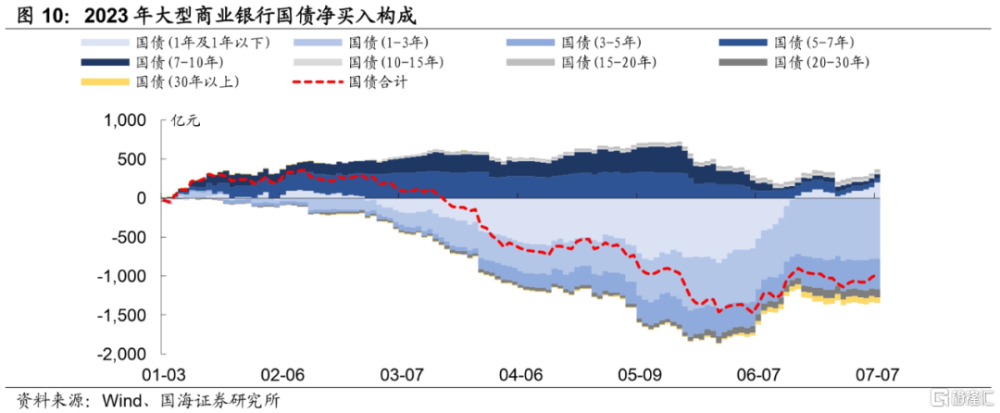

2) 大行正在逐漸增配短債。今年“开門紅”行情在一季度時期演繹地較爲充分,但信貸衝量行情結束後,近期大行的購債行爲正出現邊際上的變化,6月份以來,大型商業銀行增持短端利率債的現象十分顯著。

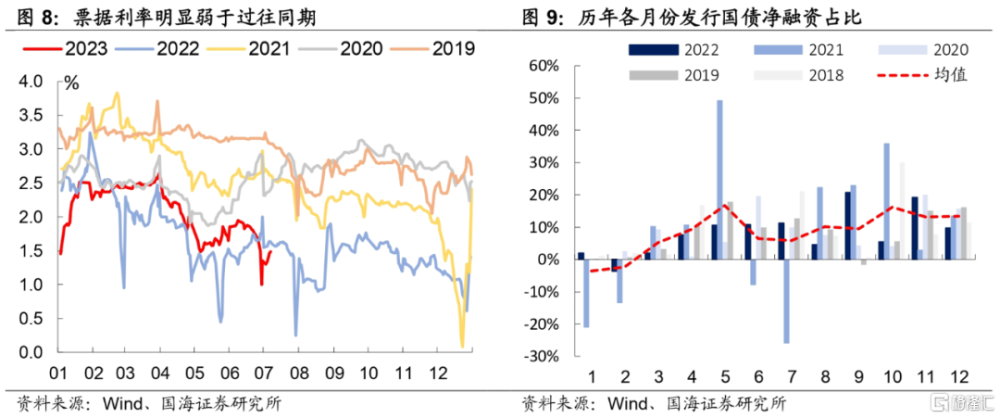

這背後一方面是“开門紅”行情結束後,可供銀行投放信貸渠道減少,這一點從近期票據市場利率走勢也可以看出。5月份以來,票據利率顯著弱於歷史同期,預示着銀行信貸投放大概率偏弱,因而使得大行不得不邊際多配置一些債券。另一方面,存款利率調降後,原來商業銀行“买不下手”的現券吸引力提升。

下半年,如果銀行存款利率繼續調降,疊加目前中小銀行“補降”,則有望繼續吸引銀行增配利率債。但是對長端利率的影響或許相對有限:

① 我們在《如何測算機構持倉久期?》中曾經分析過,由於負債端的申贖相對靈活,銀行持倉久期有限,無法大規模增持長債,這也是爲什么存款利率下調後,大行主要增持的是剩余期限1年及以下國債;

② 歷史上來看,3季度开始國債逐漸進入發行高峰期,存款利率下調後,銀行增持需求上升的同時,也會被供給的增加邊際對衝。

1.3 總結

整體來看,6月份銀行調降存款利率後,同步調降了1年和5年期LPR,基本耗盡了存款利率調降帶來的成本下降,目前銀行淨息差壓力並未得到有效緩解,因此,我們認爲下半年銀行存款利率仍有繼續調降的必要和可能。

6月份銀行存款利率調降後,銀行機構行爲出現了邊際變化,具體表現爲:

1) 農村金融機構“波段交易”熱情的增加,背後原因有二:①短期內債市勝率賠率下降,缺少信貸投放渠道格局下,需要投資端發力;② 負債端成本下降,降低了“波段交易”的試錯成本。下半年,農村金融機構的“波段交易”仍將持續,助推債市震蕩格局,可注意把握逢高布局的潛在機會。

2) 大型商業銀行增加了對短債的配置:① 5月以來信貸持續走弱,大行同樣需要配置資產來滿足負債成本要求。② 存款利率下調後,使得短端現券吸引力上升。但是,下半年受供給和銀行本身久期偏好影響,即便存款利率調降也很難吸引銀行資金系統性拉低長端利率。

風險提示:需要警惕流動性的“退潮”;歷史數據不能完全作爲未來市場走勢參考;模型測算可能存在誤差。

注:本文爲國海證券2023年07月10日研究報告《存款利率還會調降嗎?——機構行爲周觀察》,報告分析師:靳毅S0350517100001、周子凡S0350523050004

標題:存款利率還會調降嗎?

地址:https://www.iknowplus.com/post/12419.html