2024年中期策略:新風格,新牛市

核心結論

整體來看,我們建議的2024 年下半年配置順序爲: 上遊周期>出海>金融地產>AI、醫藥&半導體&新能源>消費、公用事業,排序靠前的可能是未來的最強主线。

上遊周期:我們認爲商品價格很有可能處在新的一輪兩年左右上漲的初期,背後的核心原因是長期資本开支不足帶來的產能周期景氣向上,但直接的催化是過去兩年全球經濟邊際走弱的速度在放緩,如果未來1-2年內全球經濟有可能逐漸企穩,那么商品價格的彈性可能從單邊的供給約束轉變爲供給和需求的共振,因此上遊周期可能會出現戴維斯雙擊。

出海:在宏觀經濟增速中樞下行,房地產基本面尚未出現改善,全A盈利增速持續下行的背景下,景氣板塊較稀缺,從基本面定價的角度看,我們認爲當前處於二次通脹的早期,全球經濟庫存周期或將會共振上行,有利於權益市場表現。出口鏈可能受益於海外經濟景氣預期偏強,成爲年內較少數結構性高景氣的板塊。

金融地產:金融類似2014年下半年的低估值修復,但考慮到市場中增量資金有限,速度可能不會很快。主要受益於三點:(1)經濟增速下台階時期,景氣度板塊較爲稀缺。(2)利率下台階後,靜態估值性價比擡升,通常會出現估值修復。(3)上遊周期牛市帶動的風格偏好。地產2024年存在一次較大反彈的可能性,但時間點較難把握。战術上第一步觀察政策變化後,房地產企業流動性危機能否根本性緩解。第二步觀察地產銷售回升和地產經營正常化,春季地產新房銷售較弱,下一次新房銷售改善估計要等金九銀十。

AI、醫藥&半導體&新能源:成長板塊中,硬科技(新能源、光伏、半導體等)估值已經調整到歷史偏低水平。但考慮到ROE較難出現大幅回升,甚至可能出現中樞下移,可能在市場反彈初期受上一輪牛市風格慣性影響有季度反彈的機會,但年度表現不一定很強。AI等新的產業方向,產業趨勢較強,今年是行情的第二年,業績驗證的重要性提高,當下需要驗證商業模式落地的臨界點,臨界點之前我們建議可以做波段。

消費、公用事業:目前消費板塊的估值大多處於2010年以來中等偏下的水平,但由於長期邏輯(消費升級)較難進一步驗證,同時考慮到宏觀經濟中樞下行,估值擡升空間可能不大。消費的投資機會可能會主要局限在兩個方向:(1)契合消費降級的消費模式。(2)部分行業可能會有較強的高分紅屬性。公用事業ROE波動相對獨立於全部A股,2022年以來,全AROE下行,公用事業ROE反而提升較快,現在可能是全A景氣度低點,公用事業短期景氣度高點。不過鑑於其PB-ROE位置並不高,後續風險也不大,但可能很難繼續跑贏指數。

正 文

1

周期股可能會出現ROE中樞擡升後的估值體系躍升

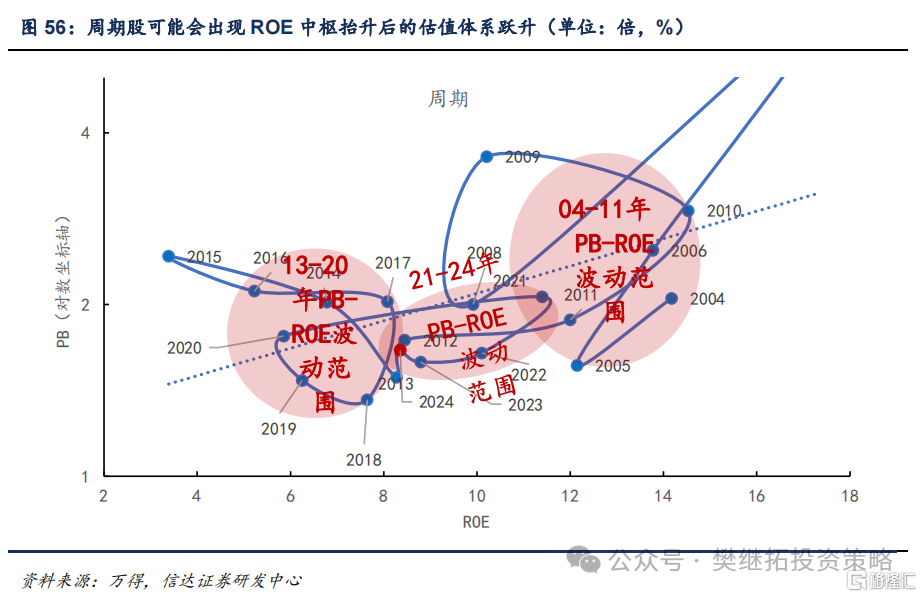

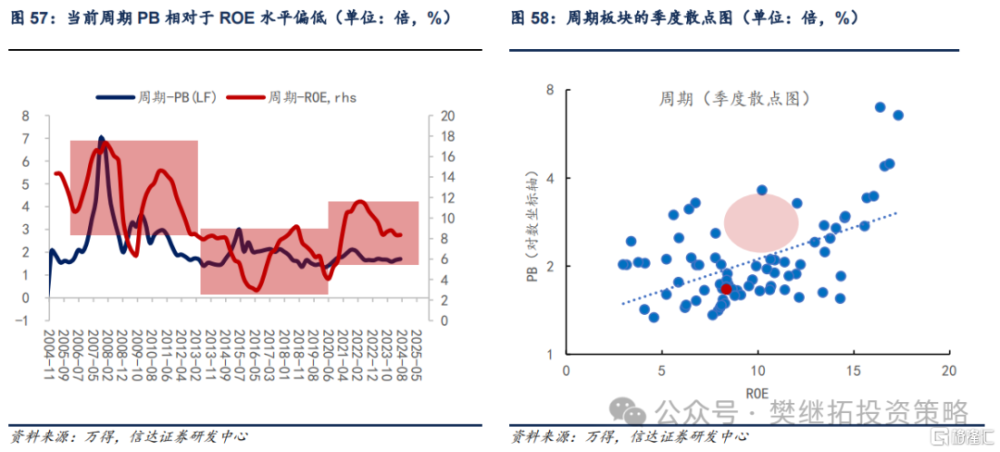

從PB-ROE的角度看,當下的周期股可能正在迎來一次估值的躍升,因爲現在的ROE波動範圍可能已經從13-20年的4-8%提高到了8-11%。從04年至今,周期板塊的ROE經歷了三個中樞變化,第一個中樞是04年-11年,周期行業的ROE的水平一直是比較高的,大概爲11%-15%左右的水平。11年周期板塊整體出現了產能過剩問題,此後13-20年周期板塊ROE下滑到 4%到8%的水平。而21年-24年,由於周期板塊長期產能周期的邏輯正在逐步形成,周期板塊的ROE提升到了8%-11%左右的新的中樞水平。

對應當前8%-11%的ROE中樞,周期板塊PB中樞可能提升到2-3倍左右。由於04-11年周期行業的ROE水平較高,所以PB的波動範圍較大。周期板塊04-11年的PB估值大部分時間在2倍左右波動,在2007年Q3的高點接近7倍,在2009年的高點達到3.6倍左右。13-20年周期板塊的ROE下降到較低水平,PB也下降到較低水平,期間PB中樞在1.5倍左右,2015年牛市高點PB也不到3倍。16-17年即使有供給側改革推動,PB也僅上升到2倍左右。21年以來,由於周期板塊的ROE中樞再次擡升,因此PB波動範圍很可能較13-20年擴大。當前周期板塊PB仍在1.5倍左右波動,我們認爲對應當前8%-11%的ROE中樞,周期板塊PB中樞可能提升到2-3倍左右。從PB-ROE歷史走勢圖來看,21-24年周期板塊ROE擡升幅度較大,但PB擡升幅度仍然偏低。

從PB和ROE中樞匹配的角度看,我們認爲當前市場給予周期板塊的定價仍然不夠充分。雖然現在的估值與13-20年相比偏高,但對比現在的ROE來看反而偏低。而且2021-2024年以來,周期的PB-ROE一直在散點圖中長期趨勢线之下,未來1-2年內有可能會躍升到趨勢线之上,填補PB-ROE散點圖中10%ROE附近高估值區域的空白。

2

消費可能面臨小型估值陷阱

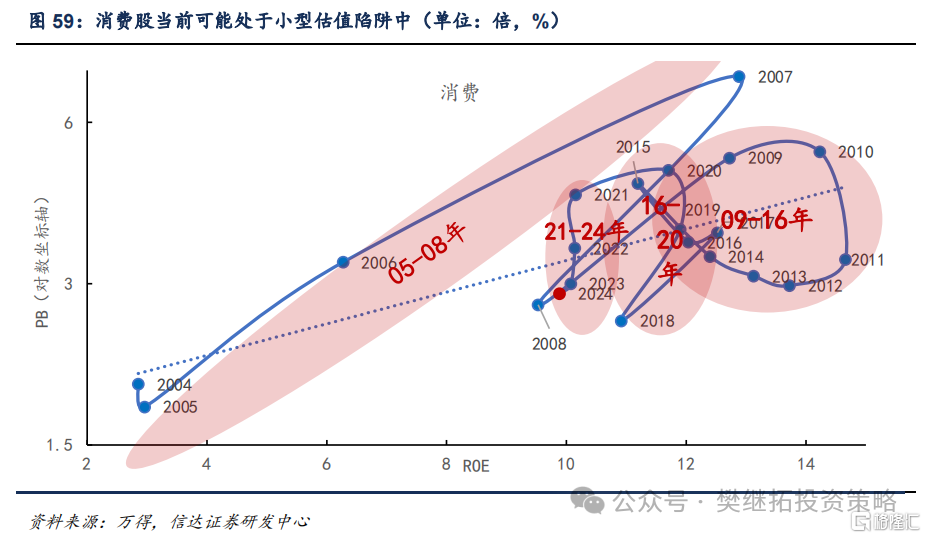

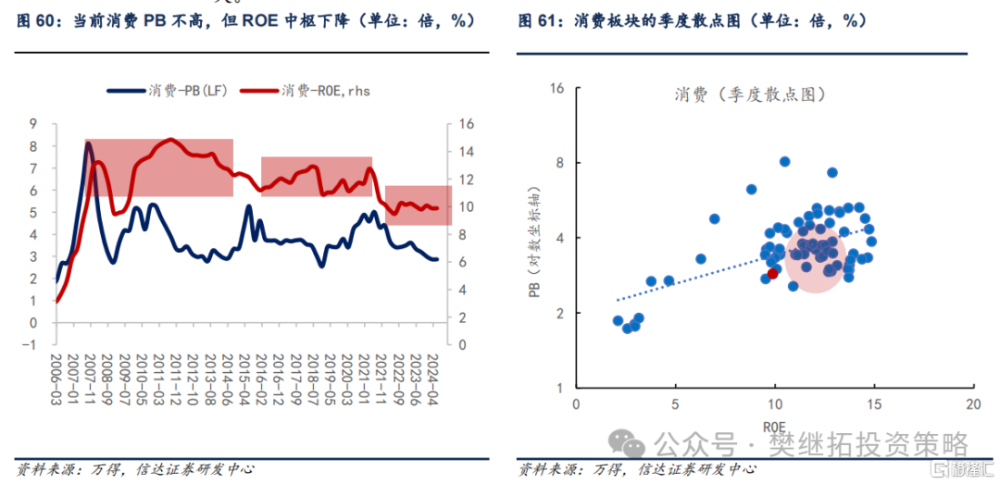

消費歷史上PB-ROE波動範圍有以下四個時間段:(1)2004-2008年,消費的ROE大幅擡升,PB擡升速度也較快,在宏觀經濟增長中樞上行的背景下,是快速增長期的PB-ROE波動特徵;(2)2009-2014年,消費的ROE維持在10-15%的範圍內寬幅波動,PB在3-5倍波動,PB-ROE波動範圍類似經典的PB-ROE動態模型;(3)2016-2021年,消費的ROE在11-13%的範圍內窄幅波動,波動範圍更小。雖然消費股ROE上限下移,波動範圍減小,但一方面ROE波動幅度小,另一方面ROE上限收窄的幅度比較有限,因此估值陷阱較小。16-21年PB在2.5-5倍波動,波動下限略有降低;(4)2021年至今,消費的ROE在9.5-10.5%這一更低更窄的範圍內波動。PB波動下限也可能略低於16-21年。

消費股14-16年的估值陷阱較小,現在也可能處在小型估值陷阱中。從消費整體(權重佔比大的是食品飲料、醫藥、家電、輕工)的PB-ROE來看,目前PB處在過去十年歷史低位。但是消費面臨的問題是,因爲可能受到消費降級和房地產中樞下降的影響,消費整體的ROE中樞可能會比2007-2012年、2016-2021年低一個台階。由此會導致消費的最低PB範圍可能會比之前的兩個低點更低,或者PB維持在底部震蕩的時間比預期的更久。

3

24年AI需要靠業績驅動,電子和新能源或有周期修復

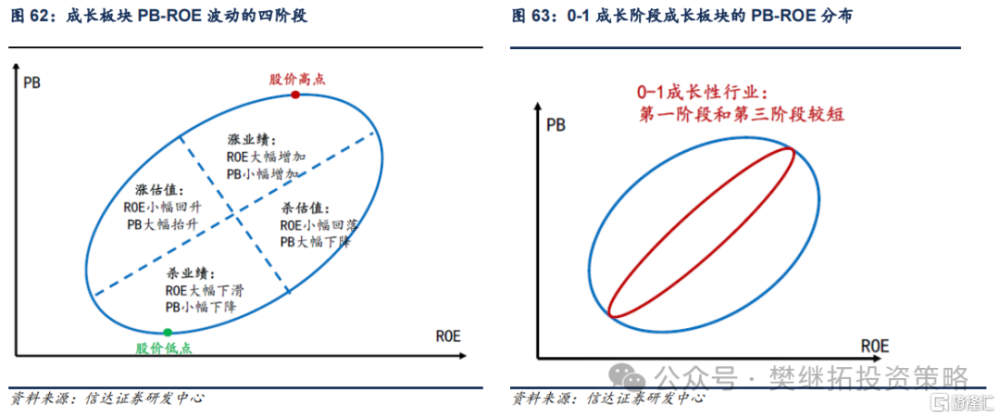

成長板塊的PB-ROE分布斜率更陡。一輪波動過程大多演繹4-6年,逆時針波動居多,少數時候也出現過順時針波動:第一階段:左側提前漲估值,ROE擡升較少,PB增加較多;第二階段:右側集中漲業績,ROE快速增加,PB增加較小;第三階段:估值提前收縮,ROE增速放緩或見底小幅下降,PB大幅下降;第四階段:業績集中下滑,ROE快速下降,PB反而下降速度放慢。

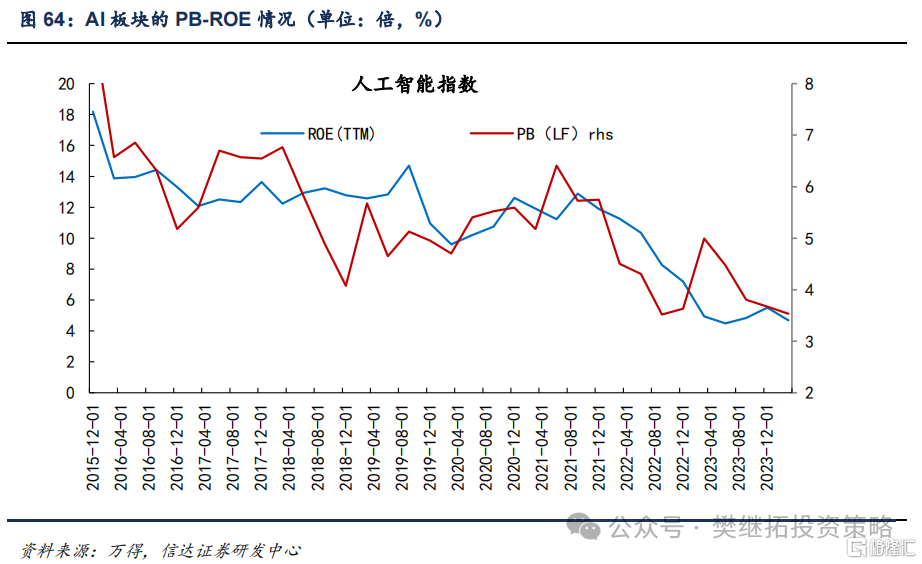

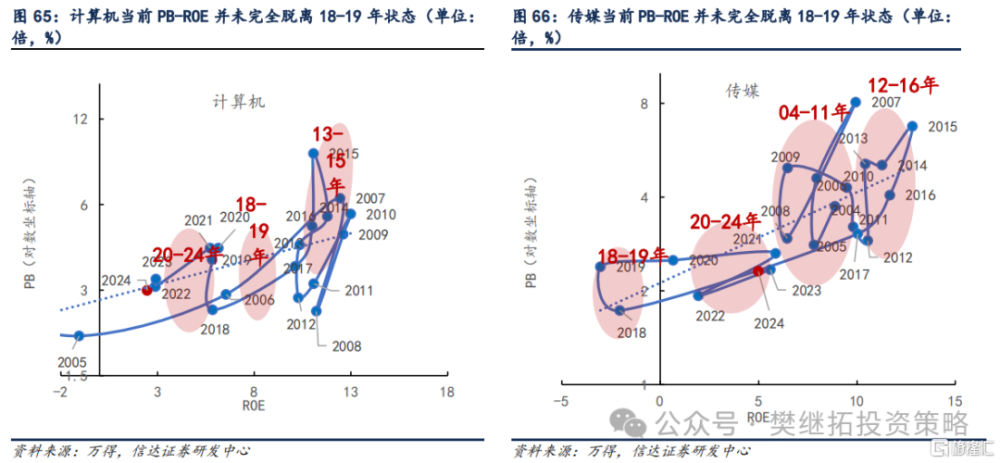

AI板塊進入上行第二年,業績驗證很重要。傳媒、計算機還處在類似2018-2019年的PB-ROE狀態,之間經歷過1年的市場活躍表現後,後續需要驗證業績。

計算機行業有一定特殊性,業績兌現通常都比較弱。13-15年的移動互聯網行情期間,計算機的ROE回升也不是很明顯,但PB回升很強。這背後可能是因爲並購重組的影響,並購重組對利潤收入增量有貢獻,但對ROE貢獻較小。2019年計算機再次演繹信創行情的時候,到2020年由於業績兌現較弱,所以行情演繹1年多就結束了。

傳媒擺脫了商譽減值的風險過後,2020-2024逐漸進入新的ROE波動區間(2-5%)。不過PB波動範圍仍然在2-3倍左右。當前估值仍然偏低,後續如果業績穩定,即使AI無法馬上兌現業績,其他細分板塊也可能有機會。

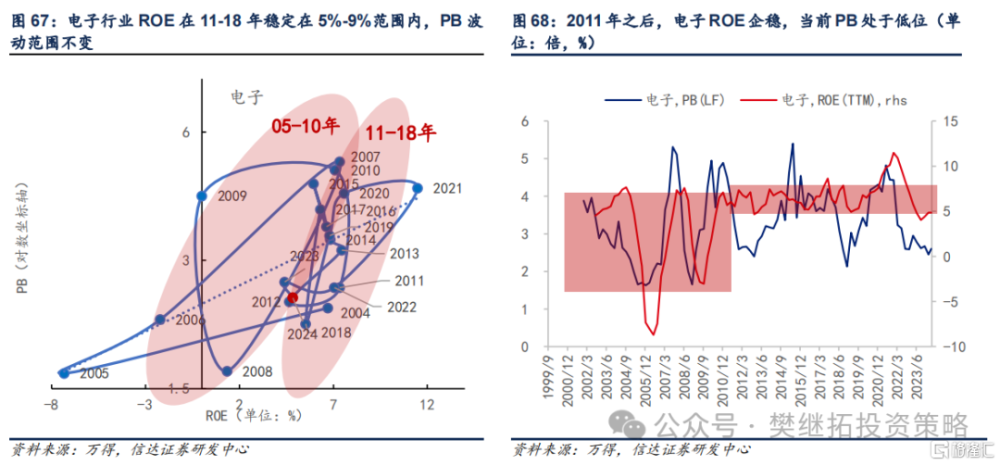

電子行業PB處於低位,絕對收益來自於ROE高位企穩,相對收益則需要有ROE快速回升。2011年之後,電子行業的ROE一直維持在5-9%的範圍波動,2021年短暫達到過11%。我們認爲電子行業有絕對收益的關鍵是要能證明未來的ROE還會維持在過去10年的範圍內,出現這一現象的概率比較高。電子行業有相對收益則需要能夠證明未來1-2年內ROE能快速回升,出現這一現象的難度比較大。因爲AI對整體消費電子的需求帶動還未顯現。

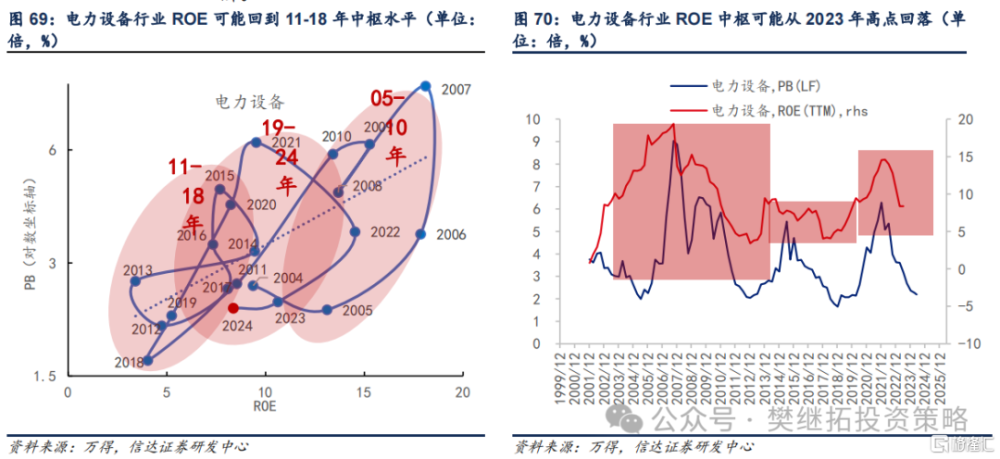

電力設備ROE有回歸11-18年中樞的趨勢,可能會出現估值中樞下滑。05-10年電力設備一級行業和新能源相關性不大,主要受益於中國電網需求增速高帶來的盈利波動。2013-2018年,電網需求降到低位,新能源相關主題性行情不斷演繹,ROE底部震蕩(4-8%)沒有明顯擡升。2019-2021年,新能源需求爆發,行業整體出現產品漲價,ROE在2023年Q1躍升到15%。目前來看,在消化產能過剩以及需求進入1-100的階段的影響下,很有可能整體ROE會再次回到之前4-8%的中樞,所以可能會出現低估值陷阱。

4

金融類板塊:銀行地產保險彈性大

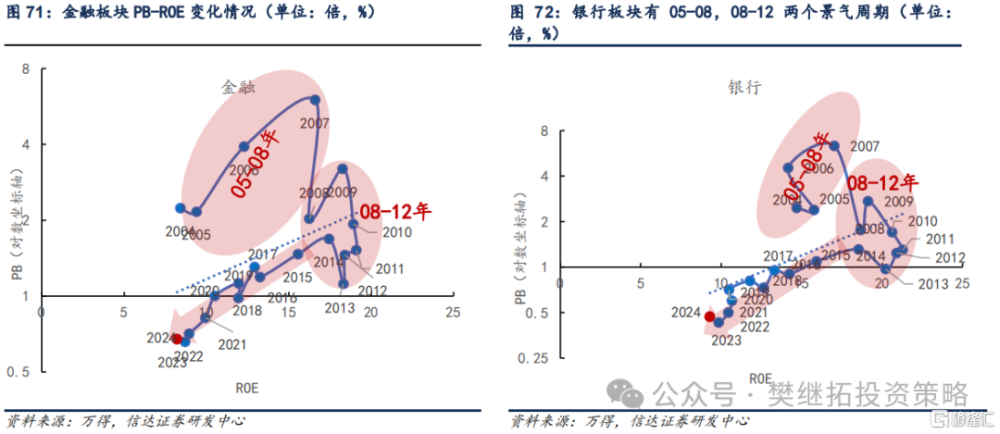

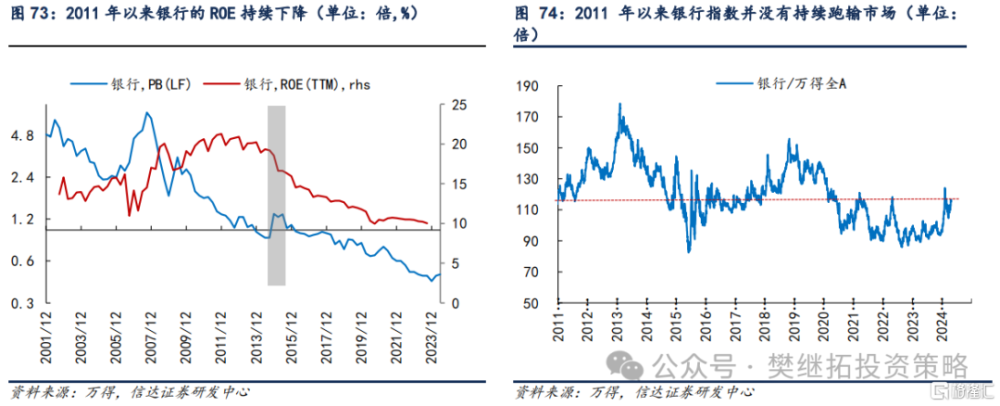

05-08和08-12年,銀行走過兩個景氣周期。05-08年景氣周期成長性強,所以PB-ROE波動斜率高,08-12年更多是周期性的波動,比較符合典型的PB-ROE動態模型。2012年之後,銀行的ROE持續下降,進入持續的估值陷阱。雖然沒有大級別的行情,但是需要重視的是,2012年之後,如果PB-ROE散點圖顯示偏離長期趨勢线過多,則有可能會出現階段性的估值修復,比如2013年偏離過多後2014年的修復,以及2017、2019年的修復,2021-2023年由於對房地產風險的擔心,銀行的PB-ROE散點圖顯示又一次較大幅度偏離長期趨勢线,2024年开始,銀行正在开啓又一次估值修復。

銀行股由於高ROE,所以每隔幾年會有一波較強的超額收益。如果以景氣度投資的視角來看,2011年以來銀行的ROE是持續下降的,很難有較強的超額收益,但其實2011年以來,銀行指數並沒有持續跑輸市場。因爲銀行股ROE雖然從20%下降到了10%,但還是創造利潤的,通過創造的利潤消化了估值的收縮,從而維持股價均衡。2011-2013年初,銀行股跑贏指數,2013-2015年跑輸,2016-2018年跑贏,2019-2022年底跑輸,隨着其他價值風格的逐漸走強,未來幾年銀行股可能會持續跑贏指數。

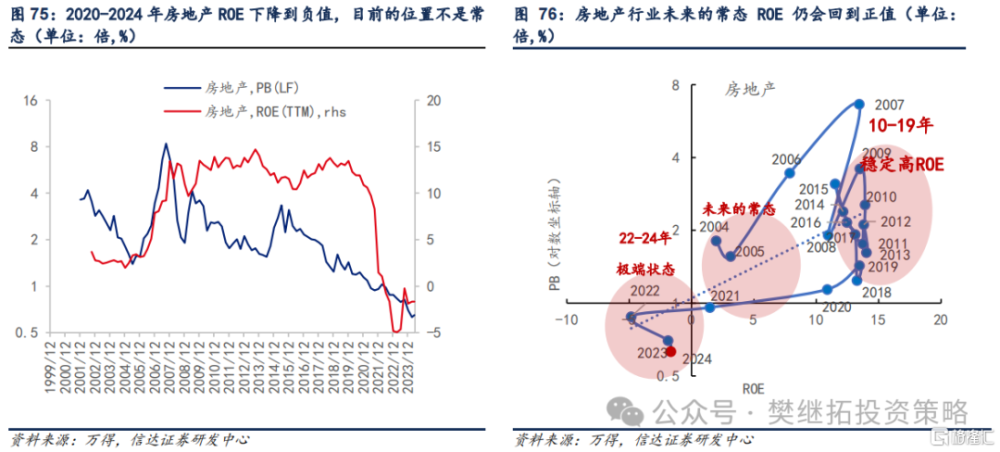

2007-2019年,房地產行業ROE長時間維持在10-15%的範圍內,2020-2024年,ROE快速下降到負值,目前的位置不是常態。鑑於從長遠來看,房地產行業存量依然還有很大的更新替換需求,房地產行業ROE大概率未來某些時候要回到正值,如果以散點圖分布來看,未來PB至少要從現在0.6倍左右的水平擡升到1-1.5倍中樞的水平。因此估值擡升的趨勢較爲確定,但現在的難點是擇時,需要確定地產公司不斷暴雷的風險逐漸結束。

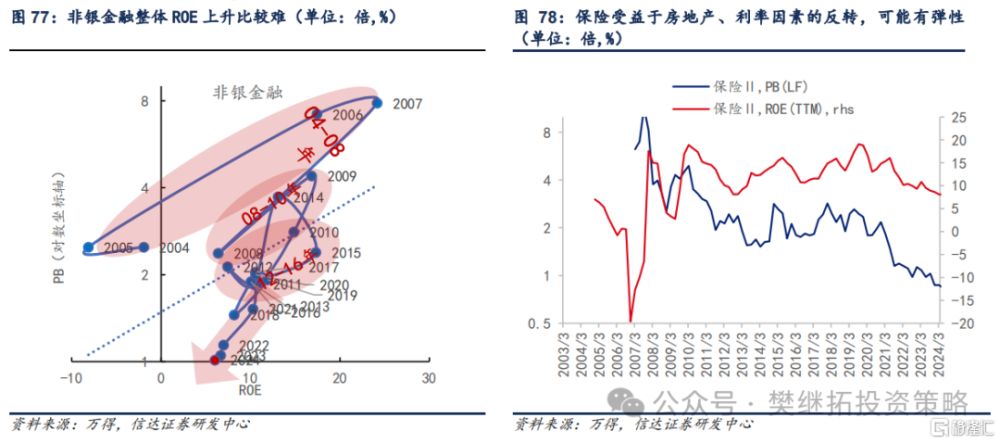

2016年金融去槓杆以來,非銀的ROE大部分時間偏弱,19-21年的牛市期間也沒有大的回升。所以18年以來,非銀一直處於估值陷阱中。目前來看,券商ROE回升短期估計依然較難,如果牛市回歸可能會對自營利潤有些貢獻,整體彈性不大。但保險最近幾年受到利率下降、產品結構調整、房地產下降影響,雖然也陷入估值陷阱,但房地產、利率因素一旦反轉,ROE回升的可能性較大,同時估值處於較低位置,因此可能會有彈性。 風險因素:宏觀經濟超預期下行;房地產市場超預期下行;商品價格波動超預期;歷史經驗可能失效。

風險因素:宏觀經濟超預期下行;房地產市場超預期下行;商品價格波動超預期;歷史經驗可能失效。

注:本文源自信達證券2024年6月26日研究報告《新風格,新牛市——2024年中期策略》,報告作者:樊繼拓 S1500521060001;李暢 S1500523070001;張穎銳 S1500523110004

標題:2024年中期策略:新風格,新牛市

地址:https://www.iknowplus.com/post/123352.html