興證策略:本輪科技股上漲依舊是龍頭佔優、高景氣佔優

一、本輪科技股上漲,依舊是龍頭佔優、高景氣佔優

近期科技股表現亮眼,尤其是“科特估”概念火熱,甚至有不少投資者關心市場是否會重新回到“題材”、“小票”的模式中去。

然而,興業證券在此需要重點提示的一個事實情況是,本輪科技股上漲並非普漲,內部分化劇烈,依舊是龍頭風格佔優、高景氣佔優。

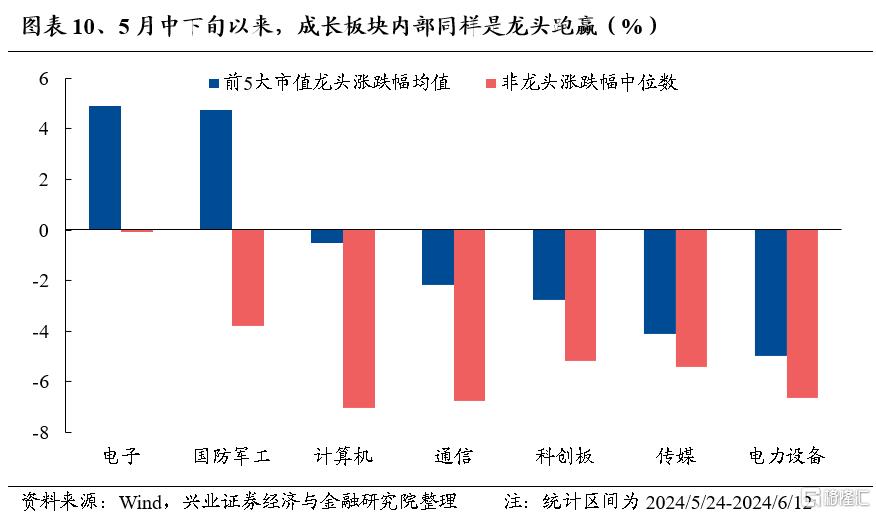

1、本輪科技股上漲中,龍頭依舊是超額收益的重要來源。興證策略團隊年初以來多次提出隨着資金面核心資產統一战线的重塑和龍頭盈利優勢的凸顯,龍頭將成爲今年以來重要的超額收益來源。而興業證券統計了軍工、電子等成長板塊一級行業5月24日至6月12日的漲跌幅中位數,發現各行業中的市值前5大龍頭股表現出明顯的超額收益。以近期表現最優的電子和國防軍工爲例,二者龍頭平均漲幅爲4.9%、4.8%,而板塊內非龍頭個股的漲跌幅中位數僅爲-0.1%、-3.8%。

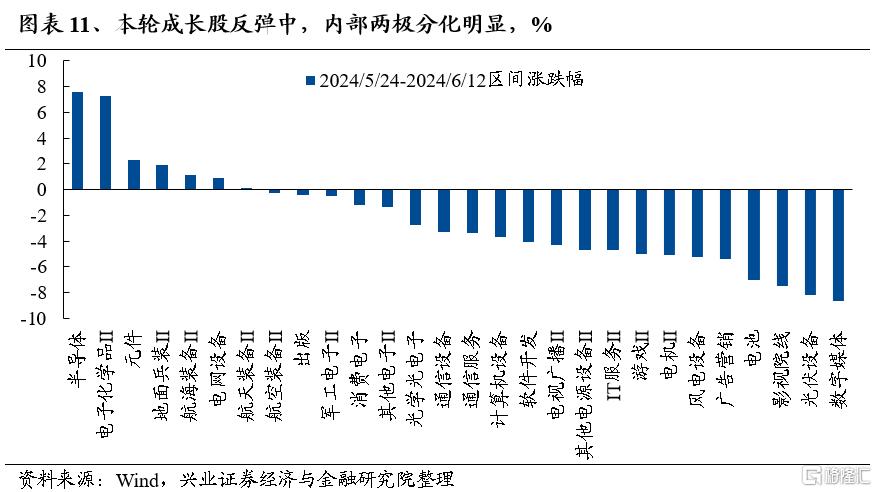

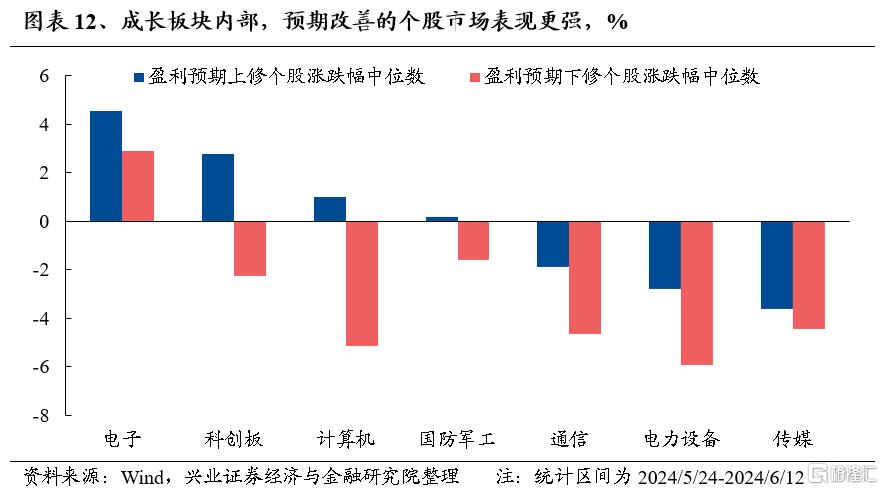

2、景氣也是導致成長股內部分化的重要原因,基本面預期改善的個股表現更強。行業層面上,本輪成長股反彈中,基本面預期改善的半導體、消費電子、光模塊和軍工領漲,景氣度仍處於低位和預期未明顯改善的傳媒和新能源表現靠後。個股層面上,5月24日以來,各成長行業/板塊中,盈利預期上修個股漲跌幅的中位數顯著優於盈利預期下修個股漲跌幅的中位數。

因此,本輪科技成長股上漲,依然是龍頭佔優、高景氣佔優,仍是高勝率投資模式,市場的審美偏好並未發生變化。

二、高勝率投資時代,景氣是檢驗科技行情的核心標准

今年以來,興證策略提出市場將進入高勝率投資模式,並將其歸納爲高景氣、高ROE、高股息三大主线。當市場有確定性景氣方向或產業趨勢的時候,高景氣就是最高勝率的選擇,進攻就是最好的防守。典型代表就是高景氣驅動的美股AI、以及A股光模塊行情。因此,高勝率投資時代,景氣是檢驗科技行情的核心標准。

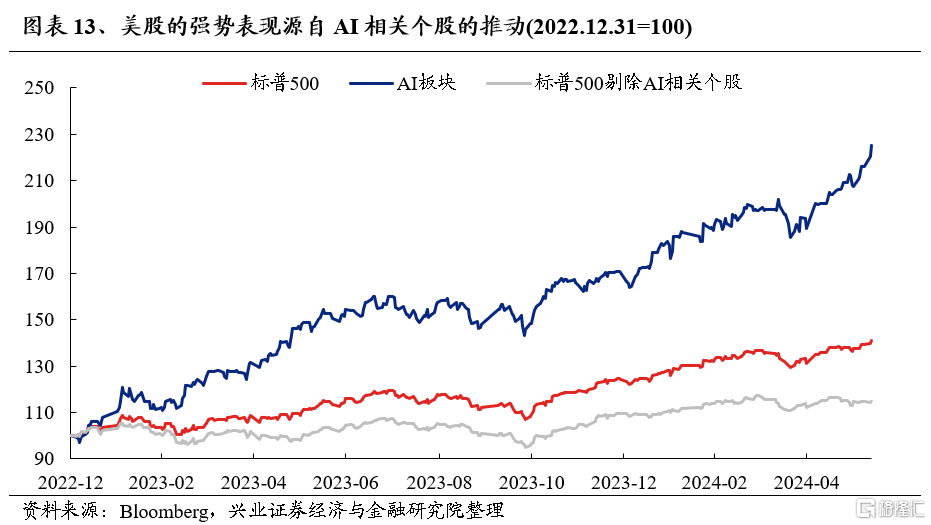

美股持續走牛的核心在於AI產業革命浪潮加持下科技股的支撐。2023年以來,截至2024年6月12日,標普500指數和納斯達克指數分別上漲41.2%、68.2%。而細究其上漲的原因,興業證券發現主要來自於AI相關個股的驅動:如微軟、谷歌、英偉達、AMD、臉書等權重個股在AI浪潮推動下,均實現顯著上漲。而當興業證券剔除其中的AI相關個股後,可以看到標普500指數剩余成分股市值加權收益水平僅爲14.7%,顯著低於AI 板塊124.9%的市值加權收益率水平。

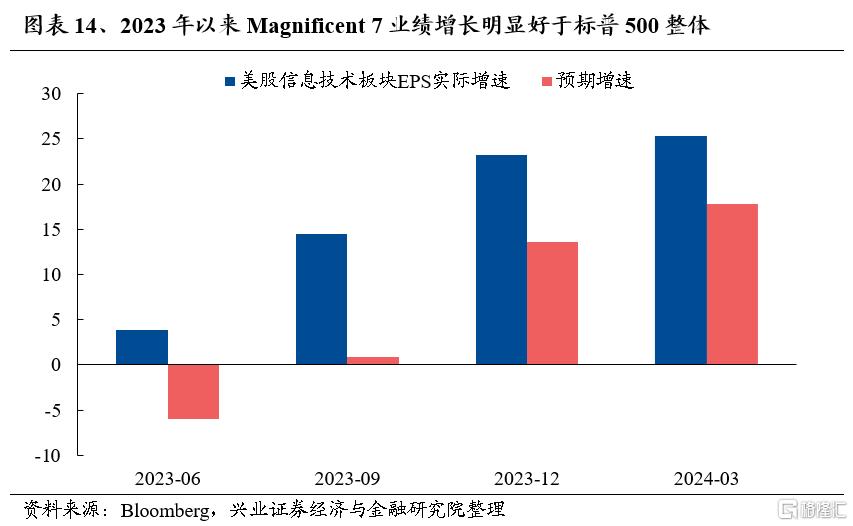

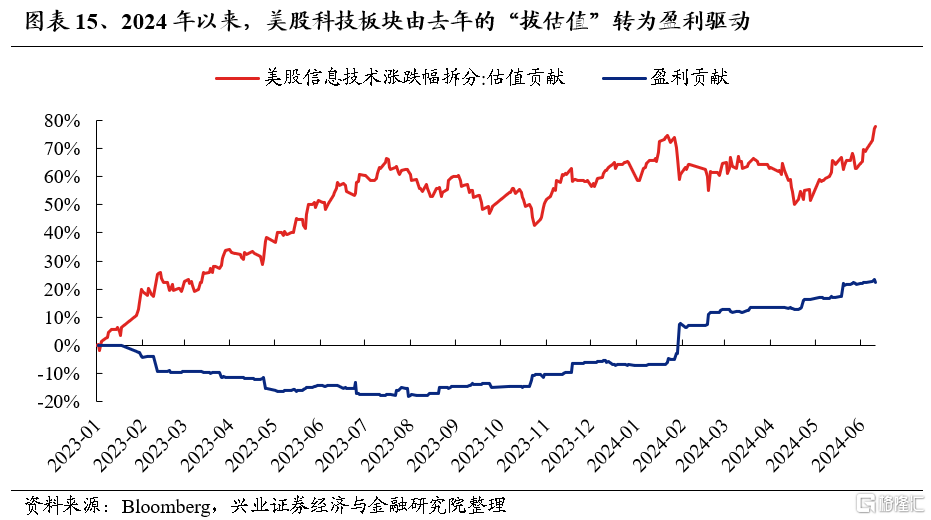

而美股AI板塊超額收益的背後,則是其持續兌現的高景氣預期。盡管拆分納指漲跌幅的驅動力來看,2023年主要由估值驅動,但其估值的提升也離不开基本面的支撐。受益於AI產業浪潮,市場預期美股科技板塊業績將實現快速增長,22年底以來信息技術和通信的盈利預期持續快速增長,也催化初期的“拔估值”行情。但隨着行情持續演繹,美股AI板塊估值能夠持續且穩定上漲則主要得益於其能夠持續兌現市場的業績預期,例如信息技術行業2024Q1 EPS增速錄得25.35%,再度好於市場預期。並且,值得注意的是,2024年以來,美股科技板塊的漲幅由去年的“拔估值”轉爲盈利驅動,進一步強化了基本面的重要性。

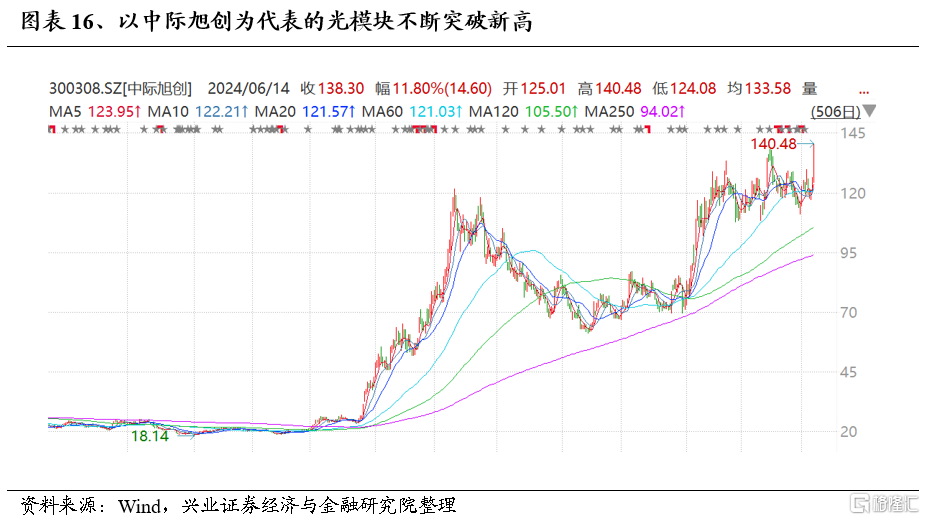

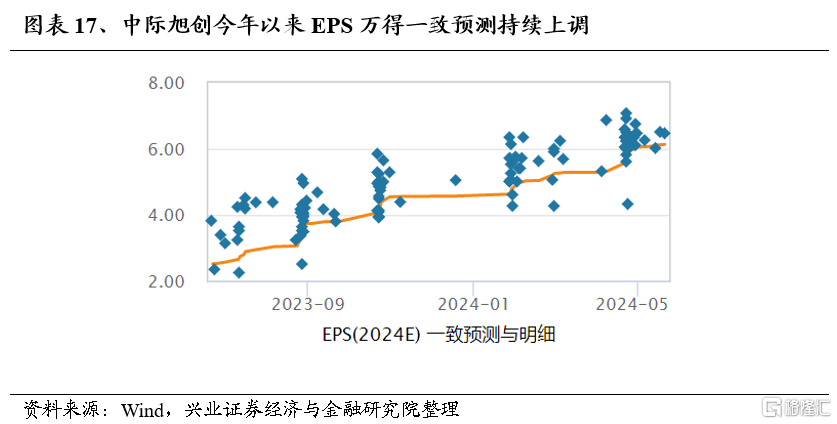

A股亦是如此,以中際旭創爲代表的光模塊不斷突破新高,也源自背後持續兌現的高景氣。中際旭創23年、24Q1淨利潤增速分別是77.6%、303.8%,24年一致預期增速126.6%,高景氣持續兌現,且去年以來預期EPS持續上修。

因此,高勝率投資時代,景氣是檢驗科技行情的核心標准,更應當耐心做多科技真成長,而非板塊、主題性的炒作。

風險提示

關注經濟數據波動,政策超預期收緊,美聯儲超預期加息等。

注:本文來自興業證券2024年6月15日發布的《景氣是檢驗科技行情的核心標准——A股策略展望》,分析師:張啓堯 S0190521080005;程魯堯 S0190521120004;陳恭懿 S0190523060001;胡思雨 S0190521110003;張勳 S0190520070004;吳峰 S0190510120002;楊震宇 S0190520120002

標題:興證策略:本輪科技股上漲依舊是龍頭佔優、高景氣佔優

地址:https://www.iknowplus.com/post/117547.html