石油:海上浮倉待消化,供應收緊仍在途

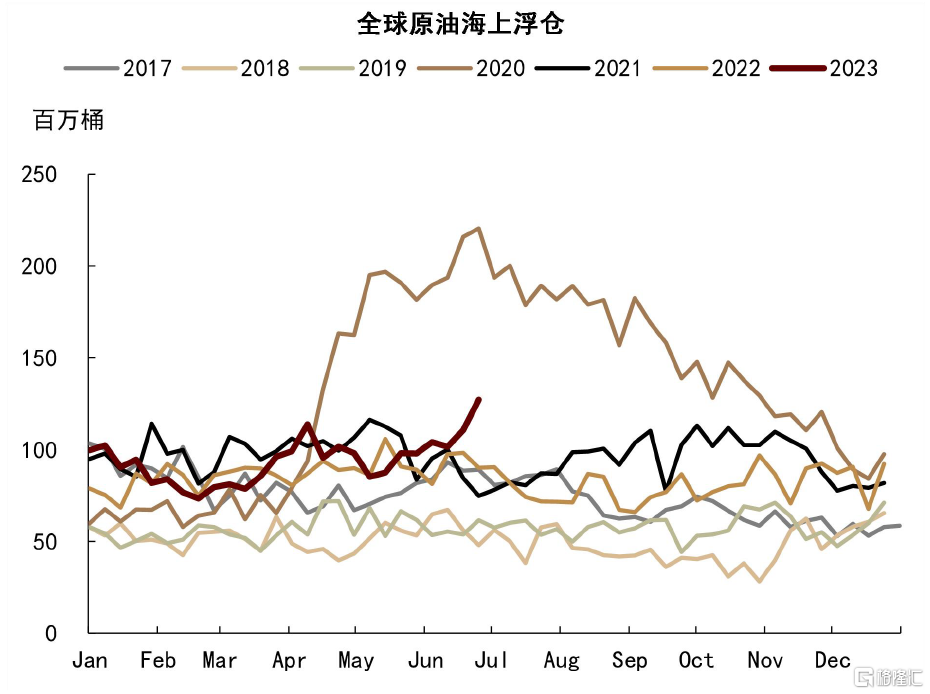

近期海上囤油意外大幅增加,據Vortexa數據,2023年5月28日至6月25日,全球原油海上浮倉累計提升35%至1.3億桶左右,觸及2020年11月以來高點,增量主要源於7-8艘承載着沙特原油的VLCC自5月下旬以來於埃及紅海區域滯留,主要航线VLCC運費也在5月至6月中旬期間快速走高。以沙特爲主導的OPEC+協議國於2023年5月开啓新一輪主動減產周期,踩下全球原油市場過剩格局中的第一腳“剎車”。在2023年6月13日發布的研究報告《能源2023下半年展望:於低谷處尋轉機》中,我們提出在原油價格已接近成本低谷之際,供給側的主動調節或將驅動基本面過剩出清,在OPEC+於年內如期執行減產計劃的基准情形下,我們預期2H23全球原油基本面或將轉爲短缺。其中,沙特作爲產量紀律的主要約束者,其供應收緊的實際執行情況對於供需平衡與市場預期而言均較爲關鍵。

既無套利空間,也非需求疲弱,近期海上囤油超預期增加

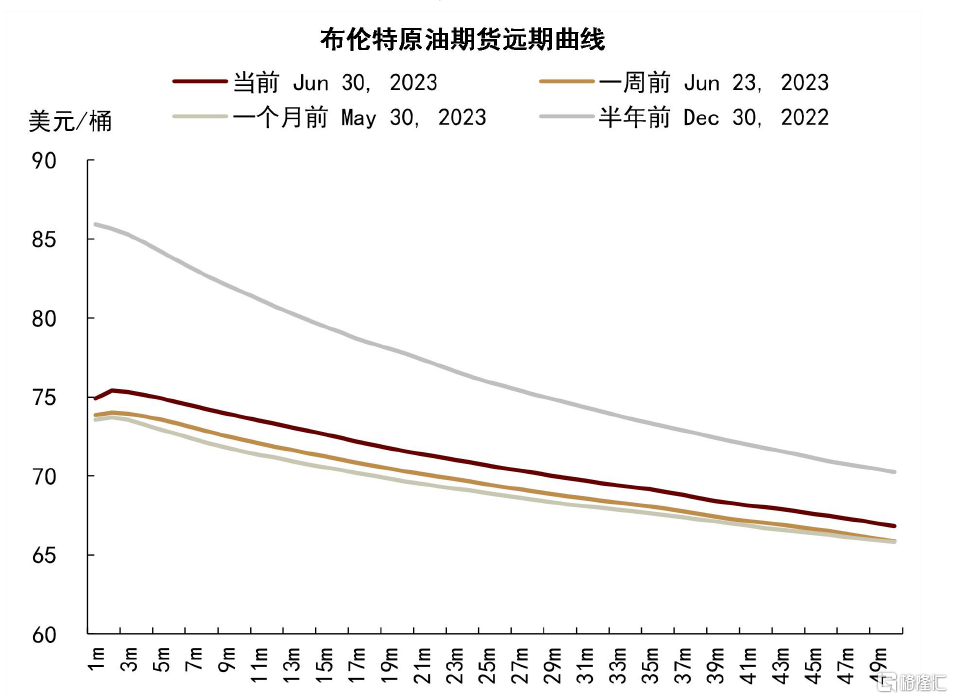

6月以來原油海上浮倉增加引起市場較高關注,原因之一爲當前原油價格期限結構並不支持進行海上囤油。從歷史經驗來看,生產商與貿易商進行海上囤油的動機一般爲在原油現貨深度貼水時進行無風險套利,然而年初以來,國際原油現貨升水持續存在,海上囤油套利窗口並未打开。截至6月30日,布倫特原油期貨3M-12M價差爲2.01美元/桶,5-6月期間布倫特原油遠期曲线除了前端存在現貨小幅貼水,整體持續呈back結構。

圖表:近期全球原油海上浮倉快速增加…

資料來源:彭博資訊,中金公司研究部

圖表:…但原油現貨升水,海上囤油套利空間未打开

資料來源:彭博資訊,中金公司研究部

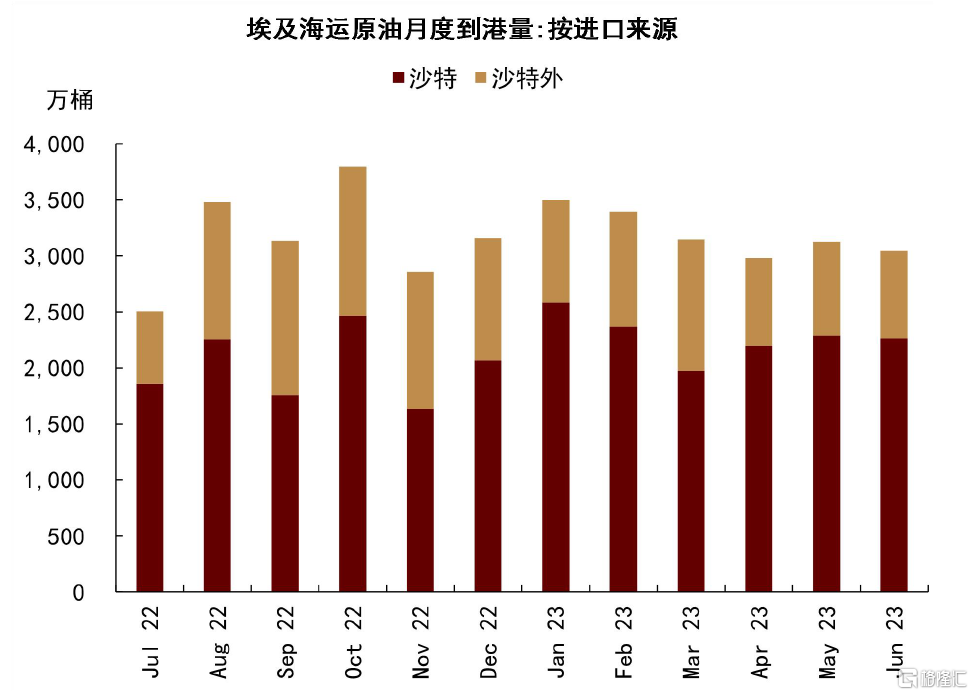

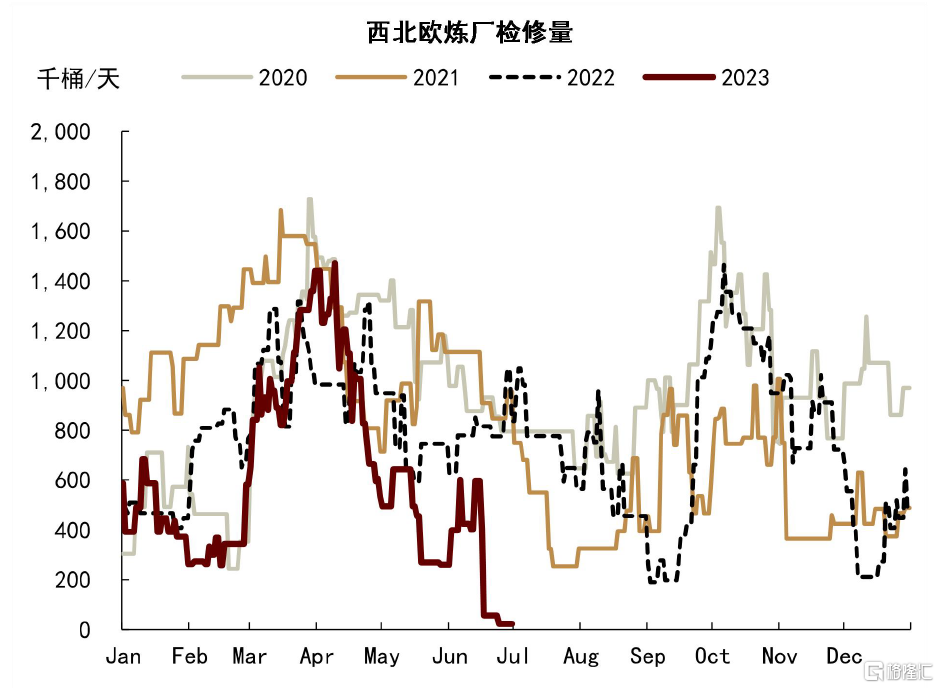

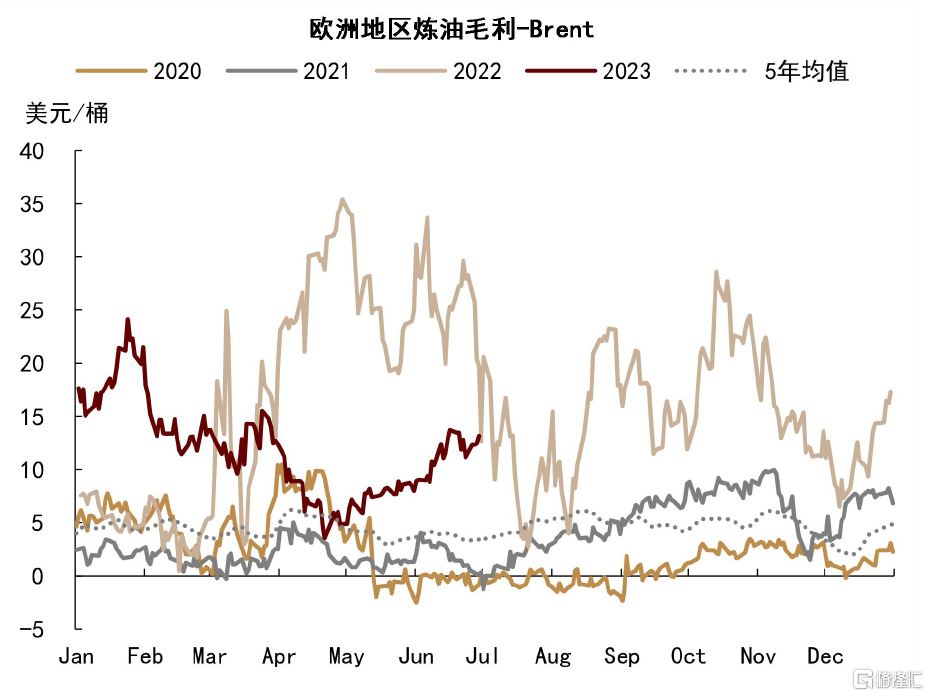

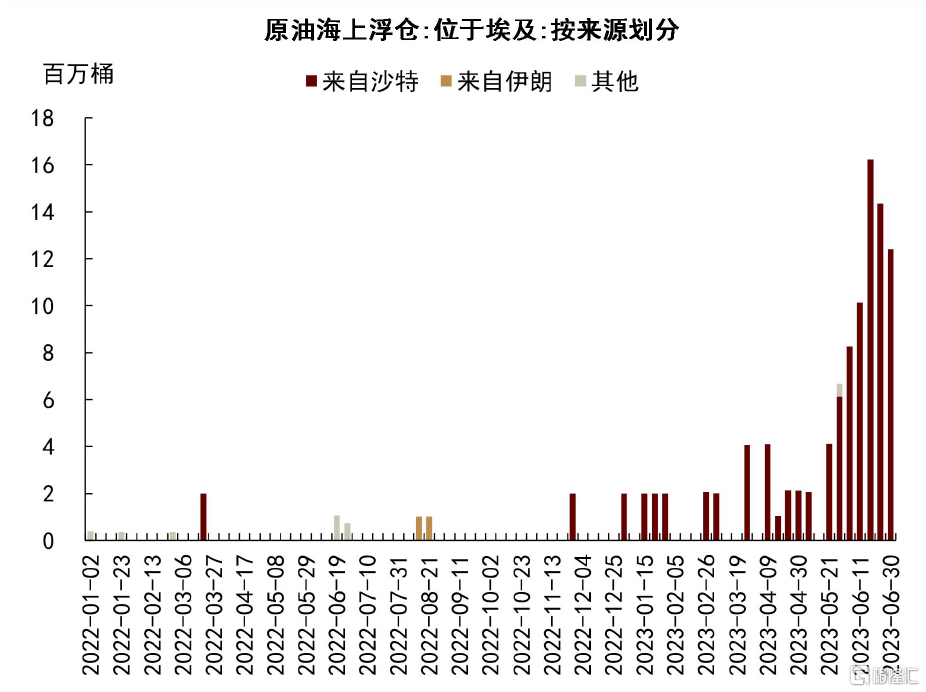

分地區來看,近期海上浮倉增量主要聚集於埃及的Ain Sukhna港口附近,其通過SUMED管道與地中海的Sidi Kerir港口連接。據Vortexa分析,6月以來SUMED管道維系正常運行[1],路透船期數據也顯示埃及港口原油到港總量與前期基本持平,原油來源結構也保持常態。於下遊需求而言,隨着煉廠季節性檢修結束,5-6月西北歐煉廠檢修量降至歷史同期低位,煉油毛利也於高位進一步擡升;IEA數據也顯示,OECD歐洲2Q23石油需求同比增速或回正至0.3%左右,航空煤油仍爲主要增量來源,或均顯示近期海上浮倉增加並非下遊需求的季節性或結構性趨弱所致。

圖表:埃及港口原油到港情況正常

資料來源:湯森路透,中金公司研究部

圖表:5-6月西北歐煉廠檢修量處於歷史同期低位

資料來源:彭博資訊,中金公司研究部

圖表:歐洲煉油毛利於高位進一步擡升

資料來源:湯森路透,中金公司研究部

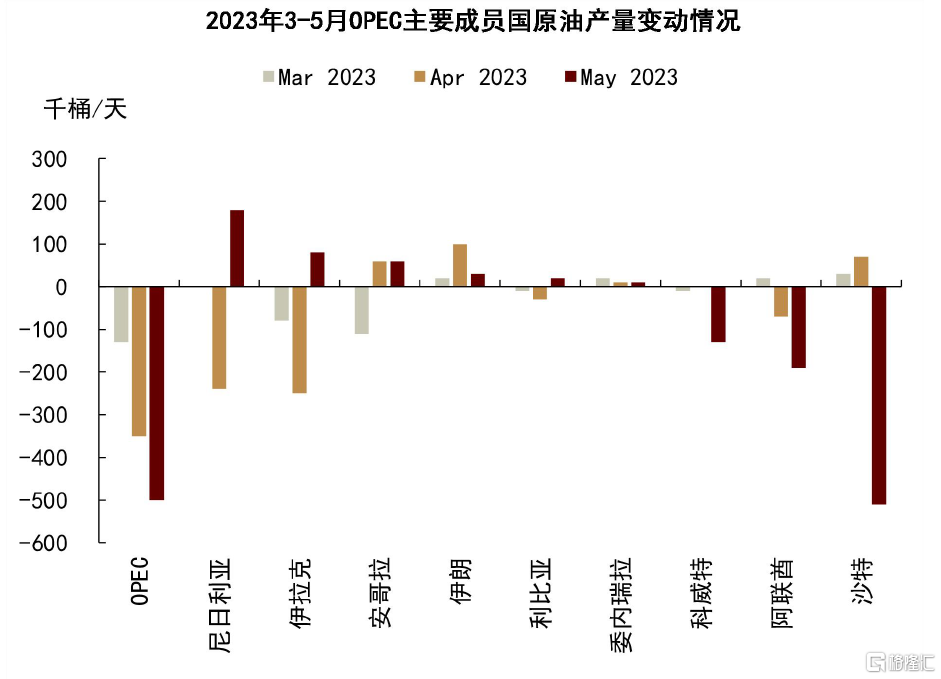

沙特原油成爲浮倉增量主要來源,但或不意味着其減產不及預期

除了當前進行海上囤油並無基本面支撐,近期浮倉增量主要來自於沙特,也是市場尤爲關注的原因之一。據Kpler數據,截至6月18日,埃及附近原油海上浮倉達到1623萬桶,爲2016年以來最高水平,均爲沙特原油。在年初以來全球原油基本面延續過剩之際,以沙特爲主導的OPEC+協議國於5月步入新一輪主動減產周期,踩下過剩格局中的第一腳“剎車”。據彭博數據,參與減產協議的OPEC 10國5月原油產量環比減少約56萬桶/天至2369萬桶/天,達成減產目標,其中主要是沙特原油產量環比減少約51萬桶/天;路透初步調查結果[1]也顯示,沙特原油產量或於6月進一步下滑。作爲OPEC+自愿減產的主導者,沙特原油超預期滯留海上,是否意味着其供應收緊的實際執行情況不及預期,對於原油供需平衡和市場預期均較爲關鍵。

圖表:沙特原油於埃及海域超預期累積

資料來源:Kpler,中金公司研究部

圖表:5月OPEC+自愿減產,沙特爲減量主要來源

資料來源:彭博資訊,中金公司研究部

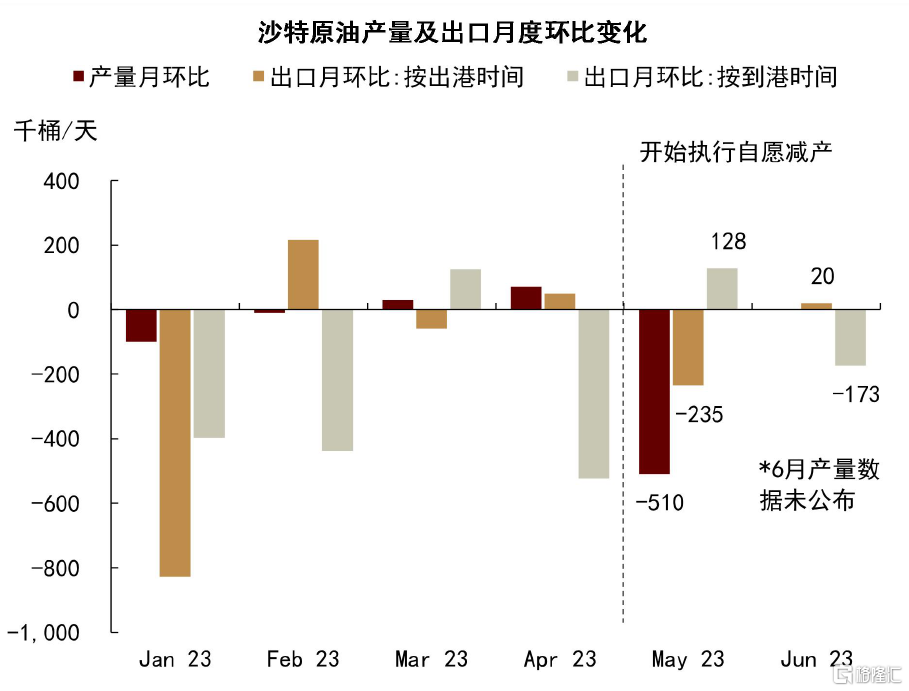

目前來看,沙特原油供應在貿易市場中的即時減量的確相較產量存在一定“折扣”,我們判斷主因或爲海運原油到港存在一定時滯,但或不足以完全解釋近期海上浮倉的大量累積,換而言之,我們認爲近期沙特原油海上浮倉增加或難以說明其減產實際力度不及預期。據路透船期數據,5月沙特海運原油出港數量(不含沙特國內貿易)降至704萬桶/天,環比減少約23.5萬桶/天;6月出港量則基本環比持平。相較之下,由於原油到港存在一定時滯性,隨着4月出港的原油繼續到港卸貨,疊加海上原油浮倉減少(5月沙特原油海上浮倉累計下降約177萬桶),5月沙特原油全球到港量環比提高約12.8萬桶/天;而6月到港量則環比減少約17.3萬桶,供應調節雖有時滯但也已有所顯現。

圖表:沙特原油到港減量較產出減量存在時滯

資料來源:彭博資訊,湯森路透,中金公司研究部

累積浮倉或因前期出口余量擠壓港口運力,

短期內或成爲供給側的額外增量

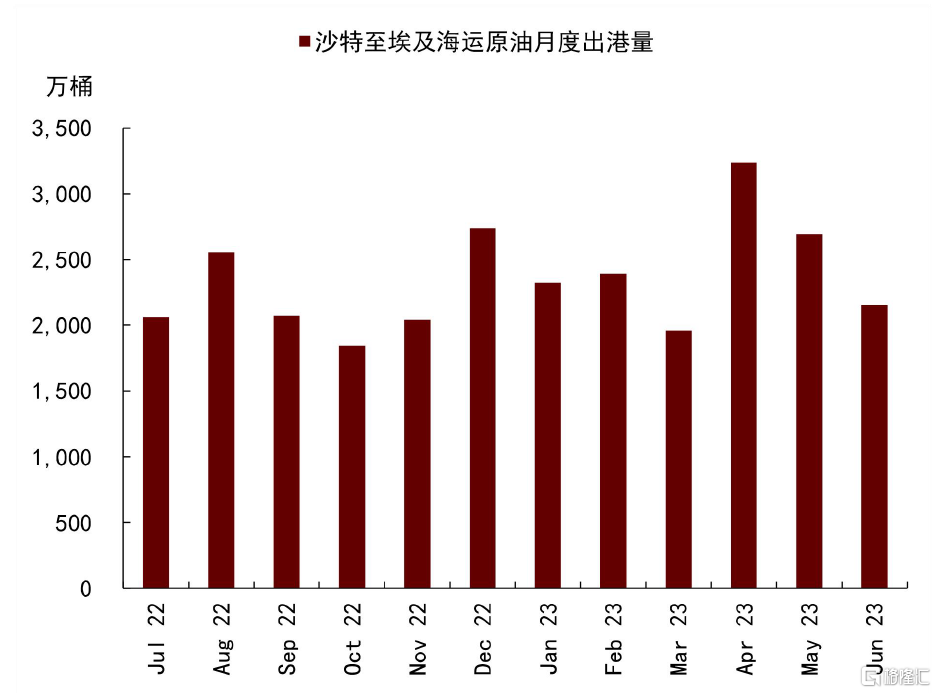

進一步對船期數據進行分析後,我們認爲6月以來沙特原油海上浮倉增加或源於4-5月其出口至埃及的海運原油增量於港口排隊卸貨,對港口運力形成擠壓,進而導致原定於6月到港的部分原油未能如期卸貨,階段性滯留海上。路透數據顯示,4-5月沙特至埃及的海運原油出港量持續處於近年偏高水平,4月出港量環比增加1279萬桶至3239萬桶左右,5月出港量也達約2694萬桶;相較之下,1Q23沙特至埃及的海運原油月均出港量僅約爲2224萬桶。隨着二季度以來出港的原油陸續到港,在埃及的Ain Sukhna等港口維持正常卸貨量之際,即使6月沙特至埃及的海運原油出港已回歸正常水平(降至2156萬桶),部分原油仍無法如期到港卸貨,形成階段性浮倉。

圖表:4-5月沙特至埃及海運原油出港數量增加

資料來源:湯森路透,中金公司研究部

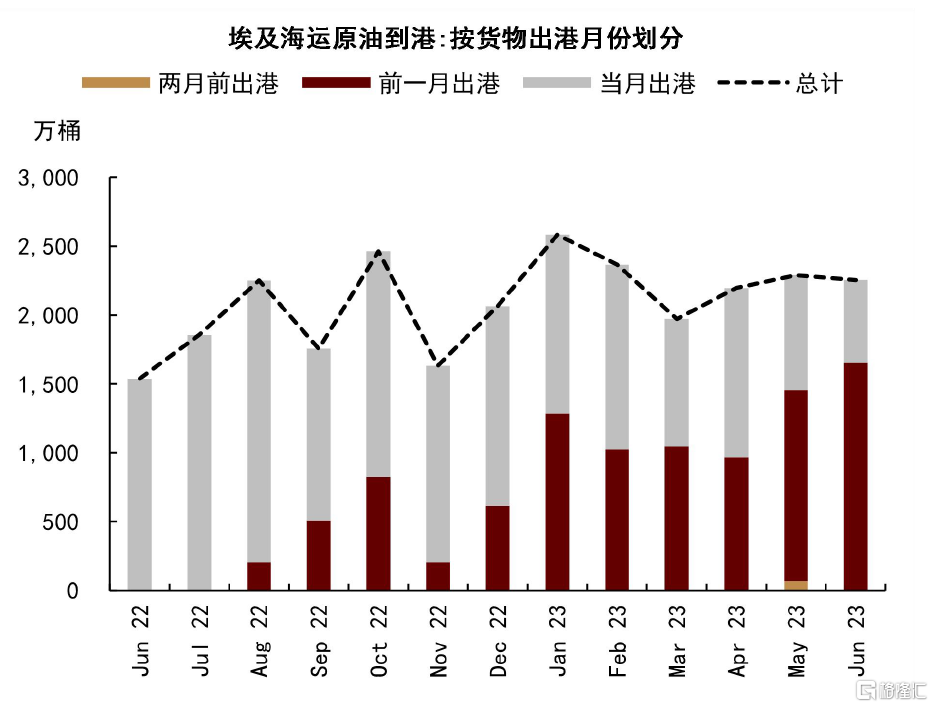

對應也可以看到,近兩月埃及港口到港卸貨的沙特海運原油的出港時間結構較前期發生較大變化。在2022年6月至2023年4月期間,埃及港口同期到港卸貨的沙特原油中平均有72%爲當月出港、28%爲前一月出港。而在2023年5月,在埃及港口到港卸貨的沙特原油中,於當月出港的比例僅爲36%、前一月(4月)出港的比例約爲61%、兩月前(3月)出港的比例約爲3%;6月到港卸貨的沙特原油中,當月出港的比例僅爲27%,前一月(5月)出港的比例達到73%,也顯示出前期到港原油卸貨壓力較大,擠佔了較多的港口運力。

圖表:5-6月埃及到港原油中前期出港貨物佔比提升

資料來源:湯森路透,中金公司研究部

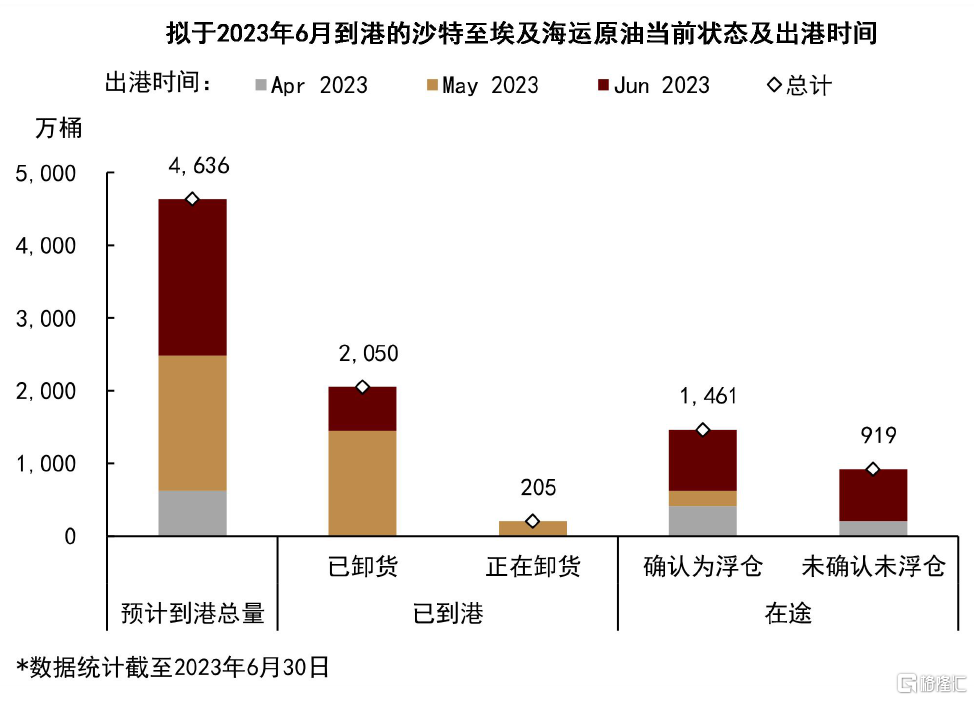

據路透及Kpler數據,截至6月30日,埃及海域仍有約1461萬桶的原油海上浮倉,均爲沙特原油,其中於4、5、6月出港的原油佔比分別爲28%、14%、58%,疊加仍有部分原計劃於6月到港的在途沙特原油尚未被確認爲浮倉(截至6月30日約有919萬桶),我們判斷短期1-2個月內,埃及港口的原油卸貨壓力或將延續,在原油現貨維持升水之際,沙特原油浮倉存量的進一步消化或在短期內成爲原油貿易市場中的額外供給增量。

圖表:擬於6月到港埃及的部分沙特原油成爲浮倉

資料來源:湯森路透,中金公司研究部

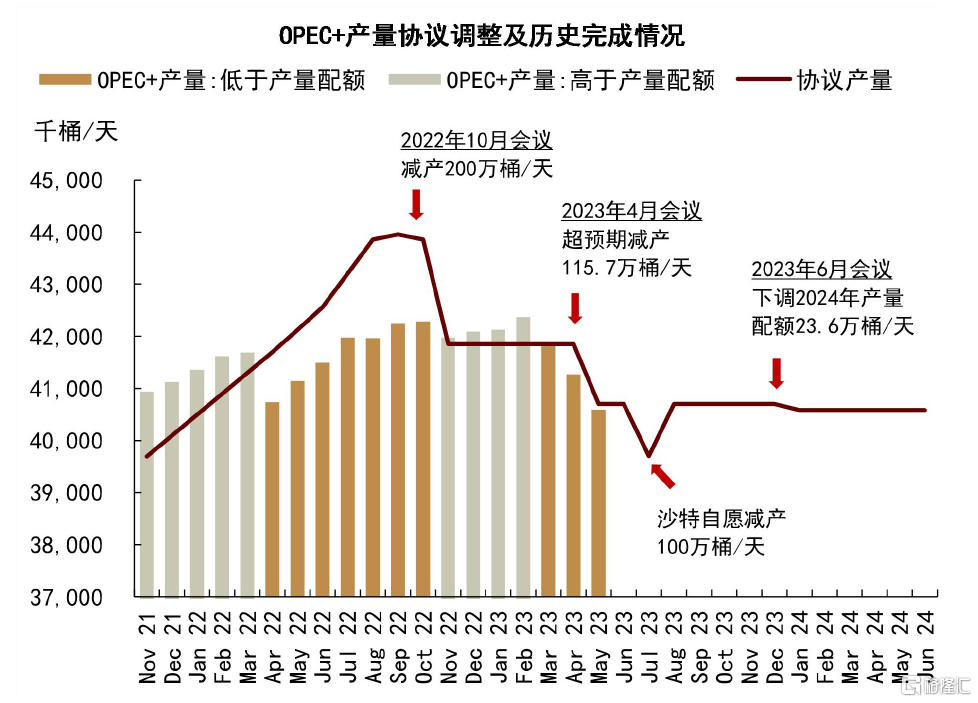

往前看,供應收緊仍在途,過剩出清或待OPEC+實質性減產兌現

在2023年6月13日發布的研究報告《能源2023下半年展望:於低谷處尋轉機》中,我們提出1H23相對寬松的石油基本面或不宜线性外推,在價格觸及成本支撐之後,供給側的主動調節或將出清基本面過剩,例如OPEC+於4月初的意外減產便已成爲了過剩中的第一腳“剎車”,其在6月產量會議上決定進一步延長減產周期,沙特更於會後表示將在今年7月額外減產100萬桶/天。目前來看,雖然OPEC+減產計劃自5月以來如期實施,原油到港的時滯性和前期出口余量使得貿易市場中的供應實際收緊力度有所“折扣”,供應調節對原油價格的提振也相對有限。往前看,我們認爲在OPEC+如期執行減產計劃的基准情形下,短期浮倉存量消化後,產出減量在貿易市場中進一步得以落實,形成實質性減產,或能如期出清原油供應過剩,兌現我們在半年展望報告中所預期的供應短缺情形,並對原油價格形成支撐。

圖表:供應過剩出清仍需OPEC+兌現實質性減產

資料來源:OPEC,中金公司研究部

注:本文摘自中金2023年7月1日研報《石油:海上浮倉待消化,供應收緊仍在途》

分析員 郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524

聯系人 李林惠 SAC 執業證書編號:S0080122070072

標題:石油:海上浮倉待消化,供應收緊仍在途

地址:https://www.iknowplus.com/post/9820.html