爲何3月PMI大幅反彈?

主要內容

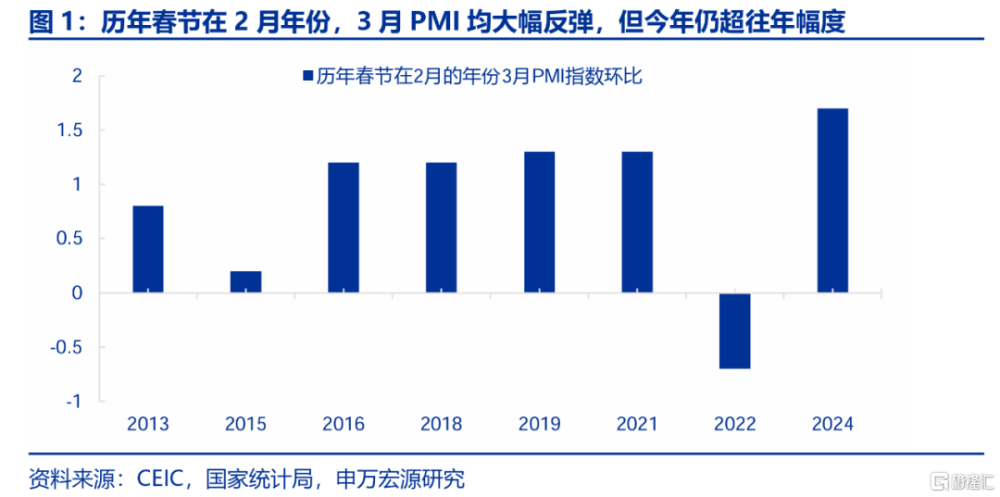

引言:由於PMI是環比指標,歷年春節後次月PMI均會明顯回升,但今年3月仍超預期。

總體:3月PMI表現好於歷年春節次月水平。歷年春節在2月年份,3月PMI均大幅反彈,但今年仍超往年幅度。3月制造業PMI大幅回升1.7至50.8,回升幅度大於歷年2月春節後次月(+1.2),實際上前期2月PMI回落主因春節擾動,剔除春節仍然偏強。

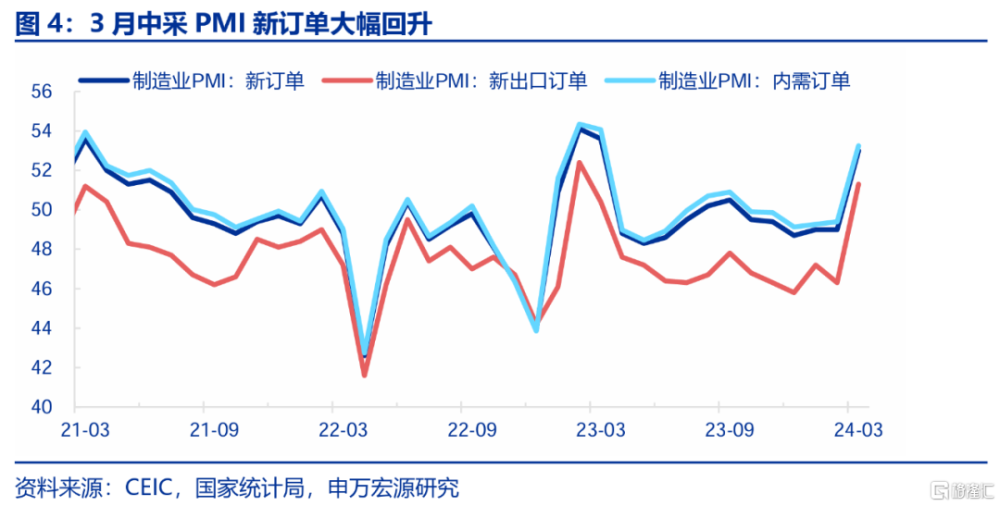

需求:關注三大改善主线。3月新訂單指數(+4至53)明顯改善,也好於往年同期(+2.4),結構上關注三個經濟修復的线索:

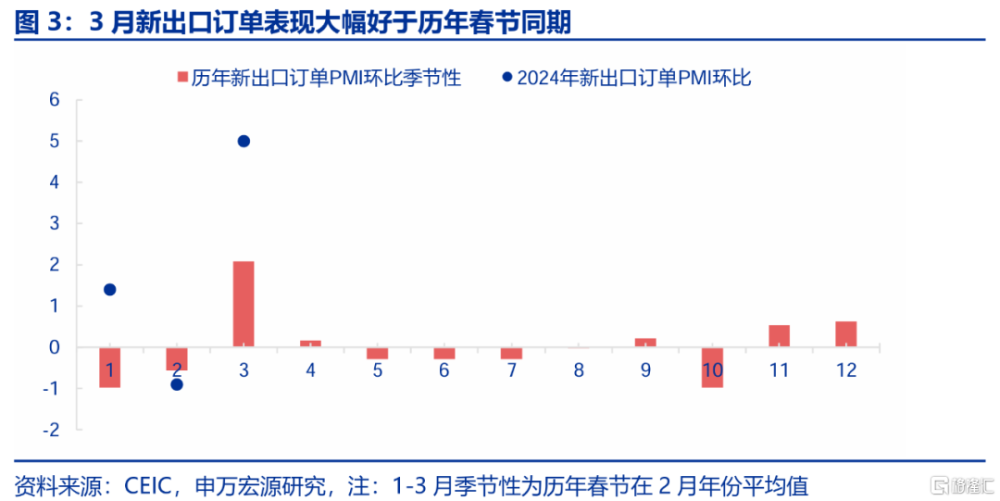

1)新出口訂單大幅好於歷年春節次月,也好於整體新訂單。3月伴隨春節影響消退,新出口訂單大幅回升5 至51.3,回升幅度明顯大於往年2月春節的次月(+2.1),也好於3月新訂單整體改善幅度。從驅動因素來看,發達國家去庫存逐步結束後,“二階導”見底相應拉動我國中間品與消費品出口,而無需等待發達國家補庫(“一階導”改善)。

2)內需訂單繼續回升,消費與投資恢復形成拉動。商品內需方面,2月整體制造業內需訂單回升3.9至53.2,顯示內需仍在修復。主要來源於兩方面:其一是商品消費繼續改善,3月消費品行業PMI回升1.8至51.8,前期城鎮勞動參與率提升以及強勁地產竣工的滯後拉動仍在顯現。其二是投資需求改善對於相關工業品的拉動也在顯現,3月建築業PMI大幅回升2.7至56.2,高於23Q4平均水平55.1,高耗能制造業PMI也回升1.2至49.1。

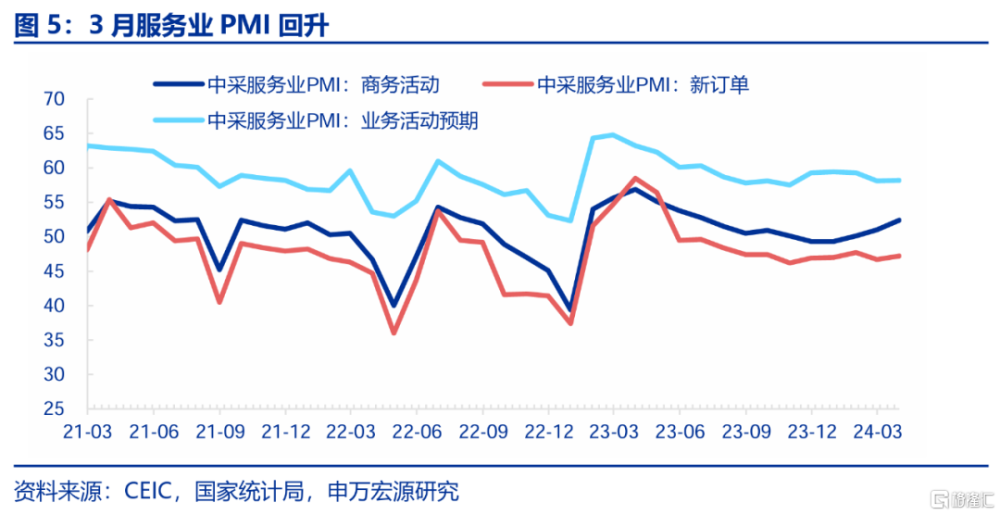

3)服務業PMI春節次月仍回升,生產性服務業接棒。3月服務業PMI回升1.4至52.4,支撐因素由生活性服務業轉向生產性服務業,反映工業生產改善以及服務業補庫存拉動。

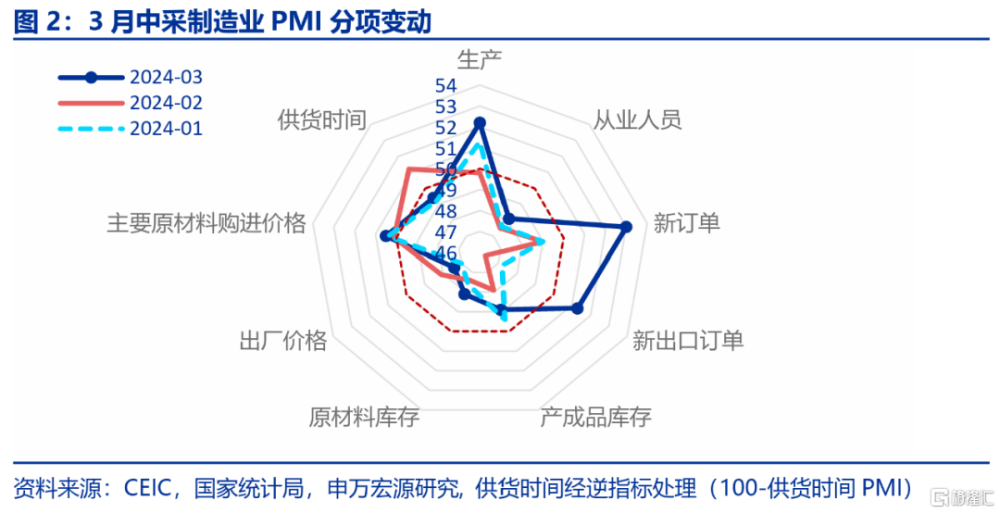

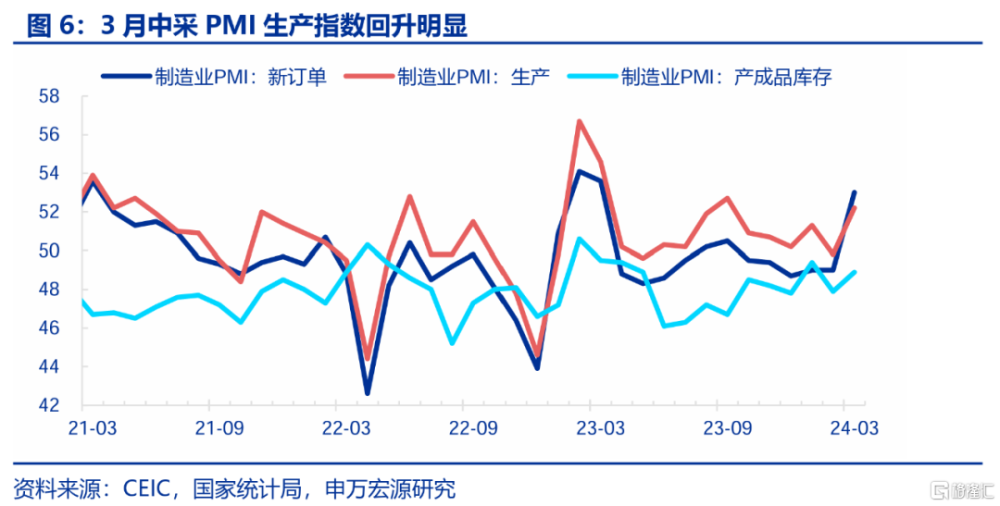

生產:需求改善與服務業補庫拉動生產回升。3月生產指數明顯回升(+2.4至52.2),好於往年2月春節後次月回升幅度(+2),生產改善其一源於出口、消費、投資恢復推動整體需求趨於改善,也相應拉動工業生產。其二仍是源於前期服務業去庫存大於工業,壓制工業生產,而目前貿易商庫存由更低水平逐步回升,對於工業生產構成額外支撐。在此背景下,3月採購量指數也大幅回升4.7至52.7。

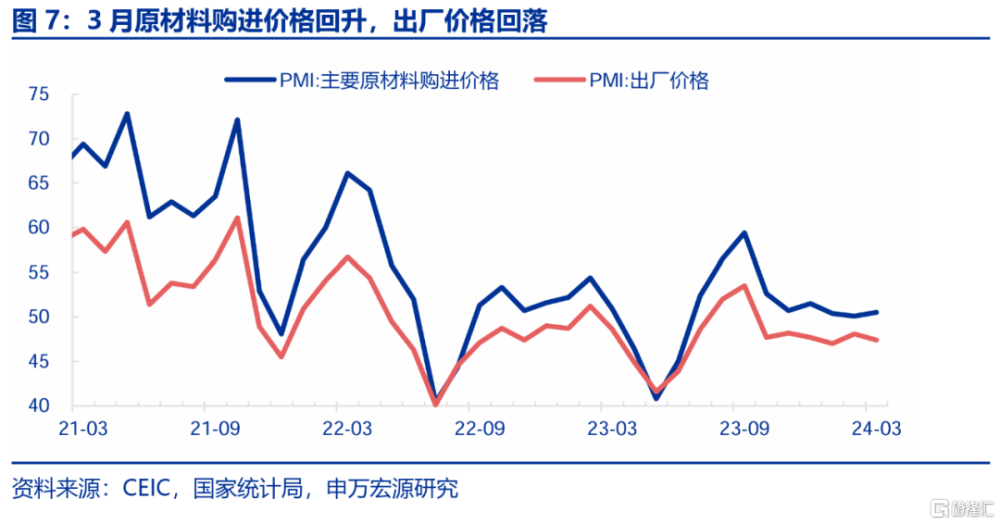

價格:原材料價格回落,出廠價格回升。原材料購進價格指數回升0.4至50.5。但整體出廠價格指數回落0.7至47.4,其一源於鋼價等價格回落,其二反映結構性產能過剩影響。

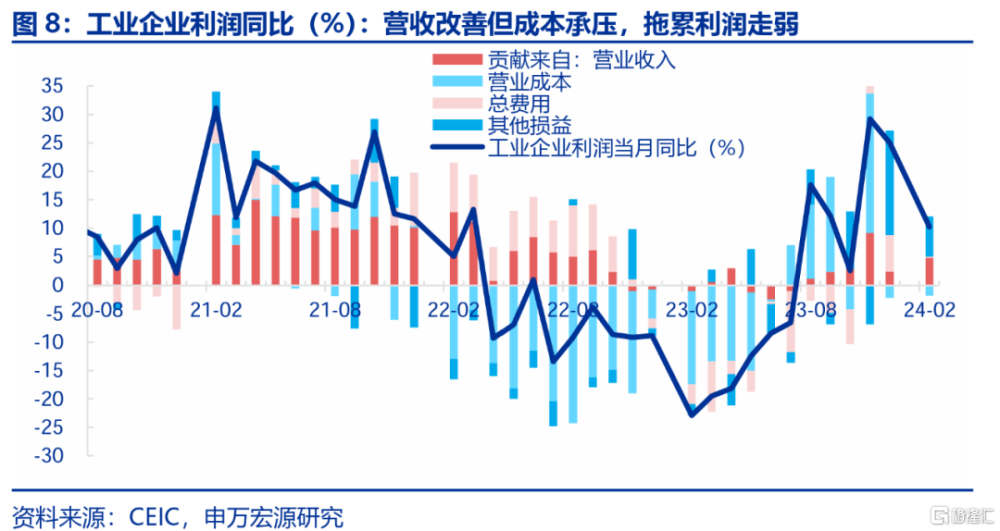

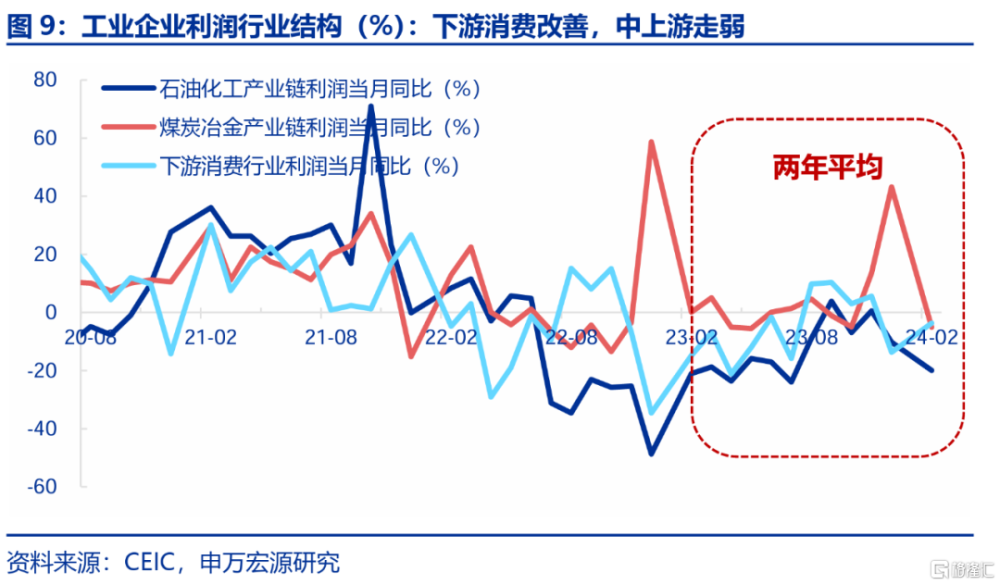

盈利:盈利走弱主因利潤率承壓,營收仍改善。1-2月工業企業利潤在基數走低過程中同比仍回落,主因成本壓力擡升,但需求對應的營收仍在改善。分行業看,石化產業鏈與煤炭冶金產業鏈利潤承壓,下遊消費行業有所改善,後者主要源於成本率下滑以及營收改善。

展望:維持經濟“倒U型”判斷,上半年積極线索持續增加。3月PMI數據顯示上半年經濟整體將好於市場此前悲觀預期,關注四條主线。其一,出口環比或繼續恢復,受益於發達國家去庫存結束(“二階導”見底),相應的,前期大幅偏低的發達國家進口增速、將持續向偏高的消費需求水平回歸,無需補庫存(進口大於需求),但警惕3月同比讀數因高基數面臨的下滑風險。其二,服務業補庫將支撐工業生產與服務業投資。1-2月工業增加值與服務業投資超預期已在驗證,考慮到前期服務業去庫存幅度明顯大於工業,後續服務業補庫存對於經濟的影響也將大於工業補庫。其三,城鎮勞動參與率提升支撐短期服務消費,二季度動能走弱但同比預計維持高位,地產鏈消費預計表現好於整體竣工數據。源於未售現房拖累竣工讀數,但已售期房竣工改善,也相應驅動地產鏈消費需求。其四,基建地產投資需求有望提速。前者反映前期財政擴張影響,後者反映短期融資與復工恢復。

風險提示:歐洲經濟低於預期,居民持續觀望形成超額儲蓄。

以下爲正文

1.3月PMI表現好於歷年春節次月水平

歷年春節在2月年份,3月PMI均大幅反彈,但今年仍超往年幅度。雖然統計局對PMI數據進行季節調整,但由於春節屬於“移動假日”,因而春節對於PMI的影響仍然顯著。2月中採制造業PMI回落至49.1,主因春節影響,實際上好於往年春節所在月表現。而來到3月,制造業PMI大幅回升1.7至50.8,回升幅度好於歷年2月春節後次月(+1.2)的回升幅度,說明3月制造業PMI整體改善幅度好於往年。

2. 需求:關注三大改善主线

3月新訂單指數(+4至53)明顯改善,也好於往年2月春節後次月改善幅度(+2.4),結構上關注三條主线:

2.1 新出口訂單大幅好於歷年春節次月,也好於整體新訂單

3月新出口訂單表現好於整體新訂單,也明顯好於歷年春節次月水平。新出口訂單在1月明顯回升後,2月回落0.9至46.3,顯示節前“搶出口”後、節後對應回落。但來到3月,伴隨春節影響逐步消退,3月新出口訂單大幅回升5 至51.3,回升幅度明顯大於往年2月春節的次月(+2.1),也好於3月新訂單整體改善幅度(+4至53)。

從驅動因素來看,發達國家去庫存逐步結束後,“二階導”見底相應拉動我國中間品與消費品出口,而無需等待發達國家補庫(“一階導”改善)。2021-2022年我國出口持續超預期,主因發達國家進口增速明顯高於需求,反映疫情補庫存的影響,並非發達國家本身需求特別強勁。相應的,2023年以來發達國家進入消化高庫存周期,導致進口增速大幅低於需求,進而壓制我國以及韓國越南出口表現。但自2023年四季度以來,發達國家去庫存逐步結束,進口增速由大幅低於需求的水平,逐步向需求回歸,雖然未高於需求(補庫存),但這一缺口的收窄也可貢獻我國出口改善。

2.2 內需訂單繼續回升,消費與投資恢復形成拉動

商品內需方面,2月整體制造業內需訂單回升3.9至53.2,顯示內需仍在修復。主要來源於兩方面:

1)商品消費繼續改善,前期城鎮勞動參與率提升以及強勁地產竣工的滯後拉動仍在顯現。3月消費品行業PMI回升1.8至51.8,其中木材加工及家具、計算機通信電子設備等行業新訂單指數均位於55以上較高景氣區間。

2)投資需求改善對於相關工業品的拉動也在顯現,建築業PMI連續走弱後开始轉向回升。1-2月受春節假期及低溫雨雪天氣等因素影響,建築業PMI持續回落至53.5。但來到3月,伴隨春節和天氣擾動消退,建築業PMI大幅回升2.7至56.2,高於23Q4平均水平55.1,顯示前期財政擴張逐步落地、房企融資短期改善驅動復工背景下,基建地產投資有所修復。相應的,高耗能行業PMI回升1.2至49.1。

2.3 服務業PMI春節次月仍回升,生產性服務業接棒

3月服務業PMI回升1.4至52.4,支撐因素由生活性服務業轉向生產性服務業,反映工業生產改善以及服務業補庫存拉動。今年以來服務業PMI連續3個月回升,但1-2月主因春節消費驅動,而3月在春節次月服務業PMI仍然改善,主要源於生產性服務業的恢復。從結構上來看,與企業生產密切相關的服務行業生產經營較爲活躍,其中郵政、電信廣播電視及衛星傳輸服務、貨幣金融服務等行業PMI位於60以上。與此同時,批發、鐵路運輸、租賃及商務服務等行業商務活動指數位於53及以上,前兩者反映服務業補庫存影響(渠道商社會庫存前期出清後目前回補)。

3. 生產:需求改善與服務業補庫拉動生產回升

3月生產指數回升幅度大於往年春節次月,採購量也明顯改善,反映需求改善與服務業補庫存的相應拉動。3月生產指數明顯回升(+2.4至52.2),好於往年2月春節後次月回升幅度(+2),生產改善其一源於出口、消費、投資恢復推動整體需求趨於改善,也相應拉動工業生產。其二仍是源於前期服務業去庫存大於工業,壓制工業生產,而目前貿易商庫存由更低水平逐步回升,對於工業生產構成額外支撐。在此背景下,3月採購量指數也大幅回升4.7至52.7。

4. 價格:原材料價格回落,出廠價格回升

3月原材料價格回升,但出廠價格回落,結構性產能過剩問題仍然存在。雖然國際油價有所回升,原材料購進價格指數3月回升0.4至50.5。但鋼鐵、中下遊價格回落,3月整體出廠價格指數回落0.7至47.4,反映結構性產能過剩的影響。

5. 盈利:盈利走弱主因利潤率承壓,營收仍改善

1-2月工業企業利潤在基數走低過程中同比仍回落,主因成本壓力擡升,但需求對應的營收仍在改善。1-2月工業企業利潤累計同比較23年12月當月同比回落14.7pct至10.2%,拆分利潤當月增速貢獻結構來看,營收仍在改善(同比+2.5pct至4.5%),但成本壓力擡升,成本對利潤增速的單月影響在超低基數下僅回升0.4個百分點至-1.8個百分點,成本率(+165bp至85%)也高於季節性。此外12月貢獻利潤改善的其他損益分項(12月集中性結算投資收益),1-2月也明顯走弱,對整體利潤增速的影響下行11.3個百分點至7.1個百分點,費用擡升也對利潤構成約束,費用對於利潤增速的影響也下行6.1個百分點至0.2個百分點。

分行業看,石化產業鏈與煤炭冶金產業鏈利潤承壓,下遊消費行業有所改善。

1)營收方面,石油化工與下遊消費改善,煤炭冶金走弱。觀察兩年平均增速,較23年12月相比,1-2月石油化工產業鏈營收增速改善1pct至1.9%,煤炭冶金產業鏈營收增速回落0.2pct至1.5%。下遊消費行業營收增速改善1.2pct至1.5%。

2)利潤率方面:石油化工與煤炭冶金產業鏈成本壓力均走高,下遊消費行業改善。觀察利潤率主要的影響變量成本率,1-2月石化產業鏈成本率上行189bp至86.4%,上升幅度明顯大於季節性,反映前期國際油價的傳導。煤炭冶金產業鏈成本率上升317bp至87.4%,反映前期煤價鋼價回落的影響(煤炭冶金產業鏈上遊在國內,因此大宗價格下行反而壓制國內產業鏈利潤率,不同於原油邏輯)。而下遊消費行業則受益於中上遊價格走低,成本率下降47bp至80.9%。

3)利潤:下遊消費行業積極改善,中上遊利潤增速走弱。觀察兩年平均增速,與23年12月相比,下遊消費行業在營收改善+成本壓力緩和背景下,利潤增速改善幅度最大,回升10pct至-3.7%。相較而言,營收增速改善、但成本壓力走高的石化產業鏈,利潤增速回落9.7pct至-20%。而營收增速走弱、成本壓力走高的煤炭冶金產業鏈,利潤增速回落幅度最大(-48.2pct至-5%),其中也伴隨其他損益的下滑。

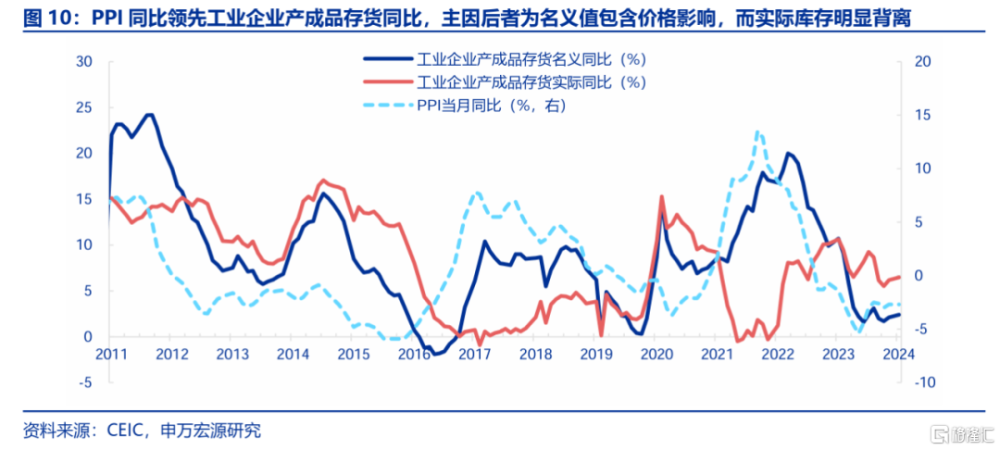

庫存方面,1-2月工業企業實際庫存小幅回升,也反映服務業補庫拉動工業生產的邏輯。1-2月工業企業產成品存貨名義同比回升0.3pct至2.4%,實際同比回升0.3pct至6.5%,與1-2月工業增加值恢復好於需求的表現相對應,而前者更多源於服務業(貿易商)庫存由前期供給出清的水平逐步回升,相應拉動消費品(日用品等)工業生產與庫存回升。

6. 展望:維持經濟“倒U型”判斷,上半年積極线索持續增加

3月PMI數據顯示上半年經濟整體將好於市場此前悲觀預期,關注四條主线

其一,出口環比或繼續恢復,但警惕3月同比讀數下滑風險。受益於發達國家去庫存結束(“二階導”見底),相應的,前期大幅偏低的發達國家進口增速、將持續向偏高的消費需求水平回歸,無需補庫存(進口大於需求)。在此過程中,我國消費品與中間品(發達國家工業生產正常化後進口需求增加)出口均將受益。但由於去年同期超高基數,3月出口同比讀數或較大幅度回落,但環比預計延續強勁。

其二,服務業補庫將支撐工業生產與服務業投資。1-2月工業增加值與服務業投資超預期已在驗證,考慮到前期服務業去庫存幅度明顯大於工業,後續服務業補庫存對於經濟的影響也將大於工業補庫。

其三,城鎮勞動參與率提升支撐短期服務消費,地產鏈消費預計表現好於整體竣工數據。居民服務消費或呈現向節假日集中的“散點式”特徵,雖然二季度服務消費恢復動能或弱於一季度,但同比在低基數下預計仍維持較高水平。此外,去年未售現房竣工導致整體竣工高增但地產鏈消費不佳(未售房無法產生地產鏈消費需求),今年有望扭轉。1-2月整體地產竣工雖因高庫存約束未售現房竣工而回落,但已售期房竣工仍在改善,後者才是支撐地產鏈消費需求的核心關鍵。

其四,基建地產投資需求有望提速。前者受益於前期財政加快擴張、項目資金逐步到位的拉動,後者受益於短期融資改善與階段性“復工小高峰”的支撐。

風險提示:歐洲經濟低於預期,居民持續觀望形成超額儲蓄。

注:內容節選自申萬宏源2024年3月31研究報告:《爲何3月PMI大幅反彈?——宏觀周報· 第240期》,證券分析師:屠強 賈東旭 王勝

標題:爲何3月PMI大幅反彈?

地址:https://www.iknowplus.com/post/94567.html