財通策略:回歸業績確定性主线

核心觀點

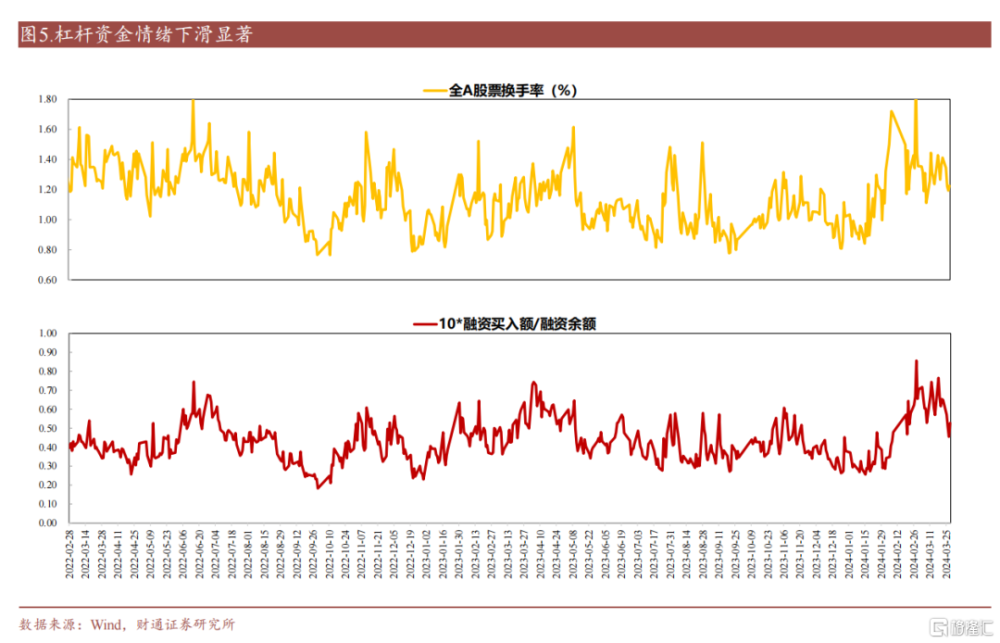

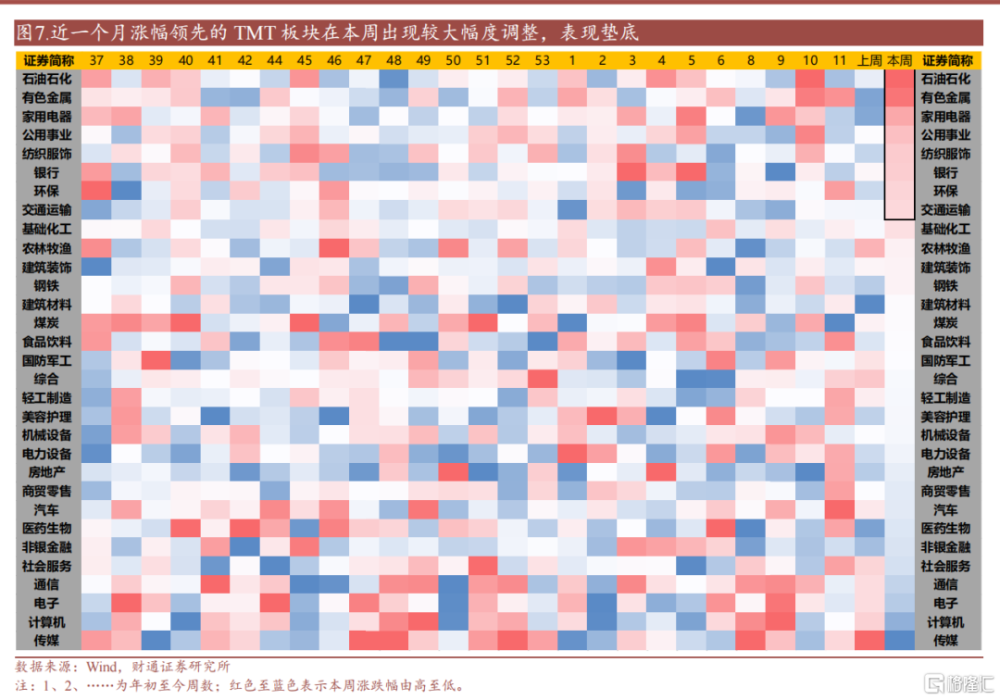

本周市場仍延續震蕩,中小風格在近期一系列事件和政策催化下表現靠前。除了中證1000以外,周內主要指數均收跌。其中,科創50、中證500以及上證50表現墊底。風格層面,科技受益於AI相關應用場景持續突破表現領先;高端制造緊隨其後,主要來自於近期低空經濟、設備更新等政策催化。前期漲幅較高的醫藥板塊在本周出現調整。市場情緒整體仍處於高位,延續上周日均萬億元成交的狀態。本周歐洲貨幣轉“鴿”、美國經濟數據繼續走強下,美元指數上行對人民幣產生壓制,也一定程度上影響市場情緒。北向資金在本周出現近80億元的淨流出。

隨着業績期臨近,疊加季末調倉,資金對題材主线“落袋爲安”,轉向高股息資產。隨着一季度最後一周交易結束,市場即將進入4月業績披露期。年報季與景氣驗證期將近,市場更關注確定性機會。截至3月28日,A股市場已經有近500家上市公司發布2023年度利潤分配預案。中國石油、中國神華、中國海油等高股息資產在本周相繼披露年報,分紅派息仍處於高位。高股息資產的確定性再度吸引資金抱團避險。

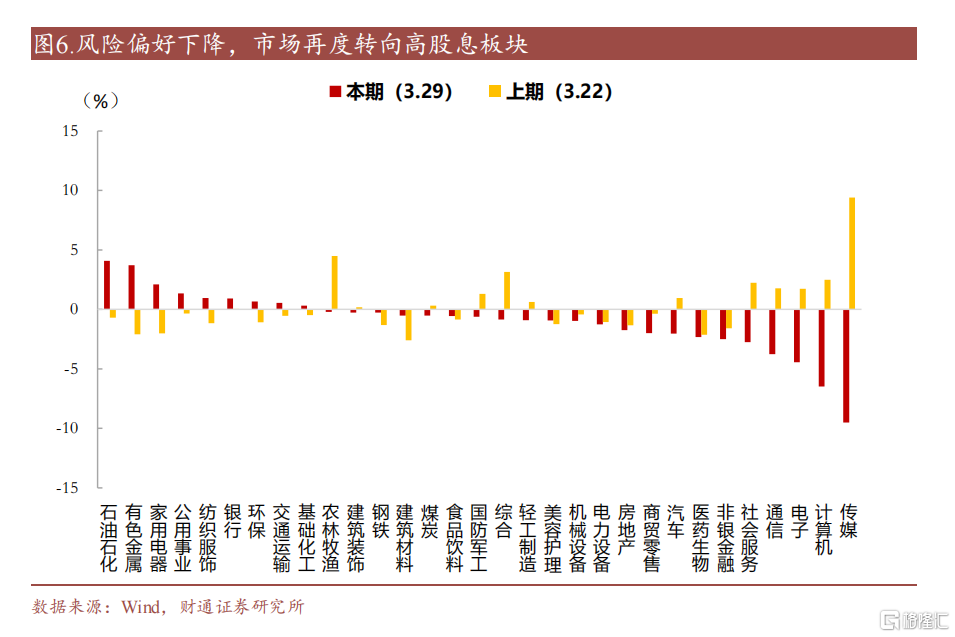

高股息資產領漲,TMT表現靠後。其中,石油石化(4.1%)、有色金屬(3.7%)、家電(2.1%)表現靠前;傳媒(-9.5%)、計算機(-6.5%)和電子(-4.4%)跌幅較大。整體來看,本周表現居前行業除了景氣預期向上以外,還同時具備高股息特徵。例如石油石化方面,俄羅斯部分煉油能力受無人機襲擊影響,此外OPEC+成員國將自愿減產計劃延長至Q2。原油供給繼續偏緊下,終端消費需求仍較爲強勁,油價上漲帶動板塊表現。同時本周中石油、中海油等代表性公司披露年報以及利潤分配預案,分紅派息力度不減。有色金屬方面,海外通脹回落、美聯儲鴿派表態使得降息節奏逐步明確,推高金價、帶動個股表現;此外銅礦供應趨緊、全球制造業修復預期也帶動銅價上漲。行業部分公司披露亮眼業績,整體提振板塊表現。家電方面,外銷高增,白電上市公司業績超預期。

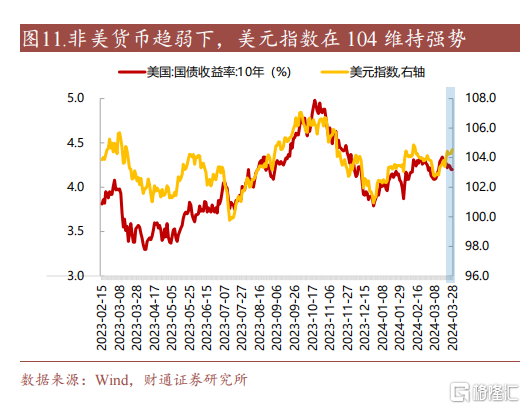

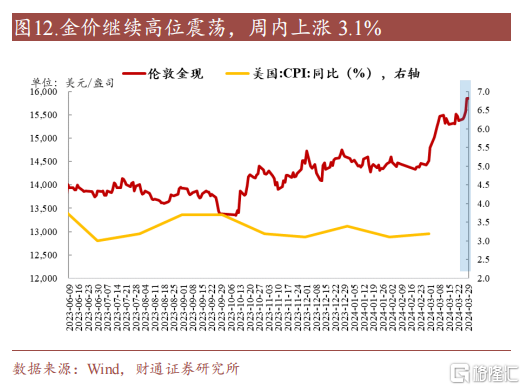

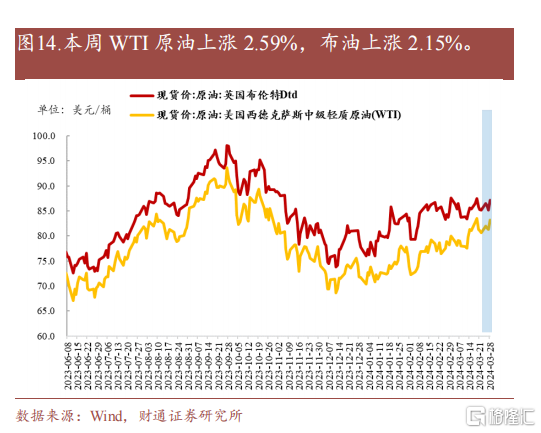

大類資產:1)美股三大股指分化,納斯達克收跌。2)10年期美債收益率與上周持平,美元指數在104維持強勢。3)金價和油價漲勢強勁。

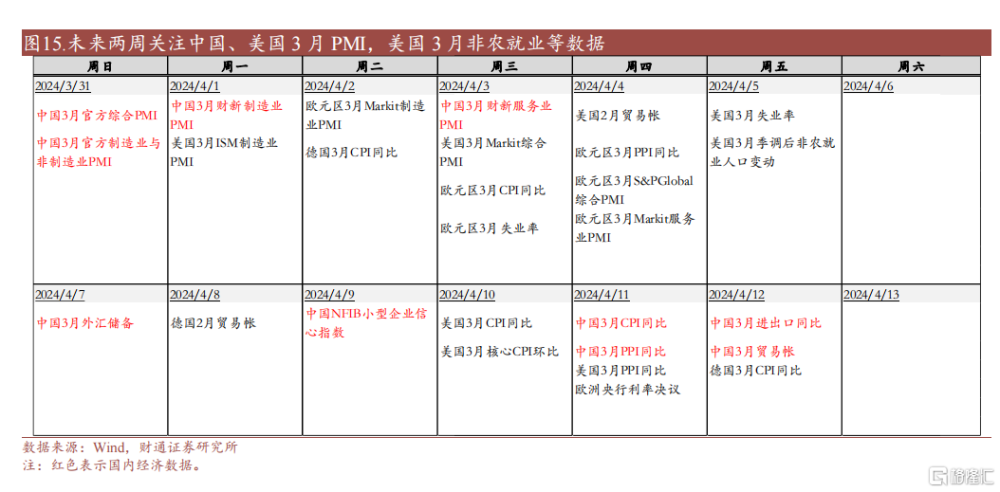

未來兩周重點關注:1)國內:3月31日,3月制造業PMI;4月11日,3月CPI與PPI;2)海外:4月1日,美國3月ISM制造業PMI;4月2日,歐元區3月Markit制造業PMI;4月5日,美國3月非農就業人數。

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

正文

1.A股:3000點保衛战

1.1 市場“V型”反轉,避險情緒升溫

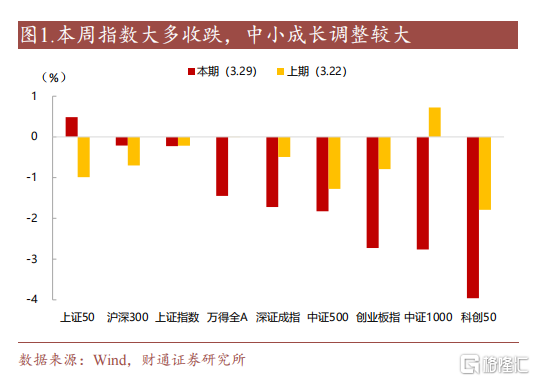

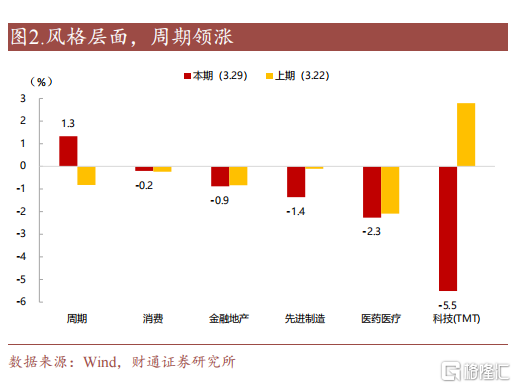

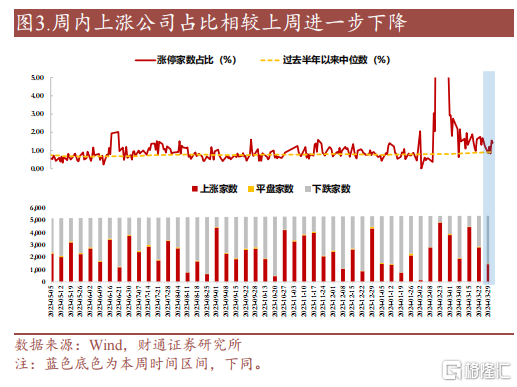

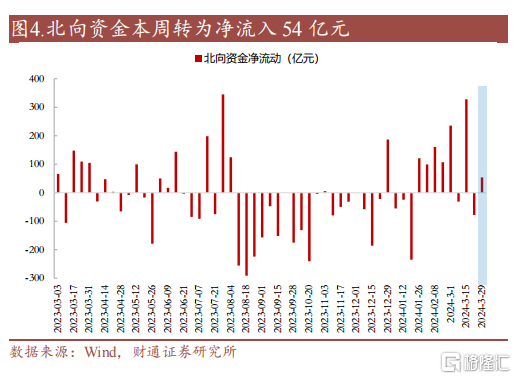

本周市場主要指數多數收跌,權重股成爲資金“避風港”。除了上證50以外,周內指數均收跌。其中,創業板指、中證1000和科創50表現墊底。風格層面,周期和消費相對抗跌,前期籌碼浮盈較高的科技TMT板塊在季末出現較大幅度調整。上證指數在本周圍繞3000點震蕩調整。風險偏好在市場大幅調整下出現顯著回落,周內日均成交額從過去兩周的日均萬億元水平下至9400億元。人民幣匯率在經歷了上周的超調後,出現技術性修正。北向資金隨之在本周轉爲淨流入54億元。

隨着業績期臨近,疊加季末調倉,資金對題材主线“落袋爲安”,轉向受益於年報的高股息資產。隨着一季度最後一周交易結束,市場即將進入4月業績披露期。年報季與景氣驗證期將近,市場更關注確定性機會。截至3月28日,A股市場已經有近500家上市公司發布2023年度利潤分配預案。中國石油、中國神華、中國海油等高股息資產在本周相繼披露年報,分紅派息仍處於高位。高股息資產的確定性再度吸引資金抱團避險。

1.2 高股息資產領漲,TMT表現靠後

高股息資產領漲,TMT表現靠後。其中,石油石化(4.1%)、有色金屬(3.7%)、家電(2.1%)表現靠前;傳媒(-9.5%)、計算機(-6.5%)和電子(-4.4%)跌幅較大。

整體來看,本周表現居前行業除了景氣預期向上以外,還同時具備高股息特徵。例如石油石化方面,俄羅斯部分煉油能力受無人機襲擊影響,此外OPEC+成員國將自愿減產計劃延長至Q2。原油供給繼續偏緊下,終端消費需求仍較爲強勁,油價上漲帶動板塊表現。同時本周中石油、中海油等代表性公司披露年報以及利潤分配預案,分紅派息力度不減。有色金屬方面,海外通脹回落、美聯儲鴿派表態使得降息節奏逐步明確,推高金價、帶動個股表現;此外銅礦供應趨緊、全球制造業修復預期也帶動銅價上漲。行業部分公司披露亮眼業績,整體提振板塊表現。家電方面,外銷高增,白電上市公司業績超預期。

2.宏觀:新興技術企業利潤回升,美國降息預期推遲

2.1 工業企業利潤增速分化,新興技術企業利潤回升

中國1-2月規模以上工業企業利潤增速回落。國家統計局發布數據顯示,1-2月全國規模以上工業企業利潤同比增長10.2%,較前值有所回落。利潤增速回落主因在於利潤率的下滑,1-2月工業企業利潤率4.7%,低於2023年的5.76%。分行業看,計算機、通信和其他電子設備制造業,電力、熱力生產和供應業,以及有色金屬冶煉和壓延加工業的利潤增速居前,分別爲210.9%、69.4%、65.5%。另外,裝備制造業、高技術制造業利潤明顯回升,反映新質生產力正培育壯大。工業企業利潤仍待進一步修復,印證當前經濟整體仍呈現供給修復、需求偏弱的狀態。外資金融機構參與國內債券市場業務範圍進一步拓寬。

2.2 美國耐用品訂單增速超預期,降息預期進一步推遲

美國新屋銷售三個月來首次下滑,房價同比六連跌。美國2月新屋銷售環比-0.3%,低於預期的+2.1%,以及前值的+1.5%。作爲美國房地產市場的先行指標,新屋銷售意外環比下滑,爲三個月來首次。2月新房供應量攀升至46.3萬套,爲2022年10以來的最高水平,供應充足催化新屋售價中位值同比大跌7.6%,爲連續第六個月同比下跌,指向房市復蘇之路崎嶇。

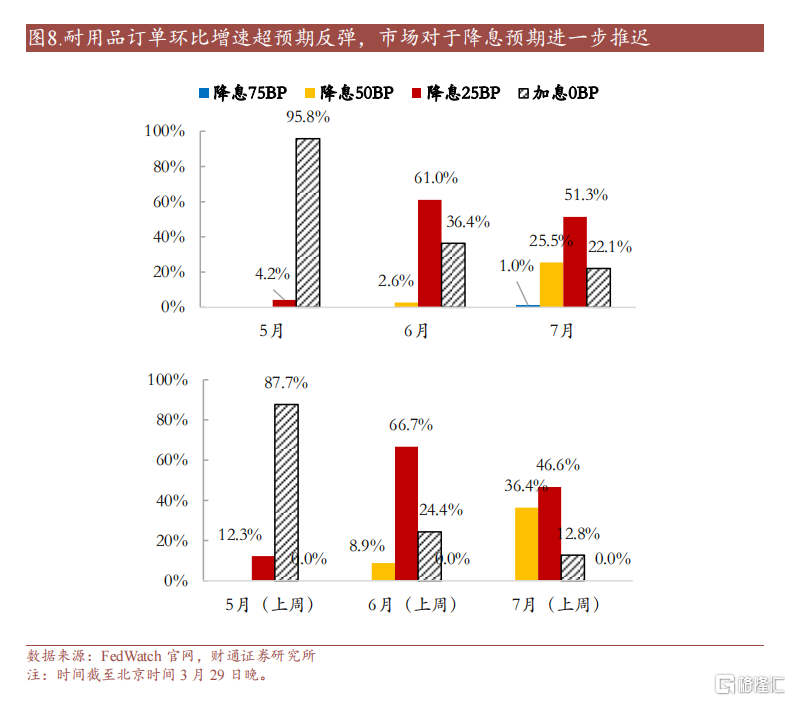

美國2月耐用品訂單環比增速超預期反彈。美國商務部公布數據顯示,美國2月耐用品訂單環比初值+1.4%,高於預期的+1.2%,以及修正後的前值-6.9%。2月耐用品訂單環比初值超預期反彈,主要由運輸設備和機械訂單增加推動,扣除運輸類耐用品的訂單環比+0.5%。此外2月核心資本貨物訂單環比+0.7%,爲三個月來首次增長。其中,核心資本貨物出貨量強勁反彈,環比+2.7%,扭轉了此前的下降態勢,表明制造業前景穩步改善。

3.大宗:美元強勢,金油銅共振

3.1 美股三大股指分化

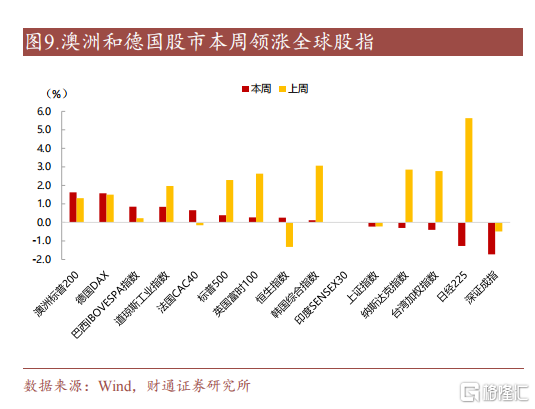

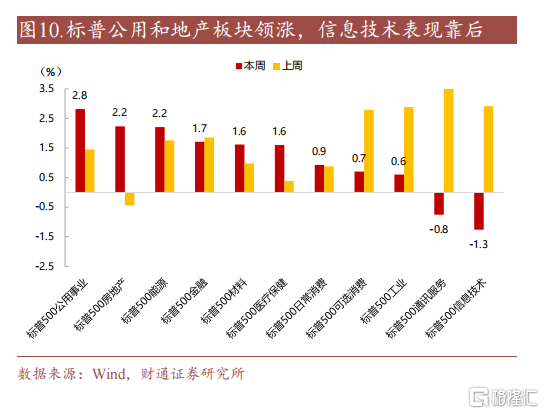

本周全球股市漲跌互現,澳洲和德國市場領漲。美股市場方面,道瓊斯工業、標普500以及納斯達克三大指數周度漲跌幅分別爲0.8%、0.4%以及-0.3%。標普500行業大多收漲,其中公用(+2.8%)領漲,信息技術(-1.3%)靠後。

3.2 美元資產:美元指數在104維持強勢

本周10年期美債收益率與上周持平,美元指數在104維持強勢。FEDWATCH數據顯示,2024年5月美聯儲降息0/25BPs的概率分別爲95.8%/4.2%;2024年6月降息0/25/50BPs的概率分別爲36.4%/61.0%/2.6%。近期美國經濟數據上修、耐用品訂單反彈,疊加海外瑞士、英國央行釋放鴿派信號,使得美元走強、非美貨幣趨弱。若2月核心PCE物價較前值持平或下行,市場對美聯儲降息預期或進一步降溫,美元指數有望繼續走強。

3.3 大宗商品:金價和油價漲勢強勁

本周現貨黃金上漲3.1%。近期在地緣衝突和對再通脹風險的擔憂影響下,金價有所上行。但美國經濟展現較強韌性、勞動力市場緩慢降溫、通脹較爲頑固,美元仍有望保持強勢。金價上行動力或減弱,波動可能上升。

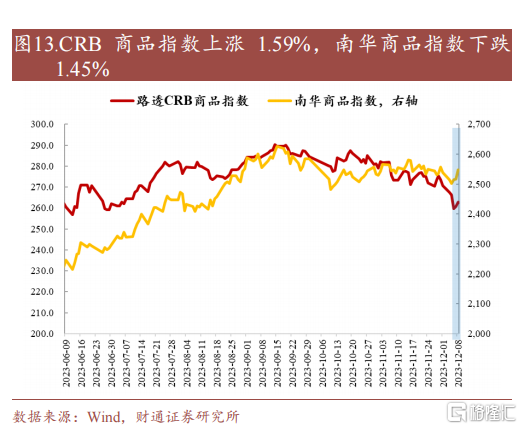

本周CRB商品指數上漲1.59%,南華商品指數下跌1.45%。銅等有色金屬方面,近期主线邏輯仍然是美國經濟軟着陸以及聯儲降息。近期國內冶煉廠商討聯合減產,下遊需求恢復偏慢導致庫存累積。疊加美國通脹與就業韌性導致降息預期反復,預計短期銅價波動加大,關注下遊需求恢復情況。黑色金屬方面,當前原料維持供過於求狀態,短期格局難以反轉,資金預計維持負反饋交易。在基本面邊際改善過程中,鋼價或隨預期的反復而加大波動。

原油方面,本周WTI原油上漲2.59%,布油上漲2.15%。供應端OPEC+2月減產執行率低於預期,使得減產延長的利好有所弱化。需求端,美國經濟仍表現一定韌性,美國汽油消費預計季節性轉好,但油價上行後需求弱化的壓力累積,且國內煉廠近期有檢修預期。預計油價短期高位震蕩。

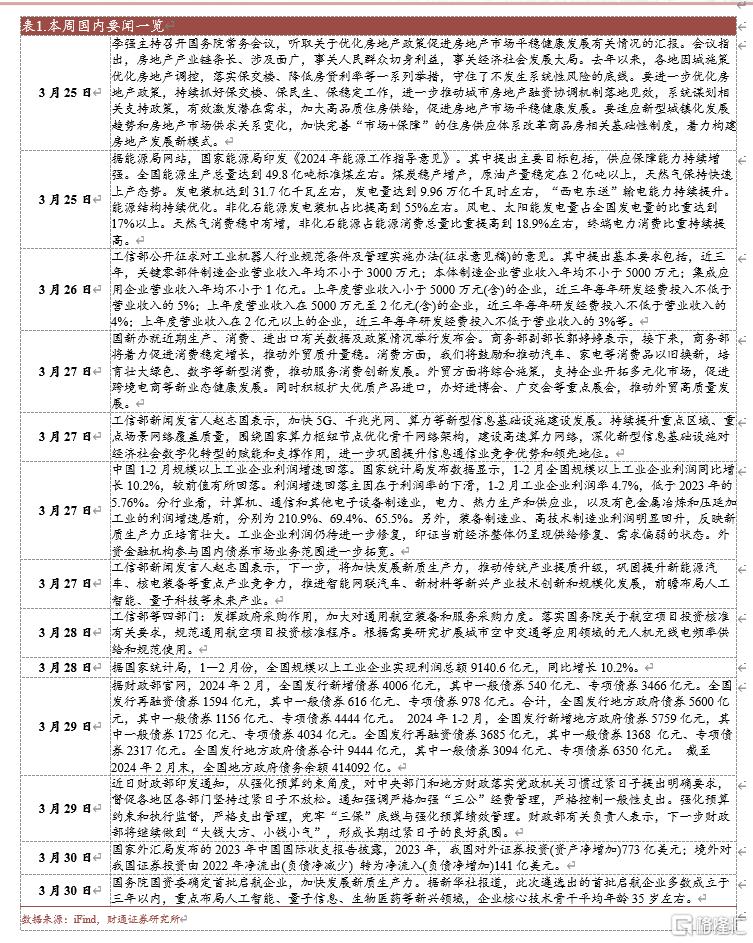

4.未來兩周重點關注事件一覽

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

注:本文來自財通證券股份有限公司2024年03月30日發布的《回歸業績確定性主线--“美”周市場復盤(3月第4周)》,報告分析師:李美岑 S0160521120002,王亦奕 S0160522030002

標題:財通策略:回歸業績確定性主线

地址:https://www.iknowplus.com/post/94297.html