美聯儲釋放降息預期,對中國有何影響?

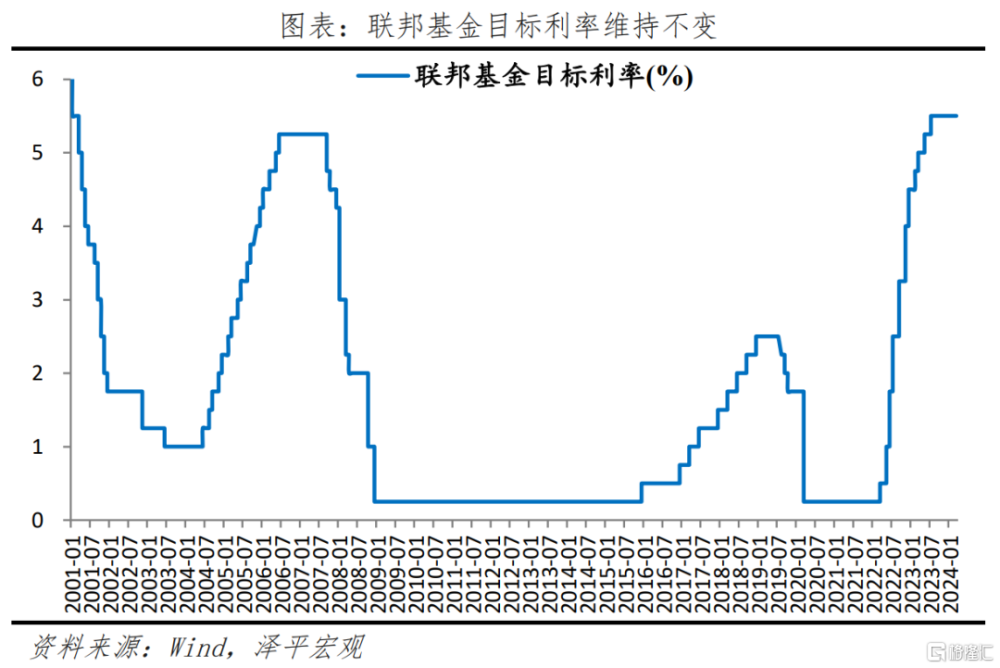

3月美聯儲議息會議宣布,維持聯邦基金利率5.25%-5.5%區間不變,符合市場預期。

1 FOMC:維持利率不變,年內預降息三次,上調經濟預期

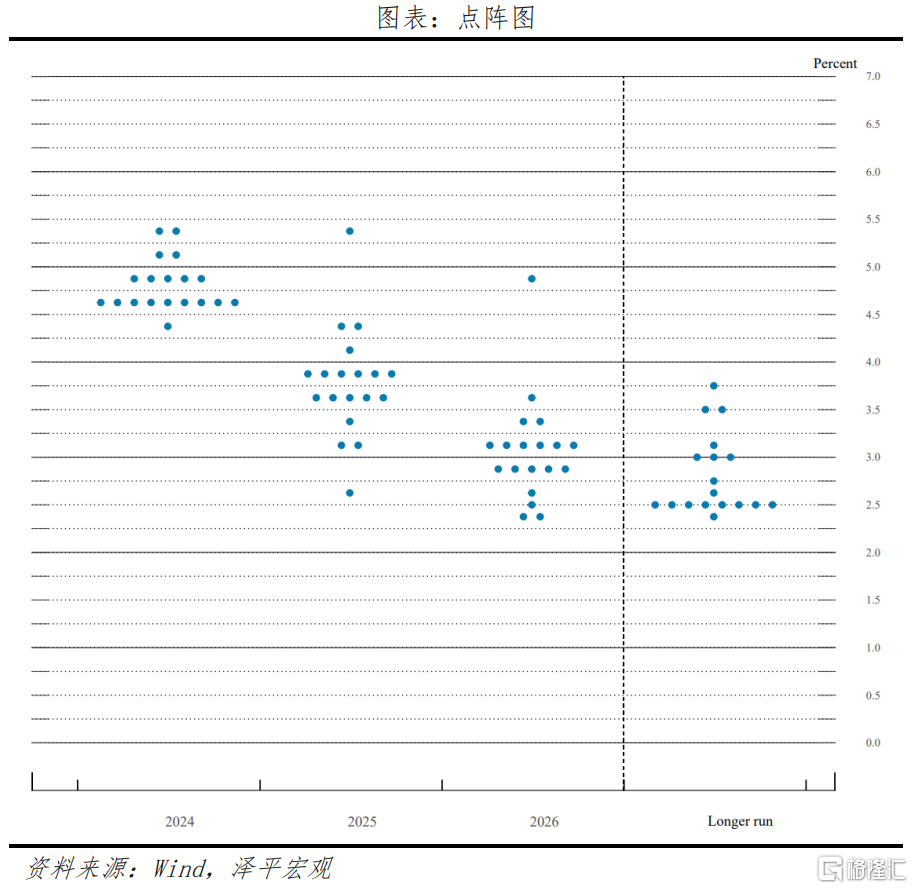

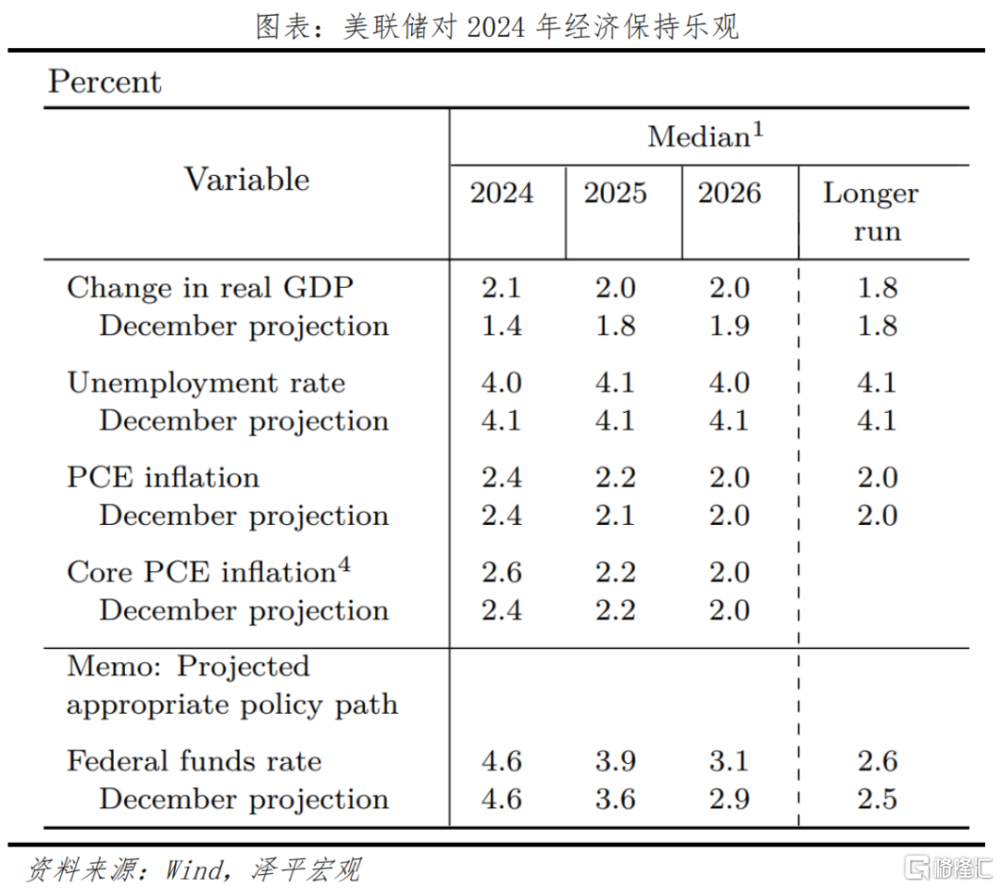

美聯儲維持2024年3次降息的指引不變,對應聯邦基金利率中值4.6%。3月點陣圖顯示,2024年降息3次,每次25bp;基本與市場形成共識。Fed Watch預測,6月首次降息的概率升至75.8%,全年降息75bp。由於對經濟預期樂觀,未來兩年降息幅度均有所下調;2025年預期值3.9,%,前值3.6%;2026年預期3.1%,前值2.9%。此外,中性利率預期從2.5%上調至2.6%,科技革命、逆全球化都將推高中性利率,變相擠壓未來降息空間。

降息的考量因素在通脹與就業“更好平衡”,保證失業率沒有大幅上升,致力於通脹持續回落。美聯儲認爲當前就業市場強勁,表述上,將1月“就業持續放緩”變爲“就業保持強勁”。表示,“當前通脹反彈並未降低實現2%目標的信心,並對通脹風險保持高度關注”,“勞動力市場、通脹壓力、通脹預期、金融和國際進展是美聯儲主要考慮問題”。

美聯儲對經濟預期樂觀,上調GDP、通脹預測,下調失業率預測。3月經濟預測摘要(SEP)中,2024年GDP預測值2.1%,前值1.4%;核心PCE預測值2.6%,前值2.4%;失業率預測值4.0%,前值4.1%。此外,2025、2026年GDP預測值分別從1.8%和1.9%上調至2%。意味着美聯儲對經濟預期接近軟着陸、不着陸情形。

美聯儲表態偏鴿,上調通脹和經濟預期、但維持今年降息幅度不變,反映對經濟的信心增強,疊加美國大選年存在降息的政治訴求。短期資本市場交易寬松,美股連續三個交易日上漲,三大股指創歷史新高;黃金走強後略有回落,3月20日COMEX黃金拉升至2192.2,此後修復性回調;美債收益率走低,3月20日十年期國債收益率報4.27%,前值4.30%。此外,美聯儲上調了長期利率預測,意味着“高通脹、高利率”時代或到來,資產將重新定價。

2 美國經濟形勢如何?

當前美國經濟韌性較強,依然以高於潛在增速的步伐增長。就業數據超預期、失業率穩定;房價觸底反彈,地產鏈回暖;但通脹去化放緩,具體來看,

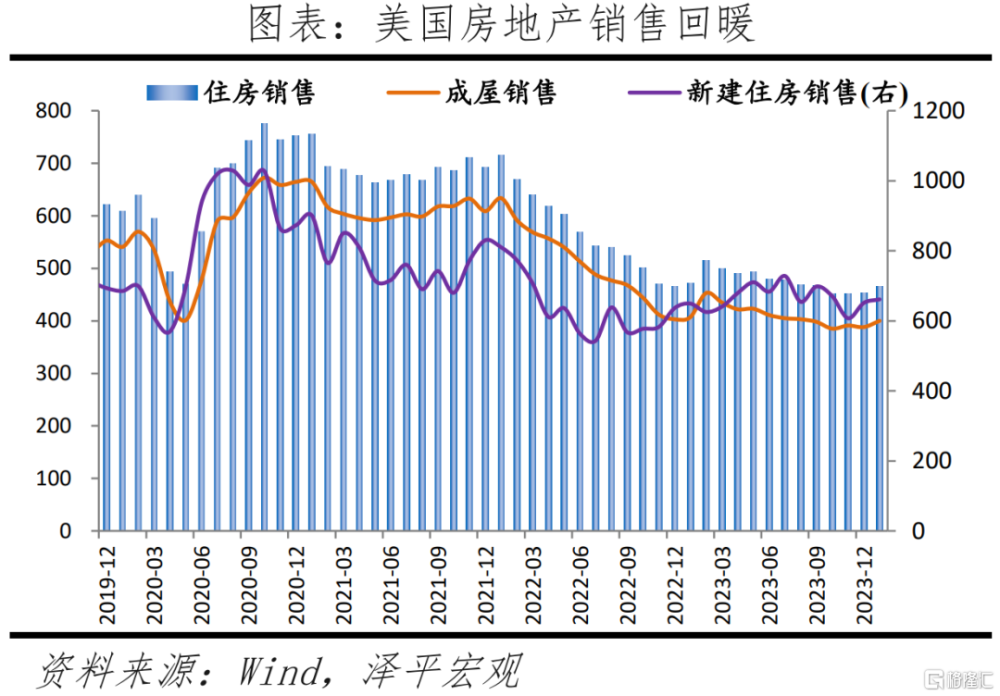

一是,隨着降息預期的升溫,以及地產供給不足,美國主要房價指數均已見底反彈。去年12月10城房價指數同比7.0%,20城房價指數同比6.1%。在住宅新建許可保持穩定增長的同時,新开工大幅增加。2月住宅新建許可151.8萬套,環比增長1.9%,同比2.4%;新建开工152.1萬套,環比10.7%,同比5.9%。美國地產自2022年底見底後,低庫存、居民實際收入改善支撐2023年的成屋銷售。1月成屋庫存101萬套,成屋銷售400萬套;12月自住房屋空置率0.9%,住房自有率65.7%。

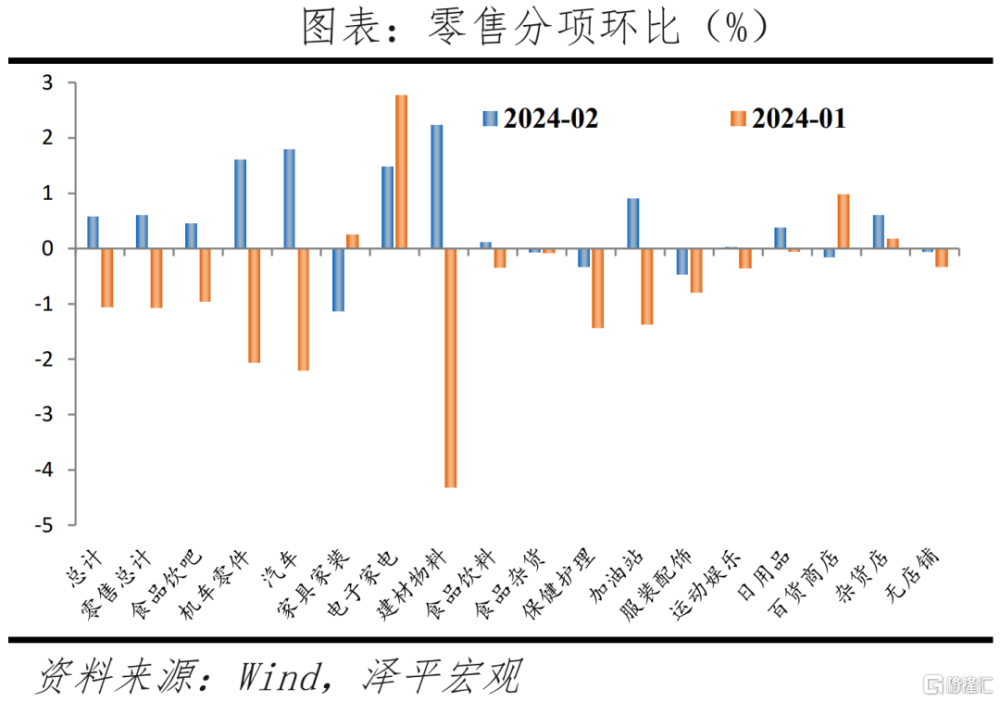

二是,消費保持較強韌性。2月零售銷售總額環比0.6%,前值-1.1%;核心零售銷售0.3%,前值-0.8%。汽車、無店鋪零售、食品飲料是主要貢獻項目,分別佔零售總額的17.3%、16.8%和11.8%。具體來看,汽車銷售額同比增長1.4%,環比增1.8%;無店鋪零售同比增1.2%,環比-0.1%;食品飲料同比增1.9%,環比0.1%。

2月美國天氣好轉,服務消費較上月升溫。食品飲吧、運動娛樂、雜貨店等零售環比擴張,分別爲0.5%、0.02%和0.6%。此外,房地產回暖拉動地產鏈消費。建築材料、電子和家用電器零售環比2.2%、1.5%。

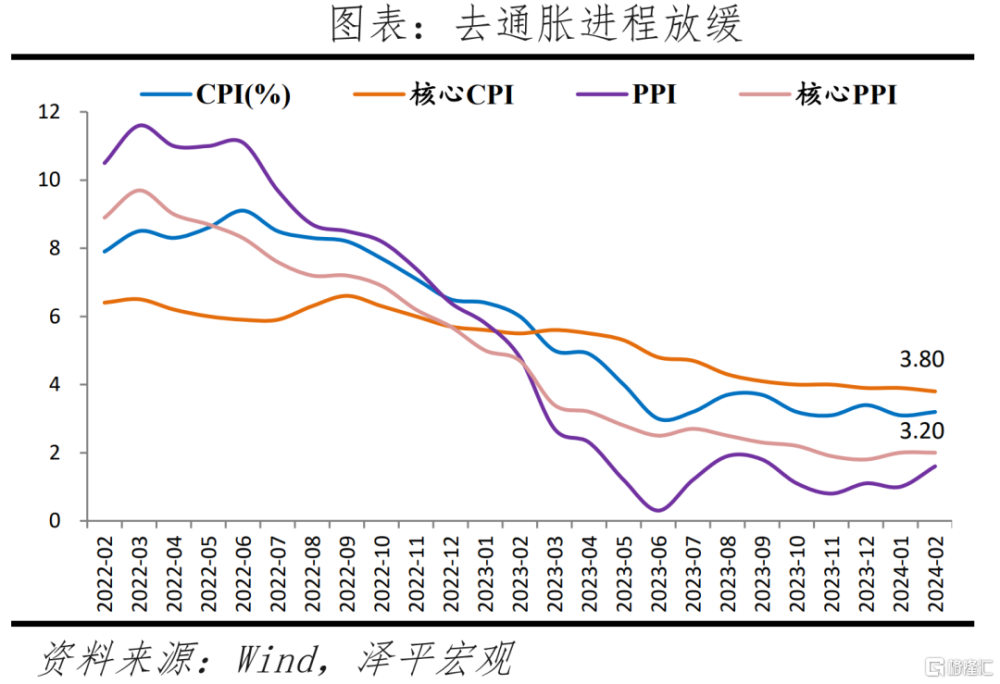

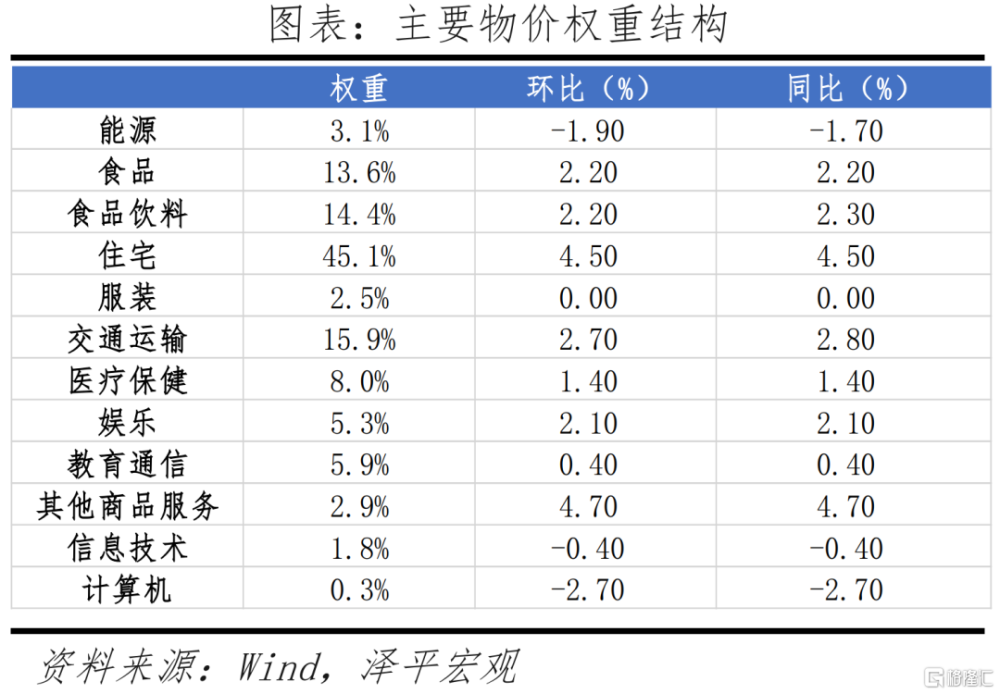

三是,去通脹進程放緩。2月美國CPI同比3.2%,前值3.1%;CPI環比0.4%,前值爲0.3%;核心CPI環比0.4%,連續兩個月超預期。核心PCE同比回落到2.8%,符合預期,但依然高於2%的通脹目標。食品飲料、住宅、能源、交通運輸、醫療保健是主要貢獻項目。

住宅佔CPI權重較高(45%),去通脹極爲有限,2月住宅同比4.5%,環比4.5%;住房租金同比5.8%,環比0.4%。美國房價同比在2023年6月已見底,房價滯後影響,最快將於2024年下半年對住房通脹帶來新一輪上行壓力。

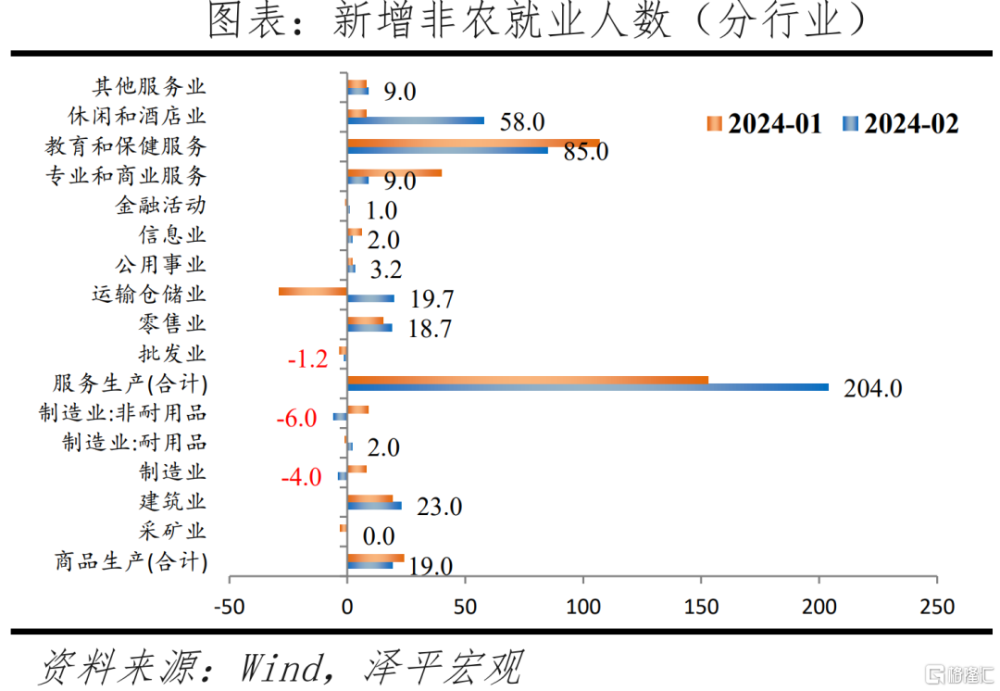

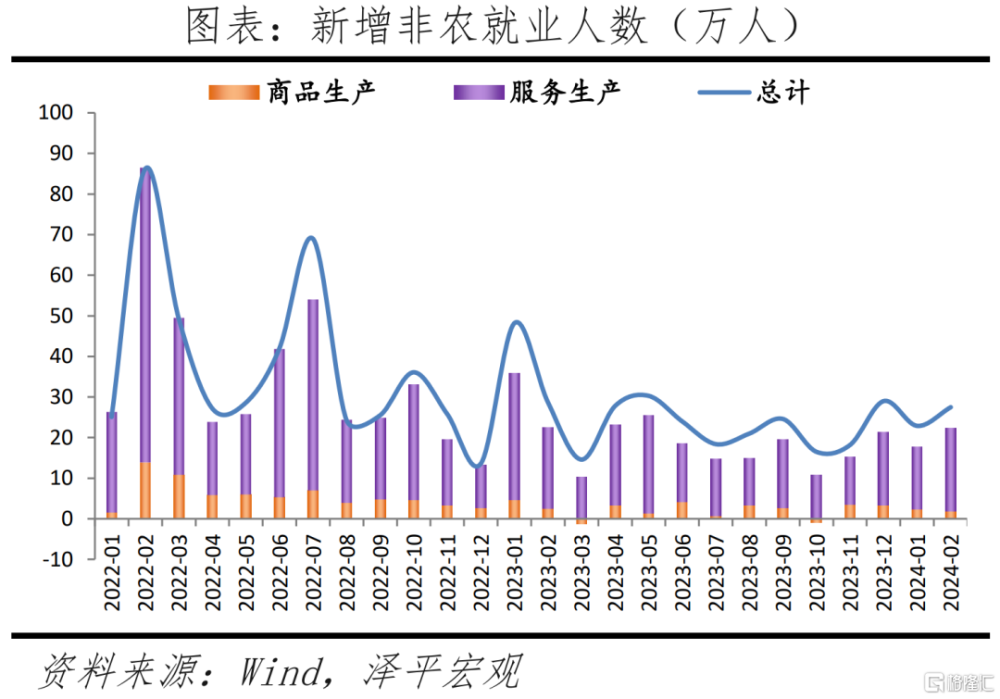

四是,就業市場強勁。2月新增非農就業27.5萬人,2023年月均新增25.1萬人,服務生產新增就業20.4萬人,商品生產新增就業1.9萬人。服務生產中,教育和保健服務新增就業8.5萬人,休闲和酒店業5.8萬人,倉儲運輸業2.0萬人。商品生產中,建築業新增就業2.3萬人。存量分項看,以制造業爲代表的商品生產環比下滑,汽車環比-0.04%;非耐用品環比-0.12%;以服務生產爲代表的倉儲運輸環比0.3%,公共事業環比0.55%,教育和保健服務環比0.33%。

失業率維持低位,勞動力市場緊張緩解。美國U1-U6失業率小幅上行,就業數據韌性強。失業率3.9%,環比上行0.2個百分點;U6失業率7.3%,環比上行0.1個百分點。勞動參與率62.5%,與上月持平。時薪環比放緩,主因上月極端天氣用工不足;平均工時環比增長0.3%,平均時薪降至0.1%,但平均薪資同比上漲4.3%,放緩程度仍有限。

3 美國補庫周期,利好中國兩大出口鏈條

美國制造業PMI連續兩個月回升,1-2月中國出口同比升至7.1%,對美出口同比回升至5.0%。後續關注中國兩大出口鏈條:一是關注美國率先進入補庫周期的行業相關出口;二是房地產後周期行業相關出口。

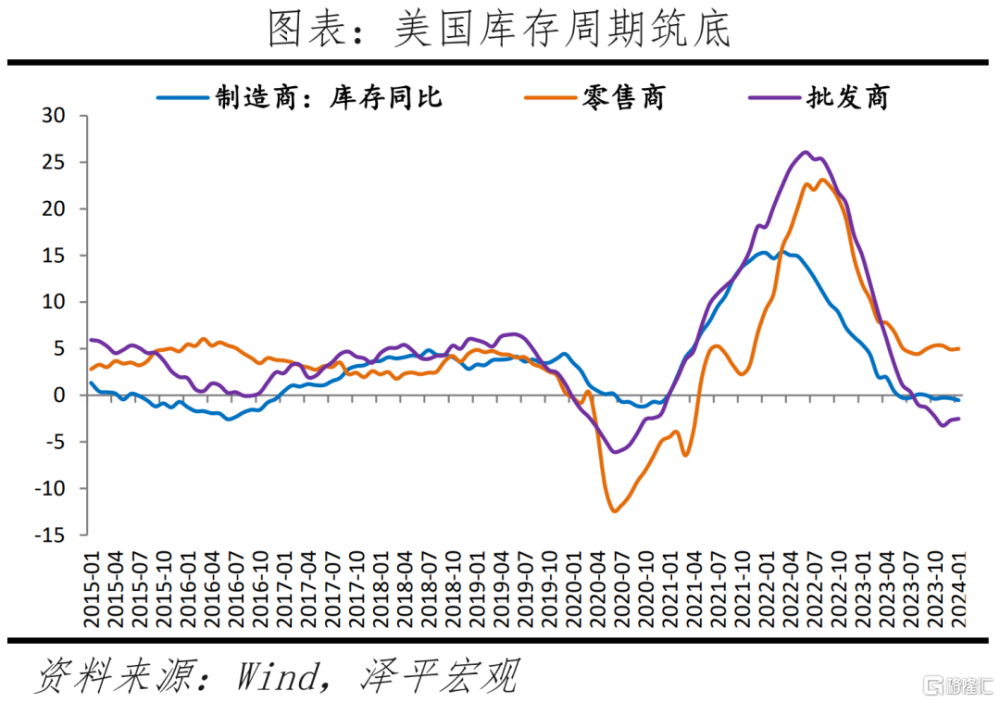

本輪是弱補庫周期,制造商、批發商補庫動力弱於零售商。1月制造商庫存、批發商名義同比分別爲-0.5%和-2.5%,處於歷史54.8%和69.9%的高分位水平;零售商名義同比5.0%,位於47.6%的分位水平。從庫銷比看,1月制造商庫存銷售比爲1.5天,高於批發商、零售商的1.36天和1.33天。

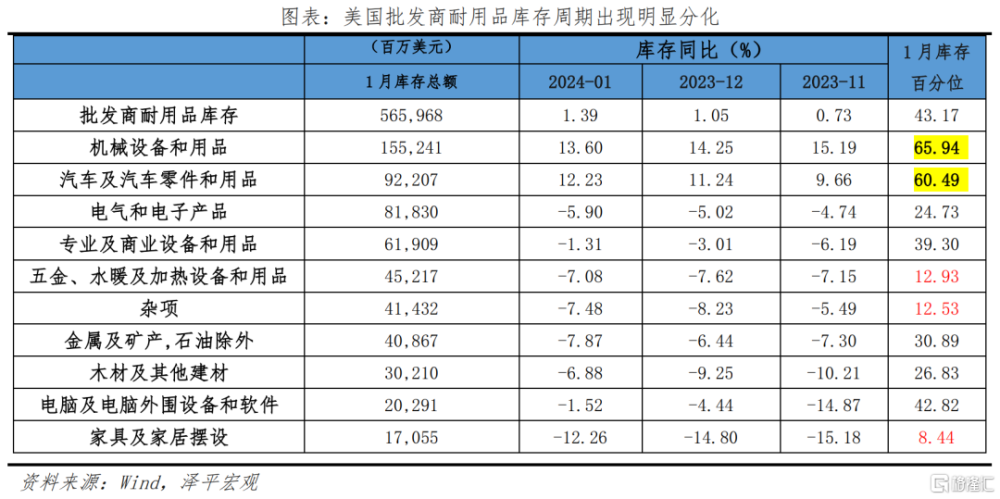

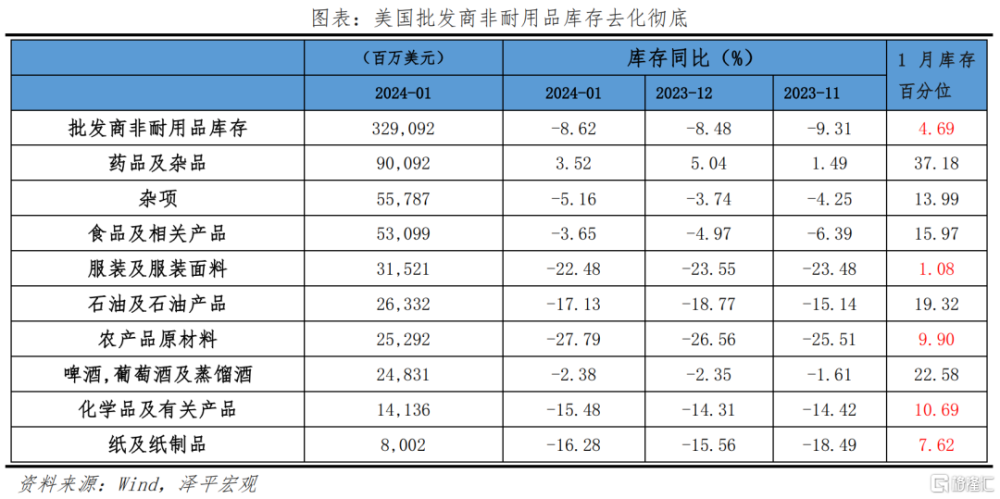

當前美國庫存周期呈現三大特點:1)非耐用去庫存程度強於耐用品。2)非耐用品中,“服裝、農產品、化學品、紙制品、雜項制品”等去庫徹底,而“藥品、酒類”等庫存水平相對較高。3)耐用品中,“家具、五金、以及雜項制品”去庫徹底,而“機械設備、汽車和零部件”庫存水平較高。

2月中國勞動密集型出口產品大幅反彈,與美國補庫周期相印證。以紡織、服裝、玩具、箱包爲代表的非耐用品消費產品出口金額同比分別15.5%、13.1%、15.9%、24.1%和;以家具、燈具爲代表的耐用品、地產鏈相關消費出口金額同比36.6%、30.5%。

值得注意的是,當前美國去庫相對徹底的非耐用品對中國出口的潛在拉動有限。如果我們以廣義口徑的非耐用品對美出口來衡量(HS第4/6/7/8/9/10/11/12類),其出口僅佔我國對美出口的25%,佔總出口金額的3.7%。

考慮到以同比5%增速的角度測算,對我國潛在出口拉動不足0.2%,也並非2024出口復蘇的決定性力量。總的來說,2024中國對美的勞動密集型出口可以期待持續修復,但對總量並不會大幅改善。

4 美元降息,利好全球資本流動

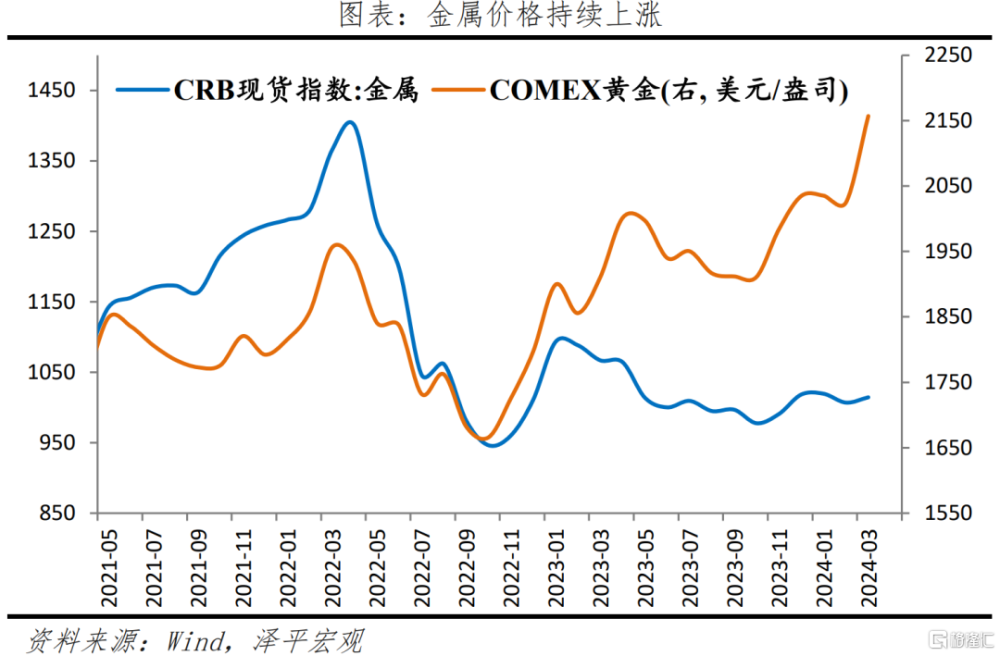

利好黃金,銅等有色金屬。美聯儲降息預期更加催化了黃金、有色金屬價格;黃金價格持續上漲根本邏輯是全球宏觀範式轉變。截至3月21日,CRB金屬和黃金價格月均環比分別爲1014.3和2157.1美元/盎司,較2022年10月最低點分別上升7.2%和29.5%。

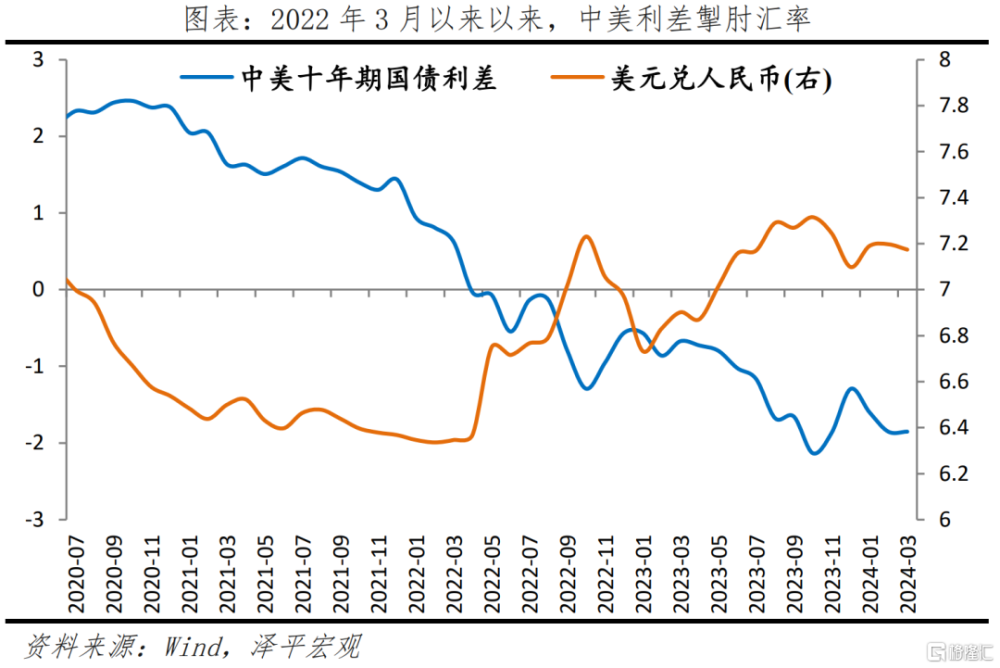

美聯儲議息會議明確年內降息信號,若美聯儲降息,則中美利差倒掛程度和資本外流將得到緩解,人民幣匯率貶值程度也將有所緩解。

美聯儲加息周期下,美元強勢,各經濟體常面臨資本外流、貨幣貶值、外債承壓、經濟衰退等問題。例如,此次美聯儲加息周期下,土耳其、阿根廷貨幣貶值嚴重。相較2022年,2023年土耳其和阿根廷貨幣平均貶值幅度爲43.4%和125.7%。

對於中國而言,美聯儲加息下美國國債收益率快速上行,中國貨幣政策偏寬松,中美利差倒掛,2022年5月中美10年期國債利差爲負,境外持有人民幣資產放緩,人民幣匯率开始貶值,資本流出。

近期,美元指數略有反彈,雖然美聯儲維持年內降息三次的預期,但瑞士央行率先降息25bp,英國央行、歐央行明顯偏鴿,短暫推升美元指數。

但中期來看,伴隨着中國經濟的逐步恢復以及美聯儲降息預期兌現,人民幣貶值壓力放緩、資本市場顯示積極信號。自2月5日以來,人民幣兌美元匯率維持在7.19左右,上證指數從2月8號到月18日,漲跌幅達9.02%,已經开始修復。

標題:美聯儲釋放降息預期,對中國有何影響?

地址:https://www.iknowplus.com/post/92655.html