關於國債極端行情是如何發生的

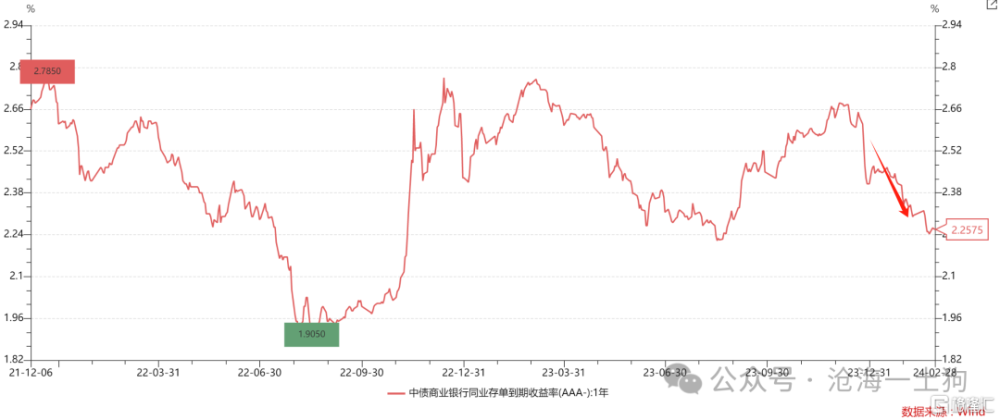

2024年2月29日,30年國債繼續狂飆,活躍券230009已經來到了2.475%。

在《關於債市的逼空行情和末尾淘汰原理》一文中,我們找到了一條負債端的解釋路徑:

漫長的債券牛市積累了大量的債券死空頭,他們的規模達到了具備宏觀顯著性的水平。

於是,市場的末尾淘汰機制开始起作用,市場會沿着淘汰最弱者的方向運動。

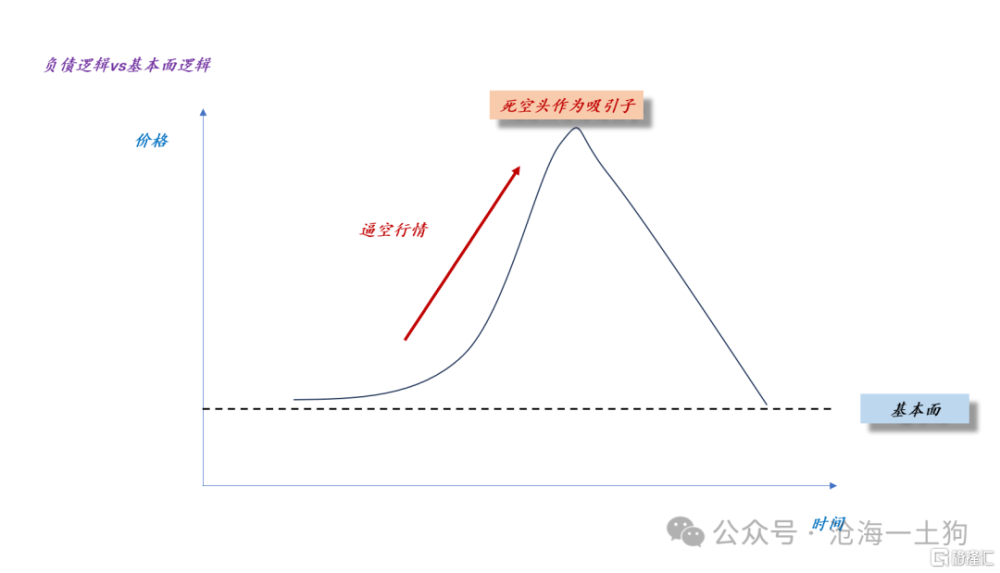

於是,就有了下圖:

在這種情況下,死空頭會成爲一個負債端的吸引子,驅動價格移動;市場價格會大幅偏離基本面。

在這裏有兩個問題:

一、死空頭一定會輸嗎?

二、如果死空頭是一家大機構,追加保證金怎么辦?

第一個問題的答案是,一定會輸。

之所以多頭敢逼空,是因爲貨幣政策處於降息周期,央行是支持做多的。

在人民幣市場,一家機構再大也大不過央行。我們在《對債券市場的一些看法》一文中也討論過做空時機的問題。

即做空長債的條件十分苛刻:1、貨幣需求曲线企穩或者反彈;2、本輪貨幣供給曲线擴張結束;

當下的市場不滿足條件2 。

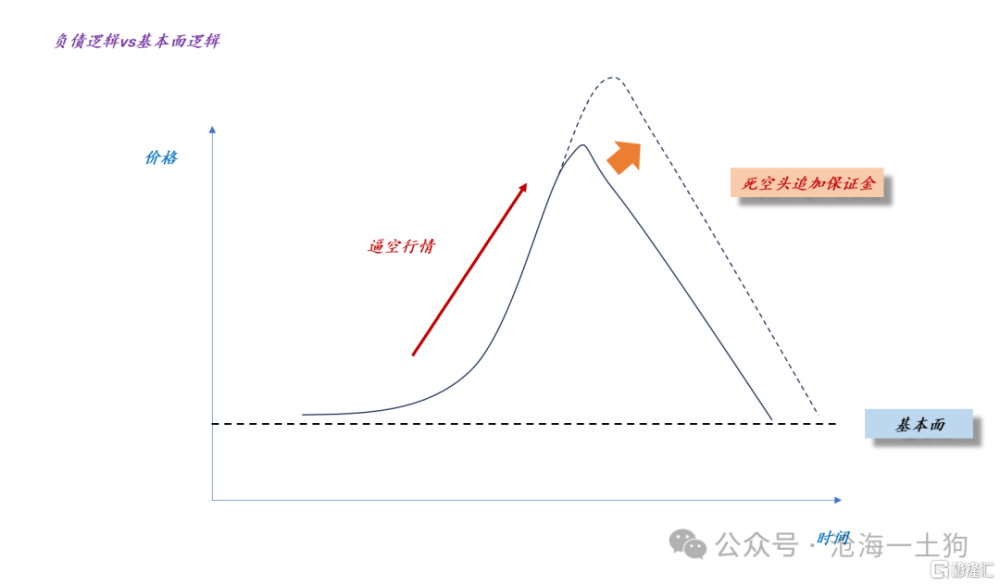

下面進入那個更有意思的問題,如果死空頭是一家大機構,瘋狂追加保證金會怎么樣?

答案是,追加的保證金會導致30年國債進一步暴漲。

乍一看,這個答案有些反直覺,但是,我們換個角度去推理就很清晰了:

1、大家夥再大也打不過央行+市場的綜合體;

2、大家夥追加的保證金相當於往獎池裏追加獎金;

因此,死空頭們追加的保證金越多,30年國債漲得越極端。

於是,我們就構造了一條非理性的循環路徑:

脆弱账戶不斷地追加保證金,刺激市場不斷地向反方向移動,逼迫脆弱账戶進一步追加保證金,最後,這個集體的最後一分錢被榨幹,遊戲結束。

也就是說,脆弱账戶們在不斷地搬起石頭砸自己的腳,直到把自己砸死,這是一個極其奇葩的循環。

那么,站在脆弱账戶們的立場他們到底是怎么想的呢?第一、他們已經上頭了;第二、他們期待別人先爆倉,那么,自己就不用死了。

甚至於,如果這幫人足夠阿Q的話,他們不認爲自己是那條被整個市場盯上的大魚,別人才是。

這個可追加獎金的獎池機制,能解釋一些極端行情到底是怎么發生的,在某些特殊情況下,市場價格已經不反映基本面了,它反饋的是作爲獵殺者的市場所鎖定的保證金數量。

不要再談基本面了,行情運行到這個階段,基本上與基本面無關了。

當金融系統產生bug時,系統會用價格波動清除bug;當有人不斷地花錢滋養這個bug時,系統會用極端的價格波動清除這個bug。

所以,不要爲bug买單,不要用自己的血肉去澆灌別人釋放出的惡魔。

標題:關於國債極端行情是如何發生的

地址:https://www.iknowplus.com/post/85181.html