2023地方經濟財政成色幾何?

核心觀點

當前全國經濟運行趨勢向好發展,各省份有不同程度增長,低基數省份增速顯著高於中部及沿海省份,上海、四川、遼寧成績喜人,產業結構迎改善,短期來看,經濟增長仍較多依賴消費帶動,擴大內需重要性顯著,“穩中求進”爲後期經濟發展的重要導向,經濟增速將控制在合理水平。

在增值稅留抵扣稅導致的低基數背景下,大部分省份一般公共預算收入同比大幅增長。但財政收支缺口仍大,土地收入市場仍受抑制。財政支出結構優化可釋放部分財力,但財政支出擴張態勢未變,財政緊平衡持續。多地謀求新一輪財稅體制改革,建議關注財稅體制改革對市縣層級債務管理的積極影響。

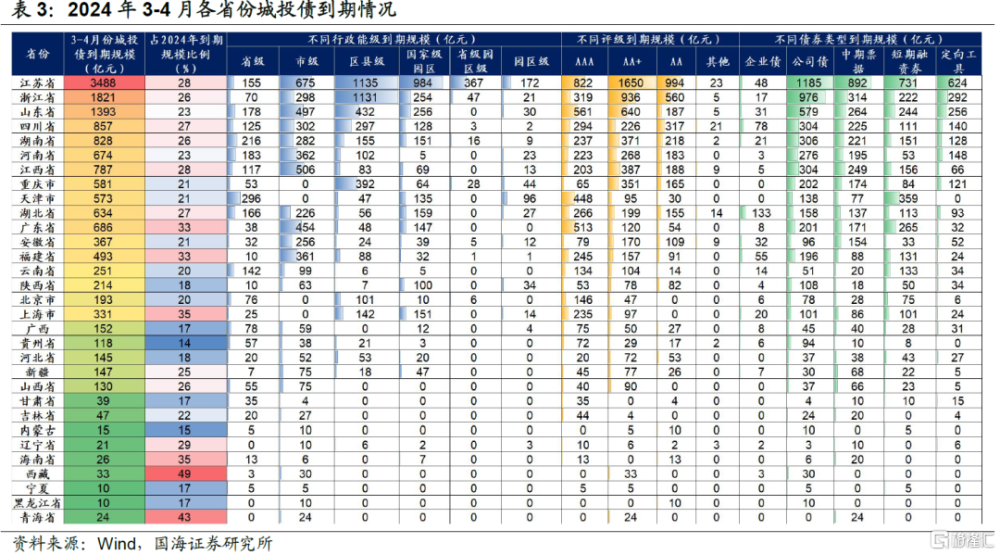

各省市2024年3-4月城投債到期情況,建議重點關注經濟增長較好、財政收入增速靠前、土地市場下行幅度較緩、存量債券可觀的四川城投債挖掘機會;其次,結合實際化債進度,關注山東市級主體、區縣主體及AA+存量債挖掘機會。

報告正文

春節已過,2023年經濟、財政數據相繼出爐,本文重點觀察23年各地經濟財政成色,結合各地土地市場情況,梳理各地債務情況。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

1、經濟運行趨勢向好

1.1

經濟增長有亮點,產業結構有改善

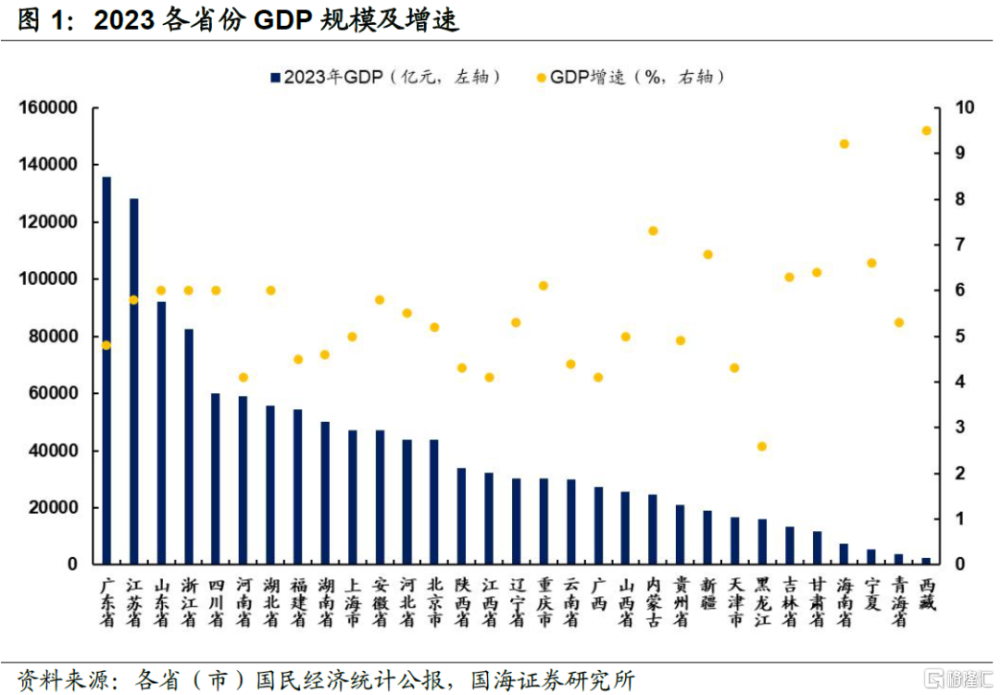

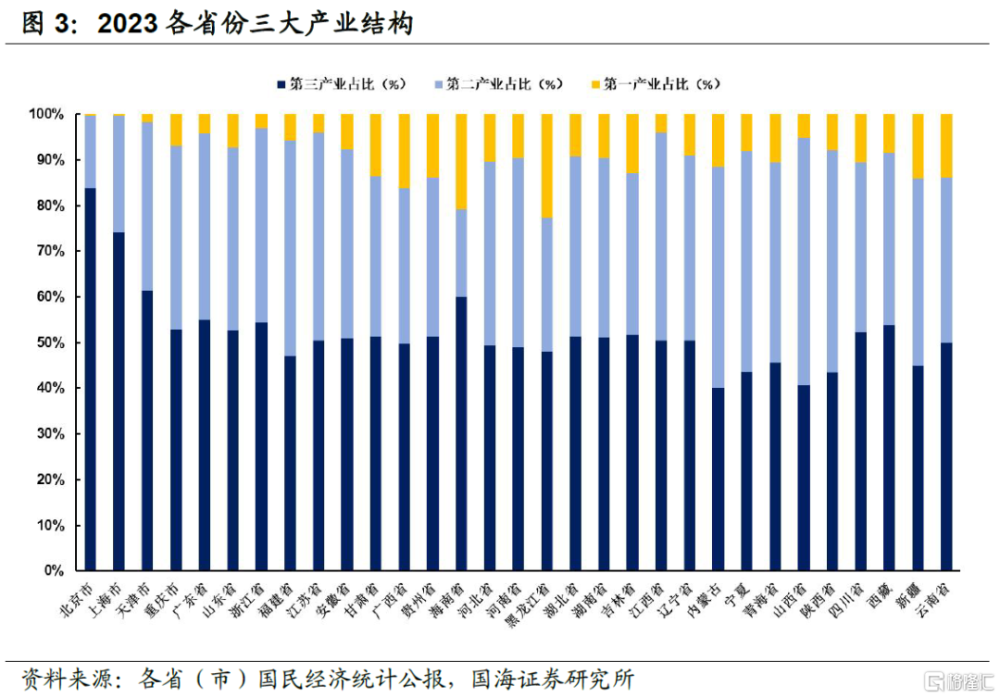

經濟運行方面,廣東、江蘇GDP斷檔領先,上海、四川排名提升;西藏、海南GDP增速超前,遼寧增速10年來首超全國增速,低基數省份經濟增速顯著較高,地方負債率仍需重視。

經濟體量方面,廣東、江蘇GDP超12萬億元,分別爲13.57萬億元與12.82萬億元,呈現斷檔式領先;重慶市再上新台階,成爲中西部GDP首登3萬億城市;四川經濟體量小勝河南,GDP規模超1000.5億元,主因2023年增速差異;上海排名再入前十。GDP增速方面,全國共有17個省(市)GDP增速超過全國平均水平(5.2%),遼寧增速5.3%首超全國增速,疫情衝擊較大省恢復較快。與往年不同,低基數省份增速顯著高於中部及沿海省份,且前5名中4個爲自治區,分別爲西藏、內蒙古、新疆和寧夏,值得一提的是西藏和海南增速超過9%。

產業結構方面,黑龍江省第一產業增加值佔比全國第一。山西第二產業增加值佔比位居全國榜首;海南第二產業增加值爲全國唯一增長,高新技術產業貢獻卓著;河南第二產業增加值降幅最大,達4.01%。北京和上海第三產業佔增加值比全國領先。

1.2

經濟緩修復,消費爲主要動力

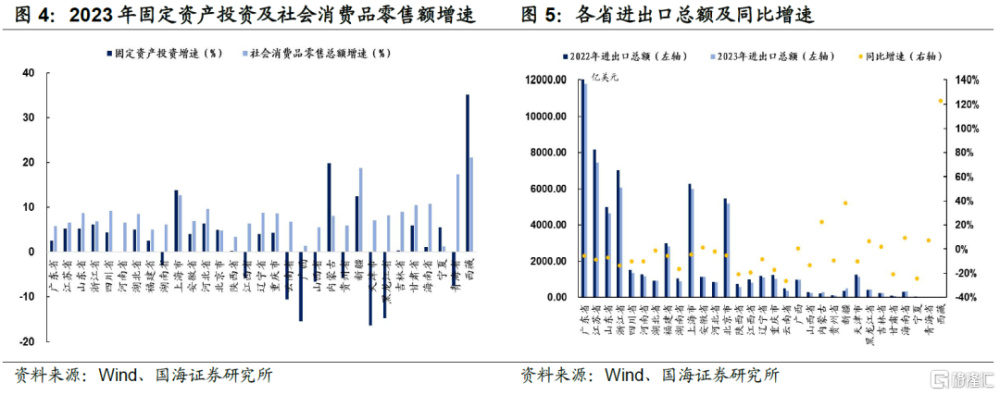

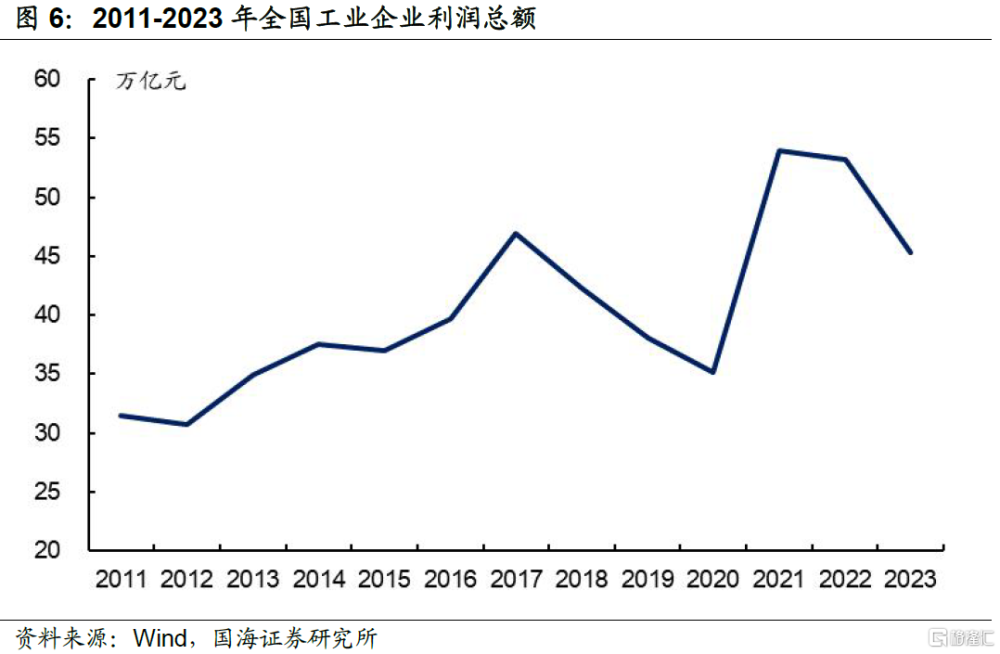

投資、進出口及消費方面,各地2023年投資增速差異較大,全國工業企業盈利能力下降;8省份進出口總額呈正增長,進出口頹勢尚未扭轉;消費實現全面正增長,爲經濟修復主要動力。西藏、內蒙古、上海固定資產投資及社會消費品零售總額均同比高增,天津、雲南、黑龍江等9省份固定資產投資增速爲負。超1/4省份進出口總額實現同比增長。從增速來看,各省份中西藏、內蒙古固定資產投資增速表現突出,分別達到35.10%、19.83%;進出口增速分別達123.04%、22.57%,社會消費品零售總額增速分別實現21.10%、8.10%。

1.3

穩中求進,多地調整目標增速

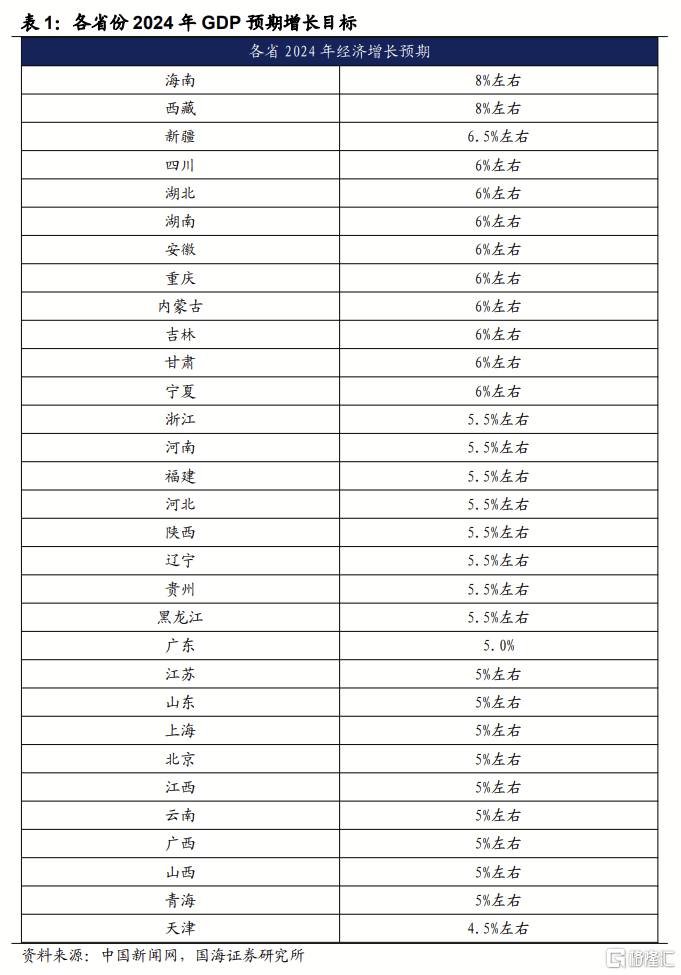

近期,各省陸續公布政府工作報告,“穩中求進、以進促穩、先破後立”、“牢牢守住不發生新增隱性債務、債務違約和系統性風險三條底线”或爲後期經濟發展的重要導向。據中新網統計,部分省份下調2024年經濟增長目標。截至2024年2月26日,各省已公布2024年GDP增速目標,其中,大部分省份GDP增速目標集中於5%-6%區間,天津、新疆、西藏、海南增速分別設定爲4.5%、6.5%、8%、8%,主要爲基數較小區域;10省經濟增長目標爲5%,主要爲經濟大省與西部區域;8省設定爲5.5%,區位較雜;9省設定爲6%,主要爲中部區域。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

2、財政收支或存調整

2.1

財政收支緊平衡,財稅改革迎機遇

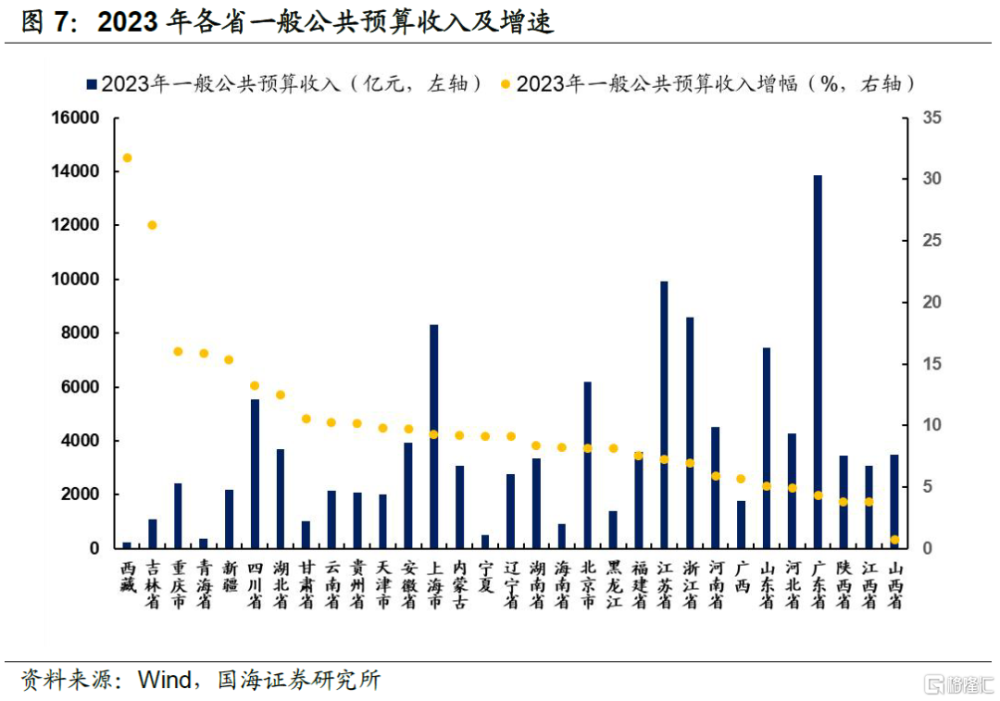

財政收入規模方面,2023年全國一般公共預算收入21.67萬億元,同比增長6.4%,廣東一般公共預算收入全國第一,西藏一般公共預算收入增幅全國居首。廣東獨居一檔,2023年一般公共預算收入爲13851.3億元,領先第二名江蘇3921.3億元;浙江、上海緊隨其後,預算收入均高於8000億元,分別爲8600億元、8312億元;山東、北京和四川預算收入均高於5000億元。

財政收入增速方面,在增值稅留抵扣稅導致的低基數背景下,大部分省份一般公共預算收入同比大幅增長。西藏、吉林收入增幅全國前二,分別達31.74%及26.3%;重慶、四川等8省份進入全國增幅前十,增幅均高於10%。

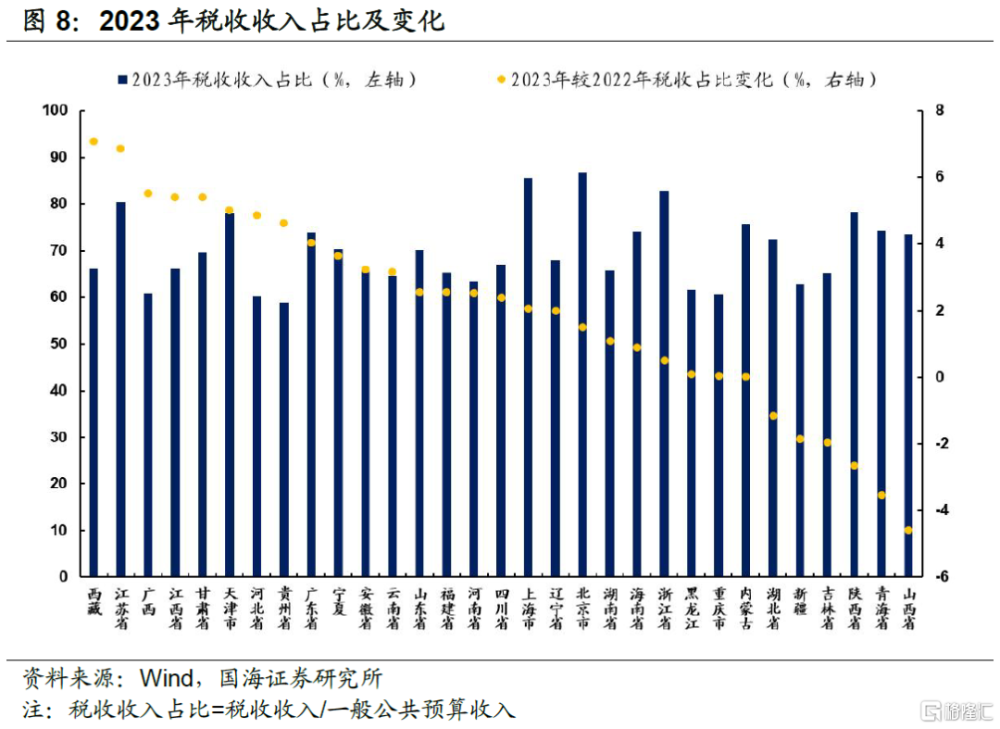

財政收入結構方面,北京、上海和浙江一般公共預算收入稅收佔比全國前三,除湖北、新疆、吉林、陝西、青海和山西,其他省份稅收佔比均實現同比增長。北京、上海、浙江和江蘇一般公共預算收入稅收佔比高於80%,經濟基礎牢固;陝西稅收佔比78.36%位居第五,但同比回落2個百分點;第六到十名分別爲,天津、內蒙古、青海、海南、廣東稅收佔比高於73%。西藏和江蘇稅收佔比同比增長7個百分點及6個百分點,增值稅貢獻顯著;廣西、江西、甘肅和天津稅收佔比同比增長高於5%。山西稅收佔比同比回落最大,回落4個百分點;青海回落3個百分點。

稅收分配方面,自2022年國務院印發《關於進一步推進省以下財政體制改革工作的意見》(以下簡稱“20號文”)以來,財稅體制改革持續推進,中央持續優化財權、事權的分配機制,結合各省實際情況進一步梳理省市縣三級政府權責與稅收分配機制。

截至2024年2月26日,廣東、貴州、江西已陸續推進相關改革方案。以貴州爲例,在《關於推進省以下財政體制改革工作的實施意見》的政策指導下,稅收分配向市縣傾斜,且進一步明確市、縣分配比例,將原有三七分配的資源稅、城鎮土地使用稅,調整爲“20:20:60”的省市縣分配,優化下層政府財政實力,穩定地方債務風險。在中央“謀劃新一輪財稅體制改革”的要求下,預期會有更多省份深入推進省以下財稅體制改革,優化財政收入機制,規範財政收入劃分,實現事權、財權的合理匹配。

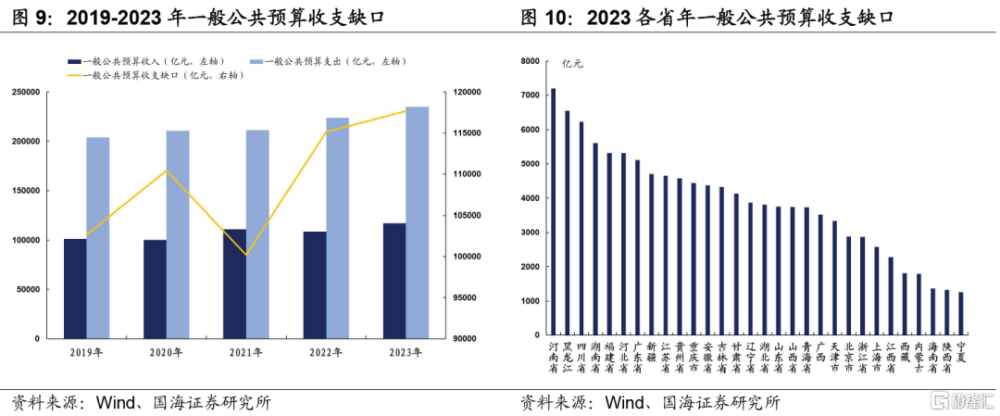

一般公共預算收支缺口方面,2021年收支缺口爲近五年最低,2023年缺口最大,長期來看,財政支出結構優化可釋放部分財力,但財政支出擴張態勢未變,財政緊平衡持續。

全國一般公共預算收入從2019年的10.11萬億元穩步增長到2021年的11.11萬億元,並於2022年小幅回落,再於2023年繼續增長至11.72萬億元。全國一般公共預算支出連續5年增長,從20.37萬億元至2023年的23.49萬億元。一般公共預算收支缺口於2021年大幅回落,再於2022年大幅回升,最後在2023年達到近五年最高,達爲11.77萬億元。

展望2024,財政仍將積極有爲,財政政策將適度加力、提質增效。主要體現在保證適當財政支出、合理安排着政府投資規模、加大轉移支付力度、優化財稅體制等方面,財政結構調整、強化管理將是政策大方向。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

3、土地財政仍有隱憂

3.1

政府性基金收入持續下跌

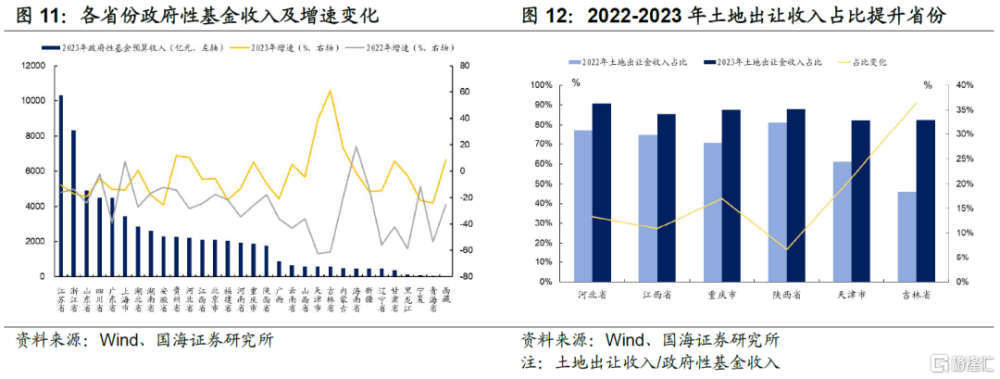

2023年全國政府性基金收入7.07萬億元,同比下降9.2%;地方政府性基金本級收入6.63萬億元,同比下降10.1%。

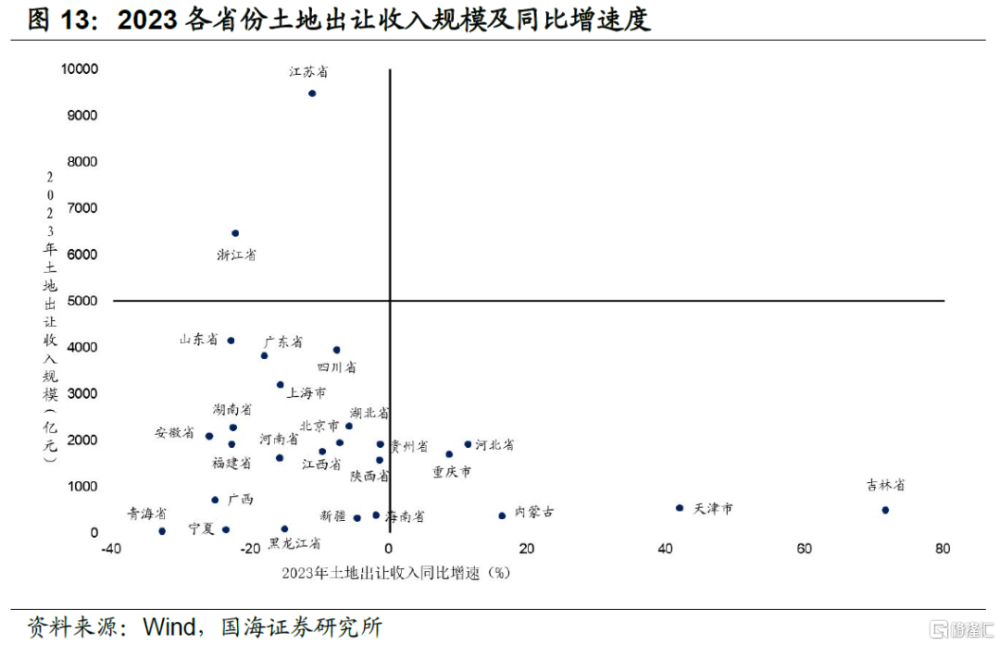

從收入規模上看,2023年收入規模顯著分層,第一檔江蘇、浙江,高於8000億元;第二檔山東、四川、廣東、上海,處於3000-500億元之間;第三檔兩湖、安徽等省份,處於1700-3000億元;其余14省份均不高於1000億元。

從增速上看,8省份實現政府性基金收入增長,大部分省份增速較2022年實現較大改善。其中以天津、吉林最具代表性,在政府性基金收入分別正向增長39%及61%,土地出讓收入佔比分別增長21百分點及36個百分點,土地出讓收入做出重要貢獻。結合政府性基金收入絕對規模來看,大體量省份增速小幅下滑,處於(-20%,0%);中等體量省份增減不一,基本處於(-20%,20%);基數較小省份增速背離明顯,峰值達到61%。

從土地出讓收入上看,僅河北、江西、重慶、陝西、天津、吉林6省(市)2023年土地出讓收入佔比逆勢上升。江蘇、浙江土地出讓收入規模遠超其他省份,但仍處跌勢;吉林、天津、內蒙古因基數較小,增幅明顯。

3.2

土地市場仍受抑制

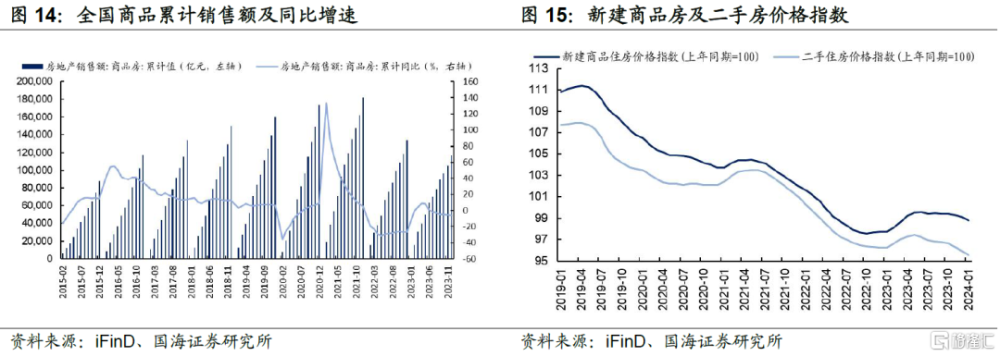

從全國商品房銷售累計銷售額及同比增速來看,商品房銷售金額已回落至2016年水平,近三年銷售總額仍處下行趨勢;商品房銷售同比增速再次轉負,達-6.50%,同比降幅接近2015年初水平。整體來看,房價下跌及居民收入預期不足等因素持續抑制房地產市場需求端修復。

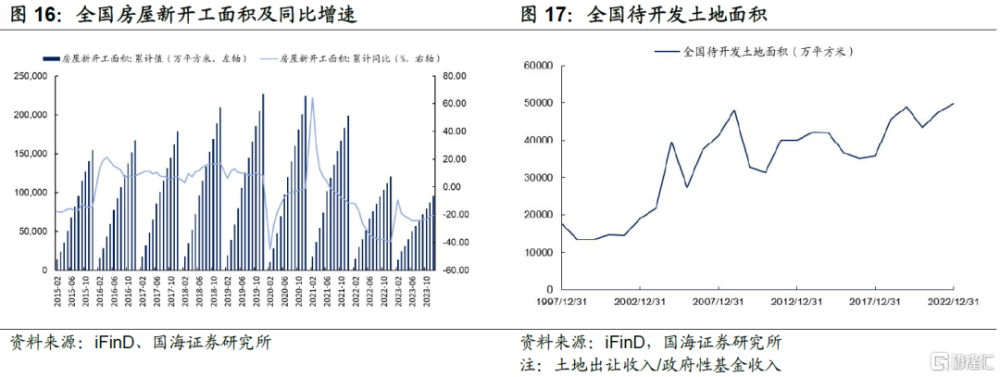

同時,全國新房开工面積持續走低,截至2023年12月末,累計新开工面積95,375.53萬平方米,全年新开工面積同比降幅爲-20.4%;全國待开發土地面積持續走高。供需矛盾下土地市場有待改善。

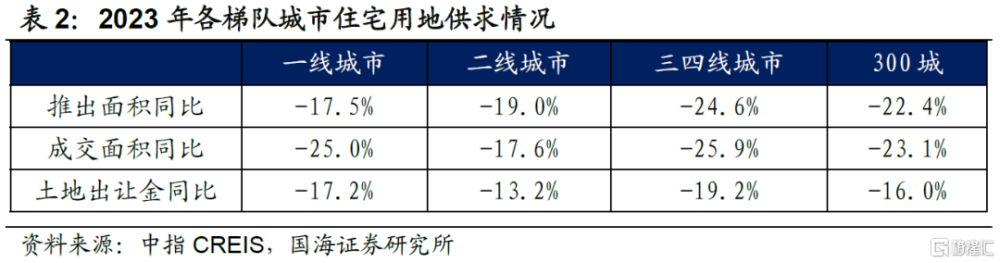

從城市住宅用地供需情況來看,在需求不足背景下,各層級城市推出土地面積及成交土地面積雙降,降幅均近2成,低能級城市降幅更大,各能級城市土地出讓金降幅均超10%,二线城市降幅相對較小。

綜上所述,在房價下跌預期仍在、居民購房意愿不足、待开發土地庫存仍高的背景下,地產市場有待改善,短期來看,刺激性政策對土地出讓帶動效果或仍有限。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LP1R下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

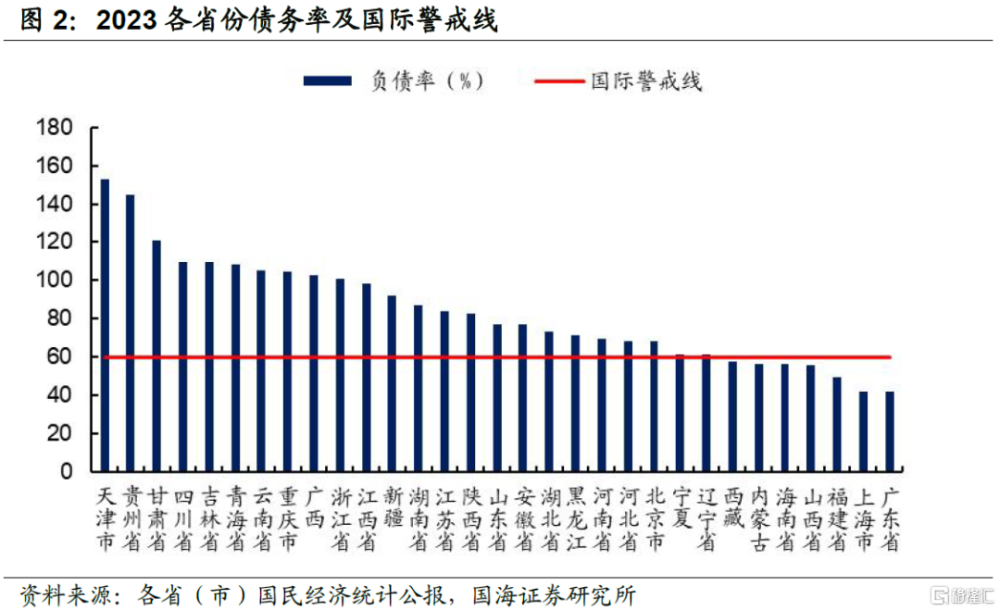

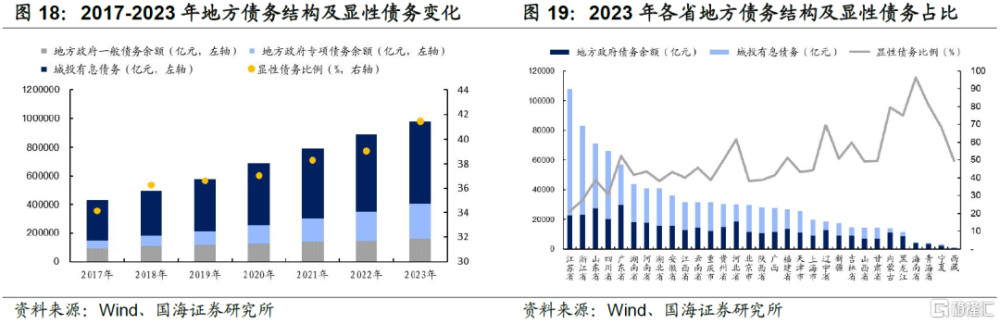

4、地方債務幾何

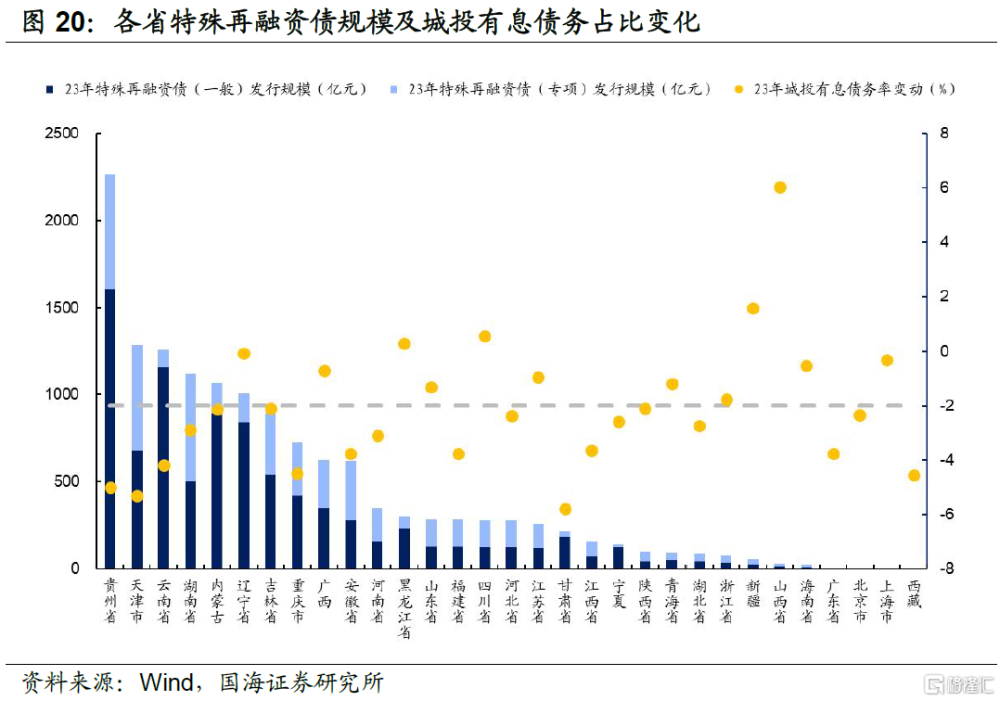

截至2023年末,地方政府債務規模達97.77萬億元,其中地方政府債務余額40.54萬億元,城投有息債務57.22萬億元。受化債影響,2023年10月以來,特殊再融資債共發行1.39萬億元,地方政府顯性債務比例逐年上升,2023年法定債務佔比首次突破40%,佔比提升2.4%,創下6年以來最高增幅。

分區域來看,截至2023年12月31日,地方政府債務規模較小區域的顯性債務比例顯著較高,平均顯性債務比例相較其他區域高出19%。其中內蒙古、黑龍江、海南、青海的4省顯性債務比例均高於70%;經濟大省中,廣州顯性債務佔比達52.4%,表現尤爲突出,或因廣州率先實現隱債清零,債務結構優化所致;中等經濟省份中,河北佔比較高,或因獲得化債支持力度較大所致。

結合特殊再融資債規模來看,全國城投有息債務佔比整體較上年末下降約2%,近9成區域隱性債務比例較2022年有所下降。特殊再融資債發行規模超500億元省份,城投有息債務比例平均下降約3%。其中,貴州、天津、雲南等債務風險較大省份在本輪化債中獲得支持力度較大,城投有息債務佔比較降幅遠超其他省份,分別下降5.00%、5.30%及4.19%。貴州成爲首個獲得超2000億元特殊再融資債支持省份。值得關注的是,黑龍江、四川、新疆、山西4省份佔比逆勢增長,或因特殊再融資債支持力度較小,改善相對有限所致。

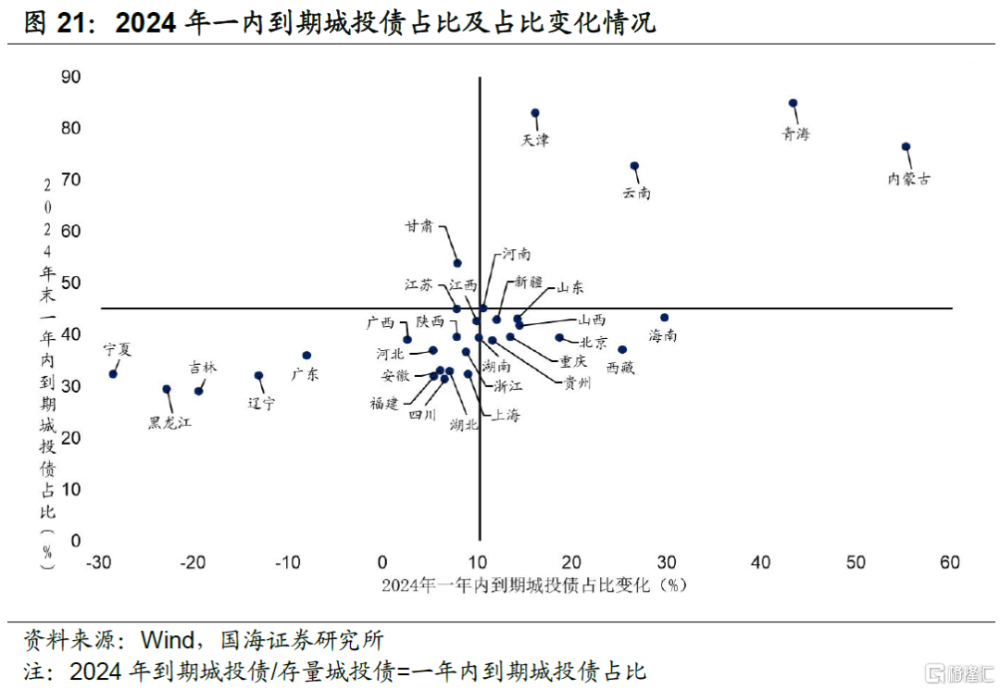

結合一年內到期城投債佔比來看,2024年到期城投債規模仍大,且較上年持續增長,城投債到期壓力不容忽視。大部分省份2024年到期城投債佔比及佔比變化相對集中,佔比集中於(30%,50%)區間,佔比變化集中於(5%,15%)區間。廣東、遼寧、吉林、黑龍江、寧夏一年內到期佔比同比下降;天津、雲南到期規模佔比高於70%。

綜合以上分析,我們認爲:經濟方面,當前全國經濟運行趨勢向好發展,各省份有不同程度增長,低基數省份增速顯著高於中部及沿海省份,上海、四川、遼寧成績喜人,產業結構迎改善,短期來看,經濟增長仍較多依賴消費帶動,擴大內需重要性顯著,多數省份負債率指標超出國際警戒水平,經濟增長與債務匹配情況仍關注。“穩中求進、以進促穩、先破後立”、“牢牢守住不發生新增隱性債務、債務違約和系統性風險三條底线”或爲後期經濟發展的重要導向,經濟增速將控制在合理水平。

財政方面,在增值稅留抵扣稅導致的低基數背景下,大部分省份一般公共預算收入同比大幅增長。但財政收支缺口仍大,土地收入市場仍受抑制,長期來看,財政支出結構優化可釋放部分財力,但財政支出擴張態勢未變,財政緊平衡持續,中央或將持續加大轉移支付力度,緩解地方財政壓力。同時,多地謀求新一輪財稅體制改革,深入推進省以下財稅體制改革,優化財政收入機制,規範財政收入劃分,實現事權、財權的合理匹配。建議關注財稅體制改革對市縣層級債務管理的積極影響。

地方債務方面,城投化債有所成效,地方債務結構調整,全國城投有息債務佔比整體較上年末下降約2%,近9成區域隱性債務比例較2022年有所下降。地方政府債務規模較小省份顯性債務比例顯著較高,後續隱性債務或將退出債券市場。大部分省份2024年到期城投債佔比超1/3,且較同期進一步增長,債務到期壓力不容忽視,但在當前“保剛兌”環境下,城投債實質性違約概率不大。仍建議重點關注持倉流動性。

結合以上分析與各省市2024年3-4月城投債到期情況,首先,建議重點關注經濟增長較好、財政收入增速靠前、土地市場下行幅度較緩、存量債券可觀的四川城投債挖掘機會;其次,結合實際化債進度,關注山東市級主體、區縣主體及AA+存量債挖掘機會。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

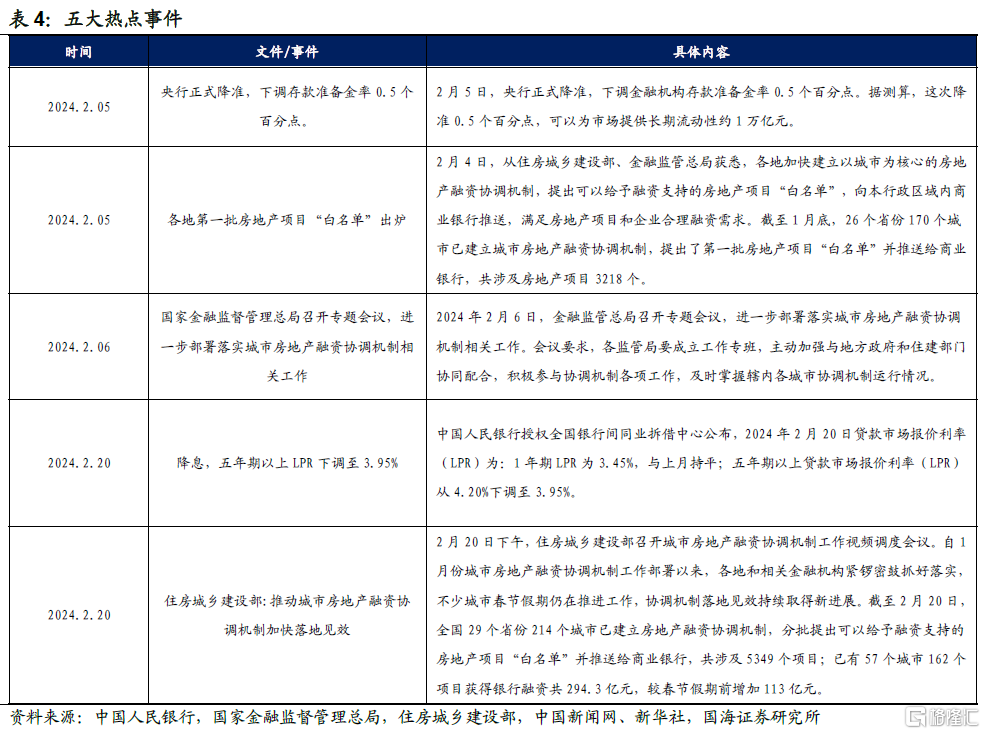

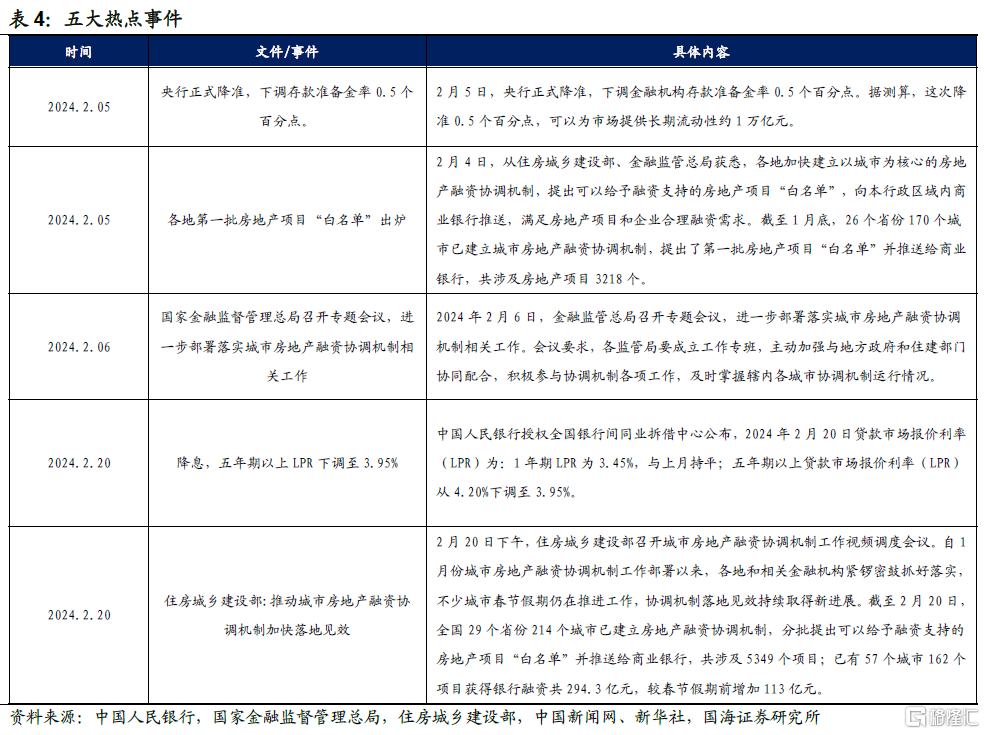

5、信用債市五大熱點

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

6、一級市場

6.1

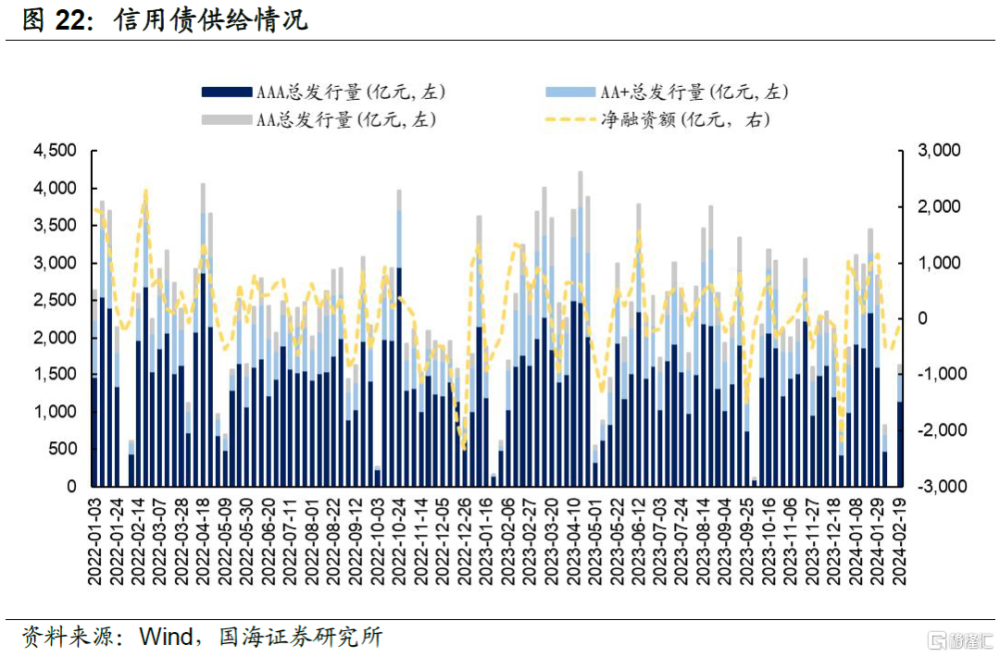

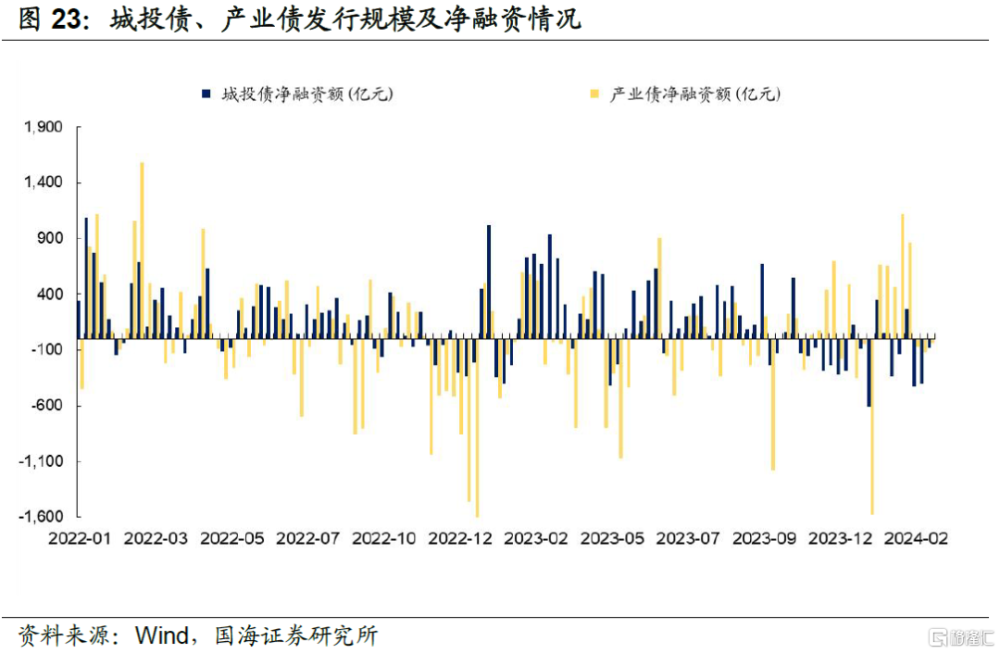

信用債發行與淨融資

本期(2024.02.12-2024.02.25,下同),信用債發行規模1,640.55 億元,淨融資-637.97億元;城投債發行規模494.98 億元,淨融資-485.84億元;產業債發行規模1,122.57 億元,淨融資-157.13 億元。

6.2

信用債發行利率

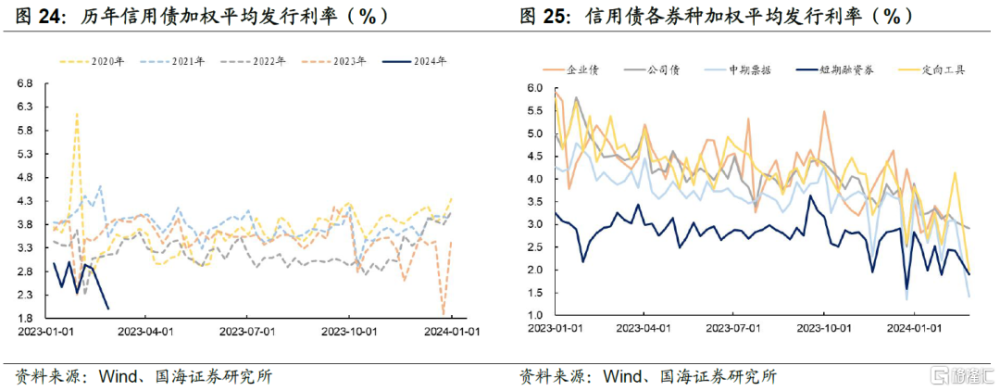

本期,受春節假期影響,信用債發行樣本量較少導致發行利率整體偏低。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

7、二級市場

7.1

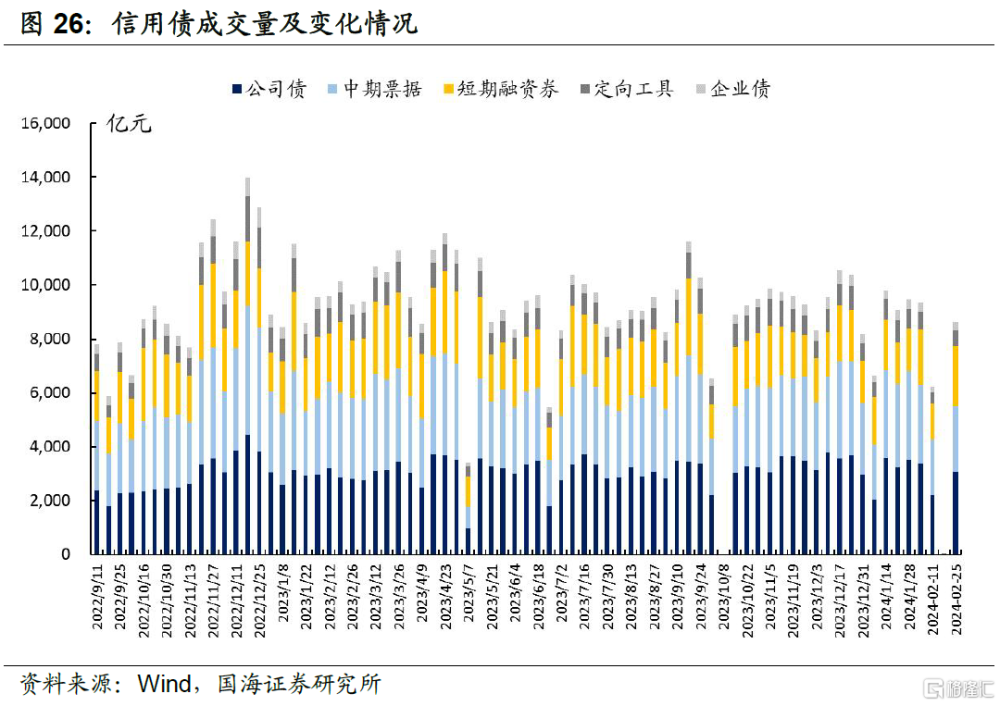

信用債成交活躍度

本期,受春節假期影響,二級市場信用債成交規模大降,累計成交8,638億元,環比減少6,927.1億元。分券種來看,公司債成交活躍度較高。

7.2

信用債機構行爲

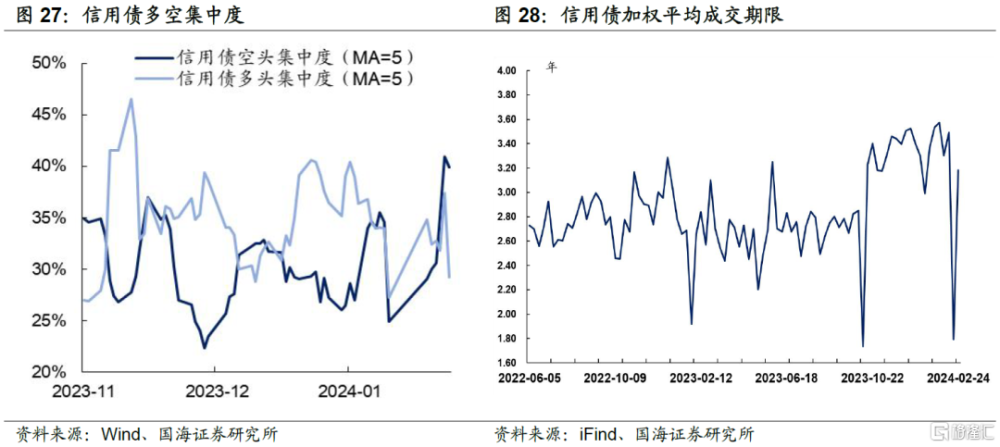

(1)信用債多空集中度

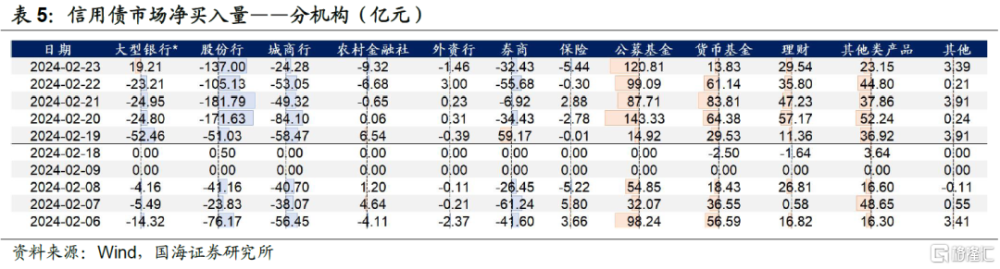

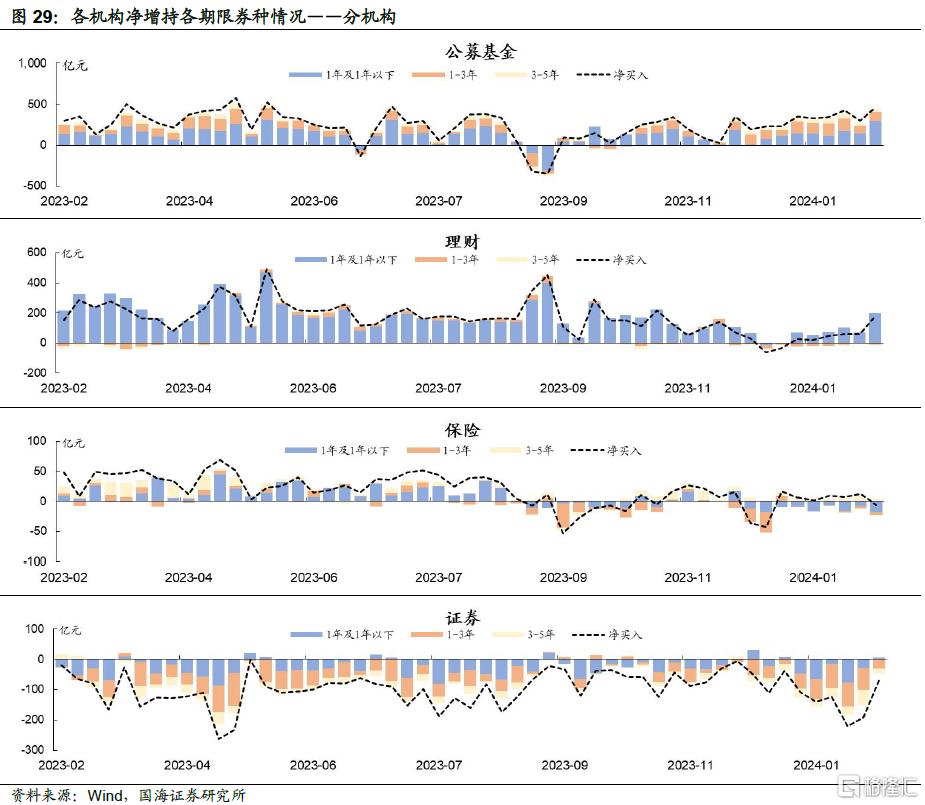

(2)信用債配置力量一覽

7.3

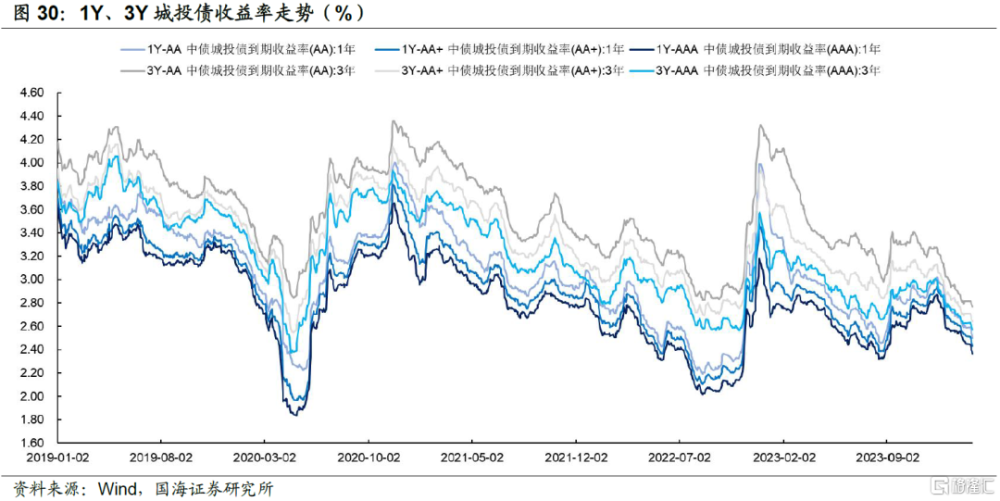

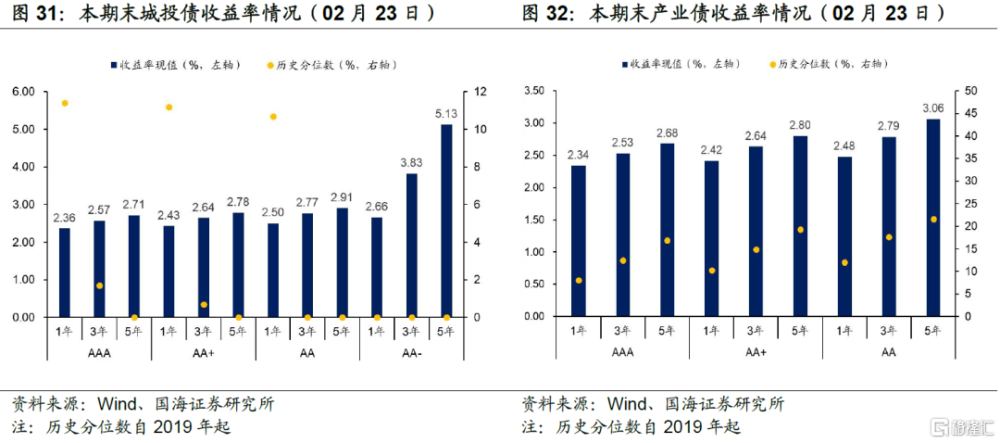

信用債到期收益率

7.4

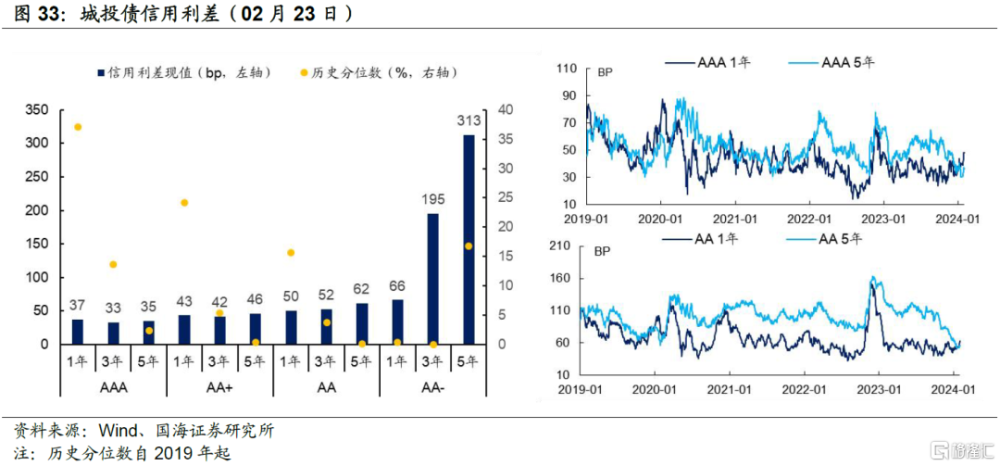

信用債信用利差

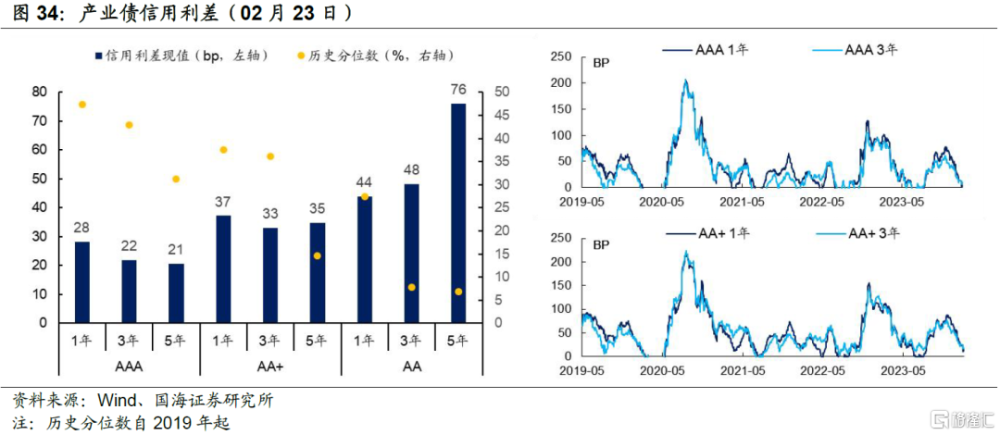

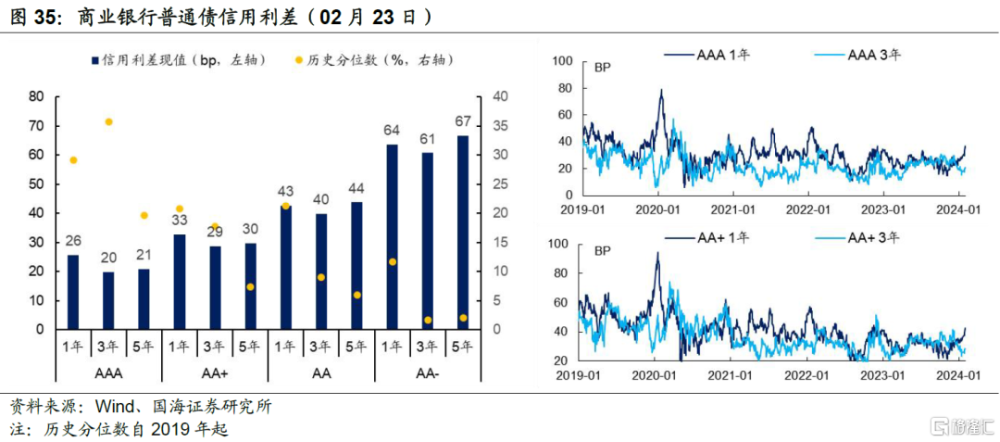

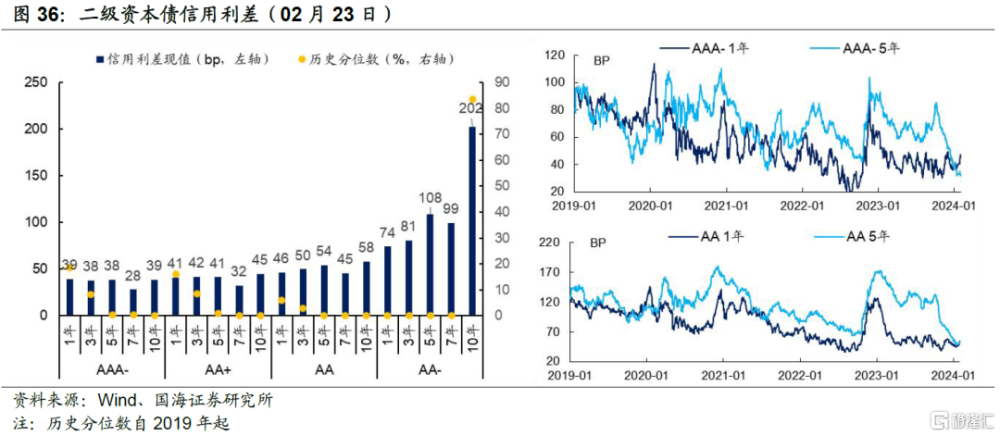

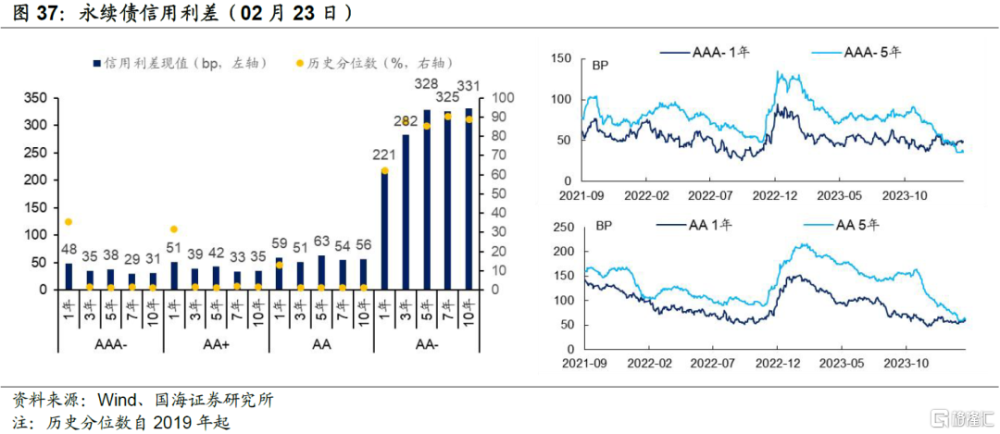

(1) 信用債核心品種信用利差

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

8、信用債市預警

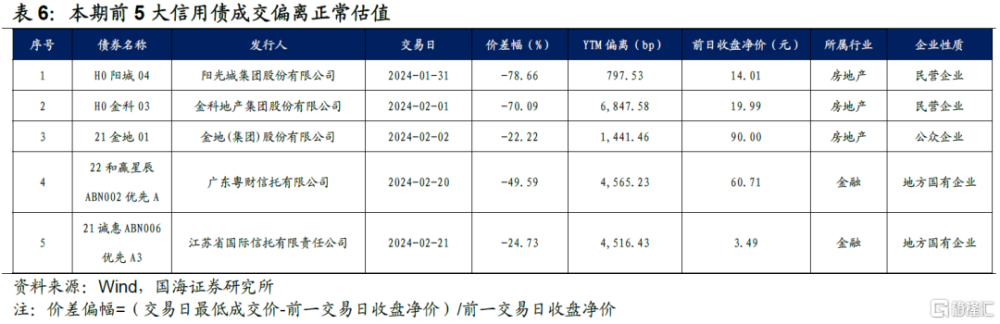

(1)成交偏離正常估值情況

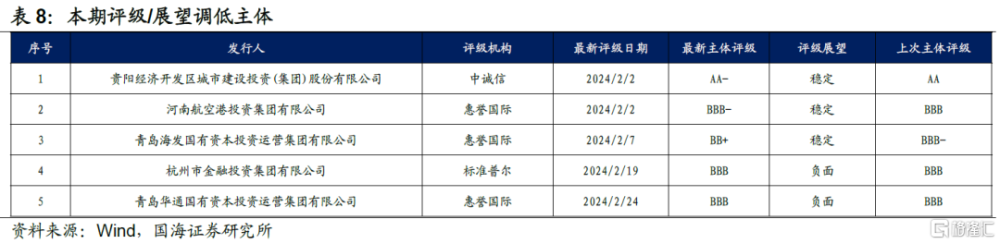

(2)信用評級調整

本期評級調高主體8家。

本期評級調低主體5家。

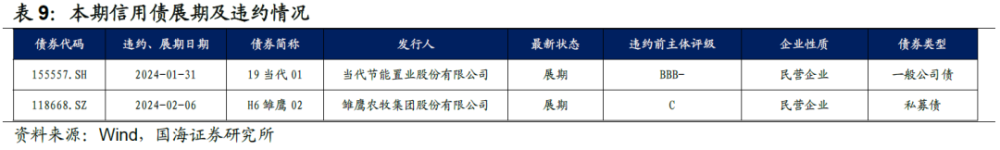

(3)信用債展期及違約

風險提示:經濟變化超預期、化債政策大幅調整;城投名單差異、樣本區間及統計誤差、假設條件不滿足。

注:本文來自國海證券於2024年2月28日發布的《2023地方經濟財政成色幾何?》,證券分析師:靳 毅 SAC編號:S0350517100001

標題:2023地方經濟財政成色幾何?

地址:https://www.iknowplus.com/post/84852.html