全球美元荒緩解,美國股債均受外資青睞

摘 要

2023 年外資淨增持量略有下降但美債繼續受到追捧,並將現金類資產轉爲證券類資產。2023年美國錄得國際資本(不含跨境直接投資)淨流入 8645 億美元,雖然較上年下降 46.6%,但絕對規模仍排名史上第五位;其中,私人外資淨流入 6785 億美元,較上年減少57.4%,爲連續第10年持續淨流入;官方外資淨流入 1860 億美元,增長 6.17 倍,爲連續第四年淨流入。從TIC三大項目來看,2023年美國長期證券項目錄得約1萬億美元淨流入,較上年減少12.9%,絕對規模位居歷史第二;短期證券項目由上年的淨流入1943億美元轉爲淨流出1029億美元,爲2013年以來的首次年度淨流出(主要是由於淨減持其它可轉讓資產所致);銀行對外負債也由上年淨流入2546億美元轉爲淨流出519億美元,爲2020年以來的首次年度淨流出。從具體資產項目的淨买賣來看,就美債投資的整體情況而言,外資持有美債余額 80561 億美元,由上年減少 4503 億轉爲增加 7660 億美元,余額和增加額均創歷史新高。其中,淨买入美債 6708 億美元,正估值效應 952 億美元。私人和官方外資均淨增持短期和中長期美債。就美股而言,私人和官方外資在2023年分別淨买入607億美元和291億美元,逆轉了上年分別淨賣出2106億美元和162億美元的情形。就政府機構債而言,私人和官方外資在2023年分別淨买入1199億美元和401億美元,分別較上年淨买入規模下降15.3%和75.2%。就企業債而言,私人和官方外資在2023年分別淨买入2812億美元和230億美元,分別較上年淨买入規模增長90.9%和38.7%。

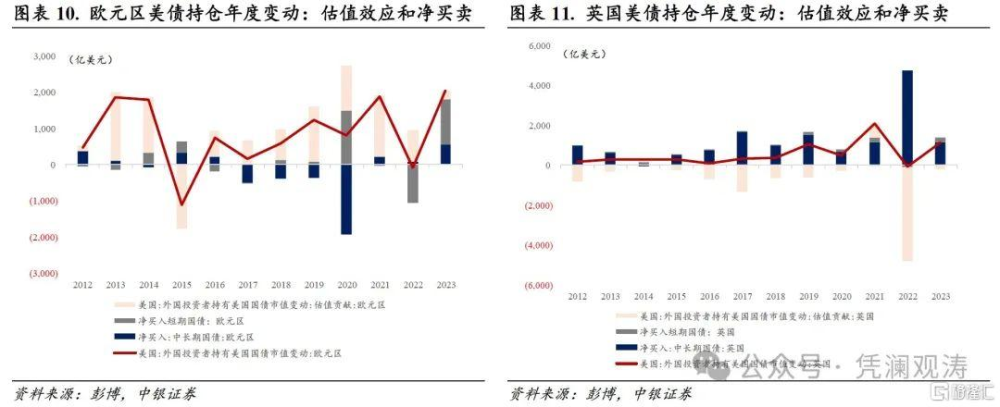

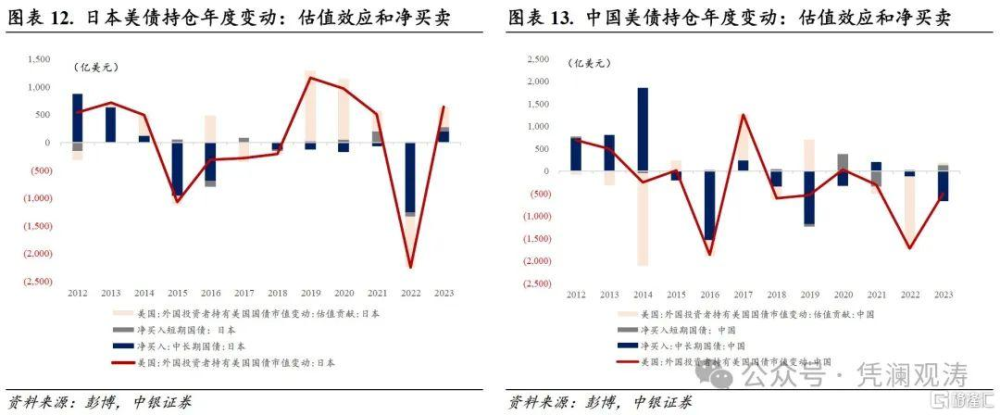

2023年歐英日淨增持美債,中資繼續減持美債並降低對美金融資產的風險暴露。歐元區持有美國國債約1.60萬億美元,較上年末增加2051億美元,其中淨买入1798億美元,淨买入規模創歷史新高,正估值效應爲253億美元。英國持有美國國債7537億美元,較上年末增加1142億美元,其中淨买入1364億美元,爲連續第12年持續淨买入,負估值效應爲223億美元。日本持有美國國債約1.14萬億美元,較上年末增加632億美元,其中淨买入266億美元,正估值效應爲366億美元。中資持有美債余額8163億美元,較上年底減少508億美元,較上年少減70.7%,爲連續第三年下降。其中,淨賣出美債563億美元,較上年增長3.69倍,爲連續第三年淨減持;正估值效應56億美元,上年爲負估值效應1612億美元。2018~2023年,中資累計淨买入中長期美國證券資產1976億美元,相當於同期美方統計的美國對華累計(商品)貿易逆差的9.7%,較2012~2017年低了8.2個百分點。這表明過去六年來,中國投資者更少將對美貿易順差再投資於美國。

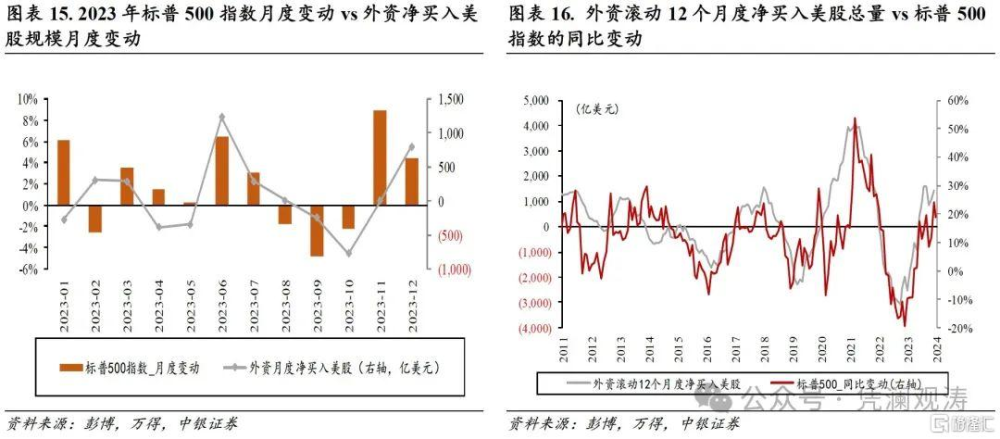

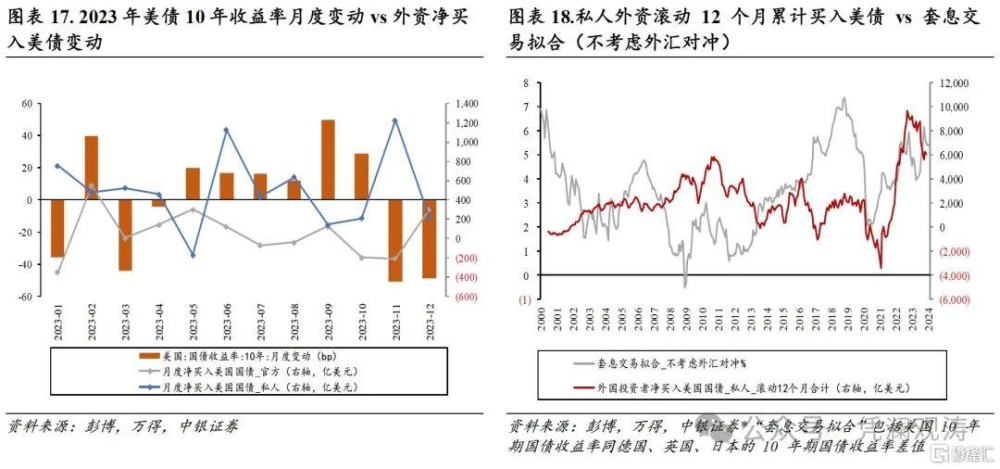

2023年美國通脹走勢是貫穿全年的宏觀交易主线,3月金融風波造成擾動。美股在2023年整體呈現出先走高,後回落,最後反彈的“N”型走勢,外資對於美股的月度淨买入也大致呈現出類似的變化。從趨勢性變動來看,2023年外資對於美股的交易整體仍然顯示出“追漲殺跌”的特徵。美債中長端收益率在2023年整體呈現出先下後上,最後再次快速回落的節奏。2023年,套息交易空間仍顯著影響私人外資對於美債的主動配置,而全球美元外儲變動則顯著影響官方外資對於美債的被動配置。未來數月,美國通脹數據與貨幣政策博弈仍可能延續,但在通脹不出現大幅反彈的情況下,其重要性或相對降低,市場或將更多注意力轉移至美國經濟增長以及企業盈利增速。

風險提示:美聯儲貨幣政策顯著偏離市場預期,美國經濟發展偏離預期,地緣政治局勢發展超預期。

正文

一、2023 年外資淨增持量略有下降但美債繼續受到追捧,並將現金類資產轉爲證券類資產

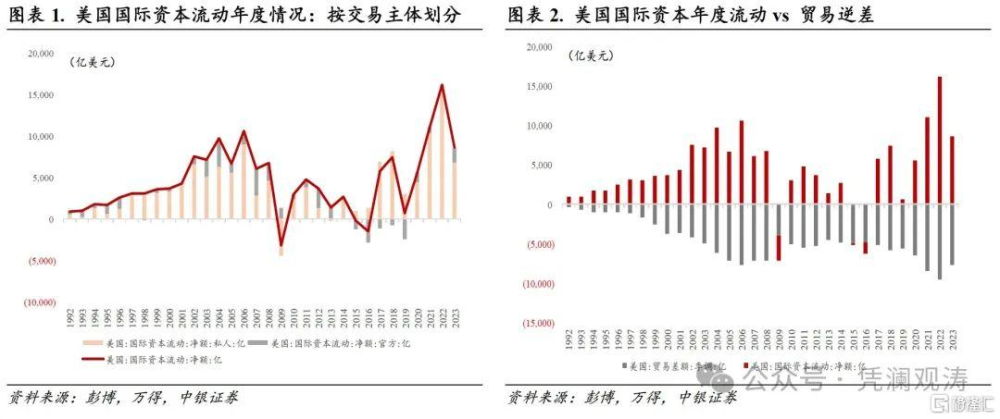

當地時間2024年2月15日,美國財政部發布了2023年12月份的國際資本流動(TIC)報告。至此,美國2023年全年的TIC數據均已公布。數據顯示,2023年美國錄得國際資本(不含跨境直接投資)淨流入 8645 億美元,雖然較上年下降 46.6%,但絕對規模仍排名史上第五位;其中,私人外資淨流入 6785 億美元,較上年減少57.4%,爲連續第10年持續淨流入;官方外資淨流入 1860 億美元,增長 6.17 倍,爲連續第4年淨流入(見圖表1)。資本回流保持強勁的同時,美國貿易赤字也仍然保持在高位。2023年美國貿易逆差爲7734億美元,雖然較上年收窄18.7%,但絕對規模仍排名史上第三位(見圖表2)。美國經常項目輸出美元和資本項目吸收美元的規律依然穩定。

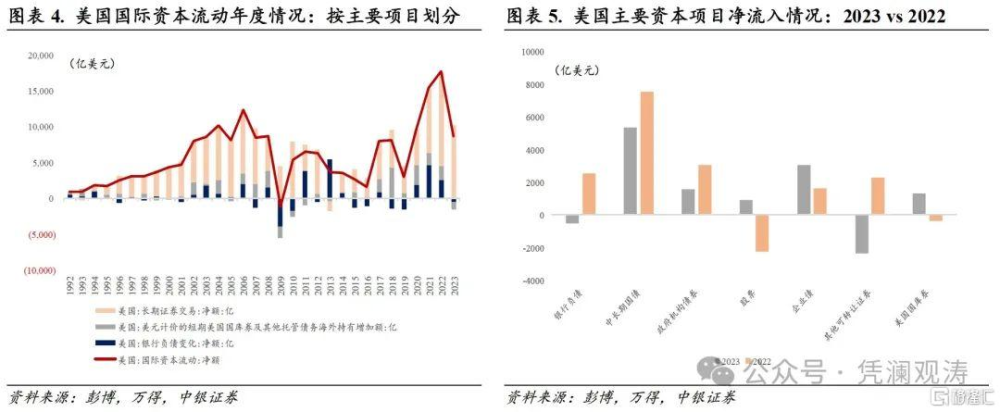

外資在2023年淨減持現金類資產,淨增持證券類資產。從TIC三大項目來看,2023年美國長期證券項目錄得約1萬億美元淨流入,較上年減少12.9%,絕對規模位居歷史第二;短期證券項目由上年的淨流入1943億美元轉爲淨流出1029億美元,爲2013年以來的首次年度淨流出(主要是由於淨減持其它可轉讓資產所導致的);銀行對外負債也由上年的淨流入2546億美元轉爲淨流出519億美元(見圖表3和圖表4),爲2020年以來的首次年度淨流出。從宏觀環境來看,進入 2023 年之後,隨着通脹下行,美聯儲緊縮步伐放緩,全年累計加息四次、100 個基點,並自 9 月起連續跳過加息,12 月份更是暗示加息結束並將考慮降息。美聯儲緊縮預期緩解推動美債中長端收益率衝高回落,全年 3 個月和 1 年期美債收益率分別上升 98 和 6 個基點,10 年期美債收益率持平,2 年和 5 年期美債收益率分別回落 18 和 15個基點,顯示過去一年美債短端利率向上、長端利率總體往下。受益於美聯儲緊縮預期緩解,美元指數和美債收益率見頂回落,全球股債“雙升”。與此同時,美國之外的其它主要經濟體通脹也整體回落,並且其它主要央行並未顯著走鷹。在這樣的情形下,盡管美債中長端收益率的回落一定程度上壓縮了套息交易空間,但套息交易利差(不考慮匯率對衝)仍處於近幾年的較高水平。這可能有助於解釋海外投資人在2023年選擇淨減持現金(銀行負債)和類現金資產(短期證券資產中的其它可轉讓資產),而淨买入證券類資產(長期證券以及短期證券中的美國國庫券)的行爲(見圖表5)。

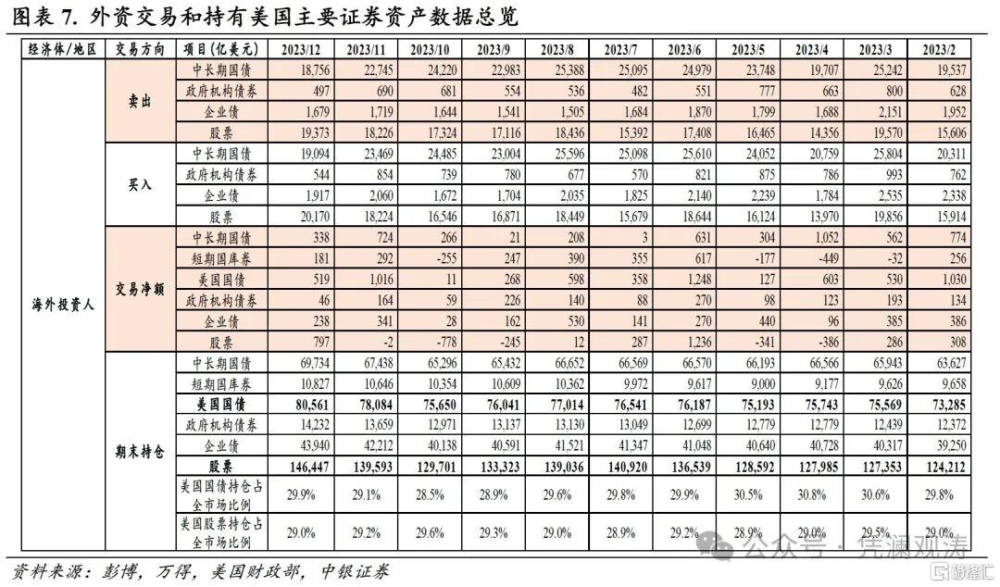

從具體資產項目的淨买賣來看(見圖表6),就美債投資的整體情況而言,不同於 2022 年的量增價減(或明減實增),2023 年外國投資者(以下簡稱外資)持有美債是量價齊升。截至 2023 年底,外資持有美債余額 80561 億美元(見圖表7),由上年減少 4503 億轉爲增加 7660 億美元,余額和增加額均創歷史新高。其中,淨买入美債 6708 億美元,較上年少增 6.4%,但規模排名史上第三,僅次於 2008 年(7724 億美元)和 2022 年(7166 億美元),貢獻了外資美債持有增加額的 87.6%;受益於美債收益率整體回落,正估值效應 952 億美元,上年受累於美債收益率全面飆升錄得負估值效應 11669 億美元。

從TIC三大項目來看,2023年11月美國長期證券項目錄得大幅淨流入,外資重新淨买入短期證券並大幅增持現金;估值回暖推動下,外資美債和美股持倉存量分別上升至約8萬億和13萬億美元。

值得指出的是,2023年最後兩個月,外資持有美債余額止跌反彈,每月新增2400多億美元,並非完全是由於外資大幅淨增持美債,而是因爲美債收益率全面加速下行。同期,3個月、1年、2年、5年和10年期美債收益率較10月底分別回落了19、65、84、98和100個基點。這產生了累計3376億美元的正估值效應,貢獻了同期外資持有美債增加額的68.7%。

從美債投資的期限結構來看,2023 年外資雙雙淨增持中長期和短期美債,上年爲一增一減。截至 2023 年底,外資持有中長期美債余額 69734 億美元,佔到外資美債持有額的 86.0%,較上年回落 0.4 個百分點;全年持有額增加 6334 億美元,上年爲減少 4129 億美元。其中,淨买入中長期美債 5382 億美元,較上年少增 28.6%;正估值效應 952 億美元,上年爲負估值效應 11669 億美元。同期,外資持有美國短期國庫券余額 10827 億美元,較上年底增加 1327 億美元,上年爲淨賣出 374 億美元(美國短期國庫券买賣假定估值效應爲零)。這反映因2023 年美債長端利率回落快於短端,外國投資者改變了上年“鎖短买長”的策略,增加了對美國短期國庫券的購买。

從美債的投資主體看,2023 年私人和官方外資也是雙雙淨增持美債,而非上年的一增一減。截至 2023 年底,私人外資持有美債余額42683 億美元,佔到外資持有美債余額的 53.0%,較上年提高了 3.3個百分點,佔比爲 2013 年有數據以來新高;全年持有額增加 6461億美元,上年爲減少 5 億美元。其中,淨买入美債 6041 億美元,較上年少增 32.8%;正估值效應 420 億美元,上年爲負估值效應 8994億美元。同期,官方外資持有美債余額 37878 億美元,較上年底增加 1199 億美元,上年爲減少 4498 億美元。其中,淨买入美債 668億美元,上年爲淨減持 1822 億美元,結束了連續九年淨減持局面,反映隨着 2023 年美聯儲緊縮步伐放緩,美元虹吸效應減弱,其他央行外匯幹預壓力減輕;正估值效應 532 億美元,上年爲負估值效應2676 億美元。官方外資的正估值效應好於私人外資,主要是因爲官方外資中長期美債持有佔比不到 7%,而私人外資佔比高達 20%左右,前者受益於長端美債收益率下行更多。不過,因爲連續三年淨买入,私人外資持有美債余額終於超過官方外資。

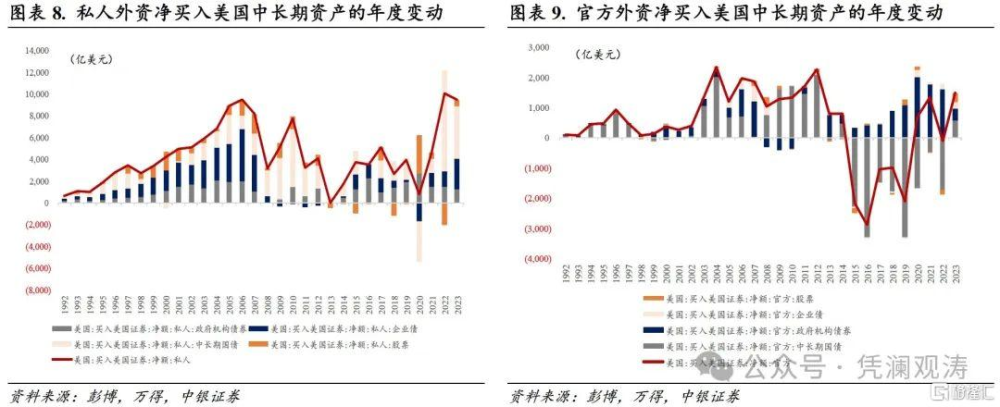

就股票而言,私人和官方外資在2023年分別淨买入607億美元(見圖表8)和291億美元(見圖表9),逆轉了上年分別淨賣出2106億美元和162億美元的情形。其中,官方外資淨买入規模創歷史新高。考慮到美股在2022年的大跌(標普500指數在2022年下跌19.4%)以及在2023年的反彈(標普500指數在2023年上漲24.2%),私人和官方外資在2023年重新淨买入美股並不令人意外。就政府機構債而言,私人和官方外資在2023年分別淨买入1199億美元和401億美元,分別較上年淨买入規模下降15.31%和75.24%。其中,私人外資爲連續第10年持續淨买入,官方外資爲連續第11年持續淨买入。政府機構債淨买入規模在2023年的回落與同期中長期國債淨买入規模的回落是類似的,在一定程度上或反映了套息空間的收窄。就企業債而言,私人和官方外資在2023年分別淨买入2812億美元和230億美元,分別較上年淨买入規模增長90.92%和38.67%。其中,私人外資爲連續第3年持續淨买入,官方外資爲連續第4年持續淨买入。同企業債淨买入規模顯著增長相呼應的是,2023年美銀美國高收益BB級企業債期權調整利差縮窄103個基點,而其在2022年則是擴大97個基點,顯示隨着市場對美國經濟走勢預期有所改善,企業信用債的風險溢價在2023年也出現大幅回落。

二、2023年歐英日淨增持美債,中資繼續減持美債並降低對美金融資產的風險暴露

2023 年歐英日均淨增持中長期和短期美債。從美債持倉的主要國別和地區來看,截至2023年末,歐元區持有美國國債約1.60萬億美元,較上年末增加2051億美元(見圖表10),其中淨买入1798億美元,淨买入規模創歷史新高,正估值效應爲253億美元。從期限結構上來看,歐元區在2023年淨买入中長期國債557億美元,較上年淨买入規模擴大約6倍,淨买入短期國庫券1241億美元,逆轉了上年淨賣出1054億美元的情況。截至2023年末,英國持有美國國債7537億美元,較上年末增加1142億美元(見圖表11),其中淨买入1364億美元,爲連續第12年持續淨买入,負估值效應爲223億美元。從期限結構上來看,英國在2023年淨买入中長期國債1144億美元,較上年淨买入規模收窄75.9%,淨买入短期國庫券221億美元,逆轉了上年淨賣出98億美元的情況。截至2023年末,日本持有美國國債約1.14萬億美元,較上年末增加632億美元(見圖表12),其中淨买入266億美元,正估值效應爲366億美元。從期限結構上來看,日本在2023年分別淨买入中長期國債和短期國庫券195億美元和70億美元,逆轉了上年在兩個項目中分別淨賣出1273億美元和78億美元的情況。

2023年中資繼續減持美債並降低對美金融資產的風險暴露。截至2023年底,中國投資者(以下簡稱中資)持有美債余額8163億美元,較上年底減少508億美元(見圖表13),較上年少減70.7%,爲連續第三年下降。其中,淨賣出美債563億美元,較上年增長3.69倍,爲連續第三年淨減持;正估值效應56億美元,上年爲負估值效應1612億美元。

從投資品種看,截至2023年底,中資持有中長期美債余額7996億美元(見圖表14),佔到中資美債持有額的98.0%,佔比較上年底回落了1.5個百分點,較同期全球平均水平高出11.4個百分點;全年持有額減少627億美元,較上年少減63.9%。其中,淨賣出中長期美債682億美元,較上年增長4.42倍;正估值效應56億美元,上年爲負估值效應1612億美元。同期,中資持有美國短期國庫券余額167億美元,較上年增加119億美元,遠多於上年增加6億美元的規模。

需要指出的是,2023年最後兩個月,中資持有美債余額連續止跌反彈,這並非中資重新大幅增持美債,而主要是因爲美債收益率下行產生的正估值效應。同期,中資持有美債余額累計增加467億美元,其中,淨賣出美債61億美元(11和12月份分別爲淨賣出125億和淨买入64億美元),正估值效應528億美元,後者貢獻了同期中資美債持有增加額的113%。

此外,2021年以來,中資連續三年淨減持美債。但由於中資自2011年起持續淨增持美國機構債、自2020年起持續淨增持美國企業債、自2021年起持續淨減持美國公司股票,故2021和2022年中資仍分別累計淨买入中長期美國證券資產(含美國短期國庫券,下同)608億和1093億美元。2023年,中資分別淨賣出美債和美國公司股票563億和197億美元,分別淨买入美國機構債和企業債243億和6億美元。因後二者合計淨买入量不及前兩者淨賣出額,故同期中資累計淨賣出中長期美國證券資產512億美元。

2018~2023年,中資累計淨买入中長期美國證券資產1976億美元,相當於同期美方統計的美國對華累計(商品)貿易逆差的9.7%,較2012~2017年低了8.2個百分點。這表明過去六年來,中國投資者更少將對美貿易順差再投資於美國,同時也意味着中國對美金融資產的風險暴露降低。

國家外匯管理局披露的分國別/地區的中國(民間)對外證券投資資產(不含官方國際儲備資產運用)統計數據也反映了前述發展趨勢。最新統計數據顯示,截至2023年6月底,中國對美證券投資資產余額2379億美元,較2017年底增長63.8%。其中,股本證券資產余額1221億美元,增長48.9%,佔到中國對美證券投資資產的51.3%,較2017年底回落了5.1個百分點;債務證券資產余額1158億美元,增長83.0%。盡管中國對美證券投資資產絕對額增加,但美國在中國對外證券投資的重要性趨於下降。同期,美國佔中國對外證券投資資產余額的22.0%,較2017年底下降7.2個百分點。其中,佔中國對外股本證券投資資產余額的20.1%,下降6.9個百分點;佔中國對外債務證券投資資產余額的24.4%,下降8.2個百分點。

三、2023年美國通脹走勢是貫穿全年的宏觀交易主线,3月金融風波造成擾動

從2023年全年交易節奏來看,美國通脹走勢是貫穿全年的宏觀交易主线,但金融風險曾一度是市場關注的焦點。2023年前兩個月,市場依然延續了2022年的風險資產和避險資產同漲同跌的特徵:高於預期的美國通脹/勞動力就業數據往往導致市場對通脹的擔憂升溫,進而增加市場對未來美聯儲貨幣政策進一步緊縮的預期,而這傾向於導致資產價格出現普跌(“緊縮”交易),反之亦然(“軟着陸”交易)。從市場表現來看,2023年1月,標普500指數走高6.2%,美債10年收益率下行36個基點;2023年2月,標普500指數走低2.6%,美債10年收益率上行40個基點。开年兩個月的交易特徵在3月初的美國金融風險事件出現之後被暫時打破——市場的注意力從美國的通脹/就業數據快速轉向了歐美金融體系的安全性:頻頻出現的金融風險事件及其發展成爲了影響市場最爲關鍵的因素。在這一階段,風險資產和避險資產的關聯度重回負值,而是否出現新的金融風險事件則決定了市場是進入“避險模式”(風險資產跌,避險資產漲)還是進入“風險模式”(風險資產漲,避險資產跌)。事後來看,一系列金融風險事件得到了快速而強力的處置,並未演化成更廣泛的金融危機。在2023年的3月和4月,美債10年收益率合計下行48個基點,標普500指數則走高5.0%。進入5月之後,隨着金融風險逐漸平息和通脹走勢整體如期回落,市場也將注意力重新轉移至美國經濟的基本面上,尤其是企業盈利層面(美國企業盈利增速呈現出一定的觸底企穩的跡象)。在2023年的夏季(5月至7月),美債10年收益率和標普500指數攜手走高,前者上行53個基點,後者則上漲10.1%。之後,在美聯儲加強對“higher for longer”引導、8月和9月連續兩個月美國CPI超預期以及服務業通脹回落緩慢的背景下,“緊縮交易”在8月至10月的時間段中再次主導市場,各類資產重回普跌。這一階段,標普500指數走低8.6%,美債10年收益率上行91個基點。進入11月之後,美國勞動力市場超預期降溫,10月CPI數據也再次弱於市場預期。這使得市場對於美國通脹壓力以及隨之而來的緊縮政策的擔憂再次得到緩解,各類資產也都再次出現了普漲(也即“軟着陸”交易重新主導市場)。12月,盡管美國的通脹和勞動力數據並未繼續超預期走弱,但爲2024年降息的討論打开大門的議息會議使得“軟着陸”交易在年末得以延續。在2023年的最後兩個月,標普500指數走高13.7%,美債10年收益率下行100個基點。

2023年,外資對於美股的交易整體仍然顯示出“追漲殺跌”的特徵。美股在2023年整體呈現出先走高,後回落,最後反彈的“N”型走勢,外資對於美股的月度淨买入也大致呈現出類似的變化(見圖表15)。2023年1月至5月,在美股漲勢尚不穩固和金融風險擾動的背景下,外資對於美股的交易顯得較爲猶豫,在小幅(約300億美元/月的規模)淨买入和小幅淨賣出之間徘徊;在6月金融風險基本結束和美股大漲之際,外資則單月大幅淨买入超1200億美元;之後,隨着美股表現逐漸變弱,外資也逐漸由大幅淨买入轉變爲大幅淨賣出(10月單月淨賣出接近800億美元);而在年末的最後兩個月,伴隨着美股反彈,外資也選擇重新入場。外資交易美股的“追漲殺跌”的特徵在其趨勢性淨买賣(過去12個月淨买賣總量)的角度來看更爲明顯:“外資滾動12個月度淨买入美股總量”同“標普500指數的同比變動”在2011-2023年期間的關聯度達到70%,顯示二者之間存在顯著的同向變動(見圖表16)。

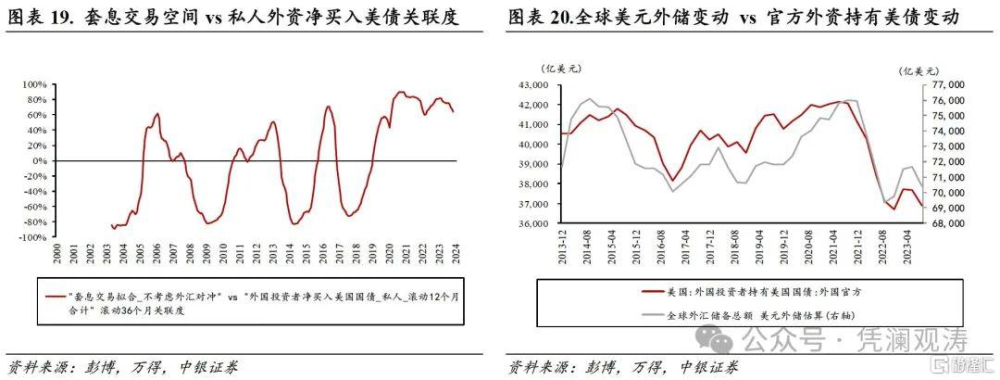

2023年,套息交易空間仍顯著影響私人外資對於美債的主動配置,而全球美元外儲變動則顯著影響官方外資對於美債的被動配置。美債中長端收益率在2023年整體呈現出先下後上,最後再次快速回落的節奏。不過,盡管美債收益率有所波動,但私人外資整體呈現出持續淨买入美債的特徵:在2023年全年僅在5月小幅淨賣出172億美元美債,其余月份均爲持續淨买入。相比之下,官方外資對於美債的淨买入則缺乏連貫性,其在年初、年中和年末均出現過淨賣出美債的情況。整體來看,2023年,私人和官方外資的美債月度淨买賣規模波動較大,也同美債收益率的變動缺乏明確的關系(見圖表17)。不過,從滾動12個月淨买賣的趨勢性變動來看,私人外資同套息交易空間仍呈現出顯著的正相關性,顯示主要經濟體之間的息差(不考慮匯率對衝)仍是私人外資主動調整美債配置的關鍵因素(見圖表18、19)。另一方面,官方外資對於美債的配置變動則仍然追隨全球美元外儲的變動(見圖表20)。

四、主要結論

總體來看,盡管3月的金融風波對市場造成了一定擾動,但2023年美國通脹走勢仍然是貫穿全年的宏觀交易主线。在通脹整體回落、美國經濟韌性仍存以及美聯儲引導逐漸轉向鴿派的背景下,2023年美債中長端收益率和美元指數雙雙衝頂回落,全球股債“雙升”。全年國際資本回流美國勢頭減緩,全球美元荒得到緩解但仍處於高位。從資產配置結構來看,在套息空間仍存以及美股反彈的推動下,外資在2023年選擇將持有的現金類資產部分轉爲證券類資產,並再次重新淨买入美股。從資本淨流入的地區來源來看,歐洲地區仍然是最大的貢獻者,中資則繼續淨減持美債並降低對美金融資產的風險暴露。

未來數月,美國通脹數據與貨幣政策博弈仍可能延續,但在通脹不出現大幅反彈的情況下,其重要性或相對降低,市場或將更多注意力轉移至美國經濟增長以及企業盈利增速。2024年开年以來,盡管美國通脹走勢有所反復,但美聯儲對通脹回落展現出了耐心和信心,並未急於重啓“緊縮”引導。與此同時,美國經濟數據仍然強勁,人工智能等領域的進展則進一步推高了市場對美股盈利增速的預期。另一方面,盡管全球地緣政治風險仍未消退,但尚未對大宗商品和全球經濟增長前景形成持續的顯著衝擊。在此背景下,2024年以來全球風險偏好回升,包括全球主要股指在內的風險資產同美債中長端收益率攜手走高:截至2月22日的收盤價顯示,年初至今,標普500指數上漲6.7%,美債10年期收益率走高44個基點。在美股表現仍佳,套息交易空間仍存的背景下,國際資本繼續淨流入美國的趨勢仍有可能持續。

風險提示:美聯儲貨幣政策顯著偏離市場預期,美國經濟發展偏離預期,地緣政治局勢發展超預期。

注:本文選自中銀證券於2024年02月23日發布的《全球美元荒緩解,美國股債均受外資青睞——12月美國國際資本流動報告點評》,證券分析師:管濤、周亞齊

標題:全球美元荒緩解,美國股債均受外資青睞

地址:https://www.iknowplus.com/post/83299.html