廣發郭磊最新研判:年後三大线索帶來股市風險偏好的上修

今天(2月22日)下午,廣發證券首席經濟學家郭磊在華安基金春季ETF投資策略會上,就2024年宏觀經濟進行了展望。

在2023新財富最佳分析師評選中,郭磊再獲第一,已累計7次榮獲第一,並因此獲得了新財富“白金分析師”的稱號。

投資報梳理了郭磊的發言,他表示,經濟的二次放緩已經告一段落,經濟邊際已經企穩。

從年後最新情況來看,風險偏好的收縮也基本上告一段落。

年後的三大线索,將帶來風險偏好的再度上修。

第一條线索在於,春節期間的居民流動、服務類消費等都超出了市場此前的預期。

第二條线索是,1月份社融數據顯著好於市場想象。

在高基數的情況下,1月份信貸持平,並且社融進一步增長,同時M1增速出現反彈,這是帶動節後風險偏好回升的第二個邏輯。

第三個线索是,政策已釋放出穩定金融市場的信號。

投資報(ID:Liulishidian)整理了郭磊分享的精華內容:

年後的三個线索帶來

風險偏好的再度上修

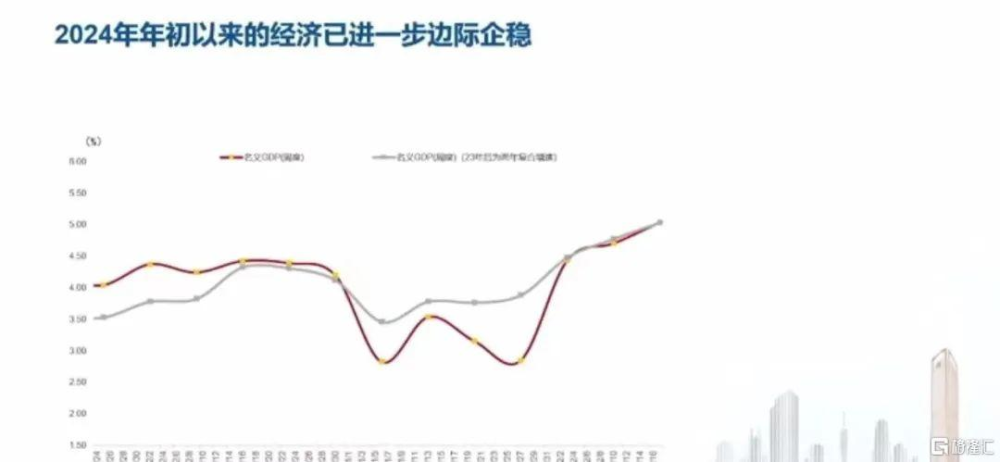

今年一月份,PMI再度環比企穩,一月份的PMI小幅回升。

目前2月份還沒有過完,但從最新的高頻數據來看,

經濟企穩的趨勢,應該是得到了一個初步的確認。

我們用高頻指標模擬周度GDP的情況,

可以看到,經濟的名義增長率,在今年的2月份延續了1月份企穩的趨勢,而且有進一步的小幅回升。

所以這也意味着,去年四季度,經濟的二次放緩已經告一段落。

從年後最新的情況來看,風險偏好的收縮應該基本上告一段落。

年後的三個线索帶來了風險偏好的再度上修,這對市場來說是一個相對比較積極的信號。

那么,哪三個线索呢?

消費超預期

被之前市場所低估

第一,2024年剛剛過去的春節期間,整個經濟數據是超市場預期的。

特別是春節期間居民的流動,包括服務類消費等等,這樣一些數據都還是很不錯的。

大家知道,去年經濟還是有一定的微觀的壓力,

所以,原本在春節之前,市場對於春節期間的消費,並沒有特別高的預期。

但市場在這裏可能忽視了一個因素——

2024年的春節,是第一個正常化的春節。

正常化的春節,它會有需求的釋放,

所以我們看到,今年春節整個居民流動的數據,出現了快速的擴張的,就是我們交通出行的數據。

在這個背景下,服務類消費,比如說像旅遊、電影,都有一個不錯的數據出來。

像電影票房的數據,我們可以看到,跟2021年是有點像的;

旅遊的數據,跟2021年也有點像,當然,進一步創新高了。

但從整個節奏來看,從整個增速來看,是有點靠近於2021年的。

而這兩年是有共同點的,都是居民的生活半徑有一個補償性的回升。

這意味着,特別是對今年一季度來說,消費可能是被之前的市場所低估的。

這個是節後導致風險偏好上升的第一個线索。

社融數據

比市場想像的好

節後導致風險偏好回升的第二個线索是,

1月份的社融數據,比市場想象的要好。

春節期間公布的1月份的社融數據,同比依然有一個明顯的增長,其中的信貸部分幾乎接近於持平。

我們知道,去年1月份,信貸的基數是非常高的。

原本,市場沒有預期這一塊信貸能夠打平,以及社融進一步有個增長。

但實際上,這兩點都做到了。

而在這個背景下,M1的增速——

我們知道M1對金融市場來說是一個非常重要的、指示性的指標——

M1的增速出現了一個反彈。

所以,1月份的社融環境,依然保持了一個相對比較積極平穩的狀態。

這是帶動節後風險偏好回升的第二個邏輯。

第三個线索是,政策釋放出穩定金融市場的信號。

今年出口應該

會回到正增長的區間

往今年去看,2024年,我們估計出口這個鏈條,應該會有一定程度的修復,會好於去年。

怎么做出這樣一個判斷的呢?

大家知道,出口最好的一個判斷指標,其實是海外的制造業庫存。

我們把中國出口和歐美的庫存放在一起,你會發現,大體是同步的。

也就是海外的經濟开始補庫存的時候,我們出口就會有一個擴大;

海外經濟去庫存的時候,我們出口就會有一個收縮。

兩者基本上同步的。

2023年,就處於一個比較典型的海外去庫存的時段。

這是出口負增長的主要原因。

所以,不光是中國出口,

我們看2023年的韓國、越南這些制造業經濟體,它的出口也是承壓的,也是負增長的。

2024年,這個情況應該會有好轉。

從海外庫存來看,目前已經處在比較低的一個位置。

如果說去庫存告一段落,那么我們估計,

今年的出口,應該會回到一個正增長的區間。

所以,這是對2024年經濟基本面,我認爲會比去年有改善的第一個原因。

全球流動性

環境會有所好轉

海外的影響,除了出口,還有一點是流動性。

我們知道,2023年美國整體處在一個加息的周期。

美債收益率上行,導致新興市場匯率和流動性有一定的承壓。

2024年,我們估計歐美都會從加息周期向降息周期做一個過渡和轉變。

如果這個最終落地,那么它會導致美元和美債收益率應該都不那么強了。

特別像美債收益率,目前依然在4%以上的一個高位,

這是美國經濟以它的名義增速沒有辦法長期支撐的。

一旦從加息向降息周期去切換,我們估計,美債收益率和美元都會有一個中樞的下行。

這個會帶來2024年相對有利的第二個條件,就是全球流動性環境會有所好轉。

廣義財政擴張

將進一步帶動總需求

2023年出口和地產鏈一起調整,2024年出口好轉,地產鏈這個壓力怎么去化解呢?

2024年,另外一個比較重要的线索,就是廣義財政的擴張。

我們估計,2024年廣義財政會維持相對比較積極的姿態,財政空間也會有所擴張。

大家注意,我們這裏講的廣義財政包括幾部分,

一部分,就是傳統的每年都會確定的赤字率。

此外,廣義財政很重要的一部分就是地方政府專項債。

這兩塊內容,在每年的兩會最終確定它的空間。

除此之外,大家知道,去年四季度增發了1萬億的國債。

這個增發國債,在去年四季度發行,或者有的還沒發行,真正投入使用基本上也會落在今年的上半年。

它是今年廣義財政很重要的一個組成部分。

除此之外,廣義財政還有另外一個組成部分,就是PSL。

它是央行發行的類財政工具。

這一輪應該主要投入到三大工程這樣一些重點項目建設。

目前,年初兩批PSL加起來已經到了5000億。

過去兩輪比較密集的PSL,

比如棚改的時候,年均也就是6000到7000億,所以5000億已經是一個相對非常積極的量了。

它顯示出政策對三大工程的重視。

今年這一塊應該會對整個投資,特別是對地產鏈,形成對衝。

簡單來說,如果是整個房地產投資,內生的增速還依然偏低,

但是三大工程所帶動的城中村改造和保障房的投資,如果能夠拉動幾個點,那么我們總體的投資增速也會比去年有一個回升。

除了出口之外,2024年另外一個看點就是,

廣義財政的擴張,可以進一步地帶動總需求的缺口。

2024年會是一個

名義GDP逐步修復的年份

我們在這裏也簡單地測算了一下,2024年,如果要實現5%左右的GDP目標,可能需要兩個條件。

第一個,出口需要從去年的負增長,回到正常年份的正增長。

這一點我們剛才也做出分析了,由於海外的去庫存周期可能已經大致結束,那么這一點不難實現。

另外一點就是,廣義財政的擴張。

維持基建的高增速,同時通過三大工程來帶動房地產投資的降幅收窄。

如果這兩個條件同時具備,那么我們就可以實現高於去年的,比如5%左右的GDP增速。

大家注意,去年低的是什么?低的是名義增長。

除了實際增長之外,還包括價格。

去年爲什么工業價格有壓力?

實際上,大家可以去思考它的經濟學邏輯,本質上是總需求不足,供給超過需求,所以價格承壓。

如果實際GDP今年能有改善,那么對應着價格本身也會有一個改善。

也就是需求不足的情況,會有一個緩解。

兩者合起來會帶來名義GDP的上升。

我們估計,2024年會是一個名義GDP逐步修復的年份。

如果拉長一點時間來看,它應該是2015年以來,第三輪比較系統性的名義GDP的回升周期,有點像過去十年2016年以及2020年下半年。

名義增長會決定企業盈利。

我們回頭去看,中國規模以上的工業企業盈利,已經連續兩年處於負增長區間。

這應該是過去兩年,權益資產承壓的很重要的一個背景。

我們知道股市本質上是圍繞着企業盈利的,企業盈利的負增長導致股指的負收益。

那么2024年,隨着名義GDP的回升,

我們估計,企業盈利應該有比較大的概率能夠重新回到正增長區間。

盈利的修復,應該能夠帶動2024年資產定價環境的修復。

標題:廣發郭磊最新研判:年後三大线索帶來股市風險偏好的上修

地址:https://www.iknowplus.com/post/83133.html