美國降息懸而未決,銀行業危機隱現

美國經濟:經濟韌性仍存,美聯儲偏鷹。截至2月1日,本周公布的就業數據指向美國勞動力市場仍具韌性。從量上看,2023年12月美國職位空缺數再度擡升,勞動力供需缺口邊際回升,美國勞動力市場仍偏緊張。從價上看,僱傭成本指數(ECI)同比延續回落趨勢,但仍維持高位,薪資增速仍有支撐,美國服務通脹仍待進一步放緩。與之呼應的是,美聯儲1月表態偏鷹,重申2%的通脹目標,並新增“在明確通脹將向2%回歸之後,才开啓降息 ”的表述,3月降息的概率較低。

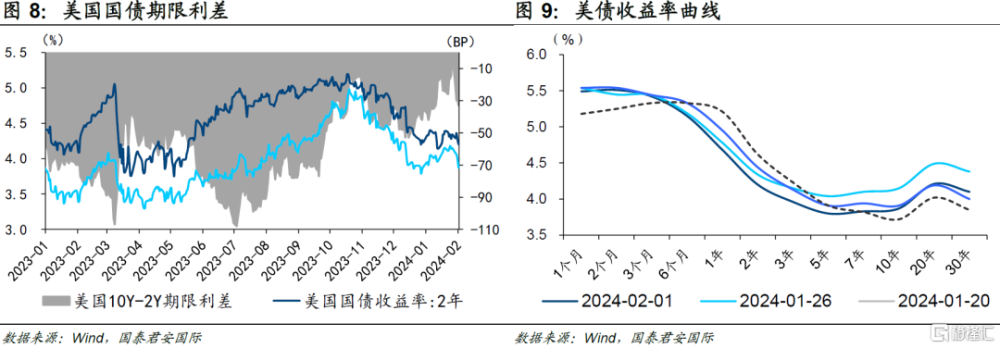

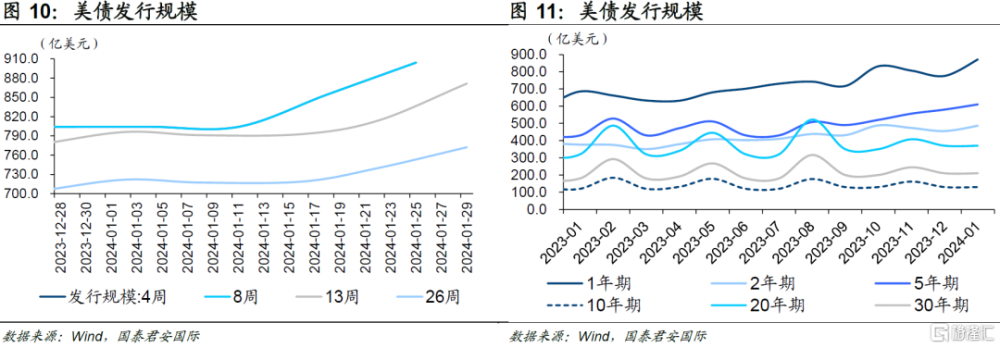

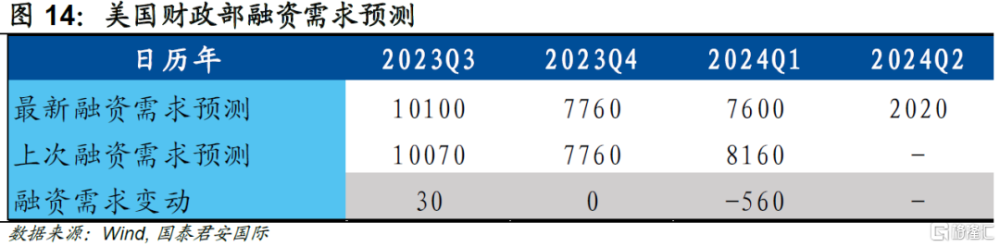

美國國債:降息交易的博弈加劇。1)利率走勢:過去一周10年期美債收益率持續回落。美聯儲1月議息會議後,美債利率加速下行,10年期美債由4.0%附近降至3.87%左右,這或與美債供給壓力趨緩疊加降息預期定價修正有關。2)期限結構:收益率曲线倒掛幅度有所走闊。各期限美債收益率普遍下行,而2M美債利率有所上修,主要是受到美聯儲1月議息會議明確的“3月降息並非基准情形”表示影響。相較之下,中長期美債下行幅度較大。3)短期展望:市場對美國供給端擔憂有所緩解,降息博弈延續。美國財政部最新季度融資預測下調一季度淨融資需求550億美元至7,500億美元。美債供給壓力逐步緩釋,美債交易仍圍繞降息預期進行博弈。

市場未來需要關注美國銀行業風險。紐約社區銀行(NYCB)宣布2023年Q4淨利潤爲虧損2.6億美元,主因對商業地產貸款計提5.5億美元的損失撥備,並將Q4的派息下調了70%至5美分,市場風險情緒有所惡化,銀行業風險需進一步觀察。

中資美元債:1)二級市場:過去一周,中資美元債整體走強,投資級中資美元債表現較優;2)一級市場:過去一周中資美元債一級市場回暖,累計發行12只債券,發行主體以金融行業爲主,總計規模11.8億美元。

01

經濟韌性仍存,美聯儲偏鷹

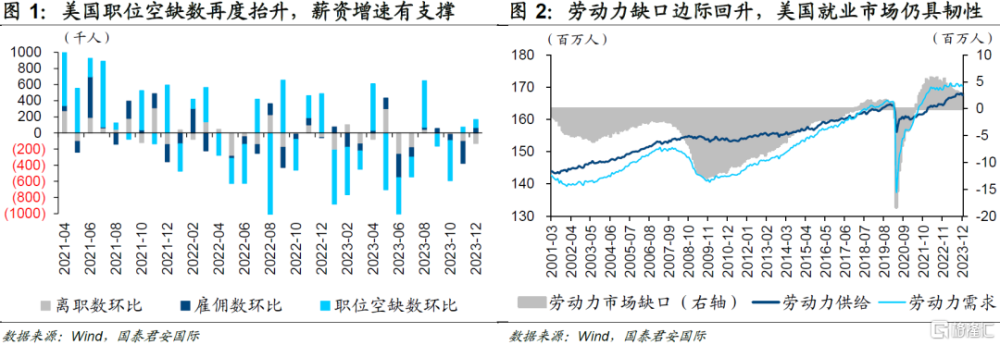

美國就業市場不平衡有所緩釋,但韌性仍強。截至2月1日,本周公布的就業數據指向美國勞動力市場仍具韌性。從量上看,目前美國勞動力市場仍偏緊張。2023年12月美國職位空缺數再度擡升,小幅升至902.6萬人(前值爲892.5萬人),且尚未恢復至疫情前平均水平。勞動力需求仍相對旺盛,勞動力供需缺口雖持續彌合,但2023年12月缺口邊際回升至277萬人(前值264萬人),美國就業供需緊俏。

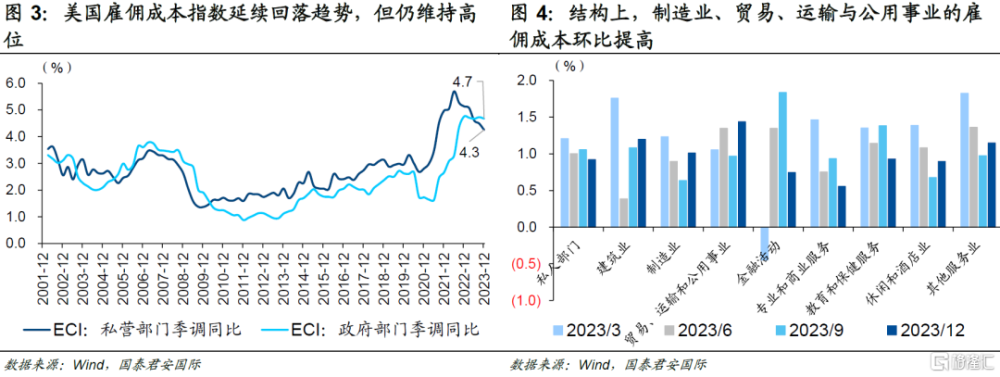

僱傭成本延續回落,但薪資增速有支撐,服務通脹仍面臨上行風險。從勞動力市場“價”上看,薪資成本延續回落趨勢,但仍維持高位。本周公布的僱傭成本指數(ECI)顯示,隨着美國就業市場持續降溫,美國2023年四季度ECI同比延續回落趨勢,但仍明顯高於疫情前水平,並在就業市場緊張的背景下,薪資增速仍有支撐。結構上,貿易、運輸與公用事業、休闲和酒店業等服務業僱傭成本指數環比均有所擡升,美國服務通脹仍待進一步放緩。

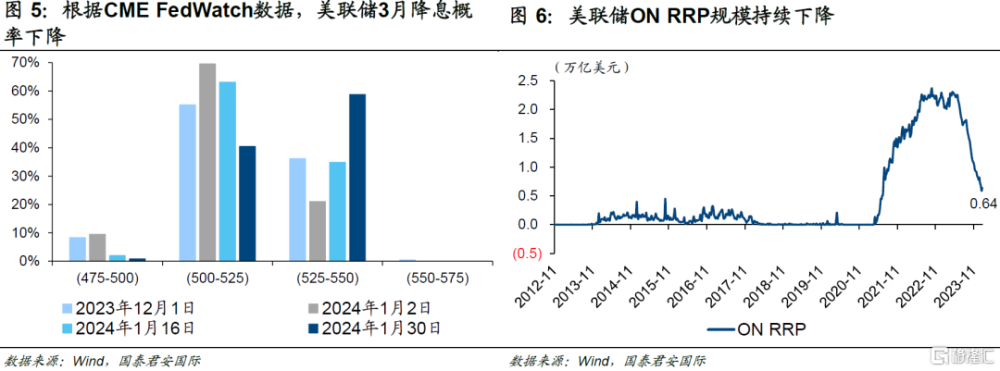

美聯儲放鷹,3月份是降息和縮表放緩的觀察窗口。美聯儲1月議息會議仍維持聯邦基金目標利率在5.25-5.50%區間,且縮表節奏仍按美債600億美元/月、MBS 350億美元/月的節奏,均符合市場預期,但總體表態偏鷹。1)降息方面。美聯儲重申2%的通脹目標,並新增“在明確通脹將向2%回歸之後,才开啓降息 ”的表述。結合會後鮑威爾的表態來看,政策決策仍採用數據依賴的相機抉擇,去通脹進程待服務通脹進一步下行來驗證,3月降息的概率較低。2)縮表方面。美聯儲對放緩縮表的細節討論推延至3月的議息會議。

往後看,風險因素或將重回視野。美聯儲隔夜逆回購規模持續下降,疊加銀行期限資金計劃(BTFP)將於3月如期到期,銀行體系流動性水位下降,這也是討論縮表放緩的重要背景。1月30日盤前,紐約社區銀行(NYCB)宣布2023年Q4淨利潤爲虧損2.6億美元,主因對商業地產貸款計提5.5億美元的損失撥備,並將Q4的派息下調了70%至5美分,市場風險情緒有所惡化,銀行業風險需進一步觀察。

02

美債:降息交易的博弈加劇

1)美債一周回顧

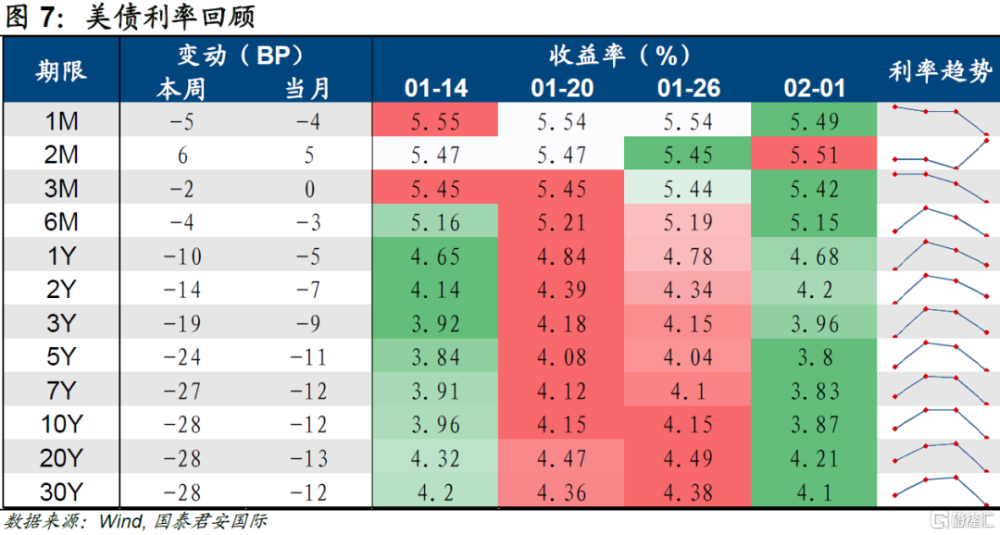

過去一周(2024.01.26-2024.02.01),10年期美債收益率持續回落。1月26日以來10年美國國債收益率下降28BP,當月累計跌幅12BP。具體來看,1月25日超預期的美國2023年四季度GDP數據出爐,但這並未帶來美債利率上行,相反美債收益率明顯下行。隨後,1月31日美聯儲議息會議的偏鷹派表態,美債利率加速下行,10年期美債由4.0%附近降至3.87%左右,這或與美債供給壓力趨緩疊加降息預期定價修正有關。

期限結構來看,收益率曲线倒掛幅度有所走闊。截至2月1日,各期限美債收益率普遍下行(2024.01.26-2024.02.01),而2M美債利率有所上修,主要是受到美聯儲1月議息會議明確的“3月降息並非基准情形”表示影響。相較之下,中長期美債下行幅度較大,5年期、10年期、30年期美債收益率分別下行24BP、28BP和28BP,收益率曲线倒掛幅度明顯加深,由1月25日的-14BP提升至2月1日的-33BP。

2)美債發行

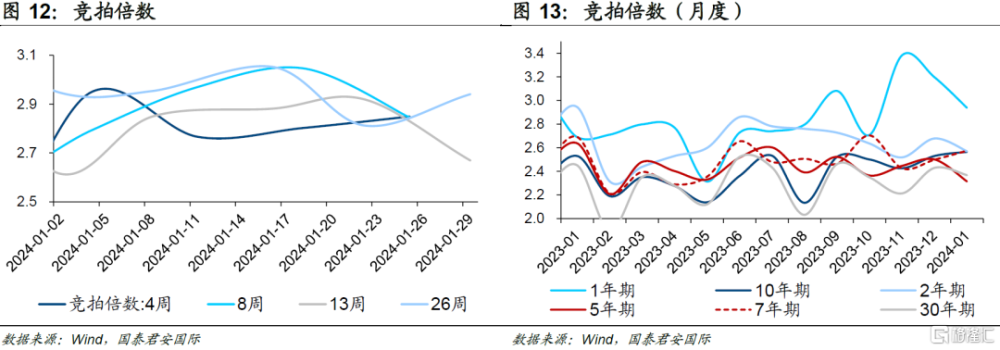

過去一周(2024.01.26-2024.02.01),中短期美國國債發行規模有所擡升,而長期國債發行規模下降。美債拍賣數據顯示,過去一周僅有兩只短期國債(13周、26周)進行拍賣,發行規模分別爲872億美元、772億美元,競拍倍數相對持平。截至2月1日,美國財政部日報顯示2024年1月份已淨發行國債1,425.61億美元,其中短債1,044.63億美元,中長債380.98億美元。從1月美債標售的整體情況來看,7年期以及10年期美債的競拍倍數邊際走強,反映終端美債的需求有所改善。

3)短期展望

1月31日,美國財政部公布2024年上半年再融資計劃詳情:整體而言,再融資規模超預期下修,但是各期限美債再融資規模變動並不完全一致。詳情公布後,市場對美國供給端擔憂有所緩解,當日收盤美債收益率普遍回落。在近期公布的最新再融資計劃中,美國財政部表示,由於預期財政收入以及季初現金余額的改善,將2024年第一季度計劃淨融資規模從2023年11月公布的8,160億美元下調至7,500億美元;與此同時,第二季度淨融資規模爲2,020億美元,約爲市場預期規模的一半。

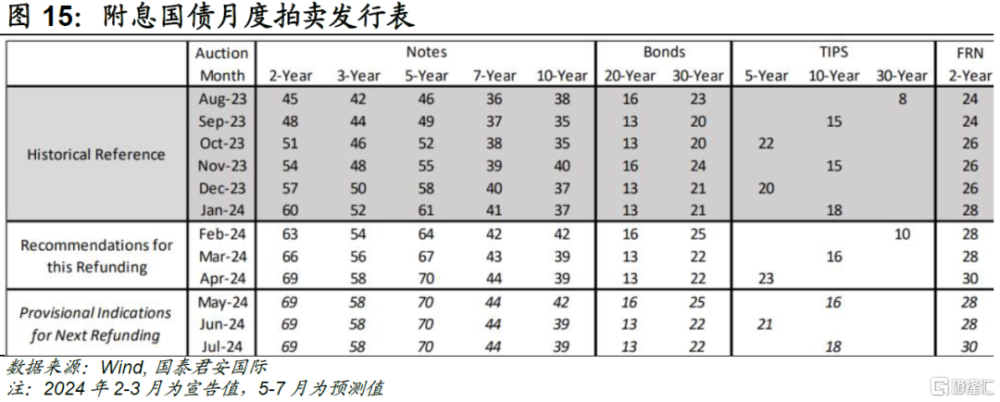

進一步看,第一季度縮減主要集中在短期美債(Bills),除此以外,各期限中長期美債發行規模較2023年11月計劃幾乎全线上調。美國財政部在2023年11月公布計劃中就曾表示,未來有需要會再額外增加一個季度的中長期美債拍賣規模(one additional quarter of increases to coupon auction sizes will likely be needed beyond the increases),在此基礎上按美債期限進行劃分,除20年美債發行規模與之前計劃持平外,2年、3年、5年、7年拍賣規模每月分別上調30億、20億、30億、10億美元,10年與30年美債拍賣規模亦有不同幅度上調。以此推算,2024年第一季度(即2024財年第二季度)中長期美債發行規模將較2023年11月計劃的9,840億美元提升至10,250億美元,對應中長期美債淨融資規模從3,484億美元提高至3,894億美元;短期美債淨融資規模將從4,676億美元大幅回落至3,606億美元。

注:本文來自國泰君安證券於2024年2月2日發布的《【國君國際宏觀-周報】美國:降息懸而未決,銀行業危機隱現》,證券分析師: 周浩、陳秋羽

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美國降息懸而未決,銀行業危機隱現

地址:https://www.iknowplus.com/post/77677.html