申萬宏觀:新一輪經濟短期修復再度开啓,關注四條積極主线

主要內容

引言:1月中採制造業PMI超預期回升,服務業“補庫”和發達國家供需缺口收窄的影響,正在更清晰顯現。

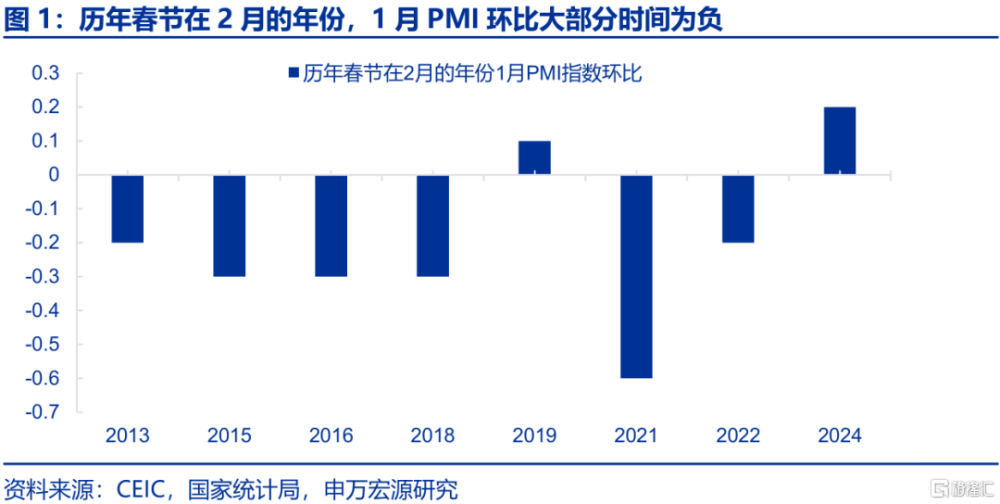

PMI:往年2月春節的年份1月PMI均走弱明顯,但今年積極回升。經歷了23Q4持續走弱後,1月制造業PMI重拾升勢,環比回升0.2至49.2,且回升幅度好於季節性。雖然統計局對PMI進行季節調整,但由於春節屬於“移動假日”、對PMI的影響仍然顯著。考慮到今年春節在2月,而2月春節的年份歷史上1月PMI環比均會走弱(-0.3),源於春節前勞動力返鄉影響,但今年1月PMI環比回升0.2,明顯好於歷年同期水平。

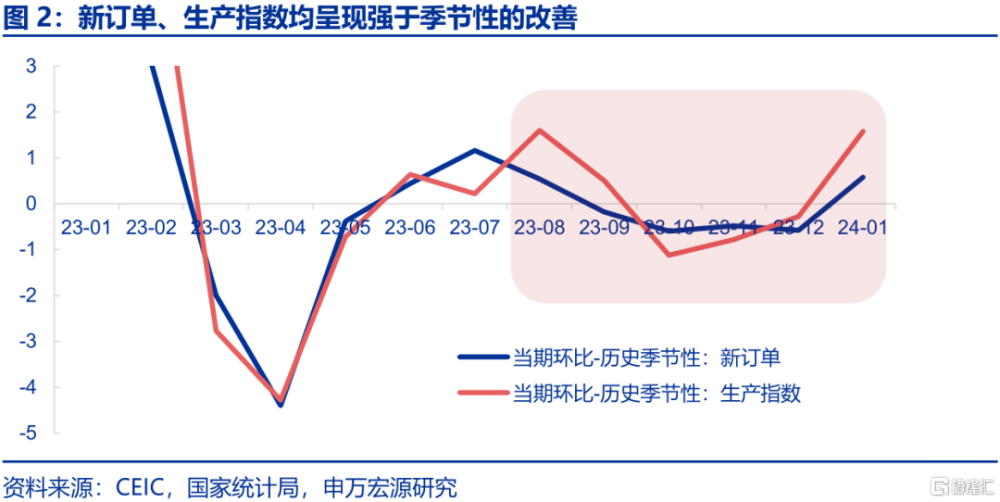

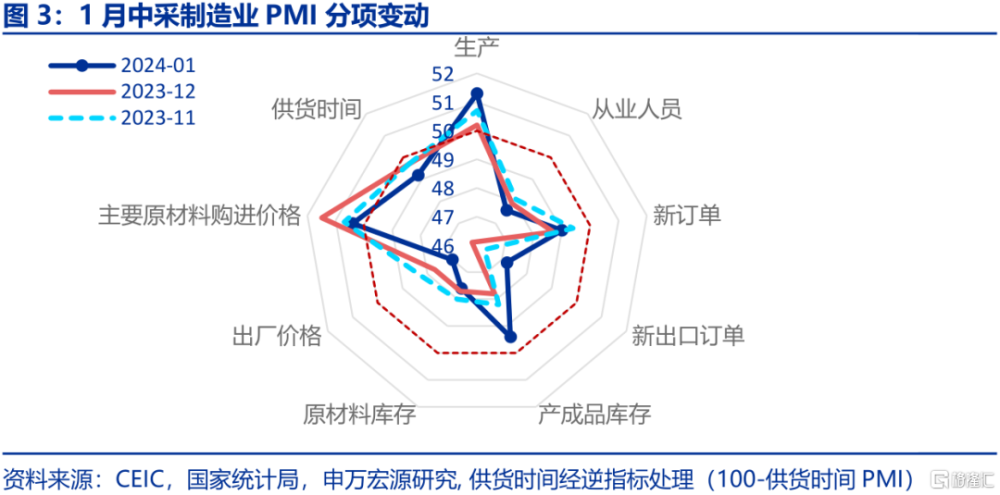

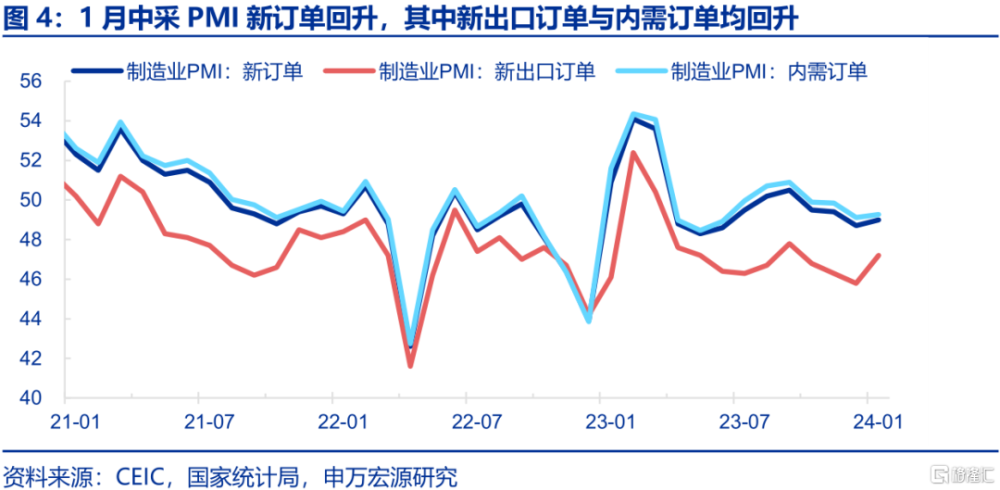

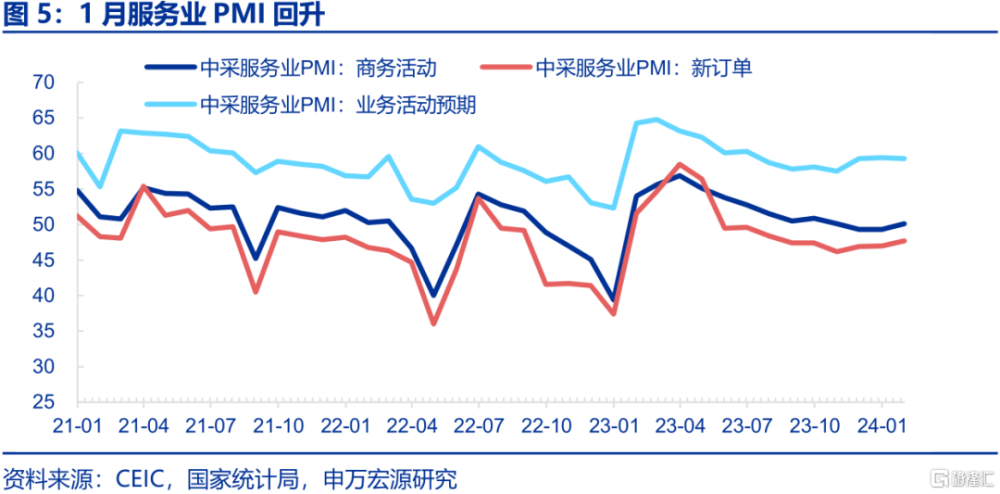

需求:出口、消費改善,支撐新訂單指數表現好於季節性。新訂單指數(+0.3至49)環比好於往年同期水平(-0.3),其中新出口訂單回升1.4至47.2,一方面源於財政擴張下美國需求短期具備韌性,同時發達國家供需缺口收窄,進口增速由大幅低於需求的水平、重新向需求回歸,也相應貢獻我國出口支撐。內需訂單回升0.1至49.3,其中建築業PMI環比回落3至53.9,歷年同期建築業PMI環比也爲負數,反映低溫天氣以及農民工返鄉的影響,投資需求短期有所走弱。但消費品行業新訂單積極回升(50.3,高於榮枯线),商品消費需求改善。同時服務業PMI自23Q4以來首次回升,環比上升0.8至50.1,其中居民出行消費相關的零售、道路運輸、航空運輸、餐飲等行業改善明顯,服務消費也在恢復,城鎮勞動參與率提升後對於服務消費仍有階段性支撐。

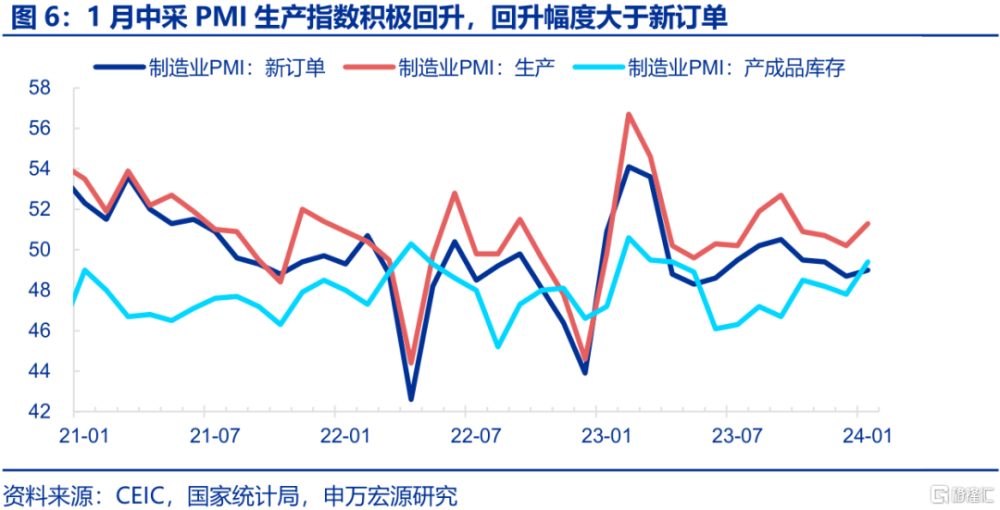

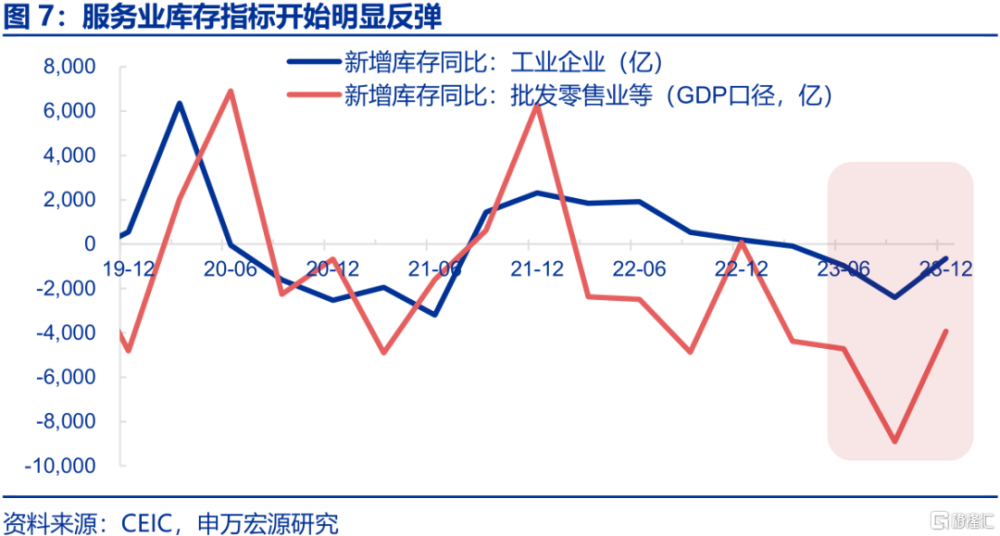

生產:回升幅度明顯超季節性,更多反映服務業“補庫”的拉動。相比於新訂單改善幅度,1月生產指數回升幅度(+1.1至51.3)更大,且更顯著強於往年同期水平(-0.5)。理論上春運的影響對於生產的衝擊更直接,但數據卻呈現生產指數積極改善的跡象。從行業拆分原因,食品及酒飲料精制茶、造紙印刷及文教體美娛用品、醫藥等行業生產指數位於53.0以上,除了反映消費需求改善形成的支撐以外,或更多源於我們此前持續提示的“服務業(貿易零售商)補庫”邏輯。23H1之前服務業去庫存幅度明顯大於工業,庫存指標處於十年新低,反映大量零售企業(尤其是小型商鋪)倒閉,而經歷充分出清後,自23Q3以來服務業庫存指標开始見底回升,23Q4改善幅度更大,而終端零售企業補庫存的對象也即食品飲料、文體娛用品等日用品領域,相應推動該類行業生產改善(PMI生產指數上行)、庫存回補,1月工業產成品庫存明顯回升(+1.6至49.4)。

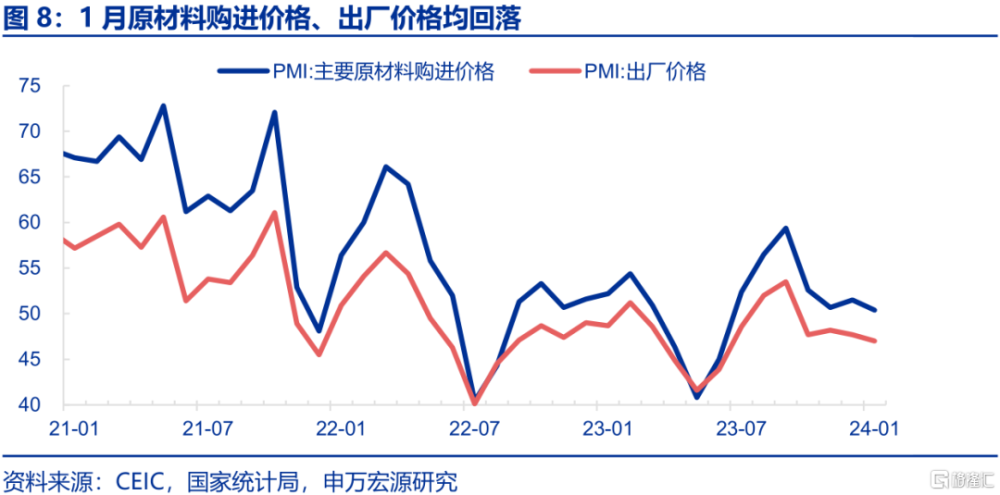

價格:煤價回落拖累原材料購進、出廠價格下行。雖然地緣政治風險帶動國際油價有所回升,但向國內傳導存在時滯,而1月以來國內煤價有所下行,導致原材料購進價格、出廠價格分別回落1.1、0.7至50.4、47。

展望:新一輪經濟短期修復再度开啓,關注四條積極主线。1月PMI數據顯示上半年經濟仍將趨於恢復,市場無需過度悲觀,關注四條主线。其一,服務業補庫將緩和去庫存對GDP的拖累,同時支撐工業生產。1月更靠近下遊終端的行業生產指數改善幅度更大,尤其是此前社會庫存去化更明顯的領域。其二,人均收入承壓但城鎮勞動參與率提升,居民服務消費或呈現向節假日集中的“散點式”特徵。城鎮勞動參與率提升後“量”的需求在增加,而由於收入壓力,服務消費需求預計呈現“散點式”偏強、更多向節假日集中,非節假日或偏弱,春運數據預計表現仍強。其三,出口環比或繼續恢復。美國財政擴張、地產觸底反彈背景下,短期需求具備韌性,同時發達國家供需缺口收窄、進口增速繼續向需求回歸,也會支撐我國出口。其四,節後投資需求重新提速。政府債券資金加快投放繼續拉動傳統基建提速,同時地產“復工小高峰”疊加融資改善也將短期支撐地產投資。

風險提示:全球產業鏈供給競爭加劇,房地產政策力度不及預期。

以下爲正文

一、往年2月春節的年份1月PMI均走弱明顯,但今年積極回升

經歷了23Q4以來持續走弱後,1月中採制造業PMI重拾升勢,環比回升0.2至49.2,而且回升幅度實際上明顯好於季節性。雖然統計局對PMI數據進行季節調整,但由於春節屬於“移動假日”,因而春節對於PMI的影響仍然顯著。考慮到今年春節在2月,而2月春節的年份歷史上1月PMI環比均會走弱(-0.3),源於春節前勞動力返鄉等影響,但今年1月PMI環比回升0.2,明顯好於歷年同期水平。

二、需求:出口、消費改善,支撐新訂單指數表現好於季節性

新訂單指數(+0.3至49)環比好於往年同期水平(-0.3),整體工業品需求如預期改善,其中新出口訂單回升1.4至47.2,改善幅度大於整體新訂單,一方面源於財政擴張下美國需求短期具備韌性,同時發達國家供需缺口收窄,進口增速由大幅低於需求的水平、重新向需求回歸,也相應貢獻我國出口支撐。

內需方面,內需訂單回升0.1至49.3,其中建築業PMI環比回落3至53.9,歷年同期建築業PMI環比也爲負數,反映低溫天氣以及農民工返鄉的影響,投資需求短期有所走弱。但消費品行業新訂單積極回升(50.3,高於榮枯线),商品消費需求改善。同時服務業PMI自23Q4以來首次回升,環比上升0.8至50.1,其中居民出行消費相關的零售、道路運輸、航空運輸、餐飲等行業商務活動指數升至擴張區間,服務消費也在恢復,城鎮勞動參與率提升後對於服務消費仍有階段性支撐。

三、生產:回升幅度明顯超季節性,更多反映服務業“補庫”的拉動

相比於新訂單改善幅度,1月生產指數回升幅度(+1.1至51.3)更大,且更顯著強於往年同期水平(-0.5)。理論上春運的影響對於生產的衝擊更直接,但數據卻呈現生產指數積極改善的跡象。

從行業拆分原因,食品及酒飲料精制茶、造紙印刷及文教體美娛用品、醫藥等行業生產指數位於53.0以上,除了反映消費需求改善形成的支撐以外,或更多源於我們此前持續提示的“服務業(貿易零售商)補庫”邏輯。23H1之前服務業去庫存幅度明顯大於工業,庫存指標處於十年新低,反映大量零售企業(尤其是小型商鋪)倒閉,而經歷充分出清後,自23Q3以來服務業庫存指標开始見底回升,23Q4改善幅度更大,而終端零售企業補庫存的對象也即食品飲料、文體娛用品等日用品領域,相應推動該類行業生產改善(PMI生產指數上行)、庫存回補,1月工業產成品庫存明顯回升(+1.6至49.4)。

四、煤價回落拖累原材料購進、出廠價格下行

雖然地緣政治風險帶動國際油價有所回升,但向國內傳導存在時滯,而1月以來國內煤價有所下行,導致原材料購進價格、出廠價格分別回落1.1、0.7至50.4、47。

五、新一輪經濟短期修復再度开啓,關注四條積極主线

1月PMI數據顯示上半年經濟仍將趨於恢復,市場無需過度悲觀,關注四條主线。

其一,服務業補庫將緩和去庫存對GDP的拖累,同時支撐工業生產。1月更靠近下遊終端的行業生產指數改善幅度更大,尤其是此前社會庫存去化更明顯的領域,直接反映本輪服務業補庫(渠道商、貿易商)對於工業生產的額外支撐。

其二,人均收入承壓但城鎮勞動參與率提升,居民服務消費或呈現向節假日集中的“散點式”特徵。雖然23Q4居民人均收入進一步承壓,意味着居民服務消費不會“持續”偏強。但城鎮勞動參與率提升後“量”的需求在增加,服務消費預計在時間分布上呈現“散點式”偏強、更多向節假日集中,非節假日或偏弱,這也是人均收入承壓下的普遍選擇,譬如23Q3暑運強勁後Q4走弱,今年預計服務消費仍春運仍將偏強。

其三,出口環比或繼續恢復。一方面美國財政擴張、地產觸底反彈背景下,短期需求具備韌性,同時發達國家供需缺口收窄、進口增速繼續向需求回歸,也將貢獻我國出口短期支撐。

其四,節後投資需求重新提速。一方面政府債券資金加快投放繼續拉動傳統基建提速,同時地產“復工小高峰”疊加融資改善或也將支撐地產投資短期溫和修復,下行壓力更多在於下半年。

風險提示:全球產業鏈供給競爭加劇,房地產政策力度不及預期。

注:本內容節選自申萬宏源宏觀研究於2024年1月31日發布的報告《今年第一份經濟數據的積極线索——中採PMI點評(2024.01)》,證券分析師:屠強、王勝

標題:申萬宏觀:新一輪經濟短期修復再度开啓,關注四條積極主线

地址:https://www.iknowplus.com/post/77003.html