美聯儲會推升降息預期么?

美國財政部在2024年的第一次議息會議前,劇透了2024年上半年的再融資方案。總體方案比此前預期的更加“鴿派”,也意味着美債的供給壓力邊際上有所減弱。具體來看,2024年第一季度,美國財政部的國債發行規模爲7,600億美元,比此前預期的8,160億美元減少大約550億美元。發債規模較預期有所降低的主要原因是美國財政部的TGA账戶余額比預期高,與此同時,財政收入的預期改善也減少了赤字壓力。

美國經濟在去年第四季度超預期的表現,在一定程度上印證了財政狀況的改善。在很大程度上,財政與實體經濟之間存在着正向或者負向反饋,似乎也意味着對美國經濟不必抱有過度悲觀或者樂觀的預期——因爲財政政策會帶有一定的“逆周期性”,經濟轉好,利率上行,財政部發債的動力也會有所下降;反之,經濟下行的過程中,利率下行,財政部不僅有更好的發債動因(支撐經濟),也有更好的發行窗口。從這個角度去理解財政和經濟的關系,會發現過度單邊的美債利率預期,可能並不符合經濟的實際變化。而更重要的是,市場更爲糾結的美國經濟的“着陸”形態,可能會比想象中更加復雜。因爲當債券市場price in經濟下行甚至衰退時——其表現爲利率曲线的倒掛,財政部可以通過大量發行國債——尤其是長端國債——來支撐經濟發展,並在事實上price out美國經濟的衰退風險。因此,當我們去討論美國經濟的走勢時,似乎最難得到的答案就是關於“着陸”的狀態,也正因爲這事關所有投資者和政策決策者的根本利益,才會形成越渴望答案、也越難求解的悖論。

從這個角度而言,美聯儲從貨幣政策端扮演的角色,會顯得很有意思。當經濟上行、通脹上行時,美聯儲傾向於緊縮;當經濟下行、通脹下行時,美聯儲傾向於寬松。而眼下經濟上行疊加通脹下行,美聯儲大概率會顯得猶豫。在最後一種形態下——經濟下行、通脹上行——美聯儲則會甩鍋給財政。

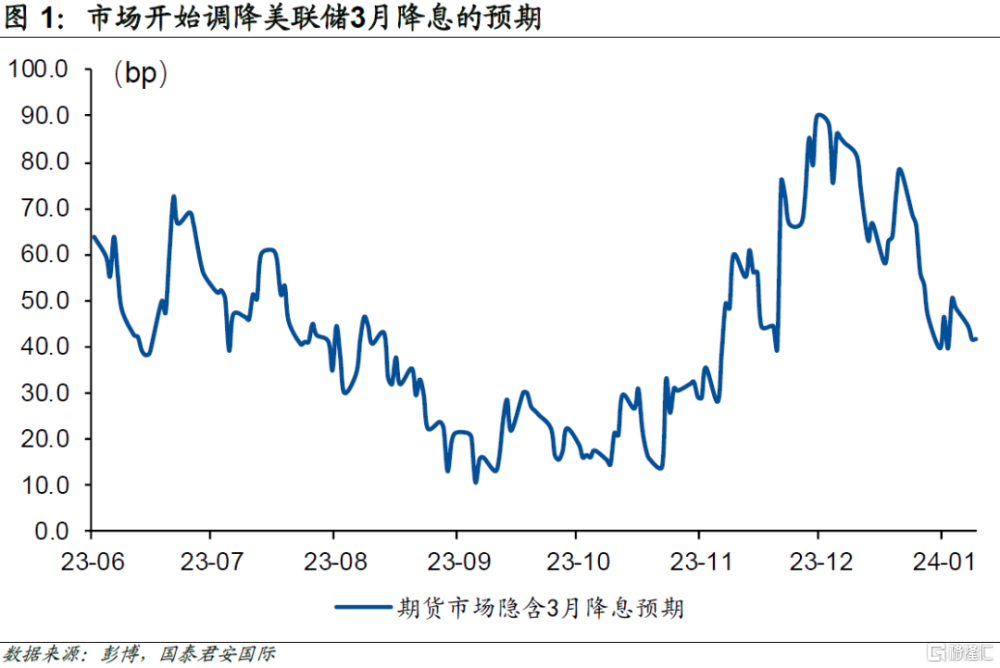

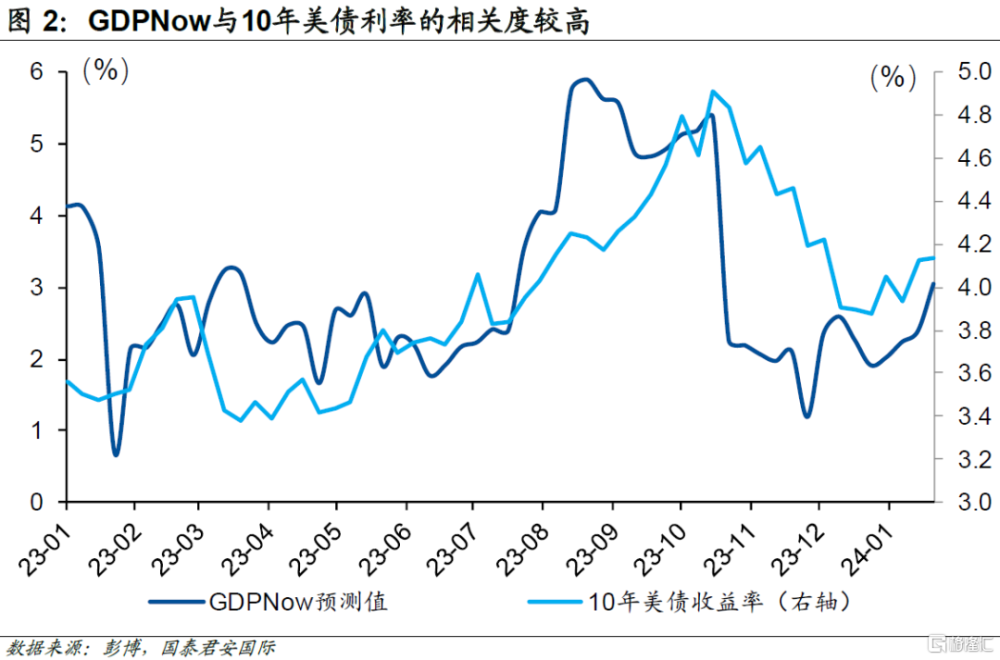

基於以上的討論,我們會發現,美聯儲今晚的議息決議,大概率會形成“各說各話”的情形,市場大概率也不會形成對於三月份是否會降息的一致預期。某種程度上,這意味着市場會在兩次議息會議之間出現一個“垃圾時間”,對於美國10年國債利率走勢的最好同步指標會是GDPNow,也就是說投資者需要不斷根據經濟形態來對照、形成以及打破觀點,直到美聯儲在3月揭开謎底。目前而言,美聯儲在3月开啓降息進程的概率仍然較大,這也意味着降息交易在兩次議息會議之間的休整後,再度成爲市場的主流交易主題。

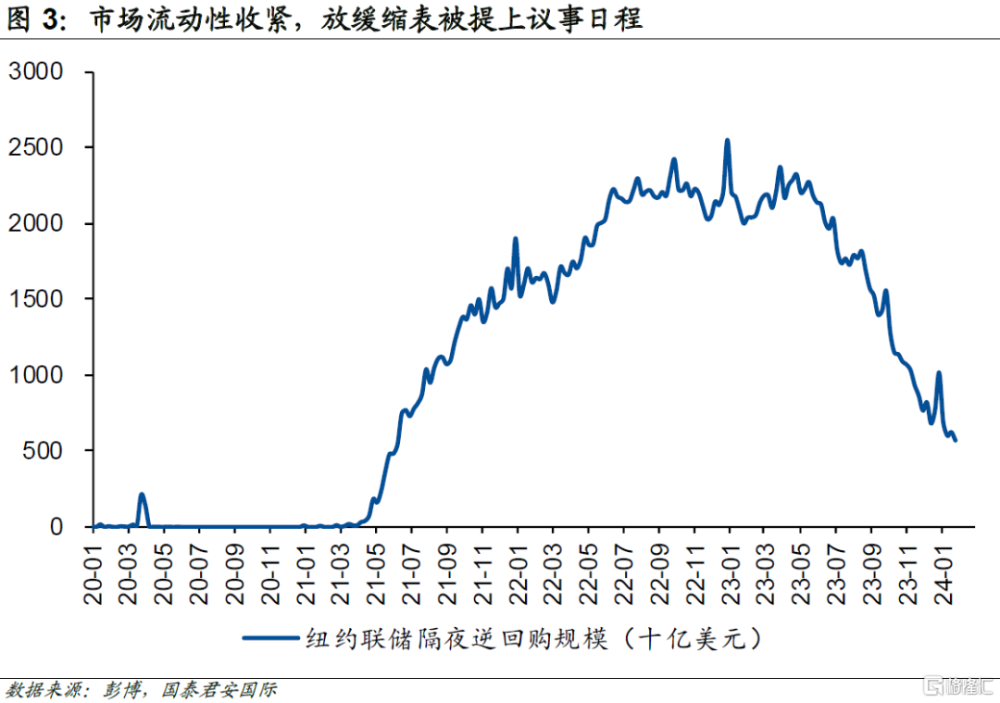

當然,美聯儲會直接關照的話題,是關於縮表。由於大規模的短債發行已經從市場吸收了大量的現金流動性,美聯儲今晚大概率會給出放緩縮表的路线圖,並以此爲未來可能开啓的降息進程作出鋪墊。

對於美元而言,一個相對中性的利率決議,似乎不太會對美元匯率形成過度的單邊衝擊。目前而言,影響美元的主要因素仍然是歐元,由於歐洲經濟表現較弱,歐元近期呈現出調整態勢;也由於關於美聯儲的降息交易有所降溫,美元开始逐步走出強勢。由於今晚議息會議難以對市場形成太多的單邊指引,歐元弱勢仍將持續,美元指數則大概率穩步向上。

注:本文來自國泰君安發布的《【國君國際宏觀】美聯儲會推升降息預期么?》,報告分析師:周浩、孫英超

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美聯儲會推升降息預期么?

地址:https://www.iknowplus.com/post/77004.html