經濟“冷”了,地緣“熱”了,節後市場怎么看?

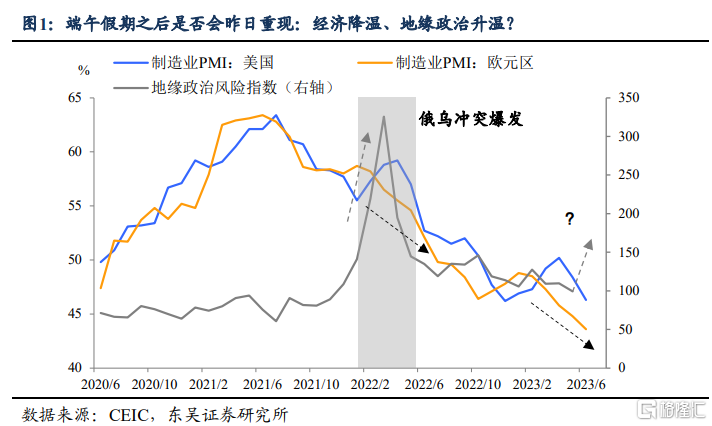

短短的端午假期,海外市場的“冷熱交加”似乎又讓人想起了2022年3月的情形。如圖1所示,在經濟方面,歐美主要經濟體制造業PMI在50%以下繼續下滑,而面對頑固的通脹,央行們卻遲遲不松口,海外經濟似乎又進入一種類滯脹的狀態;地緣政治方面,中美之間的不確定性尚未消除,俄羅斯撲朔迷離的局勢很可能將爲國際形勢再添一把火。而無獨有偶,去年2月底至3月初也出現了“俄烏衝突全面爆發+ 經濟動能放緩+通脹壓力顯現/貨幣政策趨緊”的組合,那么當前和去年有何不同,市場邏輯發生了怎樣的變化?

撇开復雜的國際形勢影響,俄羅斯局勢的不確定性(雖然瓦格納集團撤軍,但是局勢依舊比較微妙)在基本面上最直接的兩風險在於,一是可能帶來新一輪的通脹衝擊,進一步加深海外主要經濟體的“滯脹”特徵;二是可能拖累我國的出口,反而提高穩定內需的迫切性。

從資產上看,短期內滯脹+地緣政治不確定性無疑是有利於黃金、原油等商品,與2022年3月俄烏衝突爆發初期相比,類似的是美元和美債收益率都將是易升難降,港股則同樣脆弱,不同的是美股的超額收益可能會明顯縮水,而人民幣和A股短期內的波動會更大:人民幣調整的拐點可能要等到第三季度,而A股的外資援軍短期內難以看到,更多的還是得靠政策和經濟自身的造血能力。

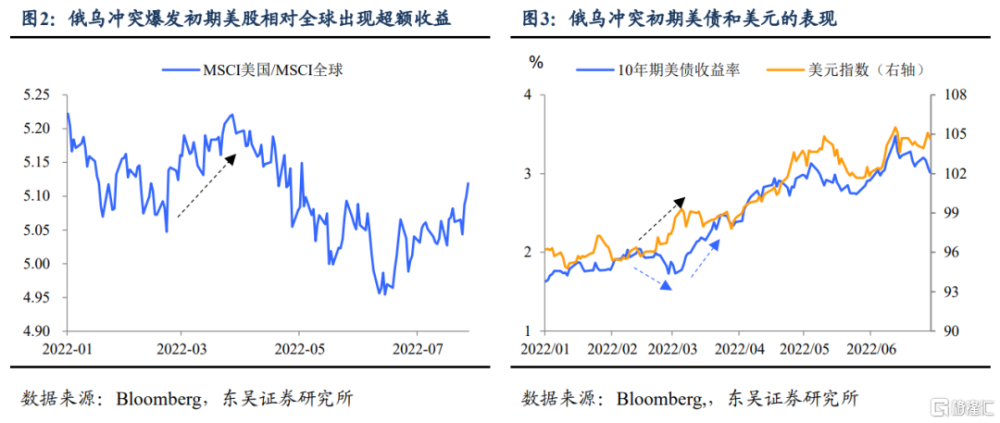

2022年的市場邏輯和資產表現是怎樣的?資金流向美國可能是當時全球市場最核心的邏輯之一。俄烏衝突爆發影響最大的除了當事雙方就屬歐洲,美國坐收“漁翁之利”,疊加美國經濟表現相較歐洲更有韌性,導致資金大量流入美國、美股相對全球股市明顯表現更好(圖2),除此之外避險情緒的加成使得美元指數上漲,美債收益率也僅是小幅下跌,而後跟隨着通脹和政策緊縮邏輯上漲(圖3)。

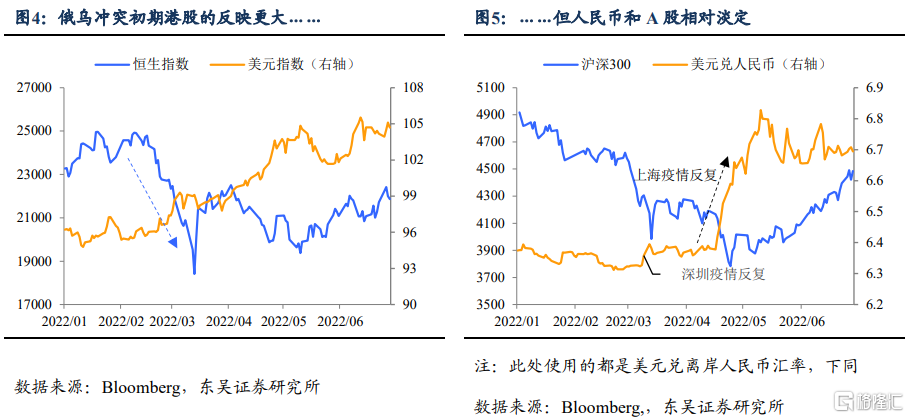

中國方面,當時港股更敏感,人民幣和A股相對更加淡定。如圖4所示,港股容易受全球流動性和市場情緒波動的影響,隨着美元的異動出現較明顯的下跌。相較而言,俄烏衝突初期對於中國的直接影響相對較小,人民幣反而出現小幅的升值、體現出一定的避險屬性,此後匯率和A股的波動更多地和國內疫情反復,以及歐美要求中國在俄烏衝突中表態有關(圖5)。

這次的不同之處在於,美國的“相對優勢”不如2022年,而中國所受的影響可能會更大。當前俄羅斯局勢的走勢雖然尚不明朗,但對於歐盟的衝擊明顯不如2022年,同時在經濟動能(制造業PMI)上歐美當前也是“伯仲之間”,美國市場對於資金的“虹吸效應”將大不如前。而由於中俄之間的關系比之前更加緊密,這一次中國所受的影響會更大些。

從資產來表現來看,節後美元、港股和美債收益率的表現和之前大體相同,美股、人民幣和A股的表現會有所區別。地緣政治形勢緊張,美國債務上限危機解除後美債發行放量,疊加海外經濟處於類滯脹的狀態(且政策相對偏緊),美元和美債收益率依舊是易升難降,相對而言港股會較爲脆弱。資金對美國資產的偏好有所下降,印度、日本等市場會是重要的備選,美股的超額收益會明顯縮水,而由於中俄之間的關系、以及國內穩增長預期的降溫,人民幣匯率和A股的波動較此前可能更大。

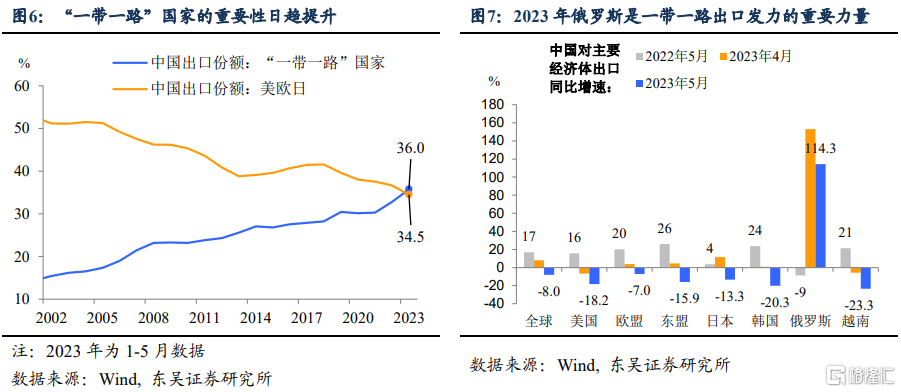

不過如果東吳證券看得遠些,俄羅斯形勢的復雜性反而可能成爲國內政策加速的重要契機。撇开復雜的國際環境不論,俄羅斯局勢如果動蕩無疑會直接影響到中國的出口:今年年初以來中國出口的韌性主要來自對一帶一路國家的出口,而對俄羅斯出口的增速脫穎而出。出口的邊際走弱將加大穩定內需的迫切性。

內需方面,從邊際上看地產依舊是當前穩住經濟和市場信心的關鍵。僅僅靠10bp的降息效果可能有限,地產政策加碼、穩增長的一攬子政策陸續出台仍有必要。

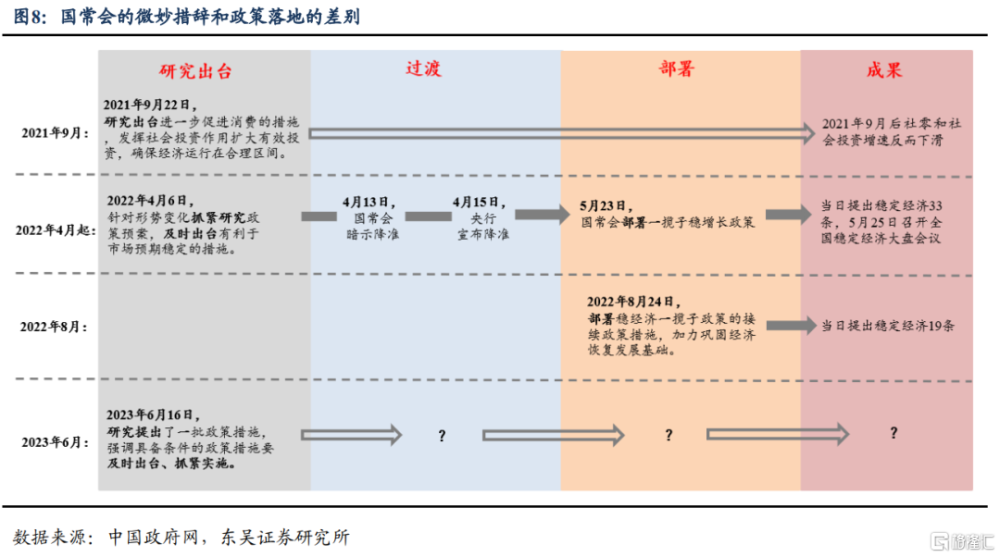

從國常會的措辭看,如圖8,上周五(6月16日)“研究提出”+“及時出台”的政策效率雖然不如“部署”,但是未來一個月內可能是政策密集出台的窗口期,可以參考2022年4月,在月初國常會提出“抓緊研究、及時出台”之後,降准、穩增長一攬子政策接踵而至(因爲有疫情封控的原因,一攬子政策出台的時間有所滯後)。

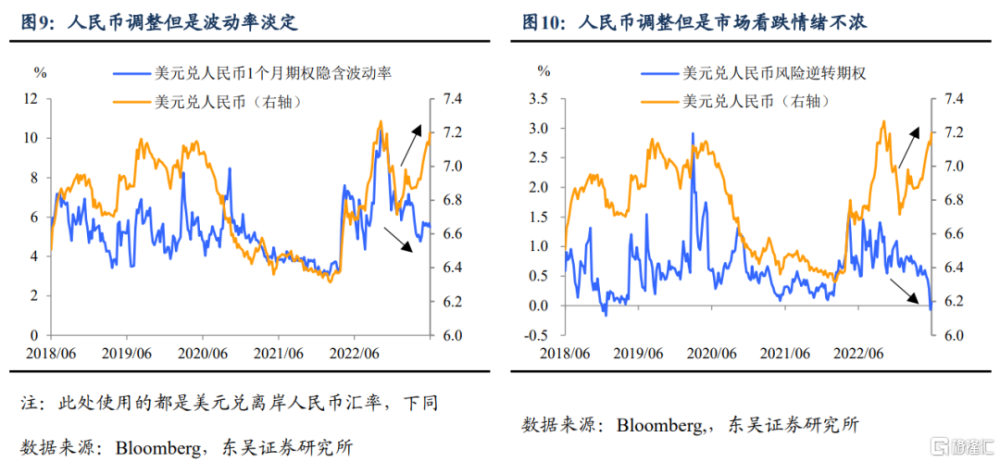

從一些主要資產來看,人民幣雖然跌破7.2,但是匯率市場似乎並不“慌”。人民幣匯率年內第一次跌破7.2。東吳證券的框架中人民幣兩大定價因子:地產和中美關系的邊際轉弱是推動這波匯率破7.2的重要因素。地產端,上周國常會的“淡定”和本周二LPR對稱降息10bp的“從容”,反而讓市場在穩經濟預期方面有點走弱;中美方面,俄羅斯的局勢會進一步增加了中美關系的不確定性。

市場不“慌”的背後,是對於人民幣調整的持續性和幅度存在疑慮,這一點可能在近期會有所變化。和以往人民幣調整不同的是,人民幣匯率的期權隱含波動率保持平穩、風險逆轉期權反而大跌。背後的重要原因是投機資金使用敲出期權(knock-out,當人民幣匯率調整到約定的價格水平時,期權合約就作廢)來交易人民幣的調整行情,這一交易結構的背後體現的預期可能是其認爲人民幣調整的幅度將有限,而且調整行情不具備可持續性。不過俄羅斯局勢的變化會讓市場重新校正此前的預期。

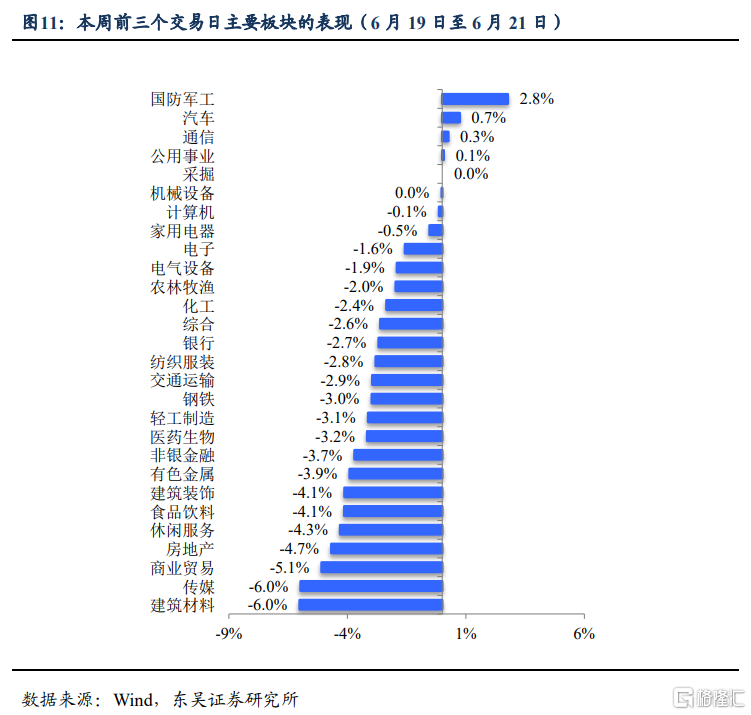

股市還得靠“自力更生”。節前國內股市波動較大,衝擊來自宏觀和微觀兩個層面:除了上述政策和中美的原因外,前期提前下注+部分AI風口公司股東減持等負面輿情,導致順周期(尤其是地產鏈)和TMT板塊均出現明顯調整(圖11)。

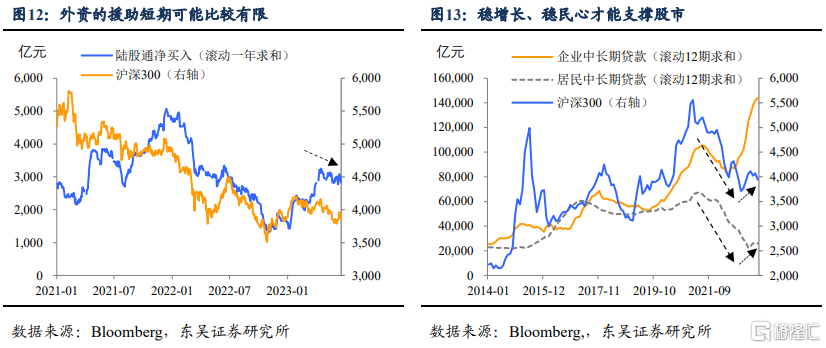

股市的助力主要來自兩個方面,外資的流入和國內的“造血”。俄羅斯的局勢以及地緣政治的升溫會令外資更加猶豫,市場的信心還是要更多地依賴國內政策出台的速度、力度,以及由此帶來的經濟信心的恢復程度(圖12和13)。

綜合基本面和情緒面的判斷,東吳證券認爲人民幣震蕩偏弱的行情仍將持續一段時間,而股市仍會是主題投資率先企穩。

匯率拐點仍需等待。10bp降息的效果可能有限,而政策出台越緩,很可能意味着後續降准、降息的壓力和幅度會越大,匯率潛在調整的壓力也會越大,除此之外,恐慌情緒的釋放往往也是匯率見底的重要標志。因此東吳證券認爲人民幣匯率的拐點可能在第三季度出現(穩經濟政策+美聯儲加息臨近結束),低點的位置有賴於央行是否會出手幹預。

主題投資先企穩,左側搶跑有風險。畢竟在今年大部分時間裏,股市都是在沒有總量政策和預期的環境下交易的,仍有部分板塊跑出了牛市的感覺,何況當前央行剛降息,往後看可能還有進一步寬松的空間(匯率暫時不會成爲政策的主要掣肘)。股市很可能短期內因爲情緒因素出現超調,不過主題板塊(國內政策支持、受外部影響較小的板塊)會率先企穩,而指數行情和風格切換還需等待政策的進一步確認,今年左側搶跑的風險較大。

風險提示:政策定力十足,經濟出現超預期放緩;中美關系出現超預期緊張,資金避險情緒大幅上升。

注:本文來自東吳證券於2023年6月25日發布的報告《經濟“冷”了,地緣“熱”了,節後市場怎么看?(東吳宏觀陶川,邵翔)》,分析師:陶川 邵翔

標題:經濟“冷”了,地緣“熱”了,節後市場怎么看?

地址:https://www.iknowplus.com/post/7478.html