歐洲芯片,想多了?

過去幾年,歐洲又把半導體發展提上了日程。

2022年2月,歐盟委員會提出了一套旨在加強歐盟半導體生態系統的綜合措施,即所謂的《歐洲芯片法案》,時值全球半導體緊缺,芯片瘋狂漲價,也讓歐洲半導體成爲了業界關注的焦點之一。

《歐洲芯片法案》中明確提出,歐盟的目標是要將半導體產能提高到20%,未來計劃投入430億歐元來支持芯片的發展,超過三分之二的資金被指定用於建設新的、領先的芯片制造廠,或“大型晶圓廠”。

伴隨着這項法案的正式生效,半導體企業开始投資建設新的晶圓廠,英飛凌、意法、博世、英特爾、Wolfspeed、台積電……大廠紛紛下場,歐洲半導體產業的再度振興似乎已不是奢望。

投資講求一個天時地利人和。天時,自然是半導體如今的國際地位愈發突出,各國之間圍繞着它在不斷角力,歐盟自己也給了一系列補貼和優惠政策;地利,是歐洲成熟的配套基礎設施與供應商,再配合龐大的汽車市場,來爲新的晶圓廠保駕護航;人和,就是人才了,歐洲受教育程度高,人才理應是不缺的。

2023年8月8日,台積電正式宣布與博世、英飛凌、恩智浦共同投資歐洲半導體制造公司(ESMC),這座晶圓廠選址在德國的德累斯頓,其計劃於2024年下半年开始興建,目標於2027年底投產,預計月產能爲4萬片12英寸晶圓,可提供台積電28/22納米平面CMOS工藝和16/12納米FinFET工藝,其中台積電將持有合資企業70%的股份並負責運營,博世、英飛凌、恩智浦各佔10%,成爲了歐洲新建晶圓廠的代表。

但是許多人卻對這座晶圓廠的前景並不看好,甚至還有人極力反對,要知道,歐盟可是盼星星盼月亮,盼了整整兩三年才盼來了台積電,爲何到了落地建廠時,卻遭遇了內部的質疑呢?

欣欣向榮的背後

首先我們要明確的一點是,晶圓廠不是煉鋼廠,它不能像生產鋼坯一樣鉚足了勁去生產芯片,鋼坯的用途有很多,但絕大部多數芯片只能滿足特定產品的需求,理論產能最終能被多少訂單填充才是最重要的事情,即使是旺季供不應求的台積電,也要在淡季四處出擊,去招徠新客戶來利用多余的產能。

那么,ESMC在歐洲能找到多少客戶呢?

答案可能和很多人想的有所不同。晶圓廠最主要的幾家客戶,當然是參與了融資的三家公司,也就是博世、英飛凌和恩智浦,之後可能還會再加上三巨頭之一的意法半導體,這四家公司,就是ESMC在歐洲的最主要客戶了。

聽上去也不少了,但是問題是這四家公司可不是像英偉達、高通和AMD這樣的無晶圓廠公司,而是老牌IDM廠商,它們各自擁有自己的晶圓廠,誠然台積電的制程工藝更加先進成熟,但相對的成本也要來得更高,晶圓廠一旦建成,未必會成爲這些巨頭的首選。

可能會有人問了,歐洲的無晶圓廠呢?就不能給ESMC提供訂單嗎?

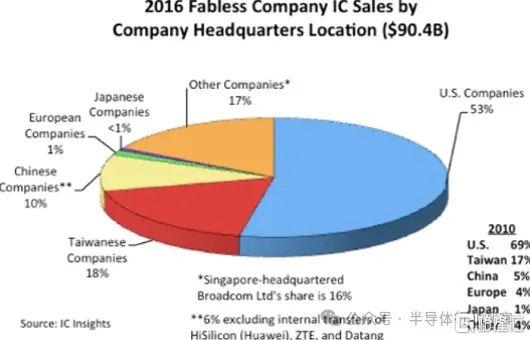

還真有點懸。根據此前的一份報告,歐洲在2015年僅佔全球無晶圓廠芯片銷售額的2%,從2010年的4%再次滑落,原因是多家公司與業務部門被美國公司收購,如總部位於英國的 CSR 是歐洲第二大無晶圓廠集成電路供應商,於 2015 年第一季度被高通收購;總部位於德國的 Lantiq 是歐洲第三大無晶圓廠集成電路供應商,於2015年第二季度被英特爾收購。

而當時最大的歐洲無晶圓廠Dialog在2016年的銷售額達到了12億美元,也是當時無晶圓廠 TOP 50中唯一一家總部位於歐洲的廠商,作爲一家在德國法蘭克福上市的歐洲老牌芯片企業,Dialog主要面向消費電子領域提供混合信號芯片,包括電源管理芯片、照明芯片、藍牙芯片、音頻子系統等。

值得注意的是,Dialog從2007年就开始爲蘋果iPhone供應電源管理芯片,蘋果的訂單一度佔據Dialog年營收的70%以上,2018年,蘋果宣布以6億美元收購Dialog的部分資產,包括約300名工程師的研發團隊與部分設備技術,以及Dialog在英國、意大利和德國的辦公室,Dialog开始淡出手機電源管理芯片的領域。

隨後的Dialog並未因爲蘋果的收購而一蹶不振,开始布局汽車和智能家居領域,2019年,Dialog以8000萬美元收購工業物聯網IC供應商Creative Chips,並以4500萬美元收購Silicon Motion的移動RF IC業務;2020年,Dialog又以5億美元收購了集成電路(IC)及嵌入式系統供應商Adesto Technologies。

時間來到2020年,Dialog雖然因爲蘋果訂單的抽離而出現了一定的下滑,但它依舊是歐洲無晶圓廠的代表之一,甚至還能保持全球芯片設計公司第十的地位。

但這樣的輝煌也沒持續多久,2021年初,日本瑞薩電子就以59億美元的價格收購Dialog,Dialog從英國公司變成了日本公司。至此,歐洲曾經的Fabless三強全部被國外公司收入了囊中。

如今能叫得出名字的歐洲無晶圓廠,只剩下了總部在挪威的Nordic,這是一家無线物聯網系統SoC廠商,其低功耗藍牙解決方案被廣泛應用於遊戲、運動、健身、手機配件、消費電子等物聯網領域,其2022年的總營收爲7.76億美元,在全球無晶圓廠排行中位居39名,也是Top100中唯一一家位於歐洲的無晶圓廠企業。

放眼如今,歐洲無晶圓廠早已是個被許多人所遺忘的領域,其在全球無晶圓廠營收佔比甚至不足1%,對比日本和韓國,歐洲芯片設計的所面臨的局勢顯然要嚴峻得多,這也讓ESMC處在了一個尷尬的境地,來歐洲設廠,服務的卻未必是歐洲客戶,那么除了幾千個制造業的工作崗位外,就未必能帶來更多立竿見影的好處了。

輕設計,重制造

再回過頭來看,《歐洲芯片法案》看似是支持芯片行業發展,但它並非着眼全局,而是略帶“偏心”地把補貼傾斜給了ESMC和英特爾Madgeburg 廠等晶圓廠,無晶圓廠在這場浩浩蕩蕩的大發展活動裏,基本沒撈到什么好處。

Nordic首席技術官Svein-Egil Nielsen表示:“歐盟芯片法案非常注重資本支出,但像我們這樣的無晶圓廠公司卻沒得到太多機會。”

而Nordic首席運營官Svenn-Tore Larsen則表示:“法案裏提出了不少的舉措,但新建晶圓廠並不是用於混合信號工藝,所以我們必須在相當長的時間內堅持使用現有的供應商。”

當歐洲媒體大肆宣揚台積電和英特爾落戶德國時,Nordic這樣的無晶圓廠公司卻無人在意,一個投資數百億美元的超大項目輕松碾壓了一個年營收幾億美元的公司,這就是擺在他們面前的殘酷現實。

比較悽慘的是,芯片設計被忽視的事情在過往歷史裏發生了不止一次。

2013年,歐盟確定需要加強芯片設計能力和無晶圓廠行業,歐盟和半導體行業开始計劃“加強其電子設計行業和無晶圓廠半導體公司的實力”;2018年,歐盟再次計劃通過“歐洲設計聯盟”和“战略設計倡議”來加強歐盟芯片設計生態系統……

整整十年時間過去了,歐洲無晶圓廠不但啥發展,反而還縮水了50%,而歐盟最新的《2030數字指南針》十年計劃,把目光全放在了制造業之上,對芯片設計產業的投資卻沒多少清晰的愿景,也難怪Nordic兩位高層會如此吐槽了。

反倒是大洋彼岸蘋果對歐洲芯片設計更加上心,它在2021年宣布投資10億歐元,在德國慕尼黑建立了一個新的芯片設計中心,隨後又在2023年追加了10億歐元的投資,光是這20億歐元,就超過了歐盟過去10年對芯片設計領域的全部投入。

當然了,歐盟再怎么說還是比隔壁英國強一點,Arm和Dialog都跑到國外去了,英國政府才慌慌張張地宣布了一項半導體支持計劃,總金額10億英鎊(約12.6億美元),均攤到十年裏,2023年至2025年這段時間先投資2億英鎊(約2.5億美元),從而支持國內的半導體發展。

大家都在畫餅,只不過歐盟畫的餅更大一點,本土的芯片制造業或多或少沾到了一點光,而英國畫的餅,不管是制造還是設計都沾不到多少光。

對於輕設計,重制造這件事,歐洲半導體行業並非沒有清醒的人。

德國智庫 Stiftung Neue Verantwortung (SNV) 的分析師 Kleinhans 在2021年接受路透社採訪時就表示:“歐盟战略的問題在於,與美國和亞洲不同,歐洲缺乏有意義的芯片設計行業,無法證明大型晶圓廠成本的合理性。”

“就本土芯片產能而言,根本不足以填滿一座晶圓廠,”他說,“這意味着歐盟晶圓廠需要吸引國外客戶——這是極爲困難的。”

SNV還在2021年發布了一份長達30頁的報告《歐洲半導體制造短缺——爲何2nm晶圓廠不是好投資?》,最後得出結論,歐盟爲加強其在半導體領域的技術主權而繼續關注尖端芯片制造的做法是不明智的,很可能會浪費數十億美元的資金。

報告中指出,歐盟雖然缺乏尖端晶圓廠,但更重要的是,它缺乏先進邏輯芯片和無晶圓廠產業的設計能力。在歐盟內部(無晶圓廠公司)有需求之前就增加供應(晶圓廠),往好裏說是過於樂觀,往壞裏說是天真。

SNV表示,歐盟擁有世界一流的 RTO、設備供應商和硅晶圓供應商,他們都深入參與了韓國、台灣和美國的尖端芯片制造。但歐洲自身的半導體產業主要是在尖端和成熟的工藝節點上設計邏輯芯片,用於工業和汽車應用。因此,如果歐盟今天要投資晶圓廠,那么這些投資就應該集中在 14 nm及以上的晶圓制造中。

有識之士的倡議顯然沒被歐盟放在心上,兩年後台積電主導的大型晶圓代工廠依舊落戶在了德國,而豪擲百億建廠能有多少回報的這個問題,注定得不到解答。

被忽視的其他產業

俗話說的好,會哭的孩子有奶喫,對於歐洲半導體行業來說,這句話再合適不過了,誰聲量大或者規模大,誰就能在芯片法案裏多撈一些好處,誰能拿出最直接的經濟效益,誰就能獲得最多的補貼。

芯片設計因爲佔比太小而被忽視,圍繞着芯片制造的其他產業也沒好到哪裏去。

歐洲在生產用於先進芯片制造的高度定制化復雜材料和化學品方面具有強大的優勢,這部分產品除了時常被提及的日本公司外,還來自默克、巴斯夫和索爾維等少數幾家歐洲公司。

它們目前在歐洲的處境可不妙,事實上,與美國和中國台灣相比,這些化學品和材料供應商投資規模要小得多。一些業內人士認爲,一部分原因是歐洲芯片法案沒有充分涵蓋芯片制造以外的投資,而歐洲的環境法規使擴大化工設施變得更加困難,再加上近期天然氣危機,推高了本就昂貴的能源價格,迫使廠商關閉或暫停某些產品的生產,業內高管也表示,如果沒有強有力的激勵措施,在歐洲繼續擴張並不是一個好選擇。

"向新的半導體工廠供應化學品需要對專用資產進行投資。因此,缺乏國家支持肯定會成爲化學品供應商的障礙,"索爾維總裁Rodrigo Elizondo對《金融時報》表示,"在我們看來,缺乏強有力的區域化學品供應肯定會危及歐洲半導體工廠的運營。"

"巴斯夫高級副總裁Lothar Laupichler則表示:“每個人都在談論半導體制造,但對生產這些芯片所需的化學品卻關注不夠。人們幾乎覺得化學品就像水或電一樣,打开水龍頭就能直接出來,但這是一種誤解。”

默克執行董事會成員兼電子部門首席執行官Kai Beckmann補充說:“我們需要與歐盟共同研究這個問題,因爲我們談論的是非常高度專業化的材料,而這些材料在歐洲的雄心壯志中可能沒有得到很好的體現。”

這三家公司預計,除非歐盟在材料和化學品領域進行投資,否則當更多晶圓廠落成時,歐洲本土的供應有可能會出現短缺,屆時將不得不從其他地區進口。

除了材料外,歐洲還面臨着技術工人的短缺,雖然歐洲擁有IMEC和CEA-Leti這樣頂級的研究機構,也有一堆高等學府,但它們似乎對技術工人的短缺無能爲力。根據歐洲勞工局對歐盟最大的勞動力缺口進行的一項調查,工程師和技術人員已經成爲10個國家中的主要人才缺口之一。

德國英飛凌、英國愛德華真空(Edwards Vacuum)(ASML 的重要組件和子系統供應商)和奧地利奧特斯(AT&S)(安裝半導體的高端芯片基板的主要供應商之一)等公司都警告說,外國人才對歐洲半導體產業的進一步發展和可持續性至關重要。

奧特斯首席執行官Andreas Gerstenmaye表示,公司正在努力爲其位於奧地利的新研發中心尋找所需的 800 名熟練工人,“我們必須在全球範圍內招聘人才,因爲這裏還不具備(芯片基板)方面的經驗和技術。"

英飛凌人力資源主管Martin Stöckl表示,整個供應鏈都將追逐同樣的人才,從而使情況變得更糟。“歐洲的人才短缺問題很嚴重,”他說,“如果你快速計算一下,我們(英飛凌)將建造一座新晶圓廠,意法半導體和英特爾也在擴建。未來幾年,我們將需要至少數千名工程師和技術人員。”

芯片設計,芯片材料,芯片人才,曾經歐洲的長板,如今卻變成了短板,這些問題存在了十幾年甚至二十多年之久,倘若沒有地緣政治的影響,歐洲半導體或許會陷入慢慢衰敗的境地。但歐洲芯片法案的提出,就像是給重症病人打了一劑猛藥,至於是回光返照還是搶救成功,只能聽天由命。

寫在最後

歐洲爲什么缺乏先進制程的晶圓廠呢?主要原因就是歐洲缺乏先進制程的需求,三巨頭都是功率芯片的行家好手,對邏輯芯片少有涉足,而無晶圓廠公司的式微也讓歐洲的代工廠找不到立足點。

而當我們進一步深究原因時就會發現,歐洲消費電子產業的衰落才是造成這一現象的更本質原因,曾經的諾基亞、愛立信、西門子和阿爾卡特退出手機行業,給歐洲的相關芯片產業造成了一次重大打擊,沒有了本土需求的芯片公司,如同無根之萍,再加上大公司頻繁的並購,最終讓歐洲芯片退守汽車領域。

了解了這一點,再來看芯片法案帶起的建廠風潮,又和緣木求魚有多少區別呢?

標題:歐洲芯片,想多了?

地址:https://www.iknowplus.com/post/74124.html