迎接投資範式的巨變

引子

近期,滬深300指數持續跑贏中證2000指數,二者的差值顯著修復。

我們以2021年12月31日爲起點,對滬深300指數和中證2000指數歸一化爲100點,然後,利用二者的差值跟蹤風格變化。

如上圖所示,二者的差值一度回落到-240點,之後逐步修復,截至2024年1月19日,該值修復至-152.87點。

對於這個變化,有兩種競爭性的解釋:

1、穩定資金的救市行爲導致了風格差異修復;

2、系統發生了某種系統性的巨變,導致了風格差異修復;

這篇文章的結論是後者,下面我們具體展开分析,到底是哪種巨變。

高收益資金池退出歷史舞台

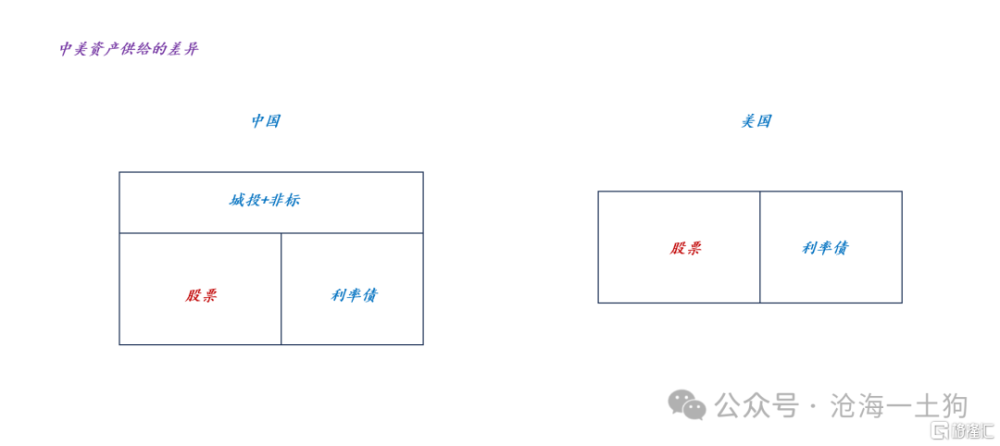

中國資本市場與美國資本市場最本質的不同在於高收益資產供給的構成上。

在“城投+地產非標”狂飆猛進的時代,中國有一個十分奇特的高收益資金池,這個資金池有兩個特點:1、低風險;2、高穩定收益。(ps:在《如何從制度層面理解a股和美股的差異?》中,我們討論了貨幣政策差異的影響,這次我們更進一步)

如上圖所示,對美國而言,高收益資產只有股票一項;但是,中國有兩項,1、城投+非標;2、股票。

站在整個系統資產的供給端,不難發現,美國體系有以下特點:

1、依靠利率債提供無風險收益;

2、只能依靠股票提供高收益;

3、再配套相應的制度降低股票市場的波動,以提高夏普比率;

中國的情況則有所不同:

1、依靠利率債提供無風險收益;

2、依靠城投+非標獲得高收益;

3、這個組合的夏普比率已經很高了,不用再做什么了;

由於高收益資產的供給十分充足,所以,沒必要出配套政策提高股票收益的夏普比率,相反,系統還需要股票做出一定的貢獻——融資,來對衝高收益資金池的擠出效應。

綜上所述,中美金融資產的供給側存在巨大的不同,中國的核心是那個高收益資金池,美國的核心是美股。

也正是這個原因,中美股市有很大的差異,一個是配角,一個是主角。

隨着金融供給側改革的推進,這個高收益資金池即將成爲歷史,滬深300指數也將從打輔助的,逐步走向舞台中心。因此,也只有理解了“城投+非標”對金融資產供給側的意義,我們才能理解“活躍資本市場”和“金融強國”的內涵。

金融風險化解方式的轉變

當高收益資金池退出歷史舞台之後,金融風險的化解方式也將迎來巨變。

通常情況下,譬如歐美,化解金融風險的方式有兩個,1、金融系統壞账;2、通脹。

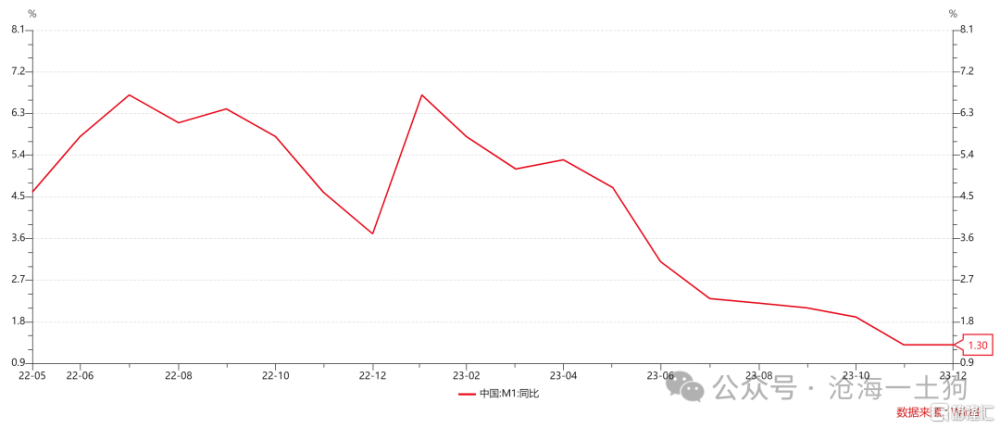

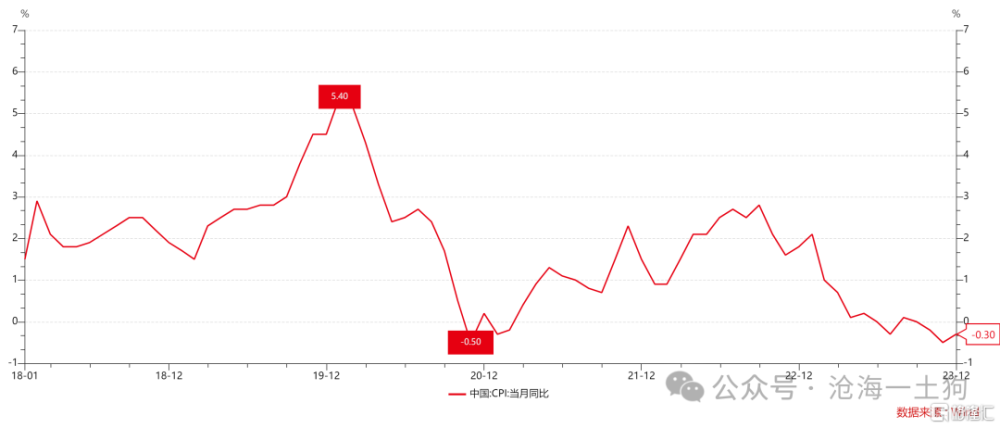

但是,在高收益資金池的模式下,金融風險的化解方式出現了變化。因爲,高收益資金池會限制貨幣傳導機制,使得M2向M1的轉化不通暢,間接導致通脹回路無法很好地釋放風險。

這會導致一個十分奇特的現象,中國的cpi增速始終處於低水平。

事實上,低通脹增速跟資產負債表衰退沒啥關系,主要是兩方面原因,1、高收益資金池的存在;2、高收益資金池正在有序出清。

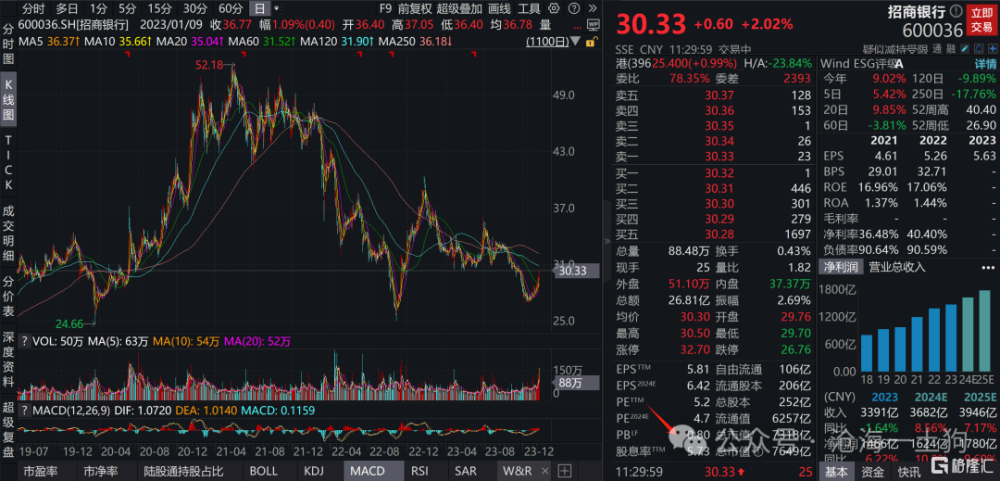

理解了這一層,我們就能明白,中國的金融股並不是在定價業績——這種想法太膚淺了,而是在定價金融制度。

其中,最爲關鍵的制度安排——尤其是金融風險的釋放機制安排:多大比率通過壞账形式釋放,多大比率通過通脹形式釋放。

顯而易見,當所有風險都靠壞账來釋放,金融股的估值會很低,低於發達國家的平均水平;當通脹承擔了更大的職責時,金融股的估值會逐步提高。

基於這個邏輯,我們就能明白,“貨幣供應量同經濟增長和價格水平預期目標相匹配”這個提法遠比我們想象中的要影響深遠。

金融股是喜歡通脹的,如果理解不了這個邏輯,那么,你既無法理解金融,也無法理解通脹。

結束語

當城投+非標退出歷史舞台時,金融系統中的一切都會發生變化,很多舊的經驗將不再適用。

在這裏,我們先不對市場做過多預判,我們只強調三點:

1、金融股的定價主要看金融風險;

2、它的估值既定價金融風險的大小,還定價制度如何釋放金融風險;

3、滬深300指數的堅韌表現是有基本面基礎的;

時代變化時,它不會打招呼,只會篩選,因爲能說服人的只有南牆。

ps:數據來自wind,圖片來自網絡

標題:迎接投資範式的巨變

地址:https://www.iknowplus.com/post/74121.html